IN BILICO TRA INFLAZIONE E GEOPOLITICA

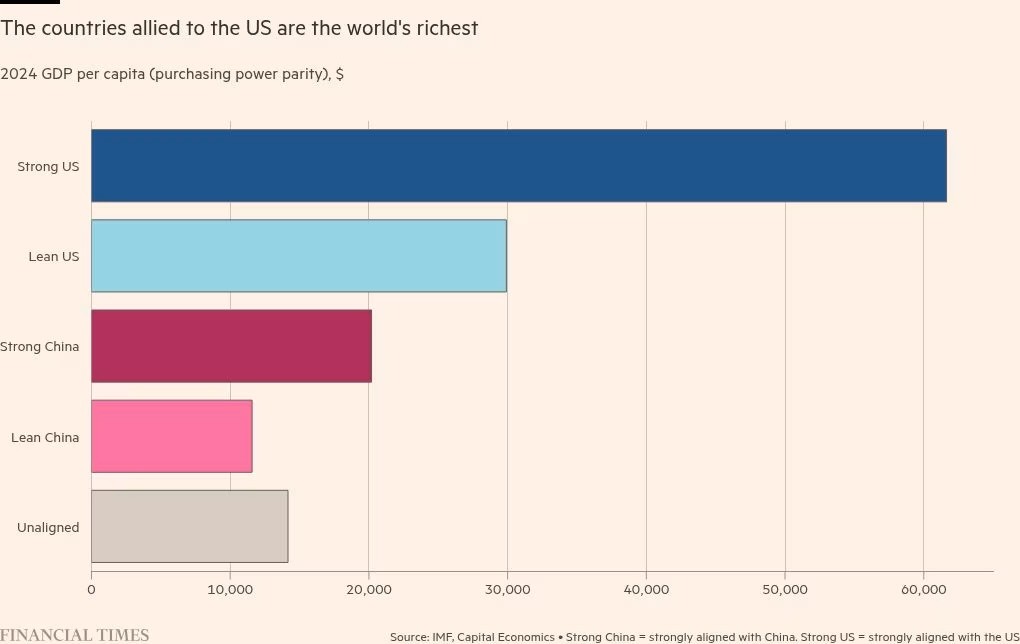

Dopo una serie di record le borse occidentali sembrano arrivate a un bivio: i portafogli degli investitori stanno rotando verso titoli meno rischiosi, ma chi produce i maggiori profitti sono le grandi multinazionali ipertecnologiche (Hyperscalers). Chi vincerà dunque: chi cavalca l’intelligenza artificiale o le imprese della “old economy”? Rispondiamo con un “dipende”: dalla geopolitica innanzitutto, che a sua volta influenza le aspettative di inflazione e i tassi d’interesse. Mentre l’intervento delle banche centrali potrebbe avere conseguenze piuttosto limitate, continuiamo tuttavia a pensare che alla fine i tassi non saliranno, e che le Hyperscalers torneranno regine di Wall Street !

L’INFLAZIONE NON SCENDE

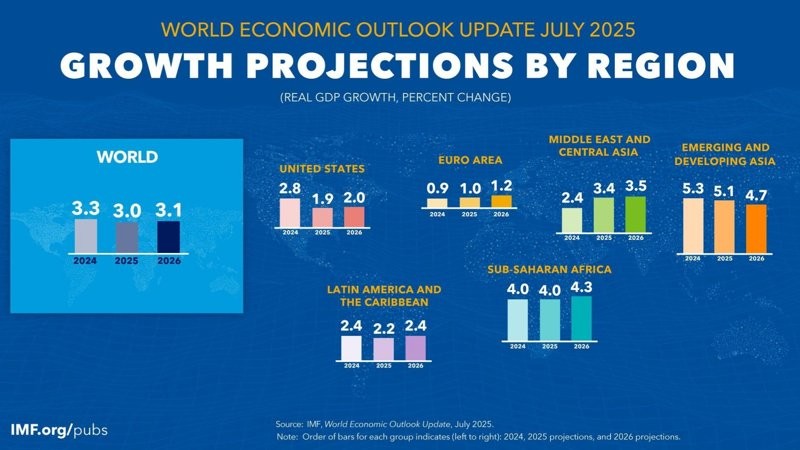

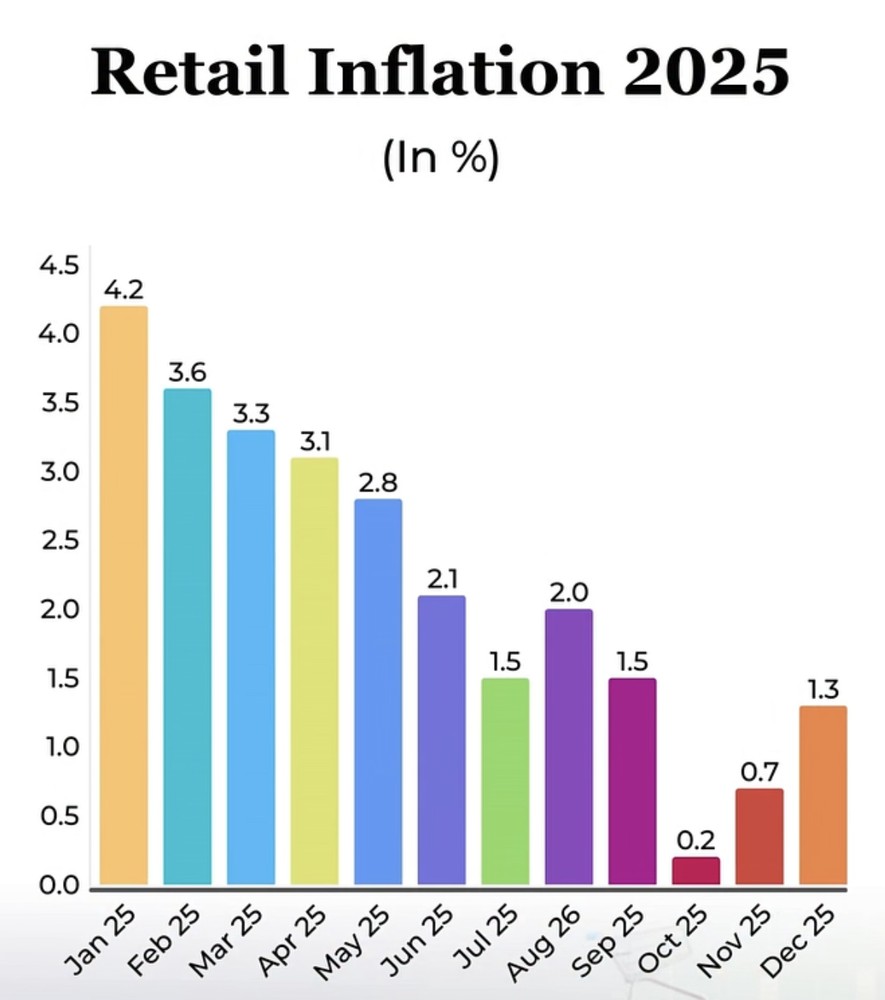

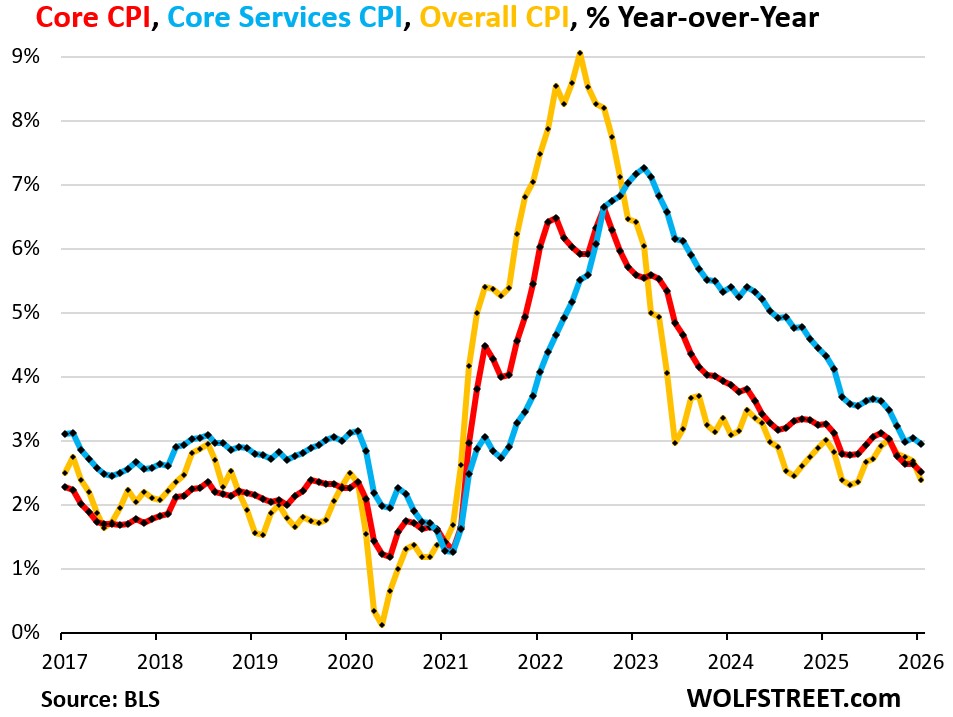

L’Indice americano dei Prezzi al Consumo sembra essere diventato uno degli argomenti più salienti di economisti e analisti, soprattutto quando tentano di indovinare tendenze al rialzo o al ribasso dei mercati finanziari. La ragione è semplice: dal momento che il 75% di tutti gli attivi finanziari risiedono negli USA, quel che lì succede lì orienta imprescindibilmente l’andamento delle altre piazze finanziarie. Ebbene l’indice CPI di gennaio (Consumer Price Index) di gennaio mostra un’inflazione moderata (+2,4% annuo). Addirittura alcune componenti dell’indice generale come la parte di aumento dei prezzi che riguardano l’abitazione, potrebbero essere stati sovrastimati. E l’inflazione reale potrebbe risultare più bassa.

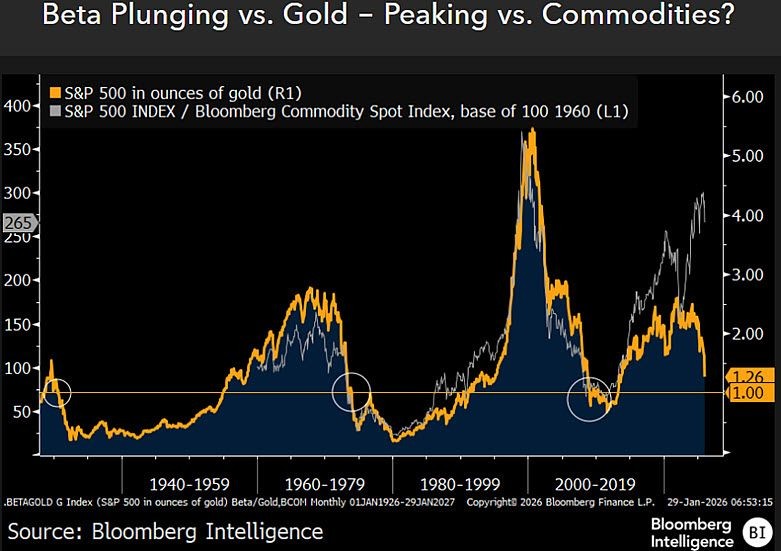

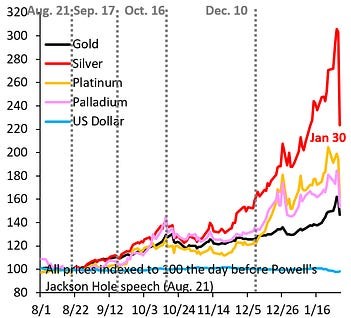

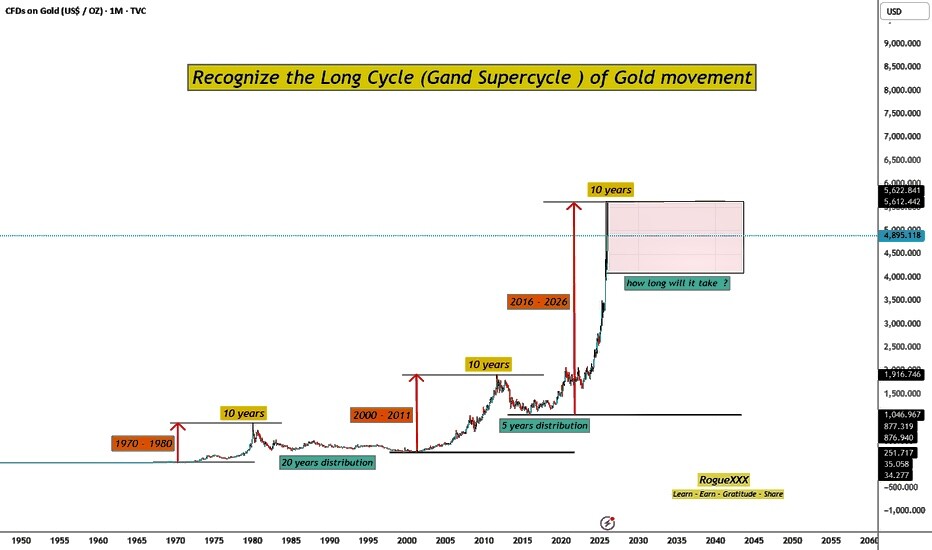

È tuttavia innegabile che negli ultimi mesi il prezzo dell’oro, di molti metalli preziosi e delle terre rare, e sinanco quello del petrolio siano cresciuti (troppo). Dunque, nonostante il tasso d’inflazione dei prezzi al consumo negli ultimi mesi del 2023 abbia mostrato una tendenza discendente e nonostante che in molti paesi dell’Asia e dell’Europa esso appaia ancora più moderato, per numerose ragioni nessuno può permettersi di esprimere delle certezze al riguardo. E questo accade in un momento in cui l’inflazione, come vedremo più avanti, potrebbe orientare parecchio lo scenario macro-economico.

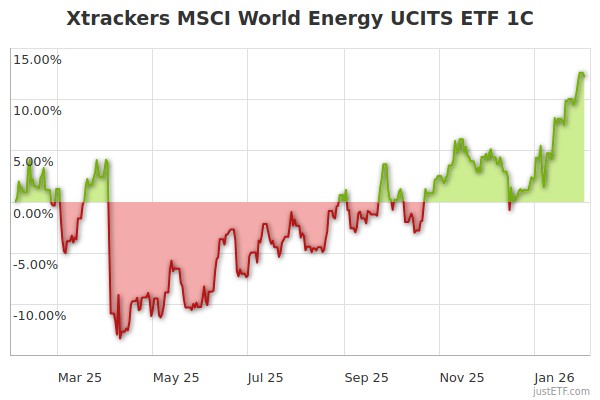

IL PETROLIO RIALZA LA TESTA

Prime fra queste ragioni l’accesa tensione geopolitica internazionale, che lascia temere nuovi conflitti armati e di conseguenza possibili impennate dei prezzi di petrolio e gas naturale. Ed è altrettanto innegabile la forte dipendenza del tasso d’inflazione da alcune variabili-chiave come il costo dell’energia, che a sua volta dipende parecchio dall’andamento dei prezzi di petrolio e gas. A questo proposito si è completamente ribaltata la precedente narrativa, che segnalava un’eccesso di offerta di petrolio, capace di tenere bassi i prezzi dell’energia.

Oggi i segnali di mercato raccontano che WTI e Brent sono in una situazione di offerta fisica limitata, con un mercato strutturalmente teso e domanda invece solida. Il rischio principale oggi è geopolitico. La rafforzata presenza militare in Medio Oriente e l’ultimatum all’Iran fanno temere che resti aperto lo Stretto di Hormuz, attraverso il quale transita circa il 30% del petrolio marittimo mondiale: una sua chiusura bloccherebbe circa 13 milioni di barili al giorno, senza valide alternative logistiche. Ci fosse un conflitto potrebbero essere colpite anche le infrastrutture dei Paesi produttori del Golfo, eliminando la capacità di riserva che normalmente stabilizza il mercato.

Non per niente molte nazioni stanno accumulando scorte petrolifere, non per preparare una guerra, ma per proteggersi dalla vulnerabilità delle rotte marittime in un contesto di crescente frammentazione dell’ordine globale. La probabilità perciò che il prezzo del petrolio continui a crescere appare piuttosto elevata, almeno sin tanto che non si sarà chiarita la questione iraniana. Con ovvie possibili conseguenze sull’inflazione che potrebbe trarre spunto dal maggior prezzo delle materie prime in funzionenbsp; del rincaro del petrolio.

MA L’ECONOMIA RALLENTA

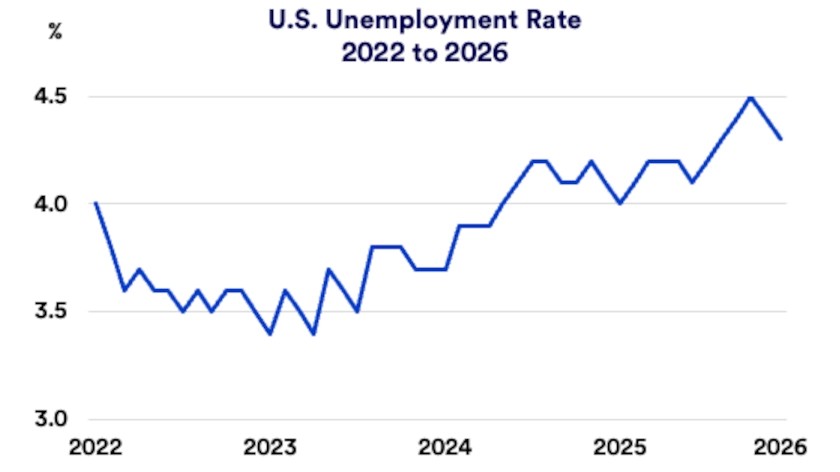

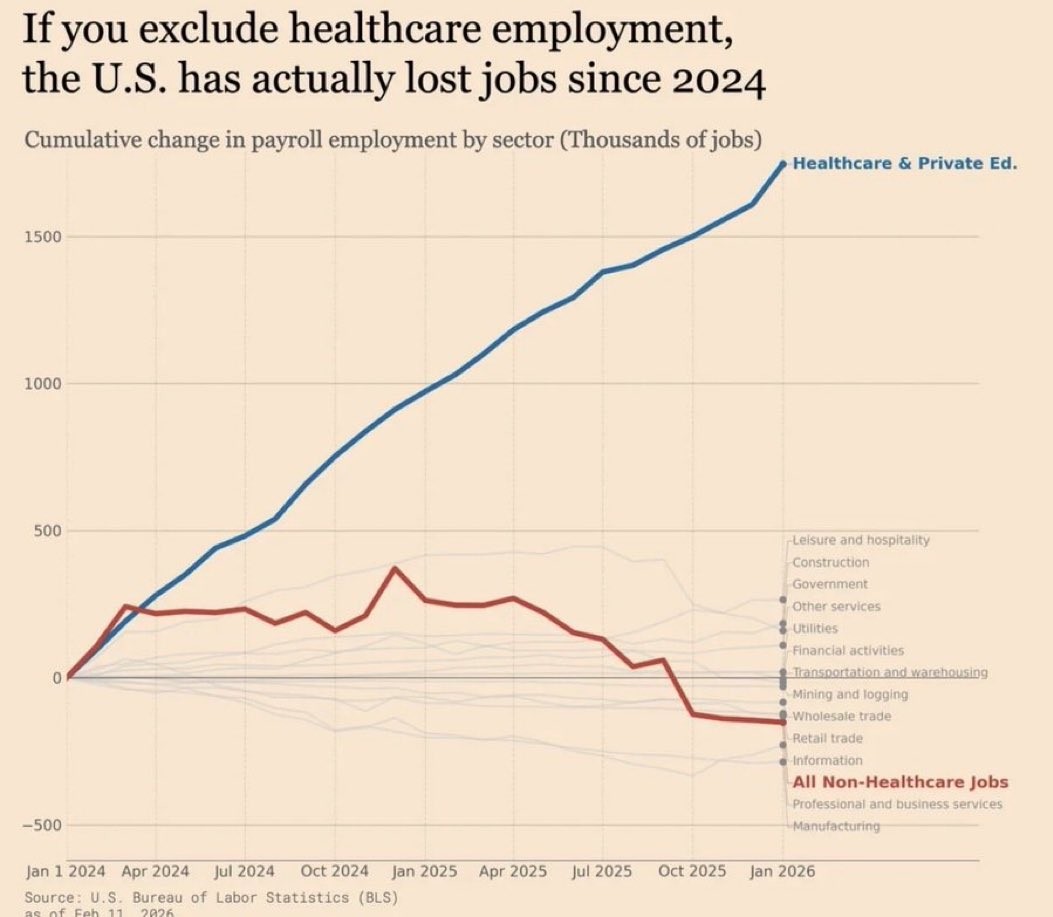

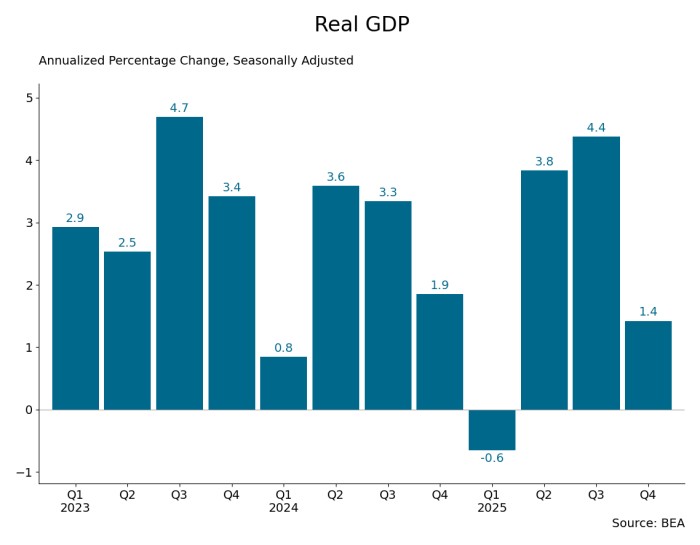

Dall’altro lato la debole dinamica del costo del lavoro americano potrebbe implicare che redditi, risparmi e altre variabili macro siano state sovrastimate negli ultimi mesi, con una creazione di posti di lavoro che appare concentrata esclusivamente in settori anticiclici come sanità e servizi sociali (e perciò appare debole nei settori più importanti). Potremmo cioè ritrovarci presto nuovamente in uno scenario di rallentamento dell’economia, con conseguente possibile disinflazione e stagnazione dell’occupazione. Per alcuni analisti il tasso “reale” americano di disoccupazione sarebbe infatti più alto di un punto percentuale e dunque la crescita economica sarebbe assai più debole di quanto indicato dai dati ufficiali. Non per niente l’ultima rilevazione dello sviluppo del Prodotto Interno Lordo USA è in linea con un deciso rallentamento della crescita.

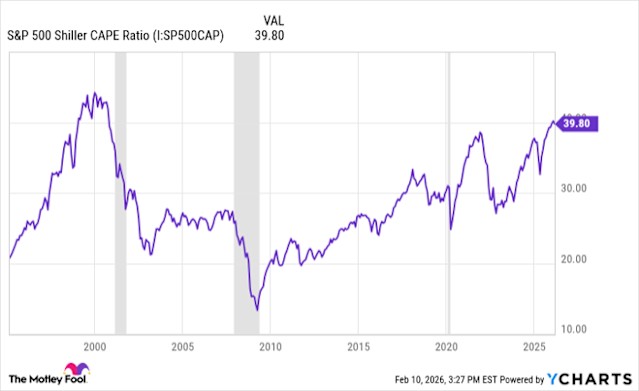

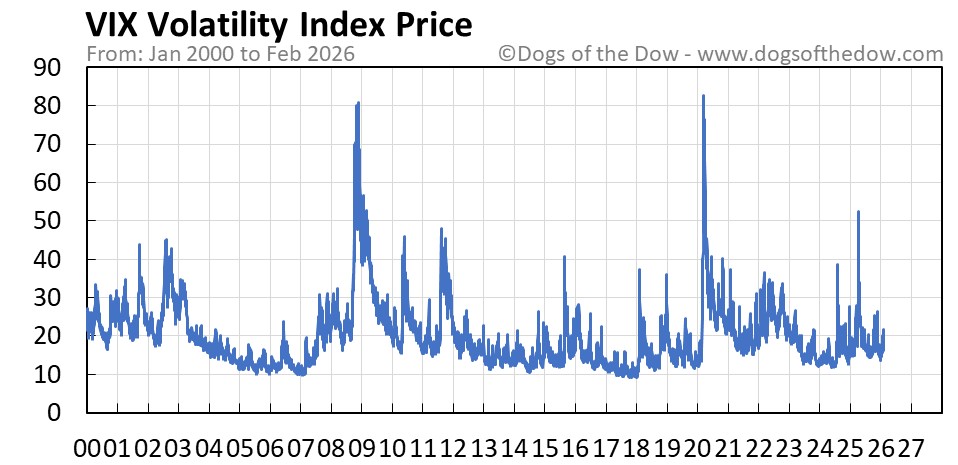

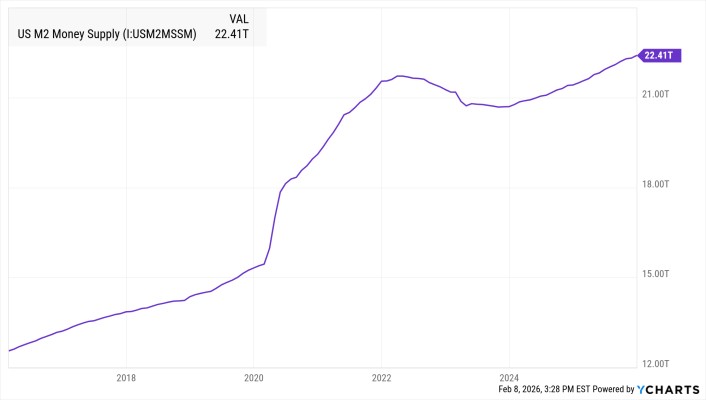

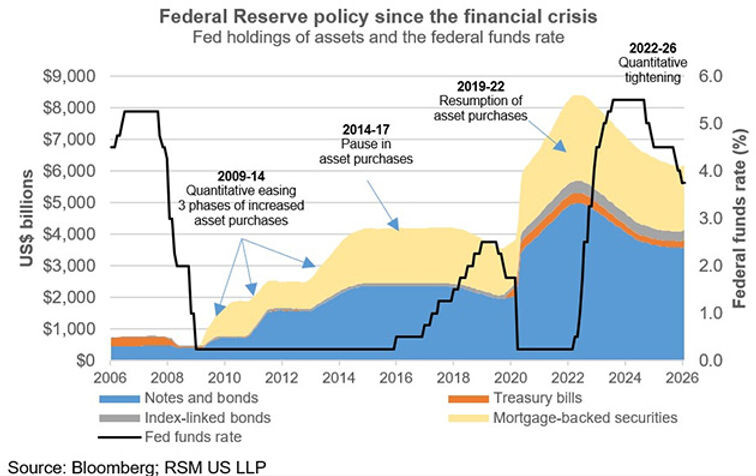

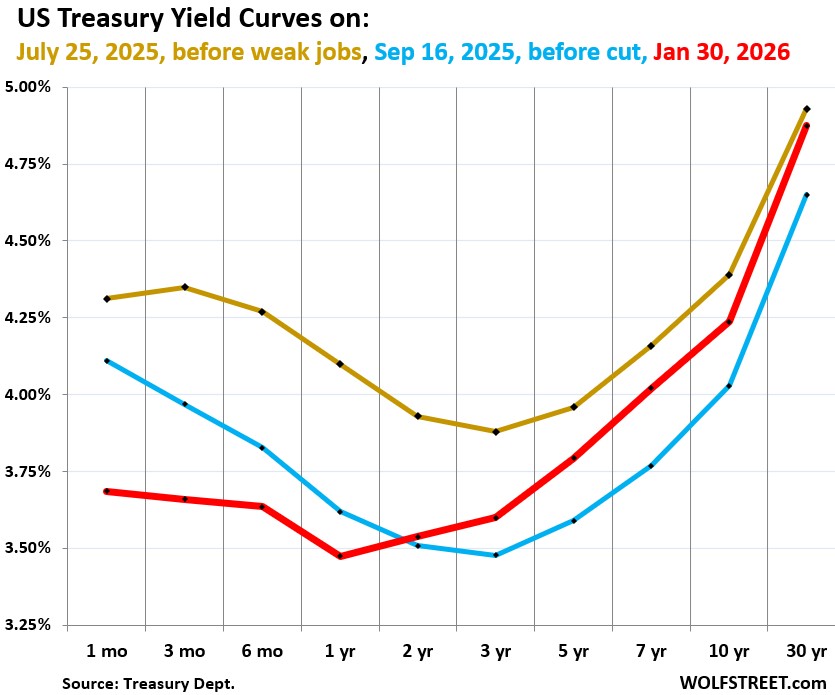

Ma allora perché le aspettative sull’inflazione oggi impattano così fortemente sugli umori dei mercati finanziari? Innanzitutto perché una ripresa dell’inflazione potrebbe spingere al rialzo i tassi d’interesse: non soltanto quelli a breve termine “gestiti” dalle banche centrali, ma soprattutto quelli a lungo termine espressi dai titoli di Stato, sui quali le banche centrali hanno un potere limitato. I mercati hanno perduto fiducia nella capacità delle banche centrali di gestire tassi e cicli economici come era in passato. Mentre la congiuntura economica complessiva richiederebbe grande liquidità in circolazione e dunque consistenti riduzioni dei tassi d’interesse.

I TIMORI DEGLI INVESTITORI

Ma soprattutto i timori sono fondati su due essenziali fattori che possono influenzare radicalmente la congiuntura dei mercati finanziari:

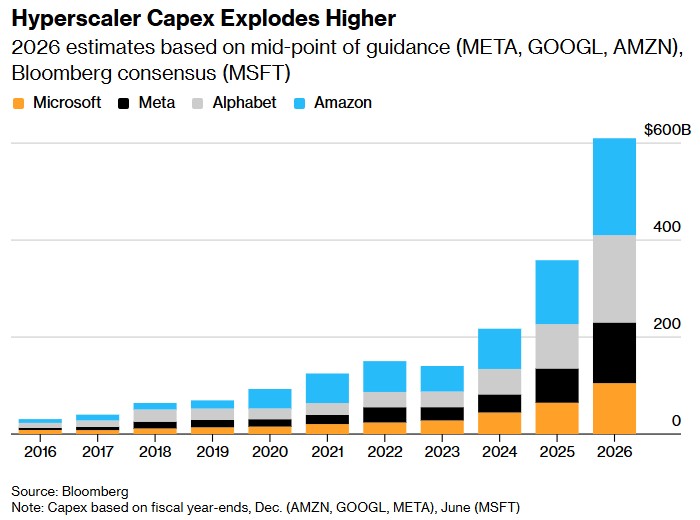

1. i fortissimi investimenti in corso nei sistemi di calcolo, nella creazione di nuovi software e nella produzione di energia per alimentare lo sviluppo dell’intelligenza artificiale, per proseguire i quali il denaro impiegato non può costare troppo caro (in tal caso rallenterebbero);

2. l’enorme debito pubblico dí praticamente tutte le principali nazioni dell’Occidente, la cui eccessiva spesa per interessi può determinare una sfiducia generalizzata di investitori e risparmiatori (con conseguenze disastrose per i tassi e la tenuta dei mercati).

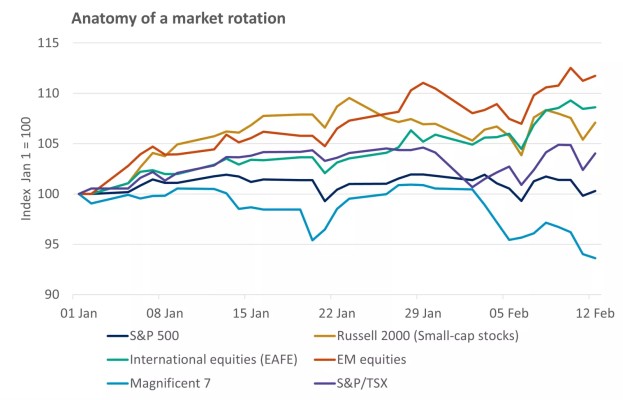

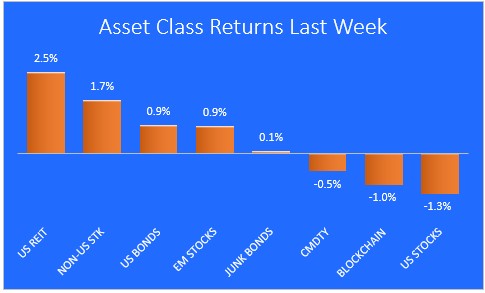

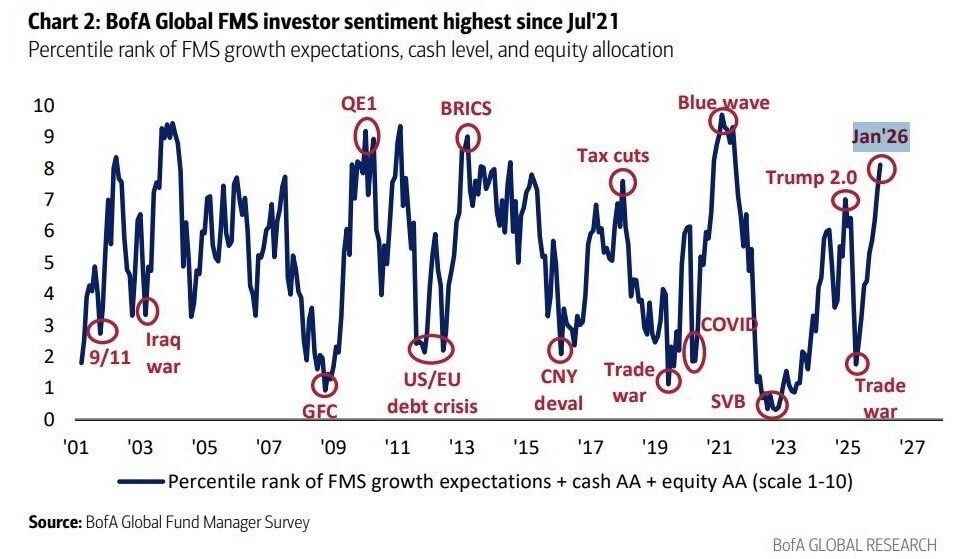

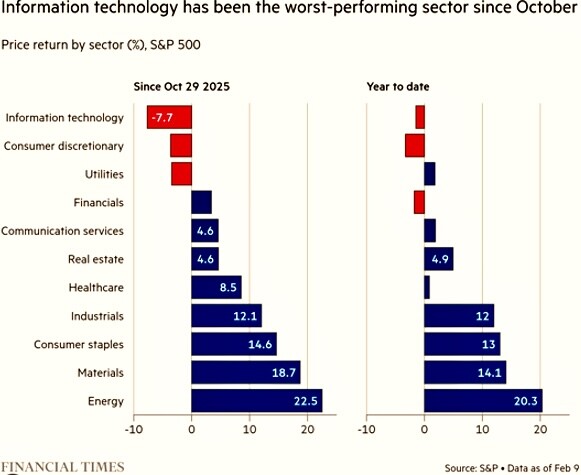

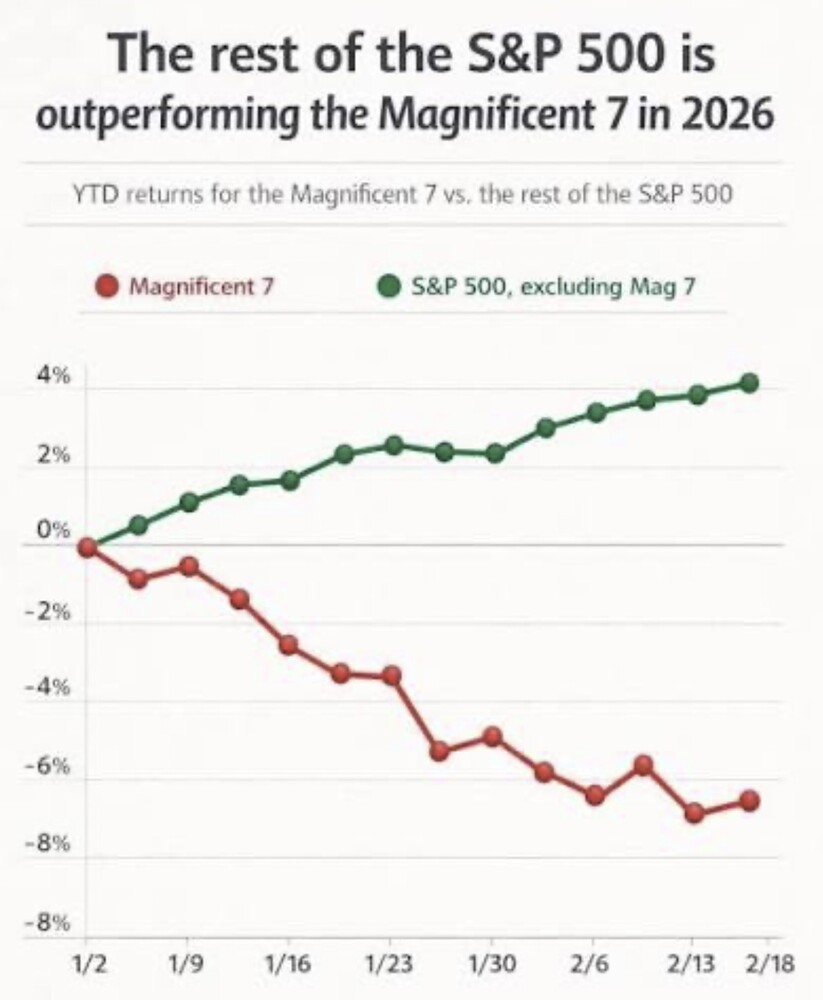

È per questi due motivi che negli ultimi medi gli investitori sui mercati finanziari sono più guardinghi e, per non sbagliare, hanno messo in atto una sensibile rotazione dei portafogli dai titoli più speculativi a quelli anticiclici e “difensivi”.

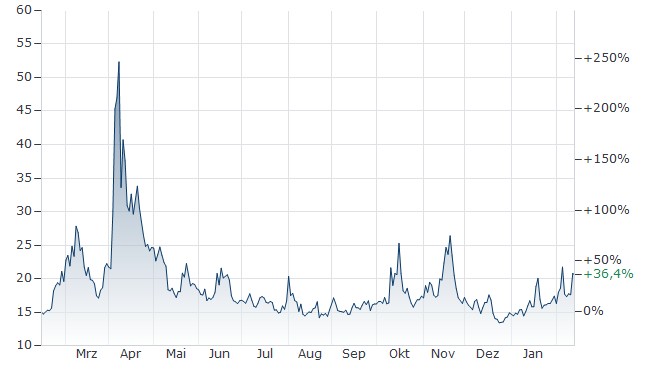

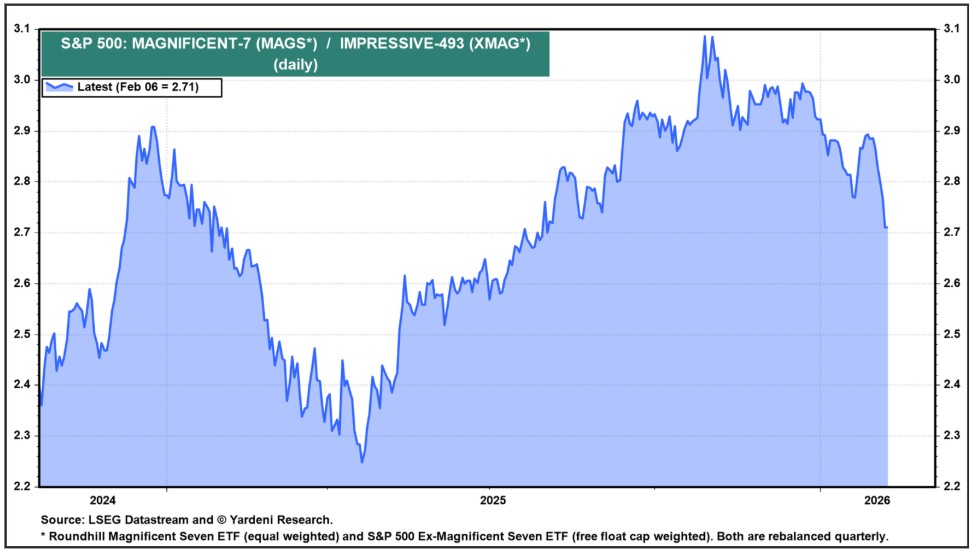

Sebbene infatti i listini di borsa non siano quasi scesi dai massimi di fine 2025, in realtà il valore di molti titoli è cambiato significativamente: le cosiddette Hyperscaler (Nvidia, Amazon, Meta, Apple, Google, Microsoft eccetera) sono state vendute per acquistare titoli industriali o legati a sanità e farmaci, percepiti come non correlati all’Intelligenza Artificiale, circa la quale c’è sensazione di un’eccessiva speculazione.

GLI EFFETTI DELLA ROTAZIONE DEI PORTAFOGLI

I primi (titoli old economy) sono quindi diventati “cari” ma i secondi nessuno può dire siano già calati abbastanza. Ad esempio l’elevato consumo da parte delle società tecnologiche di rame, oro e argento per i microchip, nonché di energia per i supercomputer le rende molto esposte ai recenti rialzi dei relativi prezzi.

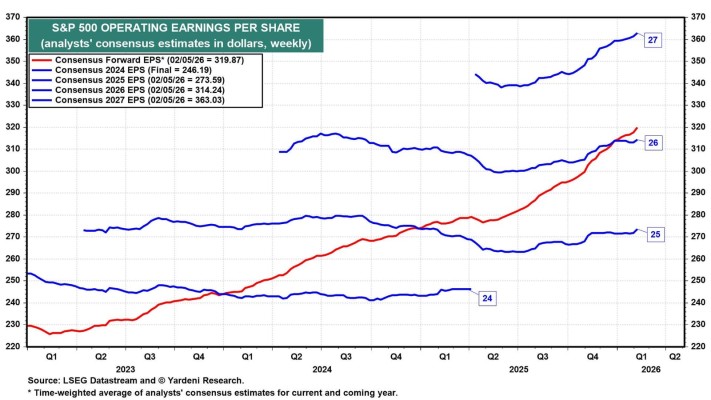

Ciò nonostante le Hyperscaler, ridimensionate nelle loro grandiose variazioni, al momento sembrano ancora le protagoniste assolute di Wall Street e non soltanto per i profitti netti. Il peso di queste ultime sul totale dei profitti delle imprese quotate a Wall Street è arrivato nel 2026 a livelli storicamente senza precedenti.nbsp; Sebbene l’economia americana stia allargando la crescita anche ad altri settori, le Hyperscaler ne rimangono dí gran lunga il motore principale.

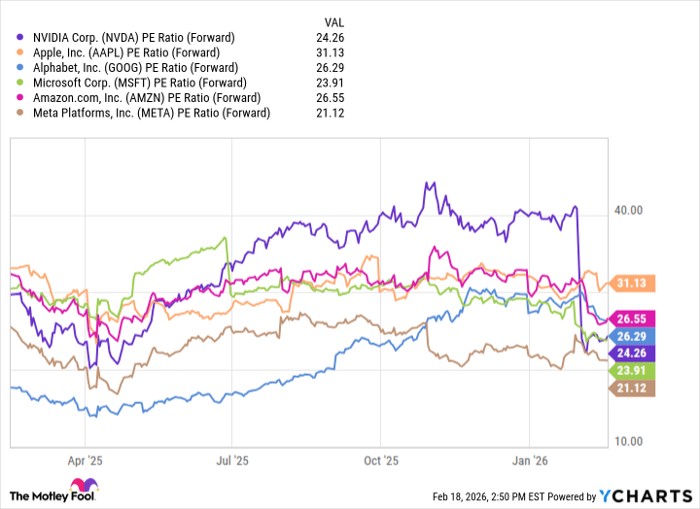

I MULTIPLI DI VALORE DELLE MAGNIFICENT 7 SI SONO RIDIMENSIONATI

Nel 2025, le cosiddette Magnificent 7 hanno generato circa i due terzi della crescita totale degli utili di Wall Street. E per lanno in corso, si stima che queste aziende contribuiranno ancora per circa il 50% alla crescita complessiva degli utili dell’indice Standard & Poor 500.

Cioè se queste aziende smettessero di crescere, la crescita degli utili di tutto il mercato americano verrebbe dimezzata. Le Hyperscaler non sono solo molto grandi, ma anche incredibilmente efficienti: rispetto alle imprese della vecchia economia viaggiano con margini netti medi superiori al 25%, contro il 12-13% del resto del mercato (S&P 493).

GLI INVESTIMENTI CHE SPAVENTANO I GESTORI

Un aspetto cruciale è tuttavia che i fortissimi investimenti in corso (nel 2026, la spesa in conto capitale per lIA delle principali 6 aziende supererà i 700 miliardi di dollari. Le Hyperscaler sono diventate cioè i principali clienti di sè stesse. Se dovessero smettere di investire smetterebbero anche di fare profitti.

Wall Street teme che se linflazione o i tassi costringessero queste aziende a tagliare anche solo del 10% i loro investimenti, lintero settore dei semiconduttori (Nvidia, AMD, Broadcom) e dei servizi cloud crollerebbe, trascinando giù lintero indice. E nonostante il calo del 10-20% dei loro corsi, ancora oggi le 10 più grandi aziende tecnologiche pesano oggi per circa il 40% del valore totale della borsa americana e la loro quota sui profitti effettivi totali è intorno al 30-35%

UN MERCATO A DUE VELOCITÀ

Questo indica che il mercato sta comunque scommettendo sullidea che nei prossimi due anni queste aziende domineranno ancora di più il totale dei profitti netti. Wall Street oggi è un mercato a due velocità: se le Hyperscaler dovessero riportare utili deludenti, quasi nessun altro settore (energia, banche o retail) sarebbe abbastanza grande da compensare la perdita e sostenere lindice. Nonostante ciò le rotazioni (ancora in corso) dei portafogli dei grandi investitori hanno una ferrea logica basata tanto sulle eccessive valutazioni precedenti alla fine dello scorso anno quanto sui rischi di eccessivo rincaro delle materie prime e dell’energia. Dunque non è detto che torneranno presto a rivalutarsi in borsa.

Resta ovviamente da chiarire quanto questi timori siano fondati. Se linflazione continuerà a scendere le Hyperscaler potranno continuare a finanziare l’espansione a costi sostenibili. Se sale il costo del debito il costo sarà eccessivo.nbsp; D’altra parte se i tassi non saliranno (o scenderanno) l’enorme mole di profitti attesi (e in crescita) delle Hyperscaler determinerà valutazioni aziendali sensibilmente maggiori.

E occorre anche notare che molte di esse (almeno al momento) vantano una indiscutibile capacità di incrementare i prezzi di vendita e trasferire cioè i possibili maggiori costi futuri sui loro clienti. La situazione attuale è dunque paradossale: i fondamentali delle hyperscaler sono ottimi, ma gli investitori sono molto prudenti a causa di una decisa dipendenza dall’inflazione.

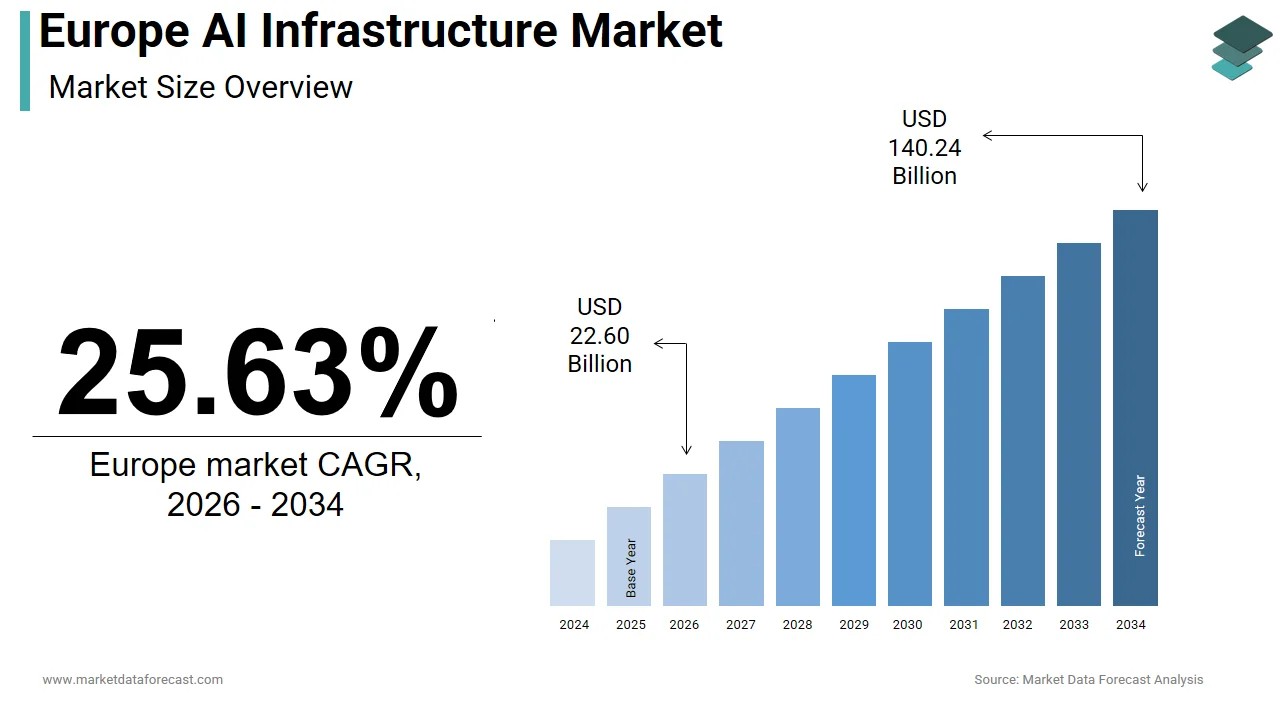

L’EUROPA SEGUE (COME SEMPRE)

L’Europa non ha Hyperscaler che possano competere con gli USA, ma i suoi mercati si muovono in simmetria con Wall Street per due motivi: La catena di fornitura: Aziende come ASML (Olanda), che produce i macchinari per i chip, sono diventate il termometro del settore tech europeo. Se Microsoft taglia il Capex, ASML crolla a Amsterdam. I flussi di capitale: Quando gli investitori globali scaricano il tech USA per paura deirà tassi, tendono a vendere anche il tech europeo (come SAP in Germania o STMicroelectronics) per ridurre lesposizione complessiva al settore.

Un dato interessante del 2026 è che le Hyperscaler stanno usando lI.A. internamente per ridurre il personale. Microsoft e Meta hanno mantenuto i ricavi record pur avendo migliaia di dipendenti in meno rispetto al 2022. Questo ha permesso di mantenere i margini alti nonostante linflazione salariale nel resto delleconomia. E le borse stanno prendendone atto.

IL RISVEGLIO DELLE QUOTAZIONI DELLE MULTINAZIONALI TECNOLOGICHE

Le Hyperscaler tuttavia non soltanto appaiono come i principali traini della crescita economica globale, ma stanno anche riuscendo a mantenere un difficile equilibrio: quello di proseguire con oculatezza la loro corsa agli investimenti perché Wall Street le punirebbe se investissero troppo (o male), ma al tempo stesso le punirebbe ancor più se smettessero di investire, perché perderebbero la corsa alloro dellI.A. Sperando evidentemente che l’inflazione non faccia crescere troppo i tassi d’interesse. Altrimenti il gioco si romperà e le borse crolleranno inevitabilmente.

Stefano di Tommaso