SARANNO GLI INVESTIMENTI A FARE LA DIFFERENZA

Cosa sta succedendo sui mercati con l’arrivo della ripresa economica? E’ reale o immaginaria? L’inflazione devasterà i risparmi o contribuirà a stabilire un nuovo equilibrio? L’uscita dalla pandemia provoca come sempre opportunità e minacce. E l’esito della sfida sarà costituito da qualità e quantità degli investimenti che saremo capaci di sviluppare.

I CICLI DELLE BORSE SONO SFASATI CON L’ECONOMIA

Fa sempre un certo effetto notare come i cicli delle borse siano spesso praticamente agli antipodi rispetto a quelli dell’economia reale: siamo stati sino a ieri per un anno intero in forte precarietà dell’economia reale ma i listini delle borse crescevano come non ci fosse un domani.

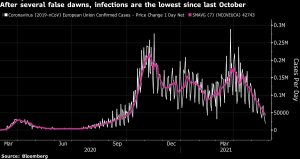

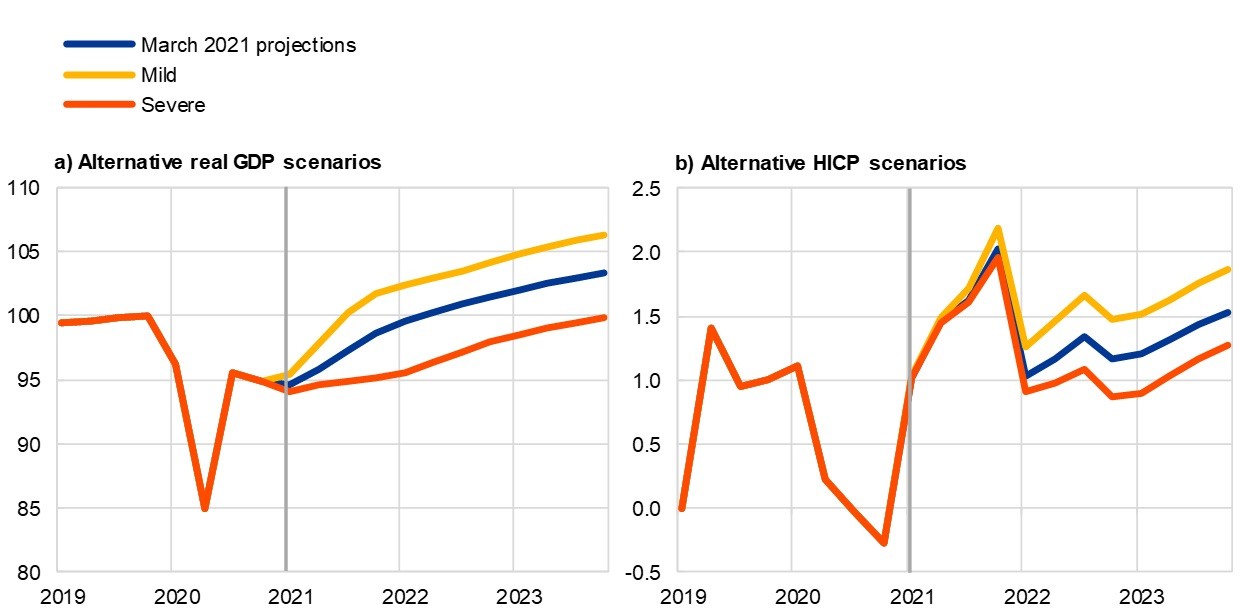

Ora che invece finalmente la pandemia arretra e la crescita economica globale sembra essersi consolidata e persino in Europa si parla di un forte rimbalzo del prodotto interno lordo (P.I.L.), le borse tendono al ribasso, sebbene in misura moderata.

Ora che invece finalmente la pandemia arretra e la crescita economica globale sembra essersi consolidata e persino in Europa si parla di un forte rimbalzo del prodotto interno lordo (P.I.L.), le borse tendono al ribasso, sebbene in misura moderata.

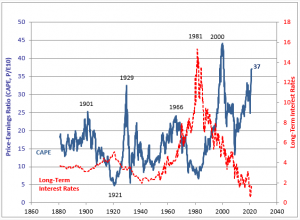

I tassi d’interesse, sebbene oggi tendano al rialzo, sino ancora sotto ai minimi storici e le valutazioni delle società quotate restano decisamente elevate, soprattutto in America, come si può vedere dall’andamento dell’indice C.A.P.E. (cyclically adjusted price-earnings multiple, che compara le quotazioni alla media dei profitti reali degli ultimi dieci anni) elaborato dal premio Nobel Robert Schiller:

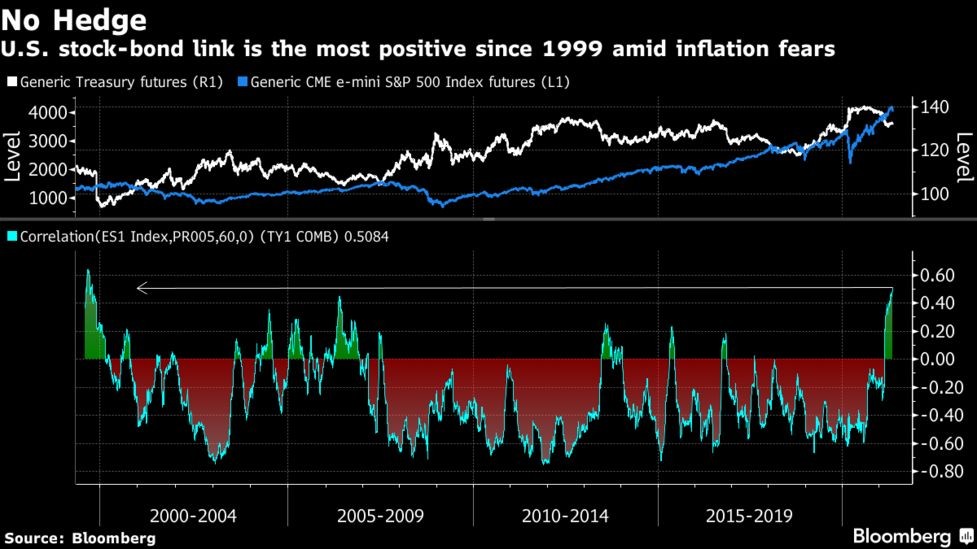

Il punto è che se oggi la crisi economica appare superata, allora la creazione di liquidità da parte delle banche centrali dovrà essere arrestata. E se si ridurrà la liquidità in eccesso che ha sorretto i listini delle borse oltre le leggi della gravità, allora anche tassi d’interesse non potranno che riprendere a salire e le valutazioni d’azienda saranno meno generose.

Il punto è che se oggi la crisi economica appare superata, allora la creazione di liquidità da parte delle banche centrali dovrà essere arrestata. E se si ridurrà la liquidità in eccesso che ha sorretto i listini delle borse oltre le leggi della gravità, allora anche tassi d’interesse non potranno che riprendere a salire e le valutazioni d’azienda saranno meno generose.

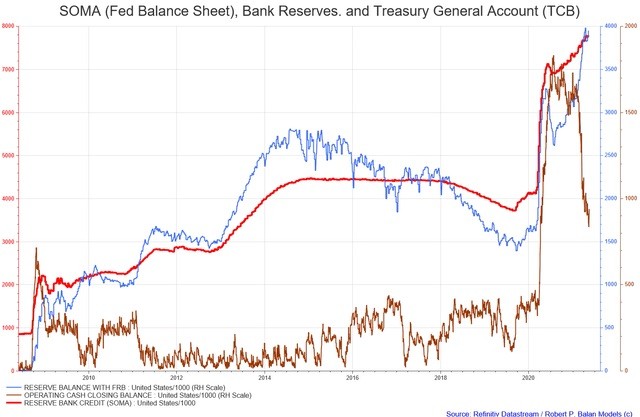

LA LIQUIDITÀ IN CIRCOLAZIONE È ECCESSIVA

Ma davvero il ritorno alla crescita economica globale è stabilmente acquisito? Per il momento i segnali macro sono positivi, anche se meno di come si poteva pensare. Ed è vero che di conseguenza le banche centrali non potranno che chiudere i rubinetti? Non vi sono certezze al riguardo, né segnali chiari da parte delle autorità monetarie (anzi: fino a ieri hanno affermato l’esatto opposto) ma a volte sono sufficienti le aspettative degli operatori per generare effetti sui mercati.

D’altro canto bisogna ricordarsi che la percezione di liquidità in eccesso non dipende soltanto dalla quantità di moneta complessivamente disponibile, ma anche dalla velocità di circolazione della stessa. Velocità che, con il ritorno dell’inflazione e con il rialzo dei P.I.L., dovrebbe necessariamente aumentare, controbilanciando l’eventuale “tapering” (riduzione) della liquidità che dovessero decidere di operare le banche centrali.

D’altro canto bisogna ricordarsi che la percezione di liquidità in eccesso non dipende soltanto dalla quantità di moneta complessivamente disponibile, ma anche dalla velocità di circolazione della stessa. Velocità che, con il ritorno dell’inflazione e con il rialzo dei P.I.L., dovrebbe necessariamente aumentare, controbilanciando l’eventuale “tapering” (riduzione) della liquidità che dovessero decidere di operare le banche centrali.

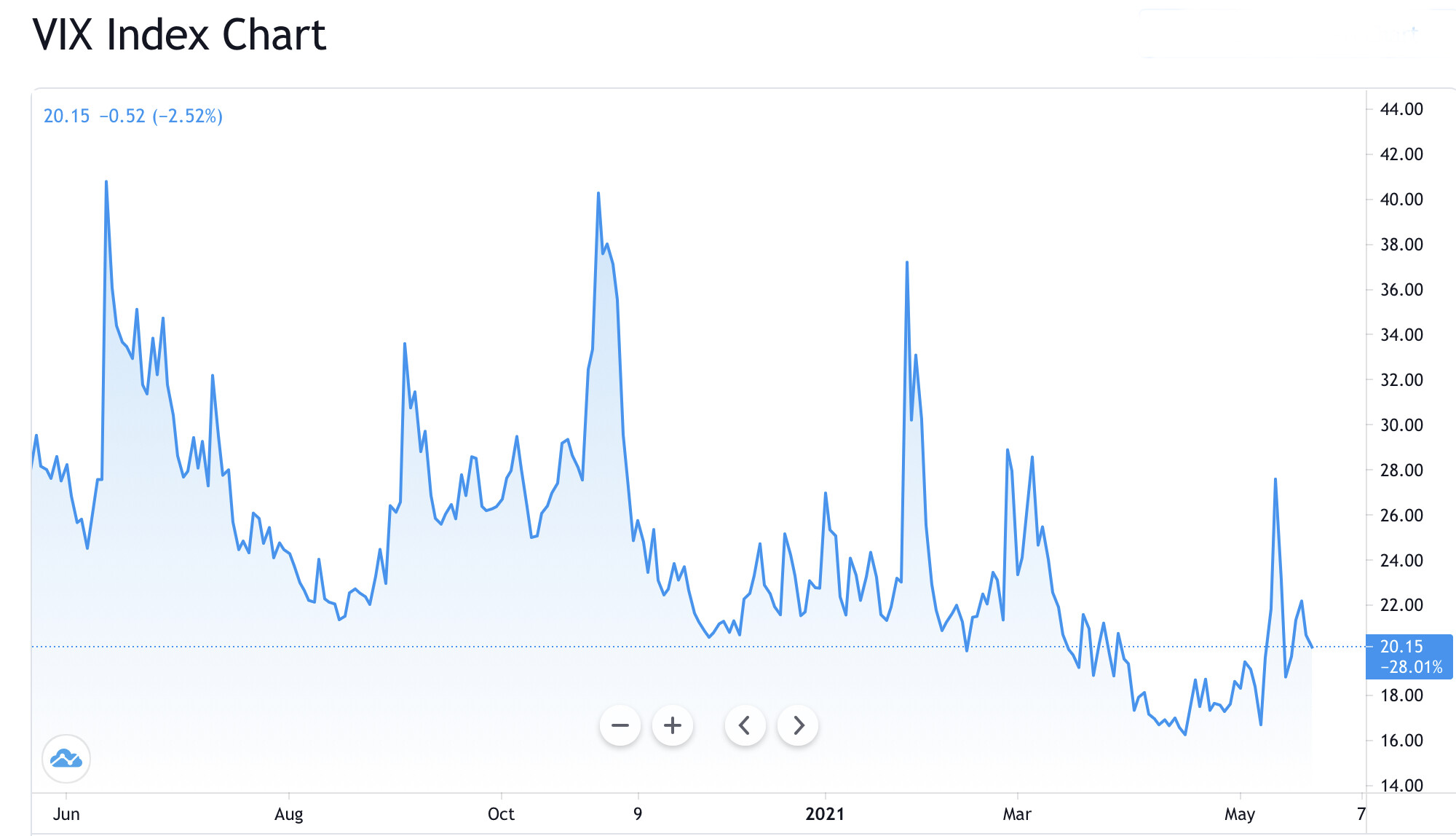

I FATTORI DI TURBOLENZA DELLE BORSE

Nessuno dunque si aspetta davvero un crollo dei mercati, ma (almeno in America) una “tosatura” probabilmente si, a causa della coincidenza di diversi fattori:

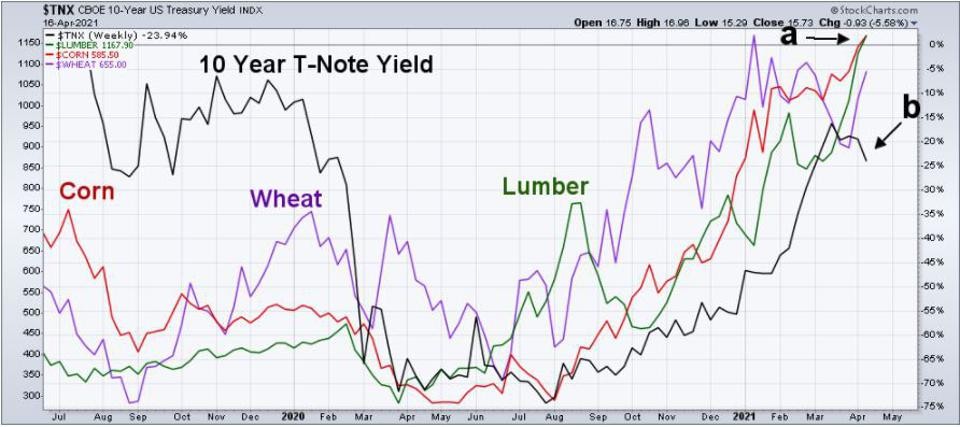

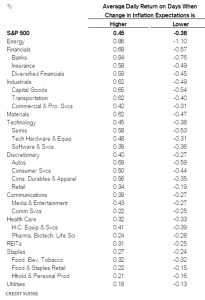

- i tassi e l’inflazione in risalita,

- la pandemia che non è ancora debellata,

- la stagione turistica estiva oramai compromessa,

- la scarsa cooperazione tra i membri dell’Unione Europea per procedere speditamente sui vaccini e sui fondi del ”Next Generation EU”,

- i venti di guerra in medio oriente e

- la forte risalita dei prezzi delle materie prime (che potrebbe danneggiare i margini industriali).

A ben guardare le borse, dopo gli eccessi visti fino si primi di maggio, sembrano più che altro entrate in una nuova fase di decisa turbolenza che, favorita dall’incertezza e dall’inflazione, rischia di permanere ancora a lungo e non aiuta la crescita ulteriore dei listini, anzi la penalizza. E più la turbolenza cresce, meno è facile individuare la tendenza di fondo dei mercati. Ma le borse sono lontane dall’aver innestato una spirale negativa che possa anche lontanamente rassomigliare a quella del marzo 2020!

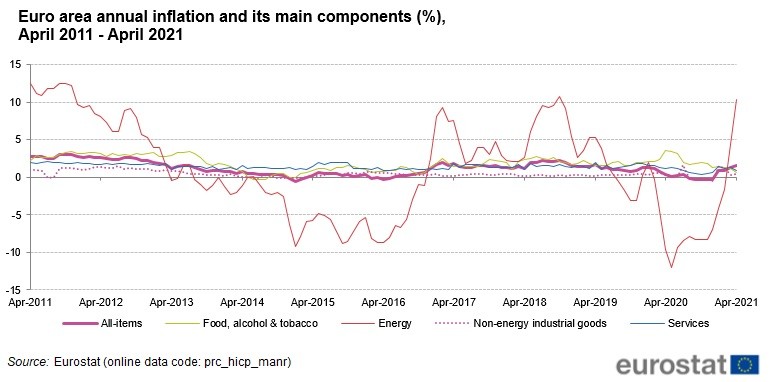

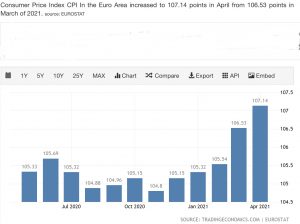

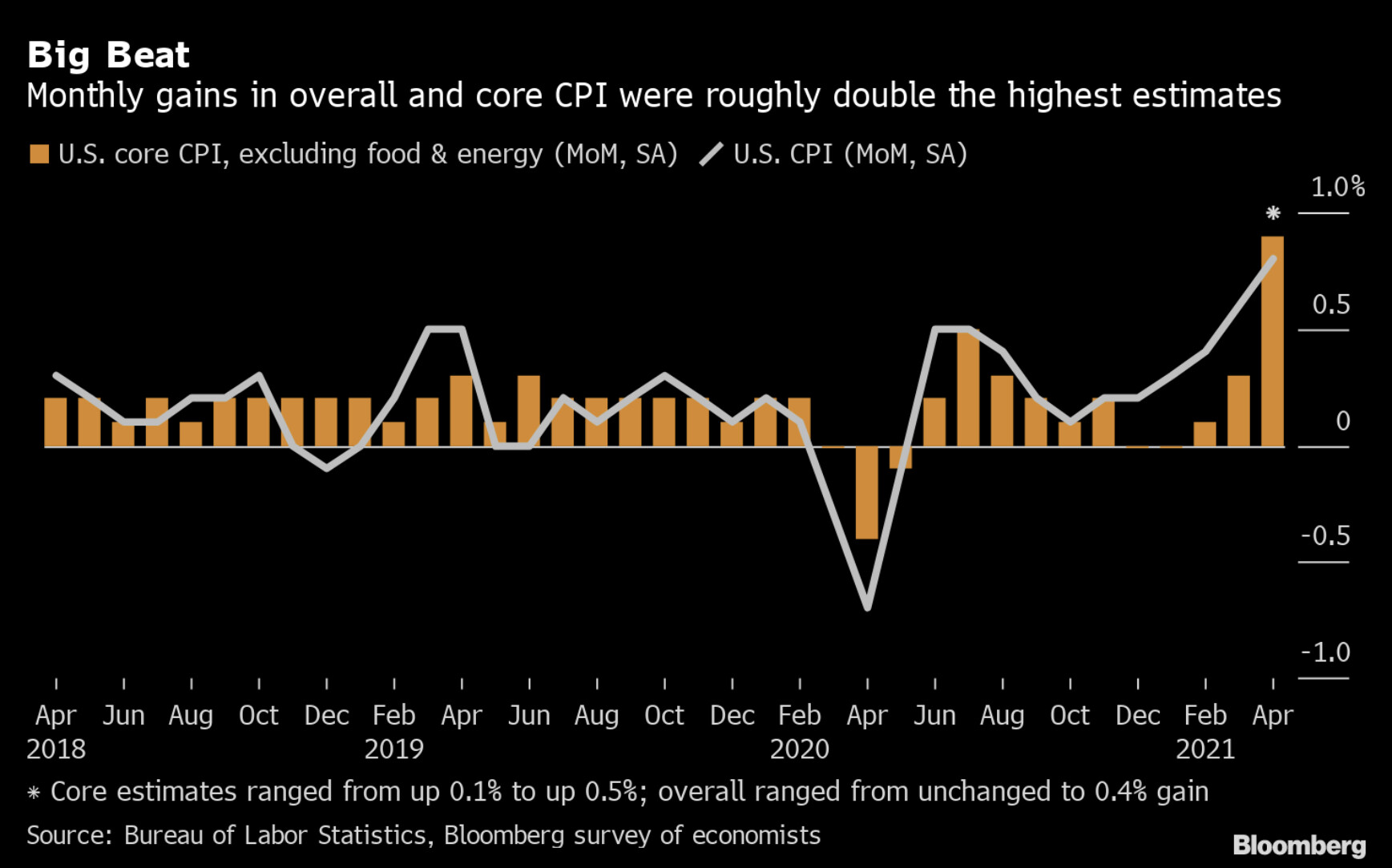

MA NULLA È COME SEMBRA, NEMMENO L’INFLAZIONE

Persino l’inflazione non è così certo che tornerà a consumare decisamente (come oggi appare) il valore reale di risparmi, attività finanziarie e valute di conto. Il prezzo del petrolio ad esempio è raddoppiato in un anno ma il fatto è che molti prezzi di riferimento sui quali calcolare gli scostamenti un anno fa erano appena precipitati ai minimi storici di sempre e quindi la sensazione di una ventata inflazionistica di stampo argentino di questi giorni (soprattutto oltreoceano, dove anche la ripresa economica di è più consolidata), potrebbe risultare nei prossimi mesi fortemente ridimensionata, quando i prezzi di un anno prima con i quali confrontare i rincari saranno quelli di giugno o luglio 2020 e non di marzo o aprile 2020.

Tutto potrebbe congiurare insomma per l’inversione delle principali tendenze osservate nell’ultimo mese (borse giù, inflazione e PIL sù), ma in realtà esistono molti motivi per i quali si può affermare che piuttosto che invertirsi, tali tendenze risulteranno probabilmente soltanto più moderate. A partire da quella del rialzo dei prezzi e dei tassi d’interesse, sino a quella della crescita economica, passando per delle probabili manovre di moderazione degli effetti eccessivi della creazione di liquidità da parte dei regolatori di mercato. Manovre di “tapering” di fatto, che in America sono già in corso anche se poco strombazzate.

La Federal Reserve Bank of America fa bene a disinnescare la componente speculativa della domanda con massicce vendite di titoli sul mercato aperto. In Europa invece non ce n’è bisogno perché ci vorrà altro tempo per registrare una concreta ripresa: il primo trimestre 2021 ha dato segnali contrastanti per il P.I.L.

DOPO IL “RIMBALZO” COSA ACCADRÀ ?

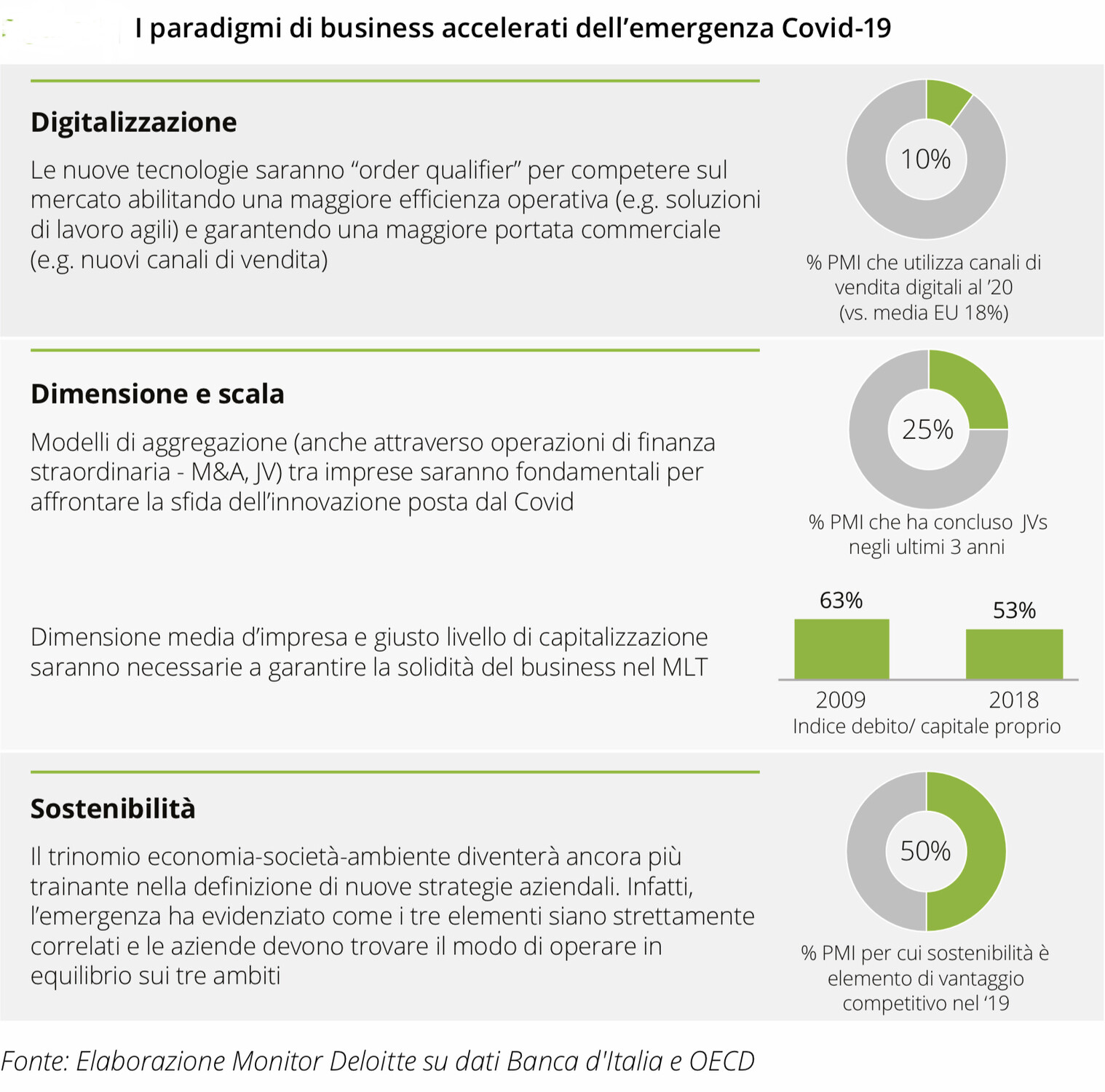

Comunque vada il ritorno alla crescita stabile e duratura dell’economia reale porterà con sé necessariamente un po’ di inflazione (quantomeno per la crescita del prezzo dell’energia), ma potrà anche favorire la ripresa degli investimenti produttivi e tecnologici, oltre a quelli infrastrutturali dove il ritardo accumulato era maggiore. Anzi è molto probabile che la vera partita l’Europa se la giocherà sugli investimenti, pubblici e privati, produttivi e tecnologici, infrastrutturali e in attività immateriali.

Sarà dunque probabilmente soltanto l’intensità gli investimenti a decretare la durata della “bonanza” che ci si aspetta possa raggiungere il suo apice intorno alla fine dell’anno in corso. Poi il rimbalzo tecnico si sarà esaurito e torneranno a contare soprattutto i “fondamentali”. Le imprese che avranno trovato il modo di coprire grandi e intelligenti investimenti resteranno competitive e redditizie, le altre probabilmente chiuderanno prima di quando ci si aspetta perché, con l’arrivo dell’inflazione strutturale, non riusciranno a trasferire al loro mercato gli incrementi dei prezzi dei fattori di produzione.

Gli investimenti perciò faranno la differenza, a livello di divise di conto ed aree valutarie, come a livello di distretti industriali e singole imprese. Questo è probabilmente il momento migliore per metterli in atto, prima che l’ “output gap” (cioè la differenza tra il prodotto lordo attuale e quello potenziale) si riduca a zero (cosa che succederà a causa della ripresa e dell’inflazione).

Gli investimenti perciò faranno la differenza, a livello di divise di conto ed aree valutarie, come a livello di distretti industriali e singole imprese. Questo è probabilmente il momento migliore per metterli in atto, prima che l’ “output gap” (cioè la differenza tra il prodotto lordo attuale e quello potenziale) si riduca a zero (cosa che succederà a causa della ripresa e dell’inflazione).

È IL MOMENTO DI AGIRE !

Oggi le risorse finanziarie, per chi le cerca davvero, si trovano. E quelle liquide si possono ancora investire con profitto. Le opportunità di collaborazione, aggregazioni, acquisizioni e ricapitalizzazione sono molte, tanto per le nazioni quanto per le imprese e i privati. Il momento insomma è propizio per agire. Bisogna “solo” pianificare subito le iniziative e perseguirle con molta oculatezza. Ma questa grande opportunità non può durare in eterno e la finestra offerta dal rimbalzo post-pandemico si richiuderà necessariamente molto presto. Quando ciò avverrà qualcuno potrebbe non essere più in affari, mentre l’inflazione avrà iniziato a erodere il valore delle risorse liquide. Qualcuno ne avrà approfittato per fare il grande salto. Qualcuno avrà perduto l’occasione.

I cicli economici ci insegnano che sono destinati a ripetersi senza fine, ma la storia economica ci insegna anche che al termine di ciascuno dei suoi cicli niente è come prima. E come se non bastasse la concorrenza per aggiudicarsi le risorse disponibili, ci sarà anche l’inflazione a rimescolare le carte e a ridurre il valore dei debiti in essere. Probabilmente sarà anche l’unico rimedio possibile, insieme a quello della crescita economica, per porre riparo agli eccessi di indebitamento di questi anni.

Stefano di Tommaso

Ma se accanto all’inflazione si manifestasse anche una non troppo temporanea crescita economica ecco che la domanda di beni e servizi supererebbe stabilmente la loro offerta e che quindi anche i profitti delle imprese potrebbero tornare a correre più che proporzionalmente, ingrassando indirettamente i valori d’azienda e dunque il tono generale dei listini azionari. Una vera e robusta crescita economica globale insomma (anche al netto del rialzo dei tassi d’interesse che si porterebbe inevitabilmente dietro), potrebbe far bene alle quotazioni delle borse valori.

Ma se accanto all’inflazione si manifestasse anche una non troppo temporanea crescita economica ecco che la domanda di beni e servizi supererebbe stabilmente la loro offerta e che quindi anche i profitti delle imprese potrebbero tornare a correre più che proporzionalmente, ingrassando indirettamente i valori d’azienda e dunque il tono generale dei listini azionari. Una vera e robusta crescita economica globale insomma (anche al netto del rialzo dei tassi d’interesse che si porterebbe inevitabilmente dietro), potrebbe far bene alle quotazioni delle borse valori.

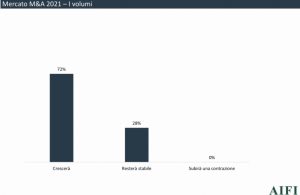

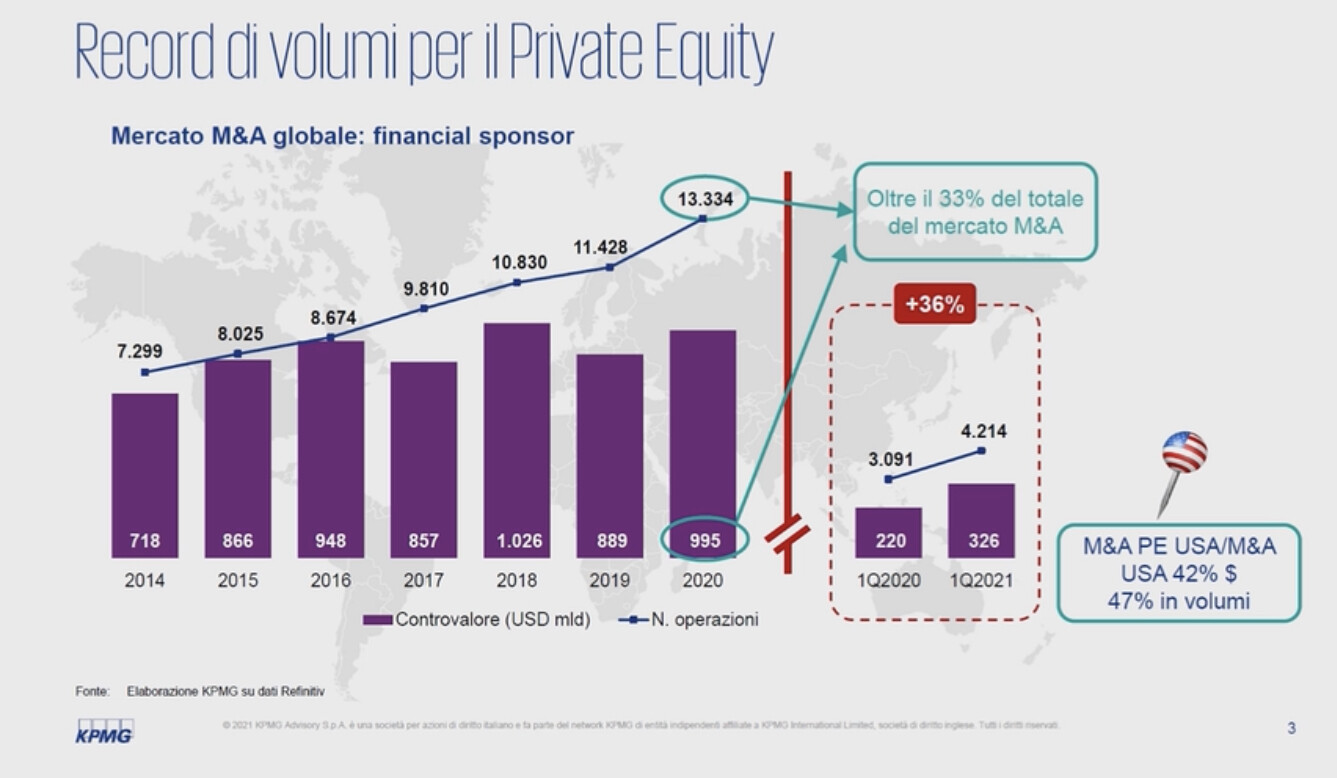

Il grande vincitore della competizione tra i comparti dell’economia nel 2021 è senza dubbio quello della finanza, in ogni sua forma: dalle banche alle borse valori, passando dalle fintech (piattaforme tecnologiche di affari finanziari) alle SPAC (società-veicolo di investimenti quotate in borsa prima ancora che investano) e sinanco al crowdfunding (sottoscrizione online di piccole quote del capitale di società in forte crescita).

Il grande vincitore della competizione tra i comparti dell’economia nel 2021 è senza dubbio quello della finanza, in ogni sua forma: dalle banche alle borse valori, passando dalle fintech (piattaforme tecnologiche di affari finanziari) alle SPAC (società-veicolo di investimenti quotate in borsa prima ancora che investano) e sinanco al crowdfunding (sottoscrizione online di piccole quote del capitale di società in forte crescita).

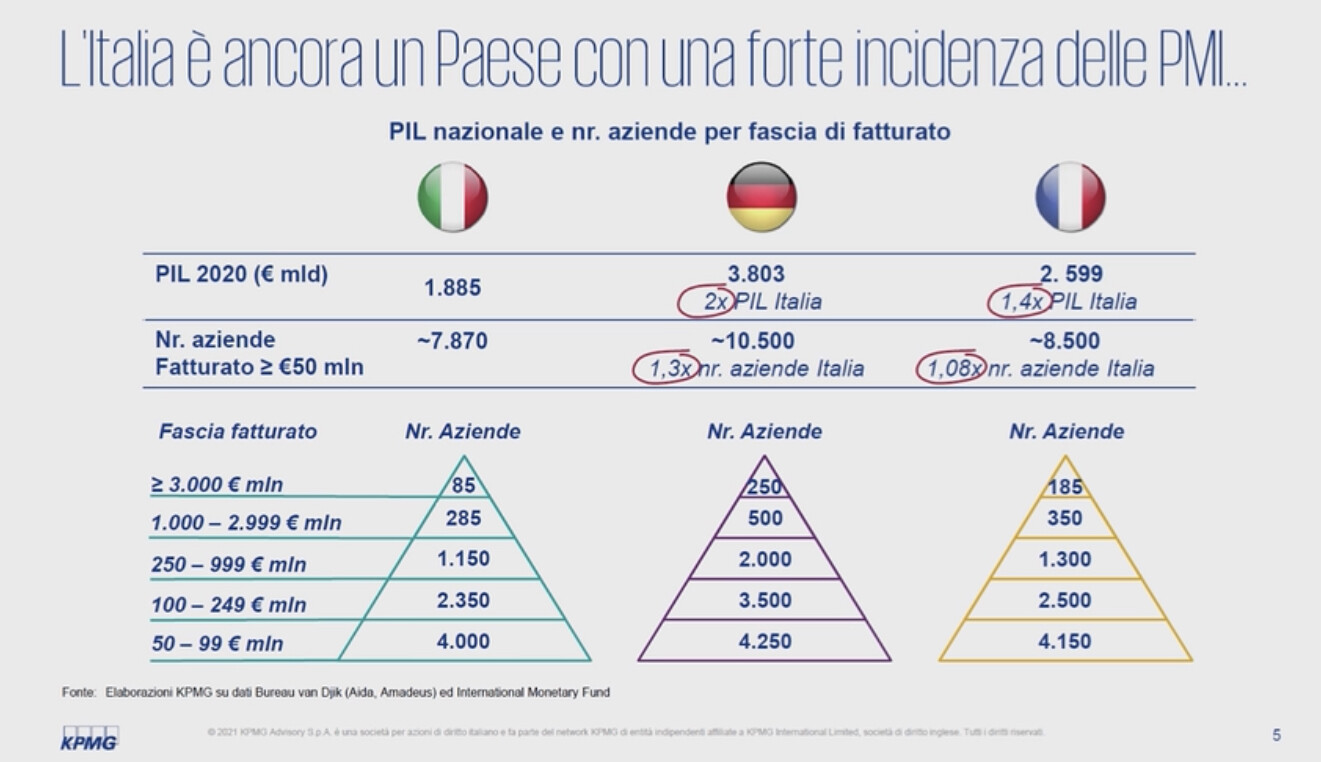

Per le imprese di maggiori dimensioni la priorità assoluta sembra invece essere la crescita fuori confine, di qui una forte spinta alle acquisizioni all’estero da parte di imprese italiane. Con buona pace -anzi talvolta con il supporto- delle pubbliche autorità, come nel caso della borsa italiana o delle telecomunicazioni. La necessità di raggiungere una dimensione idonea a fronteggiare la concorrenza internazionale e quella di controbilanciare il forte calo dei consumi nel nostro Paese hanno indubbiamente favorito la migrazione di molte grandi imprese italiane, le quali addirittura hanno spesso potuto scegliere di pagare là tasse in altri paesi dell’Unione Europea, senza dover sottostare ad alcun correttivo da parte del nostro governo.

Per le imprese di maggiori dimensioni la priorità assoluta sembra invece essere la crescita fuori confine, di qui una forte spinta alle acquisizioni all’estero da parte di imprese italiane. Con buona pace -anzi talvolta con il supporto- delle pubbliche autorità, come nel caso della borsa italiana o delle telecomunicazioni. La necessità di raggiungere una dimensione idonea a fronteggiare la concorrenza internazionale e quella di controbilanciare il forte calo dei consumi nel nostro Paese hanno indubbiamente favorito la migrazione di molte grandi imprese italiane, le quali addirittura hanno spesso potuto scegliere di pagare là tasse in altri paesi dell’Unione Europea, senza dover sottostare ad alcun correttivo da parte del nostro governo. L’Italia rischia dunque di uscire piuttosto malconcia dalla crisi pandemica, ma in una cosa il virus avrà avuto un effetto decisamente positivo per il nostro Paese: lo svecchiamento forzoso che ne deriverà. E chissà che alla lunga non ne possa beneficiare anche la nazione?

L’Italia rischia dunque di uscire piuttosto malconcia dalla crisi pandemica, ma in una cosa il virus avrà avuto un effetto decisamente positivo per il nostro Paese: lo svecchiamento forzoso che ne deriverà. E chissà che alla lunga non ne possa beneficiare anche la nazione?