VERSO UN MONDO DIVERSO

Difficile fare previsioni sui mercati finanziari o per l’economia reale in questo momento di grandi paure e altrettante speranze, per una serie di motivi di incertezza che cercheremo di esplorare in questo articolo. Tuttavia si può iniziare a scorgere alcune importanti dinamiche che non tarderanno a produrre cambiamenti profondi nel modo di vivere e nei consumi, nel nostro Paese come nel mondo intero, nei diversi settori industriali, nei posti di lavoro e nell’allocazione dei risparmi.

IL DIFFICILE RITORNO ALLA “NORMALITÀ”

L’accelerazione degli eventi determinata dal distanziamento sociale imposto dal virus ha cambiato in pochi mesi assai radicalmente lo scenario complessivo, imponendo a buona parte delle imprese operanti nei settori “tradizionali” (diversi dalla cura della salute e dall’alimentare) un forte rallentamento, con conseguenti ingenti perdite patrimoniali e, soprattutto, un’assoluta incertezza relativa al possibile “ritorno alla normalità”, che in qualche caso sappiamo sarà molto lento o addirittura non ci sarà affatto.

Viviamo oggi in un mondo sovraffollato di esseri umani e fortemente “globalizzato”, cioè unificato dalle telecomunicazioni e dalla relativa facilità negli spostamenti, e dunque sottoposto ad un rischio di contagio di malattie e infezioni nemmeno immaginabile fino a pochi anni fa. L’umanità è però mediamente molto invecchiata (cioè non è morta prima) e, nel suo complesso, sta mutando radicalmente le proprie abitudini.

CAMBIA LA SOCIETÀ CIVILE…

In questo nuovo mondo, nel quale la nostra cultura, la nostra razza e il nostro modo di vivere non sono più prevalenti e devono fare i conti con minacce nuove, anche l’assetto sociale e civile dei paesi più industrializzati cambia, così come cambiano le modalità di lavoro e le aspettative di valore, la struttura familiare e la propensione alla spesa.

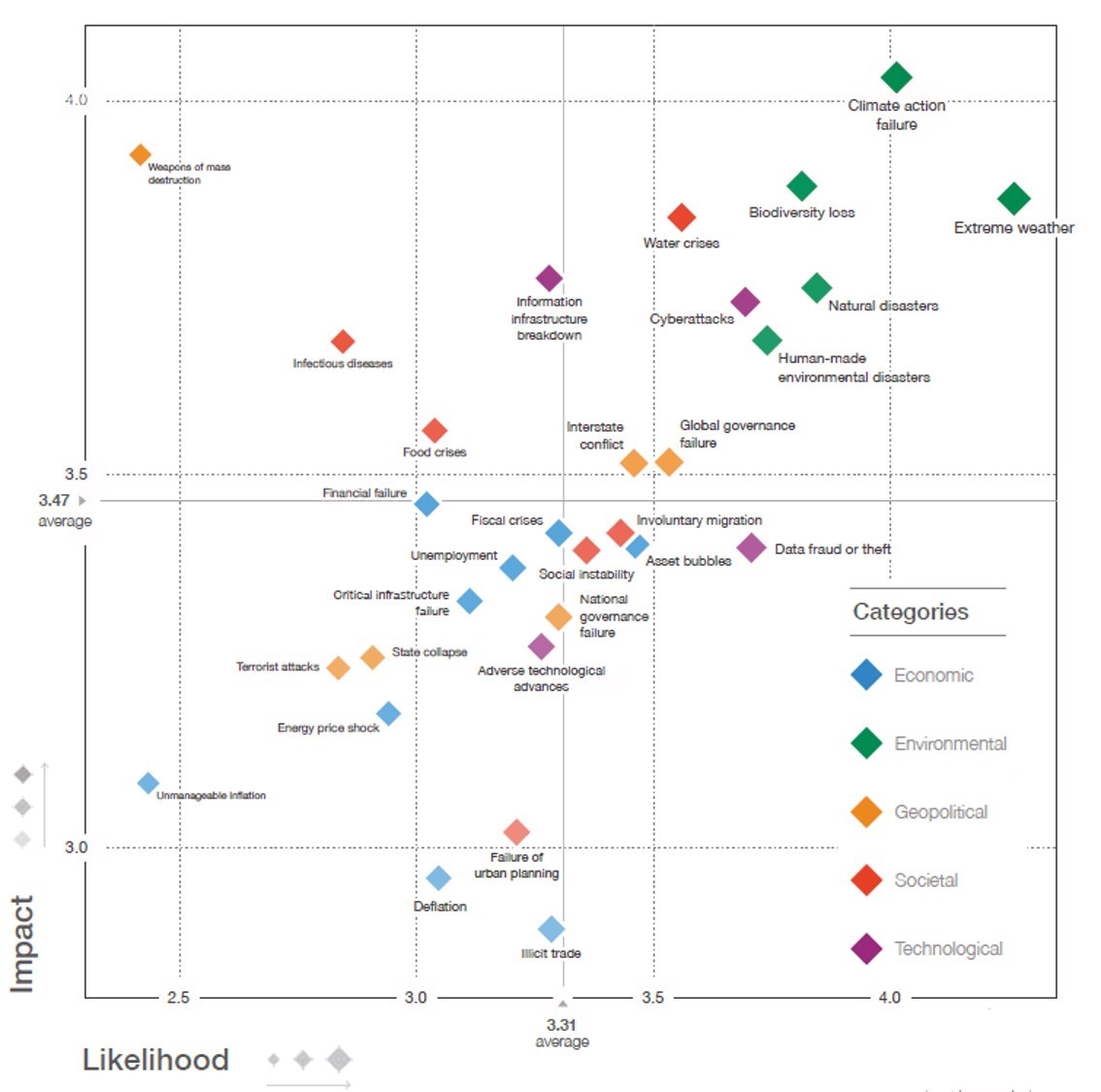

La pandemia è poi arrivata parallelamente a forti sconvolgimenti climatici, che si sono talora trasformati in vere e proprie devastazioni naturali. Tutto ciò ha indotto tanto la popolazione quanto i governi ad una maggior attenzione alle problematiche ecologiche, ambientali ed energetiche, con conseguenti mutamenti delle abitudini quotidiane, delle modalità di spostamento e delle preferenze nei consumi personali.

La pandemia ha poi esasperato la disoccupazione, ridotto le aspettative di reddito e in molti casi ha intaccato le riserve patrimoniali, con la conseguente necessità per ampie fasce della popolazione di tagliare i consumi e ricorrere maggiormente agli ammortizzatori sociali. I bilanci pubblici così come l’industria e le “public utilities” ne stanno ovviamente risentendo.

…E CAMBIANO LE ATTIVITÀ ECONOMICHE

Il fatto poi che molte piccole imprese sono state forzate a chiudere ha determinato per larghe fasce della popolazione un incremento del debito, forti perdite patrimoniali, e ha “drogato” molte attività economiche, divenute fortemente dipendenti dalla spesa pubblica, dall’accesso al credito e da incentivi ed erogazioni dispensate dallo Stato.

La sopravvivenza di soltanto alcuni tra i canali distributivi (principalmente la grande distribuzione e le vendite online) ha contribuito non poco alla selezione della specie per moltissime aziende piccole o tradizionali, o sotto capitalizzate (e dunque fortemente sensibili alle restrizioni del commercio al dettaglio).

Ma il motivo principale del cambio di scenario è la necessità di fare efficienza nei costi e di reperire i capitali necessari ai forti investimenti divenuti necessari per poter restare in affari. Cosa che provocherà non soltanto fallimenti e insolvenze in coloro che non lo stanno già facendo, ma anche e soprattutto un’ondata di cessioni d’azienda, aggregazioni, accorpamenti e tagli generalizzati che a loro volta esprimeranno impatti profondi nell’indotto industriale di ogni sorta, nei servizi, nelle nuove professionalità richieste e nelle diverse modalità di collaborazione..

CAMBIANO ANCHE I GLI OPERATORI FINANZIARI…

Ma se tutto il resto cambia anche gli operatori finanziari saranno costretti a cambiare, ad adeguarsi, a cercare di rispondere a esigenze diverse e a strutturarsi diversamente. Un primo segnale del cambiamento è sicuramente l’internet banking (ovvero il “Fintech”) che sta dando una scossa all’intero sistema creditizio e dei pagamenti, scuotendolo, scombussolandolo e talvolta anche amputandogli qualche articolazione.

Tutto questo processo è stato però ammortizzato per le banche dai guadagni in conto capitale generati dall’arrivo dell’enorme liquidità immessa dalle banche centrali. Questa ha “pompato” la stragrande maggioranza delle quotazioni borsistiche e ha abbassato fino allo zero i tassi d’interesse. Le banche dunque non sono (ancora) rimaste colpite dalle perdite economiche e in conto capitale e hanno trovato così il tempo per i nuovi assetti.

Persino le autorità monetarie e i grandi regolatori sono tuttavia “sotto scacco”, perché la rivoluzione digitale genera pagamenti elettronici che riescono a sfuggire al loro controllo, o quantomeno a ridimensionarlo. Per questo ci vorrà ovviamente più tempo, ma la tendenza è oramai consolidata, nonché sospinta a forza dal progressivo “svuotamento” di valore che le valute di conto subiranno inevitabilmente a causa dell’imponente massa di nuova moneta stampata di fresco e della,svalutazione che ne conseguirà.

…E CAMBIANO I SETTORI PREFERITI DALLE BORSE

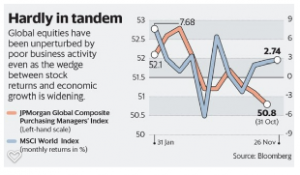

In questo mondo che cambia così tanto non possono non rimanerne influenzati anche i mercati finanziari. La grande liquidità che continua ad essere immessa li alimenta, ma ruotano fortemente i portafogli degli investitori, i quali ripongono le loro speranze nelle imprese più grandi, più solide, più innovative o più favorite dalle tendenze in atto.

Spiccano così le quotazioni della robotica, del digitale avanzato, del commercio elettronico, del fintech, delle biotecnologie e della cura della salute in genere. Spiccano anche le tecnologie alimentari e le industrie di trasformazione delle commodities, perché rispondono all’esigenza derivante dall’incremento della popolazione del mondo.

Soffrono parallelamente i servizi tradizionali, il triangolo “lusso-moda-arredamento”, l’automobile e la meccanica tradizionale, l’industria di carbone, gas e petrolio, mentre al pari prendono il volo la mobilità elettrica, la produzione di energie da fonti rinnovabili, l’elettronica di consumo e gli oggetti di intrattenimento domestico.

Le imprese più grandi, quelle quotate in borsa e quelle che possono esibire più solidità patrimoniale hanno indubbiamente beneficiato dell’ondata positiva delle borse, incrementando il divario già esistente con le altre imprese e profittando della necessità per queste ultime, meno capaci di raccogliere capitali e di tagliare i costi, al cambio di strategie, all’abbassamento dei prezzi dei manufatti o sinanco alla (s)vendita tout-court alla concorrenza.

COME EVOLVERÀ

I risultati di tuttI questi cambiamenti si vedranno appieno soltanto nel tempo, ma non è difficile individuare alcune tendenze essenziali che ne derivano e che difficilmente mostreranno nei prossimi mesi un’inversione:

- L’incredibile ammontare di liquidità che le banche centrali continuano ad immettere sui mercati e che si somma a quella già immessa genererà tassi ulteriormente negativi un po’ ovunque, persino laddove l’inflazione tornerà a mordere, spingendo l’investimento dei risparmi verso impieghi più rischiosi;

- L’incremento della spesa pubblica che consegue alla parziale monetizzazione del debito esistente e all’azzeramento del costo del debito si rivolgerà soprattutto alla previdenza sociale, alla sanità e alle politiche di prevenzione. Probabile anche una limatura dell’imposizione fiscale nei Paesi che se la potranno permettere, accentuando i divari con gli “altri” (come il nostro);

- La svalutazione monetaria farà incrementare i prezzi dei preziosi, degli immobili di pregio e delle,”riserve di valore” in generale. Anche i prezzi alimentari non potranno che risentirne e ciò rimuoverà l’ultimo ostacolo alla ripresa dell’inflazione;

- In un mondo dominato da colossi finanziari e tecnologici degni del distopico “grande fratello” di Orwell è difficile prevedere grandi crolli dei mercati finanziari, ed è sempre più difficile comprendere se prevarrà la liquidità in circolazione (scenario più probabile) o il disconforto per l’andamento negativo dell’economia reale e degli altri settori industriali;

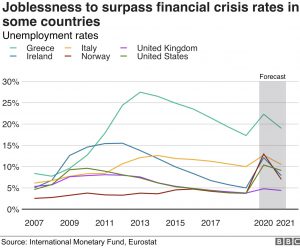

- la crescita smisurata della disoccupazione che discende dalla sequela di insolvenze, chiusure, razionalizzazioni e aggregazioni aziendali, dalla cancellazione dei posti di lavoro tradizionali e dalla necessità di riqualificazione delle mansioni non potrà che determinare nuove tensioni sociali o addirittura nuovi conflitti bellici, dovuti all’accentuazione delle disparità sociali e politiche.

ANDRÀ TUTTO MALE ?

Come sempre succede -nel lungo termine- probabilmente no, anzi! Ma John Maynard Keynes ricordava che -nel lungo termine- saremo tutti morti. Quel che conta insomma è ciò che succederà più a breve, e questo è più difficile pronosticarlo, soprattutto è impossibile farlo “erga omnes”. Nel mondo che cambia ci saranno perdenti e vincenti.

Anche le sorti del nostro Paese dipenderanno da fattori locali come da fattori europei ed internazionali ed è difficile prevedere quali saranno. Ma una cosa è più certa in Italia che altrove: la necessità e l’imprescindibilità del cambiamento: il nostro è un Paese che è rimasto indietro nella corsa alle nuove tecnologie, alle nuove infrastrutture, al progresso della sanità, alla crescita dimensionale delle imprese e al rinnovamento dei mercati finanziari.

Ora probabilmente l’Italia dovrà adeguarsi più decisamente e più velocemente di altri al mondo che cambia. E questo genera micidiali minacce al business più tradizionale ma anche altrettante incredibili opportunità di guadagno, ma soltanto per chi avrà più risorse a disposizione, più alleanze internazionali, più competenze, più intelligenza e più coraggio.

Stefano di Tommaso

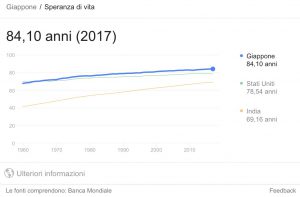

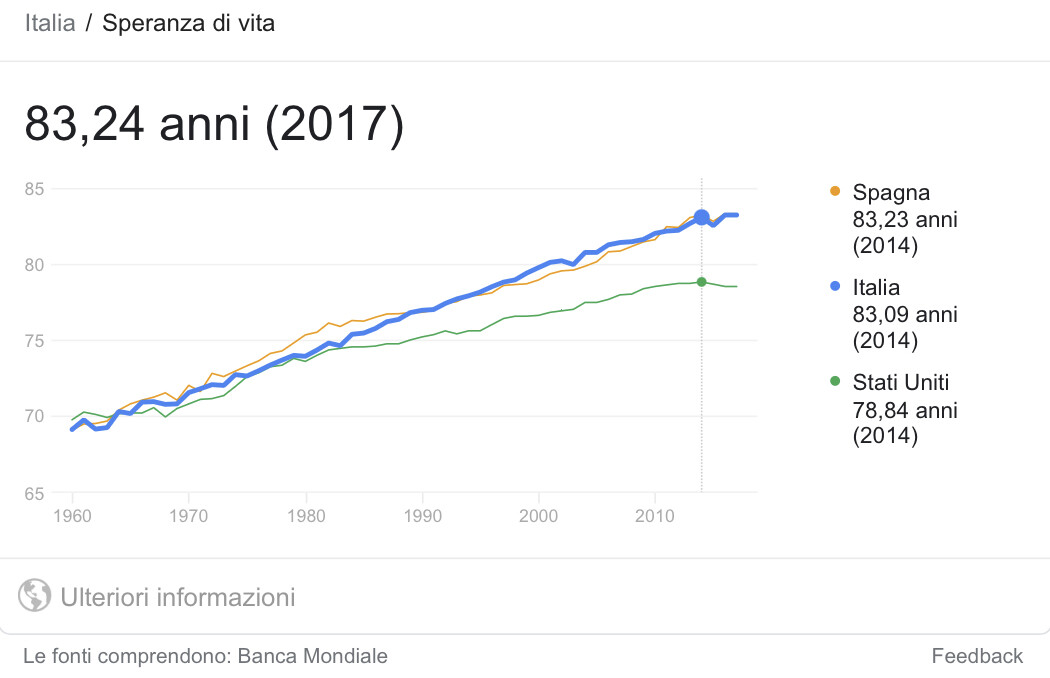

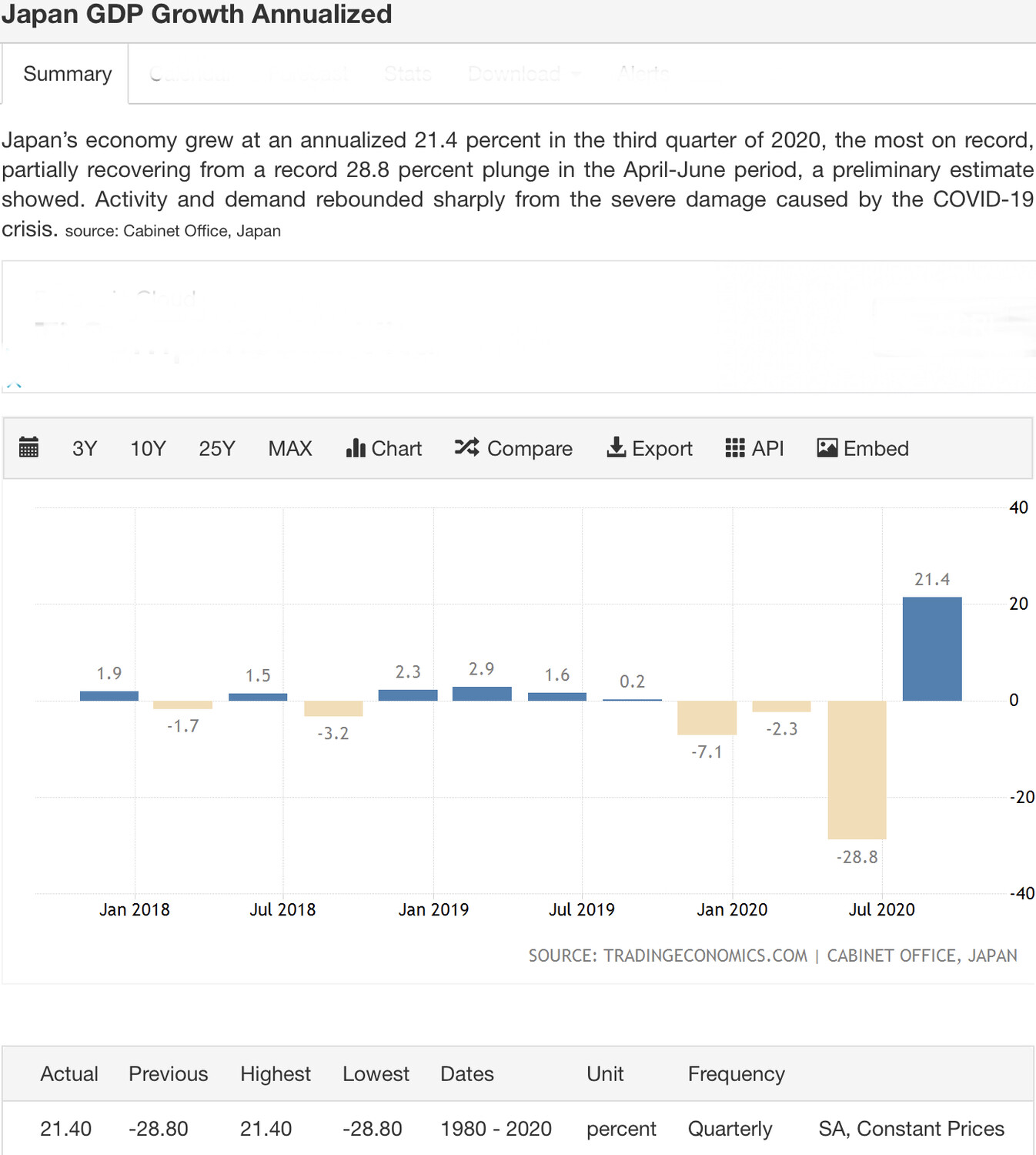

Non si tratta di un esperimento, né della discussione tra accademici di una teoria economica. Non è nemmeno frutto della follia di un establishment che vuole giustificare sé stesso. A proposito del Giappone stiamo parlando di dati tangibili, di una società civile che oggi prospera davvero ed è persino molto avanti nelle infrastrutture, nell’organizzazione delle città, nella tecnologia, sinanco nell’assistenza sanitaria come pure nella qualità della vita. Non per niente l’aspettativa di vita in Giappone supera quella dell’Italia che è già una delle migliori al mondo.

Non si tratta di un esperimento, né della discussione tra accademici di una teoria economica. Non è nemmeno frutto della follia di un establishment che vuole giustificare sé stesso. A proposito del Giappone stiamo parlando di dati tangibili, di una società civile che oggi prospera davvero ed è persino molto avanti nelle infrastrutture, nell’organizzazione delle città, nella tecnologia, sinanco nell’assistenza sanitaria come pure nella qualità della vita. Non per niente l’aspettativa di vita in Giappone supera quella dell’Italia che è già una delle migliori al mondo.

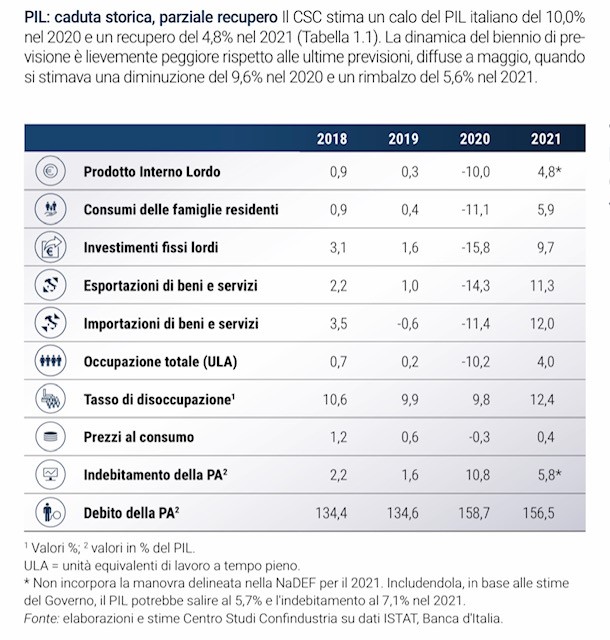

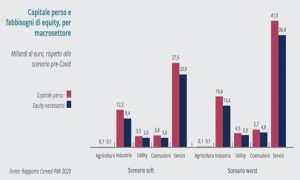

Sono già molte le imprese danneggiate dai lockdown e ce ne saranno ancor più dopo la fine dell’anno e queste avranno una grande priorità: come far fronte alle perdite accumulate, al calo del fatturato? Se infatti è probabile che il 2020 si chiuderà con un calo del prodotto interno lordo italiano tra l’11% e il 13% rispetto al 2019, si può prevedere in media un calo di pari misura nel fatturato delle imprese italiane, ma con l’aggravante che il dato medio sarà in realtà “edulcorato” dall’andamento positivo di quei settori che sono andati controcorrente. Gli altri settori industriali -quelli che invece risulteranno più colpiti dalla recessione- si può agevolmente prevedere che chiuderanno l’anno con una riduzione quasi doppia, dunque dal 20% al 30% circa.

Sono già molte le imprese danneggiate dai lockdown e ce ne saranno ancor più dopo la fine dell’anno e queste avranno una grande priorità: come far fronte alle perdite accumulate, al calo del fatturato? Se infatti è probabile che il 2020 si chiuderà con un calo del prodotto interno lordo italiano tra l’11% e il 13% rispetto al 2019, si può prevedere in media un calo di pari misura nel fatturato delle imprese italiane, ma con l’aggravante che il dato medio sarà in realtà “edulcorato” dall’andamento positivo di quei settori che sono andati controcorrente. Gli altri settori industriali -quelli che invece risulteranno più colpiti dalla recessione- si può agevolmente prevedere che chiuderanno l’anno con una riduzione quasi doppia, dunque dal 20% al 30% circa.

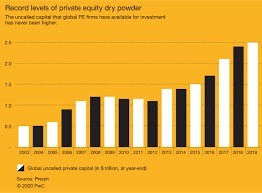

Tecnicamente già solo i fondi di private equity in Italia dispongono sui loro conti di quei 50 miliardi. Ma gli investitori che glieli hanno messi a disposizione cercano esclusivamente i settori più promettenti, le imprese più sane o con il miglior potenziale, la possibilità di sostenere le rate della leva finanziaria (per moltiplicare i guadagni dell’investimento).

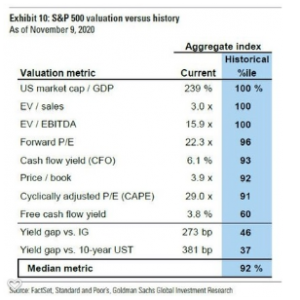

Tecnicamente già solo i fondi di private equity in Italia dispongono sui loro conti di quei 50 miliardi. Ma gli investitori che glieli hanno messi a disposizione cercano esclusivamente i settori più promettenti, le imprese più sane o con il miglior potenziale, la possibilità di sostenere le rate della leva finanziaria (per moltiplicare i guadagni dell’investimento). Qualcuno prevede, in coincidenza con l’arrivo dei vaccini anti-Covid, una grande rotazione dei portafogli azionari gestiti, passando dalle attuali superstar (i costosissimi titoli tecnologici e biomedicali) a quelli che sin’ora sono stati negletti, cioè i cosiddetti titoli “value”: petrolio e energia, immobiliari, banche e “old economy “ in genere. Personalmente sono un po’ scettico: la grande rotazione (dai titoli “growth” a quelli “value“) ci sarà quando l’economia globale riprenderà a correre. Ma siamo sicuri che sia sul punto di farlo? Le statistiche suggeriscono l’esatto opposto: che non si tratti di una breve crisi ma di una recessione a tutti gli effetti, suppur localizzata a macchia di leopardo. E in tal caso sarà difficile una rotazione vera e propria mentre è più probabile uno “sgonfiamento” dei valori di aziende che non si mostreranno capaci di generare tanta cassa.

Qualcuno prevede, in coincidenza con l’arrivo dei vaccini anti-Covid, una grande rotazione dei portafogli azionari gestiti, passando dalle attuali superstar (i costosissimi titoli tecnologici e biomedicali) a quelli che sin’ora sono stati negletti, cioè i cosiddetti titoli “value”: petrolio e energia, immobiliari, banche e “old economy “ in genere. Personalmente sono un po’ scettico: la grande rotazione (dai titoli “growth” a quelli “value“) ci sarà quando l’economia globale riprenderà a correre. Ma siamo sicuri che sia sul punto di farlo? Le statistiche suggeriscono l’esatto opposto: che non si tratti di una breve crisi ma di una recessione a tutti gli effetti, suppur localizzata a macchia di leopardo. E in tal caso sarà difficile una rotazione vera e propria mentre è più probabile uno “sgonfiamento” dei valori di aziende che non si mostreranno capaci di generare tanta cassa. Ancora una volta possiamo e dobbiamo ricordare cosa significa la pandemia in corso: è un implacabile acceleratore degli eventi! Laddove l’ambiente si fa ostile per il piccolo business, le imprese che non sono in equilibrio o che non si aggregheranno ad altre per crescere e tagliare costi, per efficientarsi e ridurre i posti di lavoro meno produttivi, è probabile che finiranno per prosciugare la loro cassa disponibile e che non troveranno facilmente nuove fonti di credito, a causa della regolamentazione che impone alle banche di svalutare quei finanziamenti erogati a imprese ove non vi è evidenza di “buona salute” aziendale e di mercato.

Ancora una volta possiamo e dobbiamo ricordare cosa significa la pandemia in corso: è un implacabile acceleratore degli eventi! Laddove l’ambiente si fa ostile per il piccolo business, le imprese che non sono in equilibrio o che non si aggregheranno ad altre per crescere e tagliare costi, per efficientarsi e ridurre i posti di lavoro meno produttivi, è probabile che finiranno per prosciugare la loro cassa disponibile e che non troveranno facilmente nuove fonti di credito, a causa della regolamentazione che impone alle banche di svalutare quei finanziamenti erogati a imprese ove non vi è evidenza di “buona salute” aziendale e di mercato. E anche laddove gli imprenditori saranno stati oculati e si saranno mossi in fretta per far fronte alla crisi e al calo del fatturato, buona parte dei modelli di business del passato (cioè l’assetto strategico e la conseguente struttura organizzativa delle imprese) saranno da rivedere radicalmente, provocando una corsa ai pre-pensionamenti, ai licenziamenti, alle richieste di prosecuzione della cassa integrazione guadagni nonché ai de-mansionamenti di fatto e alle conseguenti riduzioni dei compensi.

E anche laddove gli imprenditori saranno stati oculati e si saranno mossi in fretta per far fronte alla crisi e al calo del fatturato, buona parte dei modelli di business del passato (cioè l’assetto strategico e la conseguente struttura organizzativa delle imprese) saranno da rivedere radicalmente, provocando una corsa ai pre-pensionamenti, ai licenziamenti, alle richieste di prosecuzione della cassa integrazione guadagni nonché ai de-mansionamenti di fatto e alle conseguenti riduzioni dei compensi. Dunque non soltanto l’occupazione complessiva è probabile che scenderà notevolmente, ma anche che i conti della previdenza pubblica saranno di nuovo sotto tensione perché i cuscinetti ammortizzatori delle tensioni sociali risulteranno sostanzialmente insufficienti a garantire quel “welfare”che i politici continuano a promettere invocando nuovi aiuti dal resto d’Europa e dalla banca centrale europea.

Dunque non soltanto l’occupazione complessiva è probabile che scenderà notevolmente, ma anche che i conti della previdenza pubblica saranno di nuovo sotto tensione perché i cuscinetti ammortizzatori delle tensioni sociali risulteranno sostanzialmente insufficienti a garantire quel “welfare”che i politici continuano a promettere invocando nuovi aiuti dal resto d’Europa e dalla banca centrale europea.