Dopo alcune settimane in cui i mercati avevano mostrato una reazione più che composta all’annuncio di una pandemia virale cinese, l’incredibile picco di contagi in tutto il mondo e la certezza di un deciso rallentamento dell’economia globale hanno alla fine scosso i mercati ben più di quanto fosse ragionevole ritenere. L’apertura delle borse di lunedì è avvenuta all’insegna della disfatta, con un crollo medio che ha oscillato dal 3 al 6%, cancellando di fatto tutti i progressi compiuti dagli indici boresistici dall’inizio dell’anno. Il problema è che all’apertura delle borse asiatiche di martedì il copione è sembrato ripetersi, seppure in misura minore: il Nikkei 225 ha perduto il 3.3%, a Kuala Lumpur l’indice della borsa di Malaysia è sceso dello 2.7%, in Australia, the S&P ASX/200 ha perso l’ 1.6% e lo Shanghai Composite index è sceso dello 0.7%.

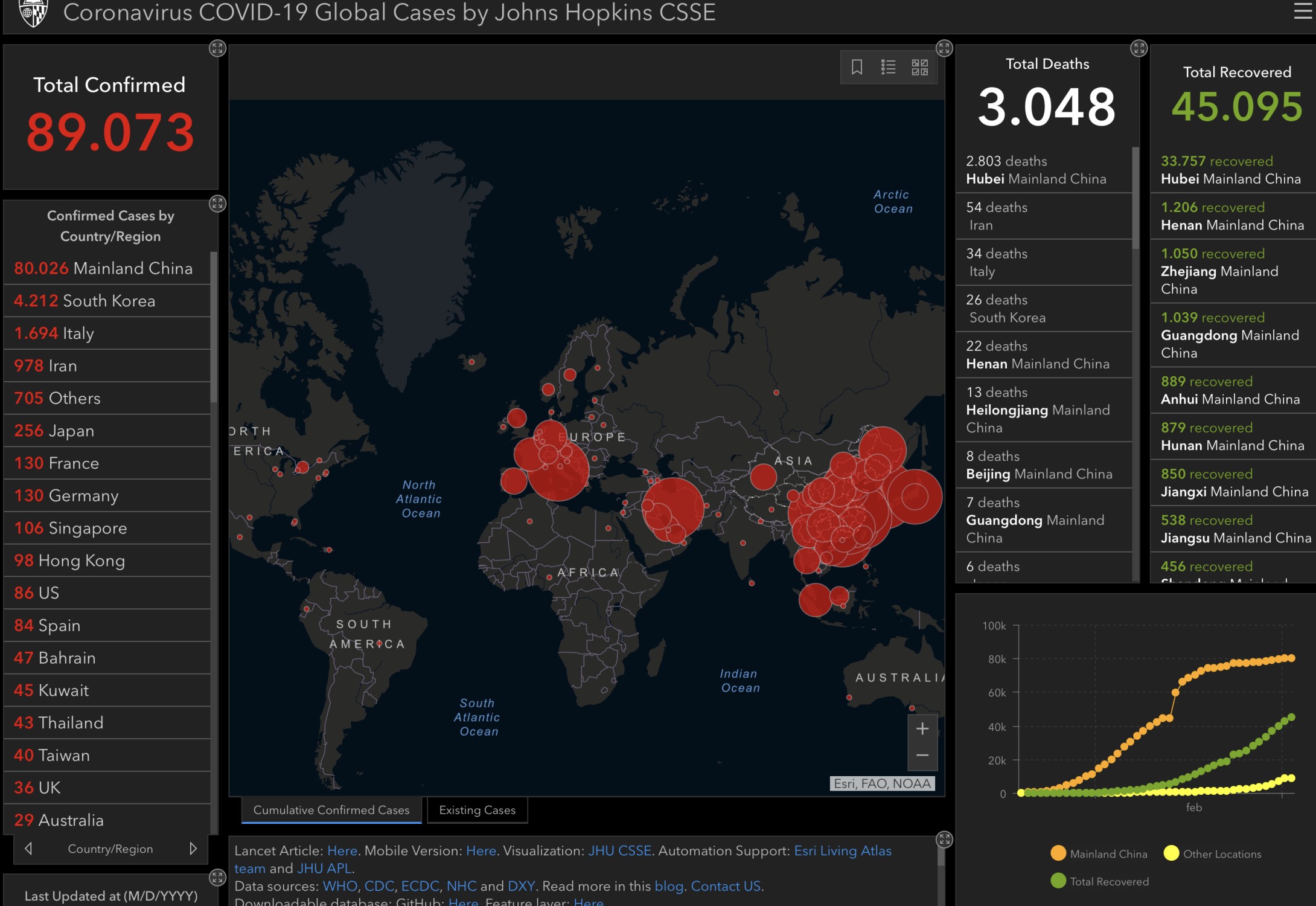

Ma la sensazione che avremmo assistito ad un rimbalzo tecnico è stata alla fine confermata sulle chiusure di martedì, nonostante il numero di persone infette dal Covid19 nel mondo abbia già superato le 80.000 unità e si rumoreggi che la minor crescita del Prodotto Interno Lordo cinese potrà toccare la soglia del 2% quando l’allarme sarà rientrato. Il mondo degli affari insomma vuole credere ancora in un rapido riscatto dalla minaccia.

È IN ATTO UNA PROFONDA ROTAZIONE DEI PORTAFOGLI

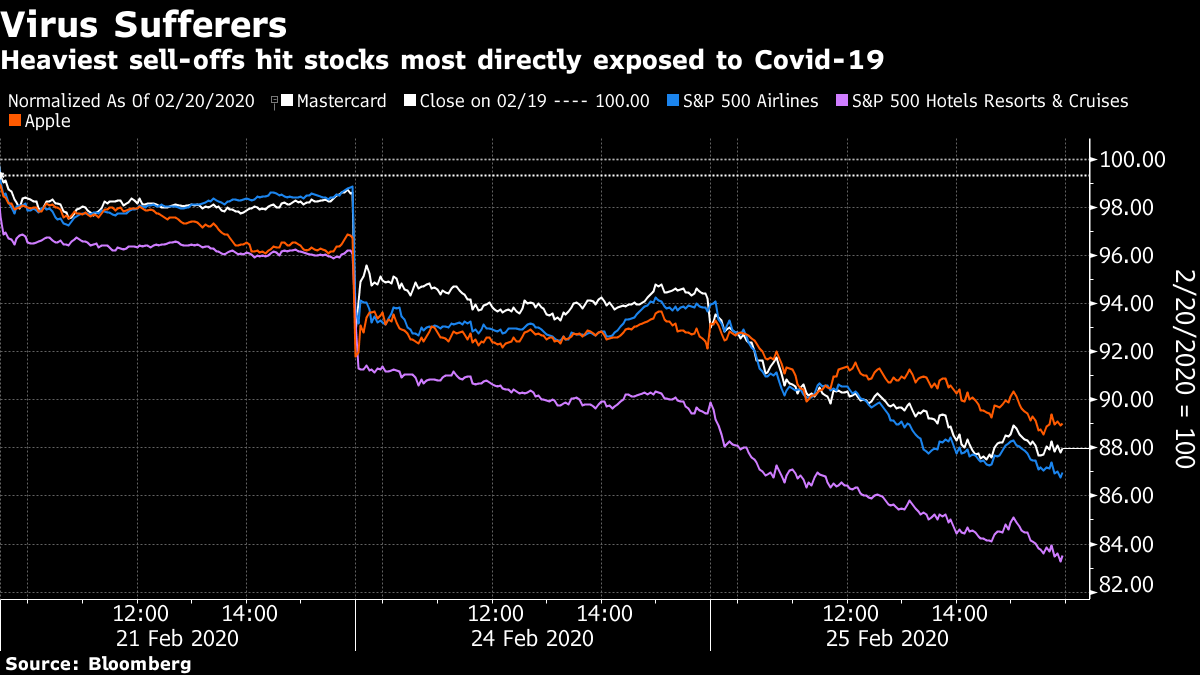

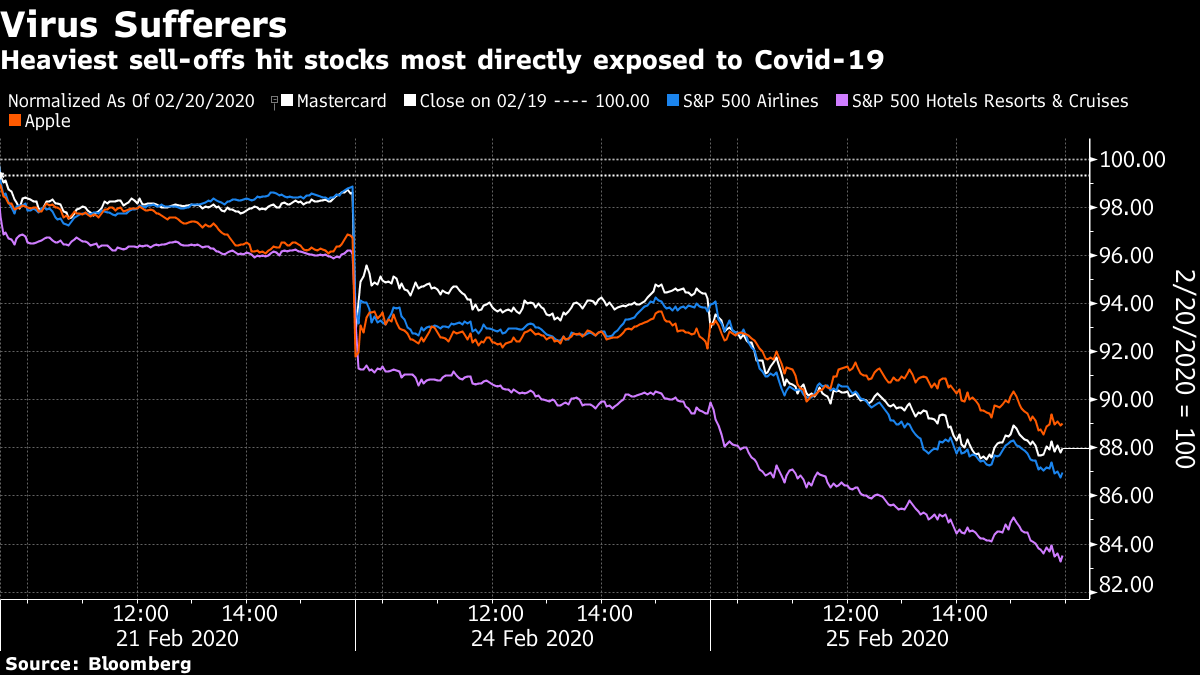

I titoli azionari che più hanno sofferto sono tutti quelli legati a turismo, viaggi, intrattenimento e socialità, ma anche quelli tecnologici, principalmente per la ragione che i loro componenti per qualche tempo non arriveranno dalla Cina che li fabbrica per quasi tutto il resto del mondo e poi per il timore che le ulteriori risorse di capitale che ne avrebbero potuto sostenere gli investimenti ancora necessari possano essere dirottate verso porti più sicuri, interrompendo lo sviluppo tecnologico in atto.

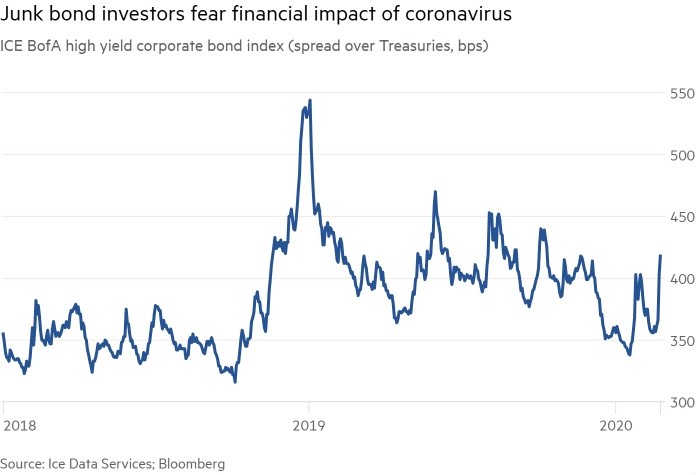

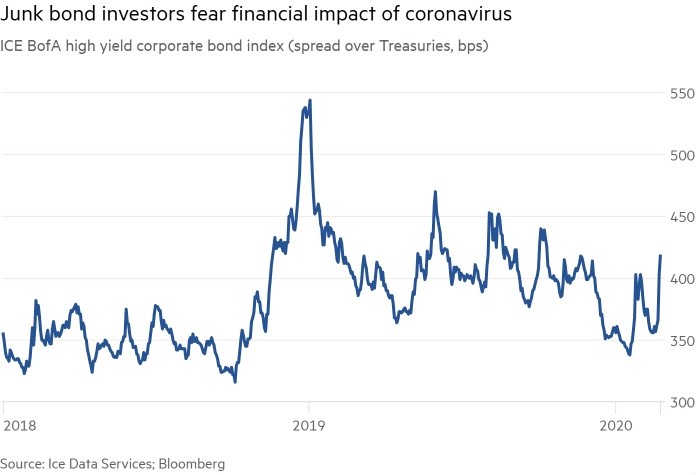

L’ottimismo insomma è prevalso nelle borse per qualche settimana ma, come si dice: “quando è troppo è troppo” e la prosecuzione del dilagare del numero di contagiati lascia oramai abbastanza poco per illudersi in una rapida conclusione della vicenda “virus”. Non per niente i rendimenti dei titoli obbligazionari continuano a segnare nuovi minimi storici, perché se tutti comprano titoli a reddito fisso, il loro prezzo sale e il rendimento scende corrispondentemente, anche se crescono i timori per la qualità del credito. Non a caso le differenze di rendimenti (spread) tra titoli ad elevato rating creditizio e quelli più a rischio (cosiddetti “junk” o “high yield” bonds) stanno tornando a crescere (si veda il grafico di Bloomberg qui sotto).

Anche i lingotti d’oro in tempi di possibile recessione restano l’asset class -cioè la categoria di investimenti- più gettonata. L’oro è da sempre il bene-rifugio per eccellenza per preservarli dalla perdita di valore del risparmio accumulato ma non rende nulla. Ora, con i rendimenti azzerati e il timore che le azioni possano scendere ulteriormente, la sua scelta diviene razionale.

È dunque in atto una decisa rotazione dei portafogli dall’investimento azionario più “aggressivo” (cioè speculativo) verso titoli e categorie di investimento più “difensivi” (cioè con maggior contenuto intrinseco e con minor possibilità di perderevalore), mentre la volatilità complessiva dei mercati finanziari sale inevitabilmente e il prezzo delle materie prime (tra le quali il petrolio) scende a causa del crollo dei consumi. Nemmeno le “public utilities” perciò brillano più in questi frangenti, anche se hanno sino ad oggi limitato le perdite.

E’ inoltre chiaramente partita una pericolosa deflazione dei prezzi, neanche più tanto strisciante, che rischia di scoraggiare consumi e investimenti.

QUANTO DURERÀ ANCORA IL PROBLEMA ?

È la domanda più importante che ci si pone, perché segnerà il confine tra l’ottimismo è il pessimismo. Al momento molti osservatori e operatori economici si aspettano ancora che la pausa di paura e di restrizioni ai movimenti di merci e persone duri al massimo quanto una moderna quarantena, cioè dai canonici 14 giorni a circa 40. Ma sale il rischio che l’accendersi di nuovi focolai in località lontane dalla Cina e inaspettate porti a stringere la morsa sulle attività economiche più fragili, determinando crisi e disoccupazione di massa e (nel caso) rimandando ancora la fine delle operazioni di “contenimento” che hanno un prezzo economico e sociale altissimo.

In questo scenario tra l’altro ci si dovrebbe aspettare che il cambio del Dollaro salga ancora perché quest’ultimo viene considerato alla stregua di una valuta rifugio, ma nei giorni scorsi era da poco assurto a nuovi massimi, ragione per cui per il momento è già un successo che sia rimasto stabile e rischia anzi una qualche ricaduta tecnica dovuta alle ricoperture speculative e al timore che la Banca Centrale Americana riaprirà ancora i cordoni della borsa inondando i mercati con nuova liquidità.

MA STAVOLTA I GOVERNI DEVONO FARE DI PIÙ

Il rischio vero stavolta tuttavia è anche che alle nuove misure di stimolo alla crescita che saranno quasi certamente varate dalle banche centrali a sostegno dei mercati non si affianchino altrettanto coraggiosi interventi di politica fiscale, per le medesime ragioni per le quali essi non sono stati varati sino ad oggi: un debito pubblico diffusamente eccedente determina un “vincolo di bilancio” nella percezione comune e si unisce alla speranza di potercela fare ugualmente a superare la stasi. In Italia il problema è già conclamato (e infatti il reddito disponibile degli italiani non si è mai ripreso davvero) e possiamo dunque toccarne con mano le conseguenze, ma se funzionasse così anche nel resto del mondo, allora le tenebre prenderebbero il sopravvento.

Il debito pubblico infatti entro certi limiti è un problema “nozionale”, dal momento che se il “servizio del debito” viene considerato sostenibile (e i tassi quasi a zero aiutano in tal senso) allora esso non genera problemi, come si è visto in Giappone, dove il debito aveva raggiunto il 240% del P.I.L. ma il panico non c’è mai stato. Mentre la mancanza di adeguata crescita economica, in un mondo in cui la popolazione sale ogni anno di almeno il 2,5% in media (una media che comprende anche le nazioni dove essa si riduce), si traduce immediatamente in meno reddito pro-capite disponibile.

Se perciò il prodotto globale lordo non cresce più della popolazione, allora saremo tutti un po’ più poveri e le tensioni sociali nei paesi più svantaggiati esploderanno in qualche direzione, ivi compresa la “migrazione economica” che l’Europa (e non solo) subisce da diversi anni dall’Africa. E indovinate dove eravamo a fine 2019? A circa il 2,9%. Come dire che, dal momento che quest’anno la crescita sarà sicuramente più bassa, siamo fin troppo vicini a quel fatidico 2,5% della mancata crescita di fatto.

Le manovre delle banche centrali poi avranno sicuramente una capacità molto minore che in passato di impattare sull’ottimismo degli operatori economici, sulla propensione ad investire e sullo sviluppo economico conseguente. E questo è il più problematico degli spettri e delle paure che l’ “anno del virus” sembra proporci: la possibilità che l’economia globale si assopisca in una stagnazione dilagante ed entri in una sorta di catalessi dalla quale sarà difficile risvegliarla in regime di rendimenti azzerati, grandi debiti pubblici e poca mobilità sociale.

IL RISCHIO È QUASI TUTTO SULLE SPALLE DEI PAESI EMERGENTI

Ricordiamoci peraltro che la salute dell’economia europea, così come di quella americana, dipende fortemente da quella dei Paesi Emergenti, non soltanto a causa delle mancate esportazioni di tecnologia, impianti e beni strumentali, ma anche perché già solo l’alimentazione, il vestiario e i medicinali, consumati nelle aree di maggior crescita della popolazione nel mondo, costituiscono un serbatoio prezioso di profitti per le aziende occidentali, che rischiano di venire meno se il reddito disponibile di questi Paesi scende.

Neanche a farlo apposta non soltanto i nuovi focolai stanno imponendo in occidente prudenze e restrizioni come non se ne vedevano da tempo, ma anche il commercio internazionale sta scemando e soprattutto per i titoli quotati di molte imprese stanno fioccando i “profit warning” (cioè le allerte di calo degli utili) e, con essi, anche i ribassi dei titoli azionari quotati.

Si mette male, insomma, anche per le borse che sino alla scorsa settimana sembravano immuni a qualsiasi statistica, così come si mette male per le classi più povere, che rischiano di perdere lavoro e sostentamento. Inoltre la delicata transizione tecnologica che stiamo vivendo rischia di interrompersi sul più bello, lasciandoci gli effetti negativi della digitalizzazione della produzione del reddito (cioè disoccupazione “tecnologica” e polarizzazione della ricchezza in poche mani) senza che ci sia il tempo perché se ne dispieghino degli effetti positivi, quali l’incremento della sharing economy, la riduzione e la frammentazione degli orari di lavoro e la riduzione dei costi di produzione, ivi compresa quella di alimentari e medicinali.

MA LA DOMANDA VERA È: QUANTO DURERÀ LA PANDEMIA ?

Ovviamente le contromisure ad un tale tetro scenario stanno comunque arrivando e arriveranno davvero a salvare quantomeno i mercati finanziari. Ma al costo sociale che abbiamo già sperimentato nell’ultimo decennio. Vale a dire: ulteriori polarizzazioni della ricchezza e ulteriore divario di reddito tra nord e sud del pianeta, tra dirigenti e operai superspecializzati e tutti gli altri, nonché ulteriori tensioni sociali nelle regioni disagiate e ulteriore prevalenza del capitale sulla politica (e, in definitiva, sulla democrazia, che sta scomparendo sotto i nostri occhi). Come scrive Fabio Volo: stavolta si rischia che “ci saranno pochissimi morti e tantissimi falliti” !

Se estrapoliamo insomma le tendenze in atto è soprattutto dal punto di vista economico che non c’è molto di bello all’orizzonte. Ma l’economia per fortuna non funziona per estrapolazioni lineari, anzi! Così come sono comparsi “cigni neri” a portare sventura all’inizio di questo ennesimo anno bisesto, così è altrettanto possibile che si presentino all’improvviso anche nuovi “cigni bianchi”, cioè nuove opportunità di rilancio, nuove scoperte scientifiche e nuove modalità di cura dell’ultima grande pandemia da circa un secolo a questa parte.

Nei siamo pressoché sicuri, anche perché è sempre successo in passato. Solo una cosa non è certa ed è il “quando ?”…

Nei siamo pressoché sicuri, anche perché è sempre successo in passato. Solo una cosa non è certa ed è il “quando ?”…

Se i cigni bianchi infatti risulteranno poco tempestivi, allora forse delle intere generazioni ne pagheranno le conseguenze. Probabilmente non accadrà, anzi gli Stati Uniti hanno già annunciato che è in arrivò il vaccino, ma quest’ultimo varrà più per evitare altri contagi, mentre i tempi per lo sviluppo di farmaci per guarire coloro che hanno già contratto il virus sono molto più lunghi.

E dunque per il momento (come recitava un secolo fa il titolo del romanzo storico di Erich Maria Remarque) non c’è “ad ovest nulla di nuovo” !

Stefano di Tommaso

Il bollettino di guerra è dei peggiori : un’intera settimana di passione si è consumata stavolta in borsa. In totale la perdita -circa l’11%- è stata cospicua e solo parzialmente giustificata dalle prospettive di recessione che emergono dai primi dati statistici. Mentre “l’indice della paura”, cioè quello che misura la volatilità di Wall Street, il VIX, ha quasi toccato per un attimo lo scorso venerdi il livello di 49 punti: un massimo che non si vedeva dalla crisi del 2008.

Il bollettino di guerra è dei peggiori : un’intera settimana di passione si è consumata stavolta in borsa. In totale la perdita -circa l’11%- è stata cospicua e solo parzialmente giustificata dalle prospettive di recessione che emergono dai primi dati statistici. Mentre “l’indice della paura”, cioè quello che misura la volatilità di Wall Street, il VIX, ha quasi toccato per un attimo lo scorso venerdi il livello di 49 punti: un massimo che non si vedeva dalla crisi del 2008.

Per decidere però (senza pretendere di vaticinare) se i fatti da analizzare fanno propendere ciascuno di noi verso l’uno o per l’altro scenario, dobbiamo scavare parecchio più a fondo.

Per decidere però (senza pretendere di vaticinare) se i fatti da analizzare fanno propendere ciascuno di noi verso l’uno o per l’altro scenario, dobbiamo scavare parecchio più a fondo.

Nei siamo pressoché sicuri, anche perché è sempre successo in passato. Solo una cosa non è certa ed è il “quando ?”…

Nei siamo pressoché sicuri, anche perché è sempre successo in passato. Solo una cosa non è certa ed è il “quando ?”…

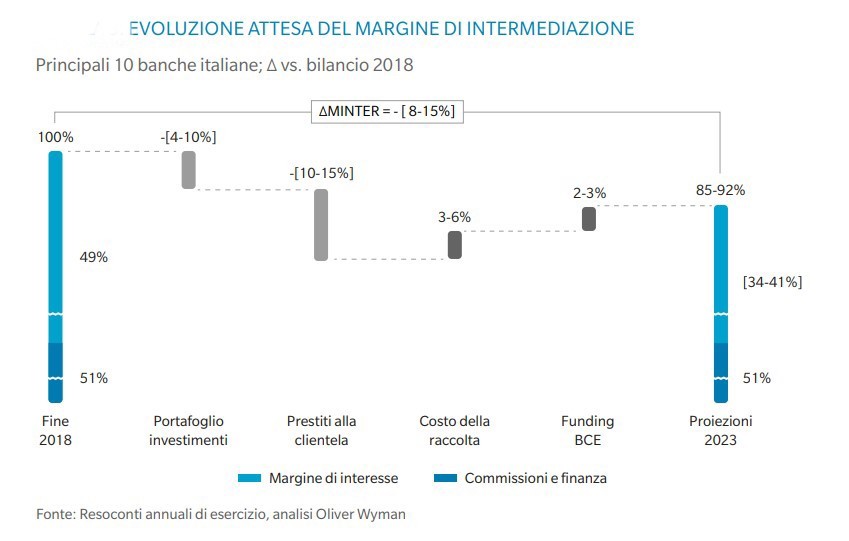

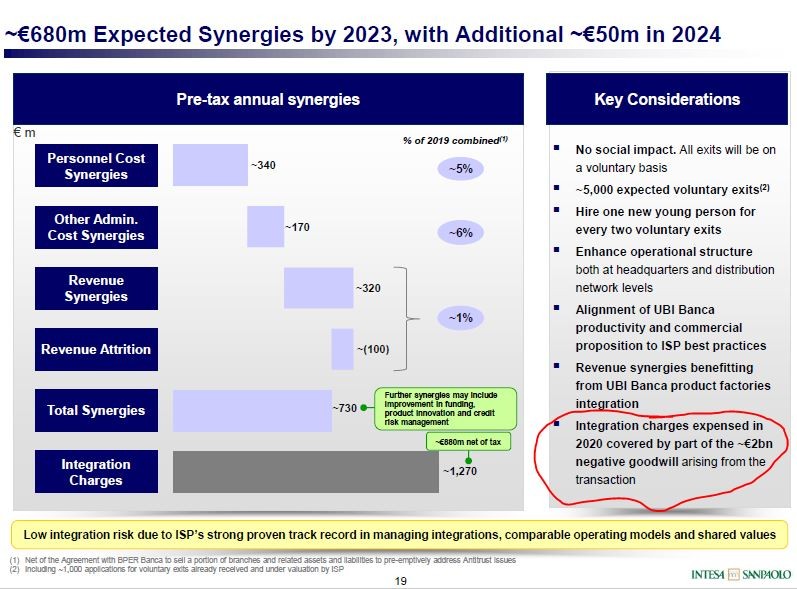

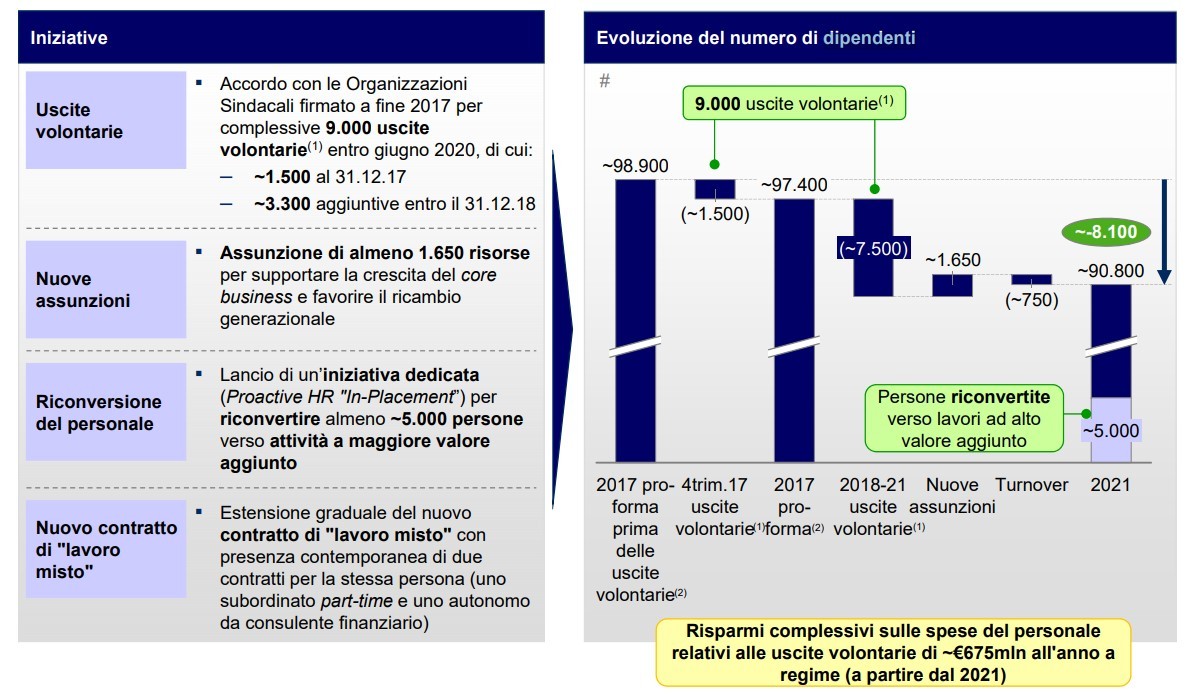

Il sistema bancario generalista è oggi infatti costretto a un consolidamento forzoso, a ridurre migliaia di posti di lavoro, a vedere sempre più limati i margini economici degli anni futuri e a fare i conti con varie sfide e minacce: quella dei pagamenti digitali, quella dell’intelligenza artificiale nel remoto banking e, ovviamente, in tutto ciò, la concorrenza di orde di soggetti internazionali verticalmente specializzati. Si vedano le previsioni della società Oliver Wyman nel grafico qui riportato :

Il sistema bancario generalista è oggi infatti costretto a un consolidamento forzoso, a ridurre migliaia di posti di lavoro, a vedere sempre più limati i margini economici degli anni futuri e a fare i conti con varie sfide e minacce: quella dei pagamenti digitali, quella dell’intelligenza artificiale nel remoto banking e, ovviamente, in tutto ciò, la concorrenza di orde di soggetti internazionali verticalmente specializzati. Si vedano le previsioni della società Oliver Wyman nel grafico qui riportato :

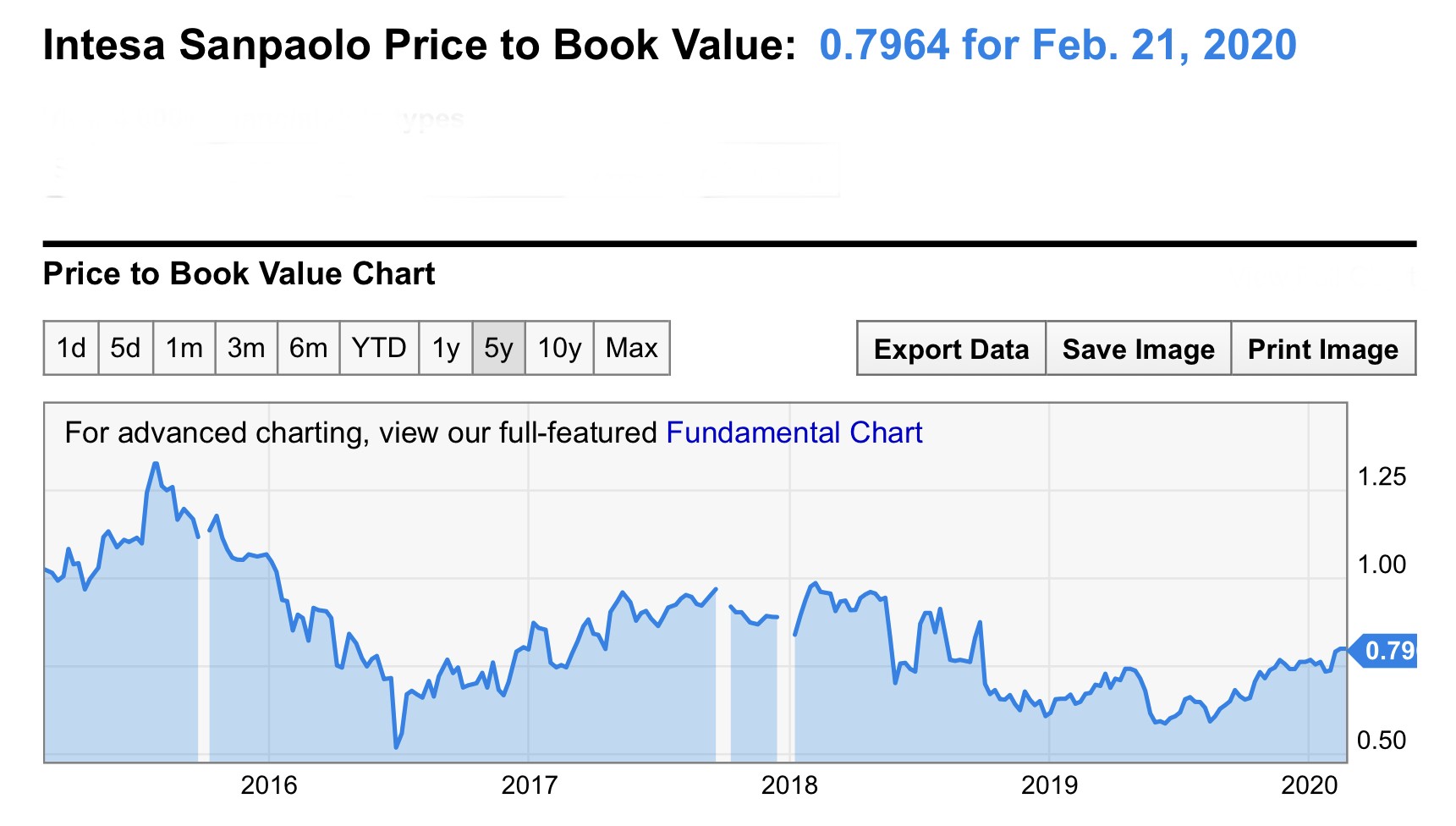

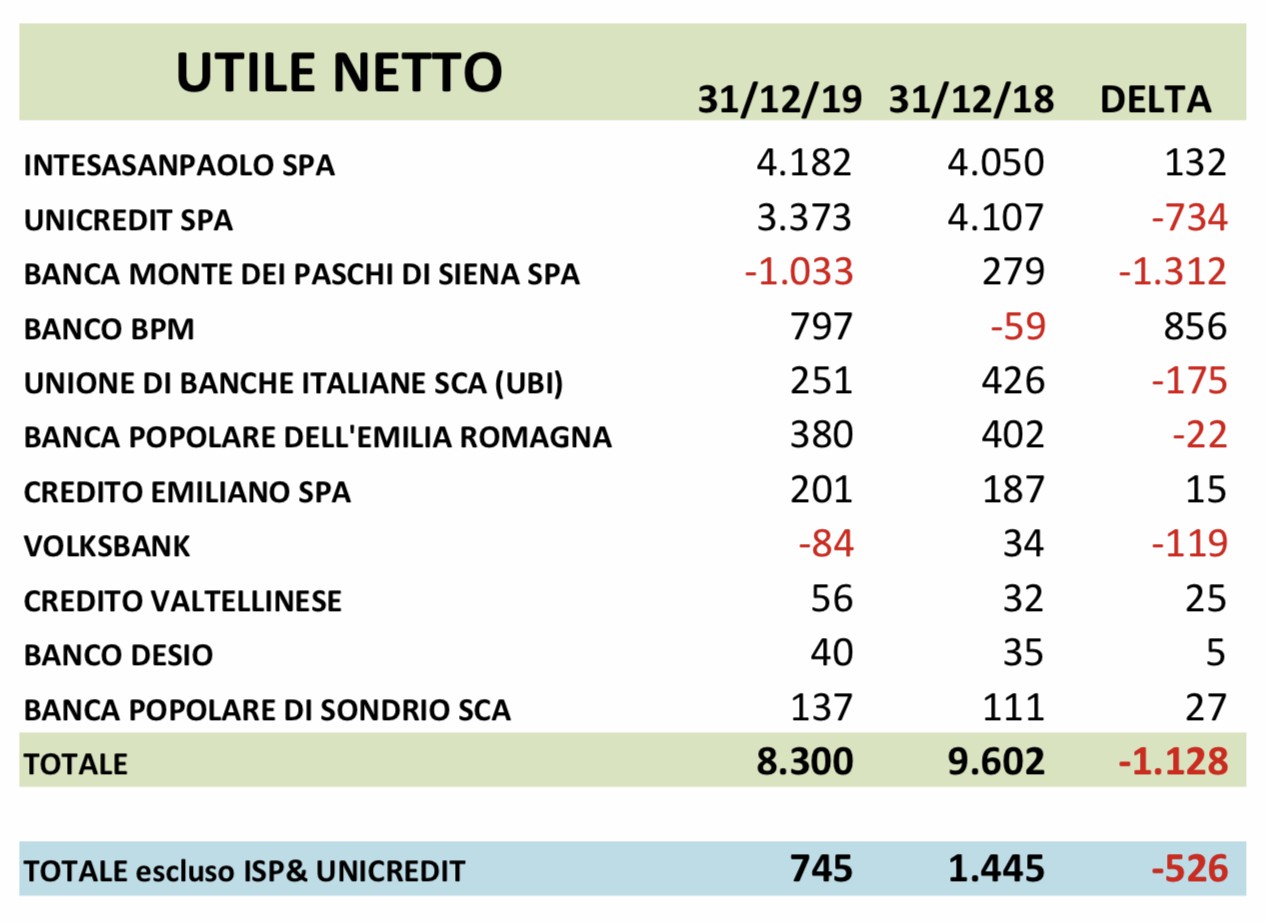

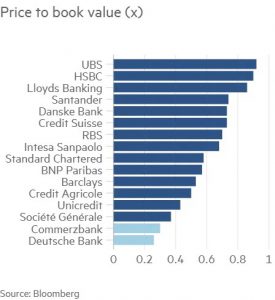

È vero infatti che il risiko delle aggregazioni bancarie dovrà necessariamente continuare e che -esclusa Unicredit che continua testardamente a puntare verso l’estero (se se ne vuol comprendere il perché basti pensare alle pessime prospettive del nostro Paese e alla ridottissima valutazione anche delle altre banche europee come espresso dalla tabella -purtroppo non aggiornata- qui accanto riportata) – non restano che il terzo, il quarto e il quinto gruppo bancario italiano quali poli aggreganti (cioè nell’ordine: Ubi, BancoBPM e MPS) quali altri poli aggreganti.

È vero infatti che il risiko delle aggregazioni bancarie dovrà necessariamente continuare e che -esclusa Unicredit che continua testardamente a puntare verso l’estero (se se ne vuol comprendere il perché basti pensare alle pessime prospettive del nostro Paese e alla ridottissima valutazione anche delle altre banche europee come espresso dalla tabella -purtroppo non aggiornata- qui accanto riportata) – non restano che il terzo, il quarto e il quinto gruppo bancario italiano quali poli aggreganti (cioè nell’ordine: Ubi, BancoBPM e MPS) quali altri poli aggreganti.