IL GIAPPONE È GIÀ IN RECESSIONE !

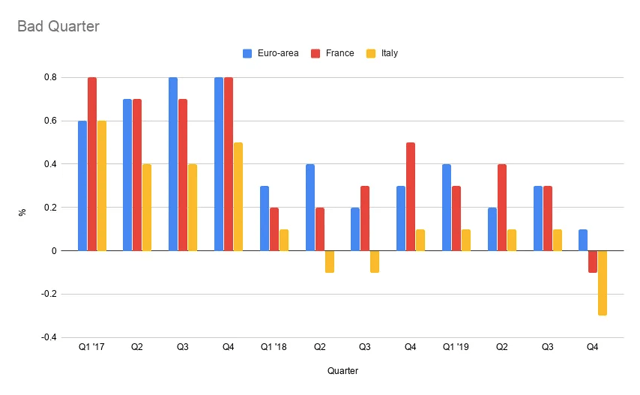

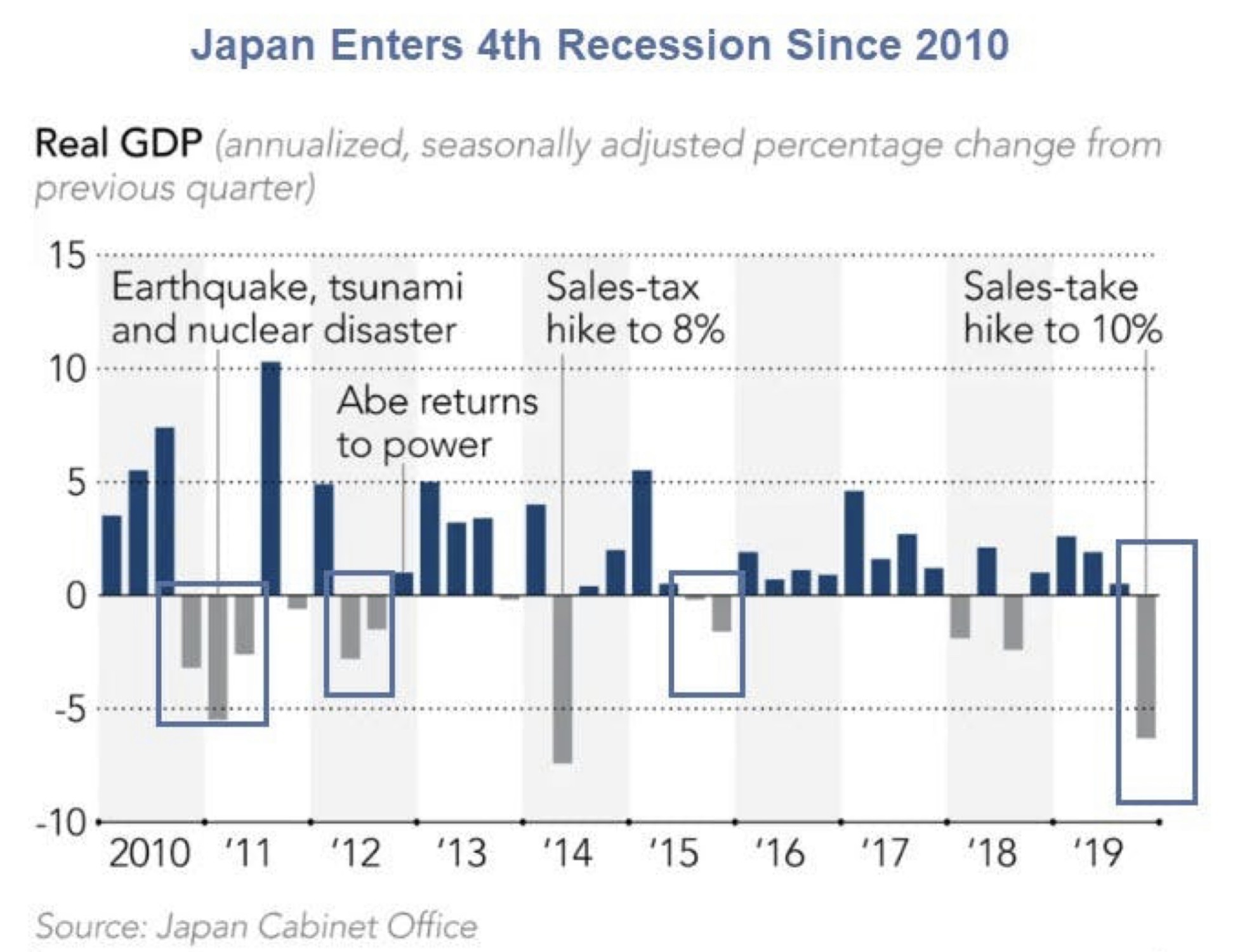

Non ho notato negli organi di stampa europei un coro di sconcerto come mi sarei atteso per la notizia, drammatica quanto secca, della caduta del Prodotto Interno Lordo del Giappone. Eppure il fatto riveste un’importanza fondamentale: da molti decenni ciò che accade in Giappone dopo uno o due anni succede al resto del mondo, in particolare all’America e, con un ritardo cronico di ancora uno o due anni, all’Europa! Fatto salvo che stavolta la tartaruga (cioè noi) ha battuto la lepre (gli USA) nel registrare già alla fine dello scorso anno una decrescita preoccupante.

Anche la misura dell’oscillazione del P.I.L. giapponese appare quantomeno preoccupante: una (infelice) decrescita 6,3% è una cifra sconvolgente, che soltanto l’altra flemma del sole nascente ha potuto sopportare senza lanciare richieste di soccorso al resto del mondo. E la notizia arriva proprio mentre tutti si chiedono a quanto ammonterà il conto da pagare per aver bloccato in casa mezza Cina (dunque quasi 800 milioni di persone) e per aver dimezzato investimenti, esportazioni, consumi, traffici intercontinentali e viaggi di lavoro anche nel resto del mondo. Ho il concreto timore che la bolletta da pagare sarà molto più salata di quanto gli organi di informazione vorrebbero farci credere.

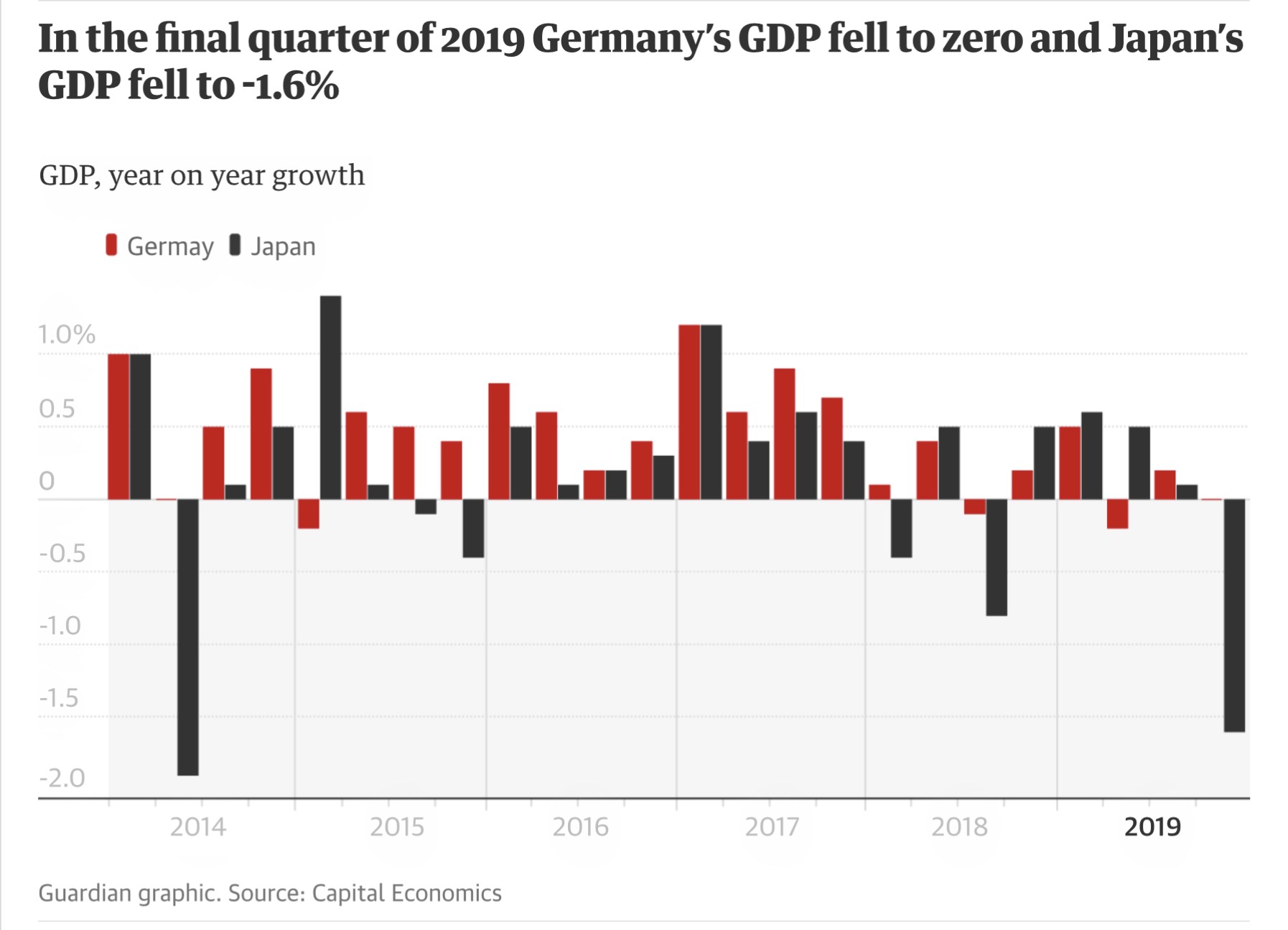

Ma soprattutto esiste un parallelo altrettanto preoccupante tra le performances del Giappone (dove sciaguratamente il governo aveva deciso nel 2019 un rincaro dell’IVA, l‘ imposta sul valore aggiunto, che ha sferrato il colpo di grazia) e quelle della Germania, che sembrano andare a zero virgola.

Difficile dedurne qualcosa di definitivo, se non che gli stessi motivi per la discesa del P.I.L. del Giappone sono vaidi anche per l’Europa nel suo complesso: le loro economie poggiano assai poco sui consumi interni e dipendono fortemente dalle esportazioni.

Se quest’anno saranno assai inferiori alle aspettative (virus compreso, che però è arrivato dopo la fine del quarto trimestre 2019) , allo stesso modo anche l’Europa performerà assai meno bene di quanto ancora si scrive ufficialmente, a causa di una domanda finale decisamente indebolita a livello globale.

Forse verso la fine del 2020, a elezioni concluse e con i consumi interni che nel frattempo hanno funzionato da cuscinetto nell’assorbire l’impatto della frenata euro-asiatica, l’America riprenderà il suo ruolo di locomotiva economica del mondo, ma che lo faccia adesso, appare decisamente improbabile, più per motivi di coerenza politica che non per vero calcolo. Più probabile è che l’economia globale, nel primo trimestre del 2020, prenda perciò una forte sbandata e che questa si sommi alla fiacchezza della domanda che si è registrata già dalla fine del 2019.

Se il combinato disposto delle due debolezze (domanda globale e virus asiatico) potrà poi far scattare una recessione globale, oggi non è ancora dato di saperlo e forse è relativamente improbabile. Ma le avvisaglie perché ciò avvenga entro la fine dell’anno in corso ci sono tutte, anche a causa di fattori straordinari e imprevedibili ex ante. E se così fosse, allora ancora una volta il Giappone confermerebbe di stare perfettamente a suo agio nel ruolo di “canarino nella miniera”: semplicemente anticipando (e amplificando) una tendenza negativa globale.

Stefano di Tommaso