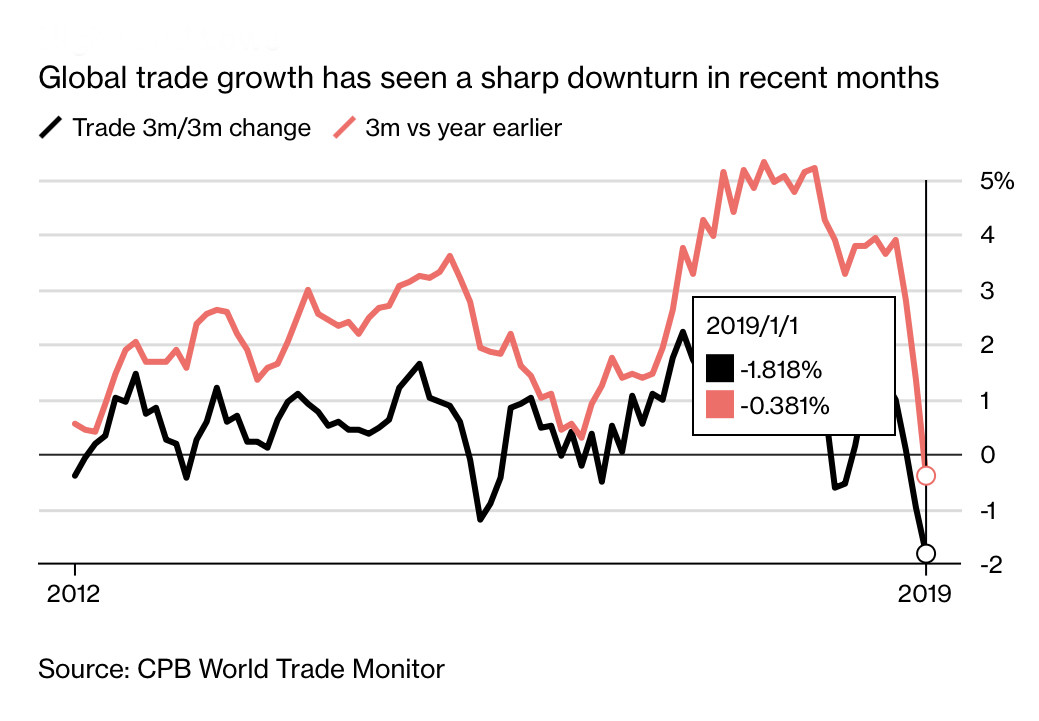

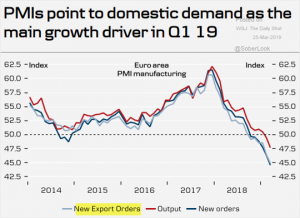

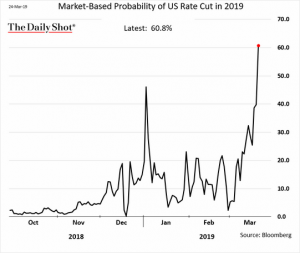

Mentre il mondo intero parrebbe avviarsi verso la prossima recessione e mentre le borse di conseguenza sussultano, ma non decrescono (anche perché una montagna di liquidità le sostiene), gli economisti, gli investitori e gli analisti finanziari tornano a porsi più domande sui grandi cambiamenti della tecnologia, della sociologia della geopolitica e persino della cultura delle nazioni. Si tratta di bradisismi che scavano lentamente tracce profondissime nel vissuto quotidiano della gente e, mese dopo mese, anno dopo anno, modificano in modo sempre più radicale lo scenario di fondo nel quale si muovono i rapporti di forza tra le nazioni, l’economia, l’industria, la società civile e gli stili di vita delle persone.

I CORSI E RICORSI DELLA STORIA NON BASTANO PIÙ A SPIEGARE IL CAMBIAMENTO

Non esistono perciò soltanto i cicli economici e quelli sociologici anzi, proprio seguendo gli insegnamenti di Gianbattista Vico, potremmo affermare che la storia non si ripete mai esattamente, a causa del fatto che, mentre si svolgono i suoi corsi e ricorsi, in sordina avvengono anche grandi modificazioni strutturali dell’ambiente che ci circonda, le quali pongono gli inevitabili movimenti ciclici in un contesto ogni volta diverso. E mentre in passato essi avvenivano nel corso dei secoli, oggi il progresso, i viaggi e le telecomunicazioni accelerano il loro susseguirsi a un ritmo sempre più serrato.

Identificare i cambiamenti irreversibili in corso non soltanto ci può aiutare a interpretare correttamente l’ambiente in cui viviamo ma soprattutto è essenziale per chiederci in quale mondo vivremo nei prossimi anni, e ciò può risultare utile per ridurre gli inevitabili errori che possono derivare dalle nostre scelte e dagli investimenti che facciamo, siano essi aziendali o personali. Cerchiamo dunque di delineare in questo articolo le “macrotendenze” dell’economia e della società civile, per provare a trovare qualche risposta razionale ad alcune delle maggiori questioni del momento: vivremo meglio o peggio nei prossimi dieci anni? E saremo più ricchi o più poveri? E da cosa dipenderà? Ecco qui di seguito un‘ elencazione di alcuni di questi cambiamenti strutturali e delle possibili indicazioni che ne discendono per gli operatori economici.

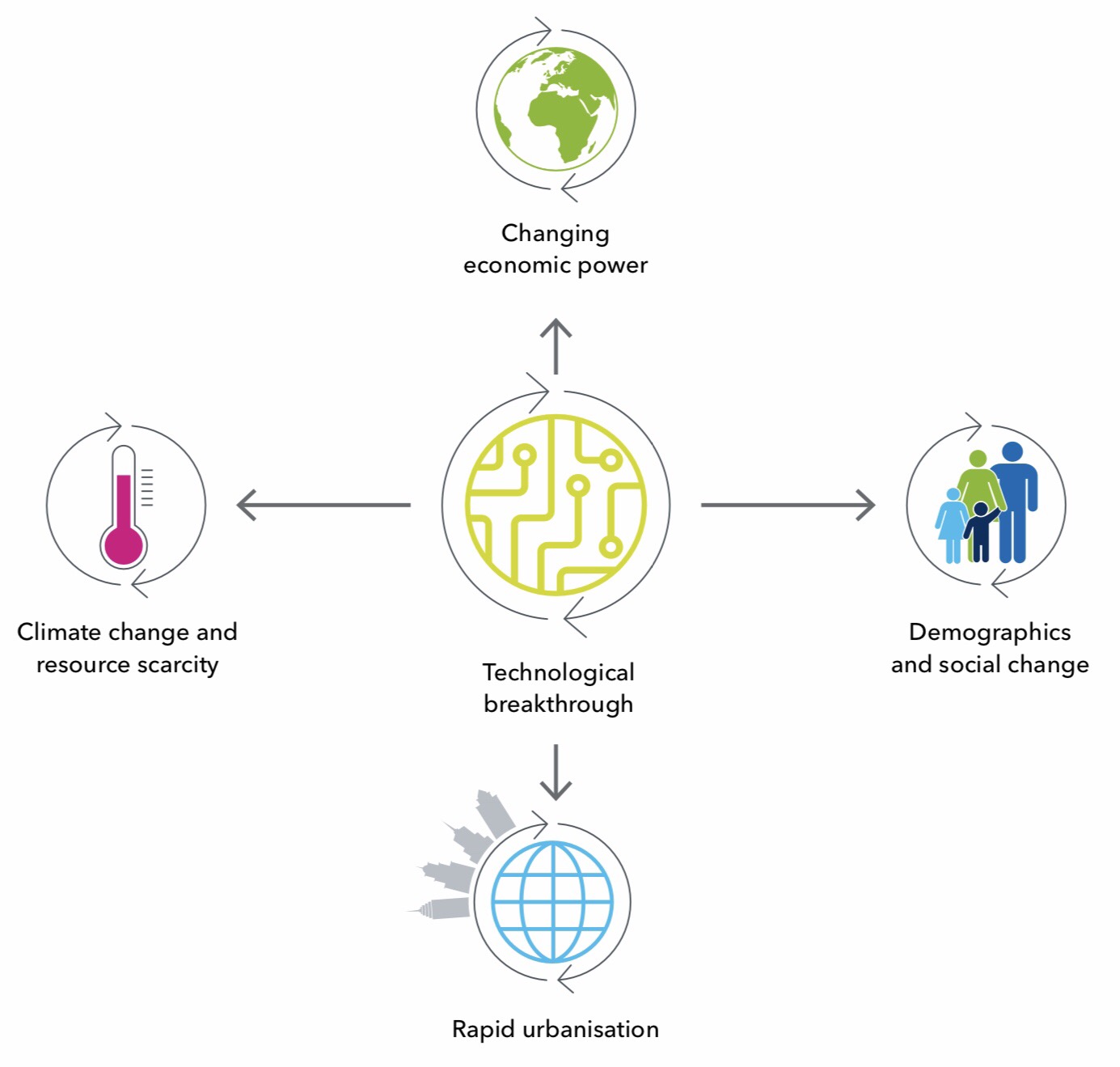

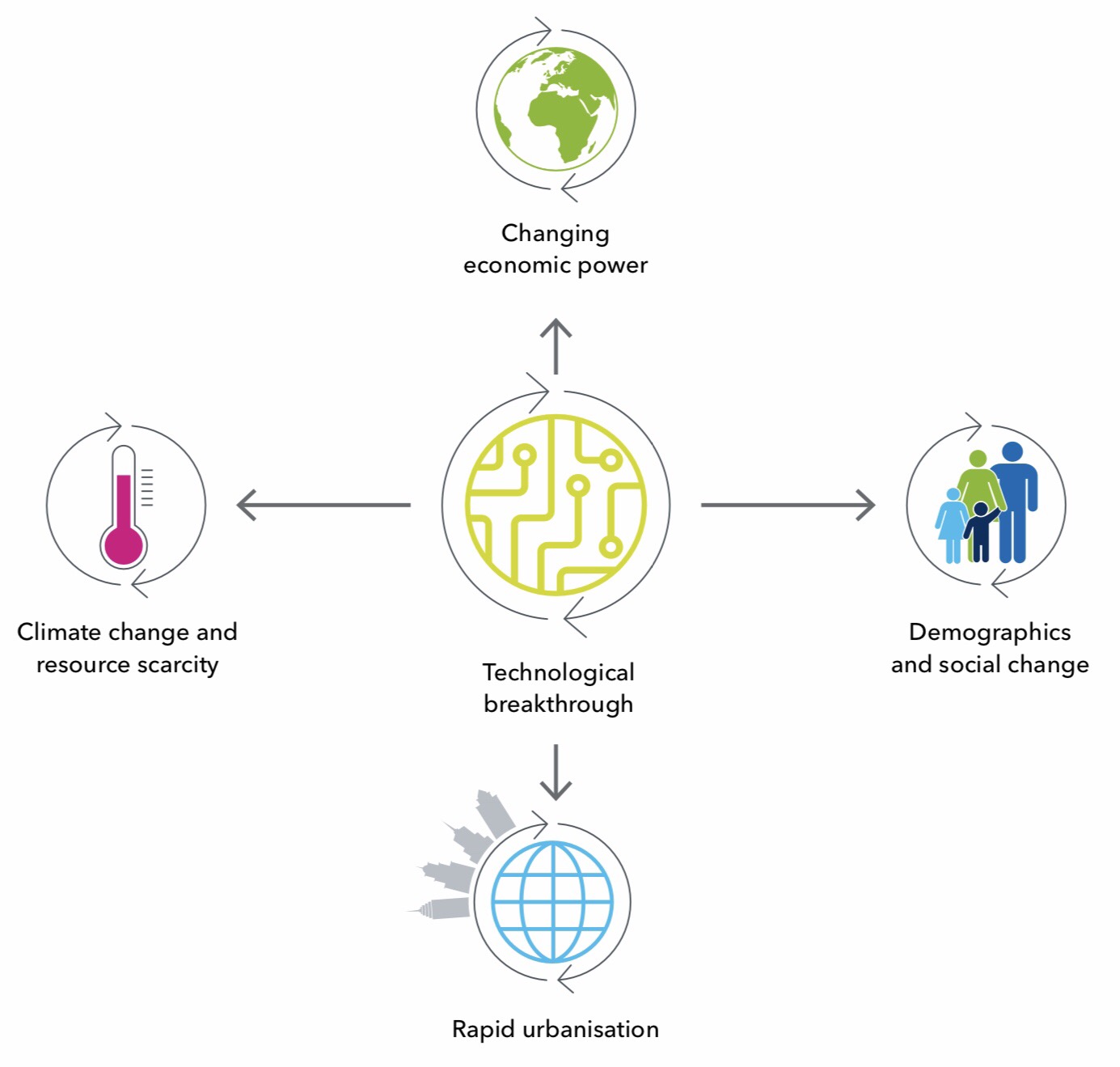

Per inquadrare l’argomentro, uno schema da prendere in considerazione è forse il seguente:

Possiamo qui notare le cinque forze probabilmente più importanti nel modificare l’ambiente nel quale si muovono gli uomini, le loro famiglie, le imprese, le organizzazioni di ogni genere, le nazioni e di conseguenza le loro culture, le abitudini, le esigenze, le priorità.

LA RIVOLUZIONE DIGITALE

Al centro di questo schema è stata innanzitutto posta -non a caso- la tecnologia, sia perché viviamo in un momento di sua grande evoluzione, ma anche perché, come dice Klaus Schwab, fondatore del World Economic Forum, “è in atto la quarta rivoluzione industriale, quella che i posteri denomineranno probabilmente rivoluzione digitale”, la cui portata sembra andare molto oltre quelle precedenti.

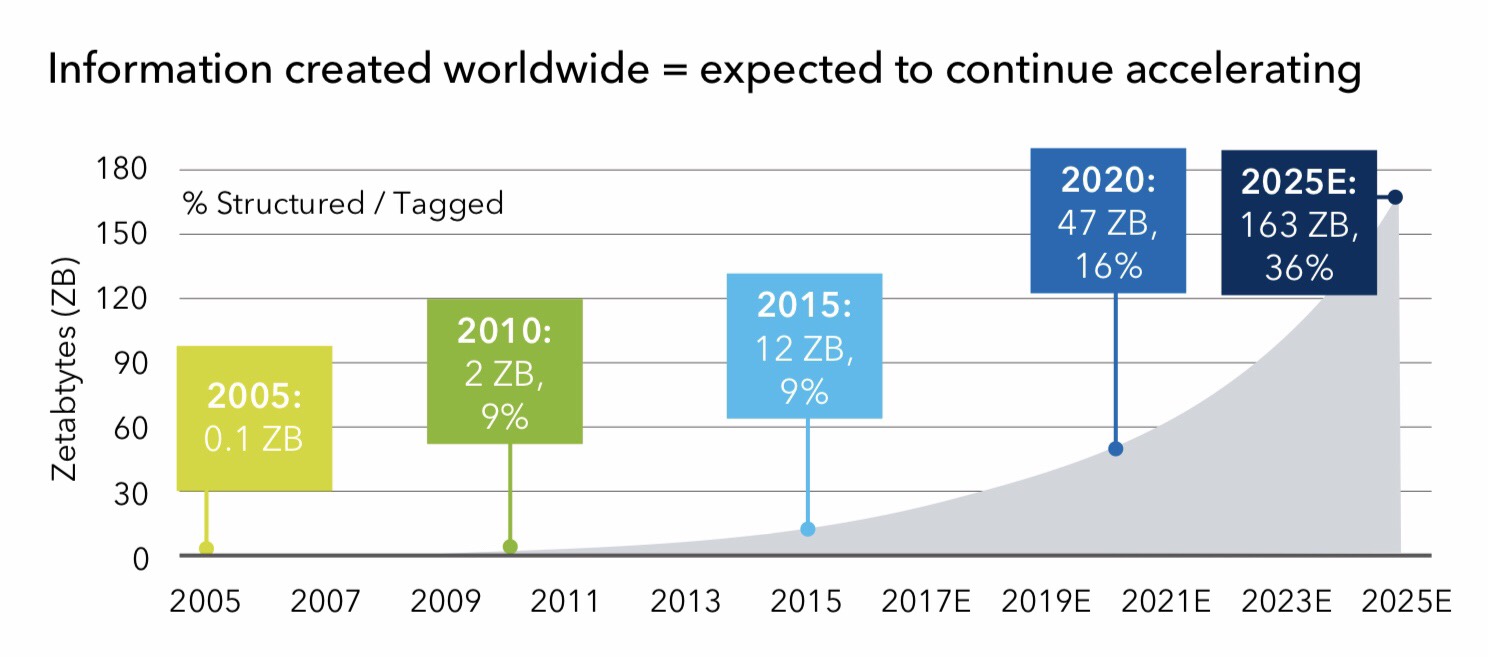

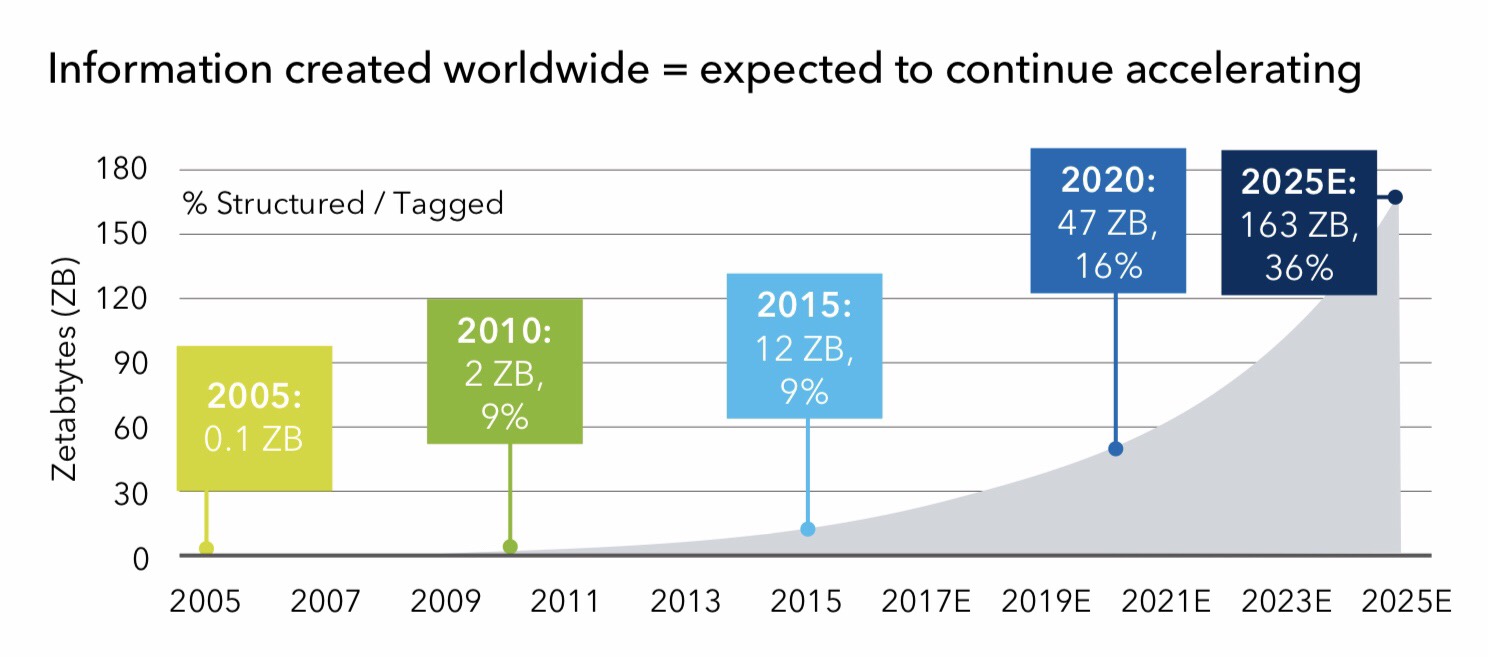

La tecnologia permette oggi di porre finalmente in diretto e immediato contatto genti di ogni parte del mondo che iniziano a interagire tra loro in modo sempre più veloce. La mole di informazioni che ne discende -per questo motivo- appare caratterizzata da un ritmo di evoluzione non lineare, bensì esponenziale.

IL CONTROLLO DELLE INFORMAZIONI È POTERE

Le implicazioni di ciò riguardano evidentemente tutti i settori dell’attività umana e fanno sì che la montagna di informazioni che a tale ritmo di interazioni si generano conferiscano sempre più potere a chi è in grado di catturarle e di maneggiarle a proprio uso e consumo. Ma se questo è vero allora non può che conseguirne che il controllo delle informazioni sposta il potere dalle persone alle macchine e ai sistemi di intelligenza artificiale, e dunque dalla politica al business, dall’industria alla finanza.

Non è facile descriverne le conseguenze. Possiamo immaginare vagamente un mondo assolutamente distopico dove i robot potranno apprendere più velocemente degli esseri umani e dove dunque il controllo di questi ultimi conferisce a una piccola èlite un potere smisurato sul resto dell’umanità. È lo scenario creato da “Big Brother” (il fratello maggiore) un personaggio immaginario creato da George Orwell, presente nel romanzo 1984. È il dittatore dello stato totalitario chiamato Oceania dove ciascun individuo è tenuto costantemente sotto controllo dalle autorità. Auspichiamo e possiamo tranquillamente affermare peraltro che poi ciò non avverrà davvero perché, come sempre è successo in passato, il mondo è invece ogni volta migliorato a seguito delle innovazioni tecnologiche e del progresso della scienza, sebbene ciò non sia mai avvenuto in forma lineare e quindi senza qualche temibile sussulto.

CONSEGUENZE IMPREVEDIBILI PER L’AMBIENTE

Uno dei problemi più importanti connessi alla quarta rivoluzione industriale è sicuramente quello della protezione ecologica dell’ambiente in cui viviamo. Minacciato da un eccesso di consumo di produzioni industriali che a loro volta generano un eccesso di anidride carbonica, l’ambiente naturale nel quale si è sviluppata l’umanità è oggi sotto seria minaccia di distruzione e cambiamenti epocali, come lo scioglimento dei ghiacci polari e l’innalzamento dei mari, con la possibilità di una riduzione della superficie delle terre emerse e, in tal caso, una decisa probabilità di estinzione di numerose specie vegetali e animali.

Uno dei problemi più importanti connessi alla quarta rivoluzione industriale è sicuramente quello della protezione ecologica dell’ambiente in cui viviamo. Minacciato da un eccesso di consumo di produzioni industriali che a loro volta generano un eccesso di anidride carbonica, l’ambiente naturale nel quale si è sviluppata l’umanità è oggi sotto seria minaccia di distruzione e cambiamenti epocali, come lo scioglimento dei ghiacci polari e l’innalzamento dei mari, con la possibilità di una riduzione della superficie delle terre emerse e, in tal caso, una decisa probabilità di estinzione di numerose specie vegetali e animali.

Se anche ciò dovesse accadere solo in parte, si determinerà la necessità di produrre cibo sintetico per la crescente popolazione umana, con il rischio di un eccesso di costo (e di prezzo) del cibo prodotto in modo naturale, che diverrà più raro. E tutto questo accade proprio mentre l’umanità riscopre l’importanza (e il sapore) dei cibi naturali privi di additivi chimici (il cosiddetto “organic food”).

I VECCHI PARADIGMI VENGONO SPAZZATI VIA

Certo l’evoluzione tecnologica non sarà priva di conseguenze di ogni genere, anche perché la crescente digitalizzazione dell’indIstria tende a cancellare margini e ragione di esistere di molte attività produttive che hanno prosperato sino ad oggi, spesso a favore di piccole o piccolissime imprese tecnologiche in grado di dominare le nuove tecnologie e le informazioni che ne discendono. Dunque l’arena competitiva delle imprese si rinnova più velocemente che non in passato e chi riesce a disporre delle risorse finanziarie per sostenere il cambiamento vince su chi resta indietro nella corsa tecnologica e vede ridursi il proprio spazio sul mercato.

Ciò porta a redistribuire la ricchezza in modi spesso imprevedibili. Tra le prime vittime del cambiamento vi sono proprio le teorie economiche del passato, basate su modelli econometrici relativi allo scambio di beni e servizi, all’equilibrio macroeconomico e ai cicli di vita del prodotto. Ma in un mondo che inizia a girare come una trottola impazzita e dove molti prodotti vengono invece già oggi distribuiti quasi gratuitamente (o spesso in cambio di informazioni sulla nostra vita privata), quei modelli e quelle premesse non esistono più. Ogni teoria economica viene così oggi rimessa in discussione, sia perché il “valore” si smaterializza e si sposta altrove, e con esso la ricchezza degli uomini, delle aziende e delle nazioni e anche perché il risultato pratico è l’incapacità di quelle teorie di interpretare la realtà e le sue evoluzioni.

IL COSTO SOCIALE DEL PROGRESSO

Altre vittime immediate della rivoluzione tecnologica saranno buona parte dei posti di lavoro oggi esistenti, che saranno sì sostituiti da nuovi posti di lavoro, ma la cui qualificazione richiesta sarà semplicemente assai diversa. Se ne deduce uno smisurato allarme in termini di “welfare” (assistenza e previdenza sociale) nonché la necessità di una continua (e talvolta ardua) riqualificazione delle attività lavorative, anche in età avanzata. In cambio probabilmente l’evoluzione di scienza e tecnologia non potrà che aiutare la cura della salute, arrivando nel tempo anche ad abbassarne i costi e ad innalzare la qualità nonché la durata della vita. Ma purtroppo questo non avverrà necessariamente in ogni parte del mondo e per ogni fascia della popolazione. Lì per lì non potremo che constatare invece un inevitabile incremento del divario tra povertà e ricchezza -già oggi asceso a vette sino a ieri inimmaginabili- e che per ancora molto tempo potrebbe continuare ad aumentare.

I MILLENNIALS

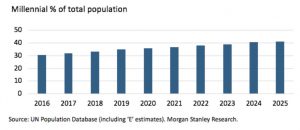

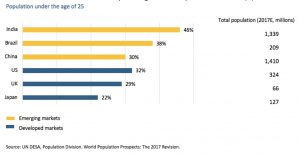

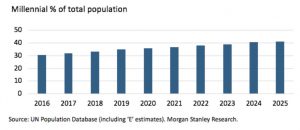

Come si comporteranno di conseguenza le nuove generazioni? Un piccolo assaggio dei giganteschi cambiamenti che le nuove generazioni sperimenteranno può essere osservato attraverso l’osservazione del comportamento della prima generazione “nativa digitale”, quella dei cosiddetti Millennials, cioè dei nati intorno al cambio di millennio, i quali tra l’altro costituiscono già oggi la più numerosa generazione vivente.

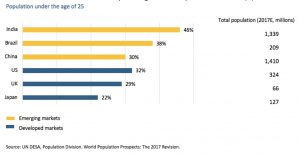

Per prima cosa bisogna prendere nota del fatto che moltissimi tra loro non sono cittadini dei paesi occidentali, non sono bianchi, e ancora in minor numero sono europei o nordamericani. La prima conseguenza di ciò è che relativamente pochi di essi resteranno a vivere nei paesi dove sono nati e che quindi non parleranno una sola lingua. Se ne deduce che i loro viaggi si intensificheranno e che la multiculturalità delle nazioni sarà una conseguenza inevitabile (al di là di ogni personale opinione). L’incremento della popolazione mondiale peraltro genera anche una maggiore domanda di servizi turistici e la necessità di fare maggiore attenzione alle problematiche ambientali ed ecologiche.

Per prima cosa bisogna prendere nota del fatto che moltissimi tra loro non sono cittadini dei paesi occidentali, non sono bianchi, e ancora in minor numero sono europei o nordamericani. La prima conseguenza di ciò è che relativamente pochi di essi resteranno a vivere nei paesi dove sono nati e che quindi non parleranno una sola lingua. Se ne deduce che i loro viaggi si intensificheranno e che la multiculturalità delle nazioni sarà una conseguenza inevitabile (al di là di ogni personale opinione). L’incremento della popolazione mondiale peraltro genera anche una maggiore domanda di servizi turistici e la necessità di fare maggiore attenzione alle problematiche ambientali ed ecologiche.

UNA MIRIADE DI NUOVI MONDI (E DI NUOVE MINACCE)

UNA MIRIADE DI NUOVI MONDI (E DI NUOVE MINACCE)

Queste considerazioni lasciano spazio a una miriade di conseguenze pratiche: le nuove generazioni “digitali” consumano e acquistano principalmente “online” e si curano molto poco del loro aspetto esteriore. Comperano principalmente servizi (si pensi al successo dì Netflix, una tv che si può guardare solo su internet) e si spostano più agevolmente da una nazione all’altra. Anche per questo motivo essi comperano sempre meno case, mezzi di trasporto ed elettrodomestici, avviandosi invece a condividere la proprietà di (quasi) tutto quello che utilizzano: di qui il successo della cosiddetta “Sharing Economy” e delle nuove forme di possesso dei beni di consumo durevole.

In un mondo in rapido cambiamento il controllo delle fonti di informazione risulterà dunque essenziale, poiché le nuove generazioni non leggono (quasi) la carta stampata, guardano sempre meno la televisione dialogano tra loro attraverso video, immagini e messaggi posti sui “social network” (come Instagram o Facebook). E poiché nessuno può controllare quello che essi scrivono, questi ultimi risultano spesso infarciti di “fake news” (false notizie o informazioni non facilmente verificabili) o comunque di informazioni frammentarie e disorganizzate.

Ciascuno di quei network agli occhi dei Millennials si delinea come un mondo parallelo, spesso privo delle difficoltà pratiche della realtà è questa fatto sospinge il consumo di droghe di ogni tipo (a dispetto del fatto che sembrava un fenomeno in via di estinzione) e l’importa a condividere quasi ogni informazione relativamente alla loro vita privata, generando giganteschi problemi di protezione della “privacy” e di sicurezza cibernetica, dal momento che oggigiorno quasi ogni oggetto è autonomamente collegato in rete.

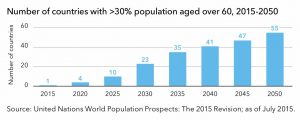

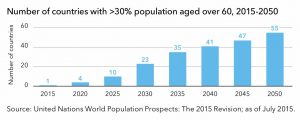

L’INVECCHIAMENTO DELLA POPOLAZIONE

Mentre incede la rivoluzione culturale impersonata dai Millennials, un’altra categoria di persone quasi agli antipodi per abitudini, stile di vita e sedentarietà diviene sempre più importante per la società civile, per la sua economia e per i suoi equilibri sociali: quella degli anziani. I motivi dell’incremento del loro peso sociale, economico e culturale sono sostanzialmente due: a) la popolazione in età avanzata resta attiva e muore più tardi, perché il progresso ha incrementato l’attesa di vita media in modo fulmineo, b) molti dei suoi componenti appartengono ai paesi occidentali, cioè al mondo europeo o anglosassone e sono ancora oggi i principali detentori della ricchezza. Anche per questo essi possono permettersi cure e stili di vita che ne prolungano la vita attiva, mentre la popolazione di buona parte dei paesi emergenti ancora invecchia più precocemente e soffre di malattie invalidanti in età inferiore.

Mentre infatti la popolazione dei paesi tradizionalmente più benestanti conosce un importante innalzamento dell’età media, esso per adesso è invece soltanto una pia speranza in molti paesi in via di sviluppo. Le conseguenze di ciò sono importanti perché buona parte della ricchezza finanziaria è ancora nelle mani degli anziani occidentali. Il prolungamento della durata della vita attiva è infatti accompagnato da una crescita importante delle vendite di farmaci che lo consentono, dall’esigenza di migliori infrastrutture civili e dalla necessità di una sempre maggiore spesa sociale (molti di essi oggi godono di una pensione, maturata in epoche in cui i calcoli attuariali non preconizzavano che la pensione sarebbe stata erogata fino a tarda età) e dalla necessità di reperire dall’estero il personale di servizio o di supporto quando non è disponibile nella propria nazione.

Mentre infatti la popolazione dei paesi tradizionalmente più benestanti conosce un importante innalzamento dell’età media, esso per adesso è invece soltanto una pia speranza in molti paesi in via di sviluppo. Le conseguenze di ciò sono importanti perché buona parte della ricchezza finanziaria è ancora nelle mani degli anziani occidentali. Il prolungamento della durata della vita attiva è infatti accompagnato da una crescita importante delle vendite di farmaci che lo consentono, dall’esigenza di migliori infrastrutture civili e dalla necessità di una sempre maggiore spesa sociale (molti di essi oggi godono di una pensione, maturata in epoche in cui i calcoli attuariali non preconizzavano che la pensione sarebbe stata erogata fino a tarda età) e dalla necessità di reperire dall’estero il personale di servizio o di supporto quando non è disponibile nella propria nazione.

IL DIALOGO TRA POPOLI E GENERAZIONI RISULTERÀ SEMPRE PIÙ DIFFICILE

Per tutti questi motivi con l’arrivo delle nuove generazioni la differenza di linguaggio, di tenore di vita e sinanco di valori di fondo non potrà che risultare sempre più accentuata! Crescerà pertanto l’esigenza di ammortizzatori sociali che accompagnino da un lato i giovani ad un sentiero lavorativo che si avvicini di più alle strade battute dalle generazioni precedenti e dall’altro la necessità di risorse finanziarie per sostenere assistenza e previdenza sociale per gli anziani meno abbienti. Ovviamente queste maggiori esigenze troveranno soddisfazione soltanto in parte, lasciando molto spazio al settore privato e a una maggiore segmentazione dei servizi sanitari e residenziali in risposta alle esigenze di coloro che potranno permettersi privatamente trattamenti migliori. Tra l’altro tutto ciò determinerà un incremento complessivo della spesa per i trattamenti curativi e di prevenzione delle malattie, e molta più disparità che in passato nella qualità dei servizi erogati a seconda della capacità economica dei beneficiari.

Ma crescerà soprattutto l’esigenza (e la difficoltà) degli anziani di trovare un dialogo con le generazioni successive, specie se queste ultime provemgono da altre nazioni e altre culture. Crescerà anche l’esigenza politica di preservare negli Stati più benestanti i diritti dei residenti autoctoni, e si accentueranno inevitabilmente le frizioni sociali, con conseguenze difficili da prevedere: quando in passato è accaduto qualcosa di vagasimile sono scoppiate guerre, rivoluzioni sociali e tafferugli. La speranza è che lo si possa evitare, ma sicuramente non in tutto il mondo e non completamente.

Quello di quali previsioni economiche, industriali e finanziarie è possibile dedurre da tutte queste tendenze di fondo è tuttavia un tema tutt’altro che conciso, ragione per cui sarà oggetto del prossimo mio articolo. Per adesso posso solo sperare di non deludere nessuno citando -a proposito di quanto già scritto- una famosa frase di Renzo Arbore: “meditate gente, meditate”!

Stefano di Tommaso

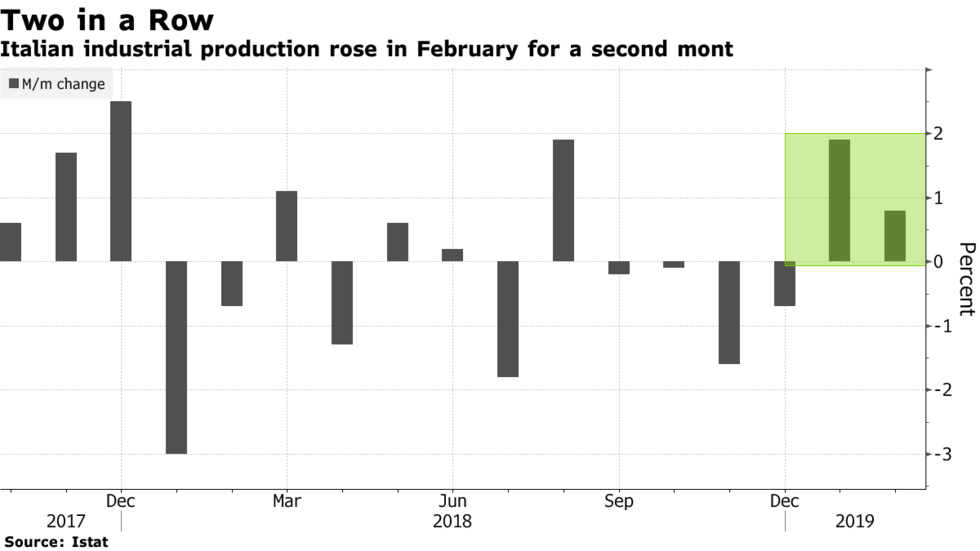

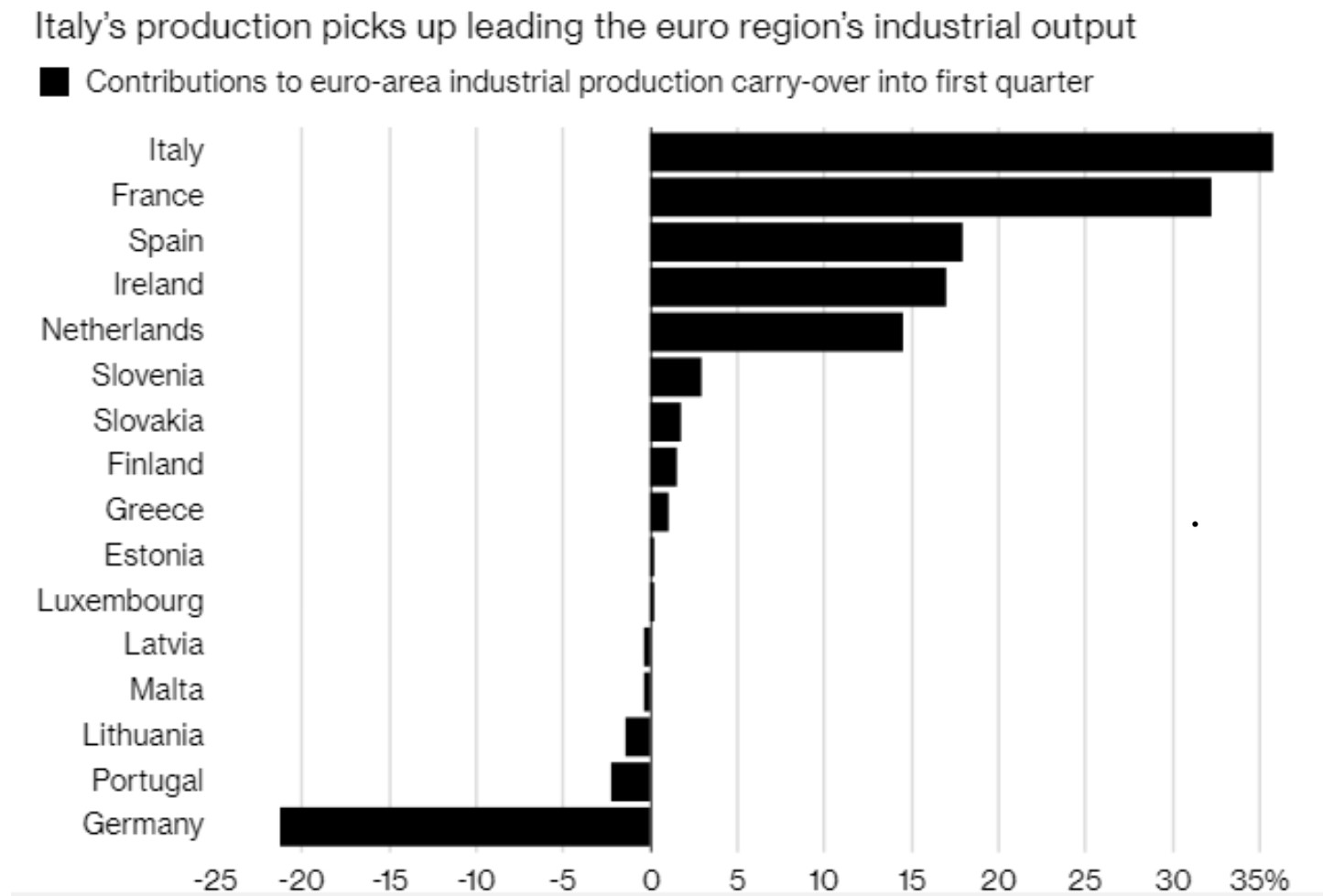

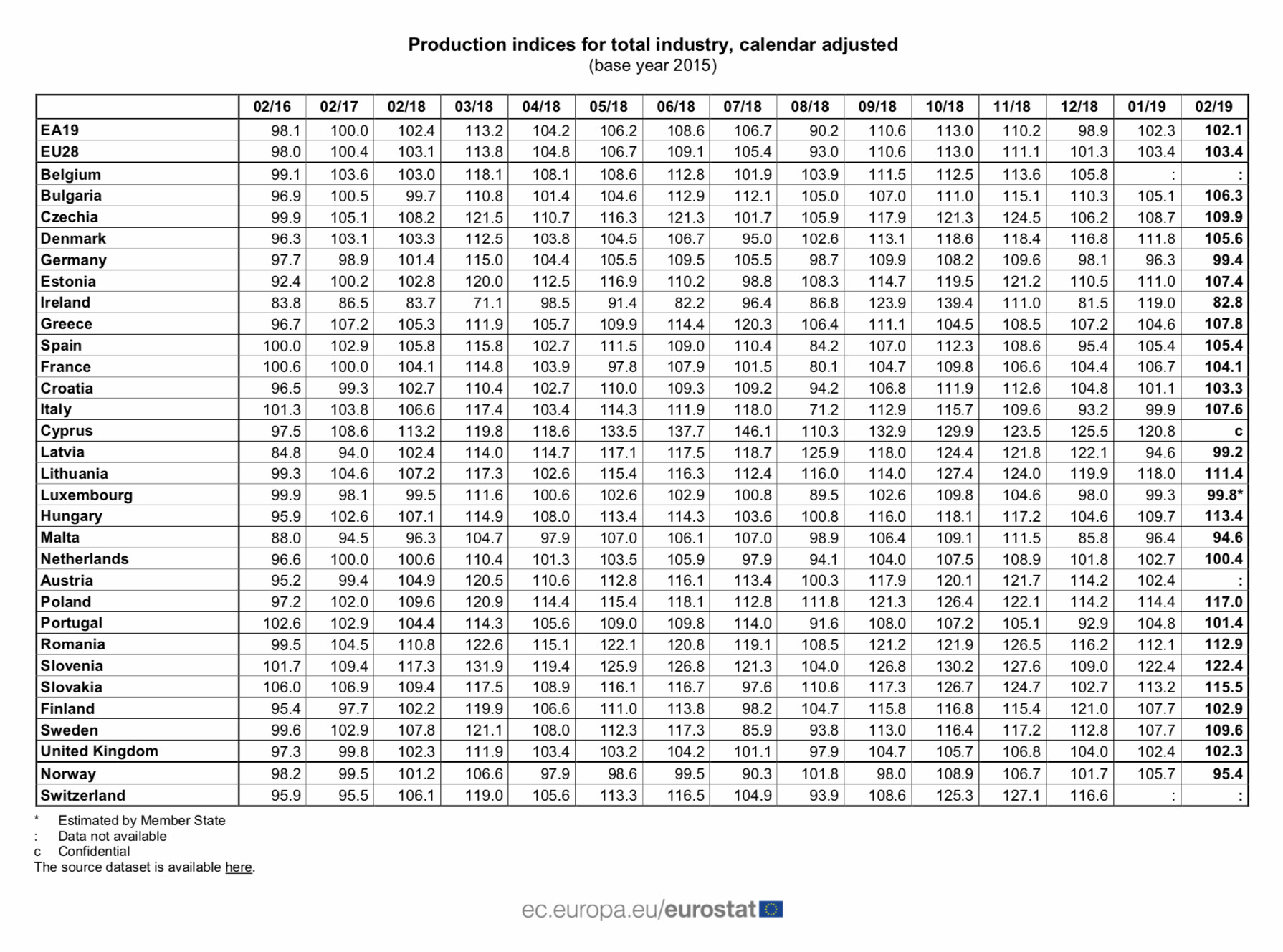

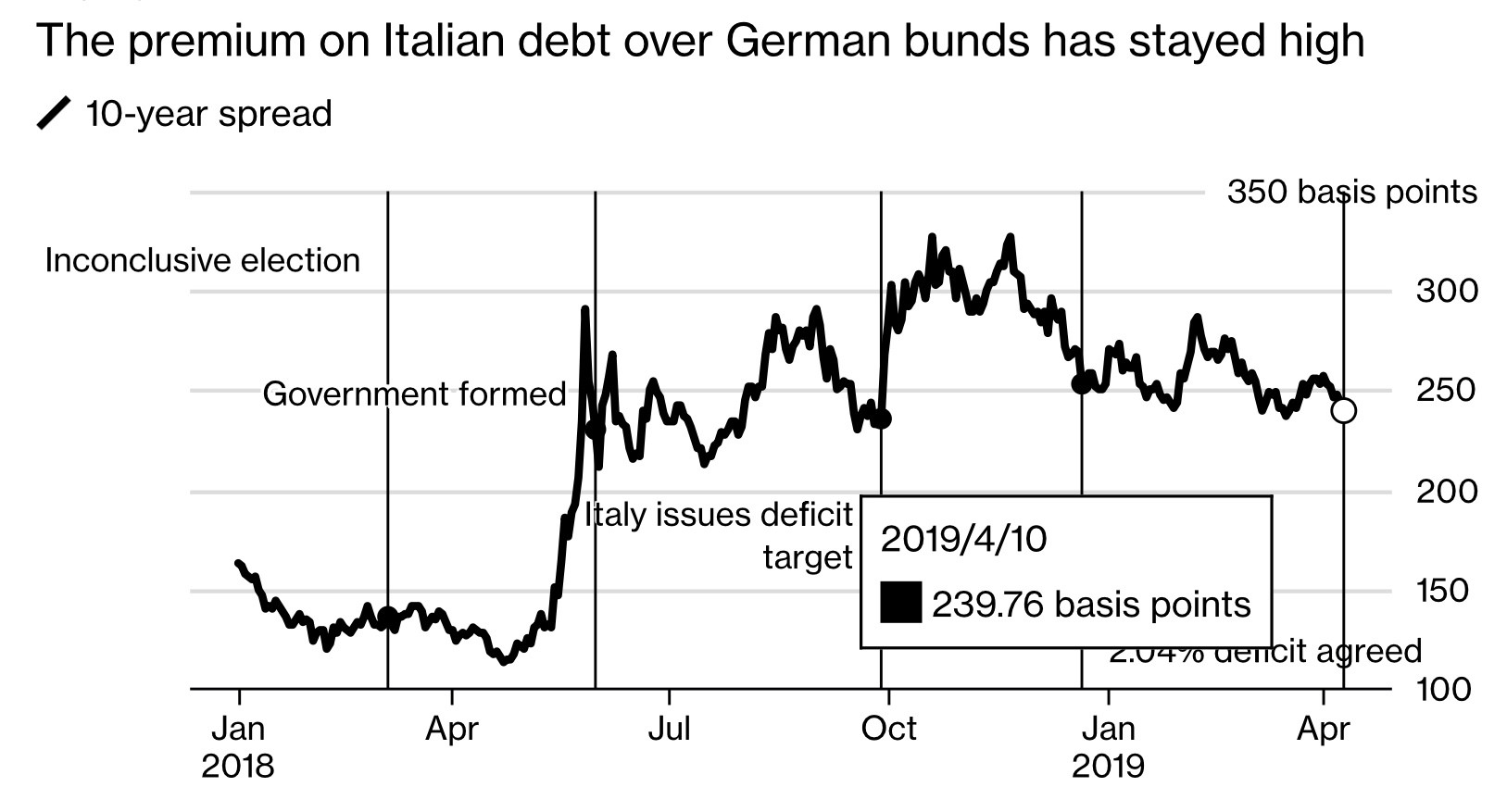

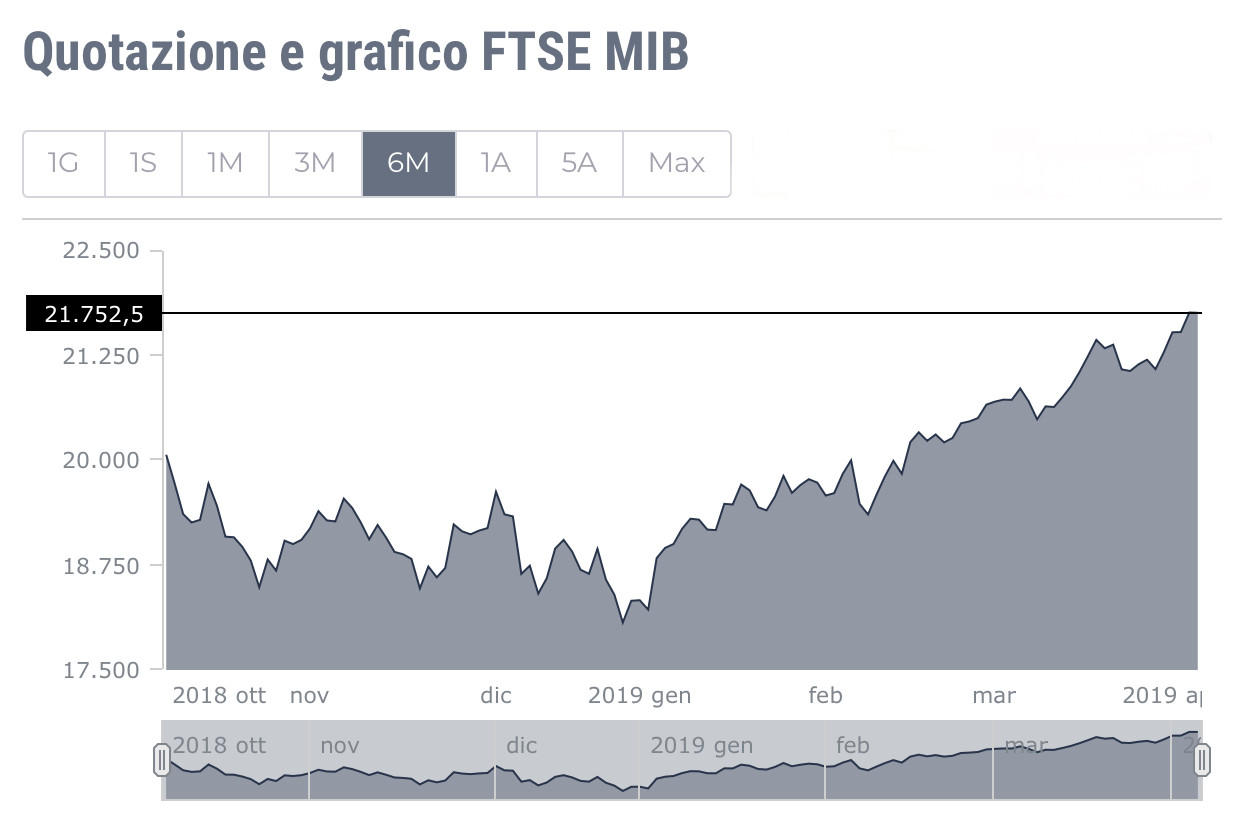

Forse è anche per questo pericolo (il Quirinale non è mai stato tenero con l’attuale governo) che la maggioranza giallo-verde risulta oggi più compatta di quello che la stampa vorrebbe farci credere. E i mercati finanziari ne prendono atto, lasciando lo spread tra i titoli di stato italiani e quelli tedeschi ai minimi dell’anno e premiando addirittura le quotazioni di Piazza Affari e dei BTP.

Forse è anche per questo pericolo (il Quirinale non è mai stato tenero con l’attuale governo) che la maggioranza giallo-verde risulta oggi più compatta di quello che la stampa vorrebbe farci credere. E i mercati finanziari ne prendono atto, lasciando lo spread tra i titoli di stato italiani e quelli tedeschi ai minimi dell’anno e premiando addirittura le quotazioni di Piazza Affari e dei BTP.

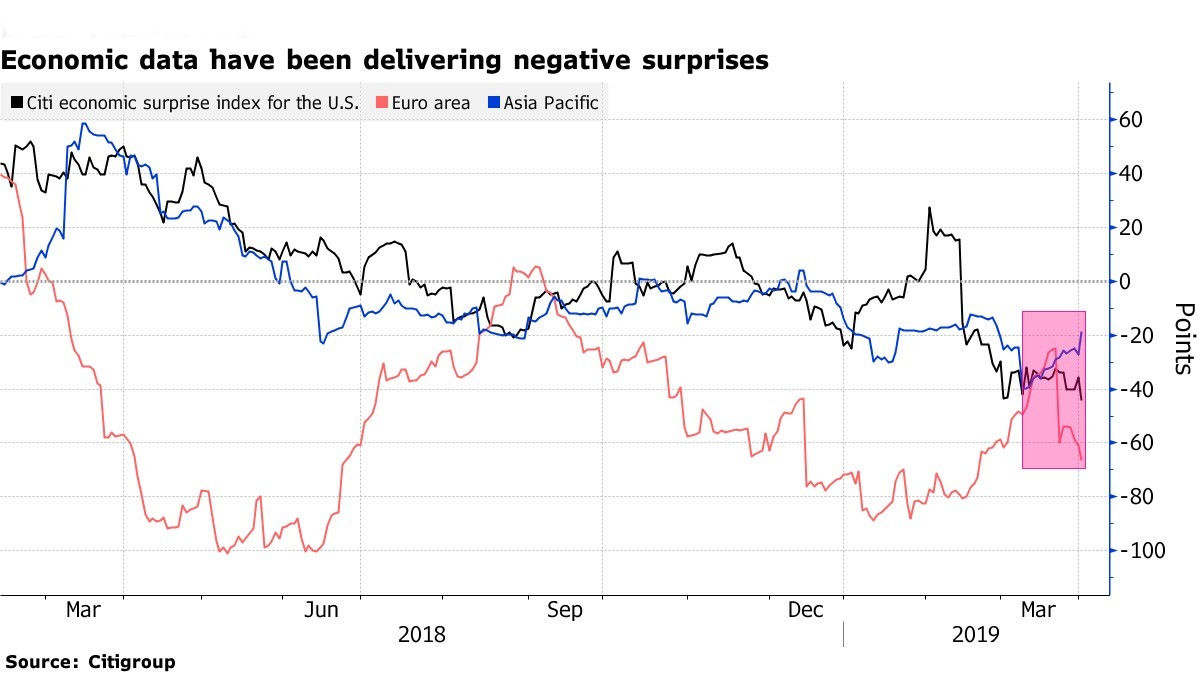

E’ anche interessante notare che nell’indice C.E.S.I. (che confronta appunto un paniere dì variabili di volte in volta ritenute “chiave” per interpretare l’andamento dell’economia con le relative aspettative) l’indicatore relativo alla disoccupazione è stato rimosso negli ultimi tempi perché non è più considerata una variabile chiave per misurare le attese economiche (probabilmente da quando la

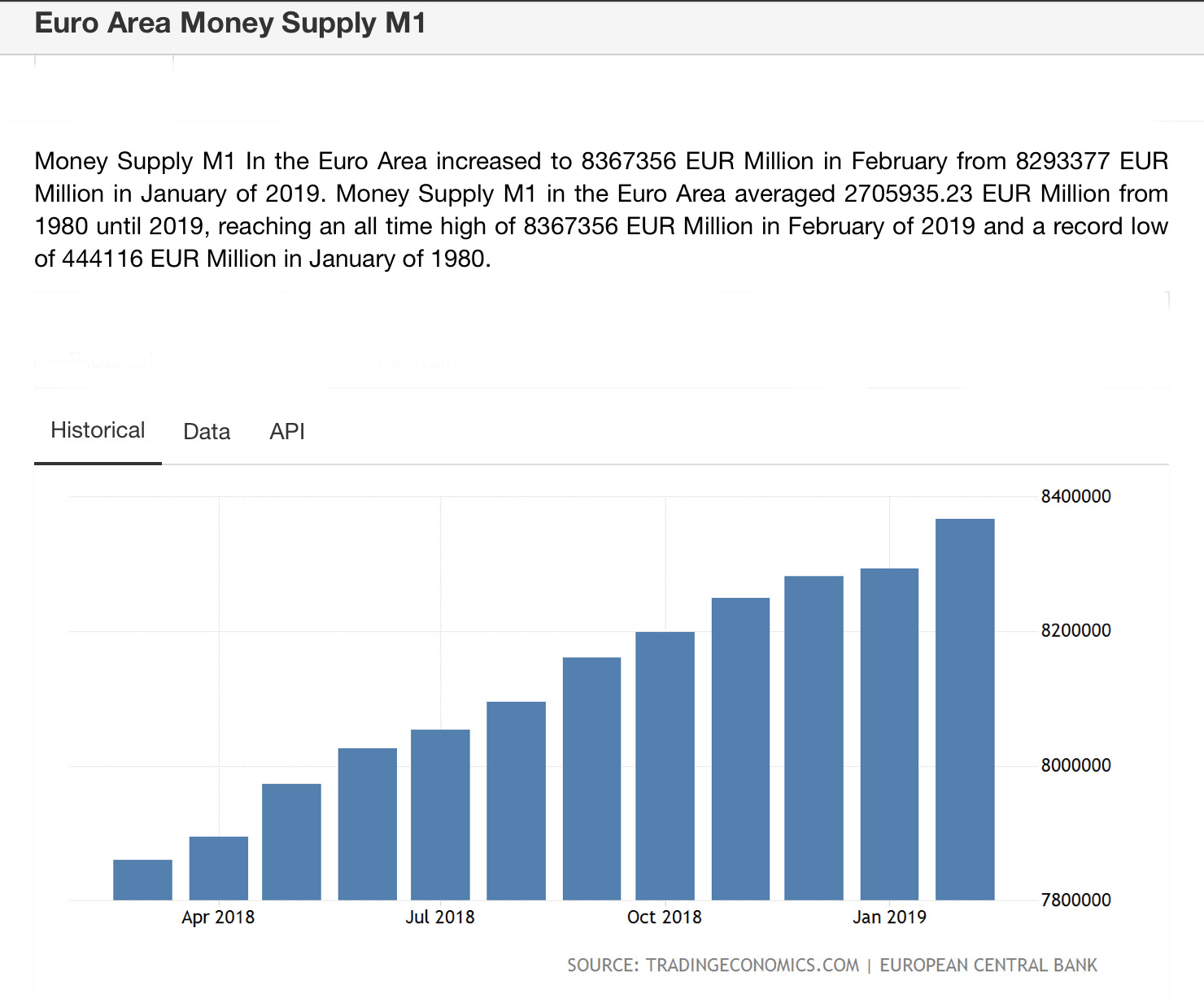

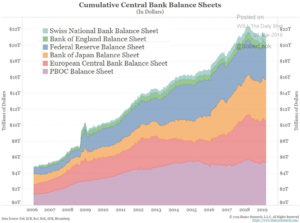

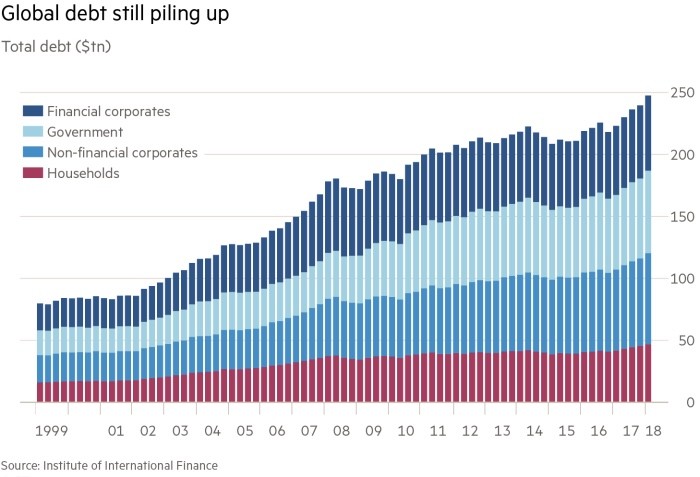

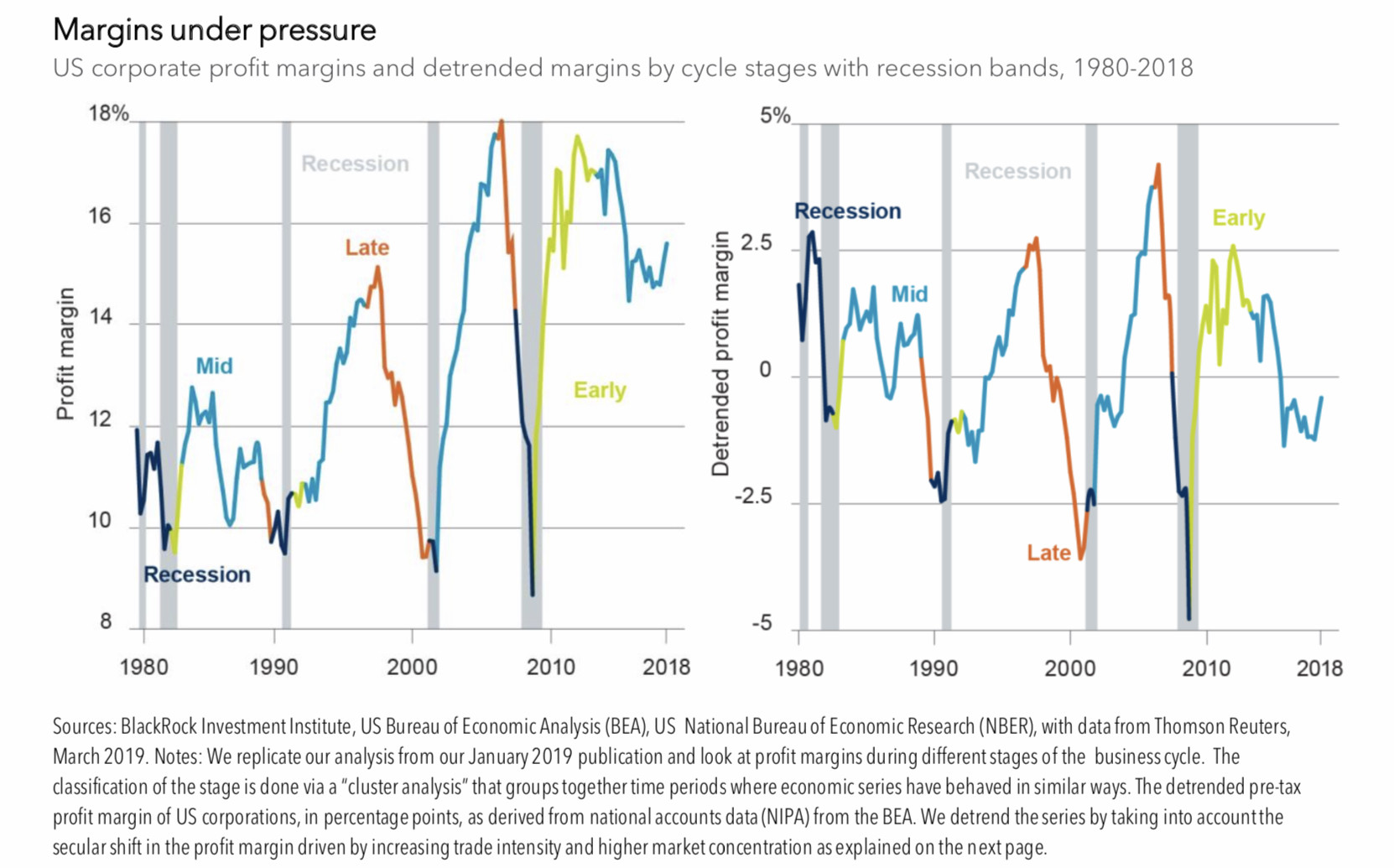

E’ anche interessante notare che nell’indice C.E.S.I. (che confronta appunto un paniere dì variabili di volte in volta ritenute “chiave” per interpretare l’andamento dell’economia con le relative aspettative) l’indicatore relativo alla disoccupazione è stato rimosso negli ultimi tempi perché non è più considerata una variabile chiave per misurare le attese economiche (probabilmente da quando la  ioramento delle condizioni economiche complessive nel mondo è stato poi sancito dai bollettini delle principali torri di controllo del loro andamento, che sono gli uffici studi delle banche centrali, tutte oggi decisamente in allarme per la progressione in corso e tutte pronte a rovesciare sui mercati nuove ondate di liquidità (mentre fino a qualche mese fa pensavano di rialzare i tassi d’interesse) per timore di macchiarsi nuovamente della colpa di aver scatenato loro una nuova recessione.

ioramento delle condizioni economiche complessive nel mondo è stato poi sancito dai bollettini delle principali torri di controllo del loro andamento, che sono gli uffici studi delle banche centrali, tutte oggi decisamente in allarme per la progressione in corso e tutte pronte a rovesciare sui mercati nuove ondate di liquidità (mentre fino a qualche mese fa pensavano di rialzare i tassi d’interesse) per timore di macchiarsi nuovamente della colpa di aver scatenato loro una nuova recessione.

Uno dei problemi più importanti connessi alla quarta rivoluzione industriale è sicuramente quello della protezione ecologica dell’ambiente in cui viviamo. Minacciato da un eccesso di consumo di produzioni industriali che a loro volta generano un eccesso di anidride carbonica, l’ambiente naturale nel quale si è sviluppata l’umanità è oggi sotto seria minaccia di distruzione e cambiamenti epocali, come lo scioglimento dei ghiacci polari e l’innalzamento dei mari, con la possibilità di una riduzione della superficie delle terre emerse e, in tal caso, una decisa probabilità di estinzione di numerose specie vegetali e animali.

Uno dei problemi più importanti connessi alla quarta rivoluzione industriale è sicuramente quello della protezione ecologica dell’ambiente in cui viviamo. Minacciato da un eccesso di consumo di produzioni industriali che a loro volta generano un eccesso di anidride carbonica, l’ambiente naturale nel quale si è sviluppata l’umanità è oggi sotto seria minaccia di distruzione e cambiamenti epocali, come lo scioglimento dei ghiacci polari e l’innalzamento dei mari, con la possibilità di una riduzione della superficie delle terre emerse e, in tal caso, una decisa probabilità di estinzione di numerose specie vegetali e animali. Per prima cosa bisogna prendere nota del fatto che moltissimi tra loro non sono cittadini dei paesi occidentali, non sono bianchi, e ancora in minor numero sono europei o nordamericani. La prima conseguenza di ciò è che relativamente pochi di essi resteranno a vivere nei paesi dove sono nati e che quindi non parleranno una sola lingua. Se ne deduce che i loro viaggi si intensificheranno e che la multiculturalità delle nazioni sarà una conseguenza inevitabile (al di là di ogni personale opinione). L’incremento della popolazione mondiale peraltro genera anche una maggiore domanda di servizi turistici e la necessità di fare maggiore attenzione alle problematiche ambientali ed ecologiche.

Per prima cosa bisogna prendere nota del fatto che moltissimi tra loro non sono cittadini dei paesi occidentali, non sono bianchi, e ancora in minor numero sono europei o nordamericani. La prima conseguenza di ciò è che relativamente pochi di essi resteranno a vivere nei paesi dove sono nati e che quindi non parleranno una sola lingua. Se ne deduce che i loro viaggi si intensificheranno e che la multiculturalità delle nazioni sarà una conseguenza inevitabile (al di là di ogni personale opinione). L’incremento della popolazione mondiale peraltro genera anche una maggiore domanda di servizi turistici e la necessità di fare maggiore attenzione alle problematiche ambientali ed ecologiche. UNA MIRIADE DI NUOVI MONDI (E DI NUOVE MINACCE)

UNA MIRIADE DI NUOVI MONDI (E DI NUOVE MINACCE) Mentre infatti la popolazione dei paesi tradizionalmente più benestanti conosce un importante innalzamento dell’età media, esso per adesso è invece soltanto una pia speranza in molti paesi in via di sviluppo. Le conseguenze di ciò sono importanti perché buona parte della ricchezza finanziaria è ancora nelle mani degli anziani occidentali. Il prolungamento della durata della vita attiva è infatti accompagnato da una crescita importante delle vendite di farmaci che lo consentono, dall’esigenza di migliori infrastrutture civili e dalla necessità di una sempre maggiore spesa sociale (molti di essi oggi godono di una pensione, maturata in epoche in cui i calcoli attuariali non preconizzavano che la pensione sarebbe stata erogata fino a tarda età) e dalla necessità di reperire dall’estero il personale di servizio o di supporto quando non è disponibile nella propria nazione.

Mentre infatti la popolazione dei paesi tradizionalmente più benestanti conosce un importante innalzamento dell’età media, esso per adesso è invece soltanto una pia speranza in molti paesi in via di sviluppo. Le conseguenze di ciò sono importanti perché buona parte della ricchezza finanziaria è ancora nelle mani degli anziani occidentali. Il prolungamento della durata della vita attiva è infatti accompagnato da una crescita importante delle vendite di farmaci che lo consentono, dall’esigenza di migliori infrastrutture civili e dalla necessità di una sempre maggiore spesa sociale (molti di essi oggi godono di una pensione, maturata in epoche in cui i calcoli attuariali non preconizzavano che la pensione sarebbe stata erogata fino a tarda età) e dalla necessità di reperire dall’estero il personale di servizio o di supporto quando non è disponibile nella propria nazione.