PIANIFICARE IL FUTURO DELLE IMPRESE

La pianificazione delle attività di impresa è fondamentale per dare continuità alla produzione di valore e alla vita stessa dell’impresa. Il futuro riserva rischi e sfide che vanno affrontati definendo nuovi scenari organizzativi ed operativi, con modelli di business adeguati: il vero e più importante rischio è non pianificare.

CREAZIONE DI VALORE E RESPONSABILITA’

Come in ogni tempo scopo di base di un’impresa è “creare un valore”, che possa essere di interesse per uno o più soggetti esterni all’impresa. Questi allora metteranno a disposizione un altro valore, così da attuare uno scambio.

Per comodità tale scambio avviene tramite flussi finanziari che compensano le differenze tra i valori, o si sostituiscono completamente.

Parafrasando Humprey Bogart in un famoso film, potremmo dire “…è l’economia, bellezza!”.

Ora, nell’epoca in cui viviamo, le imprese, in particolare le più grandi, hanno responsabilità verso una pluralità di soggetti. Ed in più la creazione del valore per chi ne trae un beneficio economico diretto (l’imprenditore, gli azionisti) è sempre più legata e subordinata al contesto in cui l’azienda opera.

Diverse per Paese sono le leggi e le norme che il processo di “creazione del valore” deve rispettare, così come i rapporti con le comunità locali, l’impatto sull’ambiente, la percezione nell’opinione pubblica dell’operato dell’impresa, incidono in modo continuo (e mutevole) sulle condizioni alle quali può avvenire lo scambio.

La globalizzazione ha acuito tutto questo contesto, aumentandone la complessità e ponendo all’attenzione di tutti gli agenti economici una riflessione articolata e continua, maggiormente focalizzata sulla sostenibilità e di conseguenza sul futuro.

Una interessante diversione.

Già Seneca, nel 1° secolo d.C., parlava di globalizzazione; il passato veniva guardato e mitizzato come un tempo tranquillo e sicuro, mentre lo sguardo sul futuro si caricava di timorosa preoccupazione di fronte a nuovi modelli di vita, che potevano affermarsi con l’allargarsi dello spazio e l’evolversi dei sistemi di produzione e di scambio.

Dalla “Medea” riporto:

I nostri padri videro secoli senza macchia, quando ogni frode era sconosciuta. Ogni uomo, quietamente, se ne stava alle sue spiagge, invecchiava sulla sua terra, ricco del poco che aveva, non conoscendo altri beni che quelli che gli dava il suolo natale. La nave tessala, Argo, congiunse le parti del mondo che a ragione erano divise, ai mari impose di subire le sferze dei remi, ai misteriosi flutti di mutarsi in causa dei nostri terrori.

E ancora scrive:

È caduto ogni limite, in terre sconosciute sorgono mura di città, le strade del mondo si spalancano, muta sede ogni cosa.

Si disseta l’Indiano al gelido Arasse, bevono i Persiani all’Elba e al Reno.

Verrà giorno, in secoli lontani, che Oceano sciolga le catene delle cose ed immensa si riveli una terra.

Nuovi mondi Teti scoprirà.

Non ci sarà più sul pianeta un’ultima Tule.

MODELLI DI BUSINESS VERSUS NUOVI SCENARI

Questo per introdurci al convincimento che la “creazione del valore” è un processo continuo, che può subire fasi di accelerazione e decelerazione, incrementi e decrementi nella misura economica che gli si dà, ma resta continuo ed è fondamentale che il modello di business che l’impresa adotta (e che può anch’esso variare nel tempo) sia sostenibile, attuabile e duraturo.

E’ difficile fare previsioni sul futuro e su ciò che potrà accadere in una società fluida come la nostra, in cui i cambiamenti si misurano in tempi sempre più accelerati, proprio per questo è indispensabile allenarsi a costruire degli scenari possibili, dai quali trarre delle indicazioni praticabili.

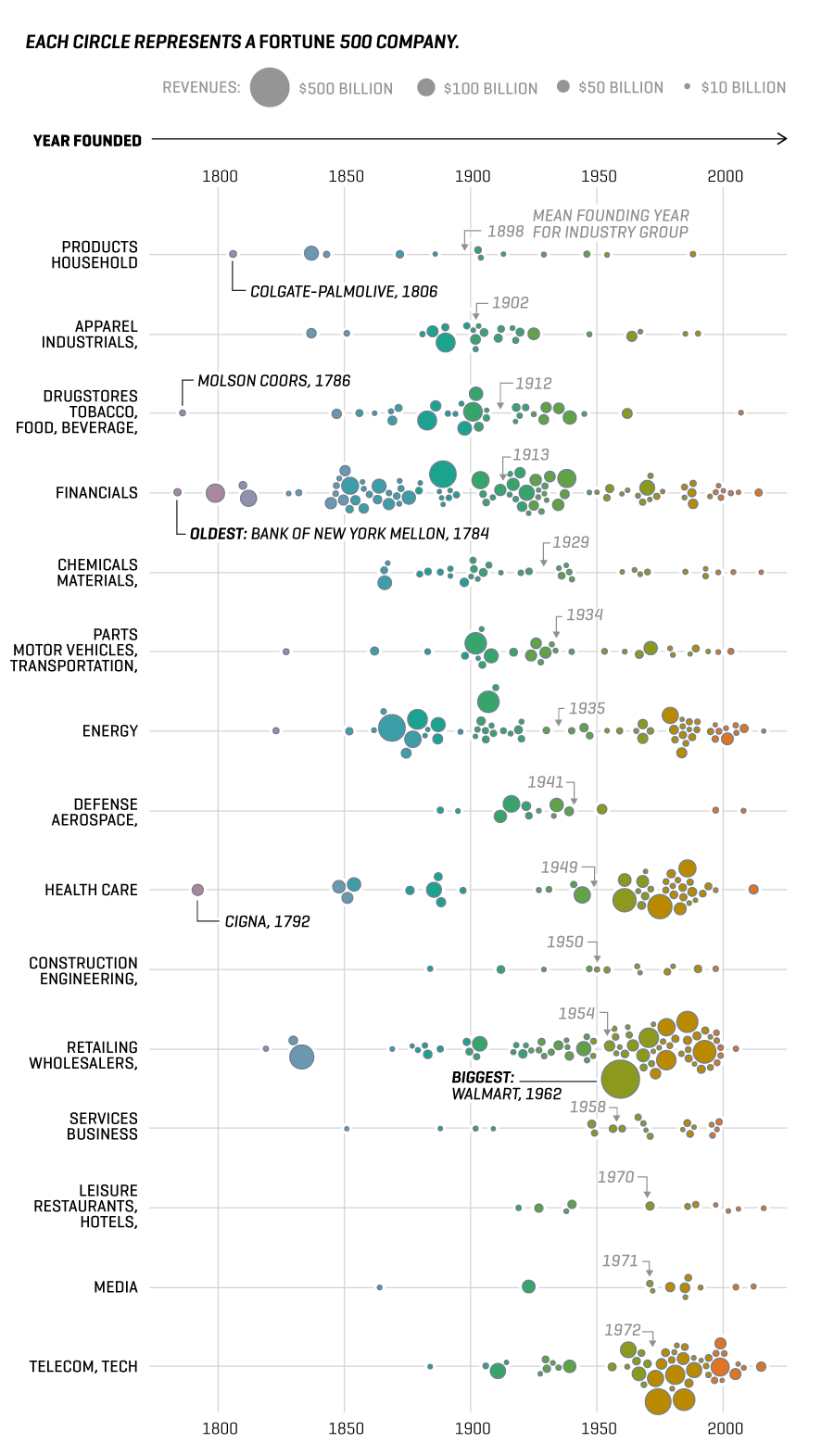

“Fortune” ha pubblicato qualche tempo fa una infografica sulle 500 aziende della nota classifica. Suddivisa per settori, e classificata per ricavi, vi appare la distribuzione dell’anzianità delle aziende riportate.

Una delle più anziane, la “Cigna”, offre servizi assicurativi (settore health care). Le prime e più antiche forme di assicurazione risalgono all’Antico Egitto. Interessantissimo! Nel 2.700 a.C. fu istituita una cassa mutua per le spese funebri dei tagliapietre. Oggi si parla di assicurazioni istantanee e di insurtech. La finalità è rimasta molto simile, ma la trasformazione del contesto sociale ha costretto le compagnie (anche “Cigna”) a investire risorse e capitali (anche con fusioni, trasformazioni, acquisizioni di startup innovative) per dare un vestito nuovo al valore fornito ai consumatori.

LA SITUAZIONE ITALIANA

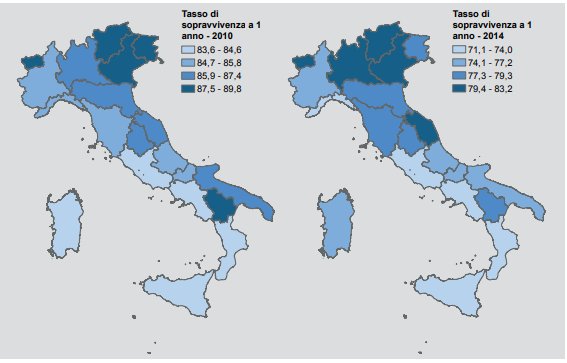

Qualche dato per riflettere: l’ISTAT ha pubblicato un interessante studio sui tassi di sopravvivenza delle aziende (2017, Rapporto Imprenditorialità nelle regioni italiane). Le elaborazioni sono riferite agli anni 2010 e 2014, ma possiamo ugualmente trarre spunti utili.

Tassi di sopravvivenza a 1 anno delle imprese per regione

Tassi di sopravvivenza a 1 anno delle imprese per regione

Anni 2010 e 2014 (valori percentuali)

In media le imprese, a un anno dalla nascita, sopravvivono nell’85,8 per cento nel 2010, ma solo nel 76,8 per cento nel 2014. Il confronto tra i 2 anni evidenzia un calo della sopravvivenza a un anno di 9 punti percentuali.

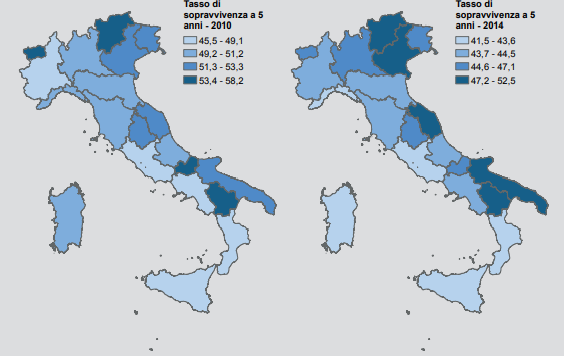

Considero ora le imprese a cinque anni dalla nascita e noto che sopravvivono nel 49,9 per cento nel 2010, ma diminuiscono al 44,8 per cento nel 2014. Anche la sopravvivenza a 5 anni presenta un calo dunque, in questo caso nell’ordine di 5 punti percentuali.

Tassi di sopravvivenza a 5 anni delle imprese per regione

Tassi di sopravvivenza a 5 anni delle imprese per regione

Anni 2010 e 2014 (valori percentuali)

In entrambe le elaborazioni il tasso di sopravvivenza diminuisce tra il 2010 e 2014.

I dati sembrano indicare anche una correlazione tra anzianità e tasso di sopravvivenza: sono numericamente inferiori le imprese che arrivano alla soglia dei 5 anni di vita, ma superata quest’ultima soglia la differenza in percentuale relativa alla mortalità tra il 2010 e 2014 diminuisce.

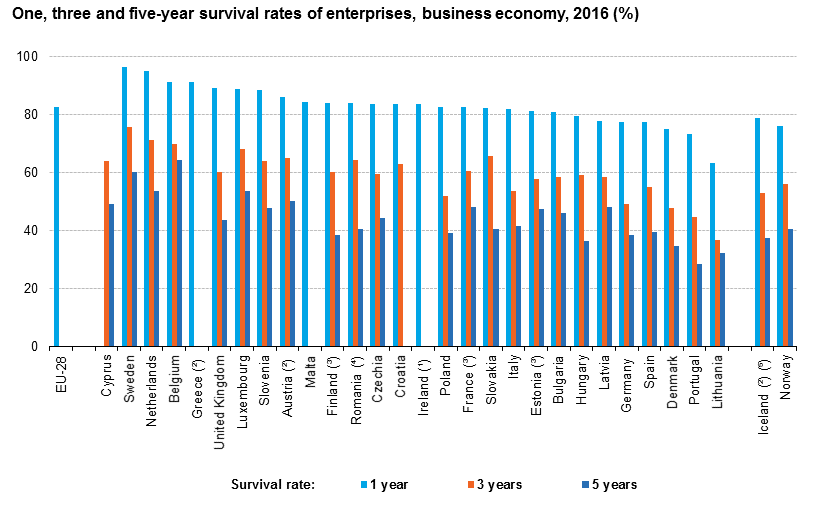

Se passiamo al 2016 (dati Eurostat) e osserviamo il tasso di sopravvivenza delle imprese a livello europeo, l’Italia si posiziona nella media per il tasso di sopravvivenza a 1 anno.

Tale constatazione potrebbe sembrarci confortante, ma la preoccupazione aumenta, quando si considerano periodi di tempo ancora più lunghi, durante i quali avvengono cambiamenti importanti nelle tecnologie e nel contesto politico ed economico generale; nuovi scenari in cui nuovi competitor nascono ed operano in condizioni di miglior favore, dove i destinatari finali del valore creato cambiano idea e velocemente si rivolgono ad altri.

PIANIFICAZIONE: OBIETTIVI, AZIONI E RISORSE

Nella gestione di impresa “la pianificazione” è il processo in cui, dati degli obiettivi, si progettano e realizzano delle linee di azione che portino a conseguirli, individuando e allocando le risorse necessarie allo scopo.

E’ fondamentale chiedersi:

Lo sguardo in avanti è indispensabile, così come è necessaria l’individuazione di possibili strade da percorrere. Senza questa pratica il rischio di incontrare ostacoli insormontabili è reale e sempre presente.

Negli ultimi anni il sistema Paese Italia ha fatto notevoli sforzi per creare modelli di aiuto e sviluppo per le imprese, ne è recente esempio il “Fondo Nazionale Innovazione” presentato dal Vice Premier Di Maio, ma molte sono ancora le imprese che, per scelta obbligata o abitudine, operano con modalità tradizionali, troppo legate a modelli di sviluppo familiari o locali. Sono imprese che hanno grandi capacità di creare valore, ma spesso non si pongono la domanda su come dare continuità nel tempo a questa capacità.

La pianificazione può essere fatta seguendo:

- un percorso incrementale, in cui per affinamenti successivi e miglioramenti continui l’impresa ottimizza, affina, cresce linearmente;

- uno o più scenari disruptive, dove le condizioni del contesto mutano radicalmente e potrebbe essere necessario attuare importanti cambiamenti.

Il piano individuato va poi implementato. E qui le cose si complicano, perché un piano si attua con il tempo e con le risorse (soldi): fattori che spesso si preferisce riservare alla quotidianità, alla gestione ordinaria, mentre il futuro è fatto anche di eventi straordinari, ed è anche a questi che la pianificazione deve mirare.

COGLIERE LE NUOVE SFIDE CON STRUMENTI NUOVI

Le sfide che l’impresa deve affrontare impongono azioni nuove e complesse per accelerare il percorso di sviluppo del business e cogliere nuove opportunità di mercato, anche in condizioni straordinarie.

Affrontare il futuro con i modelli e gli strumenti del passato non garantisce all’impresa il mantenimento e la crescita del proprio business.

Capovolgere le prospettive, sperimentare nuove alternative, ampliare il campo delle possibilità, e soprattutto non dare nulla per scontato sono la cassetta degli attrezzi per far emergere le idee.

Un percorso robusto di pianificazione (economica, finanziaria e strategica) e di messa in pratica delle nuove idee prende in considerazione tutte le possibili variabili per conseguire vantaggi. Tra le variabili possibili quella di aprire il capitale a partner, che aggiungano ulteriori competenze manageriali e disponibilità economiche, è una strada da prendere seriamente in considerazione.

Eugenio Guagnini Meardi

Frenano pesantemente la crescita economica e un certo malessere delle banche, che soffrono per i tassi bassi e la liquidità che vola oltre oceano. La riduzione del credito alle piccole e medie imprese è particolarmente rilevante in Italia, dove rischia nel 2019 di risultare maggiore di quella registrata nel 2018 (oltre 40 miliardi di euro). I fattori esterni congiurano con gli scontri politici per le prossime elezioni europee, a tarpare le ali all’economia del nostro Paese, sebbene è probabile che anche l’anno in corso risulti positivo per il turismo e l’industria alimentare nazionali.

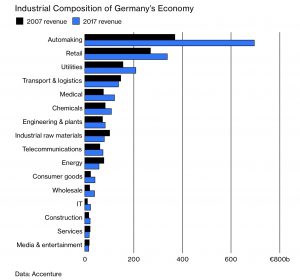

Frenano pesantemente la crescita economica e un certo malessere delle banche, che soffrono per i tassi bassi e la liquidità che vola oltre oceano. La riduzione del credito alle piccole e medie imprese è particolarmente rilevante in Italia, dove rischia nel 2019 di risultare maggiore di quella registrata nel 2018 (oltre 40 miliardi di euro). I fattori esterni congiurano con gli scontri politici per le prossime elezioni europee, a tarpare le ali all’economia del nostro Paese, sebbene è probabile che anche l’anno in corso risulti positivo per il turismo e l’industria alimentare nazionali. La Germania è risultata ancor più vulnerabile dell’Italia all’arrivo della recessione nel 2019, non soltanto perché fortemente dipendente dall’andamento delle esportazioni, ma anche perché è risultata troppo esposta all’andamento -non positivo- dell’industria automobilistica, sottoposta a sempre più stringenti regolamentazioni ambientali e al cambio di paradigma che viene imposto dalle auto elettriche. Peraltro le condizioni generali dell’economia-molto migliori delle nostre- hanno fatto sì che i consumi tedeschi sino ad oggi non subissero forti ripercussioni.

La Germania è risultata ancor più vulnerabile dell’Italia all’arrivo della recessione nel 2019, non soltanto perché fortemente dipendente dall’andamento delle esportazioni, ma anche perché è risultata troppo esposta all’andamento -non positivo- dell’industria automobilistica, sottoposta a sempre più stringenti regolamentazioni ambientali e al cambio di paradigma che viene imposto dalle auto elettriche. Peraltro le condizioni generali dell’economia-molto migliori delle nostre- hanno fatto sì che i consumi tedeschi sino ad oggi non subissero forti ripercussioni.