EUROPA: L’ECONOMIA RALLENTA, MA NON TROPPO

Continuano le prese di posizione di giornali e analisti circa la mini-recessione in corso in Europa, con i rischi che ne derivano di possibile instabilità dei mercati finanziari dell’area Euro e, di conseguenza, quelli di sostenibilità dei debiti pubblici europei, in primis di quello italiano. Ma chi, tra gli osservatori indipendenti e scettici come il sottoscritto, cerca riscontri sui mercati internazionali ne trova pochi, anzi!

Il ministro e vice-cancelliere tedesco Olaf Scholz non esita a dichiarare la “bufala”senza mezzi termini: le previsioni di esperti e commentatori che affollano la tribuna dei mezzi di comunicazione di massa sono passate sfacciatamente da un eccesso all’altro.

Il ministro e vice-cancelliere tedesco Olaf Scholz non esita a dichiarare la “bufala”senza mezzi termini: le previsioni di esperti e commentatori che affollano la tribuna dei mezzi di comunicazione di massa sono passate sfacciatamente da un eccesso all’altro.

LA PRODUZIONE INDUSTRIALE SCENDE, MA L’ITALIA NON CROLLA

E che il mondo non stia correndo verso il baratro lo dicono anche molti altri segnali, come l’enorme successo dell’ultima asta di titoli di Stato che ha visto una richiesta (in buona parte estera) di cinque volte l’offerta proprio sui BTP trentennali (se vogliamo: quelli teoricamente più a rischio di mancato rimborso).

Certo occorre prendere atto delle difficoltà dell’economia globale che non aiutano le esportazioni italiane. Le difficoltà della Cina a proseguire la sua crescita impetuosa sintantochè non sarà stata trovata una tregua duratura nei rapporti commerciali con l’Occidente sottraggono infatti alla crescita economica un bel propulsore, così come la domanda interna di beni e servizi dell’intero sud-est asiatico resta debole anche nel primo trimestre 2019. In questa situazione il solo continente che beneficia di una propria dinamica positiva a causa della forte domanda interna è quello americano, e le borse d’oltreoceano sino a ieri ne hanno preso atto, mentre le altre (come la nostra) sono in crisi. La situazione non è peraltro semplice nemmeno per Wall Street, alle prese con la necessità di tornare a credere alla distensione dei rapporti con la Cina.

Ma tutt’altra cosa è invece partire dai risultati negativi dell’ultimo trimestre del 2018 ed estrapolarne prospettive negative per l’intero 2019 per tutta l’economia mondiale, con l’Italia in crescita-zero e una brusca frenata per il resto d’Europa. È sempre possibile che i nuvoloni si stiano addensando, ma la sensazione per chi scrive è che coloro che si esercitano nella lettura (ad alta voce) della sfera di cristallo stiano facendo esercizi di natura politica più che di chiaroveggenza!

LA MANOVRA IN CORSO

Dello stesso avviso è il giornalista d’inchiesta Bottarelli che nel suo ultimo editoriale nota un forte nesso logico tra la campagna di criminalizzazione della manovra economica di governo ripartita lo scorso Mercoledì con un concerto di comunicati da parte di Commissione Europea (BCE) e Fondo Monetario Internazionale (se ci fosse stato anche quello della Banca Centrale Europea la “Troika” sarebbe stata al completo) che hanno fatto crollare le borse europee, e la necessità dell’intera Unione Europea di sollecitare “indirettamente” -cioè attraverso questi allarmismi- un nuovo intervento della BCE, guarda caso il terzo cavallo della Troika.

In effetti non soltanto l’Italia gradirebbe moltissimo un allentamento della politica monetaria europea per riuscire a finanziare le opere infrastrutturali pubbliche e mantenere i tassi d’interesse del debito nazionale più bassi possibile, ma di un nuovo intervento “di mercato” della BCE (leggasi: nuovo Quantitative Easing, anche detto QE) beneficerebbero moltissimo anche altri paesi dell’Unione in particolare quelli che hanno ancora in pancia svariate centinaia di miliardi di titoli di Stato italiani, come le banche francesi, che sa sole ne avrebbero accumulati ben 285 (più di tre volte l’interscambio commerciale di un anno con il Bel Paese).

UN’INIZIATIVA TUTTA FRANCESE…

A volerci ricamare ancora un po’ sopra si potrebbe andare a notare che -guarda caso- la presidente del FMI è francese e che l’iniziativa di allarme è coincisa con il clamoroso ritiro dell’ambasciatore francese a Roma, cosa che non si vedeva dal 1940. La tensione praticata dalla presidenza Macron in queste ore per l’offesa recata dai politici italiani che si sono permessi di osservare che qualche ragione i “gilet gialli” forse ce l’avevano pure, non poteva essere più alta.

Ma l’allarme lanciato da francesi & c. sarebbe stavolta una copertura, cioè una manovra del tutto strumentale ad una chiamata alle armi della Banca Centrale Europea, chiamata che ovviamente non risulta del tutto gradita al partner tedesco. Si spiegherebbe forse così l’acqua sul fuoco buttata dal numero due della Merkel a proposito di prospettive così grigie come quelle paventate negli ultimi giorni: la Germania ha meno da guadagnarci da un nuovo QE e l’opinione pubblica tedesca lo interprerebbe come ennesimo balzello a loro carico richiesto dall’Europa.

D’altra parte neanche negli USA è andata troppo diversamente, con una serie di crisi “concertate” dei mercati finanziari che hanno fornito la “scusa” al governatore della Federal Reserve di mutare atteggiamento (e rinfrancare stabilmente i mercati) senza perdere la faccia. I mercati borsistici anglosassoni poi, che scontano già nei loro numeri la conclusione di un nuovo accordo commerciale tra America e Cina, iniziano ad essere nervosi anche su questo tema e stanno indirettamente facendo pressione su Trump perché “chiuda” in fretta.

D’altra parte neanche negli USA è andata troppo diversamente, con una serie di crisi “concertate” dei mercati finanziari che hanno fornito la “scusa” al governatore della Federal Reserve di mutare atteggiamento (e rinfrancare stabilmente i mercati) senza perdere la faccia. I mercati borsistici anglosassoni poi, che scontano già nei loro numeri la conclusione di un nuovo accordo commerciale tra America e Cina, iniziano ad essere nervosi anche su questo tema e stanno indirettamente facendo pressione su Trump perché “chiuda” in fretta.

Facciamo chiarezza: l’accordo con la Cina resta altamente probabile e tuttavia, il giorno che esso dovesse vedere la luce, probabilmente tornerebbe a dare fiato anche alle borse asiatiche, tenute a galla in queste settimane soltanto dall’ossigeno fornito dalle autorità monetarie cinesi (che hanno praticato un vero e proprio sostegno monetario sotto copertura).

COSA ACCADREBBE CON NUOVI STIMOLI MONETARI ?

Ora se anche in Europa dovesse accadere qualcosa di simile e le autorità monetarie continentali arrivassero ad agire con uno stimolo monetario:

- Non sarebbe accaduto nulla di strano e anzi il coordinamento con il resto del mondo lo renderebbe più efficace,

- Non sarebbe poi così strano se anche le politiche di stimolo “fiscale” all’economia tanto reclamate dai gialloverdi italiani ma anche da Spagnoli, Francesi e Portoghesi, venissero di colpo un po’ meno demonizzate,

- Gli altri grandi beneficiari netti dell’iniziativa risulterebbero le banche, a partire da quelle italiane, che in questo modo avrebbero anche più fiato in gola per sostenerne le esportazioni,

- Il rischio principale, quello di una nuova fiammata inflazionistica, al momento resta

decisamente compresso, e questo nonostante che le quotazioni del petrolio si siano risvegliate dal letargo.

Tutto tranquillo allora? La congiuntura astrale potrebbe magicamente divenire benigna? Forse si, ma non così presto e non gratis, purtroppo. Innanzitutto qualche problema a livello di domanda aggregata l’economia mondiale l’ha subìto davvero e questo non può essere totalmente ignorato. In secondo luogo l’accordo commerciale sino-americano non può arrivare così presto come qualcuno vorrebbe: sia perché senza il fucile puntato la Cina ha mostrato di voler provare costantemente a rinegoziare tutto, ma anche perché Donald Trump non può far vedere che era così facile arrivarci, e non può concedere troppo a chi pretendeva tutto, non fornendo niente in cambio, sia pure in contropartita di un’operazione che il mondo leggerebbe come una vittoria trumpiana.

In terzo luogo la manovra di “disinformazione costruttiva” in corso da parte dei media internazionali sembra di natura fin troppo francofona (ivi compresi Christine Lagarde del FMI, il commissario Moscovici e l’attuale presidente della Commissione, Junker, che è belga), ma ai grandi elettori tedeschi, da sempre sostenitori di una qualche forma di austerità, essa rischia di andare di traverso, e stiamo sicuri che chiederanno di avere qualcosa in cambio, come il prossimo presidente della BCE, per esempio (se basterà).

In terzo luogo la manovra di “disinformazione costruttiva” in corso da parte dei media internazionali sembra di natura fin troppo francofona (ivi compresi Christine Lagarde del FMI, il commissario Moscovici e l’attuale presidente della Commissione, Junker, che è belga), ma ai grandi elettori tedeschi, da sempre sostenitori di una qualche forma di austerità, essa rischia di andare di traverso, e stiamo sicuri che chiederanno di avere qualcosa in cambio, come il prossimo presidente della BCE, per esempio (se basterà).

L’ITALIA NE PUÒ BENEFICIARE MA, A DIFFERENZA DELLA FRANCIA, PAGHERÀ SICURAMENTE DAZIO

L’ITALIA NE PUÒ BENEFICIARE MA, A DIFFERENZA DELLA FRANCIA, PAGHERÀ SICURAMENTE DAZIO

Per noi in Italia non sarà dunque un percorso soltanto tra rose e fiori. Ma è pur sempre molto meglio che il contrario, e cioè che non si faccia proprio niente, perché in tal caso la deriva antieuropea nei mesi prima della votazioni potrebbe superare i livelli di guardia, proprio mentre le borse europee soffrono di più e con il serio rischio che le banche italiane possano interrompere l’erogazione del credito per aver terminato i loro quattrini, senza nessun altro che glieli vuole prestare. Tutto ciò costituirebbe un regalo politico per le prossime consultazioni elettorali che chi comanda davvero non ha nessuna intenzione di consegnare alle opposizioni!

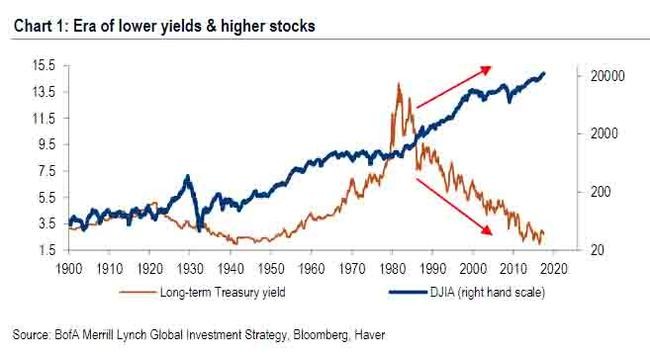

Per tutti questi motivi possiamo tranquillamente affermare che i tassi d’interesse non sono orientati a risalire, ma le borse europee continueranno probabilmente a subire pressione al ribasso da parte di chi investe, sintantochè non si schiuderanno le porte del nuovo intervento monetario. Questo probabilmente porterà di nuovo i capitali a rifuggire dalle piazze periferiche nel dubbio che non succeda niente, per poi eventualmente rifare il percorso a ritroso laddove Draghi arrivasse a compiere il suo ultimo gesto eroico da Governatore. Se così fosse i mercati obbligazionari saranno decisamente da preferire a quelli azionari, e i mercati emergenti da sconsigliare rispetto a Wall Street, Londra e Francoforte. Milano per lo stesso motivo probabilmente resterà debole ancora per un po’ di tempo, almeno fino a quando non ci saranno buoni motivi per tornare a comprare titoli bancari a mani basse. Gli stessi che oggi la affossano.

Stefano di Tommaso

A ciò va aggiunto il fatto che le tesi della vecchia classe politica italiana -che oggi si trova in minoranza in Parlamento- vengono tuttavia supportate con vigore dai principali media del nostro e degli altri paesi occidentali, nonché dalle vecchie maggioranze ancora al governo nei paesi dominanti nell’Unione Europea. È anche per questo motivo che l’opposizione -forte dell’imponente schieramento internazionale che la supporta- conta di risultare alla lunga convincente sull‘opinione pubblica circa l’incongruità della manovra e l’inadeguatezza a governare dei vincitori delle elezioni.

A ciò va aggiunto il fatto che le tesi della vecchia classe politica italiana -che oggi si trova in minoranza in Parlamento- vengono tuttavia supportate con vigore dai principali media del nostro e degli altri paesi occidentali, nonché dalle vecchie maggioranze ancora al governo nei paesi dominanti nell’Unione Europea. È anche per questo motivo che l’opposizione -forte dell’imponente schieramento internazionale che la supporta- conta di risultare alla lunga convincente sull‘opinione pubblica circa l’incongruità della manovra e l’inadeguatezza a governare dei vincitori delle elezioni. Partiamo da un dato di fatto difficilmente controvertibile: le politiche economiche vagamente neo-keynesiane cui si sarebbe ispirato per più di 4 anni (febbraio 2014-maggio 2018) il precedente duetto di governo (Renzi-Gentiloni), non soltanto non si sono rivelate molto efficaci in termini di rilancio dell’economia pur essendo state avanzate in tempi di piena espansione economica globale, ma se da un lato hanno prodotto qualche incentivo alla crescita della produzione industriale e alla riduzione della disoccupazione, dall’altro lato hanno fatto crescere a dismisura la tassazione per lasciare intatta la spesa corrente dello Stato e mantenere altresì il rispetto del forte vincolo di bilancio richiesto dalla Commissione Europea.

Partiamo da un dato di fatto difficilmente controvertibile: le politiche economiche vagamente neo-keynesiane cui si sarebbe ispirato per più di 4 anni (febbraio 2014-maggio 2018) il precedente duetto di governo (Renzi-Gentiloni), non soltanto non si sono rivelate molto efficaci in termini di rilancio dell’economia pur essendo state avanzate in tempi di piena espansione economica globale, ma se da un lato hanno prodotto qualche incentivo alla crescita della produzione industriale e alla riduzione della disoccupazione, dall’altro lato hanno fatto crescere a dismisura la tassazione per lasciare intatta la spesa corrente dello Stato e mantenere altresì il rispetto del forte vincolo di bilancio richiesto dalla Commissione Europea. Negli Stati Uniti d’America, dove la banca centrale non doveva chiedere permesso ad alcun governo straniero nel finanziare il proprio deficit pubblico, la manovra di taglio delle tasse è stata portata avanti con coraggio (per il deficit dei conti pubblici che essa genera) ed è risultata tuttavia in un puro successo, rilanciando non poco la crescita economica americana e ancor più sbaragliando letteralmente la disoccupazione, mentre il timore prevalente, all’epoca come anche oggi, di una fiammata inflazionistica come risultato di una “politica fiscale” troppo espansiva, si è rivelato -a due anni di distanza- del tutto infondato.

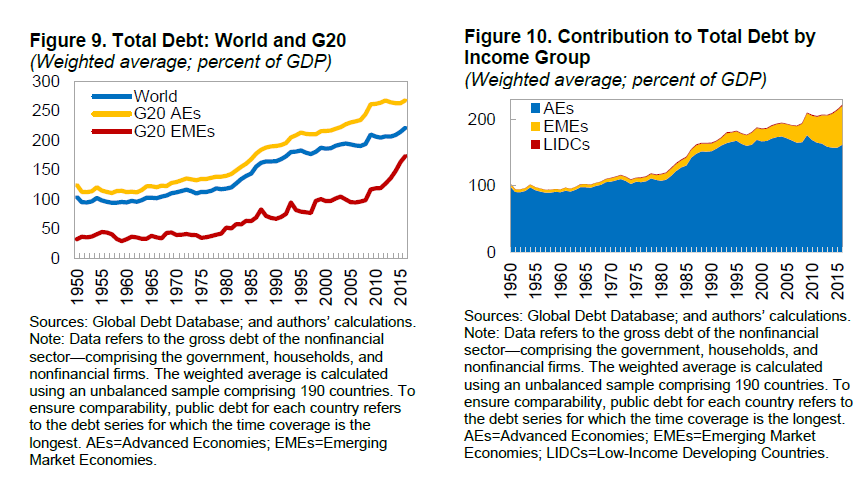

Negli Stati Uniti d’America, dove la banca centrale non doveva chiedere permesso ad alcun governo straniero nel finanziare il proprio deficit pubblico, la manovra di taglio delle tasse è stata portata avanti con coraggio (per il deficit dei conti pubblici che essa genera) ed è risultata tuttavia in un puro successo, rilanciando non poco la crescita economica americana e ancor più sbaragliando letteralmente la disoccupazione, mentre il timore prevalente, all’epoca come anche oggi, di una fiammata inflazionistica come risultato di una “politica fiscale” troppo espansiva, si è rivelato -a due anni di distanza- del tutto infondato. Certo, la guardia degli investitori resta (e deve restare) molto alta perché il mondo convive con uno spropositato livello di debito che dal punto di vista storico è un inedito e che molti temono possa riportare indietro di un secolo il calendario dell’occidente se non attentamente monitorato. Per lo stesso motivo nemmeno l’Europa del dopo elezioni comunitarie potrà allegramente disinteressarsene, ma certo il problema del vincolo di bilancio rende quasi inattuabile qualsiasi politica economica italiana che provi seriamente a favorire la crescita.

Certo, la guardia degli investitori resta (e deve restare) molto alta perché il mondo convive con uno spropositato livello di debito che dal punto di vista storico è un inedito e che molti temono possa riportare indietro di un secolo il calendario dell’occidente se non attentamente monitorato. Per lo stesso motivo nemmeno l’Europa del dopo elezioni comunitarie potrà allegramente disinteressarsene, ma certo il problema del vincolo di bilancio rende quasi inattuabile qualsiasi politica economica italiana che provi seriamente a favorire la crescita. Ma poiché a farne le spese come al solito sono e saranno le classi e le regioni più deboli, che risultano essere anche quelle che meno possono far sentire a Roma la loro voce, ecco che la ricerca di ricette valide per riprendere la strada della crescita economica italiana diviene (anche) un’emergenza umanitaria per oltre un terzo della popolazione e la necessità di arrestare l’emorragia di cervelli e capitali di cui sono affette anche le regioni del Nord.

Ma poiché a farne le spese come al solito sono e saranno le classi e le regioni più deboli, che risultano essere anche quelle che meno possono far sentire a Roma la loro voce, ecco che la ricerca di ricette valide per riprendere la strada della crescita economica italiana diviene (anche) un’emergenza umanitaria per oltre un terzo della popolazione e la necessità di arrestare l’emorragia di cervelli e capitali di cui sono affette anche le regioni del Nord.

Dunque ciò che è accaduto nella prima parte del 2019 è che per le borse è stato il miglior mese di Gennaio dal 1987). Nel grafico a destra l’indice MSCI WORLD (che rappresenta l’andamento medio delle borse di tutto il mondo nell’ultimo mese):

Dunque ciò che è accaduto nella prima parte del 2019 è che per le borse è stato il miglior mese di Gennaio dal 1987). Nel grafico a destra l’indice MSCI WORLD (che rappresenta l’andamento medio delle borse di tutto il mondo nell’ultimo mese): Al tempo stesso anche gli investimenti hanno segnato il passo: “Si investe per produrre, si produce per vendere. Se non sono in grado di sapere che ci sarà qualcuno pronto a comprare, io smetto di investire” ha detto al World Economic Forum Angel Gurrìa, Segretario Generale dell’OCSE. Ma questo non significa necessariamente che il mondo sia inevitabilmente avviato verso la recessione, almeno non sùbito.

Al tempo stesso anche gli investimenti hanno segnato il passo: “Si investe per produrre, si produce per vendere. Se non sono in grado di sapere che ci sarà qualcuno pronto a comprare, io smetto di investire” ha detto al World Economic Forum Angel Gurrìa, Segretario Generale dell’OCSE. Ma questo non significa necessariamente che il mondo sia inevitabilmente avviato verso la recessione, almeno non sùbito. Proprio a Davos, dove è noto che le previsioni ivi formulate al termine di ciascun Forum dell’ultimo decennio sono quasi sempre risultate sbagliate, al Segretario dell’OCSE ha fatto eco il Presidente Cinese Xi: “c’è troppo pessimismo”! Dello stesso avviso il Presidente del Consiglio Giuseppe Conte: “il prodotto interno lordo italiano crescerà come previsto” ovviamente se gli investimenti avranno luogo, ha aggiunto.

Proprio a Davos, dove è noto che le previsioni ivi formulate al termine di ciascun Forum dell’ultimo decennio sono quasi sempre risultate sbagliate, al Segretario dell’OCSE ha fatto eco il Presidente Cinese Xi: “c’è troppo pessimismo”! Dello stesso avviso il Presidente del Consiglio Giuseppe Conte: “il prodotto interno lordo italiano crescerà come previsto” ovviamente se gli investimenti avranno luogo, ha aggiunto. Ed è forse anche per questo motivo che le elezioni europee che si terranno a primavera potrebbero risultare determinanti affinché il vecchio continente non cada in una crisi di sfiducia (con tutto quello che ne consegue a livello economico): per riuscire a mantenere la rotta sul fronte della crescita economica, la quale tra l’altro resta l’unico vero antidoto al rischio di default del debito pubblico italiano bisogna cambiare le teste che lo guidano. È infatti oramai chiaro a tutti che quella dell’austerità, promossa sin dai tempi della grande crisi dalla vecchia classe dirigente europea, è la ricetta sbagliata (nel migliore dei casi) o addirittura uno strumento di sottomissione (nel peggiore).

Ed è forse anche per questo motivo che le elezioni europee che si terranno a primavera potrebbero risultare determinanti affinché il vecchio continente non cada in una crisi di sfiducia (con tutto quello che ne consegue a livello economico): per riuscire a mantenere la rotta sul fronte della crescita economica, la quale tra l’altro resta l’unico vero antidoto al rischio di default del debito pubblico italiano bisogna cambiare le teste che lo guidano. È infatti oramai chiaro a tutti che quella dell’austerità, promossa sin dai tempi della grande crisi dalla vecchia classe dirigente europea, è la ricetta sbagliata (nel migliore dei casi) o addirittura uno strumento di sottomissione (nel peggiore). Molto ovviamente dipenderà dal comportamento degli investitori ma ancor più da parte dei governi e delle banche centrali, le quali come dice il nome risultano (e risulteranno anche in futuro, almeno per un po’) sempre più “centrali” nelle decisioni di investimento e nel determinarne il loro costo. Una responsabilità importante ma che esse hanno mostrato sino a questo momento di voler prendere molto sul serio!

Molto ovviamente dipenderà dal comportamento degli investitori ma ancor più da parte dei governi e delle banche centrali, le quali come dice il nome risultano (e risulteranno anche in futuro, almeno per un po’) sempre più “centrali” nelle decisioni di investimento e nel determinarne il loro costo. Una responsabilità importante ma che esse hanno mostrato sino a questo momento di voler prendere molto sul serio!

Il mondo non ha mai percepito così tanto il bisogno di investimenti infrastrutturali tanto quanto lo sente oggi, in funzione del bisogno di godere appieno dei benefici dell’era digitale con sistemi di comunicazione evoluti, interattivi e intelligenti, della necessità di abbreviare gli spostamenti di persone e merci e al tempo stesso in funzione della necessità di rendere lo sviluppo tecnologico compatibile con le esigenze di protezione dell’ambiente (inquinamento, surriscaldamento globale, consumismo, ecc…), dunque innovando nelle modalità per farlo e non semplicemente viaggiando di più o potenziando gli apparati già esistenti.

Il mondo non ha mai percepito così tanto il bisogno di investimenti infrastrutturali tanto quanto lo sente oggi, in funzione del bisogno di godere appieno dei benefici dell’era digitale con sistemi di comunicazione evoluti, interattivi e intelligenti, della necessità di abbreviare gli spostamenti di persone e merci e al tempo stesso in funzione della necessità di rendere lo sviluppo tecnologico compatibile con le esigenze di protezione dell’ambiente (inquinamento, surriscaldamento globale, consumismo, ecc…), dunque innovando nelle modalità per farlo e non semplicemente viaggiando di più o potenziando gli apparati già esistenti.

Fino a ieri una cultura collettiva eccessivamente incline alla scarsa efficienza produttiva, al relativo controllo di qualità e durabilità delle strutture, all’eccesso di tassazione e di welfare sociale, alla tendenza alla spesa pubblica (corrente) indiscriminata, e a considerare “normale” l’instabilità finanziaria e valutaria, hanno decisamente ridotto l’appetito degli risparmiatori per avventurarsi a sottoscrivere quote di investimenti nelle public utilities, nelle grandi opere infrastrutturali, o nei servizi di pubblica utilità.

Fino a ieri una cultura collettiva eccessivamente incline alla scarsa efficienza produttiva, al relativo controllo di qualità e durabilità delle strutture, all’eccesso di tassazione e di welfare sociale, alla tendenza alla spesa pubblica (corrente) indiscriminata, e a considerare “normale” l’instabilità finanziaria e valutaria, hanno decisamente ridotto l’appetito degli risparmiatori per avventurarsi a sottoscrivere quote di investimenti nelle public utilities, nelle grandi opere infrastrutturali, o nei servizi di pubblica utilità. Chi più chi meno nel mondo quasi tutti i Paesi evoluti hanno accumulato un ritardo negli investimenti in grandi opere infrastrutturali, e dunque un relativo disinteresse del settore privato ad investire in tale campo.

Chi più chi meno nel mondo quasi tutti i Paesi evoluti hanno accumulato un ritardo negli investimenti in grandi opere infrastrutturali, e dunque un relativo disinteresse del settore privato ad investire in tale campo.

Secondo la società di analisi statistiche Preqin l’anno 2018 ha visto gli investitori allocare nel mondo (principalmente anglosassone) ben 85 miliardi di dollari nei fondi di investimento infrastrutturali, il 13% in più che nel 2017 (75 miliardi), con la prospettiva che nel 2019 quella cifra salirà ancora significativamente, spostando a questo settore anche parte delle risorse a disposizione dei fondi di private equity e private debt. Non a caso peraltro: i tassi di interesse restano bassi è invece le occasioni di buoni affari sul fronte delle iniziative da finanziare si moltiplicano, mentre le alternative agli investimenti infrastrutturali in questo momento appaiono sempre meno interessanti.

Secondo la società di analisi statistiche Preqin l’anno 2018 ha visto gli investitori allocare nel mondo (principalmente anglosassone) ben 85 miliardi di dollari nei fondi di investimento infrastrutturali, il 13% in più che nel 2017 (75 miliardi), con la prospettiva che nel 2019 quella cifra salirà ancora significativamente, spostando a questo settore anche parte delle risorse a disposizione dei fondi di private equity e private debt. Non a caso peraltro: i tassi di interesse restano bassi è invece le occasioni di buoni affari sul fronte delle iniziative da finanziare si moltiplicano, mentre le alternative agli investimenti infrastrutturali in questo momento appaiono sempre meno interessanti.