COSA SUCCEDE AI MERCATI FINANZIARI?

È sotto gli occhi di tutti lo scivolone di Natale delle borse! La scivolata a Wall Street fino a ieri (lunedì 24 Dicembre) ammonta a oltre il 25% dai massimi di Settembre. Ma addirittura stamane (25 Dicembre) la borsa di Tokio è scesa di un ulteriore del 5% (mentre le borse occidentali sono chiuse).

Poi c’è chi fa notare che il prezzo del petrolio in fondo è precipitato di quasi l’80% e dunque probabilmente la misura del ritracciamento che dobbiamo attenderci per l’indice della borsa americana è ancora più ampia di quel 25%.

La borsa italiana in confronto appare un’isola felice, con un calo di “solo” il 18% ma in realtà è scesa di oltre il 33% dai massimi dell’anno, lo scorso 7 maggio.

La borsa italiana in confronto appare un’isola felice, con un calo di “solo” il 18% ma in realtà è scesa di oltre il 33% dai massimi dell’anno, lo scorso 7 maggio.

Ma quali sono le cause di quest’ondata di vendite sui mercati finanziari?

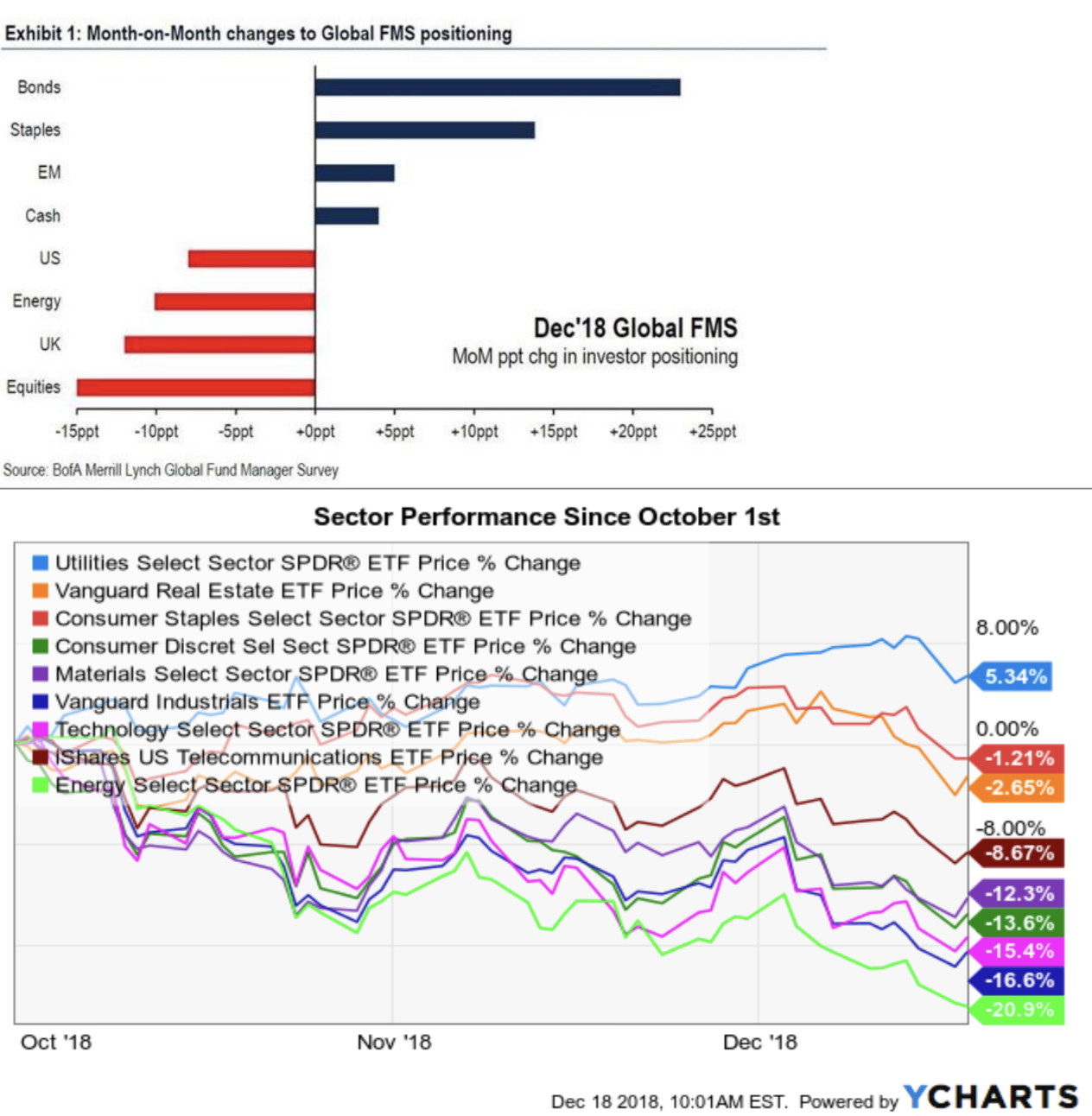

La prima e più banale risposta è quella che mostra le vendite indiscriminate come diretta conseguenza della rotazione dei portafogli degli investitori (da titoli azionari pro-crescita a titoli difensivi e in buona parte titoli a reddito fisso), ma c’è da tenere conto dell’andata di richieste di riscatto da fondi e gestioni che gli investitori professionali hanno dovuto fronteggiare andando a liquidare alla bell’in meglio i loro giardinetti.

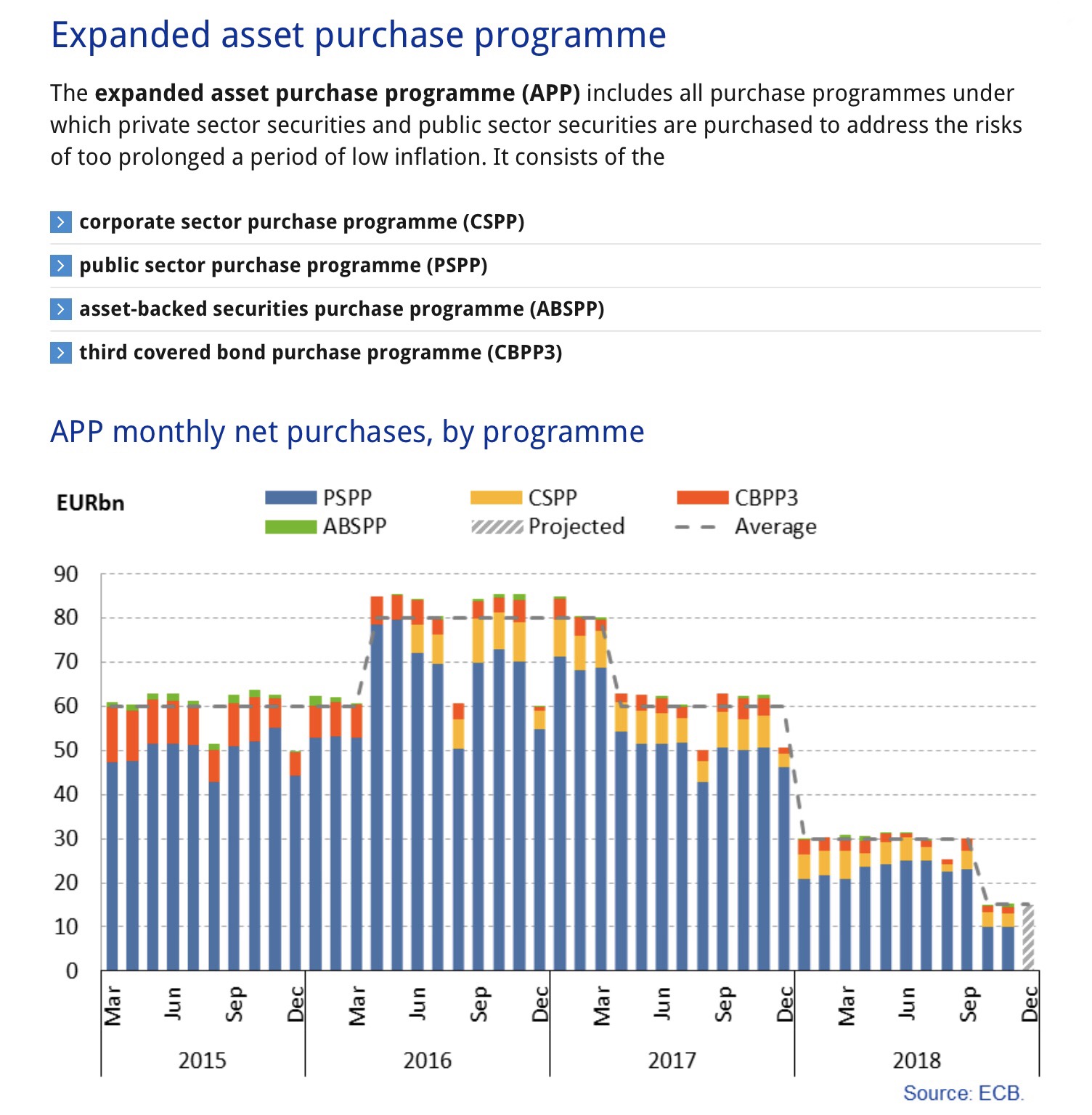

Dunque c’è un aspetto congiunturale, dettato dalla politica di rialzo dei tassi della banca centrale americana (e dall’aspettativa di utili in decrescita), ma c’è anche e forse soprattutto un aspetto psicologico, dettato dalla sfiducia di investitori e risparmiatori nei confronti dei mercati finanziari, che li ha portati a disinvestire dalle borse per comperare titoli a reddito fisso, ma anche per lasciare della liquidità, che rischia di divenire più preziosa in futuro dato il programma di progressivo riassorbimento della stessa da parte delle banche centrali.

Dunque c’è un aspetto congiunturale, dettato dalla politica di rialzo dei tassi della banca centrale americana (e dall’aspettativa di utili in decrescita), ma c’è anche e forse soprattutto un aspetto psicologico, dettato dalla sfiducia di investitori e risparmiatori nei confronti dei mercati finanziari, che li ha portati a disinvestire dalle borse per comperare titoli a reddito fisso, ma anche per lasciare della liquidità, che rischia di divenire più preziosa in futuro dato il programma di progressivo riassorbimento della stessa da parte delle banche centrali.

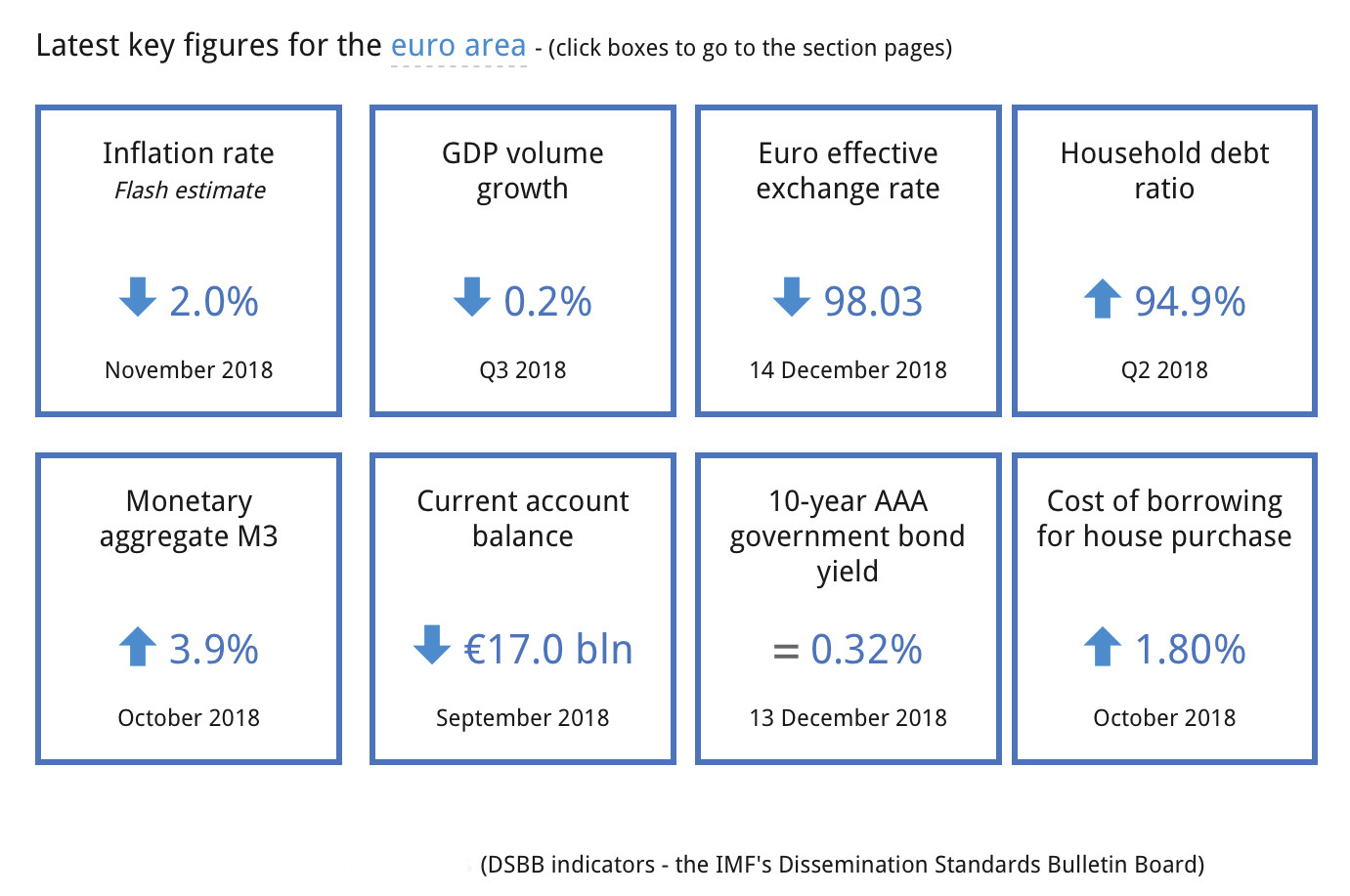

Ovviamente questo fa decisamente salire le quotazioni dei titoli a reddito fisso e fa ridiscendere i loro rendimenti, in totale controtendenza rispetto alla salita dei tassi a breve. Il fenomeno è notevole persino in Italia, dove due mesi fa il Buono del Tesoro decennale aveva toccato il tasso del 3,80% e che oggi offre un misero 2,74%, cioè un’intero punto percentuale in meno ovvero ancora con una riduzione di un terzo del rendimento totale. Esattamente quanto rende oggi il Treasury bond americano a 10 anni.

Il fenomeno della discesa dei tassi a lungo termine e contemporanea risalita di quelli a breve è stato molto vistoso in America e ha contribuito a gettare disagio sui mercati perché da decenni è sintomo di un’inversione di tendenza dell’economia.

Il fenomeno della discesa dei tassi a lungo termine e contemporanea risalita di quelli a breve è stato molto vistoso in America e ha contribuito a gettare disagio sui mercati perché da decenni è sintomo di un’inversione di tendenza dell’economia.

Ma se fosse soltanto un tema di rialzi “sbagliati” dei tassi a breve da parte della Federal Reserve (sui quali è difficile obiettare agli strali del presidente Trump) e di conseguente scoramento dei risparmiatori, potremmo pensare che il fenomeno sia quasi del tutto passeggero. E invece no: nessuno lo ritiene tale e comunque tutto ciò non spiegherebbe il perché del crollo di petrolio e materie prime.

La ragione principale sta probabilmente nella frenata della crescita economica globale, particolarmente accentuata sui mercati asiatici, dove l’indice Nikkei della borsa di Tokio ha perso il 28% ad oggi rispetto ai massimi di fine settembre, e dove la borsa di Shanghai è arrivata addirittura a perdere il 46% da inizio anno.

La ragione principale sta probabilmente nella frenata della crescita economica globale, particolarmente accentuata sui mercati asiatici, dove l’indice Nikkei della borsa di Tokio ha perso il 28% ad oggi rispetto ai massimi di fine settembre, e dove la borsa di Shanghai è arrivata addirittura a perdere il 46% da inizio anno.

Dunque alle porte del 2019 nessuno si aspetta grandi guadagni dai listini di borsa e questo è il motivo per il quale ci sono quasi solo venditori sui mercati. Qualcuno afferma che l’inflazione alla fine salirà, azzerando perciò i rendimenti reali delle obbligazioni, ma la verità è che il mercato finanziario non sconta nelle loro quotazioni alcuna nuova fiammata inflazionistica, anzi: inizia a serpeggiare il sospetto che la recessione (almeno negli U.S.A.) arriverà prima del 2020, aiutata dall’andamento negativo delle borse che riduce la ricchezza dei risparmiatori e penalizza i consumi, responsabili nel 2018 di circa il 70% della crescita economica americana.

L’Asia sta forse peggio, dell’America e le sue borse lo testimoniano, ma in tutti i Paesi Emergenti la crescita economica prosegue quantomeno a causa della demografia. I capitali però fuggono verso porti più sicuri e dunque lo stop alla crescita è possibile che arrivi anche da loro per motivi finanziari. Cosa può interrompere dunque il “loop” negativo? Probabilmente proprio il fatto che nella discesa generale dei listini inizia a intravvedersi molto valore a basso prezzo e dunque non troppo tardi mani esperte torneranno a comperare, seguite poi dal “parco buoi”. Questo non vale soltanto per gli Emergenti ma è dove le divise nazionali hanno perso maggior terreno contro Dollaro che potranno trovarsi le migliori occasioni d’investimento.

La vera domanda è: quando? Difficile rispondere senza correre il rischio di tirare a indovinare. Meglio lavorare sulla ricerca del valore nella selezione di aziende interessanti, con buone prospettive e basso indebitamento, invece che a livello aggregato, il cui l’andamento dipende anche da numerosi altri fattori…

Stefano di Tommaso

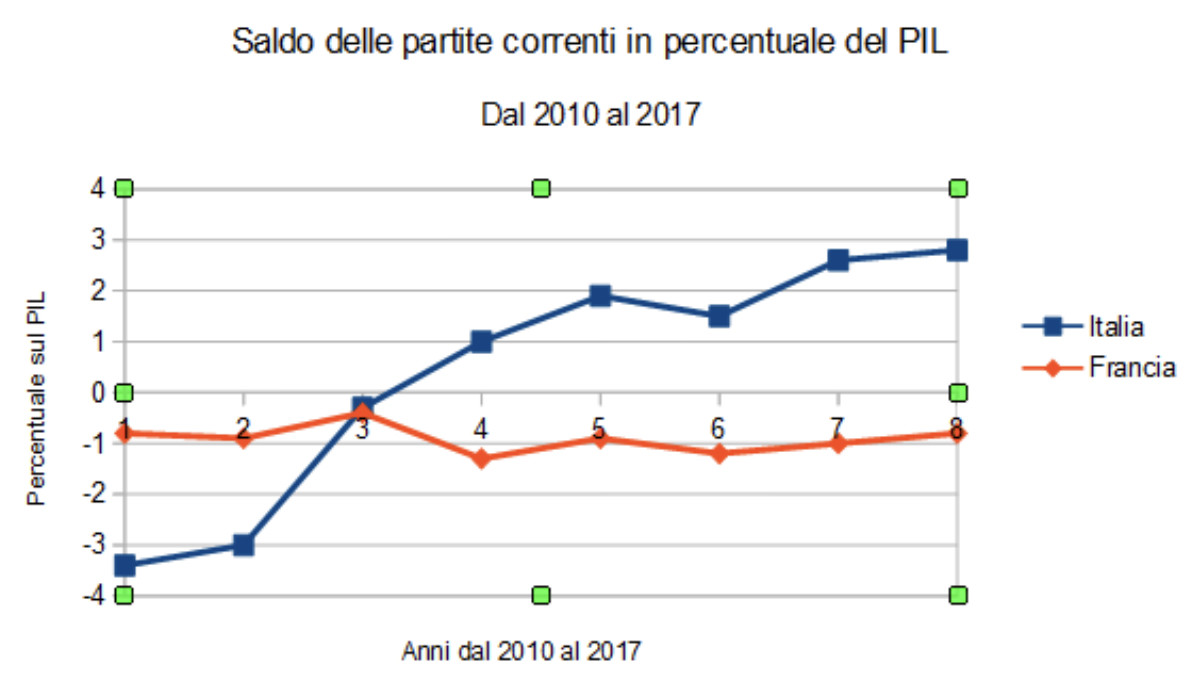

Non troppo diversa è la storia del nostro Paese, da decenni sulla china di un possibile fallimento dello Stato. Dopo molti mesi (estivi) di timori e fughe in avanti, generate e conseguenza al tempo stesso delle impennate dello spread tra i tassi di rendimento nostrano e quelli della Germania, è oramai chiaro che non conviene a nessuno lasciar fallire l’Italia, ma al tempo stesso il debito pubblico nazionale continua (e continuerà a lungo) a generare tensioni e maggiori costi, innanzitutto a noi Italiani. Nè si può sperare che i problemi con i ”partners” europei possano venire d’un tratto cancellati.

Non troppo diversa è la storia del nostro Paese, da decenni sulla china di un possibile fallimento dello Stato. Dopo molti mesi (estivi) di timori e fughe in avanti, generate e conseguenza al tempo stesso delle impennate dello spread tra i tassi di rendimento nostrano e quelli della Germania, è oramai chiaro che non conviene a nessuno lasciar fallire l’Italia, ma al tempo stesso il debito pubblico nazionale continua (e continuerà a lungo) a generare tensioni e maggiori costi, innanzitutto a noi Italiani. Nè si può sperare che i problemi con i ”partners” europei possano venire d’un tratto cancellati. Storia simile era stata quella della Brexit: il popolo del Regno Unito ha votato “contro” le forze prevalenti che lo volevano assoggettato ad un’Europa germanocentrica e questo è sembrato aprire le porte dell’inferno per l’economia britannica… che invece ha retto benissimo l’impatto e, nonostante le tensioni continuino ancora oggi, dopo più di due anni, alla fine il dialogo con l’Unione Europea va faticosamente avanti, nel segno della moderazione così come di una malcelata diffidenza reciproca. Le tensioni insomma restano, ma è oramai chiaro che nessuna vera frattura arriverà.

Storia simile era stata quella della Brexit: il popolo del Regno Unito ha votato “contro” le forze prevalenti che lo volevano assoggettato ad un’Europa germanocentrica e questo è sembrato aprire le porte dell’inferno per l’economia britannica… che invece ha retto benissimo l’impatto e, nonostante le tensioni continuino ancora oggi, dopo più di due anni, alla fine il dialogo con l’Unione Europea va faticosamente avanti, nel segno della moderazione così come di una malcelata diffidenza reciproca. Le tensioni insomma restano, ma è oramai chiaro che nessuna vera frattura arriverà. Se i tre esempi riportati possono aiutare a costruire un paradigma, allora facile profezia resta quella sulla possibile sorte della rivolta dei “Gilets Jaunes”, i quali in questi giorni stanno facendo pensare a un nuovo 1789 ma che, con ogni probabilità, stempereranno invece gradualmente le loro proteste di piazza, in parte perché alcune delle loro richieste sono in accoglimento ma anche perché sanno anche loro che non potranno andare avanti in eterno.

Se i tre esempi riportati possono aiutare a costruire un paradigma, allora facile profezia resta quella sulla possibile sorte della rivolta dei “Gilets Jaunes”, i quali in questi giorni stanno facendo pensare a un nuovo 1789 ma che, con ogni probabilità, stempereranno invece gradualmente le loro proteste di piazza, in parte perché alcune delle loro richieste sono in accoglimento ma anche perché sanno anche loro che non potranno andare avanti in eterno. In fondo nel corso del 2018 è andata così come descritto per Italia, Gran Bretagna e Francia, anche in Siria, in Turchia e in Argentina: nessuna delle forti tensioni scoppiate in questi paesi ha provocato una vera e propria escalation, tale da bloccare la crescita economica globale, sebbene il combinato disposto di ciascuna di esse abbia contribuito non poco a ridurre i risultati potenziali della grande stagione di progresso che avrebbe potuto esserci quest’anno e che non c’è stata.

In fondo nel corso del 2018 è andata così come descritto per Italia, Gran Bretagna e Francia, anche in Siria, in Turchia e in Argentina: nessuna delle forti tensioni scoppiate in questi paesi ha provocato una vera e propria escalation, tale da bloccare la crescita economica globale, sebbene il combinato disposto di ciascuna di esse abbia contribuito non poco a ridurre i risultati potenziali della grande stagione di progresso che avrebbe potuto esserci quest’anno e che non c’è stata. La situazione descritta è perciò paragonabile a quella algida e plastica litania di situazioni glaciali mirabilmente descritte dal regista Ingmar Bergman nel suo famosissimo film “Sussurri e Grida” del 1972.

La situazione descritta è perciò paragonabile a quella algida e plastica litania di situazioni glaciali mirabilmente descritte dal regista Ingmar Bergman nel suo famosissimo film “Sussurri e Grida” del 1972. Essa costituisce di sicuro una buona notizia per l’uomo della strada, colui che farebbe le maggiori spese di situazioni opposte a quella presente (nessuna guerra scoppia davvero, nessuna recessione getta tutti sul lastrico), ma è una situazione che non genera alcun entusiasmo per i mercati finanziari, ebbri delle sbornie da rendimento sin qui godute e privi di alcuna prospettiva di poterle propagare nell’immediato futuro, anzi! Spesso le guerre sono state un buon affare per molti settori industriali e altrettanto spesso i momenti di tensione hanno generato stop importanti al progresso economico. Nessuno oggi si aspetta perciò grandi guadagni in borsa e ritorna di prepotenza l’attenzione ai titoli a reddito fisso, gli unici in grado di far dormire sonni tranquilli a chi deve cercare di fare tesoro delle performances precedenti.

Essa costituisce di sicuro una buona notizia per l’uomo della strada, colui che farebbe le maggiori spese di situazioni opposte a quella presente (nessuna guerra scoppia davvero, nessuna recessione getta tutti sul lastrico), ma è una situazione che non genera alcun entusiasmo per i mercati finanziari, ebbri delle sbornie da rendimento sin qui godute e privi di alcuna prospettiva di poterle propagare nell’immediato futuro, anzi! Spesso le guerre sono state un buon affare per molti settori industriali e altrettanto spesso i momenti di tensione hanno generato stop importanti al progresso economico. Nessuno oggi si aspetta perciò grandi guadagni in borsa e ritorna di prepotenza l’attenzione ai titoli a reddito fisso, gli unici in grado di far dormire sonni tranquilli a chi deve cercare di fare tesoro delle performances precedenti.

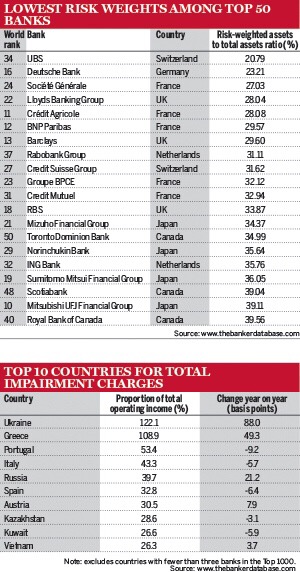

•il ripetuto allarme circa la dimensione nuovamente raggiunta dagli strumenti finanziari derivati (paragonabile soltanto a quella toccata prima della grande crisi del 2008) e dunque del rischio che il castello di carte della speculazione possa abbattersi con sfracello sull’economia reale, ma soprattutto che esso possa travolgere le più importanti banche del mondo, mettendo di nuovo a rischio i capisaldi del sistema internazionale.

•il ripetuto allarme circa la dimensione nuovamente raggiunta dagli strumenti finanziari derivati (paragonabile soltanto a quella toccata prima della grande crisi del 2008) e dunque del rischio che il castello di carte della speculazione possa abbattersi con sfracello sull’economia reale, ma soprattutto che esso possa travolgere le più importanti banche del mondo, mettendo di nuovo a rischio i capisaldi del sistema internazionale.