IL RIPENSAMENTO DI DRAGHI

“L’inflazione di base dell’Eurozona continua a oscillare intorno all’1% e deve ancora mostrare una tendenza al rialzo convincente… Il Consiglio (della Banca Centrale Europea) ha anche notato che le incertezze sono aumentate e dunque a dicembre, con le nuove previsioni disponibili, saremo più in grado di fare una piena valutazione”. Queste le parole del Governatore della BCE nell’ultima sua audizione (la settimana scorsa). Se di norma i banchieri centrali sono di poche parole ed amano essere interpretati come gli oracoli di un paio di millenni fa, questa volta invece Mario Draghi non ha lasciato spazio alle esegesi di quello che voleva dire ed è andato dritto al punto: l’inflazione non sembra continuare la sua corsa, ed è per questo che nell’euro-zona i tassi resteranno ancorati ai livelli attuali ancora per forse un anno (autunno 2019) e magari proseguiranno persino gli stimoli monetari (magari sotto altra forma).

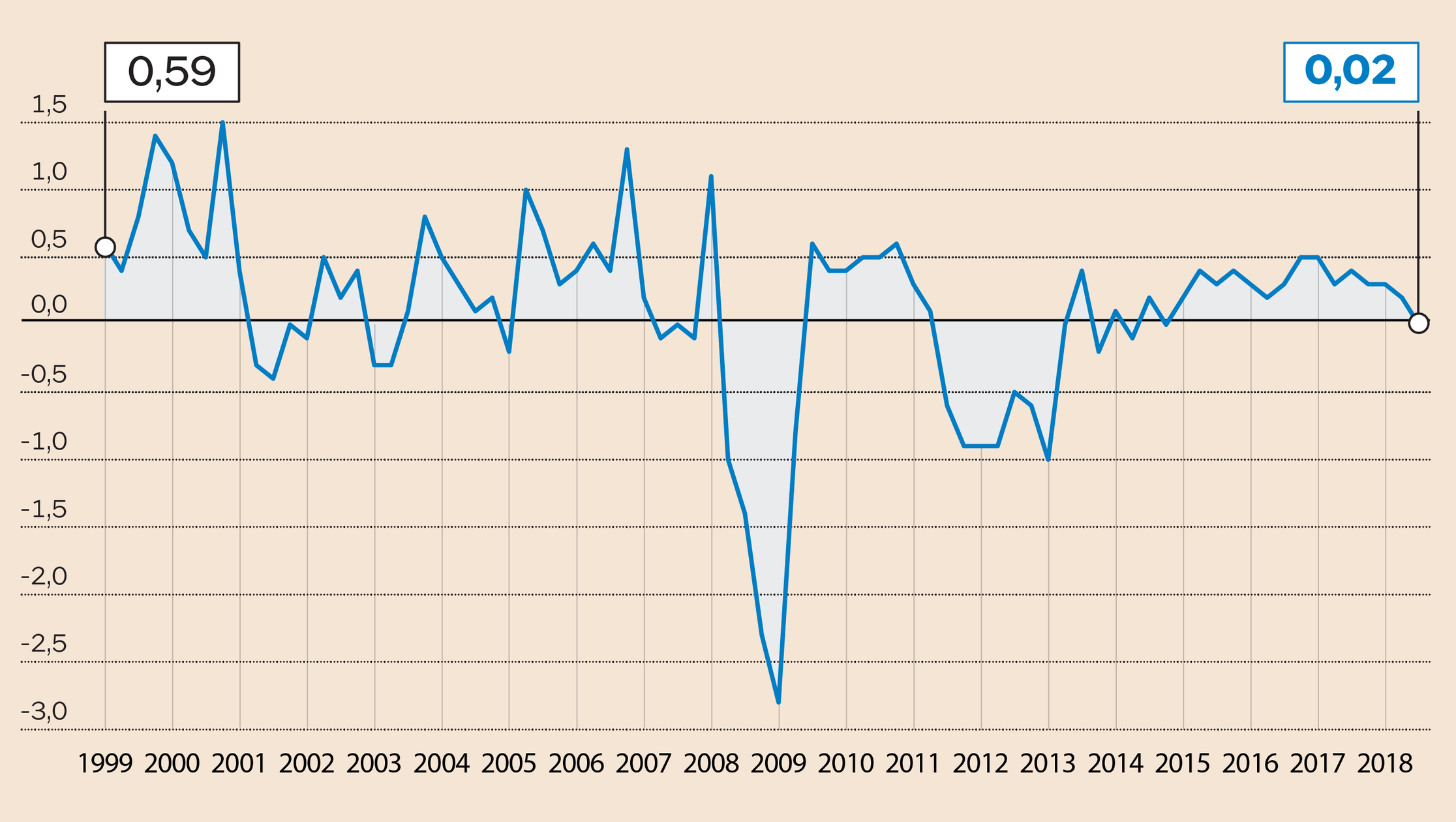

Forse è anche per fugare dubbi di imparzialità che il banchiere centrale di origine italiana si è sentito di strigliare il governo del nostro Paese : non è per fare un piacere agli Stati (come l’Italia) che si ritrovano elevati spread perché deludono le aspettative dei mercati, che la BCE sta valutando se confermare le precedenti indicazioni relative alla propria politica monetaria (nel grafico qui sotto: l’andamento trimestrale del prodotto interno lordo italiano):

Bensì a causa di un primo dato di fatto: che l’inflazione che non cresce (abbastanza), e poi per un altro importantissimo elemento che Draghi non ha volutamente citato ma che tutti sanno avere pesato come un macigno nelle sue considerazioni: la mancata crescita del Prodotto Interno Lordo della Germania nel terzo trimestre 2018.

LA GERMANIA SI ACCODA A ITALIA E GIAPPONE NELLA MANCATA CRESCITA

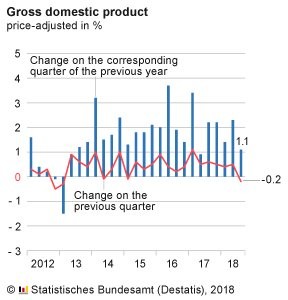

Dopo che si era fermata in Giappone (sotto zero già da qualche mese: nel terzo trimestre il Prodotto interno lordo è sceso dello 0,3% sul trimestre precedente, pari a un -1,2% annualizzato) e si è azzerata in Italia essa è adesso a rischio anche nel resto dell’ Europa. Se un indizio non fa una prova (la mancata crescita dell’Italia nel medesimo periodo), due indizi invece si, dal momento che alla brusca frenata della crescita si è accodata anche la più importante economia della divisa unica europea (di seguito l’andamento trimestrale del prodotto interno lordo tedesco):

L’INFLAZIONE STA SMETTENDO DI CRESCERE

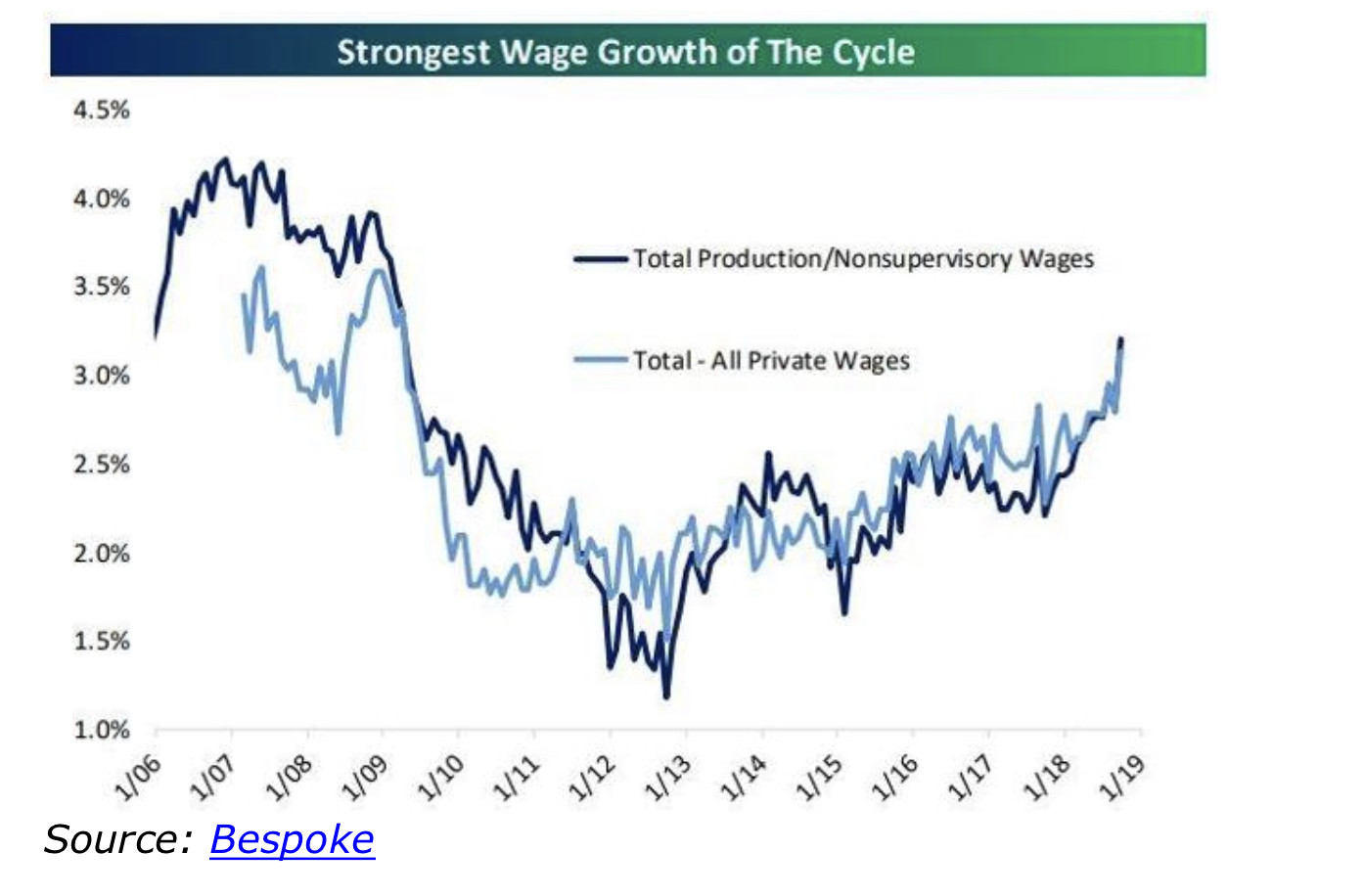

L’inflazione sta sicuramente smettendo di crescere (anche in America) e anzi, sino a ieri in Europa si era nutrita quasi esclusivamente delle conseguenze dei due grandi bradisismi in atto da tempo: il rialzo di petrolio e gas e la forza del Dollaro. Questi due fattori avevano infatti congiurato per un rialzo del costo delle materie prime e indotto la mini-fiammata inflazionistica che si era vista in estate.

Oggi almeno per il petrolio è giunto il momento dei ripensamenti mentre in molti prevedono che nemmeno il Dollaro proseguirà troppo a lunga la sua corsa perché a un certo punto il rialzo dei tassi americani diverrà non più sostenibile senza una crescita economica miracolosa (che invece sembra esserci solo in America e non per sempre). E così il prezzo delle materie prime al momento è in ribasso.

MA I TASSI DI INTERESSE CRESCERANNO UGUALMENTE

Se la guerra in atto tra America e Cina non produrrà altri danni forse la crescita economica tornerà a fare capolino anche nelle altre economie avanzate. Ciò nonostante per molti motivi i rialzi dei tassi di interesse nel migliore dei casi possiamo considerarli soltanto rinviati: non solo in America infatti le banche centrali ambiscono a recuperare anche su questo fronte capacità di manovra, dopo che per molti anni l’eccesso di debiti pubblici (mai rientrato) le ha costrette a renderli negativi o vicini allo zero. Senza contare le infinite pressioni per una loro risalita esercitate dal sistema bancario di cui esse sono garanti.

FIATO CORTO PER I LISTINI AZIONARI

Così se la crescita economica continuerà in America e farà da traino anche al resto del mondo, potremmo trovarci di nuovo in una situazione incantata di continuazione del super-ciclo economico globale, caratterizzata da ripresa dell’occupazione, bassa crescita e bassissima inflazione. Ma questo difficilmente si tradurrà in nuovi miracolosi rialzi azionari, dal momento che come minimo i mercati sconteranno ulteriori rialzi di tassi e il ritorno alla normalizzazione monetaria.

Quindi, al di là di sporadici possibili riprese dei corsi delle borse (un mini-rally di Natale lo auspicano i più), difficilmente questa possibilità significherebbe nuove corse indefinite delle borse valori (anzi: le valutazioni aziendali che ne sono alla base non potranno continuare a sperare in una crescita indefinita dei profitti) e data anche la maggior appetibilità per i risparmiatori che stanno riprendendo i titoli a reddito fisso.

IL RISCHIO AMERICA

È poi sempre possibile che la locomotiva economica americana rallenti la sua corsa (per esempio per l’instabilità politica che potrebbe derivare da un Presidente sempre più assediato) senza che quella asiatica riesca in tempo a sostituirne il traino. Questa possibilità ostacolerebbe le esportazioni europee (tutt’ora in grande smalto) e potrebbe lasciare in stallo le prospettive del vecchio continente senza che la crescita economica globale si fermi del tutto.

In tal caso la continuazione delle politiche espansive della BCE non basterebbero a far tornare il sole della crescita a splendere in Europa, ma soltanto ad impedire nuove crisi di panico relativamente ai debiti pubblici degli Stati membri.

Stefano di Tommaso

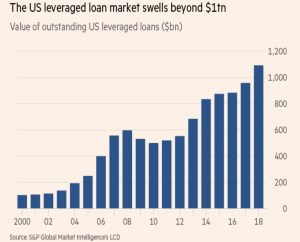

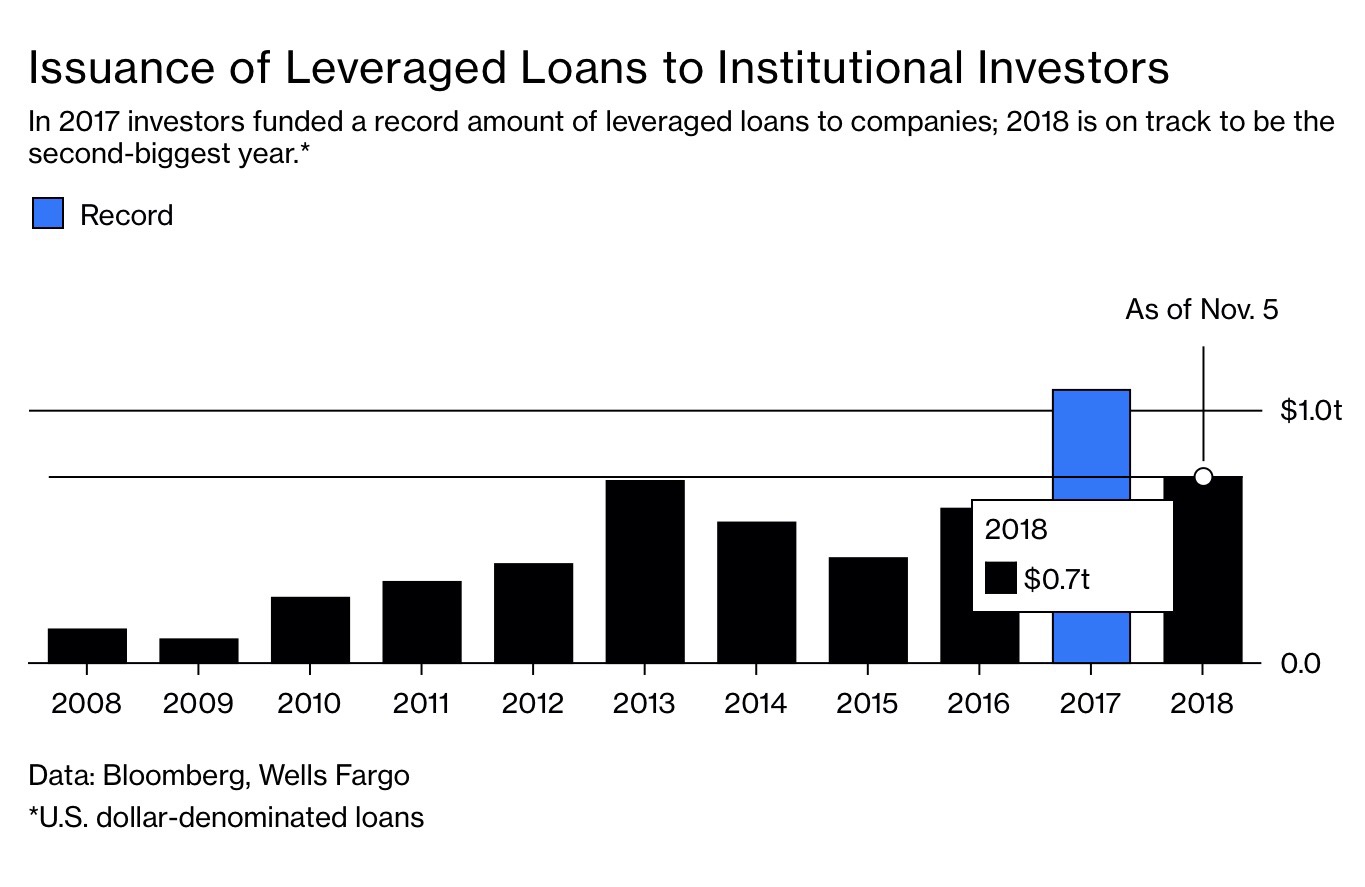

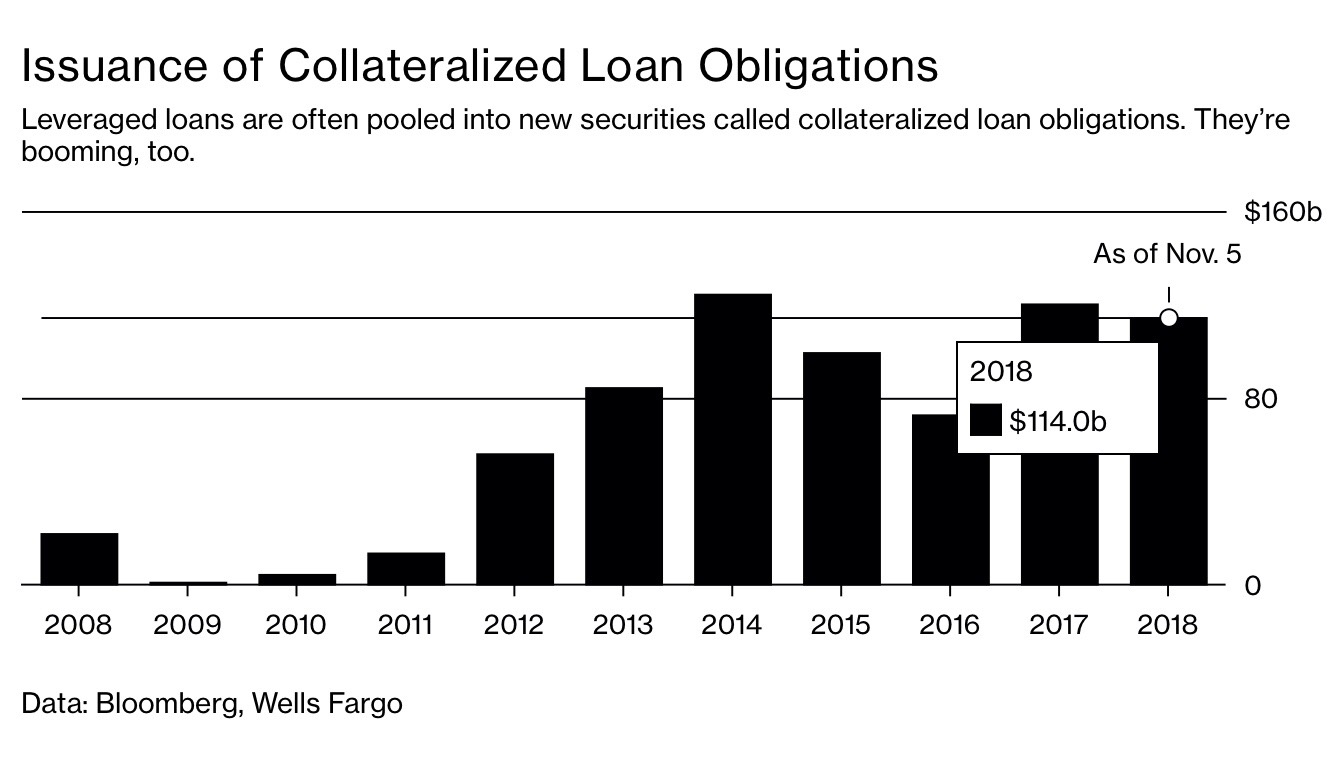

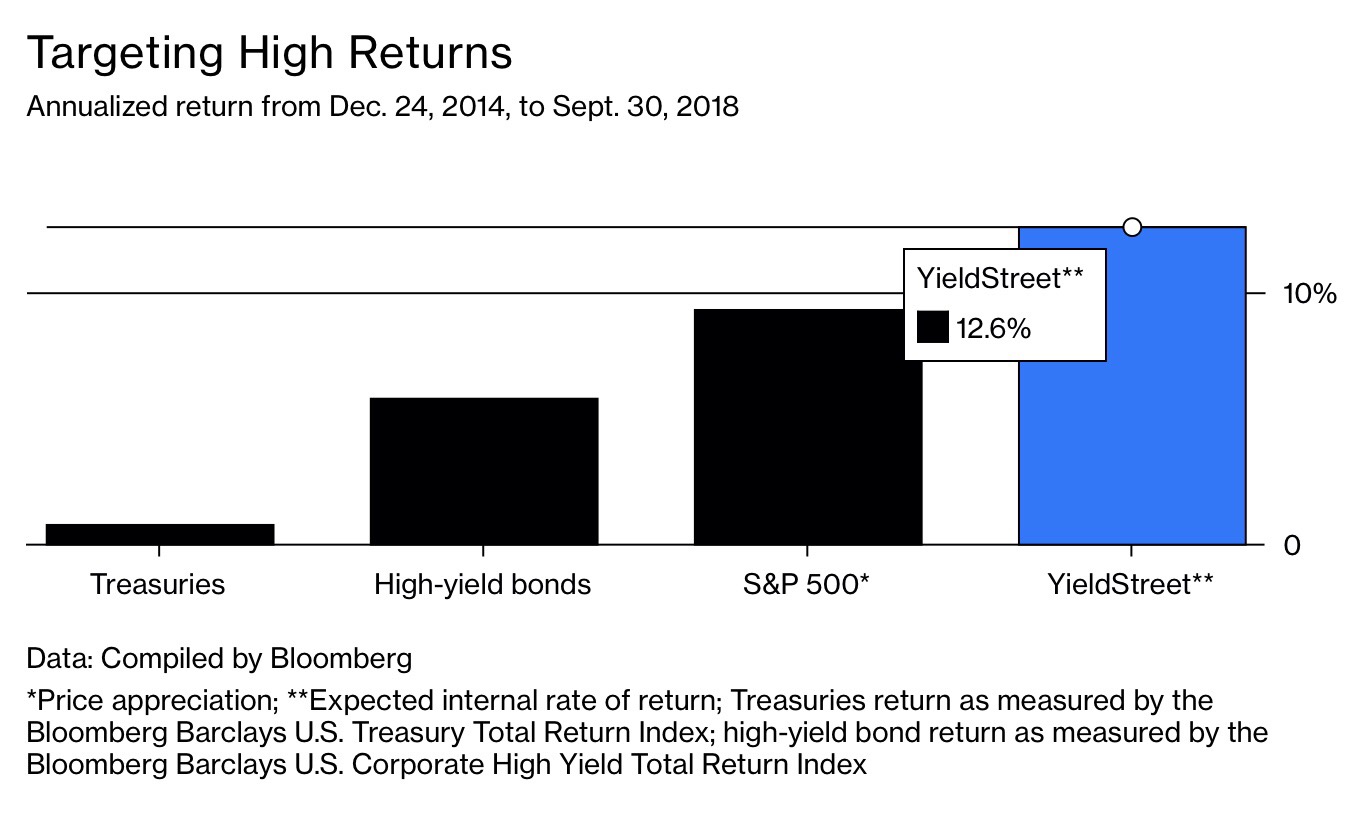

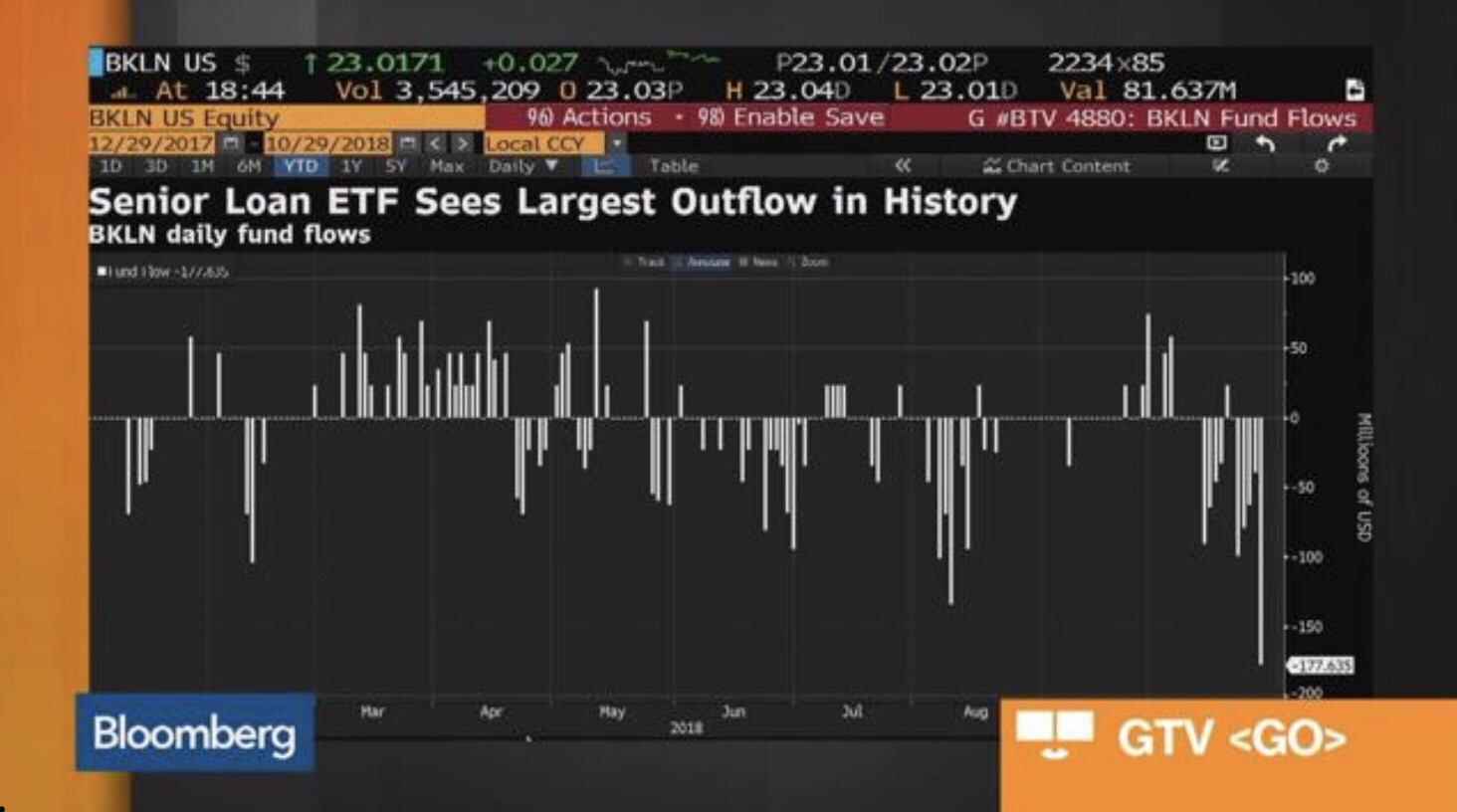

Mentre invece il mercato dei capitali è sempre più liquido e continuamente alla ricerca di nuove vie di impiego capaci di assicurare margini consistenti all’impiego delle proprie risorse liquide, anche scendendo a compromessi sulla relativa rischiosità. Il fenomeno delle BDC in America ha raggiunto il mirabolante volume di quasi 100 miliardi di dollari di prestiti erogati !

Mentre invece il mercato dei capitali è sempre più liquido e continuamente alla ricerca di nuove vie di impiego capaci di assicurare margini consistenti all’impiego delle proprie risorse liquide, anche scendendo a compromessi sulla relativa rischiosità. Il fenomeno delle BDC in America ha raggiunto il mirabolante volume di quasi 100 miliardi di dollari di prestiti erogati !

UN MINI-RALLY DI FINE ANNO LO ATTENDONO IN MOLTI

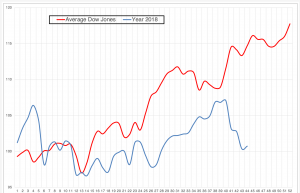

UN MINI-RALLY DI FINE ANNO LO ATTENDONO IN MOLTI Come si può notare dal grafico relativo all’indice VIX (di volatilità), è soprattutto dalla seconda settimana di ottobre che essa si è impennata a Wall Street (indice SP500) per poi riposizionarsi esattamente sulla media dell’anno lo scorso Venerdì.

Come si può notare dal grafico relativo all’indice VIX (di volatilità), è soprattutto dalla seconda settimana di ottobre che essa si è impennata a Wall Street (indice SP500) per poi riposizionarsi esattamente sulla media dell’anno lo scorso Venerdì.

Purtroppo su questo fronte è troppo presto per cantare vittoria, ma una cosa di sicuro esso significa: la speculazione al ribasso contro il nostro Paese si è (almeno per il momento) decisamente placata, e questo sottrae uno dei pilastri più significativi alle attese di ulteriore ribasso della borsa: al momento la fuga dei capitali all’estero sembra essersi arrestata.

Purtroppo su questo fronte è troppo presto per cantare vittoria, ma una cosa di sicuro esso significa: la speculazione al ribasso contro il nostro Paese si è (almeno per il momento) decisamente placata, e questo sottrae uno dei pilastri più significativi alle attese di ulteriore ribasso della borsa: al momento la fuga dei capitali all’estero sembra essersi arrestata.

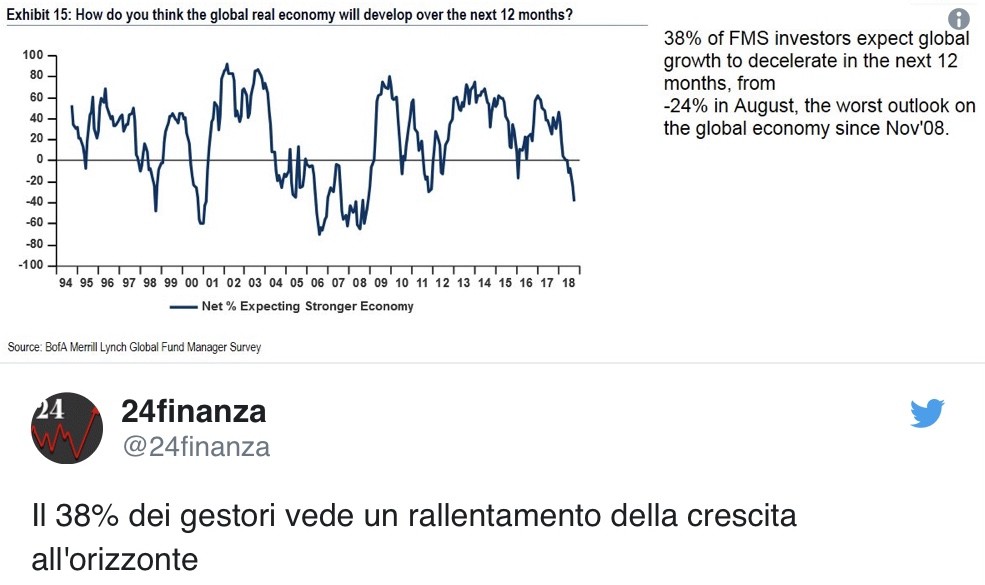

Sul fronte negativo c’è il progressivo venir meno, dopo quasi dieci anni di costante somministrazione, della “droga” che ha esaltato le performance delle borse di tutto il mondo: l’incremento della liquidità indotto dalle banche centrali. Nel corso del 2019 infatti l’immissione netta di liquidità diverrà negativa (contro i 720 miliardi di dollari del 2018 e i 1800 del 2017) e, con questo passaggio, molti analisti si attendono di vedere le borse riprendere l’impostazione negativa che ha soltanto fatto capolino nell’ultimo scorcio del 2018.

Sul fronte negativo c’è il progressivo venir meno, dopo quasi dieci anni di costante somministrazione, della “droga” che ha esaltato le performance delle borse di tutto il mondo: l’incremento della liquidità indotto dalle banche centrali. Nel corso del 2019 infatti l’immissione netta di liquidità diverrà negativa (contro i 720 miliardi di dollari del 2018 e i 1800 del 2017) e, con questo passaggio, molti analisti si attendono di vedere le borse riprendere l’impostazione negativa che ha soltanto fatto capolino nell’ultimo scorcio del 2018. A QUANDO LA PROSSIMA RECESSIONE?

A QUANDO LA PROSSIMA RECESSIONE?

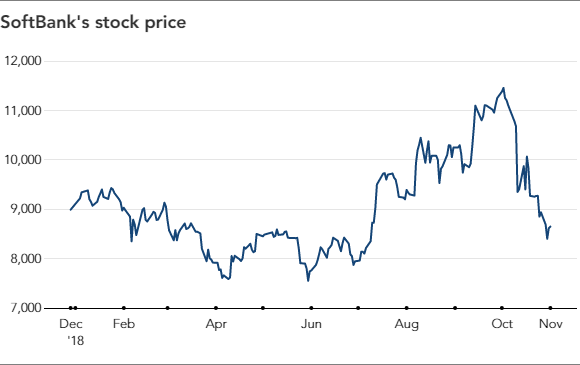

Occorre innanzitutto notare che non è facile -nemmeno per uno dei più brillanti strateghi della finanza come Masayoshi Son– riuscire a conciliare la purezza di un principio (quello di investire esclusivamente sulle nuove e più sfidanti tecnologie) con la volontà contemporaneamente di mantenere una serie di primati mondiali (quello delle dimensioni complessive, quello della velocità di accrescimento e anche quello di massimizzare anche a breve termine il valore delle azioni). Il rischio (o forse dovremmo scrivere: la certezza) è quello di fare un gran guazzabuglio o, peggio, di scendere a grandi compromessi, e di dover tentare mosse sempre più ardite, per sperare di venirne a capo.

Occorre innanzitutto notare che non è facile -nemmeno per uno dei più brillanti strateghi della finanza come Masayoshi Son– riuscire a conciliare la purezza di un principio (quello di investire esclusivamente sulle nuove e più sfidanti tecnologie) con la volontà contemporaneamente di mantenere una serie di primati mondiali (quello delle dimensioni complessive, quello della velocità di accrescimento e anche quello di massimizzare anche a breve termine il valore delle azioni). Il rischio (o forse dovremmo scrivere: la certezza) è quello di fare un gran guazzabuglio o, peggio, di scendere a grandi compromessi, e di dover tentare mosse sempre più ardite, per sperare di venirne a capo. E, dal momento che le brutte notizie arrivano sempre accompagnate, come le ciliegie, ecco che nelle medesime settimane in tutte le borse del mondo le quotazioni dei titoli del comparto tecnologico hanno preso una storica imbarcata, penalizzando ovviamente di riflesso anche chi ci aveva investito sopra, come Softbank appunto.

E, dal momento che le brutte notizie arrivano sempre accompagnate, come le ciliegie, ecco che nelle medesime settimane in tutte le borse del mondo le quotazioni dei titoli del comparto tecnologico hanno preso una storica imbarcata, penalizzando ovviamente di riflesso anche chi ci aveva investito sopra, come Softbank appunto.

Altri investimenti hanno invece esposto il fondo gestito da Softbank a qualche critica, come WeWork, il più grande operatore di uffici temporanei al mondo, sino ad oggi in forte perdita operativa e dove il fondo si appresta ad investire altri 10 miliardi di dollari (arriverebbe in tal modo a controllarne circa la metà del capitale), o come l’impianto di pannelli solari per un totale di 500 megawatt (uno dei più importanti al mondo) sviluppato da Essel Group in India, nel Rajasthan o ancora OpenDoor, una Start-Up digitale attiva nel facilita la vendita degli immobili residenziali, che ha ricevuto 400 milioni di dollari dal Vision Fund o infine AirTel Africa, che sembra finalmente destinata a risollevare le sue finanze attraverso la quotazione in borsa.

Altri investimenti hanno invece esposto il fondo gestito da Softbank a qualche critica, come WeWork, il più grande operatore di uffici temporanei al mondo, sino ad oggi in forte perdita operativa e dove il fondo si appresta ad investire altri 10 miliardi di dollari (arriverebbe in tal modo a controllarne circa la metà del capitale), o come l’impianto di pannelli solari per un totale di 500 megawatt (uno dei più importanti al mondo) sviluppato da Essel Group in India, nel Rajasthan o ancora OpenDoor, una Start-Up digitale attiva nel facilita la vendita degli immobili residenziali, che ha ricevuto 400 milioni di dollari dal Vision Fund o infine AirTel Africa, che sembra finalmente destinata a risollevare le sue finanze attraverso la quotazione in borsa.