PROVA A PRENDERMI!

Era il titolo di un famoso film con Leonardo DiCaprio nei panni di un giovane trasformista e truffatore che per sostenere una splendida vita e sposare la donna dei suoi sogni non lesina spavalderia, coraggio e genialità pur di riuscire nel suo intento di scrollarsi di dosso le indagini della FBI. Il film finisce in due modi diversi: da un lato il protagonista viene incastrato e finisce in galera, dall’altro la sua genialità viene riconosciuta dallo stesso governo americano che lo ingaggia come esperto falsario. L’impressionante rassomiglianza tra il protagonista del film (DiCaprio) e quello di un’altra storia: Elon Musk, ha eccitato la mia fantasia: entrambi giovani, spregiudicati e fulminei, ma anche troppi propensi all’estremo per riuscire a farla franca. Come nel film oggi DiCaprio rischia di vedere precocemente terminata la sua avventura a causa di un’indagine dell’autorità di Borsa (SEC) sul suo ultimo “cinguettio” (Tweet) sull’omonimo social network, che può trasformarsi in un‘incriminazione se non potrà provare che sia stato veritiero.

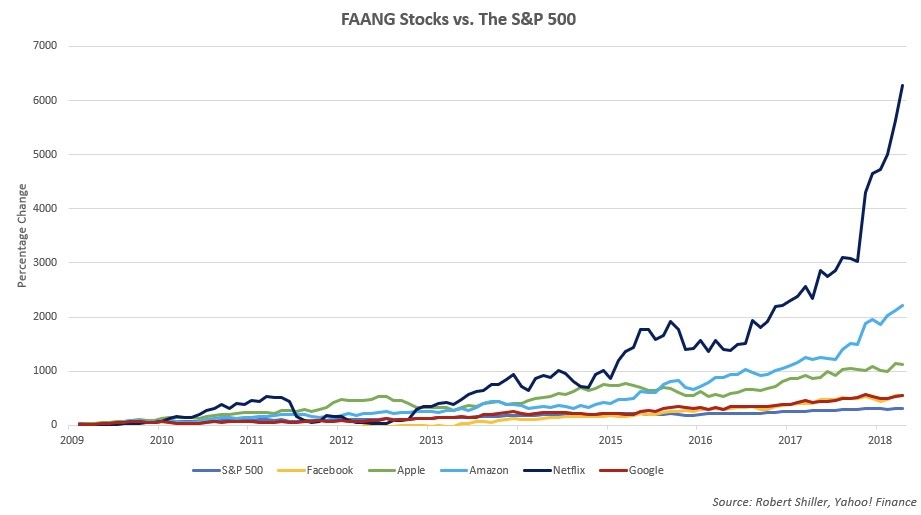

Tesla Inc. è una delle maggiori società quotate a Wall Street, ma anche senza il minimo dubbio la più controversa tra le “storie tese” che viaggiano sulla bocca di tutti gli investitori. I suoi prodotti sono amatissimi da chi può permetterseli (il top di gamma delle vetture elettriche) ma capaci di generare perdite mostruose che hanno costretto la società a chiedere continuamente capitali e finanziamenti al mercato, fino a creare molto nervosismo sulla sua capacità di riuscire dopo tanti anni -come promesso nell’ultima assemblea degli azionisti- a non bruciare più cassa. Per una compagnia automobilistica dimostrare di poter presto raggiungere gli obbiettivi di produzione e il pareggio di bilancio è un argomento non aggirabile.

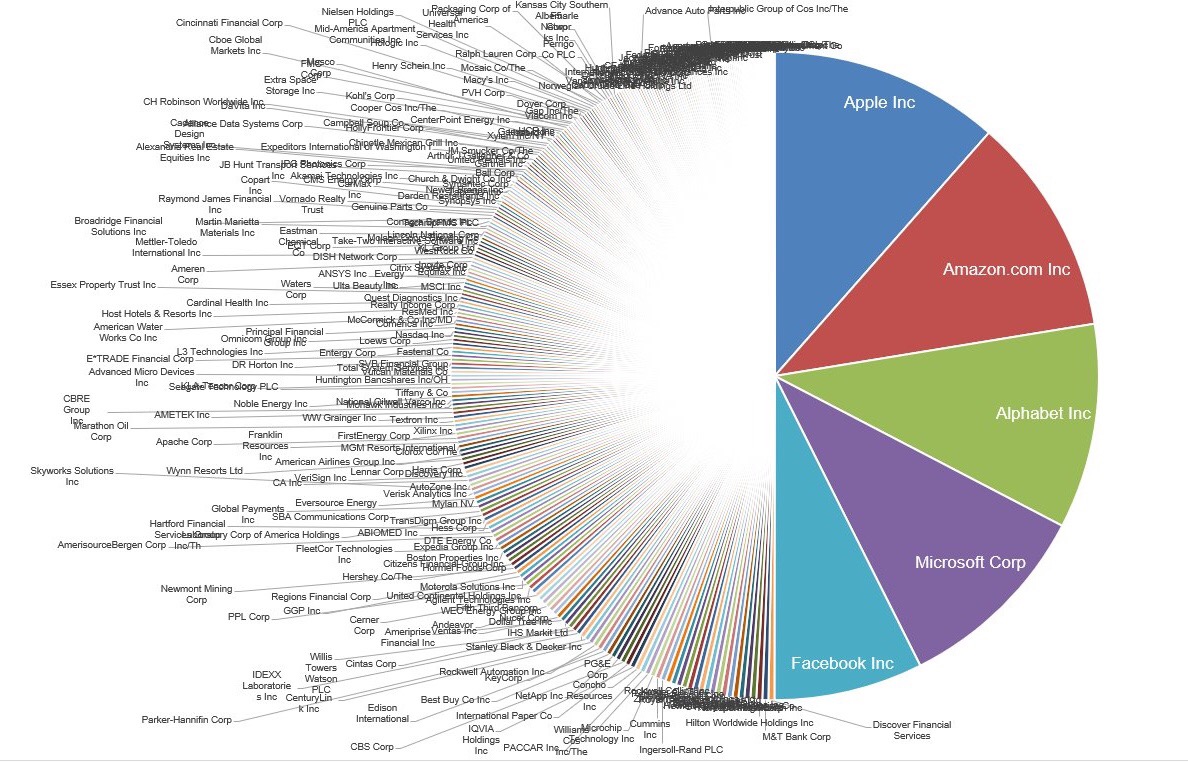

LA CAPITALIZZAZIONE DI BORSA

LA CAPITALIZZAZIONE DI BORSA

Ciò nonostante il valore in Borsa del titolo (60 miliardi di dollari) è sempre riuscito a galleggiare al di sopra delle malelingue e della conseguente speculazione al ribasso, divenuta negli ultimi tempi l’ossessione del suo fondatore, un aitante ingegnere quarantenne sudafricano, anzi! La vicenda che rischia di vederlo incastrato dalla SEC è relativa alla sua ultima trovata: quella di anticipare sui social network una comunicazione di Borsa a dir poco rilevante come l’aver reperito gli investitori/finanziatori per un’OPA (offerta pubblica di acquisto) del titolo a 420 dollari, finalizzata a cancellarlo dal listino. Ora quella quotazione-obiettivo è il 33% in più di quanto viene valutata oggi e per tutti i piccoli azionisti rapppresenterebbe un ottimo risultato, mentre per Elon Musk, ossessionato dalla speculazione al ribasso, potrebbe essere un modo per concentrare il “focus” manageriale sui risultati a medio termine.

SERVONO 30 MILIARDI DI DOLLARI

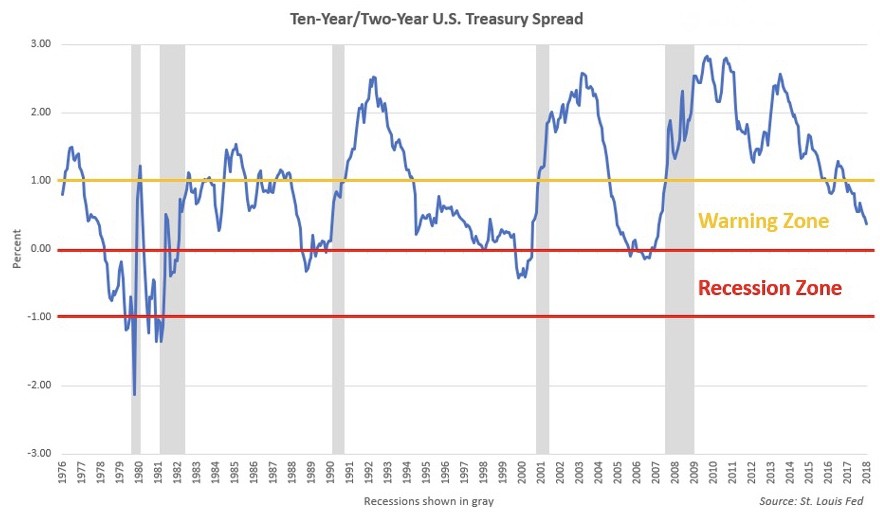

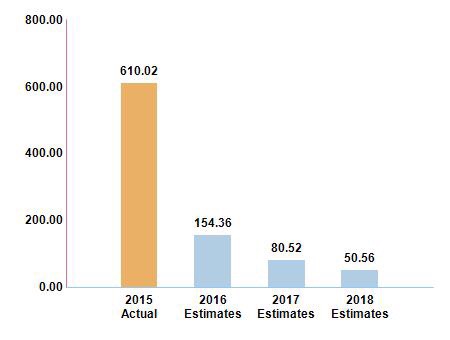

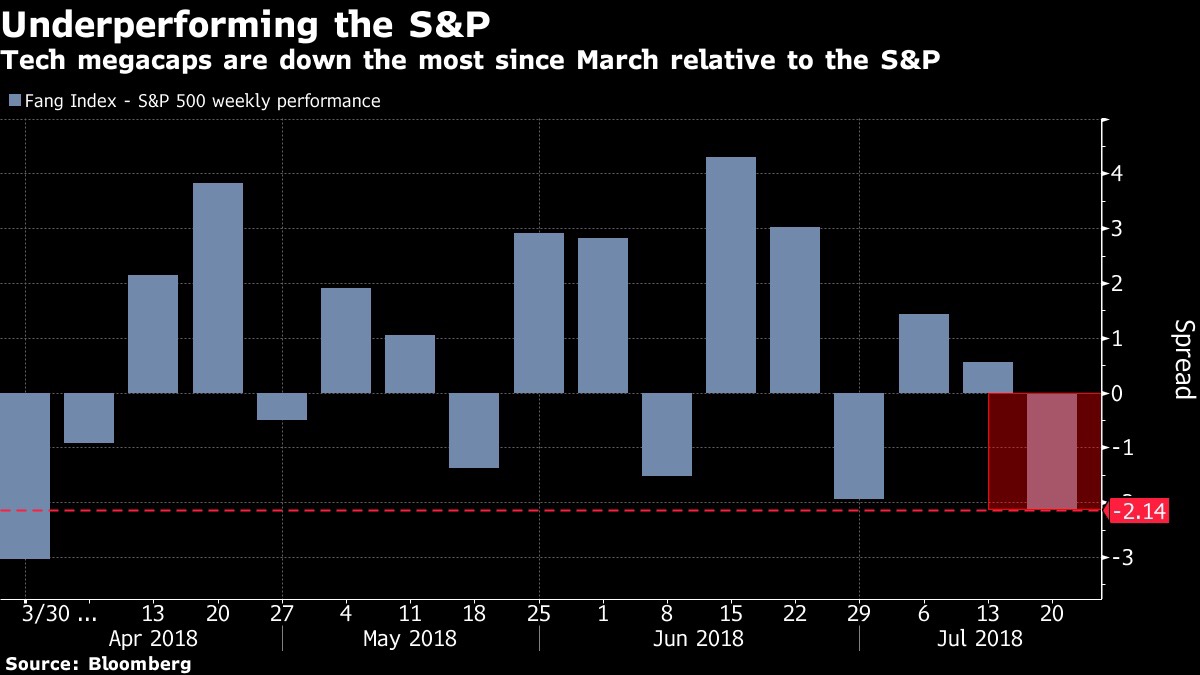

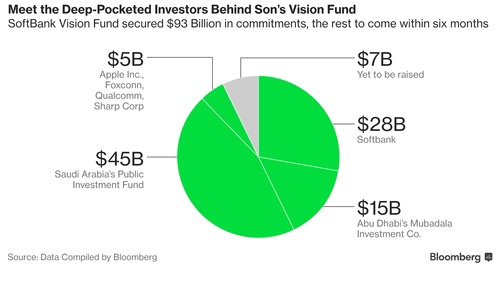

Ora poiché a quella quotazione ($420) Tesla capitalizzerebbe più di 80 miliardi di dollari, tutti si sono chiesti da dove potessero arrivare i capitali per farlo, trovando risposta soltanto in illazioni. Sintantochè, infatti, il mercato dei capitali è disposto a valutare una fortuna i titoli di aziende tecnologiche come Tesla che esprimono forti aspettative di crescita, si può ancora sperare di reperirli, ma è oramai dall’inizio del 2018 la liquidità sui mercati si è rarefatta e di “venture capitalist” pronti a scommettere almeno 30 miliardi di dollari.

A causa infatti del lungo numero di investitori istituzionali e professionali nella compagine azionaria della società si ritiene che molti di essi potrebbero restare anche dopo il delisting riducendo l’effettivo esborso per l’OPA nell’intorno di tale cifra (si veda la tabella qui sotto riportata).

Ciononostante, seppur per “soli” 30 miliardi di dollari, di capitali in Occidente disposti a supportare quest’operazione -e i rischi che ne conseguono- c’è il rischio che non ve ne siano. Anche alla luce di ciò il titolo è scivolato in Borsa al di scodella precedente quotazione ($352).

Ciononostante, seppur per “soli” 30 miliardi di dollari, di capitali in Occidente disposti a supportare quest’operazione -e i rischi che ne conseguono- c’è il rischio che non ve ne siano. Anche alla luce di ciò il titolo è scivolato in Borsa al di scodella precedente quotazione ($352).

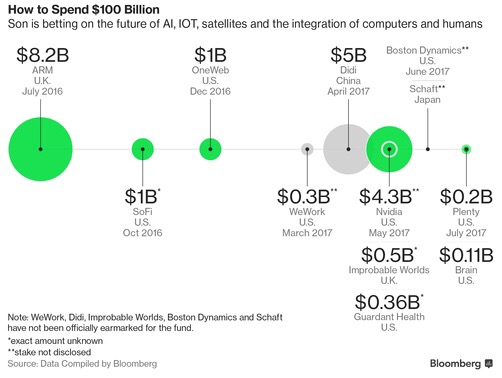

ARRIVANO DA ORIENTE?

E qui viene il bello: altrove nel mondo invece di investitori che non vedono l’ora ce ne potrebbero essere eccome, soprattutto perché Tesla racchiude in sè importanti tecnologie che farebbero gola alla Cina innanzitutto, ma anche all’Arabia Sudita, il cui fondo sovrano è tra I suoi importanti azionisti: in una parola tutti quei paesi in cerca di un “technology transfer”. Non a caso il famoso “cinguettio” che rischia di incastrare Musk per aggiotaggio è arrivato dopo un viaggio in Cina dove ha incontrato un altro suo grandissimo azionista: Tencent (la società che possiede WeChat ) e dove tutte le grandi corporation dispongono potenzialmente di fondi statali illimitati. La Cina è comunque interessante per Tesla dal momento che si appresta a diventare il più grande mercato al mondo per gli autoveicoli e Musk stava comunque pensando di installarvi una fabbrica per ovviare al peso delle tariffe doganali. Da questo punto di vista Musk ha indubbiamente ancora una volta reperito “valore” dove gli altri non si sognavano nemmeno di andare a cercarlo.

LA VICENDA DELLE OBBLIGAZIONI CONVERTIBILI

LA VICENDA DELLE OBBLIGAZIONI CONVERTIBILI

Ma c’è anche un’altra storia che vale la pena di raccontare: quella del debito di Tesla, espresso principalmente in obbligazioni convertibili. La soglia oltre la quale converrebbe agli azionisti convertire il titolo è guarda caso quella ($360) raggiunta qualche minuto dopo il “tweet” che rischia di incriminare Musk. Se quella quotazione non sarà tenuta allora Tesla in pochi mesi dovrà rimborsare il debito per quasi un miliardo di dollari. Sebbene non si tratti di cifre paragonabili ai valori in gioco, la scadenza era tenuta d’occhio dagli operatori di borsa perché rischiava di essere la buccia di banana sulla quale poteva scivolare l’azienda. Giocare d’anticipo rischia di essere l’unica possibilità di Elon Musk che con gli ultimi scossoni di borsa si sentiva comunque sotto assedio da parte della speculazione al ribasso (coloro che vendono i titoli allo scoperto per poi ricomperare quando scendono) dal momento che Tesla, non generando cassa, può ripagare i suoi debiti solo contraendone altri.

DUE MORALI, COME NEL FILM

Come nel film questa storia ha due morali: da una parte la spregiudicatezza e la temerarietà di un imprenditore che gioca con le perdite di bilancio e con i debiti da anni in tutta naturalezza e alla fine si butta tra le braccia dei dragone cinese (che però potrebbe garantirgli risorse di ogni tipo e vendite di vetture a milioni di persone) hanno una logica che non fa una piega, visto il possibile epilogo. Dall’altra parte il rischio che l’avventura di Musk si fermi prima (dal momento che è già sotto inchiesta e che potrebbe essere incriminato per aver diffuso informazioni confidenziali) andrebbe a danneggiare non soltanto l’azienda, ma anche migliaia di piccoli azionisti che hanno creduto nella borsa americana!

Ecco perché la manovra rischia di avere, nonostante tutto, successo. Ma di colpi di scena aspettiamocene ancora un bel numero. Il personaggio è controllato a vista ma non si darà così facilmente per vinto.

Stefano di Tommaso

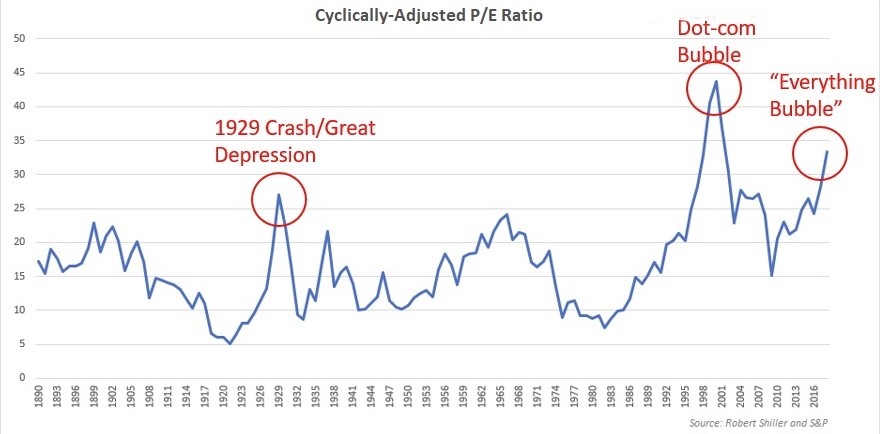

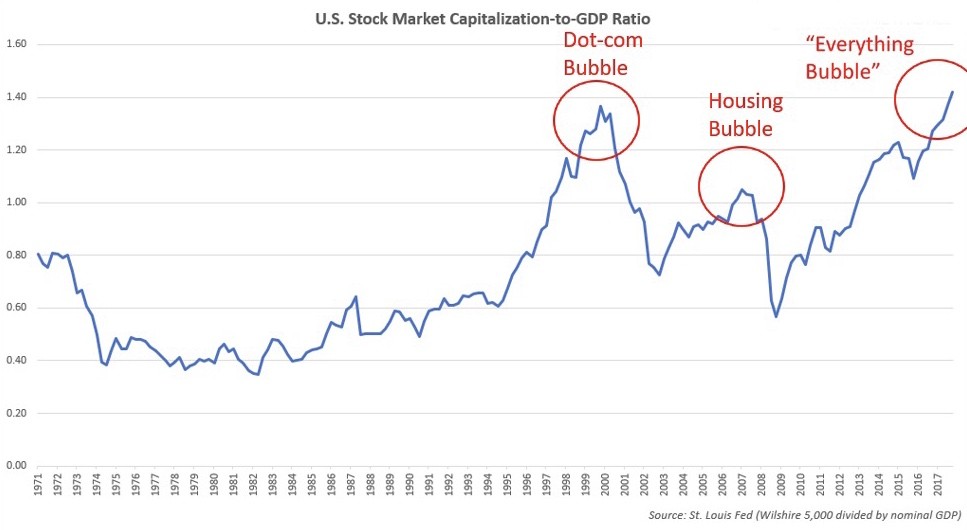

Nemmeno per la Cina l’anno si è aperto all’insegna della tranquillità: con l’arrivo del 2018 il nuovo presidente Xi Jinping ha inaugurato di fatto un nuovo corso, molto più farcito di propaganda di quelli precedenti, nel quale per controbilanciare le tirate di giacchetta americane la banca centrale cinese ha ripreso a stampare denaro e a svalutare lo Yuan. Ma il rischio che l’economia cinese imploda sotto un eccesso di debito spaventa gli investitori che vorrebbero investire sulle imprese di quel paese.

Nemmeno per la Cina l’anno si è aperto all’insegna della tranquillità: con l’arrivo del 2018 il nuovo presidente Xi Jinping ha inaugurato di fatto un nuovo corso, molto più farcito di propaganda di quelli precedenti, nel quale per controbilanciare le tirate di giacchetta americane la banca centrale cinese ha ripreso a stampare denaro e a svalutare lo Yuan. Ma il rischio che l’economia cinese imploda sotto un eccesso di debito spaventa gli investitori che vorrebbero investire sulle imprese di quel paese.

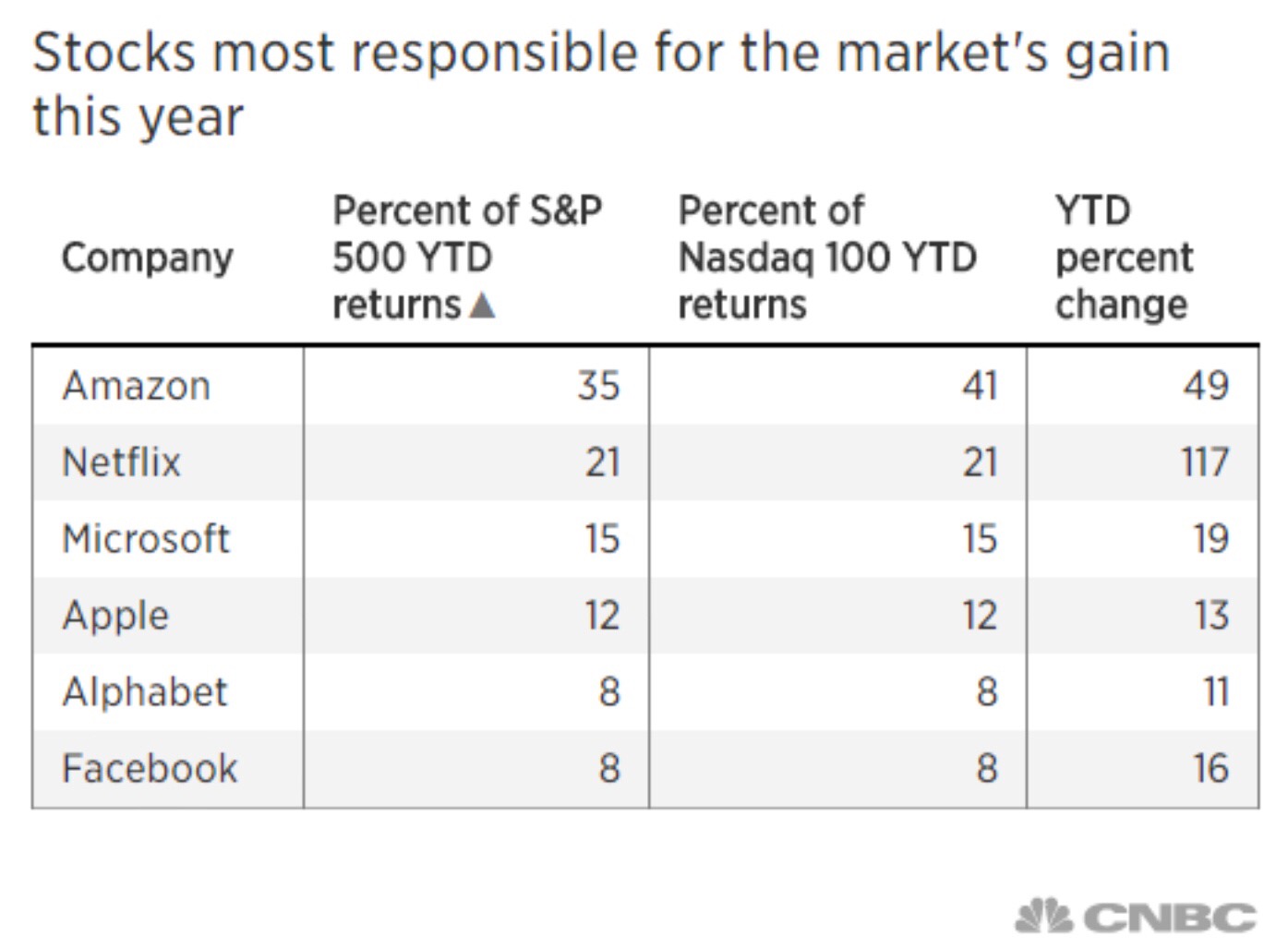

E poiché l’economia americana “tira” piu del previsto e può fare da traino anche al resto del mondo, l’eventuale fumata bianca nelle relazioni USA-Cina potrebbe addirittura catalizzare un inatteso rialzo estivo. Se così fosse anche le Borse di Londra e di Tokio ne risentirebbero positivamente e probabilmente si arresterebbe l’emorragia valutaria cinese.

E poiché l’economia americana “tira” piu del previsto e può fare da traino anche al resto del mondo, l’eventuale fumata bianca nelle relazioni USA-Cina potrebbe addirittura catalizzare un inatteso rialzo estivo. Se così fosse anche le Borse di Londra e di Tokio ne risentirebbero positivamente e probabilmente si arresterebbe l’emorragia valutaria cinese.