AMAZON FA SOLDI CON IL WEB (E NON CON L’E-COMMERCE)

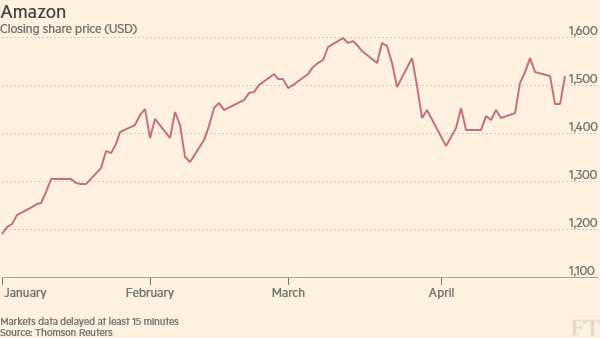

Dopo tutto il polverone sollevato dallo scandalo Facebook sui cosiddetti titoli “tecnologici” (i cui ricavi appaiono fortemente legati all’uso di internet), sembrava segnato il destino delle spropositate valutazioni che il mercato finanziario ha loro sinora attribuito. E invece no. Amazon mostra da inizio 2018 un progresso superiore al 30%!

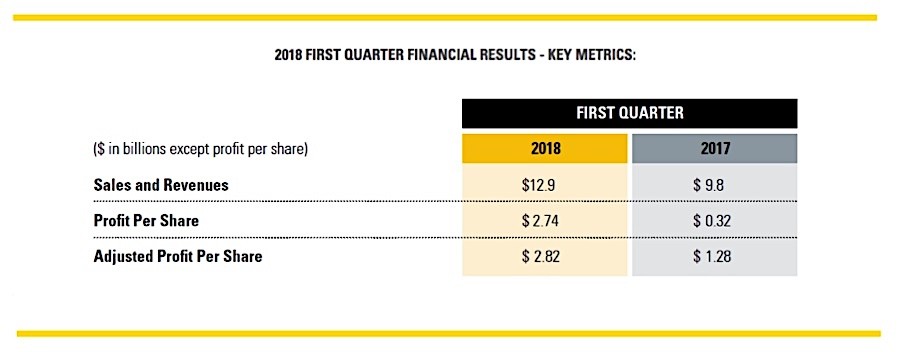

Mostrando i suoi risultati trimestrali infatti Amazon ha battuto ogni aspettativa degli analisti rivelando numeri mai così buoni in precedenza e progressi tali da riuscire a rafforzare del 7% la sua capitalizzazione già elevatissima. Ma anche il fatto che il 10% del suo fatturato e buona parte dei suoi margini provengono dai servizi di rete e dalla pubblicità su Internet.

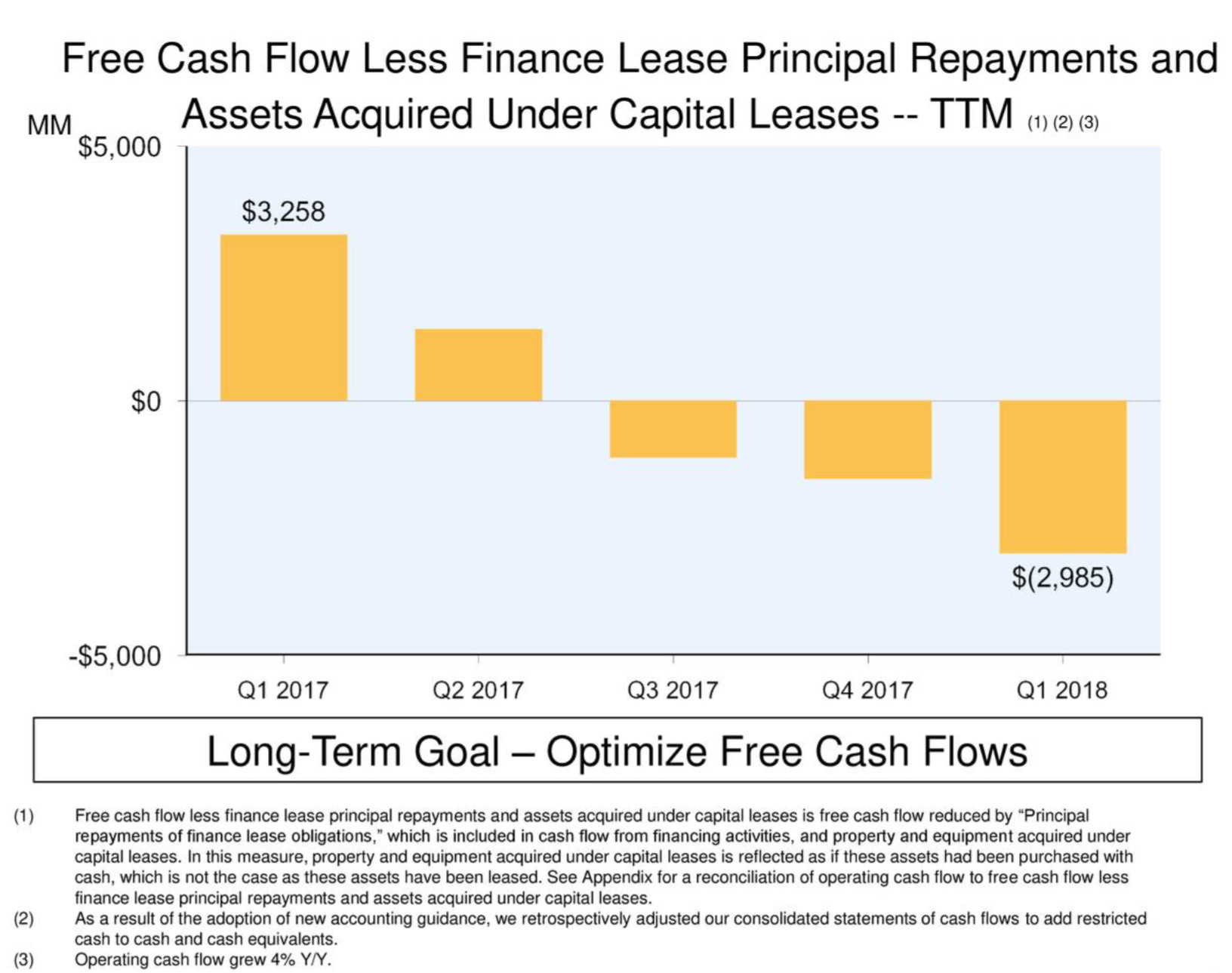

Per intenderci sul concetto di valutazione elevatissima del titolo, ricordiamoci che Amazon capitalizza in borsa oltre 4 volte il suo fatturato, oltre 26 volte il suo patrimonio netto e oltre 240 volte i suoi profitti, mentre brucia cassa netta tendenziale per circa 12 miliardi di dollari (3 miliardi di dollari nell’ultimo trimestre). Non esattamente quella che si dice una valutazione prudenziale!

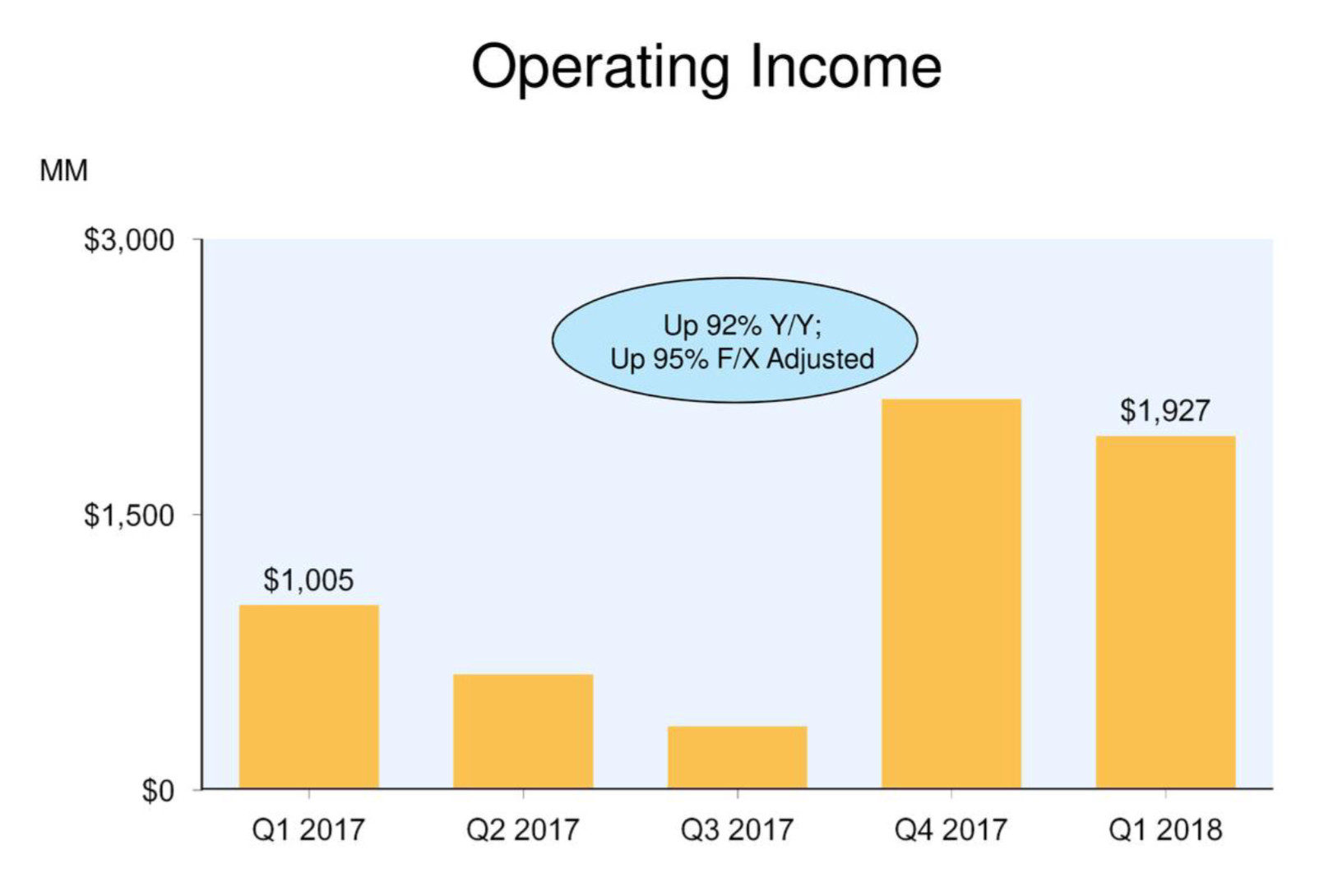

Tutti i giornali riportano oggi i numeri roboanti di Amazon e pertanto vorrei evitare di annoiare i miei lettori facendolo anch’io: di seguito ho raccolto solo un paio delle diapositive che sono state proiettate alla presentazione, nelle quali si vede sì quasi un raddoppio nel reddito operativo, ma anche un flusso di cassa netto che, in funzione della crescita roboante di capitale circolante e investimenti, si è rivelato invece incrementalmente negativo a partire da metà 2017 sino ad oggi.

Eppure si deve ammettere che la gestione del colosso mondiale del commercio elettronico si è rivelata oculata, che ha battuto ogni attesa degli analisti -in particolare riguardo al numero di iscritti ai suoi servizi “Amazon Prime”: ben 100 milioni di individui, quasi due volte la popolazione italiana- e soprattutto per due elementi che hanno ricollegato più decisamente al rapporto con internet la vera natura del suo business:

- Amazon è riuscita ad incrementare a oltre 8 miliardi di dollari annui suoi introiti pubblicitari tendenziali del 2018, quella stessa categoria di entrate che ha letteralmente crocifisso le sue cugine più strette, come Google e Facebook, finite sotto inchiesta per uso improprio delle informazioni personali raccolte dai loro utenti. Questi introiti costituiscono il 4% circa del fatturato e sono più che raddoppiati rispetto allo scorso anno;

- Il 5 e mezzo per cento del suo fatturato e ben tre quarti del reddito operativo provengono dagli incassi per i servizi di rete (“Amazon Web Services”) e non dal commercio elettronico!

In pratica Amazon trae quasi il 10% dei suoi ricavi e forse quattro quinti del suo reddito operativo (il dettaglio non mi è noto) da attività di rete non troppo diverse da quelle di Netflix, Google, Facebook e Microsoft.

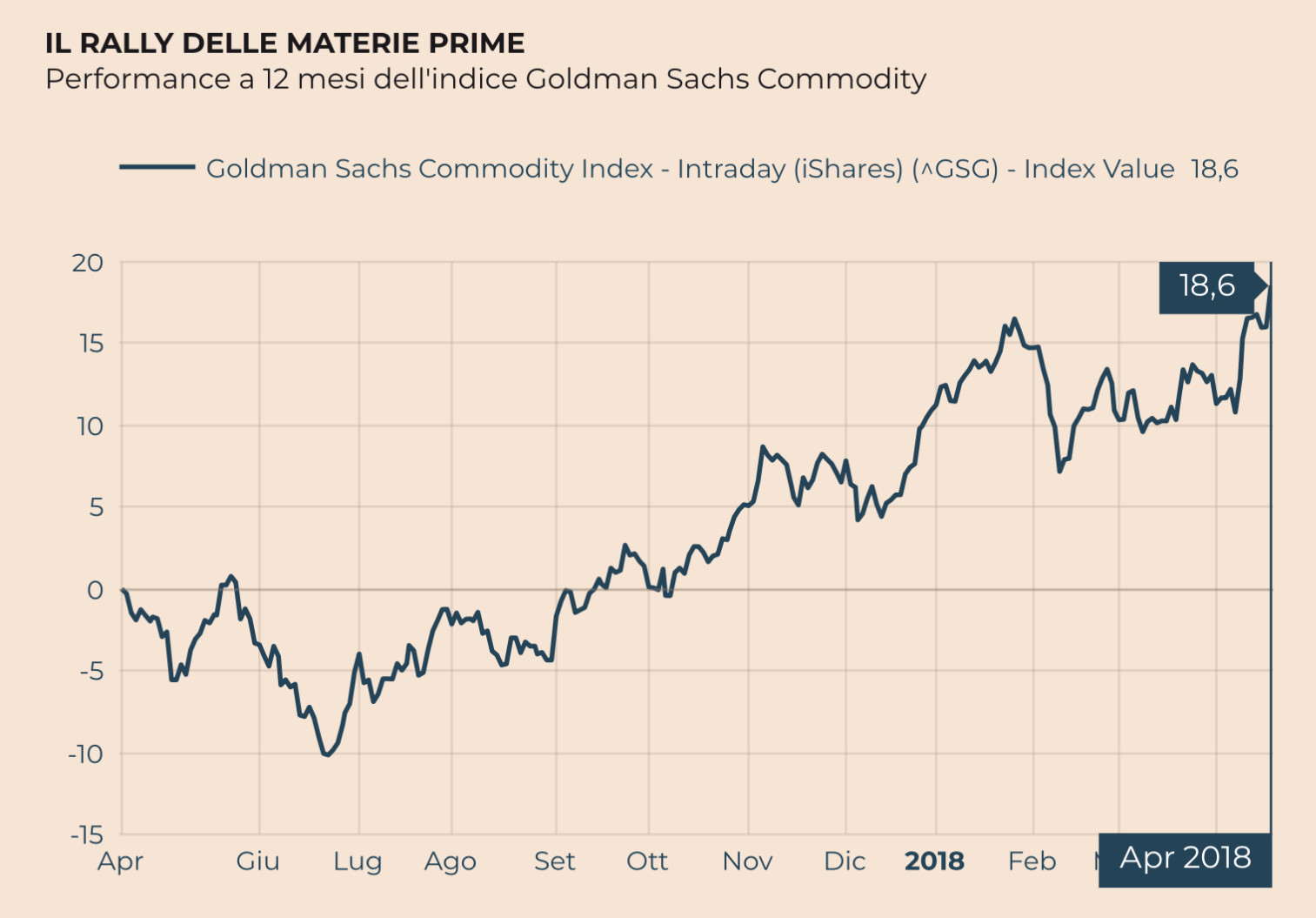

Il concetto è importante per cogliere la vera natura di Amazon ed è confermato dal confronto tra I multipli di mercato di Amazon e quelli degli altri operatori, tanto nel commercio quanto nei servizi di rete:Come si vede quasi tutti gli altri operatori attivi nella distribuzione di prodotti mostrano moltiplicatori pari a un decimo di quelli di Amazon e Netflix. Cioè questi ultimi sono ancora una volta basati sulle più rosee aspettative. Se si cercava una prova del fatto che il mercato è ancora sopravvalutato eccone trovate due. Evidentemente la liquidità in circolazione è ancora tanta…

Stefano di Tommaso