LA GERMANIA RISVEGLIA L’EUROPA ?

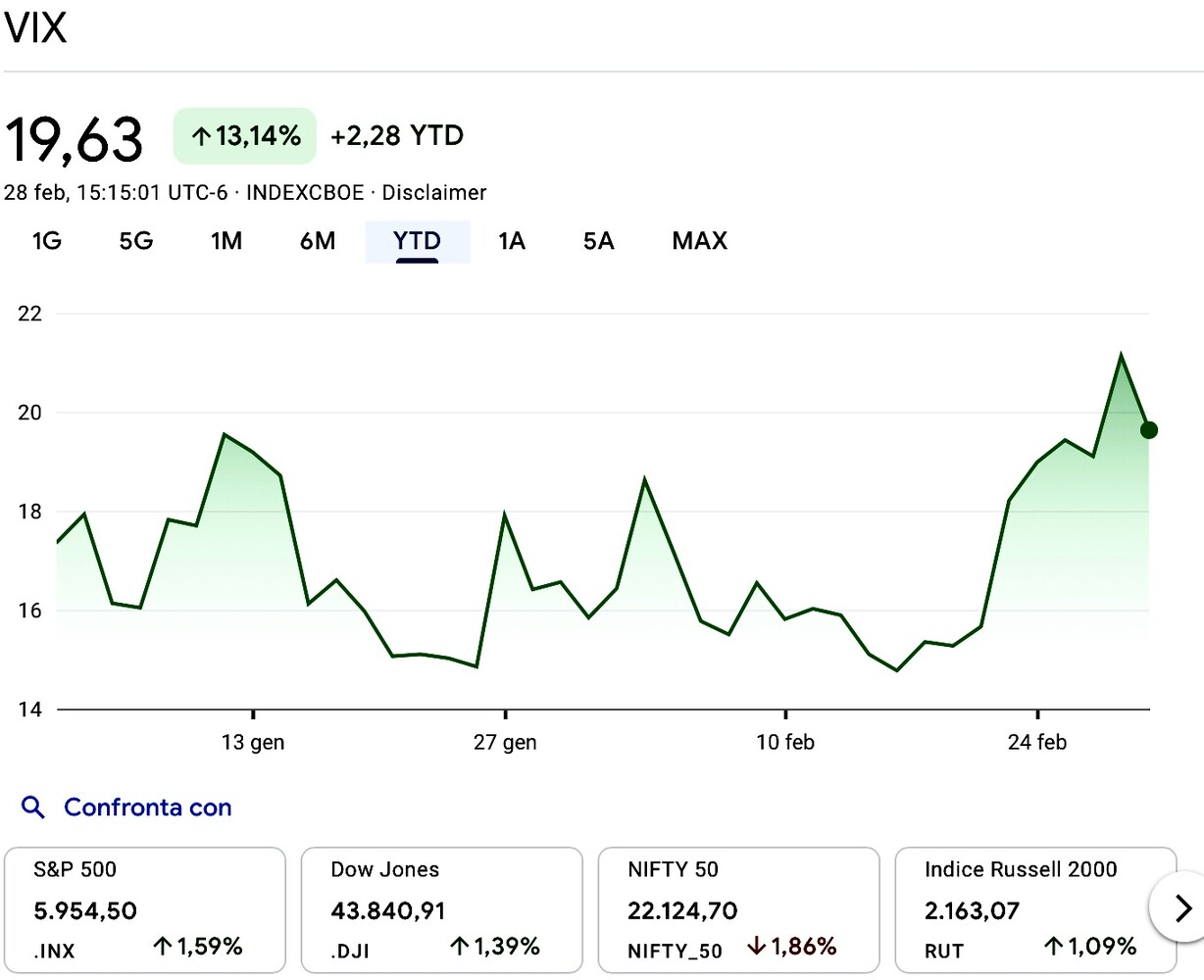

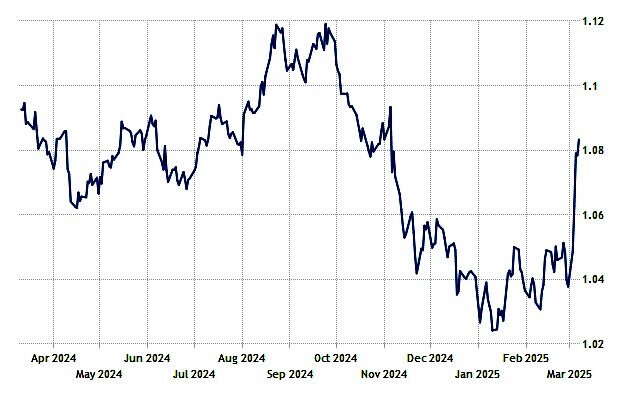

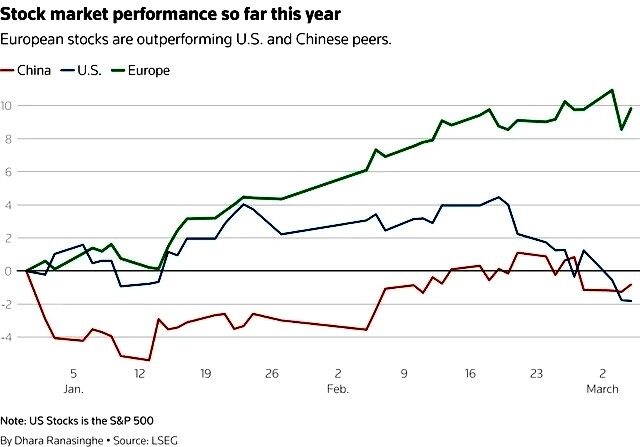

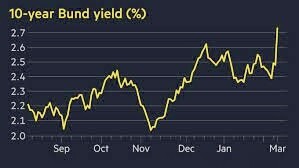

Dopo le elezioni tedesche sui mercati sembra cambiato il vento: i capitali ora da Ovest (dove le valutazioni sono troppo elevate e il Dollaro rischia di perdere posizioni) vanno a Est (cioè verso l’Europa e in particolare la Germania, ma anche verso l’Asia e la Cina). Quanto durerà? Difficile dirlo, perché al tempo stesso i tassi d’interesse scendono negli U.S.A. e salgono in Europa, segnalando una sorta di arbitraggio dei mercati finanziari: si vende il rischio Wall Street e si comprano Treasury Bonds americani, e al tempo stesso si compra il rischio Francoforte e si vendono Bund tedeschi (e insieme a questi ultimi si vende il reddito fisso di tutta l’Eurozona). Dunque scendono i tassi in Dollari e salgono quelli in Euro.

DOLLARO E WALL STREET SCENDONO, I TREASURY SI RIVALUTANO

Dunque a ben guardare (almeno per il momento) i capitali non si muovono più di tanto da un continente all’altro, bensì da una categoria di investimento all’altra. E comunque sia anche di poco, i capitali si stanno muovendo ugualmente, dal momento che il tasso di cambio della Divisa Unica sale contro il Dollaro Americano.

E’ COLPA DI TRUMP?

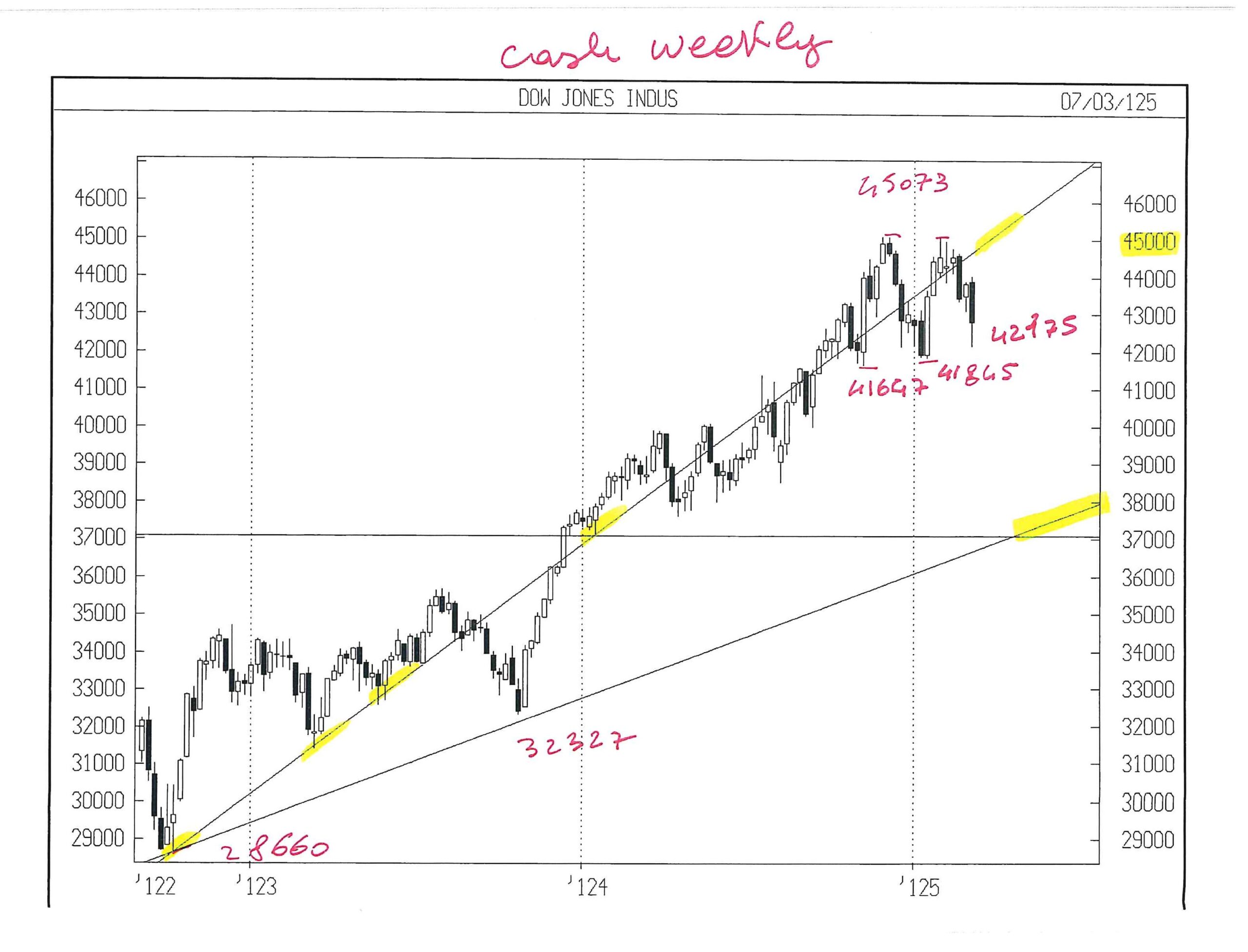

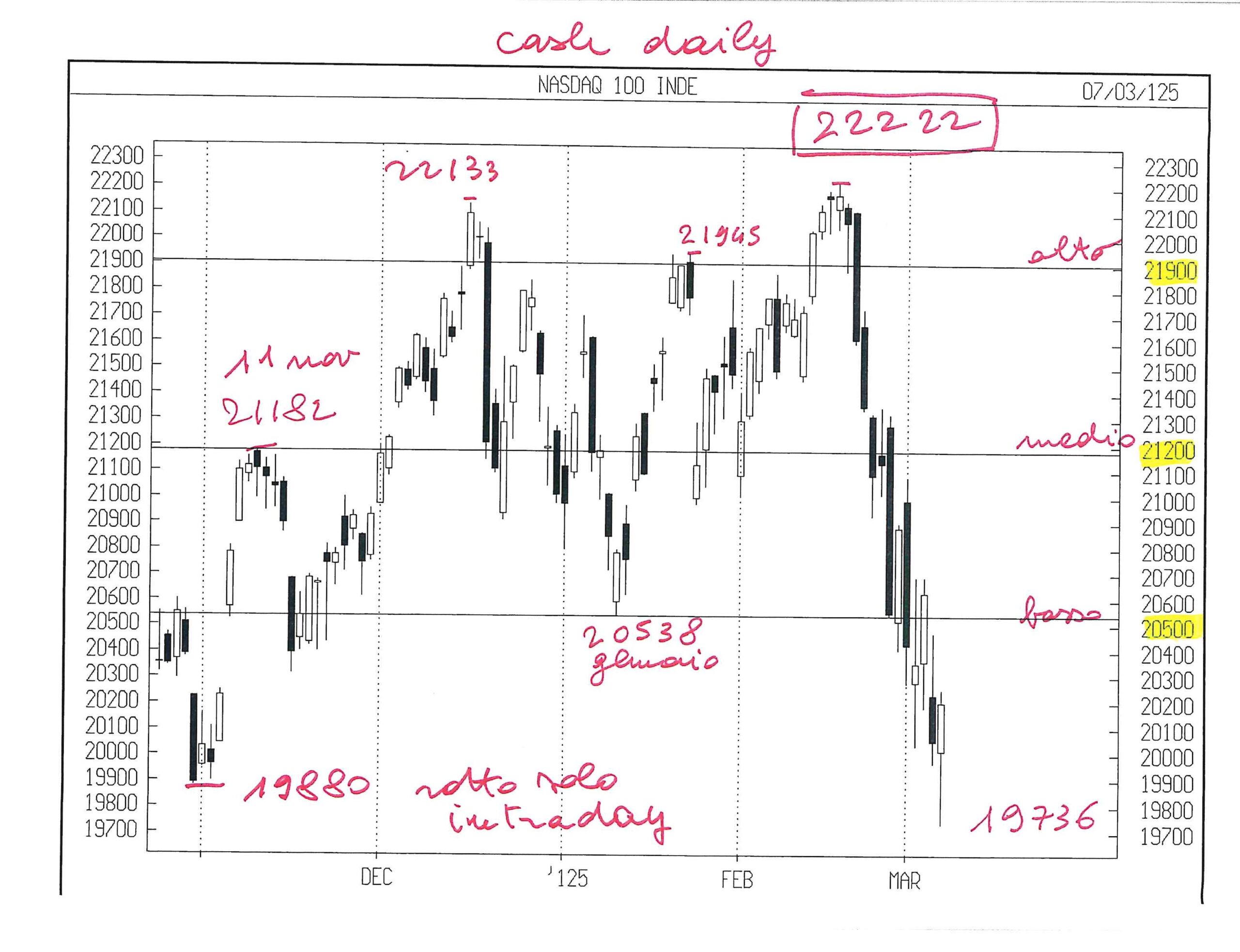

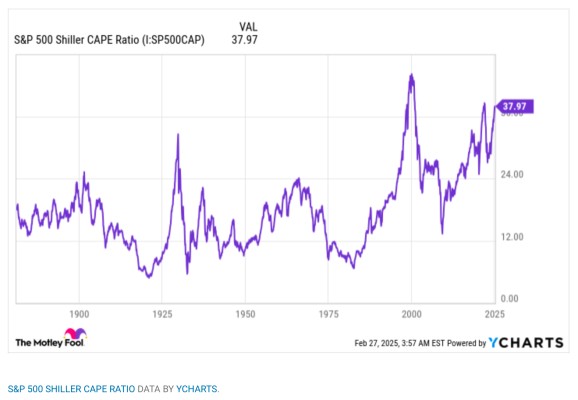

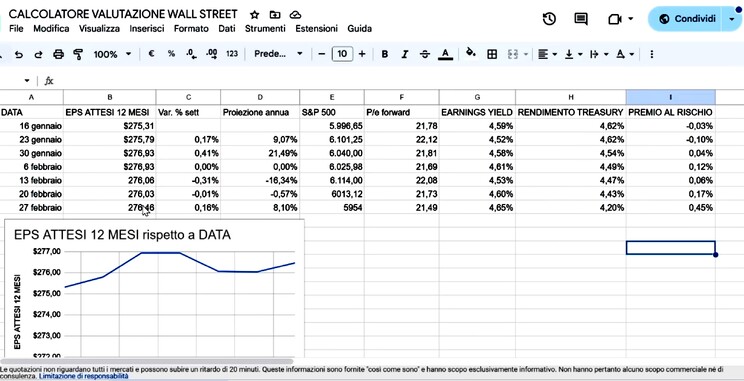

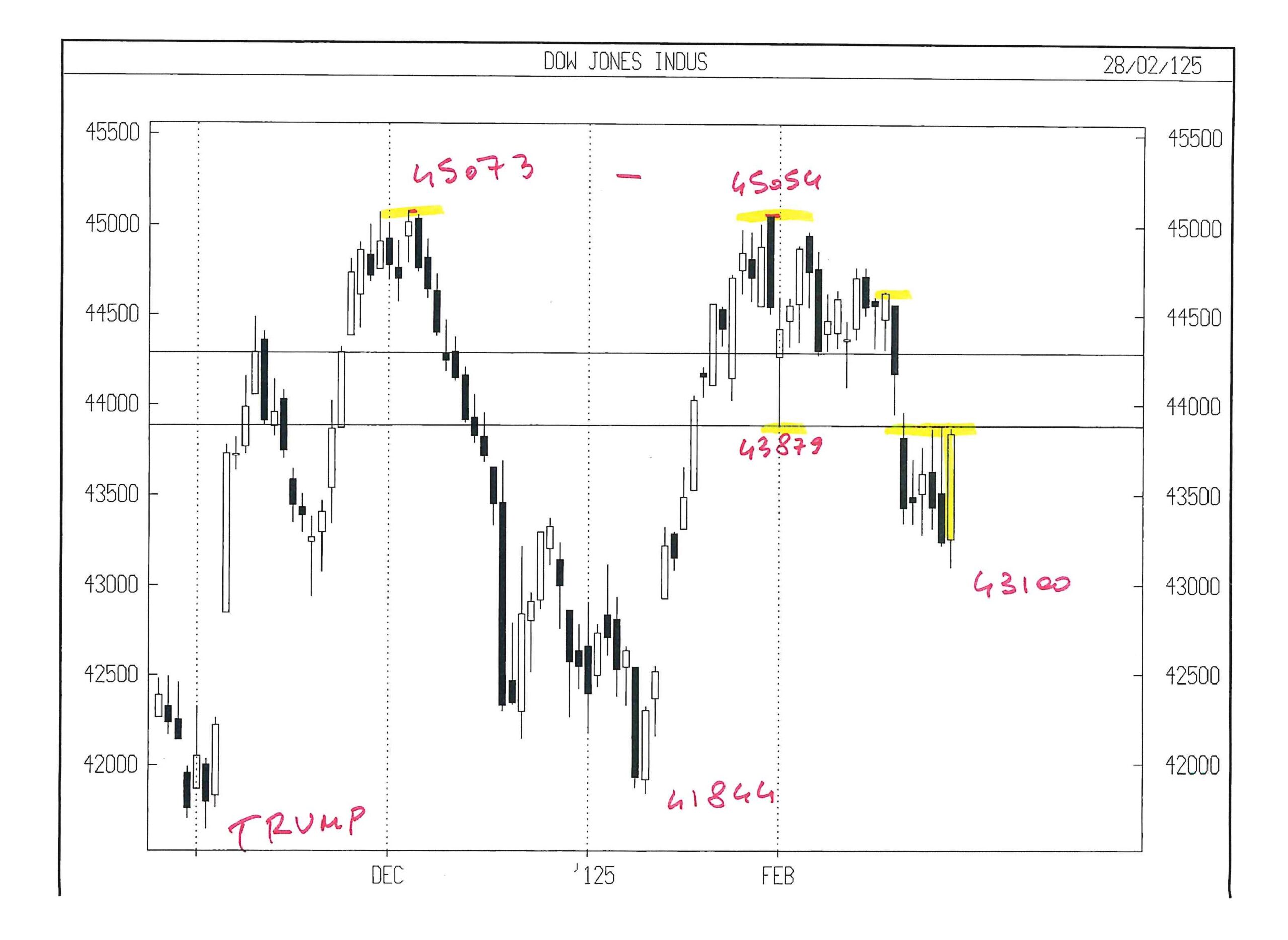

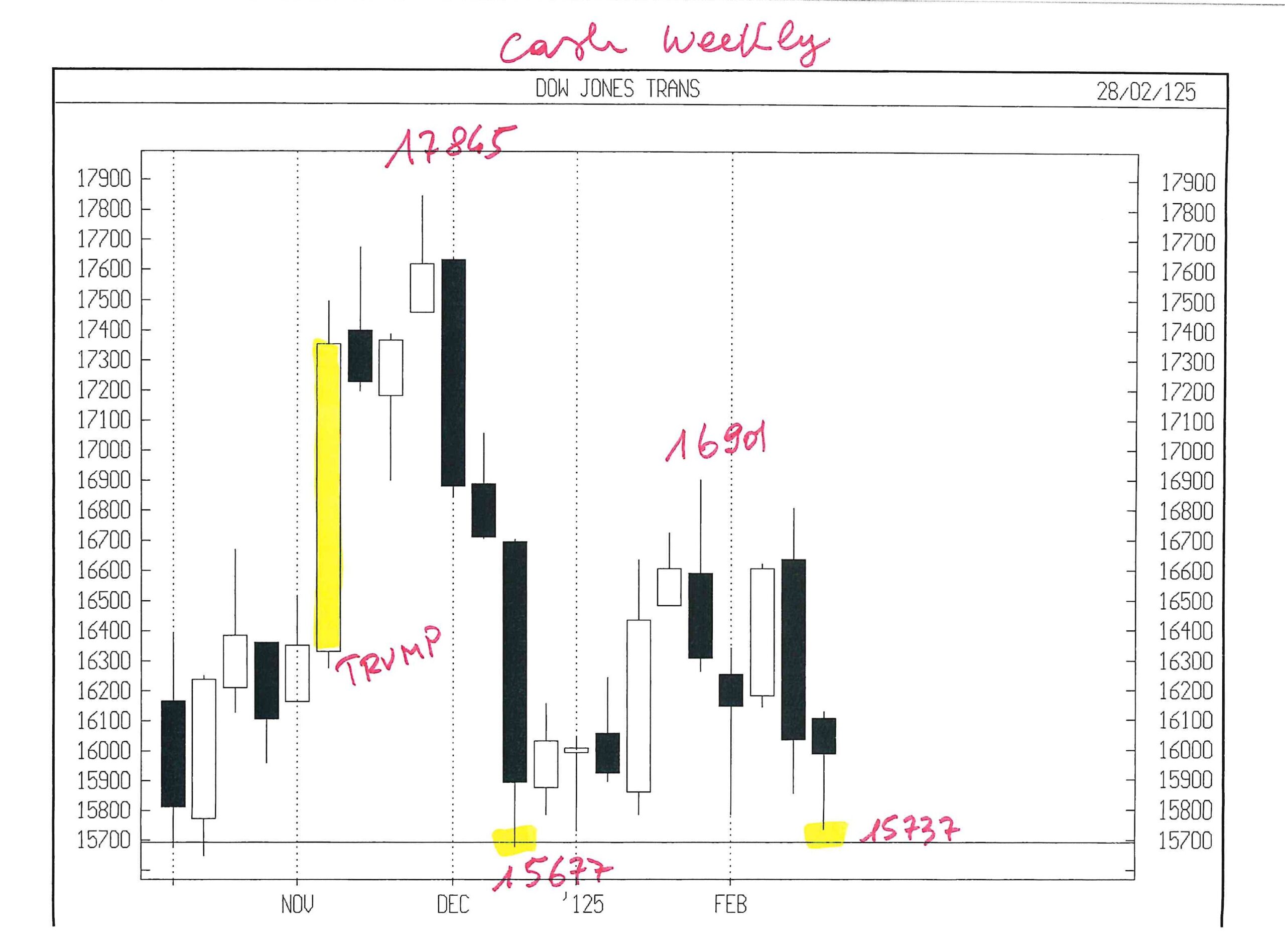

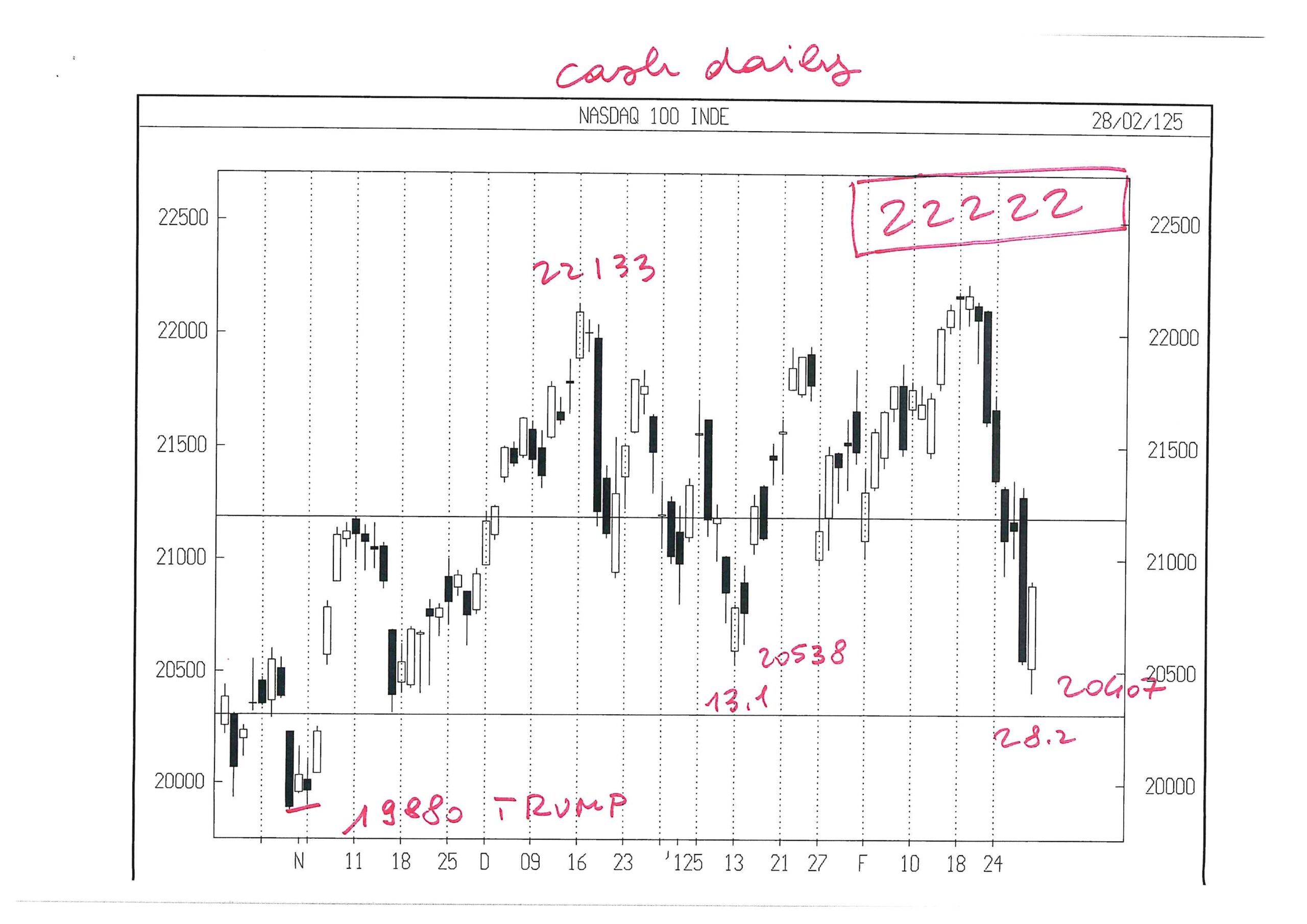

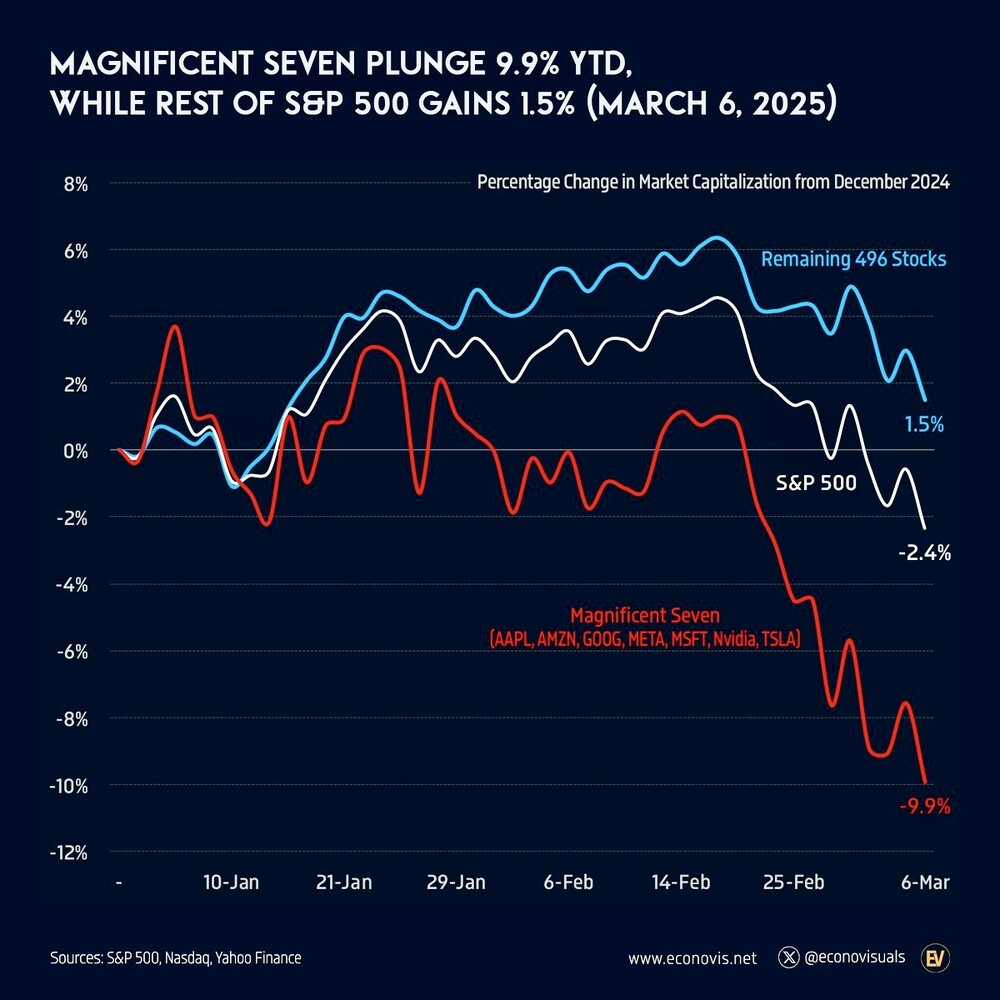

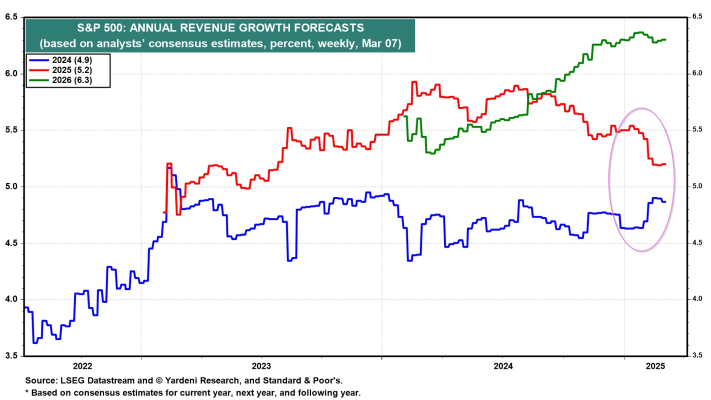

Molti danno la colpa a Trump il quale, con le sue dichiarazioni plateali e le (apparenti) contraddizioni, affosserebbe tanto il Dollaro quanto Wall Street, ma in realtà l’America è sovra-pesata nei portafogli dei gestori di patrimoni (all’incirca il 75% del totale degli investimenti) e sopravvalutata nei moltiplicatori di valore (soprattutto tra le Magnifiche Sette: -10% e a proposito dell’Intelligenza Artificiale). Da inizio anno Wall Street perde circa il 2,4% e il Nasdaq quasi il 6%, ma in realtà il resto di Wall Street sale:

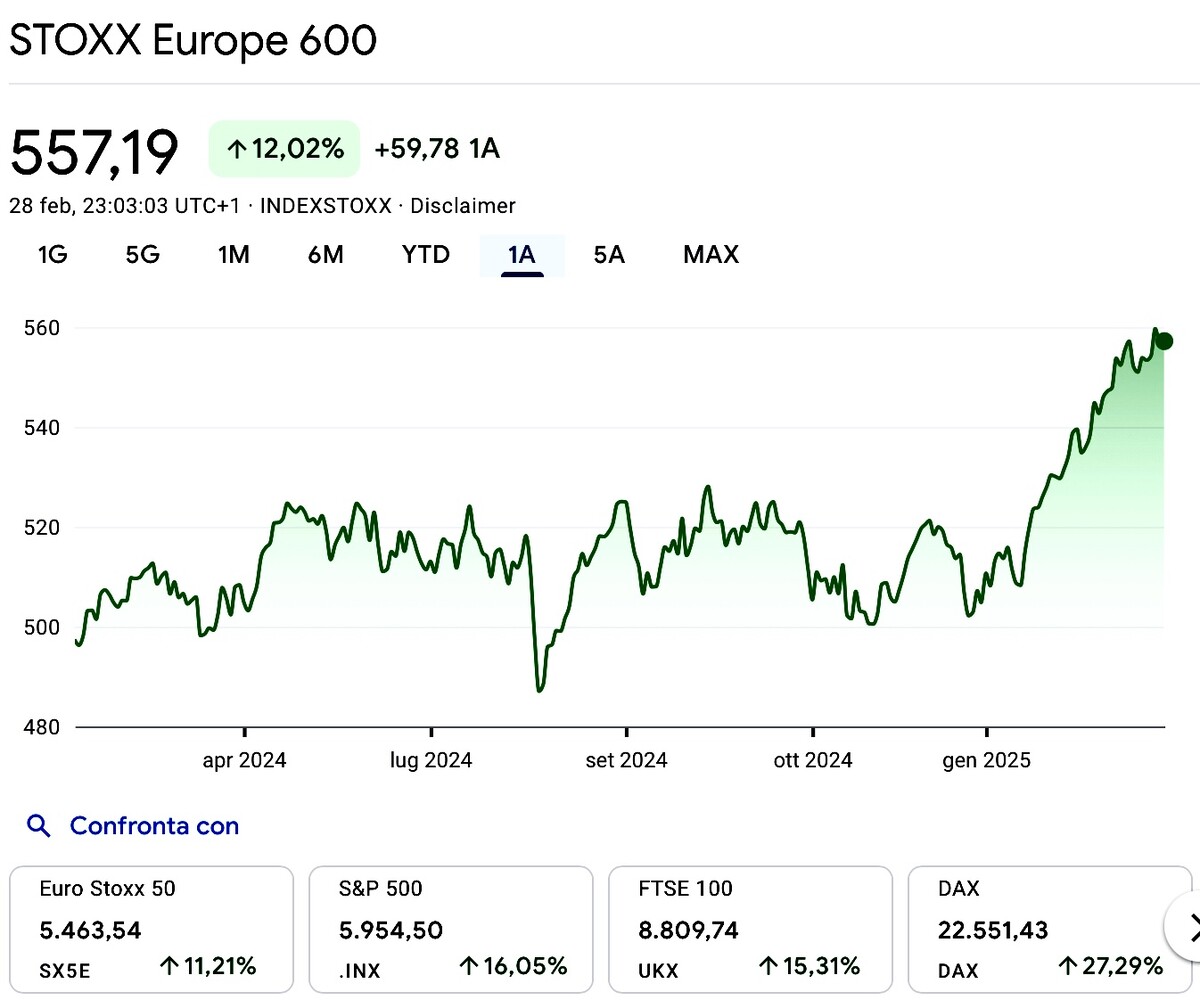

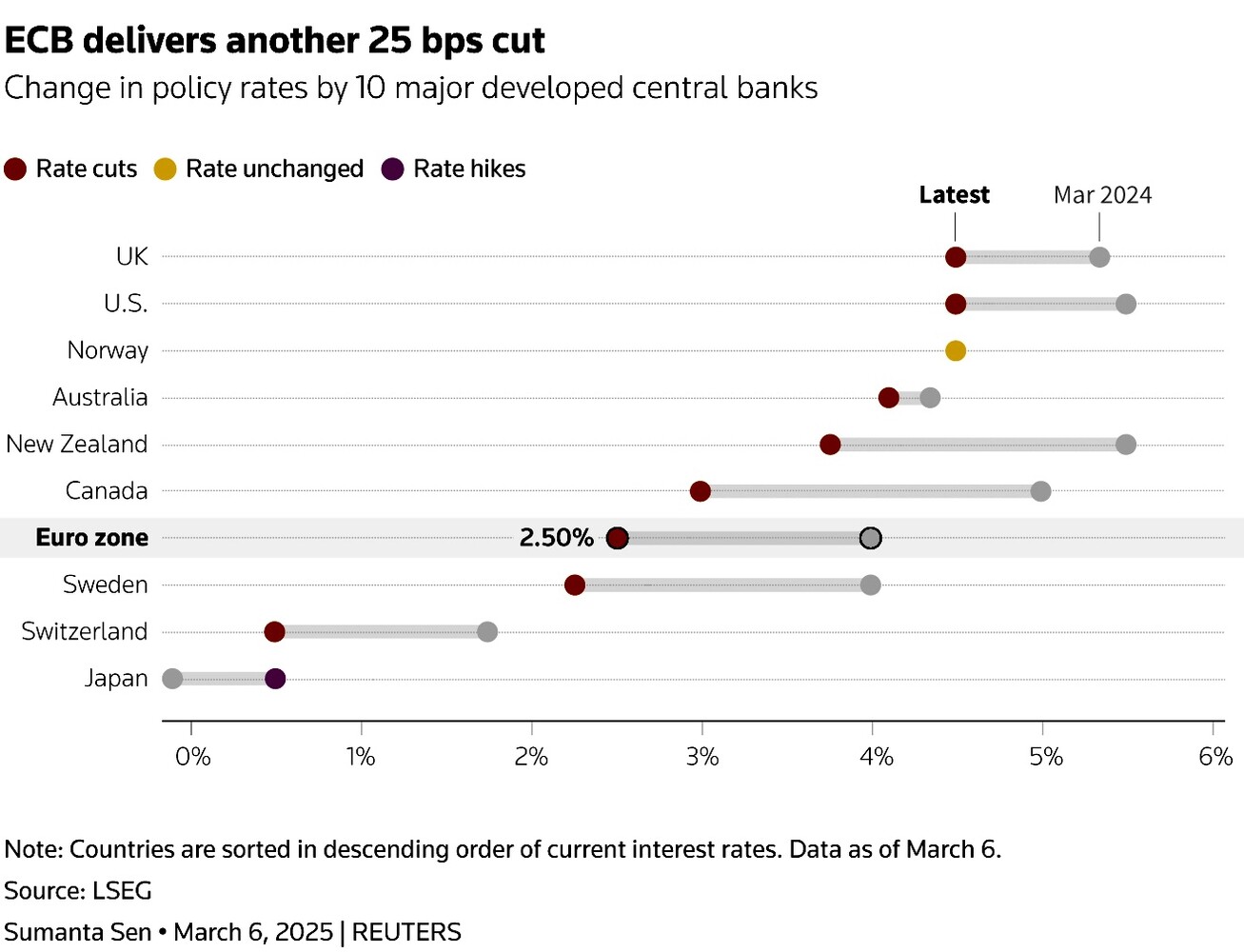

Le borse europee al contrario vengono da un lungo periodo di ”dieta dimagrante” e dunque avevano molto spazio da recuperare: allo scorso Venerdì da inizio anno Francoforte era salita del 15,6%, Milano del 12,9%, Madrid del 14,9%. Inoltre l’Eurozona sta abbassando i tassi, l’America ancora no. E quindi la corsa dei titoli azionari europei potrebbe continuare, soprattutto quello a minor capitalizzazione, rimasti le cenerentole degli ultimi cicli positivi. Molti vedono proprio in questi ultimi la maggior concentrazione di valore ancora da estrarre.

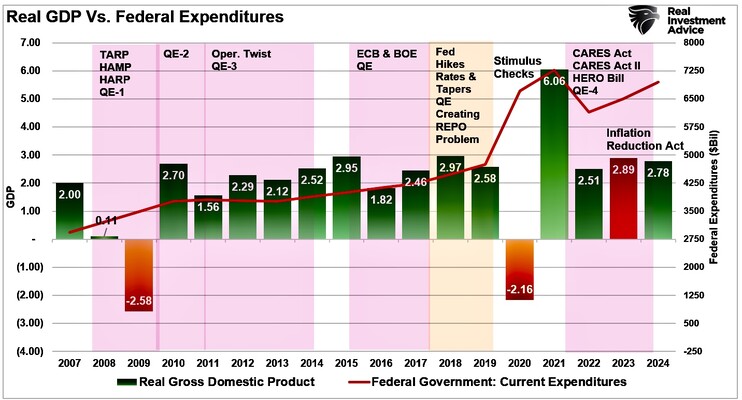

Dunque è davvero cambiato il vento dei capitali? Forse no. Non così tanto come queste considerazioni potrebbero far credere. Intanto perché Trump sta cercando di finanziare i suoi programmi riducendo la spesa pubblica e aumentando le entrate con le tariffe doganali, invertendo dunque una tendenza che fino a quando c’è stato Biden sembrava non conoscere ostacoli. E anche se molti appaiono oggi scettici, Trump potrebbe riuscirci.

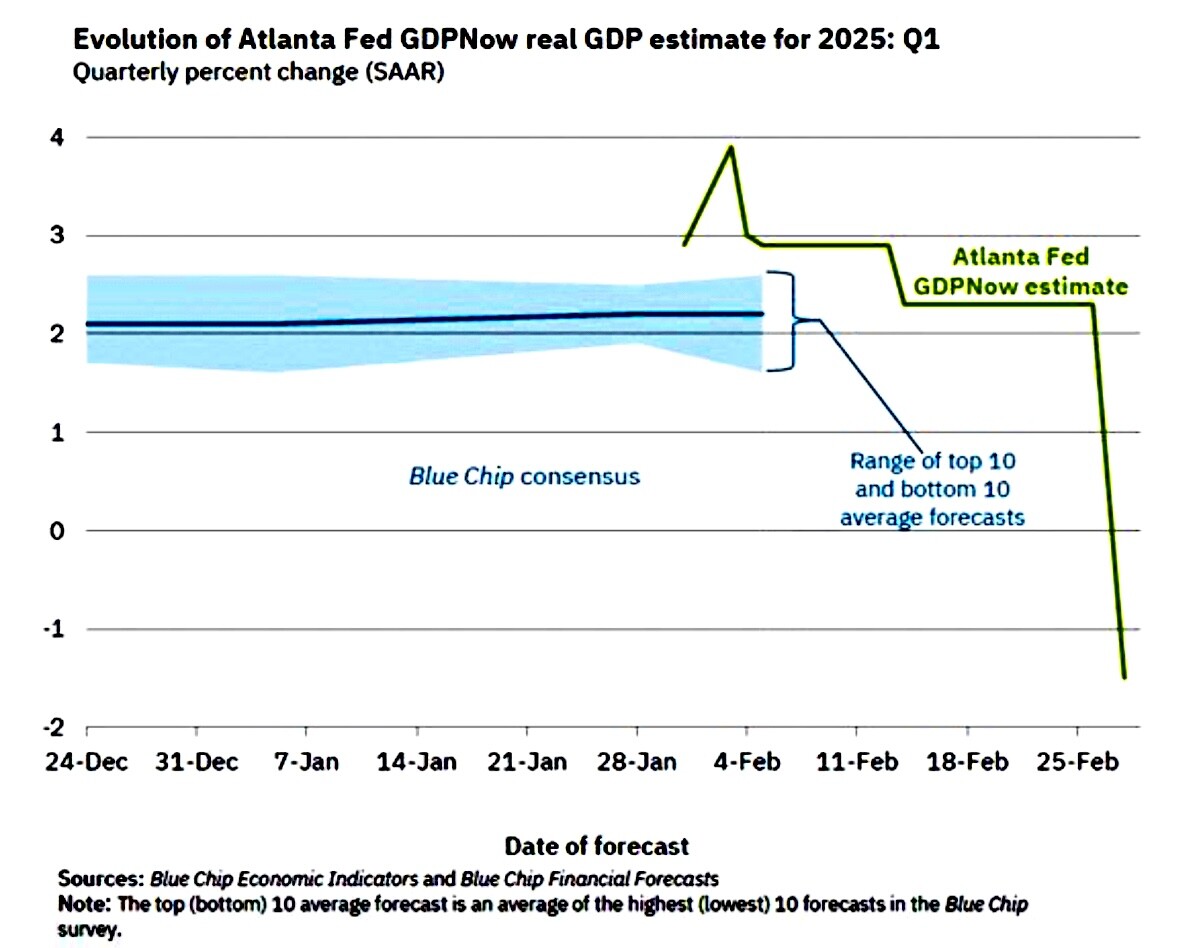

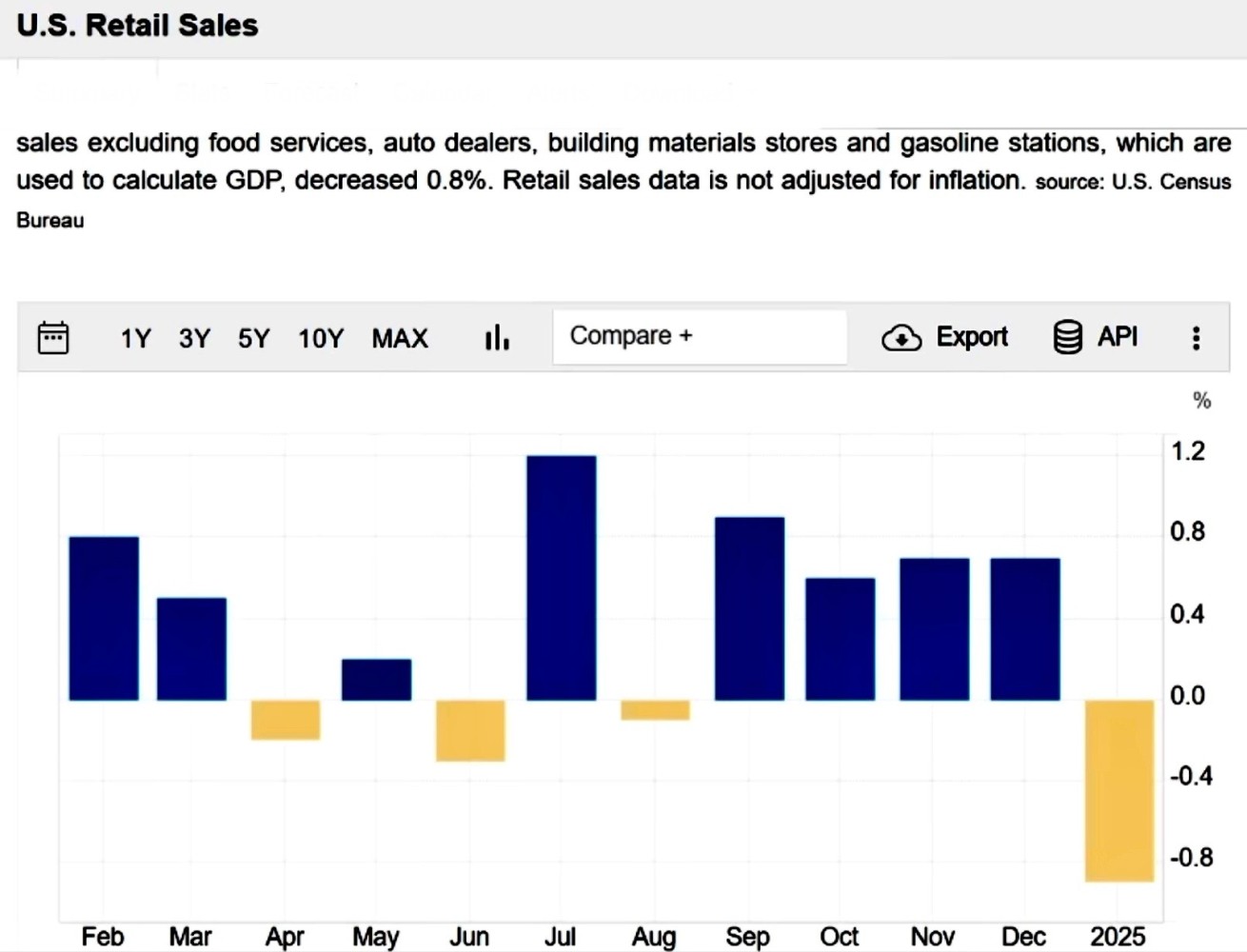

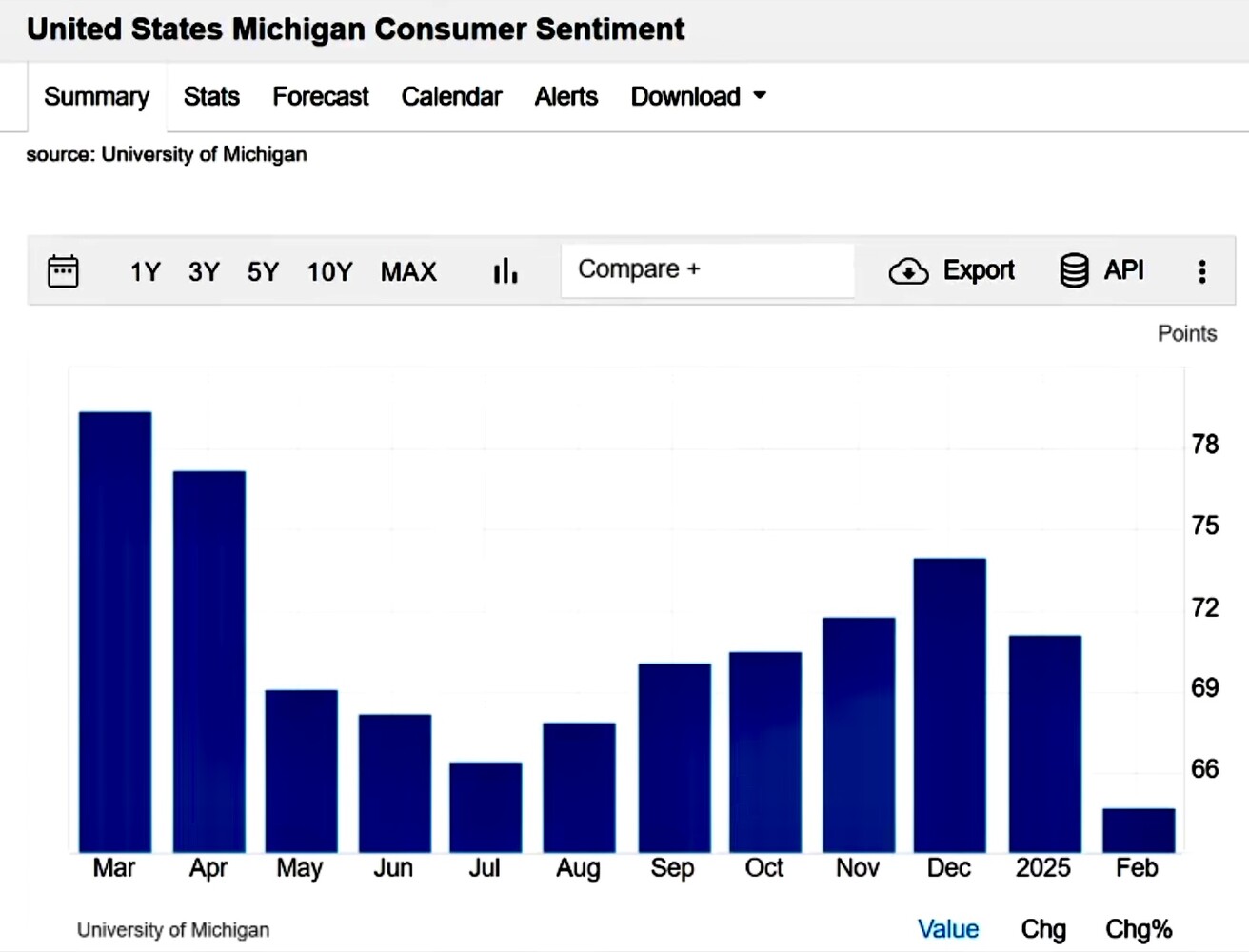

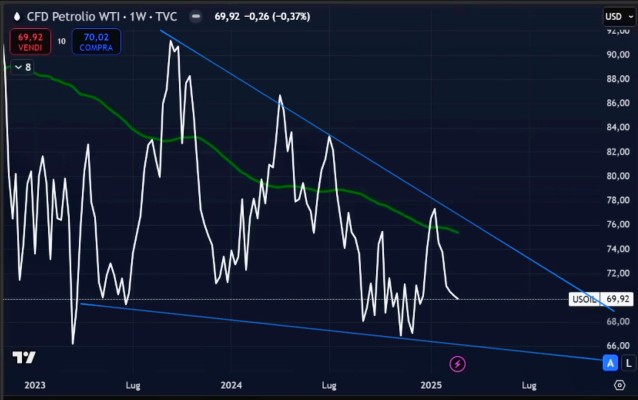

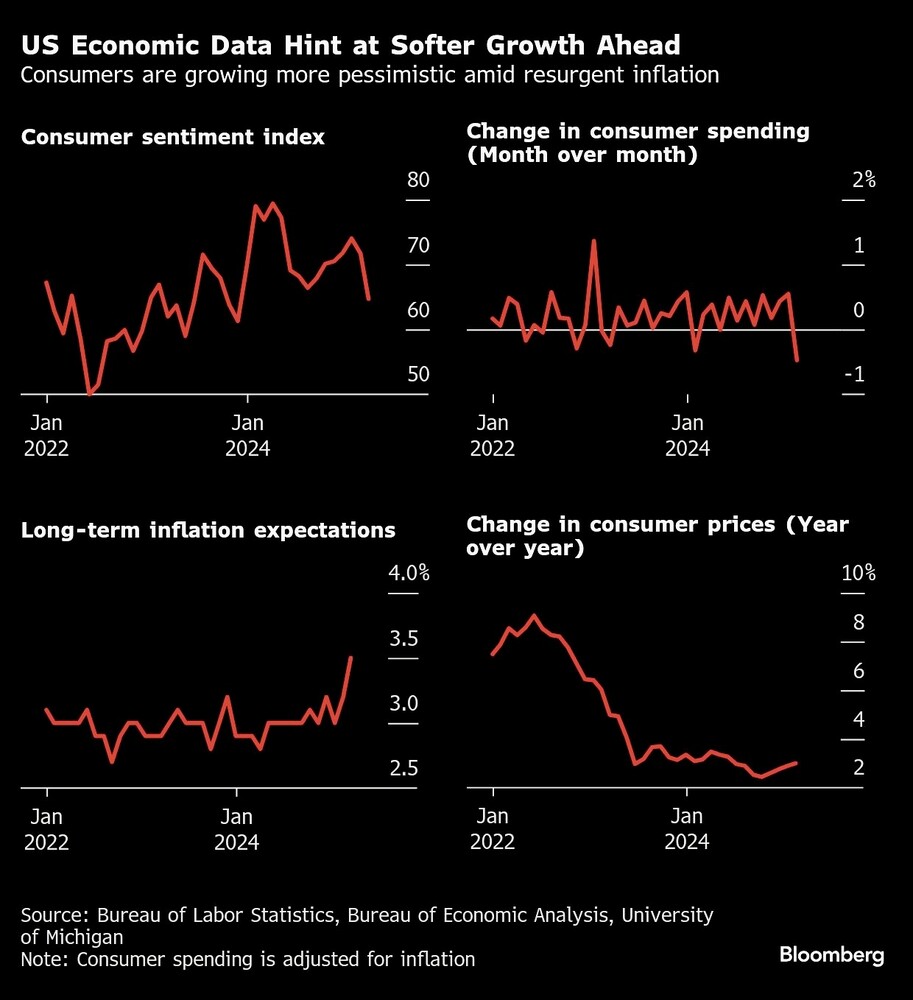

SE I CONSUMI CALANO, L’INFLAZIONE NON SALIRÀ

E poi perché i tagli alla spesa pubblica americana (si parla del primo trilione di Dollari come imminente) e il programma di riduzione di un milione di posti di lavoro (tra diretti e indiretti) nel governo federale porterà i consumi (che in America contano per il 70% del PIL) a un forte ridimensionamento e dunque le attese di spinte inflattive che saranno generate dei dazi alle importazioni potrebbero anche essere malriposte.

E se così fosse alla fine i rendimenti scenderanno anche in America e, con loro, il costo del servizio del debito per i titoli di stato. Non per nulla il mercato dei capitali inizia a scontare una discesa dei tassi sui Fondi Federali (fino a ieri negata dalla Federal Reserve). Mentre se i capitali fossero in fuga dal Dollaro i titoli di stato americani verrebbero svenduti e i loro rendimenti tornerebbero a salire.

Mentre tuttavia è difficile pronosticare cosa succederà al listino di Wall Street, perché oggi è ancora fortemente influenzato dalle prime 7 “big tech”, non è impossibile prevedere che l’attuale tendenza al ribasso possa interrompersi, anche a causa degli ottimi profitti che le imprese americane continuano a mettere a segno.

IL PROGRAMMA ECONOMICO DI MERTZ

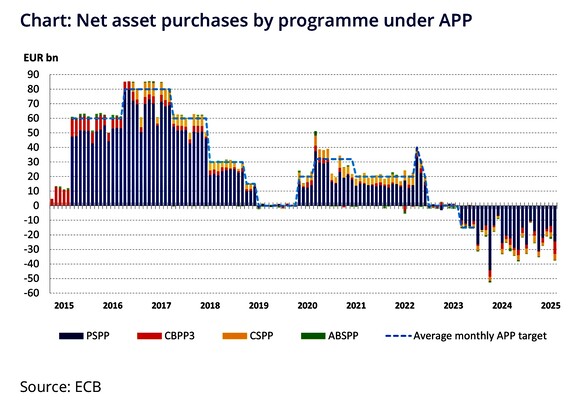

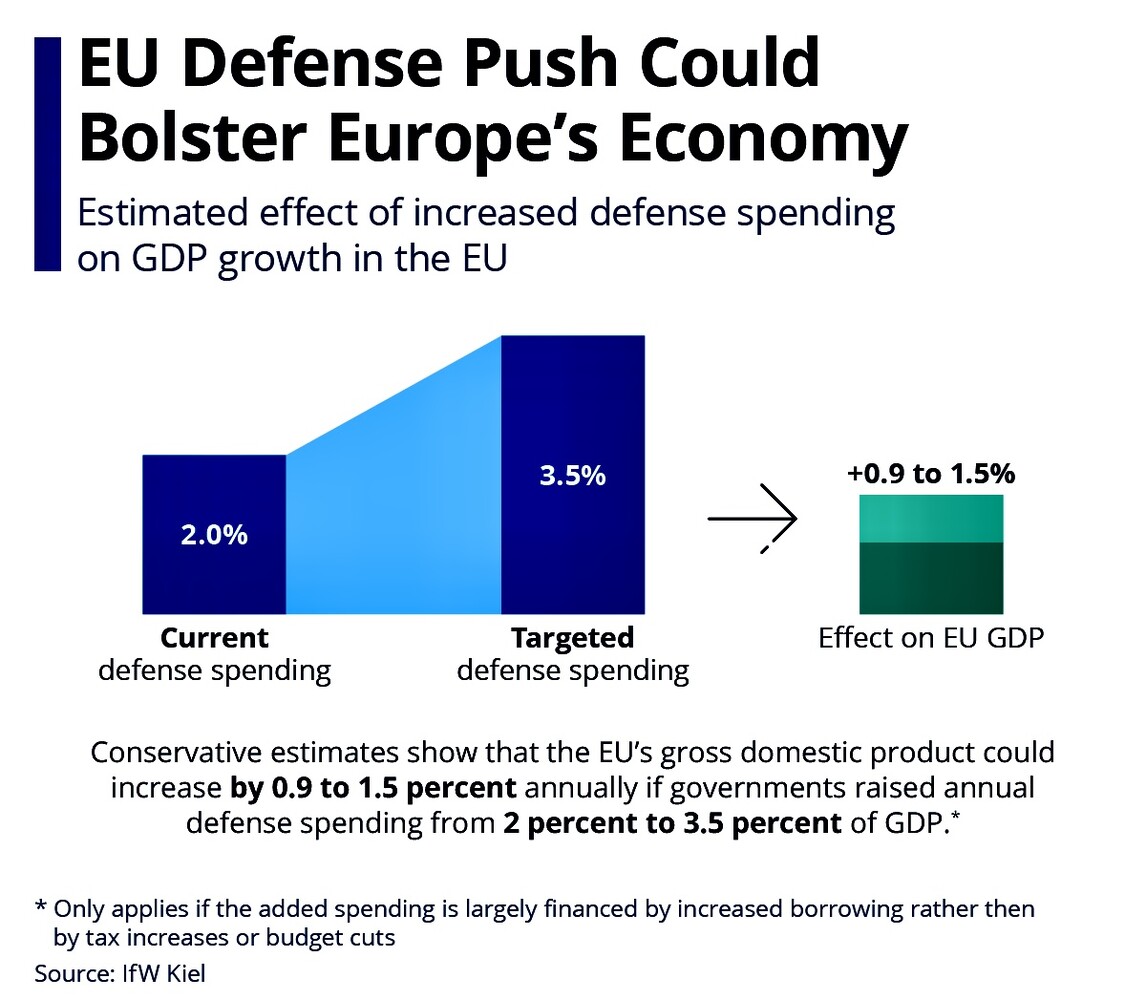

L’Europa dal canto suo ha in programma spese molto ambiziose (800 miliardi aggiuntivi decisi dalla sola Commissione Europea, peraltro da finanziare con emissioni comunitarie per soli 150 milioni, oltre a 900 miliardi decisi dalla sola Germania) che saranno tutte finanziate con nuovi debiti pubblici (dei quali peraltro solo una piccola parte -150 Miliardi- sarà coperta da emissioni di Bond comunitari).

Ad esempio per la sola Germania si stima che l’aumento del debito pubblico (fino forse al 100% del PIL) potrebbe far scendere il “rating” che oggi è ancora massimo. Per l’Italia si stima che il programma di riarmo comunitario possa rialzare il debito pubblico di 10 punti, fino a circa il 150% del PIL.

Dunque presto quel debito aggiuntivo non potrà non generare pressione sui tassi europei nonché una maggiore offerta di titoli a reddito fisso, finendo per interrompere la salutare discesa del costo del denaro che oggi è ancora in corso. In tal caso la discesa dei tassi europei non proseguirà molto a lungo.

LE BANCHE CI GUADAGNANO

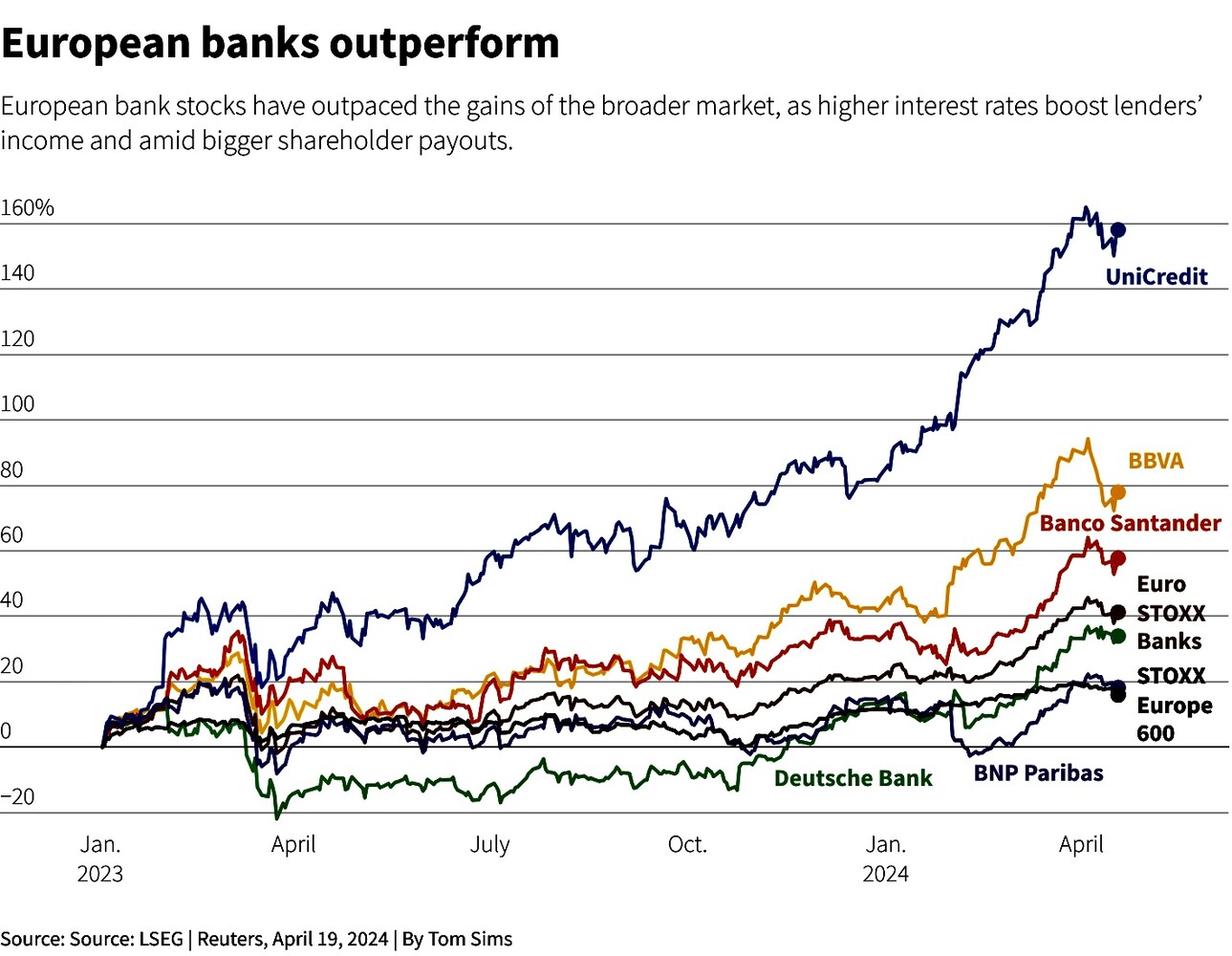

Però per assurdo questa per le borse continentali potrebbe essere (quasi) una buona notizia, data la forte prevalenza dei titoli bancari sui listini continentali, le quali beneficiano quando i tassi salgono.

Occorre inoltre osservare che il futuro Cancelliere Federale tedesco non è poi detto che potrà davvero contare su una maggioranza allargata dei voti in parlamento per fare “passare” la rivoluzionaria legge di bilancio annunciata alla stampa. E se non ci riuscisse dovrebbe ridimensionare le sue ambizioni.

E SE LA BANCA CENTRALE EUROPEA CI METTESSE LO ZAMPINO…

Una cosa tuttavia val la pena di dirla: se anche solo per assecondare l’ambizioso programma di riarmo e di ripresa degli investimenti la Banca Centrale Europea dovesse non soltanto far scendere i tassi d’interesse ma anche allargare il cordone della liquidità, cioè anche allentare i vincoli della politica monetaria, allora sì che le borse potrebbero proseguire la loro corsa, perché in buona parte le loro quotazioni dipendono dalla liquidità in circolazione.

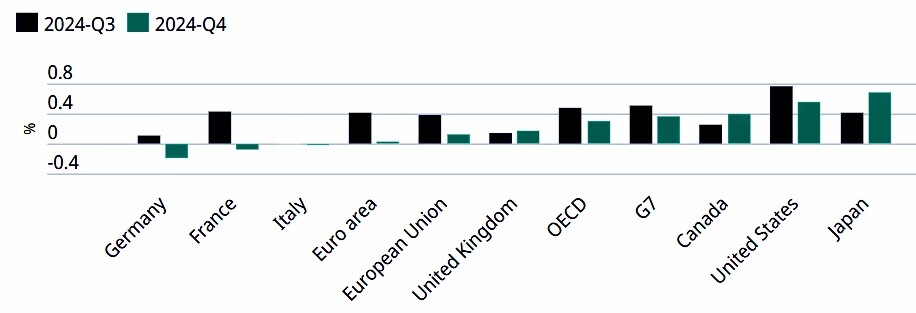

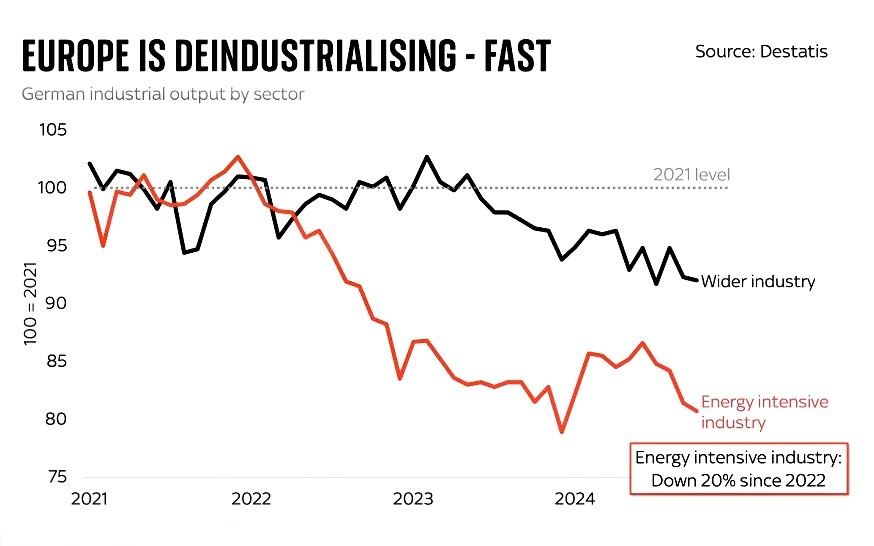

In fondo potremmo essere grati a Donald Trump il quale, con i suoi schiaffoni all’Unione Europea fatti di dazi e di ritiro dell’ombrello militare a favore del vecchio continente, ci ha dato la sveglia! La produzione industriale europea ad esempio era in declino da anni.

Forse adesso, con gli investimenti infrastrutturali e tecnologici che si moltiplicheranno, potrà riprendersi. E per farlo occorrerà che i capitali europei tornino in patria, che la Banca Centrale sia più accomodante e che la Commissione non sprechi più le risorse in battaglie teoricamente giuste ma di fatto inutili come le armi all’Ucraina, la lotta agli sprechi energetici eccetera.

Tutti sanno benissimo che dietro quelle battaglie c’erano principi di fondo giustissimi ma anche molti interessi privati. Sui quali forse oggi l’emergenza che sta suonando potrà finalmente prevalere.

Stefano di Tommaso