PERCHÉ IL “BILICO” DI ELON MUSK CONVINCE LE GRANDI SOCIETÀ DI LOGISTICA

L’uomo è abituato a stupire la sua platea e grazie a questa capacità è riuscito anche ad ammaliare i suoi investitori, sinanco di fronte alle ingenti perdite economiche (e soprattutto finanziarie) dell’ultimo trimestre. Elon Musk ha capito che la sua creatura, l’avveniristica azienda denominata come Nikola Tesla, uno dei più misteriosi geni della tecnologia dell’ultimo secolo, rischiava di essere archiviata nell’immaginario collettivo come un fenomeno da baraccone. E per questo è voluto scendere nella platea più difficile, quella dei veicoli professionali, con un fantastico “coup de théâtre” che ha sedotto gli ingegneri e i managers delle aziende del trasporto e della logistica. L’operazione è senz’altro stata un successo.

UN SUCCESSO A WALL STREET

Non solo le caratteristiche tecniche dei veicoli presentati l’altro giorno hanno stupito il pubblico che non si aspettava tutte quelle novità (500 miglia terrestri di autonomia, fortissima accelerazione, forte economicità, prezzo basso e guida autonoma), ma soprattutto sono stati gli analisti finanziari di Wall Street ad essere stati sedotti dalla logica convincente di chi gli ha fatto notare che i vantaggi di un veicolo elettrico (forte coppia motrice ai bassissimi regimi, economia nei consumi e maggiore controllo della trazione) appaiono esaltati quando si parla di trasporto pesante, logistica e consegne a domicilio. Difficile obiettare!

Dopo un periodo deludente in Borsa Tesla è dunque tornata ad apprezzarsi e lo ha fatto dimostrando che può risultare foriera di utili innovazioni che le grandi corporations della logistica apprezzano anche più di quanto i privati amino le sue vetture di lusso, come pure di (futuri) profitti.

PERCHÉ CONVINCE

Ancor più convincente è stato parlare dei numeri e delle statistiche del trasporto (almeno di quelle americane, citate nel corso dell’evento) :

QUOTA DI MERCATO: In un mercato americano di 231.000 unità (nell’ultimo anno) Tesla può aspirare a prendersene già nel 2020 circa il 10%, cioè quasi 25.000 veicoli, per almeno raddoppiare con le vendite previste nel resto del mondo (50mila). Questo significa che nel 2020, capacità produttiva permettendo, solo nella vendita degli autosnodati Tesla può aspirare a fatturare 10 miliardi di dollari ipotizzando un prezzo medio di 200mila dollari l’uno.

PERCORRENZA: Oggi peraltro si calcola che almeno il 20% dei mezzi pesanti venga impiegato attorno al range delle 200 miglia terrestri (poco più di 300 chilometri), cosa che permetterebbe agli autosnodati di Tesla, anche solo raccogliendo metà di quella quota di mercato, di promettere andata e ritorno all’interno dei limiti di sicurezza per l’autonomia dei veicoli, dal momento che promettono 500 miglia di autonomia.

ECONOMIE DI SCALA : Il fatturato previsto, aggiuntivo rispetto a quello previsto per le auto e per le batterie, contribuirà inoltre notevolmente ad ammortizzare i costi di impianto della famosa “Gigafactory” e a renderla più profittevole.

MINORI COSTI DI ESERCIZIO: I bassi costi di gestione del veicolo commerciale, la promessa di una sua durata estremamente lunga e quella,della,sua capacità di guidare da solo promettono risparmi agli operatori professionali dell’ordine di almeno il 20% (qualcuno stima fino al 70%). Intanto Musk snocciola le sue cifre: in America far andare il suo “Semi” costerà $1,26 per miglio terrestre mentre ai prezzi attuali del petrolio un camion diesel equivalente costa $1,51 (se il petrolio non sale).

LA NORMATIVA: Nel settore dei veicoli pesanti non è ancora stata varata alcuna normativa che penalizza l’inquinamento da essi procurato, pari secondo alcune stime al 23% del totale delle emissioni veicolari ( 23 percent of vehicle emissions ) per quelli medi e pesanti. Se dovesse essere varata una tale normativa l’effetto di spiazzamento rispetto all’industria veicolare pesante già esistente sarebbe drammatico e darebbe a Tesla un enorme vantaggio, soprattutto per le consegne nei centri urbani.

IL PERIODO DI AMMORTAMENTO: I bassi costi di gestione del veicolo elettrico aiutano a rimuovere un altro tabù che sembrava inscalfibile: quello del periodo di ammortamento del costo di acquisto: i calcoli sembrano indicare 24 mesi, pari alla media di quelli dei veicoli tradizionali grazie alla combinazione del maggior prezzo iniziale (si stima non meno di $200mila per il “Semi” contro i circa $150mila di un camion diesel equivalente) e dei minori costi di energia.

I PRE-ORDINI PORTANO CASSA: Ad avvalorare la bontà della proposta sono arrivati inoltre i pre-ordini dei grandi operatori logistici (da Amazon a WalMart fino ad una società indiana) il cui successo fa ben sperare che Tesla potrà finanziarsi anche attraverso quei depositi, come è successo con i 600.000 preordini del modello 3 (oltre 2 miliardi di dollari con preordini pagati $3500 al colpo). Nel caso dei veicoli pesanti il ticket richiesto per il pre-ordine è stato fissato in 5000 dollari e si stima ne possano arrivare almeno 100mila (dunque almeno mezzo miliardo di cassa).

I CONCORRENTI ADESSO DEVONO DARSI DA FARE

D’altra parte l’onda lunga del maremoto innescato da Tesla non potrà che bagnare più di concorrente nel settore dei veicoli per il trasporto pesante, dopo aver goduto di un oligopolio che da anni ha permesso loro di restare tanto inquinanti quanto inefficienti nei consumi. Ora

D’altra parte l’onda lunga del maremoto innescato da Tesla non potrà che bagnare più di concorrente nel settore dei veicoli per il trasporto pesante, dopo aver goduto di un oligopolio che da anni ha permesso loro di restare tanto inquinanti quanto inefficienti nei consumi. Ora dovranno escogitare qualcosa per recuperare il tempo perduto o fare i conti con un mercato che se ne va altrove. Lo sanno bene sia la Mercedes Benz che ha appena lanciato un veicolo totalmente elettrico le cui caratteristiche tuttavia non sono così avanti (Daimler), che

dovranno escogitare qualcosa per recuperare il tempo perduto o fare i conti con un mercato che se ne va altrove. Lo sanno bene sia la Mercedes Benz che ha appena lanciato un veicolo totalmente elettrico le cui caratteristiche tuttavia non sono così avanti (Daimler), che

la Mitsubishi che ha lanciato “Fuso”, un veicolo per le consegne urbane (eCanter ), come pure la Toyota, che si è invece lanciata nei veicoli a idrogeno (Toyota Motor Co.) ma sempre con specifiche tecniche assai inferiori a quelle annunciate da Elon Musk.

La corsa ai mezzi di trasporto pesante del futuro è appena cominciata sul serio!

Stefano di Tommaso

Chi ha ragione: quelli che la danno per morta tempo un anno o due o coloro che ci vedono il paradigma futuro dell’industria moderna? Proviamo insieme ad esaminare le motivazioni dell’una e dell’altra parte per farcene un’idea.

Chi ha ragione: quelli che la danno per morta tempo un anno o due o coloro che ci vedono il paradigma futuro dell’industria moderna? Proviamo insieme ad esaminare le motivazioni dell’una e dell’altra parte per farcene un’idea.

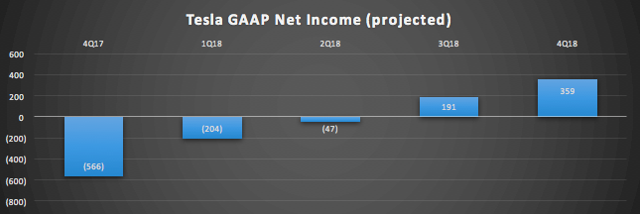

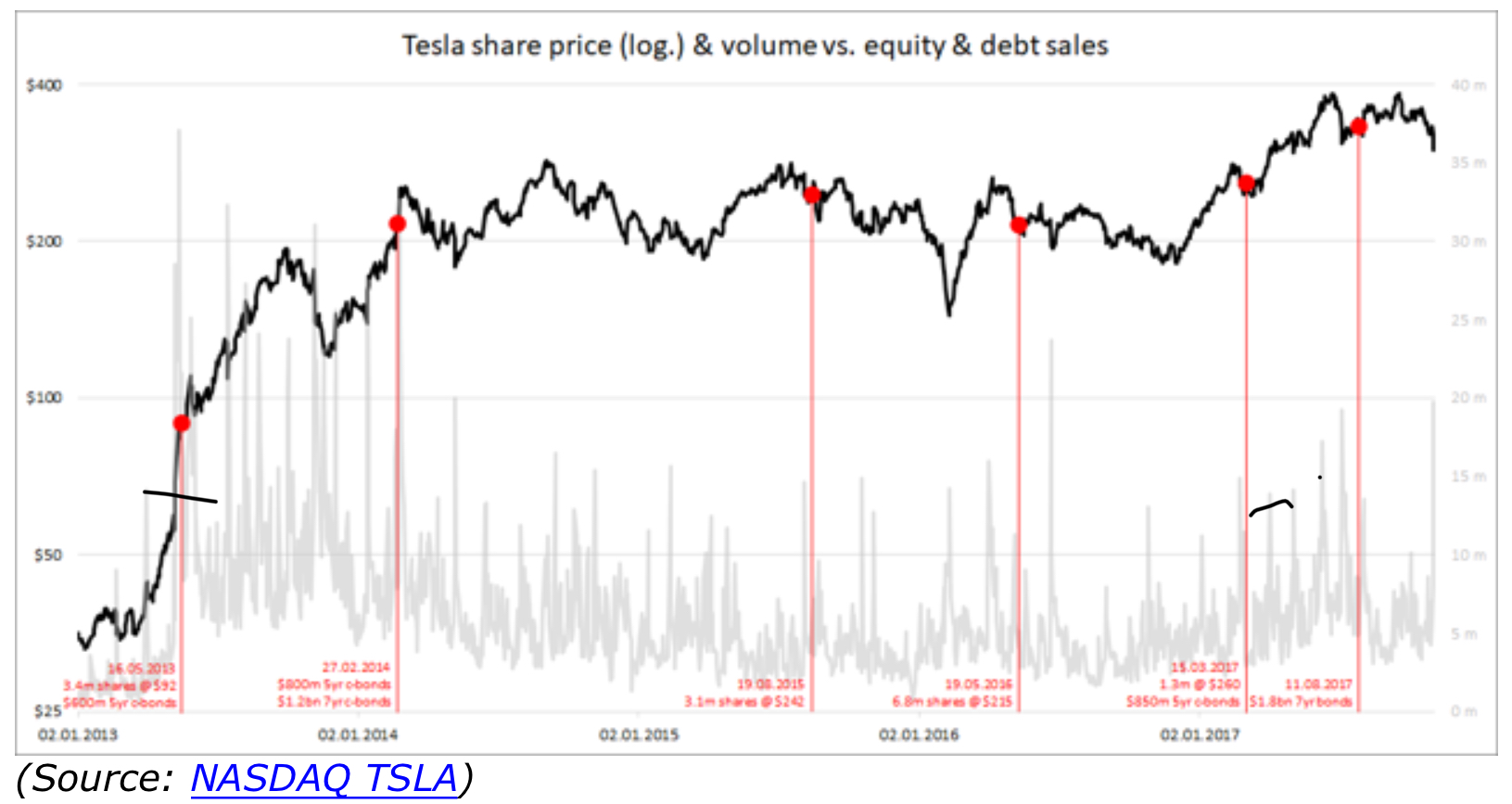

Se vogliamo tradurre tutto ciò in un solo concetto: bruciando cassa e continuando a posporre le date di consegna delle proprie vetture sulle quali ottiene un margine sino ad oggi piuttosto risicato Tesla continua invece a investire in mille direzioni diverse per ciascuna delle quali (qui sotto l’elenco) essa richiede al mercato cospicui contributi. Se almeno rispettasse le promesse recenti relative alla capacità produttiva e alla tempistica di completamento dei nuovi modelli gli analisti potrebbero indulgere maggiormente sulle iniziative più estemporanee. Secondo i suoi detrattori così facendo Tesla non sembra invece produrre alcun valore per i suoi azionisti.

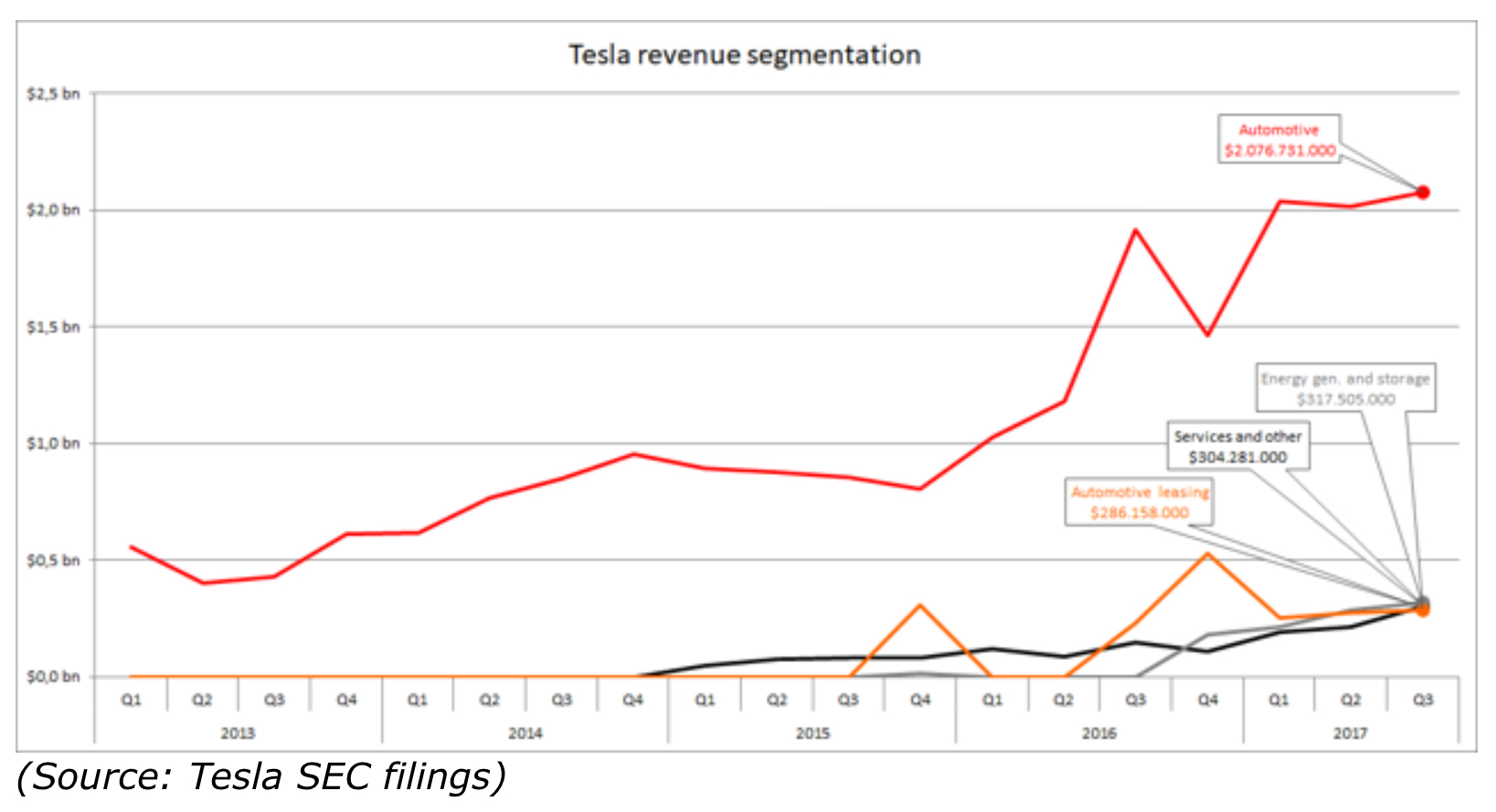

Se vogliamo tradurre tutto ciò in un solo concetto: bruciando cassa e continuando a posporre le date di consegna delle proprie vetture sulle quali ottiene un margine sino ad oggi piuttosto risicato Tesla continua invece a investire in mille direzioni diverse per ciascuna delle quali (qui sotto l’elenco) essa richiede al mercato cospicui contributi. Se almeno rispettasse le promesse recenti relative alla capacità produttiva e alla tempistica di completamento dei nuovi modelli gli analisti potrebbero indulgere maggiormente sulle iniziative più estemporanee. Secondo i suoi detrattori così facendo Tesla non sembra invece produrre alcun valore per i suoi azionisti. La società ancora oggi origina quasi il 90% dei propri ricavi dalla vendita di tre tipologie di veicoli elettrici, due delle quali sono già disponibili sul mercato (la Model S e la Model X) mentre la terza (la Model 3) è in arrivo ma ha già ottenuto dai futuri utenti un cospicuo contributo di “prenotazione”. Una quarta tipologia (la Model Y, nell’immagine) relativa a un nuovo concetto di SUV leggero, sembra invece che non vedrà la luce prima del 2020.

La società ancora oggi origina quasi il 90% dei propri ricavi dalla vendita di tre tipologie di veicoli elettrici, due delle quali sono già disponibili sul mercato (la Model S e la Model X) mentre la terza (la Model 3) è in arrivo ma ha già ottenuto dai futuri utenti un cospicuo contributo di “prenotazione”. Una quarta tipologia (la Model Y, nell’immagine) relativa a un nuovo concetto di SUV leggero, sembra invece che non vedrà la luce prima del 2020.

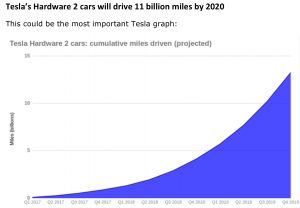

Il fatto inoltre che le vetture Tesla in commercio già incorporano il sistema di guida autonoma consente all’azienda di totalizzare un gigantesco numero di miglia percorse, nel corso delle quali il software aggiunge all’enorme database ogni genere di situazioni di rischio. Si veda il grafico qui riportato:

Il fatto inoltre che le vetture Tesla in commercio già incorporano il sistema di guida autonoma consente all’azienda di totalizzare un gigantesco numero di miglia percorse, nel corso delle quali il software aggiunge all’enorme database ogni genere di situazioni di rischio. Si veda il grafico qui riportato: