IL BOOM DEGLI IPO IN BORSA È DESTINATO A PROSEGUIRE CON LO SGRAVIO DEI COSTI DI QUOTAZIONE

Il 2017 rischia di passare alla storia del nostro paese come l’anno del rilancio economico italiano. Non solo le aspettative di crescita del prodotto interno lordo sono ancora una volta al rialzo (adesso si parla di un +1,5%) ma soprattutto non sembra un fuoco di paglia come è stato più volte in passato dopo la grande crisi. La conferma della svolta proviene soprattutto da altri indici, più significativi per il mondo delle imprese, come quello della produzione industriale che spicca in ottobre a un +4% su base annua. Il 2017 verrà ricordato come l’anno delle quotazioni in borsa: già 30 Initial Public Offerings (IPO) sino ad oggi (di cui 17 all’AIM) e si stima ben 40 entro fine anno tra le quali la più grande IPO d’Europa nel 2017: il ritorno in Borsa della Pirelli, che da sola ha collocato titoli per €2,3 miliardi!

La borsa italiana non si è fatta sfuggire l’opportunità di cogliere la ripresa economica e, un po’ per il traino degli altri mercati finanziari internazionali, un po’ per effetto del positivo andamento dell’industria, i suoi livelli sono cresciuti ben più che proporzionalmente: del 20% da inizio 2017 e di ben il 40% da un anno fa ad oggi.

INDICE FTSE MIB BORSA ITALIANA NELL’ULTIMO ANNO

Ancor meglio è andata per l’indice di borsa relativo al comparto delle piccole e medie imprese: +23% da inizio 2017 (anche se la variazione da un anno ad oggi è stata meno significativa di quella dell’intero mercato:+30% da un anno fa ad oggi). L’Alternative Investment Market (AIM) è il segmento di Borsa Italiana dedicato alla quotazione delle piccole e medie imprese. Esse valgono (capitalizzano, si dice in Borsa) in media 52 milioni e con l’operazione di quotazione hanno raccolto mezzi freschi in media per 5,3 milioni.

INDICE FTSE AIM BORSA ITALIANA NELL’ULTIMO ANNO

Sicuramente però -complice il più che positivo andamento degli indici- il dato più significativo della svolta che il nostro paese ha marcato nel 2017 è quello del gran numero di imprese piccole e grandi che hanno deciso di varcare la soglia della Borsa. Non solo le 40 imprese che entro fine anno l’avranno già fatto, ma soprattutto il numero di quelle che hanno deciso di farlo prima o poi: quasi 400 imprese si sono già iscritte infatti al circuito Èlite della Borsa Italiana, un percorso di conferenze e confronti che tende a preparare le “matricole” al grande passo. Una vera e propria rivoluzione se si quotassero tutte, che porterebbe al raddoppio le attuali dimensioni del listino milanese!

Una parte del merito va tuttavia ascritta alla normativa dello scorso anno sui Piani Individuali di Risparmio che hanno già portato alle imprese italiane la bellezza di €10 miliardi di denaro fresco! Sei volte quanto previsto al momento del varo della legge (€1,5 miliardi per quest’anno). Una manna che ha favorito non poco la liquidità dei listini, in particolare dell’AIM.

La quotazione in Borsa porta indubbiamente una serie di vantaggi, a partire dal denaro fresco che affluisce stabilmente in azienda (non bisogna infatti restituirlo né pagarne gli interessi ma casomai remunerarlo -nel tempo e solo qualora non vi siano opportunità migliori- con una politica di dividendi).

In alcuni casi tuttavia il passaggio può risultare traumatico quando l’azienda non è pronta o la governance non è chiara o, peggio, la contabilità non è trasparente e veritiera. Il percorso di adeguamento alle esigenze degli investitori che sottoscriveranno i loro titoli quotati in borsa passa innanzitutto dalla capacità di esprimere un buon piano industriale, un’ottima strategia di accrescimento del valore d’impresa e un controllo significativo dei rischi del business.

La vera novità però deve ancora arrivare (e ci si augura che si trasformi in altrettanto interesse per la quotazione in borsa), perché sono state inserite nella legge finanziaria del 2018 (in approvazione entro fine anno) nuove misure per favore la quotazione in Borsa delle PMI: un credito d’imposta pari al 50% dei costi di consulenza legati alla quotazione (con un tetto di €500mila) e un ampliamento della normativa sui P.I.R.

Dal momento che il costo medio delle operazioni legate alla quotazione storicamente si attesta sugli €800mila (€500mila per advisory, revisione, diligences e oneri vari oltre a €360mila per il collocamento dei titoli per l’importo medio di €7,3milioni), ecco che lo stanziamento previsto, €30 milioni, sembra sufficiente a coprire l’operazione per almeno 60 nuove imprese che rientrano nella definizione di PMI: non più di 250 dipendenti, 50 milioni di fatturato e 41 milioni di attivo di bilancio. Sarebbero il doppio di tutte le IPO del 2017 sino ad oggi e quasi il quadruplo delle di quelle che sino ad oggi si sono quotate all’AIM. !

Insomma tra la normativa sui mini bond, quella sui P.I.R. e quella sulle quotazioni in borsa, bisogna dare atto a questo governo di stare facendo molto più di quelli che lo hanno preceduto per ridurre la dipendenza delle imprese dalle disponibilità di credito del sistema bancario. Chissà che il famoso “dito” di Maurizio Cattelan (il cui nome è L.O.V.E. , acronimo di libertà, odio, vendetta ed eternità) che svetta in Piazza Affari e che tante polemiche aveva suscitato al momento dell’installazione (qualcuno lo aveva definito un invito al risparmiatore italiano a metterselo dove meglio credeva) non abbia invece profetizzato l’attuale rialzo delle quotazioni per le sorti del mercato nostrano dei capitali?

Stefano di Tommaso

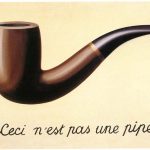

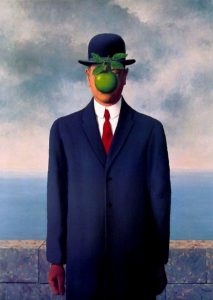

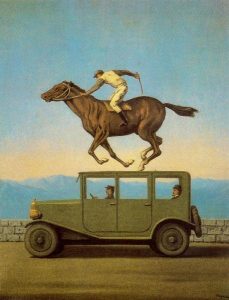

La Trahison des images (la fuorvianza delle immagini) è un suo dipinto realizzato nel 1928-29 (l’anno della più grande delle crisi di Borsa della storia). L’opera, contestando la raffigurazione della pipa (non si tratta di fatto di una pipa, bensì di una sua immagine), mira a mettere in risalto la differenza di tangibilità e consistenza che il mondo della realtà ha con quello dei segni, invitando alla riflessione sulla complessità del linguaggio. A cinquant’anni dalla morte di Maigritte il messaggio della filosofia surrealista lanciato con forza proprio dalla pittura di grandi evocatori di concetti astratti come lui (ma anche da Miró, Ernst, Dalí, de Chirico ecc…), non poteva essere più attuale nel contesto odierno dei mercati finanziari.

La Trahison des images (la fuorvianza delle immagini) è un suo dipinto realizzato nel 1928-29 (l’anno della più grande delle crisi di Borsa della storia). L’opera, contestando la raffigurazione della pipa (non si tratta di fatto di una pipa, bensì di una sua immagine), mira a mettere in risalto la differenza di tangibilità e consistenza che il mondo della realtà ha con quello dei segni, invitando alla riflessione sulla complessità del linguaggio. A cinquant’anni dalla morte di Maigritte il messaggio della filosofia surrealista lanciato con forza proprio dalla pittura di grandi evocatori di concetti astratti come lui (ma anche da Miró, Ernst, Dalí, de Chirico ecc…), non poteva essere più attuale nel contesto odierno dei mercati finanziari. Sono quasi due anni che I banchieri centrali ci raccontano della loro volontà di procedere a una graduale ritirata da quello che è stato forse il loro più vasto e profondo intervento nella storia dell’economia: il Quantitative Easing (l’allentamento della politica monetaria seguìto alla brusca riduzione della liquidità in circolazione dopo la crisi borsistica del 2008). All’epoca si rischiava di ripercorrere pedissequamente gli otto anni di crisi economica che erano seguiti alla crisi finanziaria del 1929 e i principali banchieri centrali nel mondo, capitanati da quelli anglosassoni, decisero nel 2008 di controbilanciare con vigore la riduzione del moltiplicatore monetario del credito (e della velocità di circolazione della moneta) con l’acquisto sul mercato di grandi quantità di titoli e dunque con la conseguenza di affogarli di liquidità. I tassi di interesse discesero perciò più o meno bruscamente intorno allo zero e questo fatto risultò a sua volta essenziale per rendere sostenibile un altro macigno che rischiava di schiacciare per sempre l’economia mondiale: l’eccesso di indebitamento generale (tanto privato quanto degli Stati sovrani).

Sono quasi due anni che I banchieri centrali ci raccontano della loro volontà di procedere a una graduale ritirata da quello che è stato forse il loro più vasto e profondo intervento nella storia dell’economia: il Quantitative Easing (l’allentamento della politica monetaria seguìto alla brusca riduzione della liquidità in circolazione dopo la crisi borsistica del 2008). All’epoca si rischiava di ripercorrere pedissequamente gli otto anni di crisi economica che erano seguiti alla crisi finanziaria del 1929 e i principali banchieri centrali nel mondo, capitanati da quelli anglosassoni, decisero nel 2008 di controbilanciare con vigore la riduzione del moltiplicatore monetario del credito (e della velocità di circolazione della moneta) con l’acquisto sul mercato di grandi quantità di titoli e dunque con la conseguenza di affogarli di liquidità. I tassi di interesse discesero perciò più o meno bruscamente intorno allo zero e questo fatto risultò a sua volta essenziale per rendere sostenibile un altro macigno che rischiava di schiacciare per sempre l’economia mondiale: l’eccesso di indebitamento generale (tanto privato quanto degli Stati sovrani). Il “Tapering” però (che dal punto di vista economico dovrebbe essere l’esatto opposto della manovra espansiva) sbandierato da due anni a questa parte dagli annunci dei medesimi banchieri centrali, preoccupati dall’incessante e dilagante crescita dei valori azionari e obbligazionari, è risultato tuttavia così prudente e graduale da apparire sostanzialmente inesistente. Un caso così estremo da risultare sostanzialmente illusorio di quella “Forward Guidance” (anticipazione verbale delle future manovre) che le banche centrali amano utilizzare per indirizzare i mercati quando vedono degli eccessi che potrebbero trasformarsi in futuri disastri.

Il “Tapering” però (che dal punto di vista economico dovrebbe essere l’esatto opposto della manovra espansiva) sbandierato da due anni a questa parte dagli annunci dei medesimi banchieri centrali, preoccupati dall’incessante e dilagante crescita dei valori azionari e obbligazionari, è risultato tuttavia così prudente e graduale da apparire sostanzialmente inesistente. Un caso così estremo da risultare sostanzialmente illusorio di quella “Forward Guidance” (anticipazione verbale delle future manovre) che le banche centrali amano utilizzare per indirizzare i mercati quando vedono degli eccessi che potrebbero trasformarsi in futuri disastri. Ad ascoltare gli annunci bellicosi di aumenti dei tassi di interesse della Yellen sembrava che una nuova crisi dei mercati potesse arrivare solo per effetto di tale manovra, attuata invece sino ad oggi in forma quasi simbolica, perché lo sanno tutti che un vero rialzo dei tassi di interesse I governi di tutto il mondo non possono permetterselo, fino a quando non saranno riusciti a monetizzare buona parte del debito pubblico, cioè per molti anni ancora. Tanto per fare due numeri, dal 2007 i debiti globali (pubblici e privati) sono infatti aumentati di oltre il 70%, arrivando a sfiorare i 140mila miliardi di dollari secondo il Fondo monetario internazionale. E’ chiaro anche a un bambino che -se un’importante risalita dei tassi si materializzasse- il maggior costo del servizio del debito non farebbe che incrementare I disavanzi pubblici e dunque la massa del debito stesso, impedendone il rientro a volumi più fisiologici. Ecco dunque che si procede sistematicamente a graduali rinvii dei rialzi annunciati e a piccoli passi di un quarto di punto percentuale alla volta, augurandosi che l’omeopatia funzioni davvero nel limitare gli eccessi dei mercati finanziari.

Ad ascoltare gli annunci bellicosi di aumenti dei tassi di interesse della Yellen sembrava che una nuova crisi dei mercati potesse arrivare solo per effetto di tale manovra, attuata invece sino ad oggi in forma quasi simbolica, perché lo sanno tutti che un vero rialzo dei tassi di interesse I governi di tutto il mondo non possono permetterselo, fino a quando non saranno riusciti a monetizzare buona parte del debito pubblico, cioè per molti anni ancora. Tanto per fare due numeri, dal 2007 i debiti globali (pubblici e privati) sono infatti aumentati di oltre il 70%, arrivando a sfiorare i 140mila miliardi di dollari secondo il Fondo monetario internazionale. E’ chiaro anche a un bambino che -se un’importante risalita dei tassi si materializzasse- il maggior costo del servizio del debito non farebbe che incrementare I disavanzi pubblici e dunque la massa del debito stesso, impedendone il rientro a volumi più fisiologici. Ecco dunque che si procede sistematicamente a graduali rinvii dei rialzi annunciati e a piccoli passi di un quarto di punto percentuale alla volta, augurandosi che l’omeopatia funzioni davvero nel limitare gli eccessi dei mercati finanziari. Calcola la Banca Pictet che, secondo gli annunci odierni dei loro governatori, dopo i 2.540 miliardi di dollari iniettati sui mercati dalle 5 maggiori banche centrali del mondo nel 2017, si scenderà a “soli” 510 miliardi nel 2018 per poi teoricamente azzerare la liquidità immessa a partire dal 2019. Dunque bisogna aspettare almeno un biennio per verificare se toccheremo con mano una riduzione della liquidità sui mercati.

Calcola la Banca Pictet che, secondo gli annunci odierni dei loro governatori, dopo i 2.540 miliardi di dollari iniettati sui mercati dalle 5 maggiori banche centrali del mondo nel 2017, si scenderà a “soli” 510 miliardi nel 2018 per poi teoricamente azzerare la liquidità immessa a partire dal 2019. Dunque bisogna aspettare almeno un biennio per verificare se toccheremo con mano una riduzione della liquidità sui mercati. “Davvero qualcuno vuol fermare il galoppo dell’economia ?” (avrebbe chiesto Maigritte con ironia). Nessuno, davvero, nemmeno se “sospinto” da forze artificiali. Anche perché i Paesi OCSE sanno benissimo che senza la manna dell’accelerazione del prodotto globale lordo che oggi finalmente si dispiega essi non potrebbero sostenere le tensioni sociali interne che derivano dal fatto che le classi meno agiate dei paesi più ricchi hanno beneficiato sino ad oggi ben poco della ripresa economica. La crescita indotta dalle facilitazioni monetarie ha in prima battuta favorito i detentori di attività finanziarie. Cioè h ampliato la disuguaglianza economica. Ci vuole tempo perché i suoi benefici si trasmettano all’economia reale.

“Davvero qualcuno vuol fermare il galoppo dell’economia ?” (avrebbe chiesto Maigritte con ironia). Nessuno, davvero, nemmeno se “sospinto” da forze artificiali. Anche perché i Paesi OCSE sanno benissimo che senza la manna dell’accelerazione del prodotto globale lordo che oggi finalmente si dispiega essi non potrebbero sostenere le tensioni sociali interne che derivano dal fatto che le classi meno agiate dei paesi più ricchi hanno beneficiato sino ad oggi ben poco della ripresa economica. La crescita indotta dalle facilitazioni monetarie ha in prima battuta favorito i detentori di attività finanziarie. Cioè h ampliato la disuguaglianza economica. Ci vuole tempo perché i suoi benefici si trasmettano all’economia reale.