LE BANCHE ITALIANE AI MASSIMI

Perché sembra essere il momento d’oro per le banche italiane? Non soltanto per l’ottima performance delle loro azioni sui mercati azionari, ma anche e soprattutto perché la congiuntura attuale sembra ancora una volta favorirne la profittabilità, le aggregazioni (anche Cross-Border) e il possibile allentamento delle restrizioni normative. Dunque, se anche l’economia italiana non farà faville è ragionevole ritenere che le banche italiane potranno continuare a godere di un’invidiabile situazione di contesto in cui fare molti profitti. Ma riusciranno a raggiungere il livello di quelle americane?

LE PERFORMANCES IN BORSA

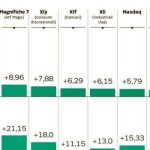

Dopo il cospicuo rialzo dei tassi d’interesse provocato dalle banche centrali in risposta alle pressioni inflattive (nel 2023) il sistema bancario globale ha iniziato a guadagnare decisamente più che in passato. Il 2024 è stato un anno d’oro per tutti i principali istituti italiani, che hanno performato meglio dei rivali europei. Da gennaio l’indice Ftse Italia Banks ha guadagnato il 55,18%, mentre l’Euro Stoxx Banks «solo» il 22,39%.

LE PROSPETTIVE DI CONTESTO

Per le banche gli esperti si aspettano dividendi abbondanti anche nel 2025 e un sostegno ai margini derivanti dall’incremento delle commissioni e dagli ulteriori tagli ai costi comuni che derivano dalle aggregazioni in corso. Inoltre le prospettive di rallentamento dell’economia è possibile che spingeranno le banche centrali ad allentare le politiche monetarie, fornendo agli istituti di credito ulteriore liquidità per fare prestiti e finanziare infrastrutture.

Senza contare il fatto che i rendimenti dei titoli di stato a medio e lungo termine sembrano inesorabilmente in crescita e facendo impennare la “curva dei rendimenti “ (il livello dei tassi per ciascuna durata). Cosa che può favorire le banche ampliando la forbice tra tassi attivi (tipicamente riferiti a ciascuna durata del prestito) a quelli passivi (tipicamente calibrati sui tassi a breve termine).

LA LIQUIDITÀ POTREBBE INCREMENTARE

È vero che gli ulteriori tagli dei tassi a breve termine da parte delle banche centrali saranno un importante banco di prova anche per le banche italiane (perché, se riuscissero a far scendere anche i tassi a medio-lungo termine, contribuirebbero a ridurre la suddetta forbice da intermediazione del denaro). Ma non solo la discesa dei tassi a lungo termine al momento sembra improbabile, in più oggi con il calo dei tassi e dello spread stanno piuttosto prevalendo i disinvestimenti dai titoli del Tesoro, per monetizzare le plusvalenze. E la liquidità ricavata resta parcheggiata presso le banche, che aumentano così la loro liquidità.

Le analisi Abi fotografano a settembre consistenze nei depositi delle banche italiane in crescita annua dello 0,3% a 1.781 miliardi (+2% nel mese precedente). Sempre l’Abi rileva che la remunerazione dei depositi sui conti correnti continua a scendere sulla scia del taglio dei tassi della Bce, a ottobre era lo 0,52% medio, in rispetto allo 0,54% del mese precedente (era 0,02% prima della partenza dalla fase di rialzo dei tassi da parte di Bce nel luglio 2022).

IL RISIKO BANCARIO: IL CASO UNICREDIT

I titoli del settore finanziario non solo hanno già fatto felici i loro azionisti in Europa per il secondo anno di seguito ma -a differenza dei comparti produttivi- si accingono a proseguire la corsa anche nel prossimo, e non soltanto per il tanto atteso risiko bancario europeo aperto da UniCredit con la sua mossa su Commerzbank.

IL RISIKO BANCARIO: IL CASO BANCO-MPS

In Italia la doppia mossa del Banco BPM potrebbe avere posto le basi per la nascita del terzo polo bancario, dopo UniCredit e Intesa. BANCO BPM infatti -anche grazie all’OPA su Anima e all’acquisto del 5% di Monte dei Paschi di Siena- ha realizzato un incremento di valore del 102% dall’inizio dell’anno, superiore anche a quello di BPER: 101%. Ora il Banco, mettendo insieme quel 5% di MPS all’eventuale acquisto della quota residua di proprietà dello Stato e sindacando le quote acquisite con quelle di altri privati (Caltagirone e Del Vecchio) potrebbe risultarne il primo azionista e di fatto il soggetto controllante.

GLI OTTIMI RISULTATI DI BILANCIO

Occorre inoltre considerare l’ottimismo generale che per il settore bancario deriva dai conti dei primi nove mesi del 2024, i quali hanno evidenziato ottimi profitti dei sette maggiori istituti italiani (con un nuovo record a 20,2 miliardi, in crescita del 22% sull’anno precedente). Gli analisti di Jp Morgan dopo questi risultati stanno aggiornando le stime sulle banche italiane e aumentando le previsioni sull’utile netto stimato per il 2024-26 con la conseguenza di rivedere al rialzo anche le previsioni di prezzo dei titoli azionari.

Ad esempio la cavalcata degli ultimi mesi ha permesso a Intesa SanPaolo di diventare la banca più capitalizzata dell’Unione Europea (circa €70 miliardi) non solo con l’ottima integrazione dell’UBI (acquisita oramai a qualche anno fa), ma anche perché performano bene anche le sue “fabbriche prodotto”, come la SGR Eurizon e l’assicurazione Intesa SanPaolo Vita. Per gli analisti la corsa dell’istituto sarà vertiginosa: non soltanto ha realizzato un utile di oltre 7 milioni primi nove mesi del 2024, ma anche per il 2025 si prevedono faville: oltre 9 miliardi.

VERSO UN’ULTERIORE CONCENTRAZIONE DEL MERCATO

D’altra parte quella dei grandi poli bancari europei sembra una necessità. Solo con le grandi dimensioni (o con un deciso ulteriore taglio dei costi) gli istituti di credito potranno proiettare anche nel lontano futuro le speranze di crescita dei margini. Si spiega anche così l’importanza di controllare le fabbriche di prodotto del risparmio gestito per sostenere i ricavi nel tempo

Come pure la ricerca di nuove acquisizioni si spiega con la necessità di mettere a fattor comune gli ingenti investimenti tecnologici che da qui a breve si renderanno necessari per adeguare i sistemi digitali bancari alle nuove capacità di analisi dei “Big Data” e all’intero universo dell’Intelligenza Artificiale (a partire dagli sportelli virtuali). Molti dei quali investimenti si giustificheranno quasi soltanto con la grande dimensione.

IL “GAP DI VALUTAZIONE” CON L’AMERICA

Inoltre il risiko bancario permetterebbe anche di ridurre il gap di capitalizzazione tra le banche europee e quelle americane (JP Morgan vale quasi dieci volte Intesa San Paolo). Per accorciare il divario ci vorrebbero però nuovi passi avanti verso l’Unione bancaria Europea, una prospettiva piuttosto remota nella congiuntura attuale. Ma c’è da scommettere che -in un contesto generale piuttosto piatto per le borse europee, i titoli bancari potranno dare migliori soddisfazioni ai loro azionisti.

Oltreoceano peraltro non è affatto detto che i titoli bancari abbiano già raggiunto i loro massimi. Non c’è infatti soltanto l’attesa generica delle Borse Valori per le nuove mosse del Presidente Eletto, ma anche la concreta aspettativa che i titoli bancari possano vedere ridotti i numerosi vincoli regolamentari precedentemente imposti dall’amministrazione Biden e di conseguenza molto importanti Family Offices stanno ora riposizionandosi sul settore finanziario. E c’è da scommettere che -seppure in modo limitato- alla fine ciò possa succedere anche a casa nostra o che quantomeno possa tendere a ridursi il “gap di valutazione” tra le banche.

Stefano di Tommaso

Le banche viceversa potrebbero risultare le vincitrici assolute dei prossimi quattro anni, non soltanto per le attese di tassi d’interesse crescenti (e dunque anche della forbice di intermediazione del denaro), ma anche per l’attesa riduzione delle regolamentazioni introdotte in precedenza dall’amministrazione Biden e per la necessità di finanziare un maggior volume complessivo di investimenti.

Le banche viceversa potrebbero risultare le vincitrici assolute dei prossimi quattro anni, non soltanto per le attese di tassi d’interesse crescenti (e dunque anche della forbice di intermediazione del denaro), ma anche per l’attesa riduzione delle regolamentazioni introdotte in precedenza dall’amministrazione Biden e per la necessità di finanziare un maggior volume complessivo di investimenti.