QUEL FRAGILE EQUILIBRIO DELLE BORSE

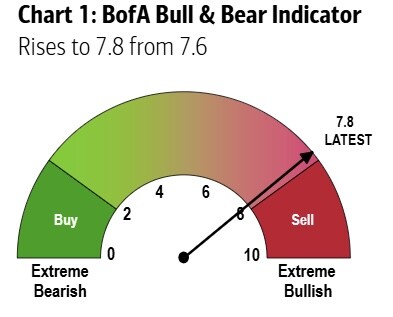

I mercati finanziari restano tonici (Wall Street è di nuovo ai massimi), nonostante le numerosissime ragioni di prudenza che potrebbero scuoterne le fondamenta. I motivi principali sono la grande liquidità che viene alimentata dalle banche centrali e i generosi profitti delle grandi imprese quotate. Il principale pericolo resta sempre quello di una ripresa dell’inflazione e del conseguente rialzo dei tassi d’interesse che però, in assenza di shock sistemici o di gravi sciagure, non sembra essere in arrivo.

IL PERICOLO DERIVANTE DAL CRESCENTE DEBITO PUBBLICO GLOBALE

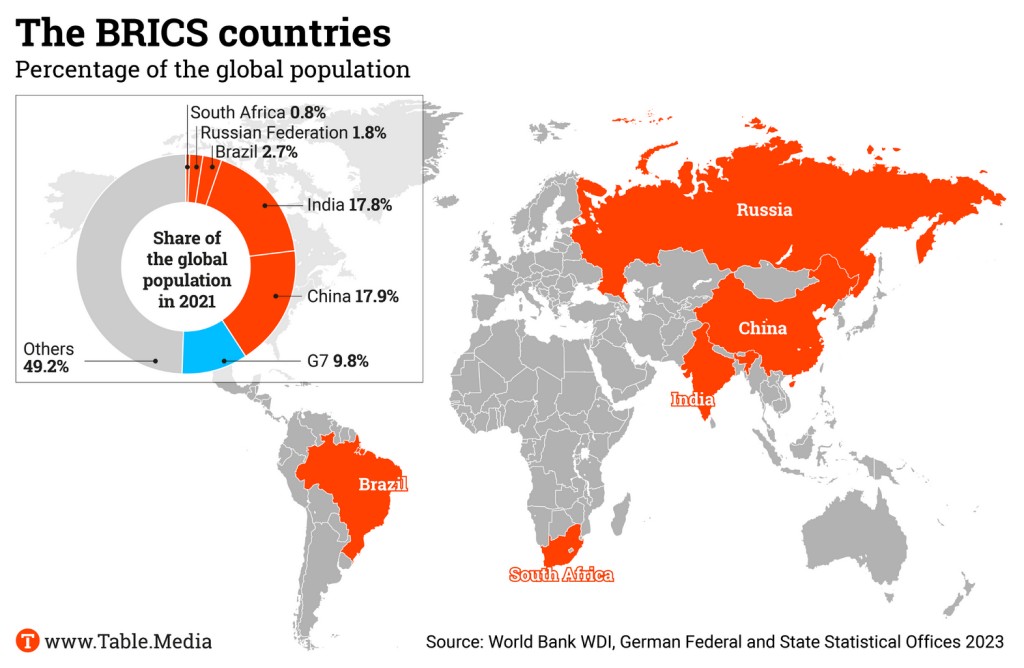

Davide Serra, fondatore di Algebris, ha recentemente fatto notare che per la prima volta nella storia umana la somma di tutti i debiti pubblici del pianeta ha superato il Prodotto Lordo globale, cioè la somma di tutti i redditi. E purtroppo l’attuale crescita economica globale sembra quasi interamente sostenuta dagli stimoli derivanti dalle politiche fiscali espansive delle principali economie del mondo e dalla spesa militare, anch’essa in costante aumento dappertutto. Una spesa pubblica sostenuta quasi sempre con deficit di bilancio dei relativi governi, i quali a loro volta sospingono l’espansione del debito complessivo.

Ovviamente quasi sempre le banche centrali sono chiamate a coadiuvare il finanziamento del debito pubblico aggiuntivo, cosa apparentemente innocua ma che nel tempo comporta un doppio prezzo da pagare: 1) il costo crescente degli interessi da pagare sui debiti pubblici, 2) la progressiva svalutazione monetaria derivante dall’incremento di moneta in circolazione, che inevitabilmente alimenta un’inflazione strisciante.

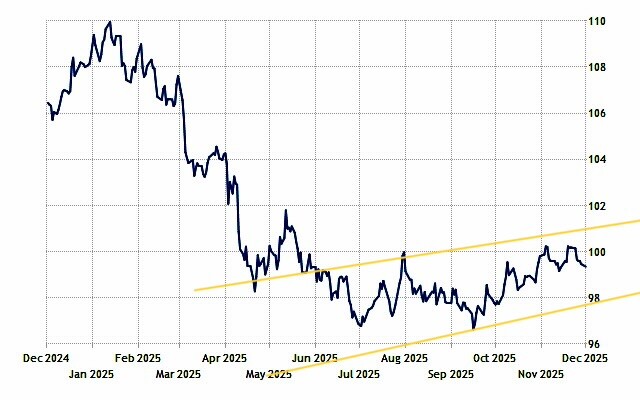

La principale economia globale (quella americana, che è anche la più indebitata) è profondamente segnata dal problema di come finanziare la crescente spesa per interessi su un debito pubblico che pare aver superato i 34 trilioni di dollari. E il suo governo ha escogitato al riguardo una ricetta per combattere questo fenomeno tanto semplice da enunciare quanto complessa poi da attuare: spingere la banca centrale americana a tagliare i tassi d’interesse e ad implementare politiche monetarie espansive, per aiutare l’amministrazione federale a piazzare i titoli di stato e farne calare il costo relativo.

LA FEDERAL RESERVE GUIDA I GIOCHI

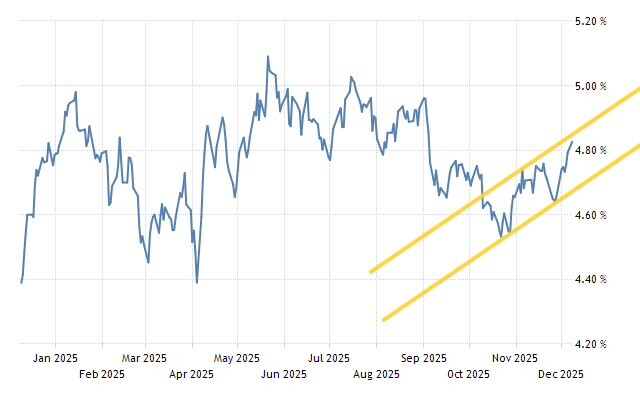

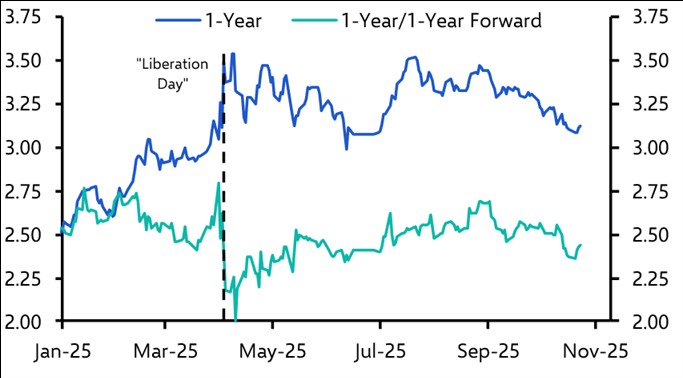

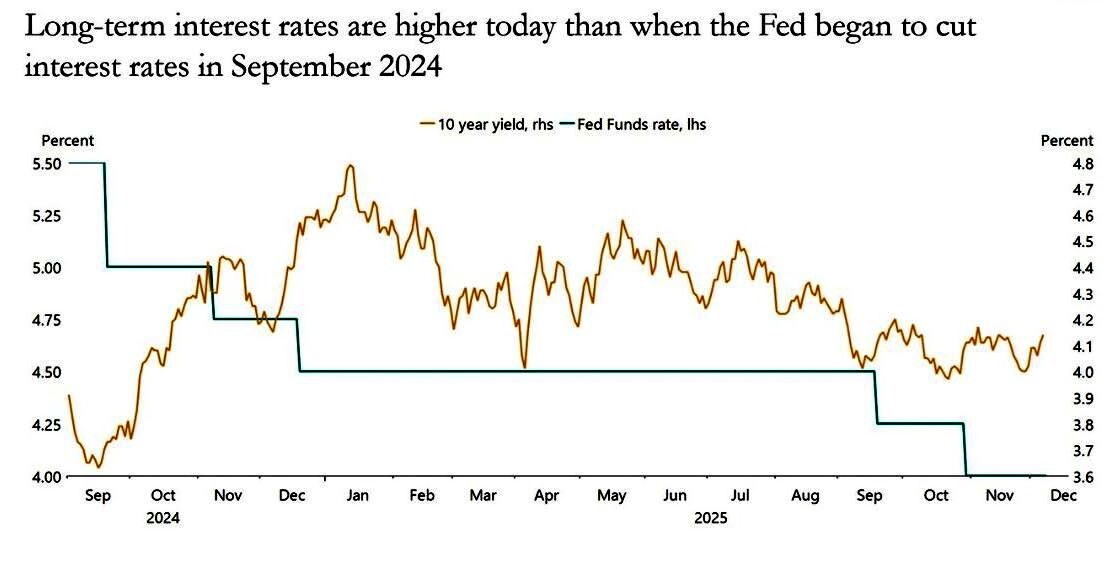

La Federal Reserve of America (FED), dapprima riluttante dopo la fiammata inflazionistica successiva all’epoca COVID, alla fine ha acconsentito. E ha appena praticato il terzo taglio dei tassi d’interesse da circa un anno a questa parte, annunciando anche il quarto a Gennaio (ciascuno da un quarto di punto), insieme con la decisione di avviare già da Dicembre un piano di acquisti di 40 miliardi al mese di titoli di stato americani.

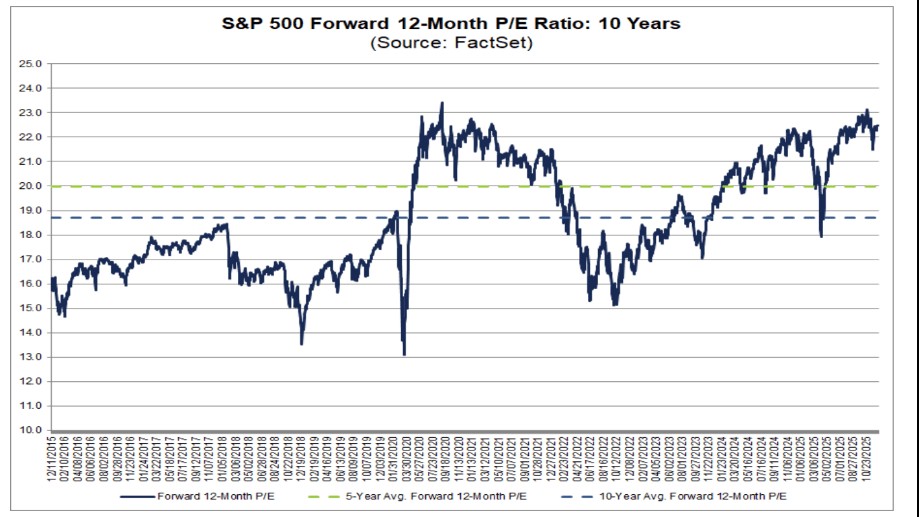

Le borse ovviamente hanno esultato, dal momento che per molti operatori economici ciò significa spendere Un po’ meno per gli interessi da pagare e investire un po’ di più se ne deriverà una maggior disponibilità di credito. Evidentemente poi dei tassi d’interesse più bassi possono determinare valutazioni aziendali più elevate, giustificando ulteriori crescite degli indici azionari. A dirla tutta la FED non ha soltanto scelto di farlo, ma ne è anche stata costretta, dal momento che il sistema bancario americano soffre da tempo di un calo strutturale dei depositi e anche stavolta necessitava di nuova finanza in vista delle ingenti nuove emissioni di titoli pubblici da sottoscrivere e rinnovare nel 2026 (per circa 8 trilioni di dollari da rifinanziare).

La manovra comunque, nel breve termine, può funzionare. A condizione però che la base monetaria americana non cresca troppo, con un effetto di rimbalzo sui prezzi di energia e materie prime tale da alimentare l’inflazione dei prezzi al consumo. E, a quanto pare, per il momento, sta funzionando. Il prezzo del petrolio che continua a calare e la riduzione della liquidità del sistema finanziario globale (si veda ad esempio la “frenata” della banca centrale giapponese) sembrano controbilanciare la politica monetaria nuovamente espansiva che la FED si accinge ad esercitare.

Tra l’altro la nuova politica monetaria della FED può facilmente indurre le altre banche centrali del resto del mondo ad applicare anch’esse delle riduzioni nel costo del denaro e aiutare dunque, indirettamente, le quotazioni delle borse valori di tutto il pianeta. Ragion per cui non soltanto gli indici azionari di Wall Street sono di nuovo vicini ai loro recenti record, ma anche le altre borse del mondo segnano quotazioni crescenti.

QUANTO POTRÀ DURARE ?

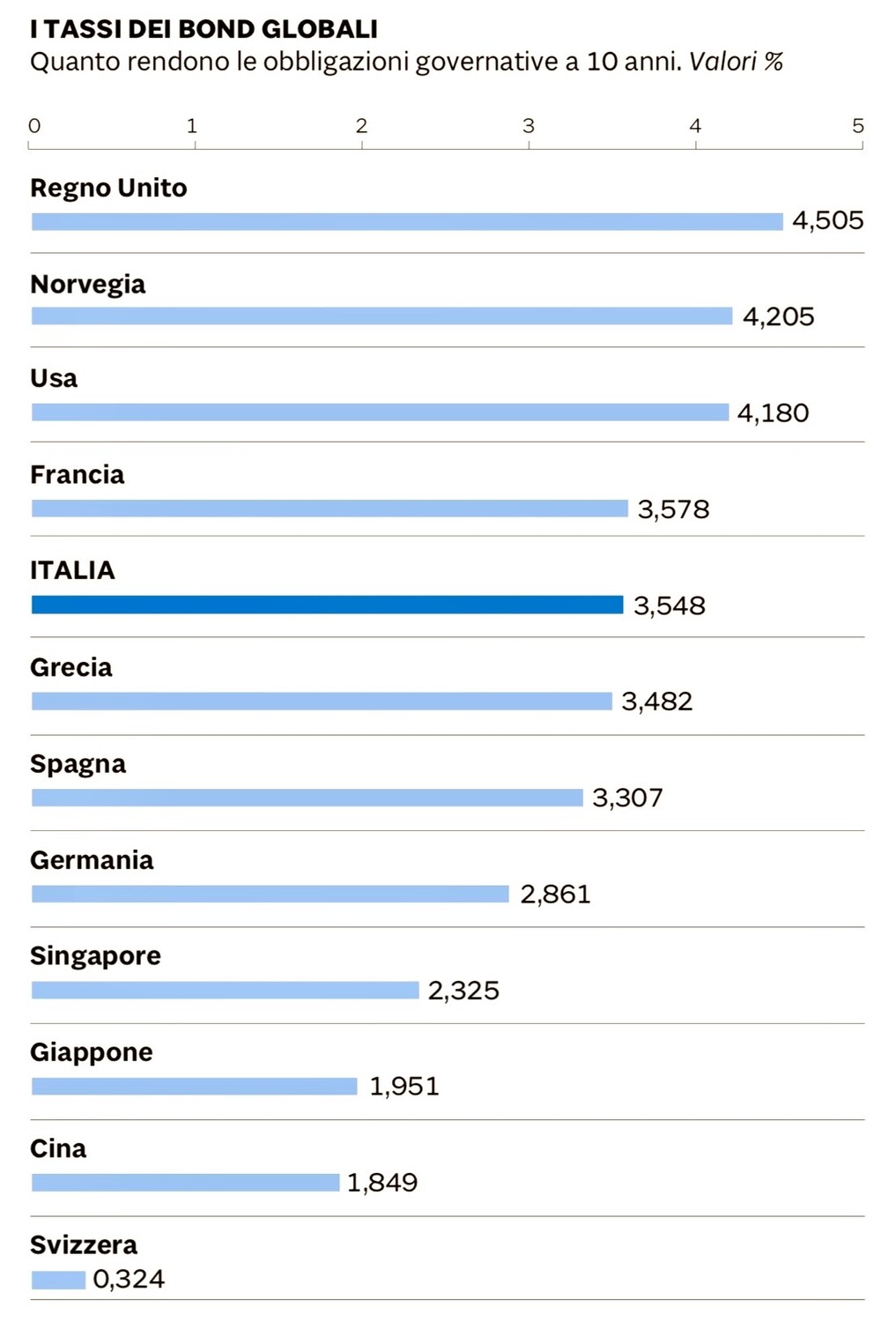

Ma il gioco vale la candela solo sin tanto che non giungano shock esogeni (come nuove guerre, ad esempio) che possano spingere al rialzo il costo dell’energia, delle materie prime e dei semilavorati. Qualora qualcosa di simile si verificasse ci sarebbero invece tutti i presupposti per una nuova fiammata inflazionistica simile a quella recentemente registrata e i tassi d’interesse, in particolare quelli a medio e e lungo termine, tornerebbero inevitabilmente a crescere più che proporzionalmente all’attuale livello di inflazione, che sembra restare al di sopra del livello considerato ottimale (il 2%).

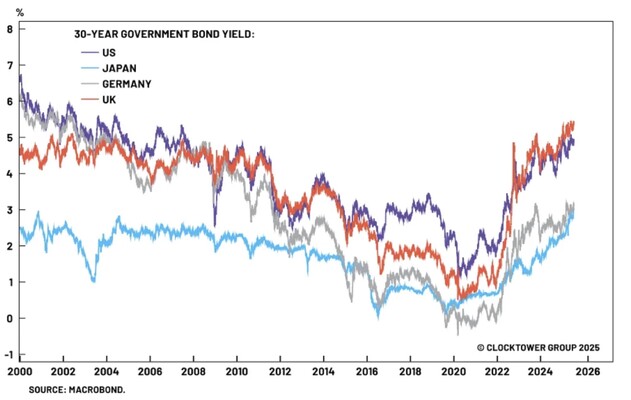

Il sistema finanziario occidentale rimane dunque in un delicato ma splendido equilibrio, che deriva dalla combinazione dinamica di politiche monetarie e fiscali entrambe espansive e, al tempo stesso, tassi d’interesse e inflazione addirittura decrescenti. E che sia delicato lo dimostrano due tendenze preoccupanti che potrebbero tuttavia in futuro essere smentite dai fatti o potrebbero invece esplodere in tutta la loro potenza: il prezzo crescente dei metalli preziosi (le quotazioni di oro e argento in particolare sono praticamente raddoppiate nel 2025) e il tasso in salita dei titoli di stato a lunga scadenza, che rispecchia la prudenza dei risparmiatori riguardo alla leva principale che può muoverli: l’inflazione.

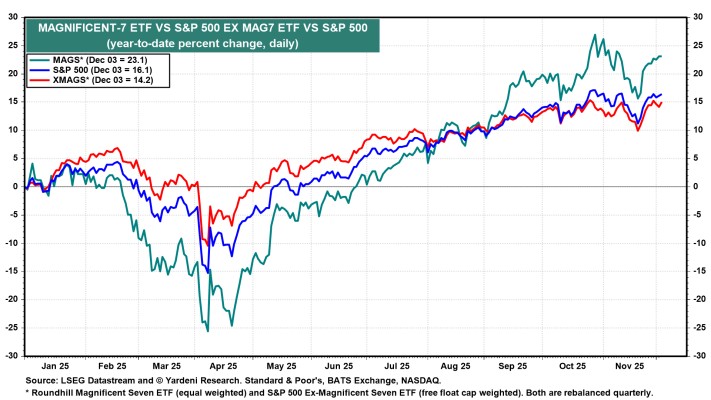

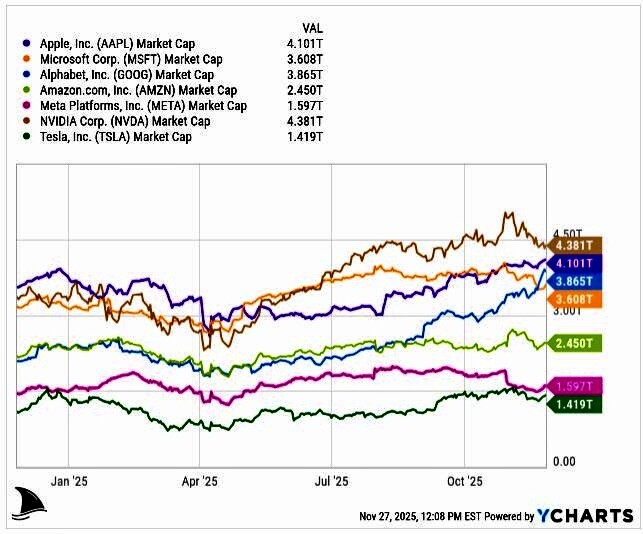

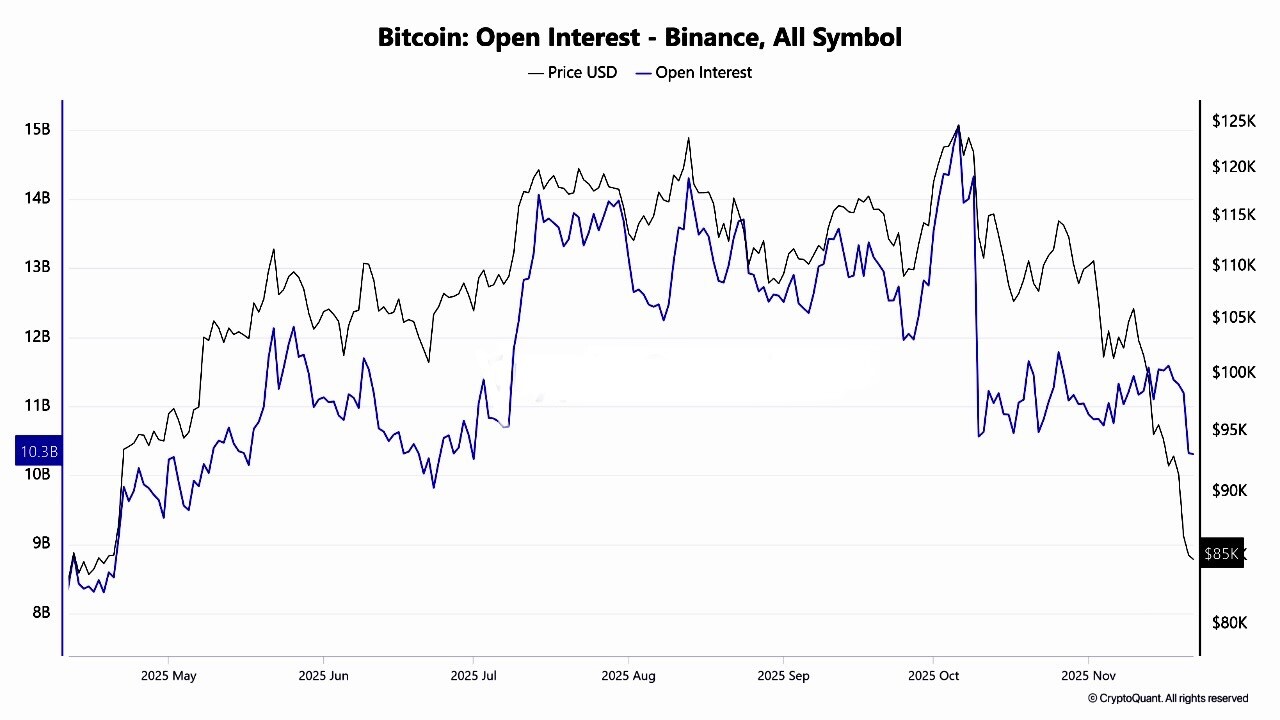

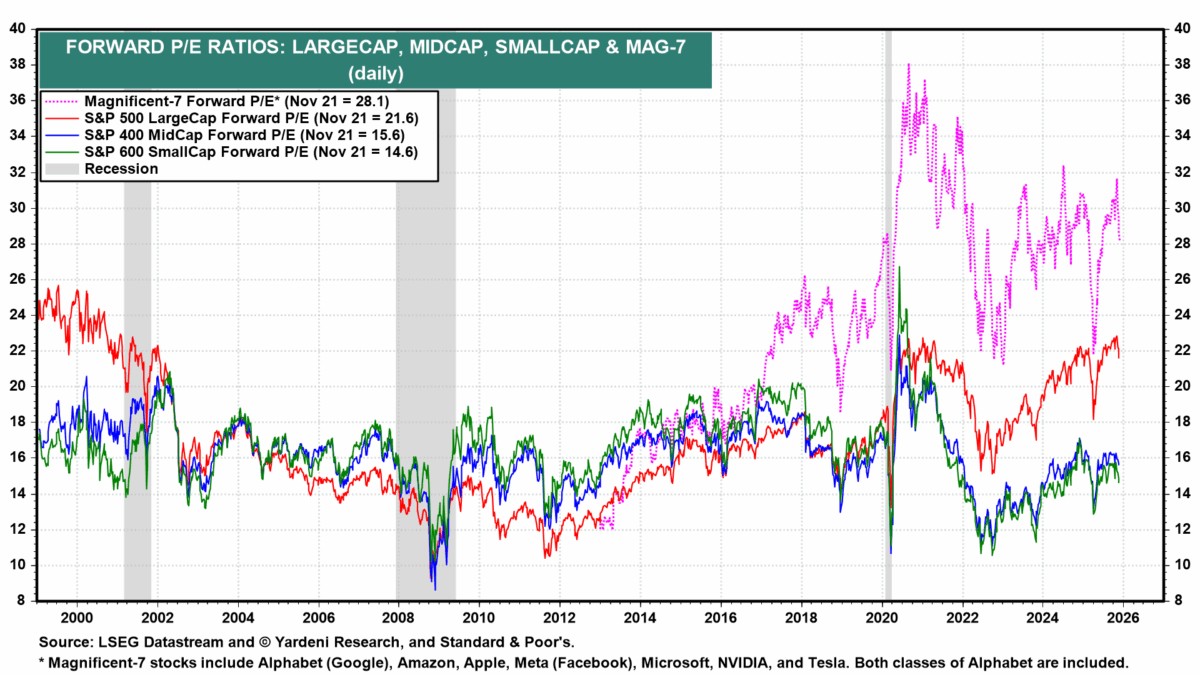

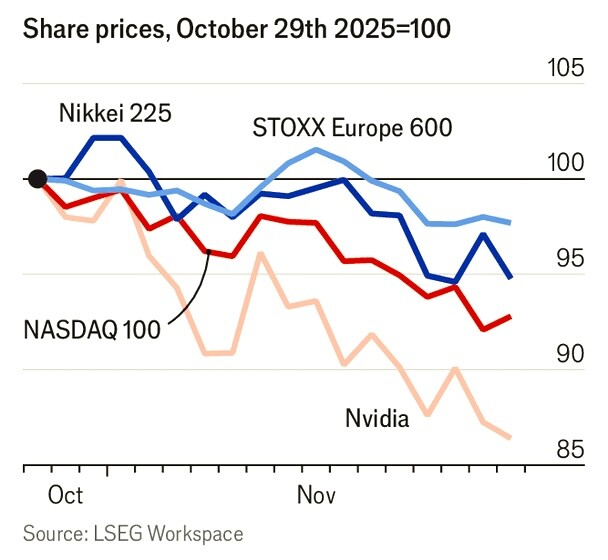

Gli investitori, d’altronde, pur felici per poter archiviare un anno da record per la performance dei portafogli gestiti, hanno altresì mangiato la foglia e stanno già provvedendo a ”ruotare” i portafogli verso categorie di investimento caratterizzate da maggior prudenza, come ad esempio i titoli che esprimono maggior valore intrinseco o che riescono a pagare dividendi più generosi, penalizzando in tal modo le categorie considerate più rischiose, come ad esempio i titoli delle grandi aziende tecnologiche e le criptovalute.

LA “SCOMMESSA” DEI MERCATI

Ciò sembra tuttavia riuscire ad avvenire in modo molto graduale, man mano che ci avviciniamo alla fine del 2025, permettendo quindi ai principali indici azionari di restare vicini ai livelli massimi di sempre. La ”scommessa” dell’intero mercato è dunque quella di riuscire ad accompagnare senza scossoni il processo di rotazione in corso, augurandosi di poter “contagiare” al ribasso i tassi d’interesse a lungo termine con il calo dei tassi d’interesse a breve termine, nonostante le giustificate resistenze dei grandi investitori, che restano preoccupati dalla persistenza dell’inflazione dei prezzi.

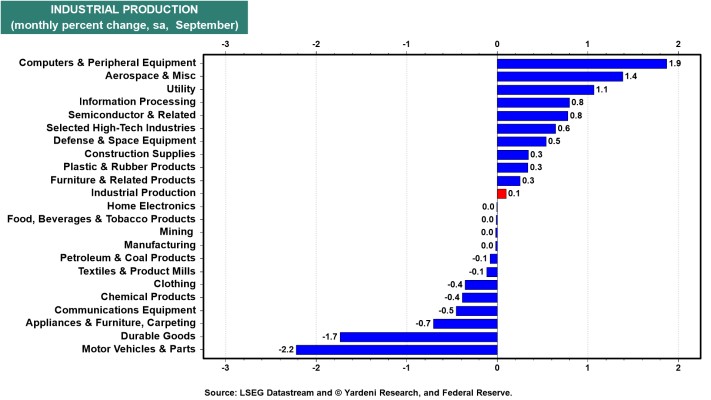

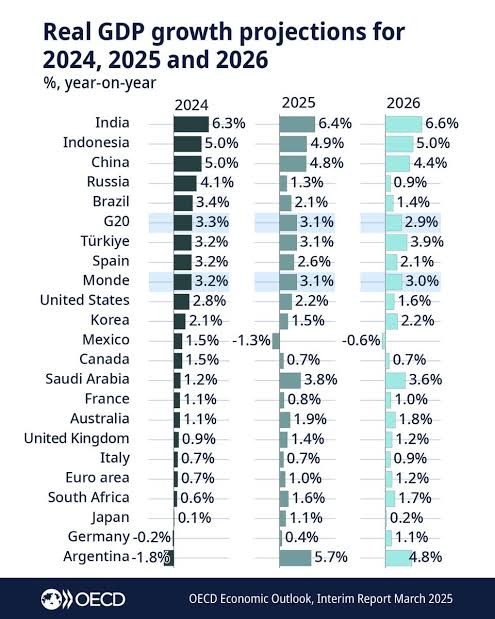

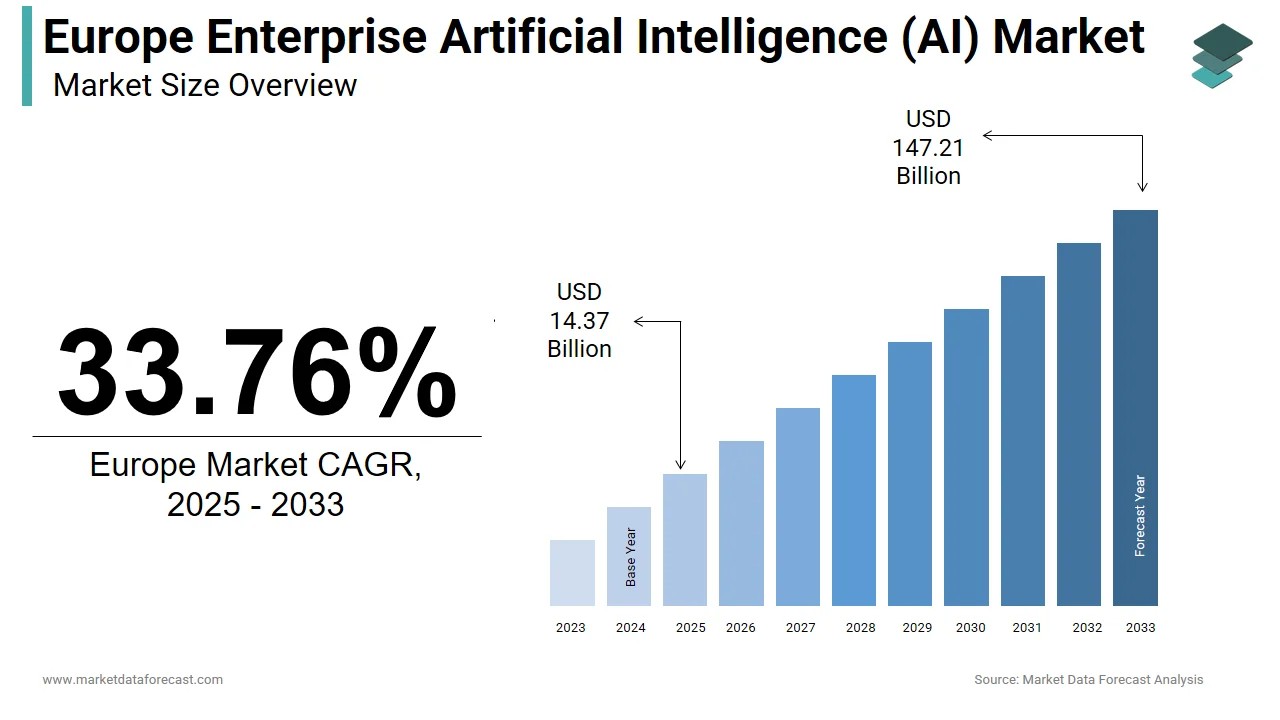

E ci sono buone probabilità che questo delicato equilibrio possa perdurare, soprattutto se saranno risolte le principali problematiche relative al costo delle materie prime e alla ripresa del commercio globale, che assicura la massima efficienza nell’allocazione delle risorse e dunque il calo dei costi manifatturieri. La spinta globale all’iper-digitalizzazione provocata dalla diffusione dei sistemi di intelligenza artificiale potrebbe aiutare a far crescere l’efficienza industriale del mondo intero e potrebbe, altresì, consentire un vantaggio competitivo alle due principali economie globali (l’America e la Cina), che sono anche quelle che hanno spinto di più gli investimenti al riguardo.

L’INFLAZIONE PUÒ ATTENDERE…

Anche l’inflazione potrebbe restare contenuta nel prossimo futuro, soprattutto se la crescita dell’economia globale rispetterà le attese di una lieve decelerazione. L’ottica rosea dei mercati finanziari resta dunque appesa al filo di tali aspettative e la congiuntura globale, al momento, sembra dare loro ragione. Anche se resta per il momento pericolosamente irrisolto l’enigma di come uscire dall’incubo del crescente debito pubblico globale, il cui peso incombe come un macigno sul fragile equilibrio attuale e che lascia molte perplessità agli investitori professionali relativamente alla sua sostenibilità prospettica. È anche per tale motivo che le quotazioni dei metalli preziosi e dei beni-rifugio restano (e rimarranno) elevate: essi rappresentano la migliore polizza di assicurazione nei confronti di eventuali nuove fiammate inflazionistiche.

A parità di condizioni generali perciò il panorama dei mercati resta improntato ad un relativo ottimismo, anche se questo non significherà necessariamente che le borse continueranno sempre a crescere: è da mettere in conto ugualmente qualche scossone di assestamento man mano che la montagna di liquidità che li sostiene continua a crescere, e sempre che non intervengano, appunto, nuovi “cigni neri” a guastare l’orizzonte. Ma appunto, in assenza di questi ultimi, sarà difficile vedere in giro per il mondo dei veri e propri “crolli” delle borse valori, cioè un’inversione permanente dell’attuale tendenza al rialzo dell’attuale super-ciclo economico.

…E L’INTELLIGENZA ARTIFICIALE NON CROLLA

Un’ulteriore nota di relativo ottimismo va inoltre spesa riguardo ai recenti timori legati alla sostenibilità degli ingenti investimenti devoluti all’altare dell’Intelligenza Artificiale, che hanno rovinato i sonni di molti investitori (e che stanno determinando un ridimensionamento delle quotazioni delle cosiddette “magnifiche 7” multinazionali tecnologiche). Se da un lato è probabile che la bolla speculativa che le riguardava tenderà a riassorbirsi, dall’altro lato occorre far notare che le aziende ipertecnologiche che ne hanno cavalcato l’onda sono anche quelle che, al momento, continuano a macinare i migliori profitti industriali e sono, al tempo stesso, anche le azienda che continuano a crescere di più, espandendo la loro influenza nei confronti di quasi tutti gli altri settori industriali. Quasi nessuno perciò appare seriamente disposto a speculare al ribasso sui relativi titoli azionari, almeno sin tanto che continueranno a macinare utili meravigliosi.

Stefano di Tommaso