APPUNTI DI TRADING

N. 83 – sabato 6 luglio 2024

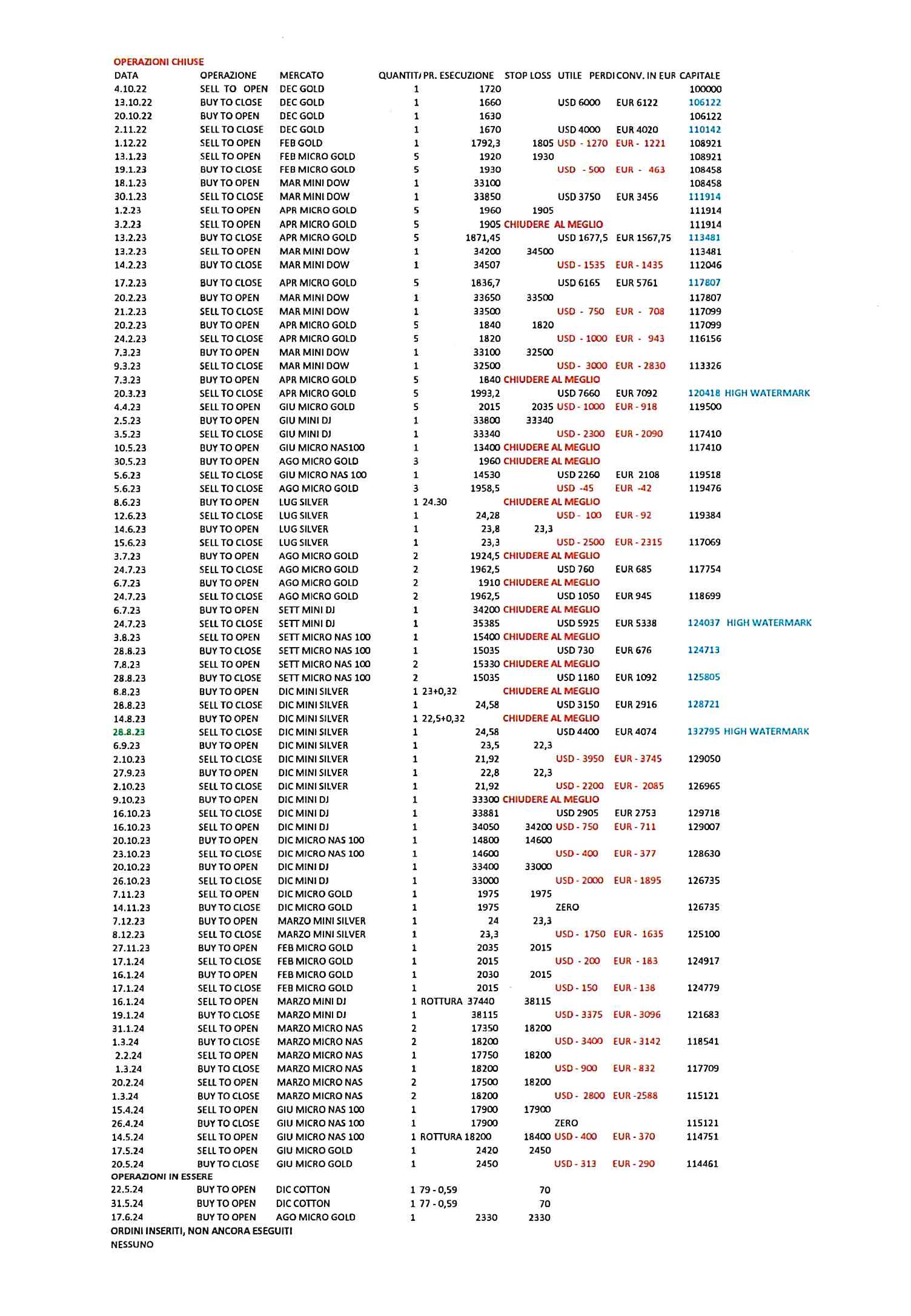

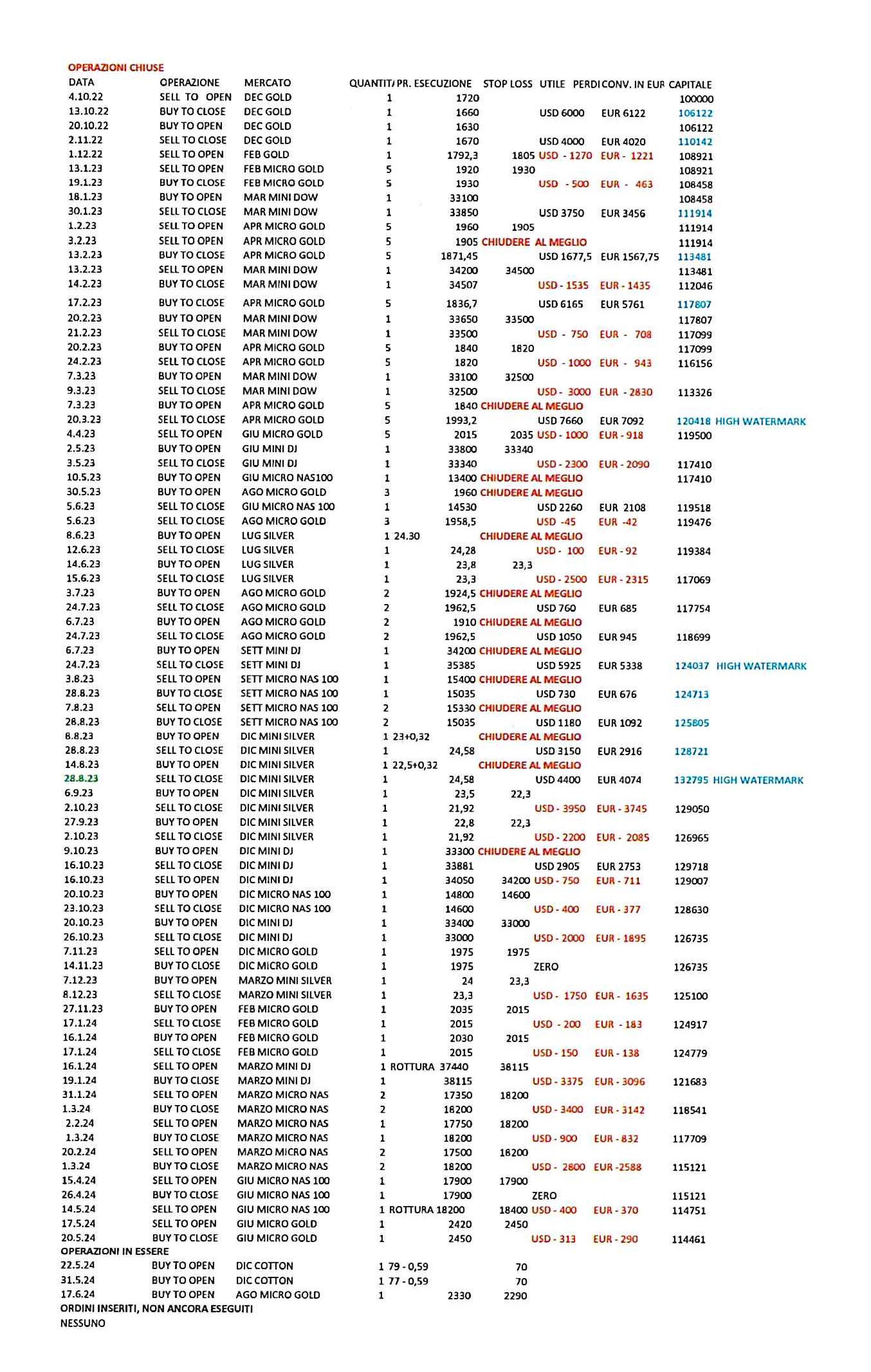

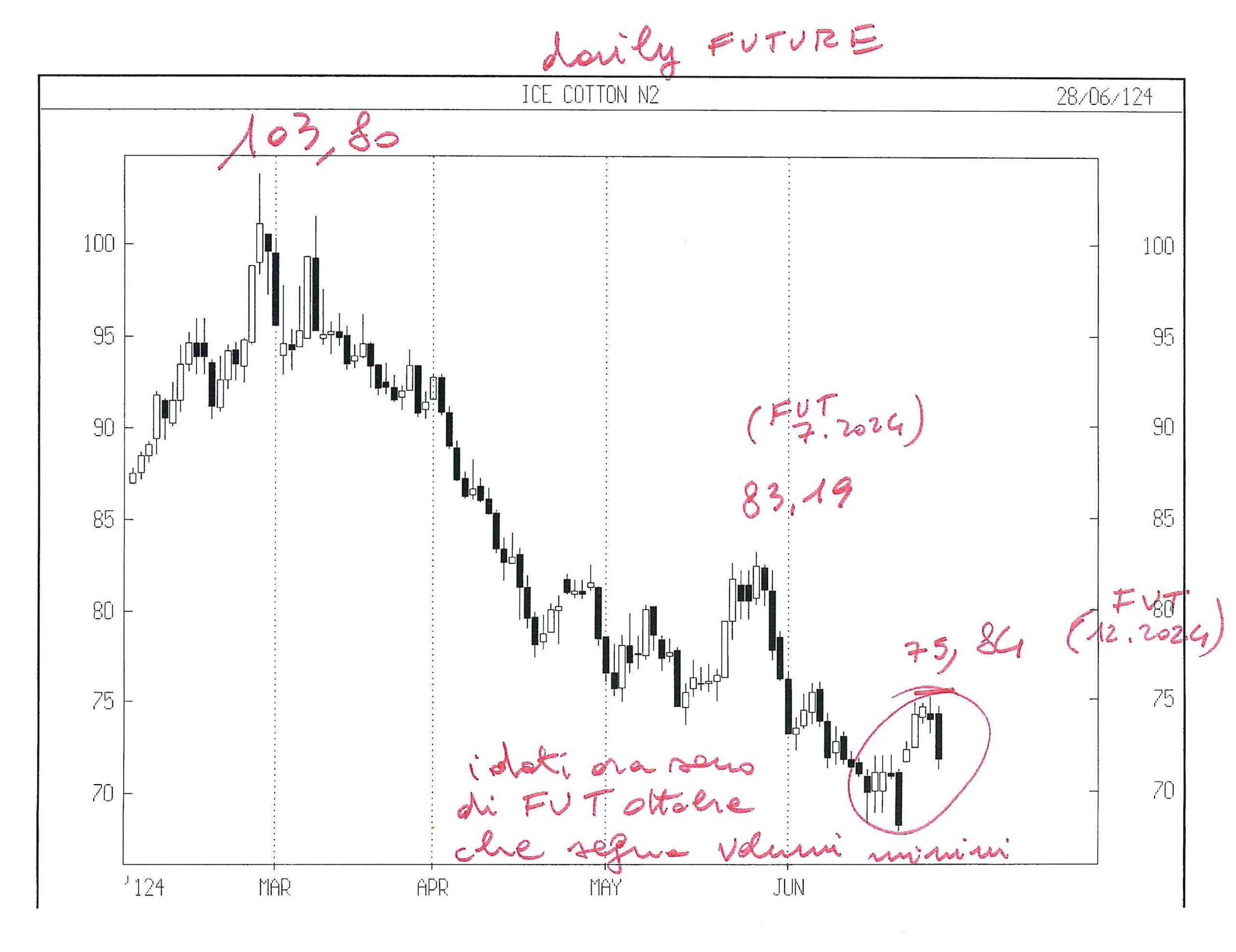

Operazioni in essere : merc 22.5 comprato 1 JULY COTTON a 79 e ven 31.5 comperato il secondo JULY COTTON a 77, con roll over eseguito martedì 11.6 vendendo 2 july a 73.20 e comprando 2 december a 72,61 – a causa della inversione di volumi sulle due scadenze. Entrambi i contratti acquistati mantengono stop loss a 70

Lu 17.6 comperato 1 AGO MICRO GOLD a 2330 , ora con stop loss 2330, vale a dire in pari.

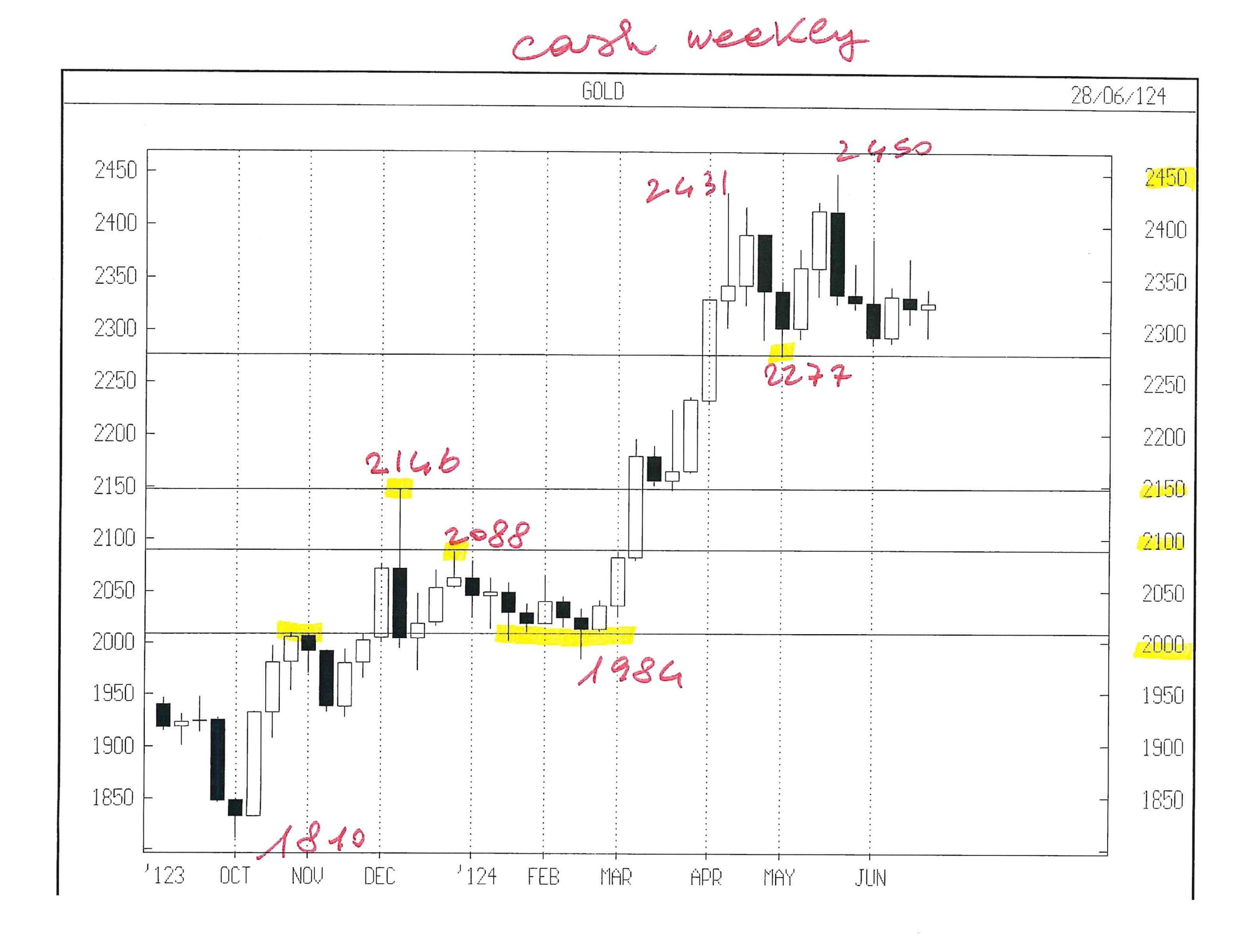

GOLD AGOSTO 24

Ripropongo il testo della N. 80, con aggiornamenti.

Avevo scritto :

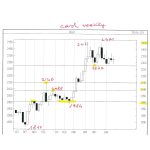

“GOLD CASH, dopo aver fatto le montagne russe :

2431 12 aprile

2277 3 maggio

2450 20 maggio

2287 segnato due volte, ven 7 e lu 10 giugno,

potrebbe trovare una base ( ricordo che 2287 dista poco dal minimo precedente di 2277 registrato il 3.5 in caduta violenta dal primo top di 2431 ) nella zona 2280………………….”

Gold ha sfiorato questi recenti minimi e la Lettera ha comperato 1 AGO MICRO GOLD a 2330 , ora con stop loss esattamente al prezzo di ingresso.

Perché non incassare sùbito un profitto di circa 70 punti ( x 10 usd = 700 usd ) ? Voglio restare in questo movimento al rialzo più a lungo possibile, in quanto l’ipotesi di vedere una inversione al ribasso intorno a 2450 circa è solo una eventualità, mentre è oggettivo che :

– il livello di 2277 – 2287 è ora divenuto piuttosto importante,

– GOLD CASH ha rotto il top del precedente mese di giugno e ciò significa forza;

– il range di settimana scorsa è tutto al rialzo ( anche se dal top giornaliero precedente a ieri ve 5.7 sono già trascorsi 10 gg, ….. non pochi; infatti osserverete facilmente che le distanze tra i top di GOLD sul giornaliero difficilmente distano oltre 10 – 12 gg, quanto meno negli ultimi mesi )

Lo scopo è di arrivare nell’ area 2430 – 2450 GOLD CASH con un certo profitto per affrontare lo stop loss, che dovrà necessariamente essere piuttosto ampio, per una vendita in forza.

IMPORTANTE

La vendita andrebbe eseguita quando GOLD CASH fosse salito almeno a 2430 ( + USD 6 circa per il future agosto ); raggiunto quindi almeno 2430, piazzerò l’ordine di vendita sotto il minimo di ogni giorno precedente, per non uscire dall’eventuale trend rialzista, prima che GOLD lo decida.

L’importanza dell’area 2431 – 2450 ( doppio massimo ) sta crescendo e un eventuale fallimento della rottura verso l’alto potrebbe far cambiare idea al Mercato, con una discesa anche di rilievo.

Aggiungo che mi farebbe piacere che GOLD CASH registrasse un doppio massimo intorno 2450 e poi scendesse, possibilmente rompendo 2277 cash.

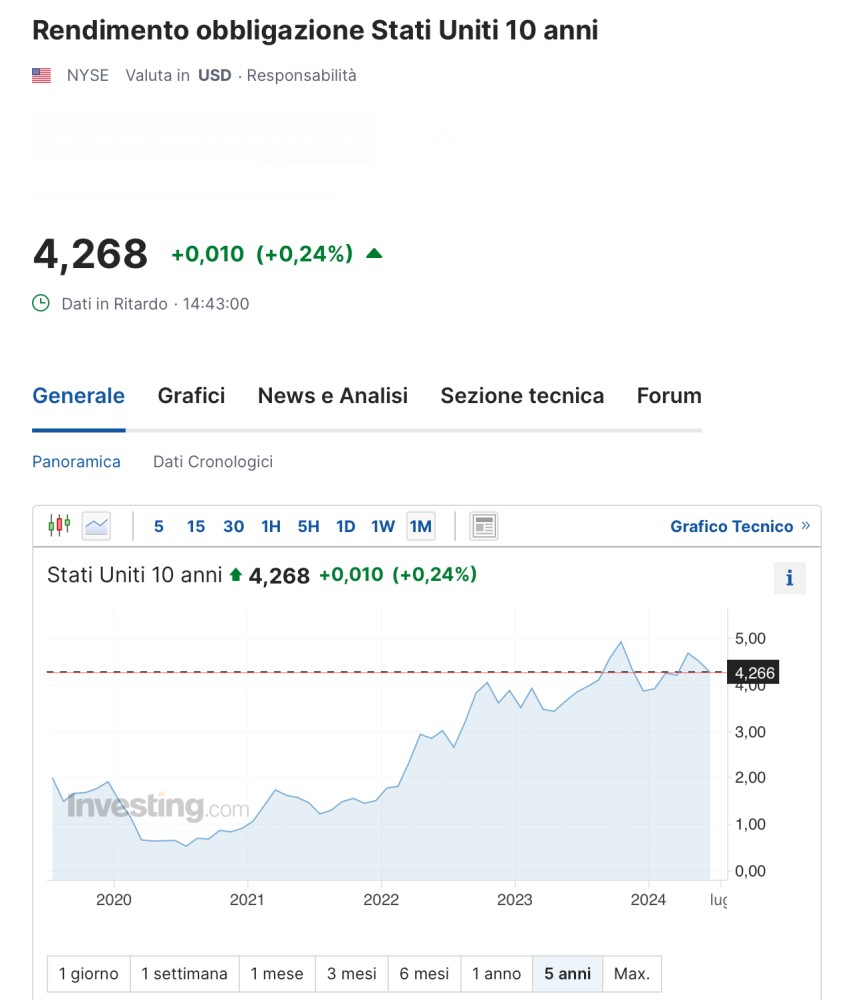

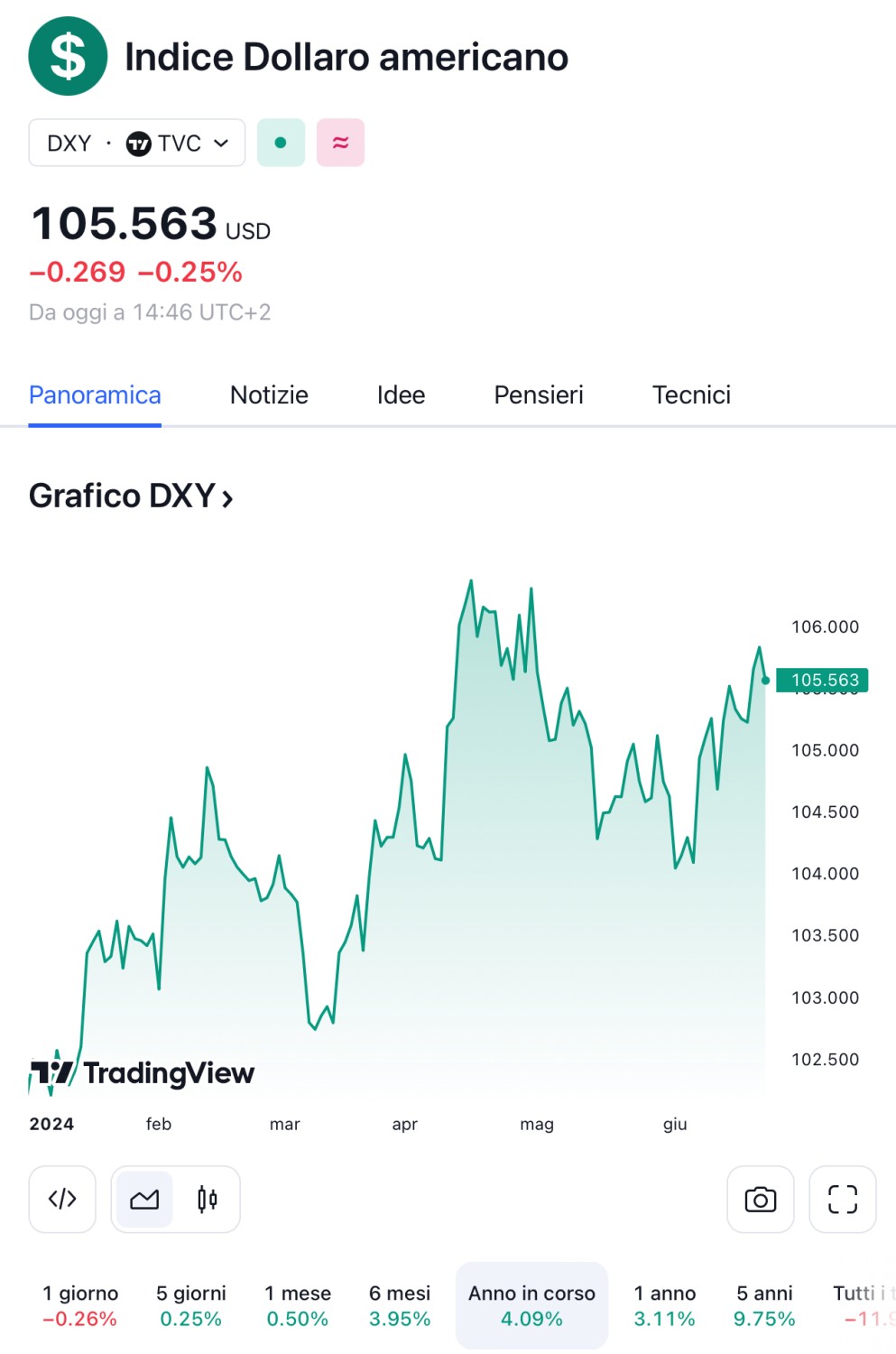

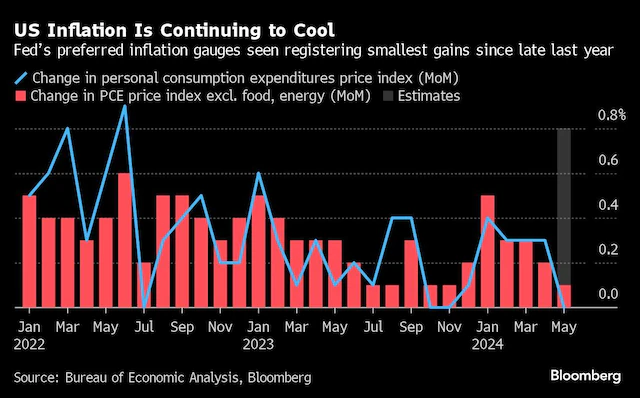

Se ciò avvenisse, sarà un processo lungo. L’inflazione è calata, non è scomparsa.

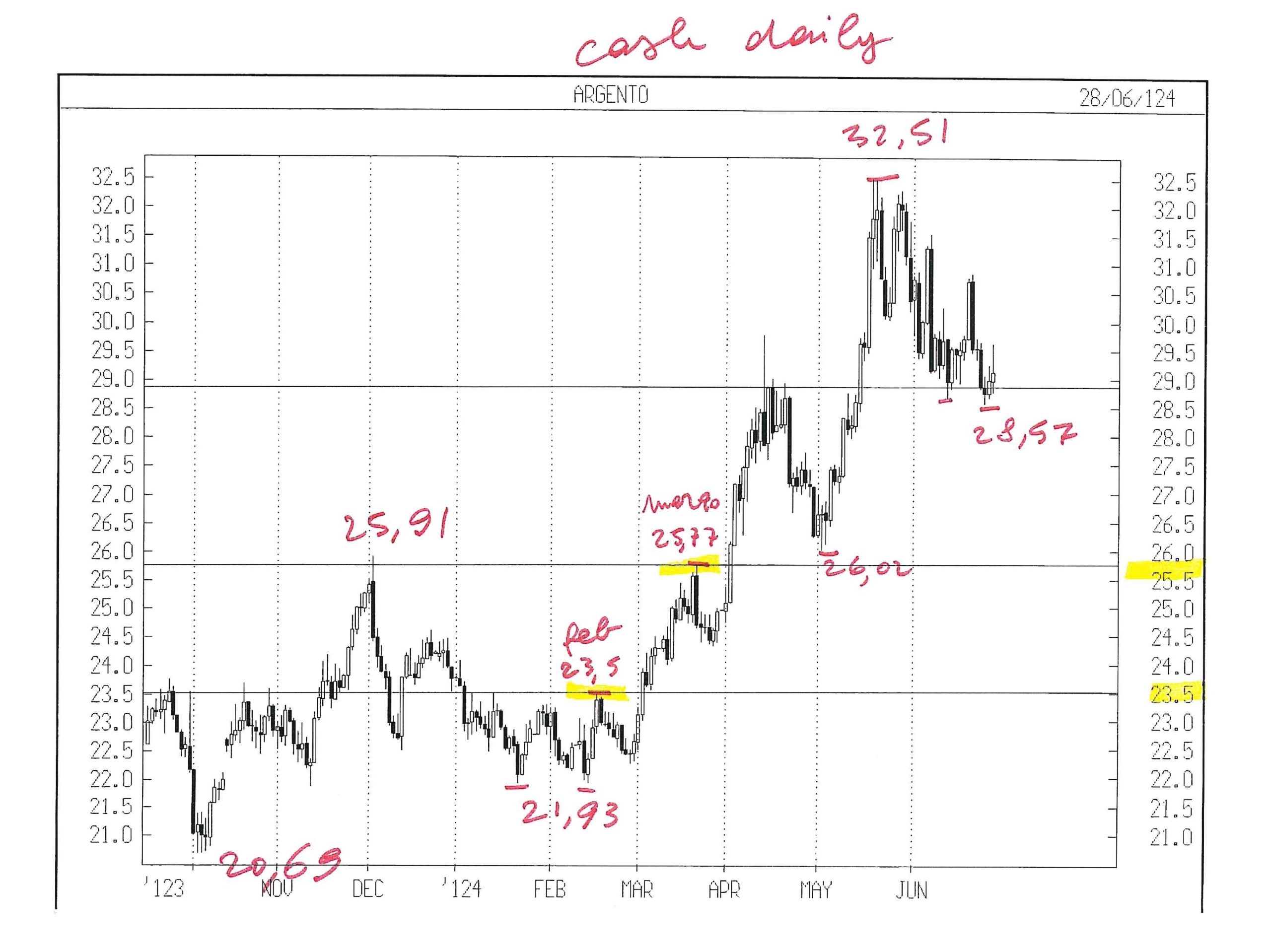

SILVER SETTEMBRE 24

Avevo scritto :

“La salita verticale sopra 25,77 fino a 32,51 è stata ritracciata oltre la metà, giù fino a 28,57 La salita da 21,93 a 32,51 ( intero movimento ) è di usd 10,58 e il ritracciamento da 32,51 a 28,57 è del 37,2 %

Siamo in zona Fibonacci

Probabile una spinta in su e poi vediamo se SILVER è così cortese da scendere dove posso affrontare il rischio di acquisto.”

SILVER mi ha sentito e, da par suo, ha invertito al rialzo ed è salito con velocità pari ad un multiplo di GOLD.

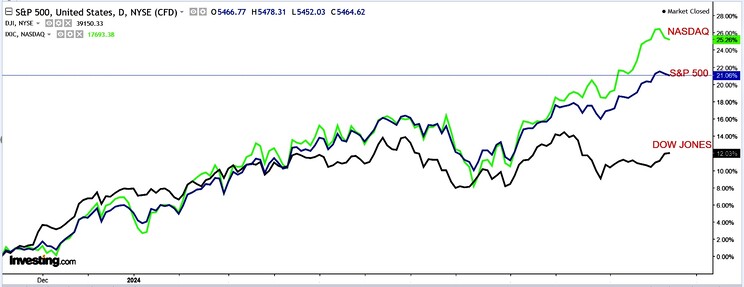

Ricordo a tutti che SILVER sta a GOLD come NAS 100 sta a DOW JONES

Veloci a salire, quanto a scendere………..

Anticipo ai lettori che vi sono segnali temporali di possibile inversione tra lu 22 luglio e venerdì 2 agosto, con impulsi in area 32,50 – 33.

Si tratterebbe di un doppio massimo, troppo “alto” per i miei gusti, poco agevole per mettersi al ribasso. Mi servirebbe un doppio top calante, ben sotto 32,51.

Ma forse potrei, ancora una volta, essere fortunato poiché, come GOLD, anche SILVER dista già 10 sedute dal top giornaliero precedente.

Quindi GOLD e SILVER potrebbero fare una discesa di 3 – 4 gg e poi spingere in alto fino a quanto piacerà loro.

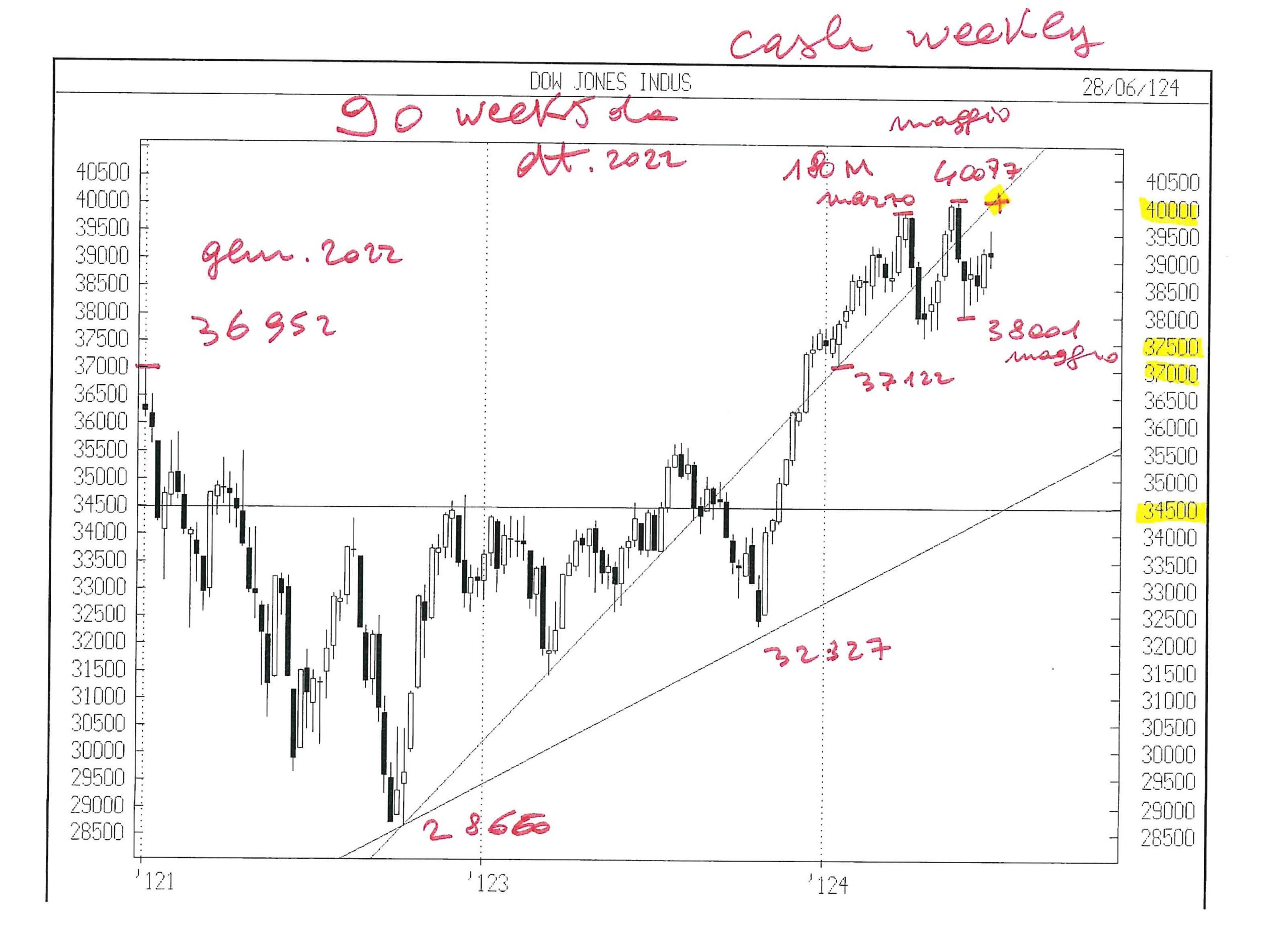

DOW JONES INDU CASH

Avevo scritto :

“Mentre NAS 100 prosegue la sua salita, sostenuta veramente da pochi titoli, DOW JONES si muove in laterale senza avvicinare il top di 40077

Finalmente ho un segnale di tempo.

La settimana 1 – 5 luglio sarà la 90 esima dal minimo di ottobre 2022, pivot certamente di rilievo.

Venderei abbastanza volentieri intorno a 40000, top storico registrato in maggio, cinque settimane orsono.

Servirebbe una salita poco oltre il 2 %, niente di chè.

Ma i Mercati devono rendere dura la vita, soprattutto se preparano un movimento ampio.

Prima devono liberarsi dei passeggeri, poi il treno parte, con lievità. “

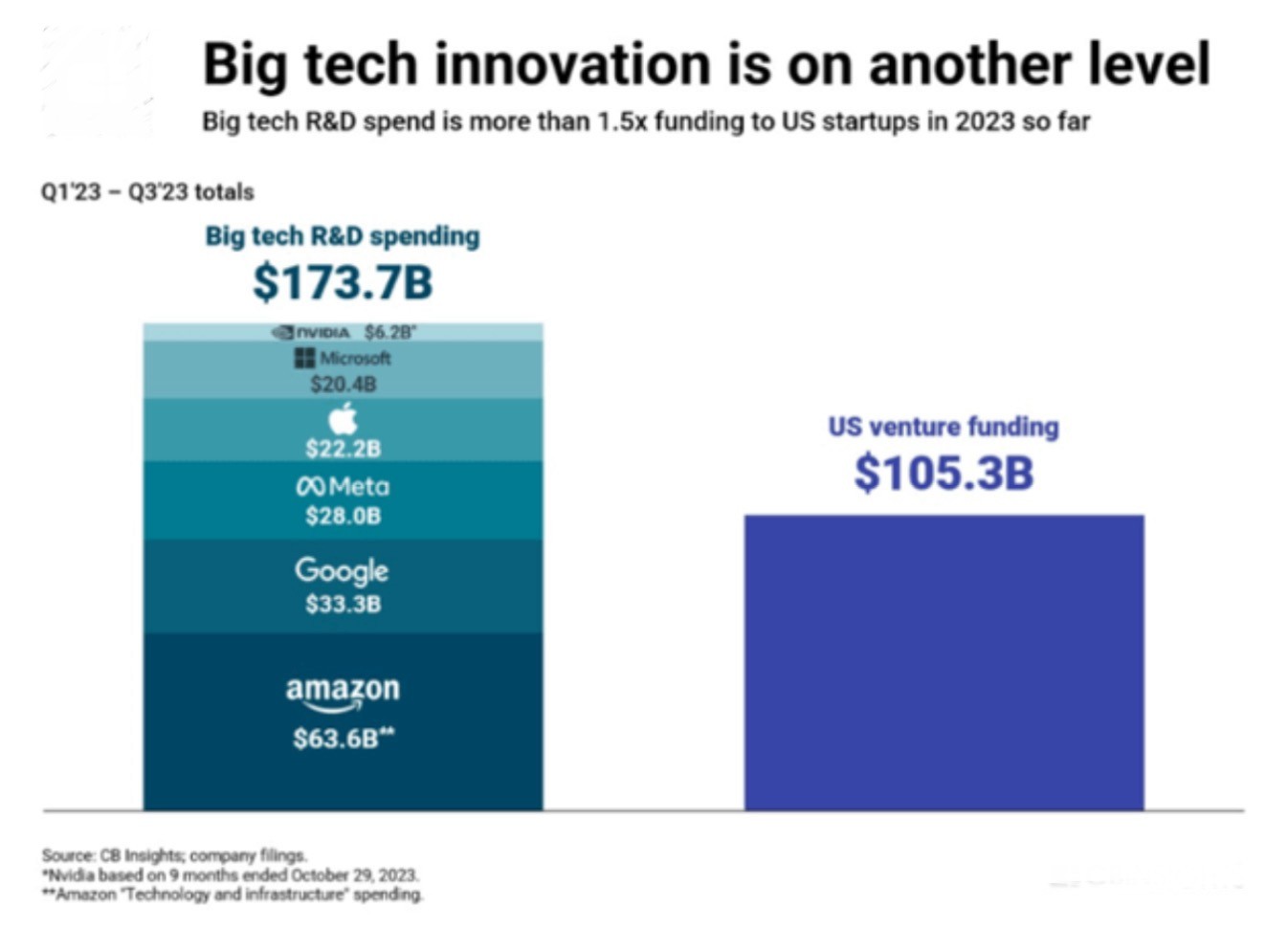

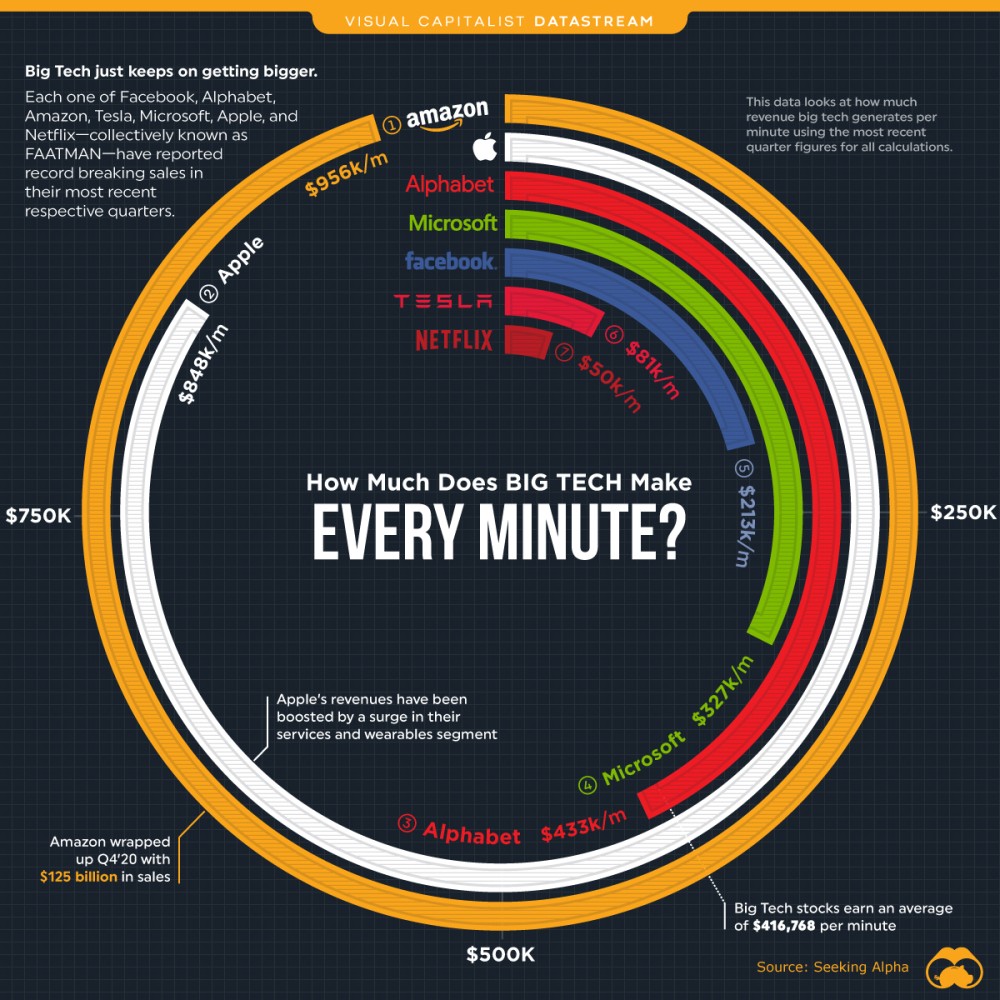

La 90 esima settimana è appena trascorsa, ma DOW JONES sembra addormentato, mentre NAS 100 è già 2000 punti ( + 11 %) oltre il top di marzo 2024, ciclo importante, che è stato sentito dal DJ, ma sbriciolato da NAS 100, con 5 titoli su 100 che, quasi da soli, gareggiano in salita e portano lo zaino degli altri 95.

Nuova economia ?

Nuovo paradigma ?

Vedremo.

La ridotta ampiezza del range della W 90 ( 39037 – 39438 inside settimanale pari ad un modesto uno per cento ) mi consentirebbe una operazione a basso rischio solo se da lu 8.7 DOW JONES rompesse prima 39438 cash e poi generasse un outside sulla W 90 rompendo 39037.

Potrei in tal caso aprire uno short con stop loss sopra il top che avrà segnato ( oggi non conosciuto ), possibilmente contenuto.

Operazione da gestire giorno per giorno, impraticabile per questa Lettera settimanale.

Se, prima dell’eventuale rottura di 39000, DJ CASH non sarà salito troppo oltre 39438, certamente cercherò la vendita al generarsi di outside.

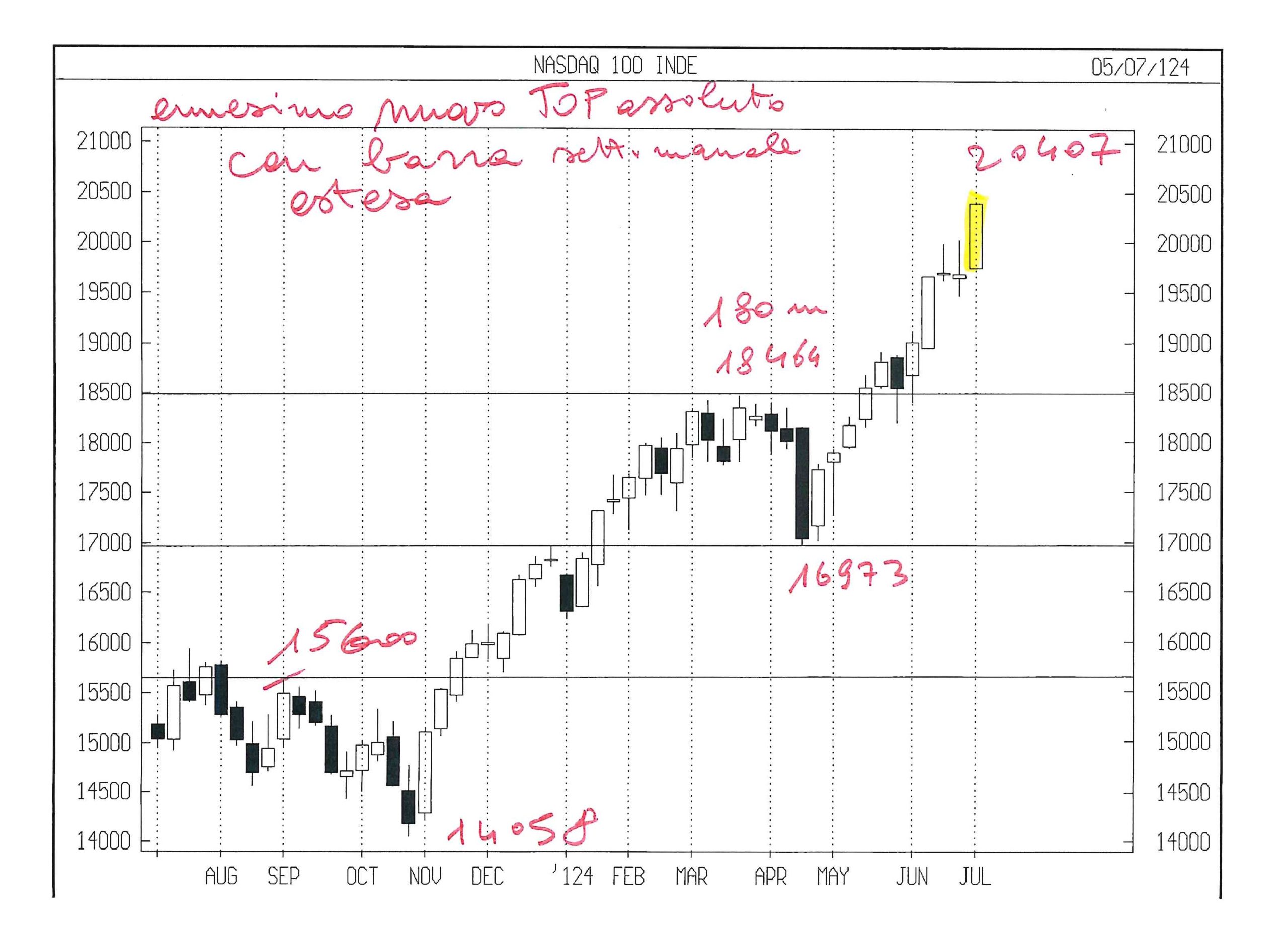

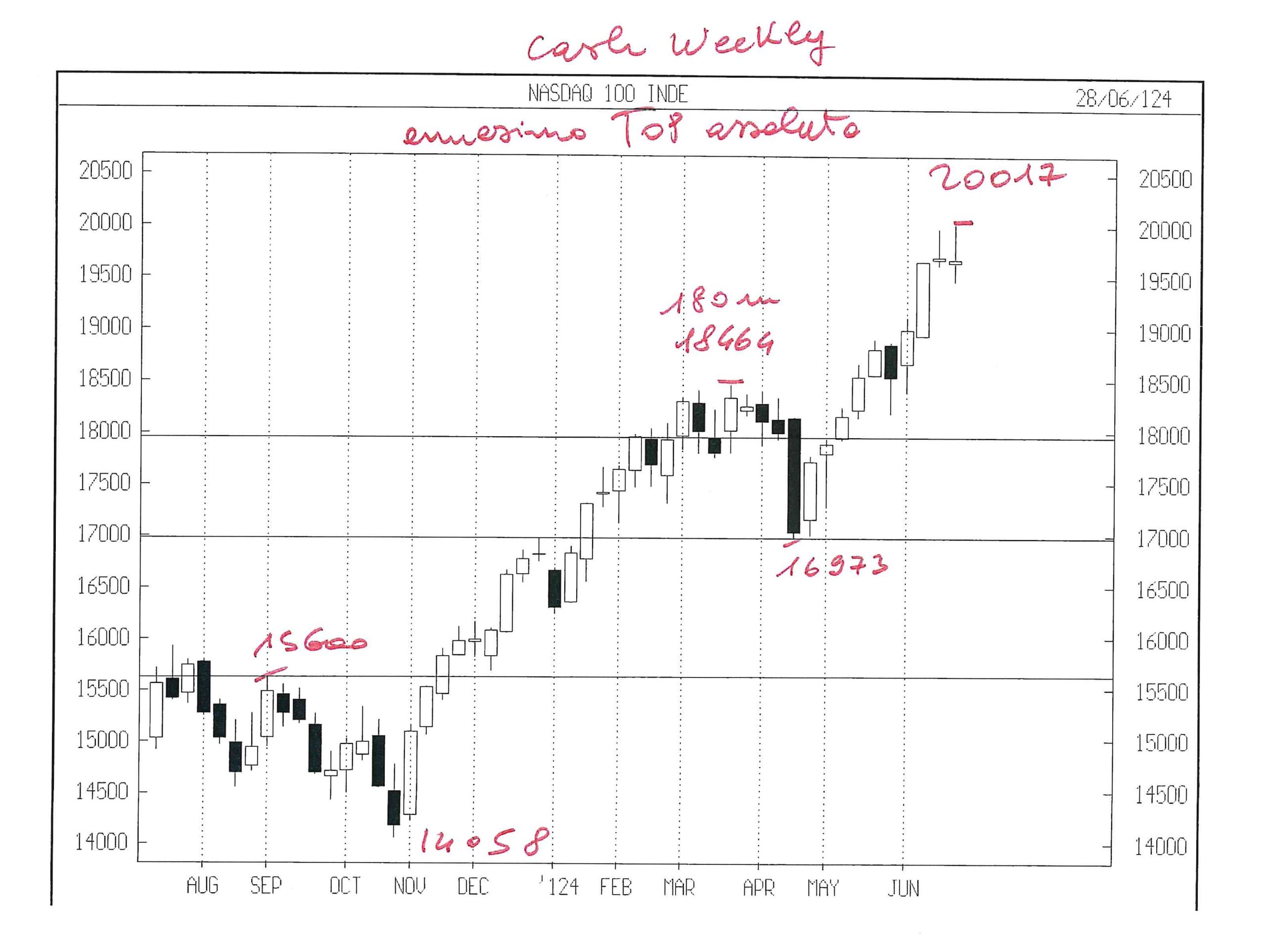

NASDAQ 100 CASH

NAS 100 ha registrato l’ennesimo nuovo top assoluto a 20407 disegnando una candela tutta al rialzo………………………dopo aver registrato nella settimana 24 – 28 giugno un outside rialzista settimanale , rompendo prima al ribasso fino a 19472 NAS 100 CASH, per poi salire a 20017 fino a ve 28.6

Non pago, sempre ve 28.6, dopo aver segnato il nuovo top storico, NAS 100 CASH aveva tracciato un outside giornaliero ribassista da 20017 a 19665.

Vale a dire : butto fuori tutti, al rialzo e al ribasso, su base settimanale e poi giornaliera.

Gestibile ?

Difficilmente e solo con stop loss di almeno il 4 – 5 %; di certo 800 – 1000 punti sono troppi per il profilo conservativo di questa Lettera.

Cercherò il modo, ugualmente.

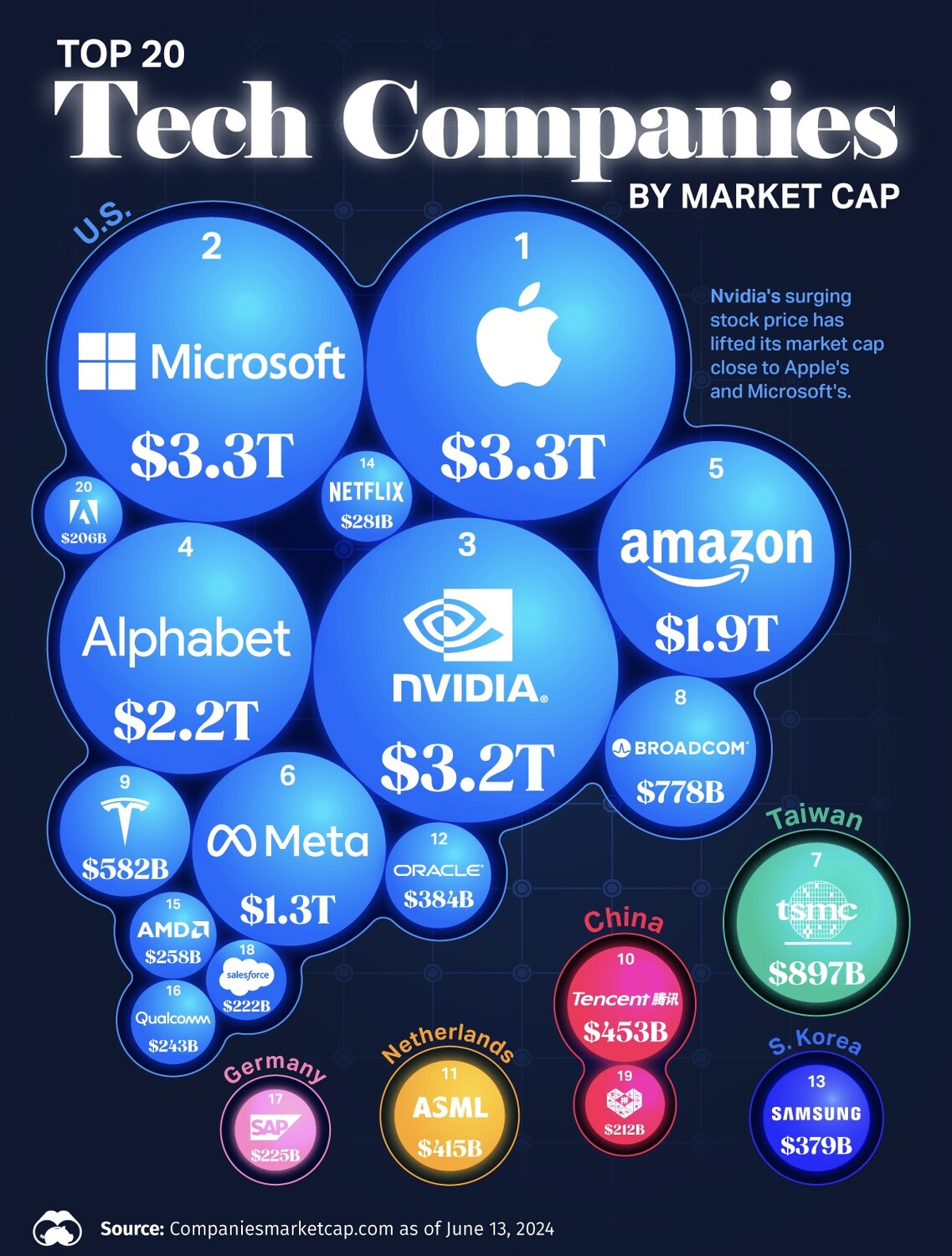

Mi dicono gli amici che i MAGNIFICI 7 sembrano essere rimasti non in 3 (NVIDIA, GOOGLE, MICROSOFT ) , ma in 5, quindi devo aggiungere APPLE e META.

Quindi sarebbero solo 95 e non 97 i titoli che dormono………..

Sempre tanti per un indice di 100.

COTTON DEC FUTURE

Il mio fornitore di dati finalmente si è svegliato e da ve 5.7 scarica i prezzi del contratto dicembre, che registra circa 20 – 25.000 scambi al giorno; risulta evidente perché questa Lettera lo utilizza.

Quindi il grafico che viene allegato alla Lettera ritorna attendibile solo da ve 5.7, dopo circa un mese di dati viziati.

Resta il fatto che questo Mercato, che ho affrontato da circa due mesi per richiesta di un caro amico di sempre, oltre a non essere adatto al profilo di questa Lettera, appare carico di una negatività veramente profonda.

La discesa da 103,80 di fine feb 2024 è giunta a 70,01; una ecatombe.

Un ottovolante, in % e in dollari.

Pertanto la Lettera ora ha un contratto dic 24 al costo di (79 – 0,59 ) 78,41 e un contratto dic 24 a ( 77 – 0,59 ) 76,41

Entrambi in forte perdita in %.

Lo stop loss resta a 70 per entrambi i contratti.

Segnalo che diventerei leggermente più confidente se il livello di 73,75 della settimana 1 – 5 luglio venisse rotto al rialzo, rottura da confermare sopra 75,84 – top della settimana in cui avevo calcolato un segnale di tempo.

Sembra velleitario ipotizzare una inversione di questo zombie, dopo la forte debolezza delle sedute recenti, ma ricordiamoci che il trend settimanale è in discesa da 103,80 e quello mensile è in discesa da 155,95

COTTON appare veramente vivere i SALDI ESTIVI ……………

Leonardo Bodini