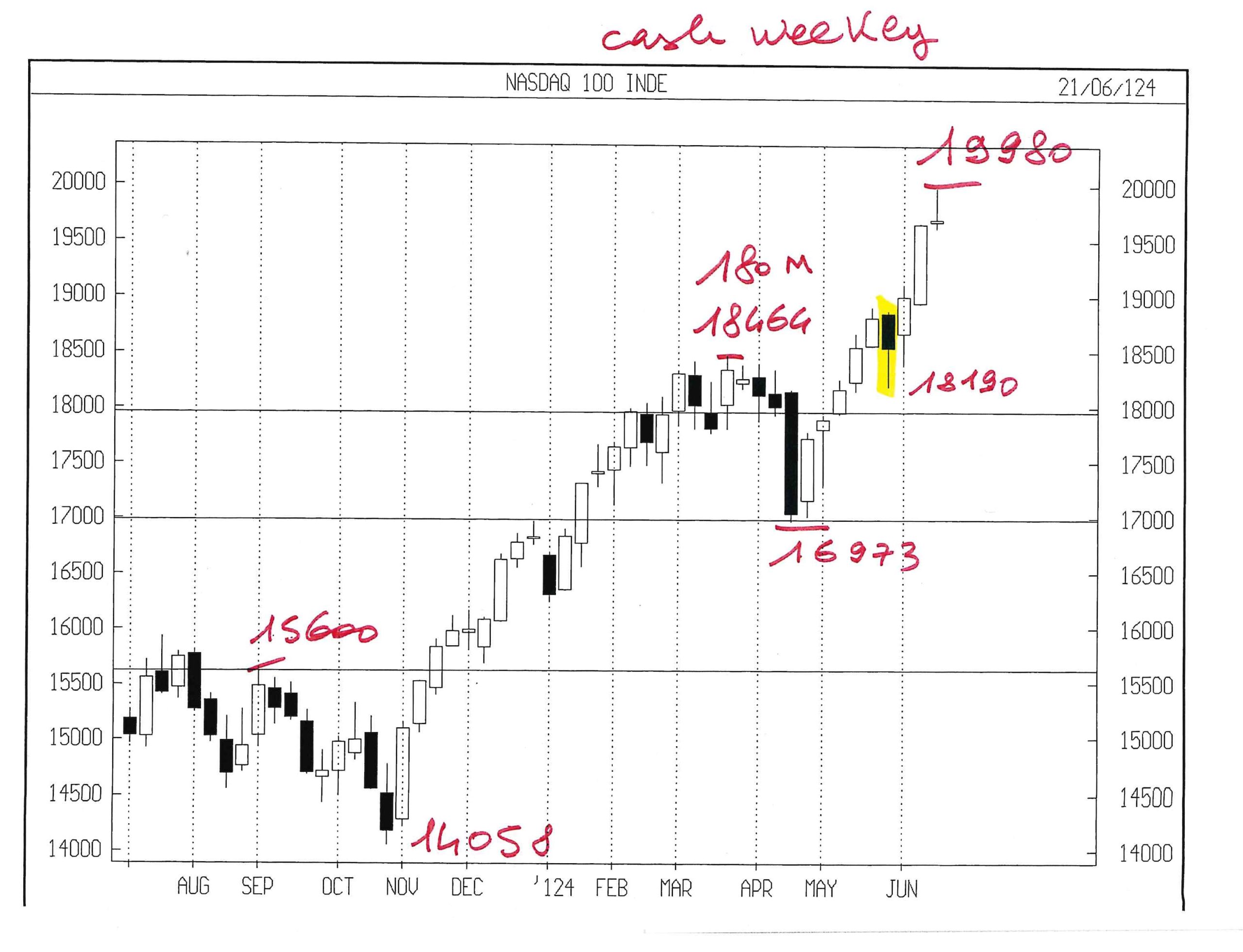

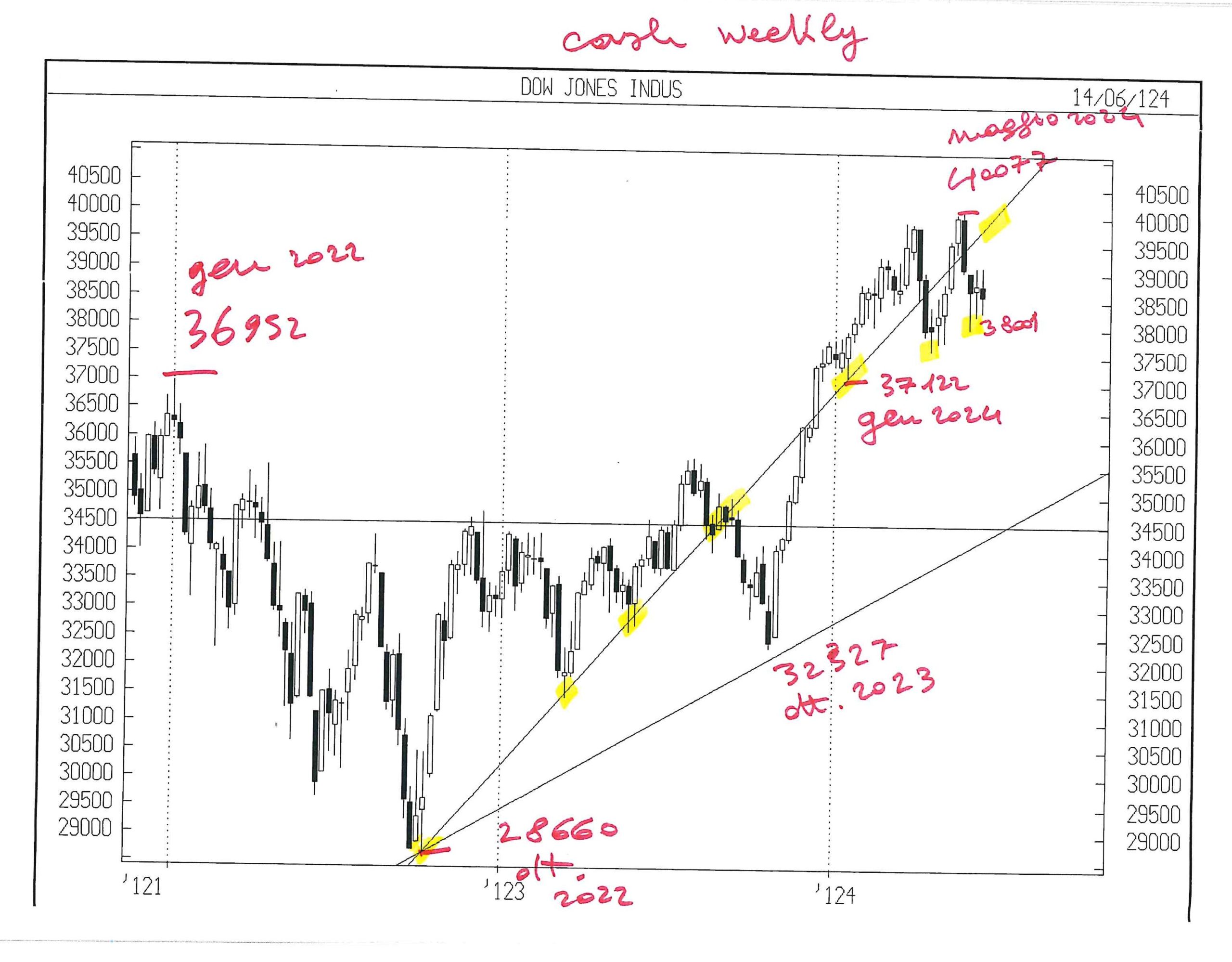

APPUNTI DI TRADING

N. 81 – sa 22 giu 2024

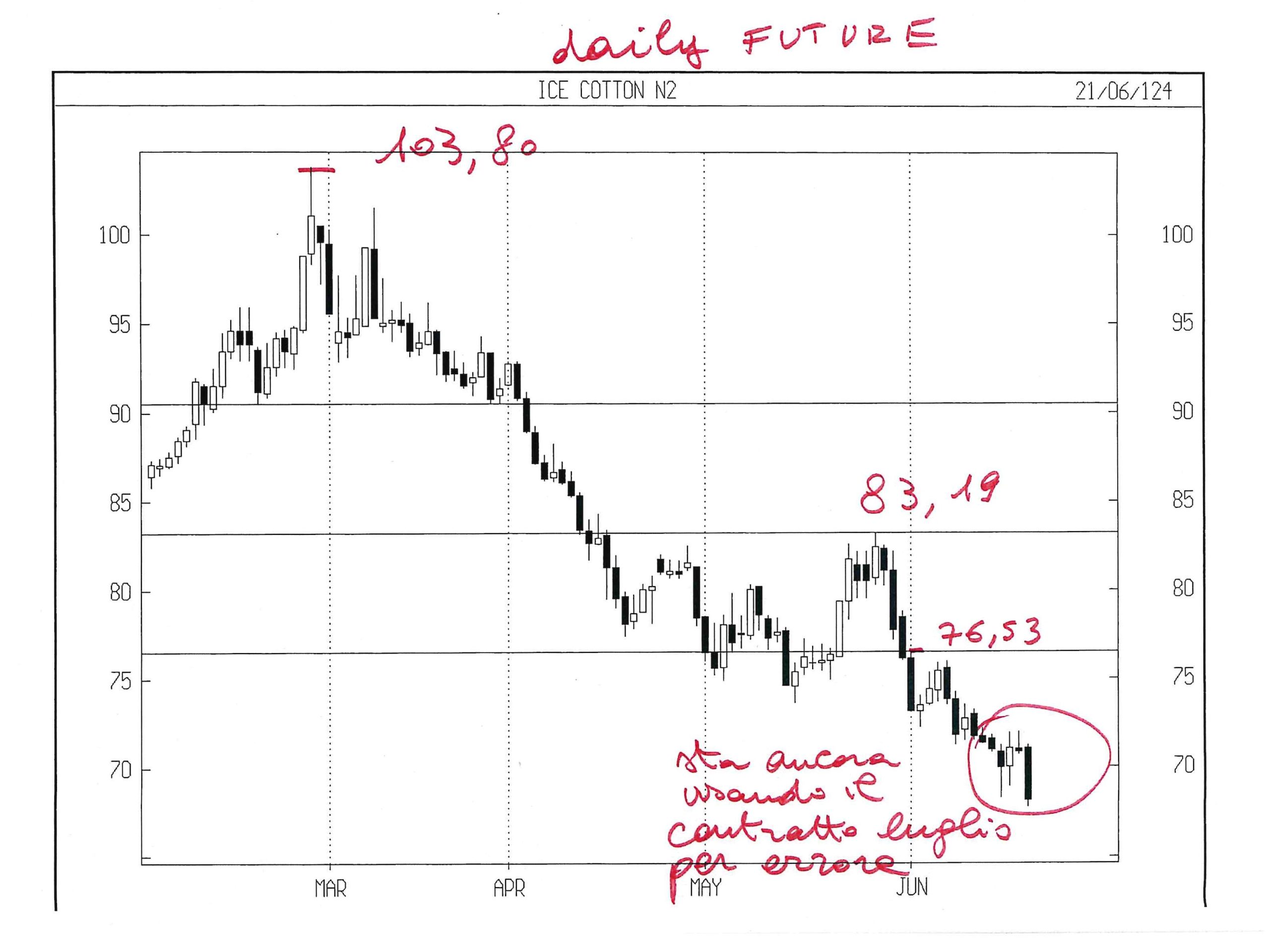

Operazioni in essere : merc 22.5 comprato 1 JULY COTTON a 79 e ven 31.5 comperato il secondo JULY COTTON a 77, con roll over eseguito martedì 11.6 vendendo 2 july a 73.20 e comprando 2 december a 72,61 – a causa della inversione di volumi sulle due scadenze.

Entrambi i contratti acquistati mantengono stop loss a 70 – che è stato sfiorato lu 17.6 alle ore 15.40 italiane

Lu 17.6 comperato 1 AGO MICRO GOLD a 2330 , ora con stop loss 2290

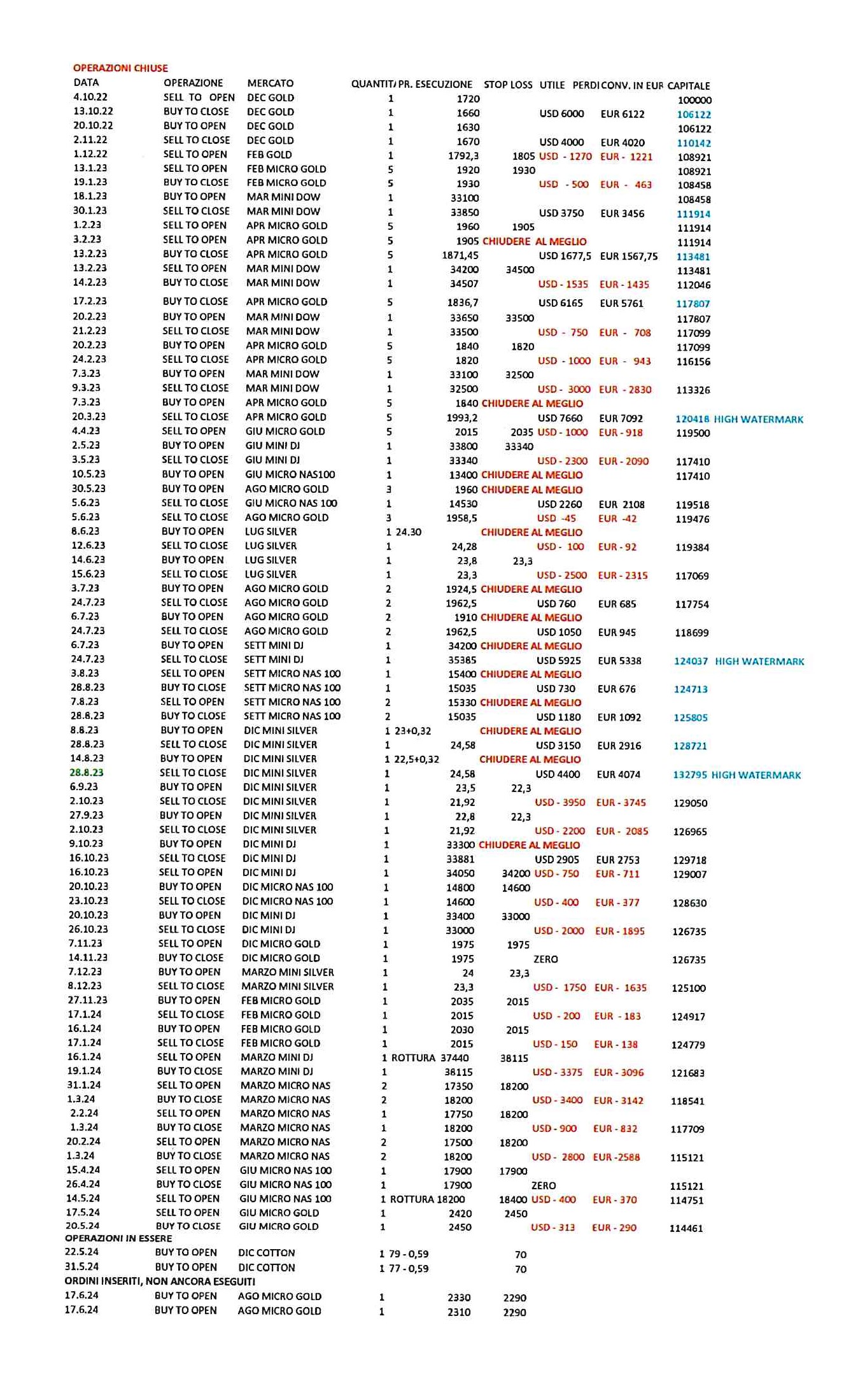

GOLD AGOSTO 24

Ripropongo il testo della N. 80, con aggiornamenti.

Avevo scritto :

“GOLD CASH, dopo aver fatto le montagne russe :

2431 12 aprile

2277 3 maggio

2450 20 maggio

2287 segnato due volte, ven 7 e lu 10 giugno,

potrebbe trovare una base ( ricordo che 2287 dista poco dal minimo precedente di 2277 registrato il 3.5 in caduta violenta dal primo top di 2431 ) nella zona 2280.

Poiché questo Mercato si trova molto sopra la fascia 2146 – 2050 nella quale ritengo possibile acquistarlo con basso rischio, posso accettare un tentativo di acquisto a questo prezzo “alto” solo se sfiorasse i recenti minimi, inserendo uno stop loss molto contenuto.”

La Lettera ha comperato 1 AGO MICRO GOLD a 2330 , ora con stop loss a 2290

Segnalo che anche ve 21.6 la barra giornaliera è stata un outside di grande ampiezza ( top 2368 GOLD CASH, bottom 2316, meno 52 usd ), che quindi manda in perdita gli operatori che vanno in rottura.

Ciò potrebbe far uscire un elevata percentuale di operatori, evento che spesso prepara ad un movimento ampio.

Lo scopo è di arrivare nell’ area 2400 – 2450 GOLD CASH con un certo profitto per affrontare lo stop loss, che dovrà necessariamente essere piuttosto ampio, per una vendita in forza.

IMPORTANTE

La vendita andrebbe eseguita quando GOLD CASH fosse salito almeno a 2410 – 2430 ( + USD 12 circa per il future agosto ) quindi venderei almeno a 2420; se salisse così in alto, poco probabile, raggiunto almeno 2420, piazzerò l’ordine di vendita sotto il minimo di ogni giorno precedente, per non uscire dall’eventuale trend rialzista, prima che GOLD lo decida.

Scrissi inoltre :

“Spero per i lettori che possano ricordare che, quando ponevo enfasi sul valore grafico di una ( allora eventuale ) chiusura mensile sopra 1998 ed, in seguito, sulla rottura del livello di 2088, avevo ipotizzato che i due livelli di arrivo della attesa accelerazione potevano essere :

2200 livello ottenuto ruotando il range 1810 – 2000 circa intorno a 2000

2400 ottenuto ruotando il range 1616 – 2000 circa intorno a 2000

Pertanto, confortato dai top di 2431 e 2450 a tutti ben visibili, cerco ora di ottenere un utile in ipotesi di rialzo da 2300 circa per giungere nell’intervallo da 2400 a 2450 circa con la forza finanziaria e il coraggio necessari a piazzare una vendita con stop loss non troppo modesto.”

L’importanza dell’area 2431 – 2450 sta crescendo e un eventuale fallimento della rottura verso l’alto potrebbe far cambiare idea al Mercato, con una discesa anche di rilievo.

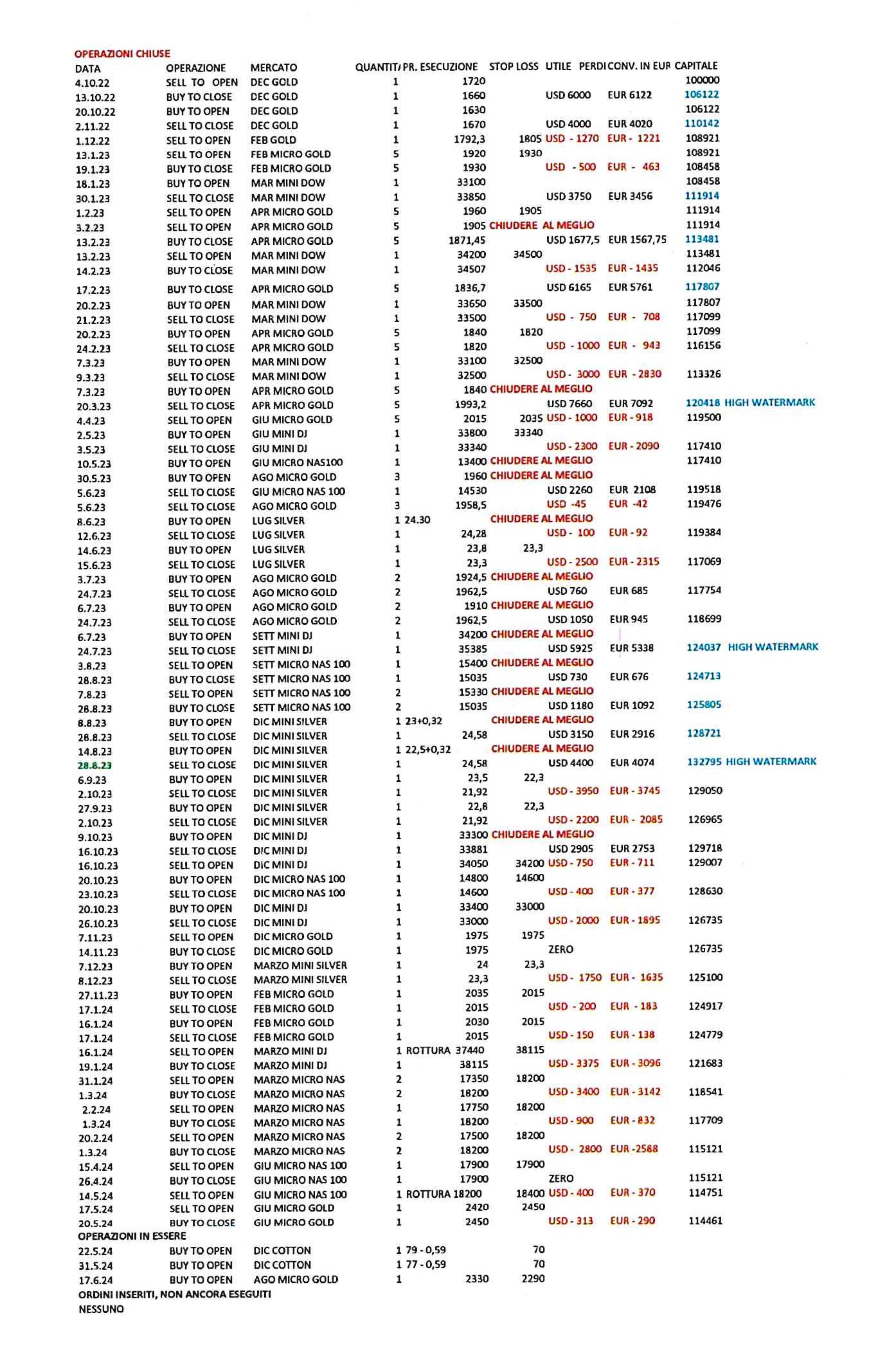

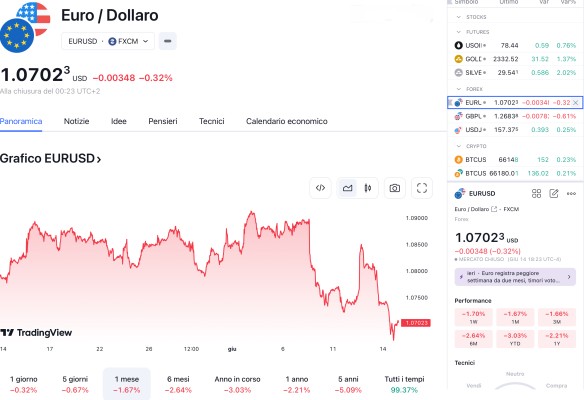

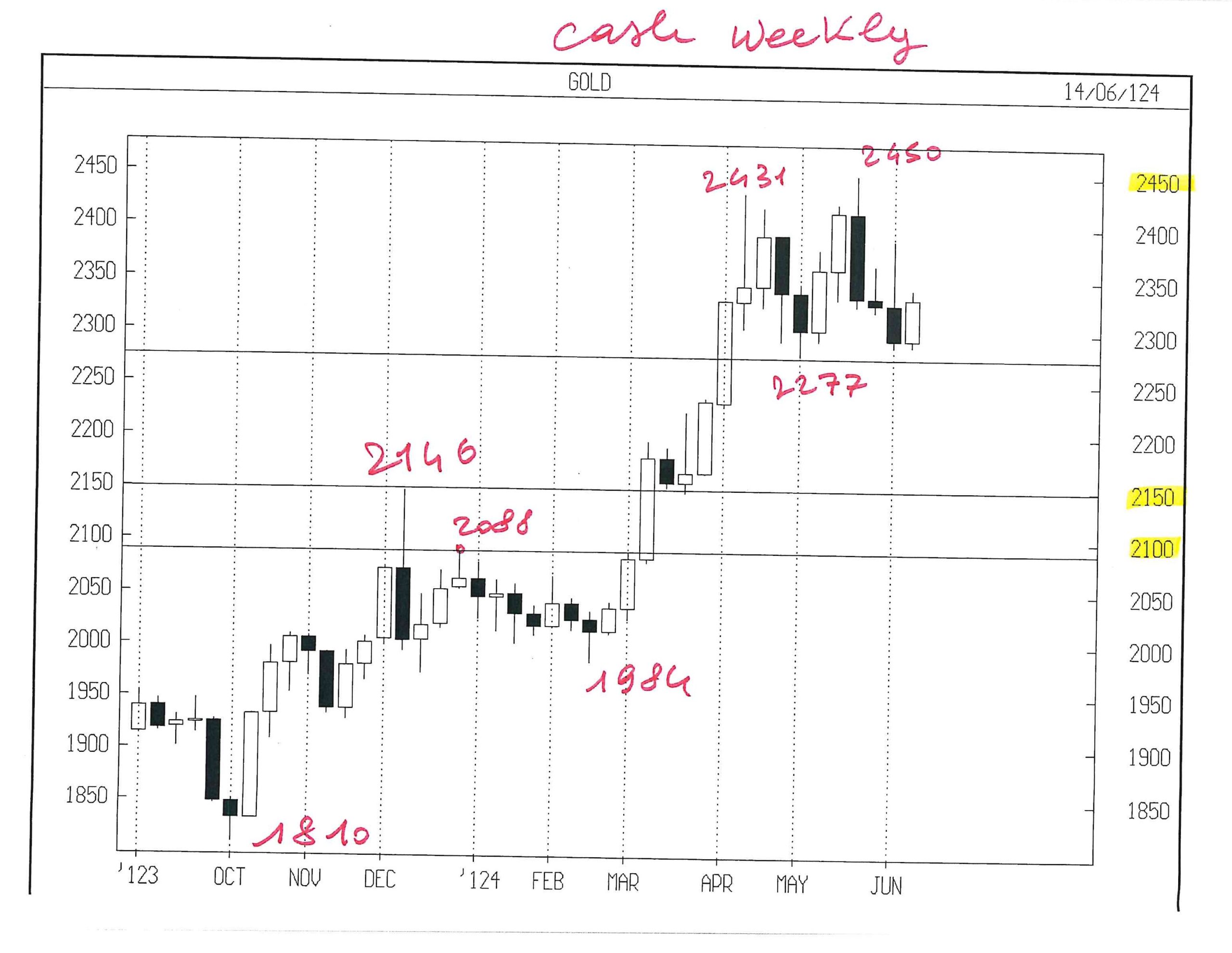

SILVER SETTEMBRE 24

Non ci sono novità, salvo che la barra di ve 20.6 è, ancora una volta, molto ampia e di forma “outside”, con conseguenti espulsioni dal Mercato nei due versi.

Segnalo che anche ve 21.6 la barra giornaliera è stata un outside di grande ampiezza ( top 30,85 SILVER CASH, bottom 29,47, meno 4,5 % ), che quindi manda in perdita gli operatori che vanno in rottura.

Ripropongo il testo della N. 80

“SILVER richiede pazienza, a costo di un lungo rinvio.

SILVER ha fatto un movimento al rialzo di 24,9 % dal 2 maggio ( 26,02 cash ) al 20 maggio ( 32,51 cash ), quindi in sole 12 sedute.

Ricordando che non ritengo prudente acquistare sopra la fascia da 25 a 23,50 – posso solo monitorare.

Si tratta di prezzi molto lontani, ma la recente discesa da 32,51 cash a 28,73 è avvenuta in pochi gg, dal 20.5 a giovedì 13.6 – l’altro ieri – ed essa corrisponde a ben 3,78 usd per oncia ; se la ruotiamo sul pivot 28,73 otteniamo 24,95 – che è l’inizio dell’area di acquisto.

Poco probabile, ma quando, meno di 30 gg orsono, SILVER CASH giunse a 32,51 – gli esperti iniziavano a pronosticare il ritorno del cambio GOLD / SILVER a 50

Siamo a 2348 / 29,62 = 79

Nessun commento.”

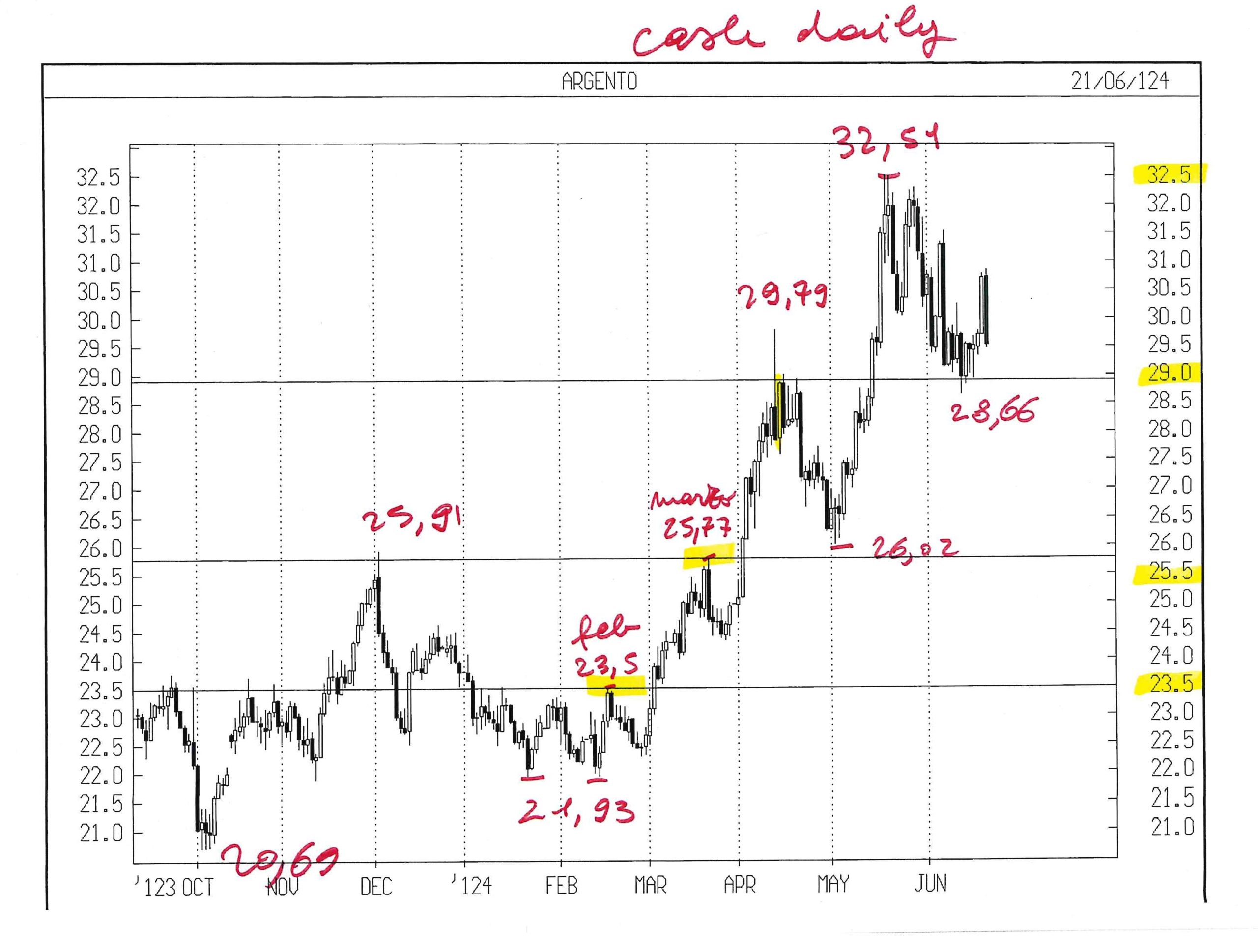

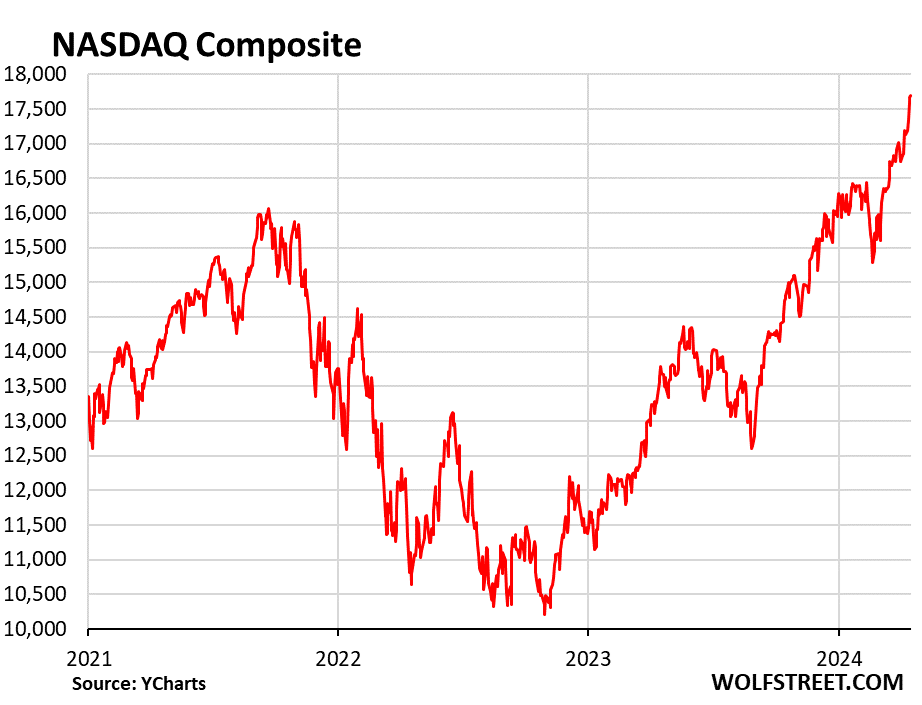

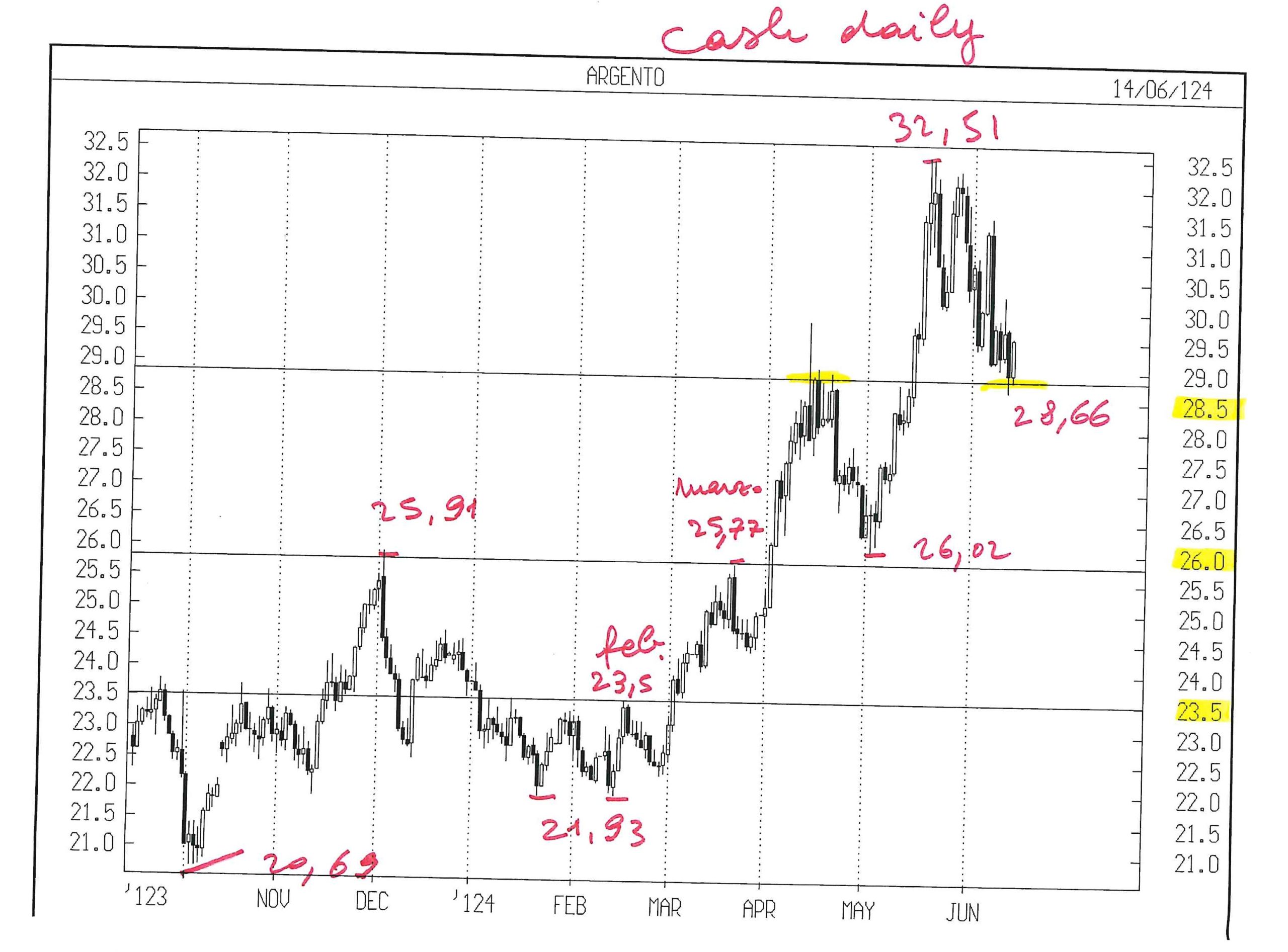

DOW JONES INDU CASH

Mentre NAS 100 prosegue la sua impennata, sostenuta veramente da pochi titoli, DOW JONES si muove in laterale senza avvicinare il top di 40077

Non ho segnali di tempo che sopperiscano alla stasi del prezzo, ma continuo a osservare la trend line crescente che passa per i minimi del 2024 :

37122 in gennaio

37611 in aprile

38001 in maggio

Sarà una operatività banale, ma più il tempo passa in un nulla di fatto, più una vendita alla rottura dei tre livelli mi interessa, dal punto di vista REWARD – RISK.

Restando ancòra attuale, ripropongo il paragrafo della precedente Lettera :

– Dal grafico settimanale si può ricavare che DOW JONES prosegue da ottobre 2022 ( casualmente questa Lettera esordì l’ormai lontano 1 ott 2022 ) il suo cammino intorno alla trend line toccata molte volte – evidenziate in giallo, con una unica forte discesa in ott 2023 a 32327, sfiorando nell’occasione l’altra trend line, costruita ben prima utilizzando la più importante frazione di Fibonacci; nessuno può negare che la trend line principale, da me tracciata oltre un anno fa, rappresenti la inclinazione di questo Mercato;

– Tale trend line si trova ora poco sotto 40000, sostanzialmente pari al top di marzo ( 39889 in corrispondenza del ciclo di 180 mesi dal marzo 2009, che fu inizio di un bull market figlio del denaro sottozero ben più che dell’incremento del GDP, vale a dire PIL Stati Uniti ) e vicino al nuovo top di 40077, dal quale è partita una caduta di 2076 punti in sole sette sedute, salvo poi invertire con violenza al rialzo da ve 31.5;

– Dal grafico giornaliero dal 1.1.2024 osservo che il minimo del 2024 è a 37122, molto avvicinato a marzo nella caduta dopo il ciclo di 180 mesi e che tale minimo di 37611 è stato sfiorato l’altro ieri a 38001, quindi abbiamo tra 37122 e 38001 tre minimi molto vicini che, nel caso oggi da nessuno creduto, una volta rotti, darebbero qualche brivido, quanto meno a chi fa analisi tecnica.

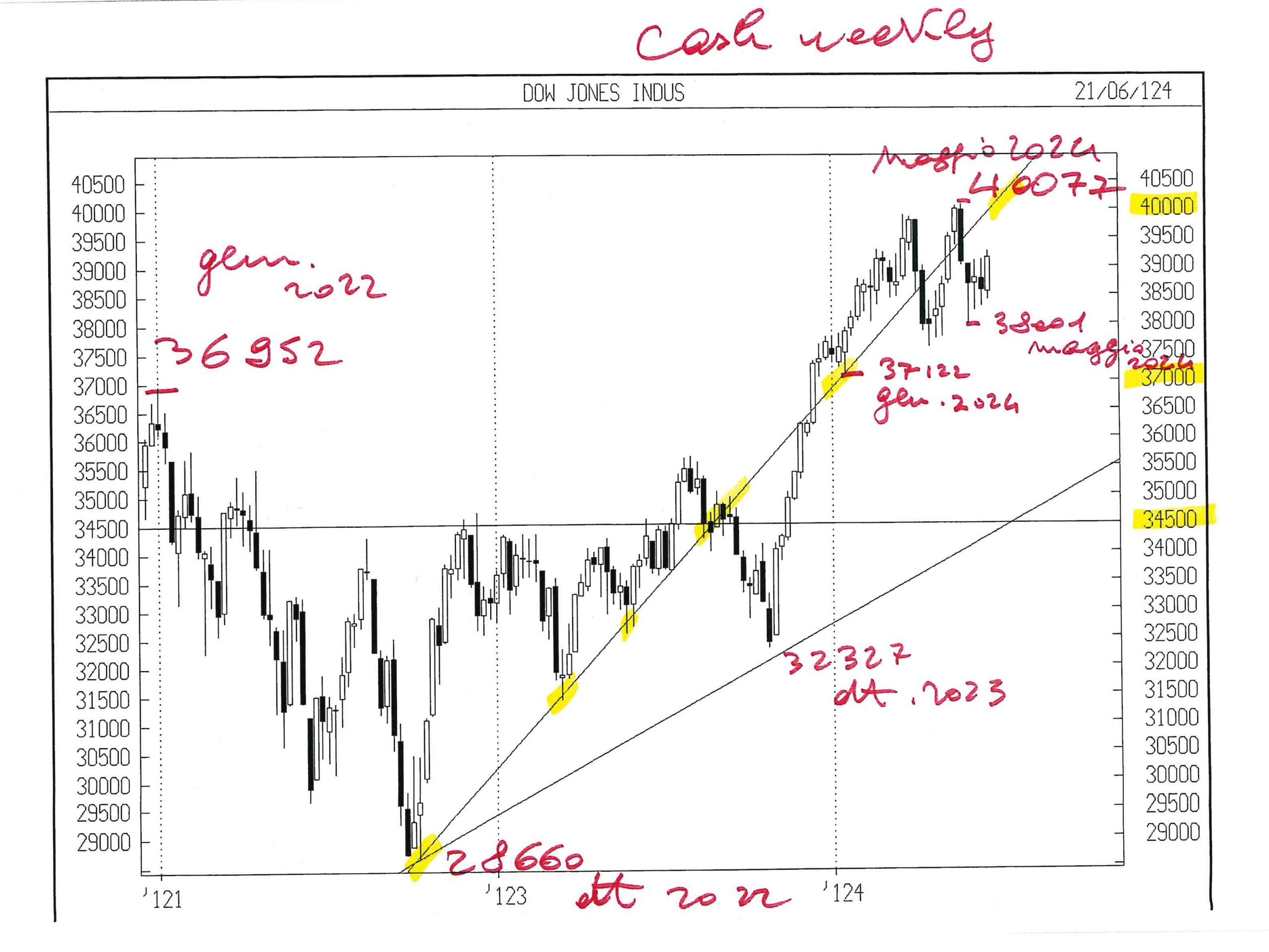

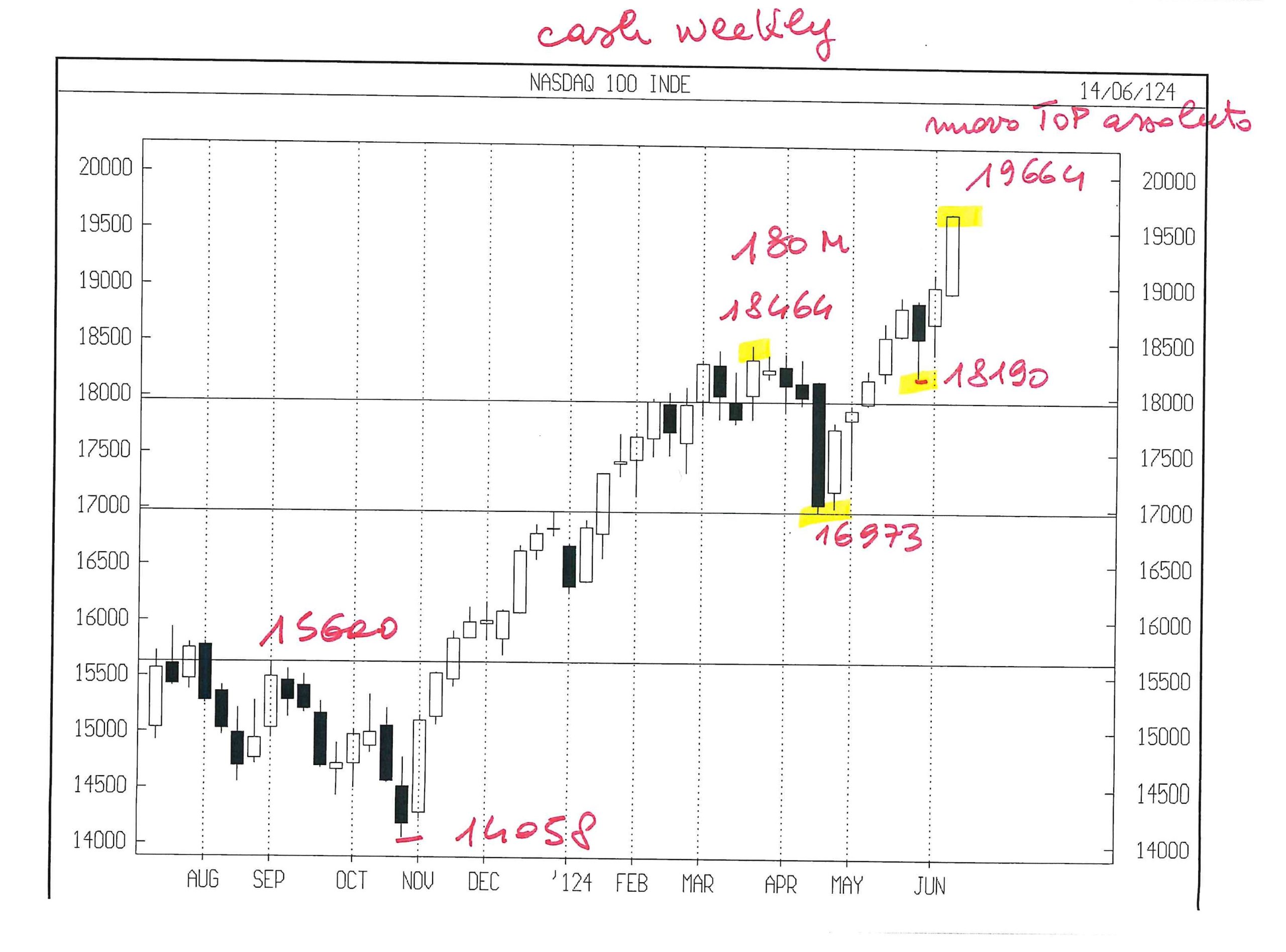

NASDAQ 100 CASH

NAS 100 ha registrato l’ennesimo nuovo top assoluto a 19980 e la rottura del top di marzo 18464 è ora pari al 8,2 % , quindi il top di marzo è stato sbriciolato.

Ricordo a tutti che NAS 100 è veloce, anche al ribasso.

Aggiungo che i MAGNIFICI 7 sembrano essere rimasti in 3.

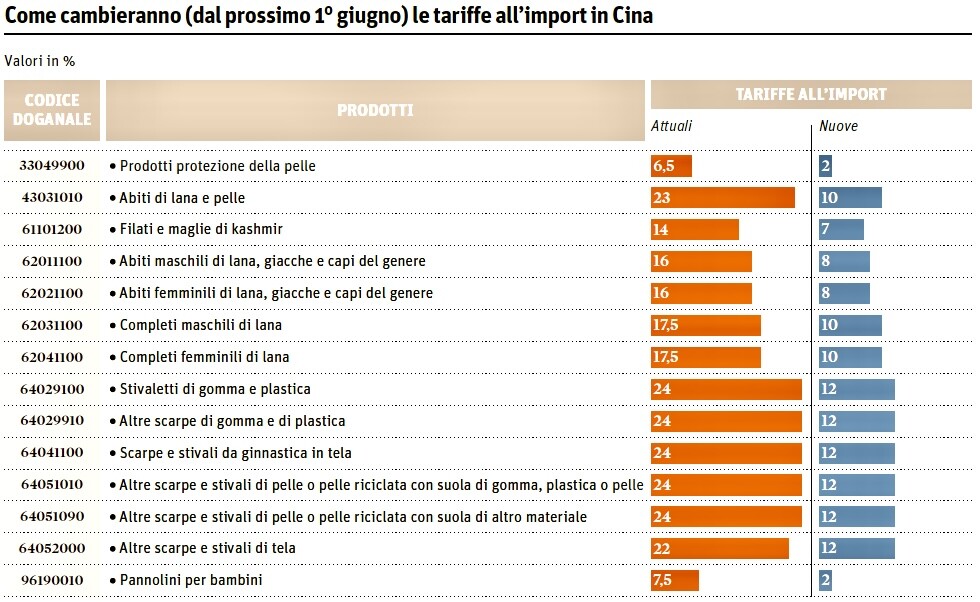

COTTON DEC FUTURE

Il mio fornitore di dati purtroppo continua a scaricare i prezzi del contratto luglio, che è in consegna e quindi non è adatto al trading, ma solo a chi utilizza la materia prima. Tale grafico viene allegato alla Lettera, non disponendo di altro.

Il contratto dicembre 2024 già da lu 10.6 aveva volumi di scambio maggiori del luglio e per tale motivo avevo eseguito il roll over da contratto luglio a dicembre il successivo 11.6

Per fortuna non ho atteso.

Il contratto luglio è in caduta da allora, immagino per eccesso di offerta rispetto alla domanda di consegna.

Anche il contratto dic 2024 non è per cuori fragili……………………..

Lu 17.6 alle ore 15.40 è sceso fino a 70,01 ( sfiorando lo stop loss di 70 ) e poi è risalito, stancamente, per il resto della settimana.

Fortuna ? Certamente, salvo che apra una mattina in GAP DOWN del 5 -10 %; in tal caso sarebbe stato meglio avere COTTON già stoppato di giorno.

Resta il fatto che questo Mercato, che ho affrontato da circa due mesi per richiesta di un caro amico di sempre, oltre a non essere adatto al profilo di questa Lettera, appare carico di una negatività veramente profonda.

La discesa da 103,80 di fine feb 2024 è giunta a 70,01; una ecatombe.

Ricordo perché la fascia da 72 a 78 risulta per me di interesse.

Dal grafico mensile si può osservare che :

la metà in più di 48,35 è 72,525

tre quarti di 103,8 è 77,85

metà di 155,95 è 77,975

Una rilevante concentrazione di impulsi intorno ai prezzi registrati in maggio e giugno.

Nel frattempo COTTON è salito a 83,19 e poi sceso a 70,01.

Un ottovolante, in % e in dollari.

Pertanto la Lettera ora ha un contratto dic 24 al costo di (79 – 0,59 ) 78,41 e un contratto dic 24 a ( 77 – 0,59 ) 76,41

Entrambi in forte perdita in %.

Lo stop loss resta a 70 per entrambi i contratti.

Segnalo che nei prossimi gg vi è un segnale in base al quale COTTON è attratto dal prezzo di due terzi del top di 103,80 – vale a dire 69,20 che è sotto allo stop loss da tempo inserito.

Sarei quindi tentato di abbassare lo stop loss sotto il livello di 69,20 per lasciar trascorrere almeno la settimana 24 – 28 giugno, ma il principio di questa Lettera è che in posizioni al rialzo gli stop loss possono solamente essere spostati al rialzo ( ……………. …….solo al ribasso se la posizione è aperta al ribasso ) e così mi regolo.

Speriamo bene

Leonardo Bodini