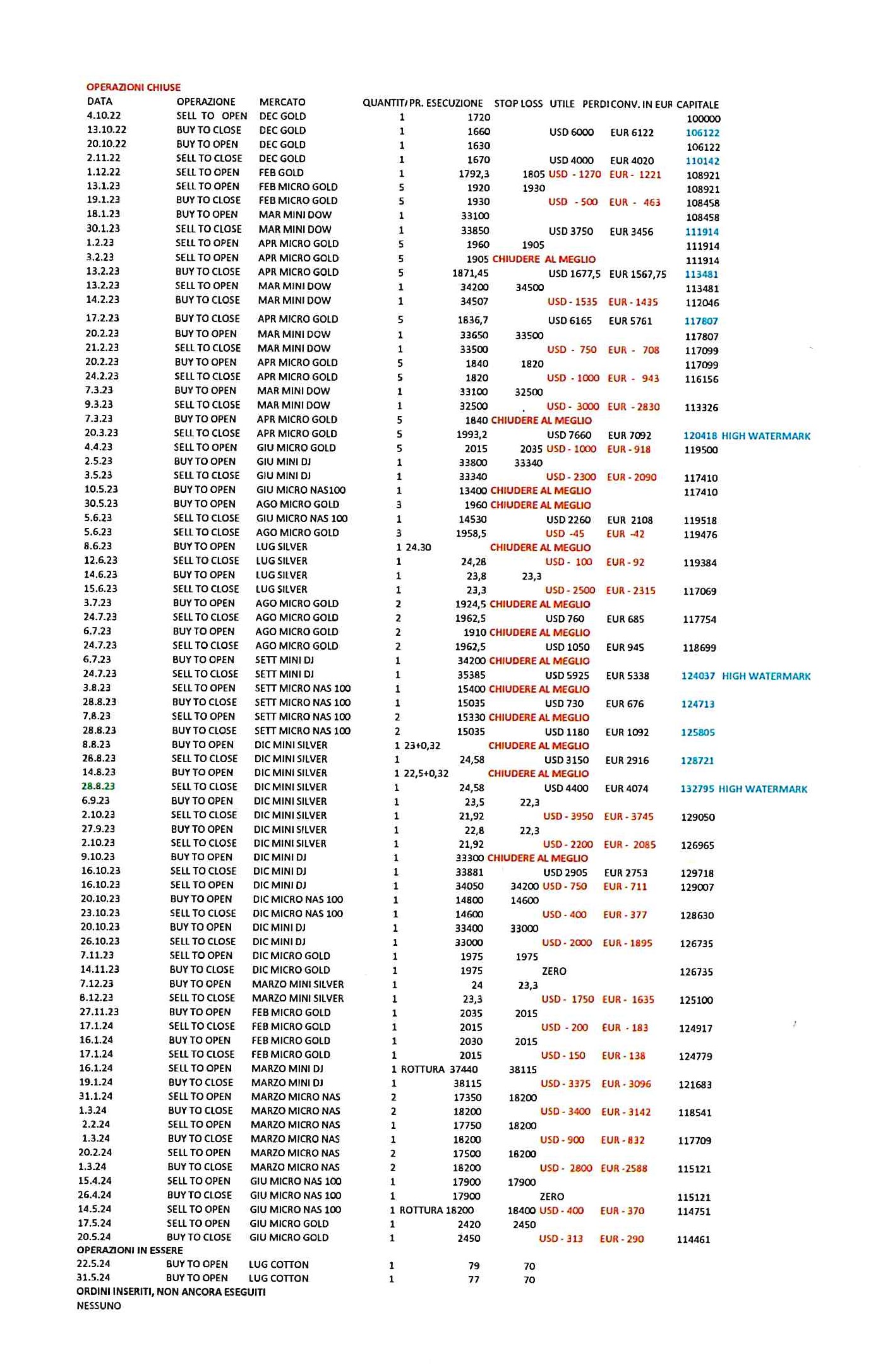

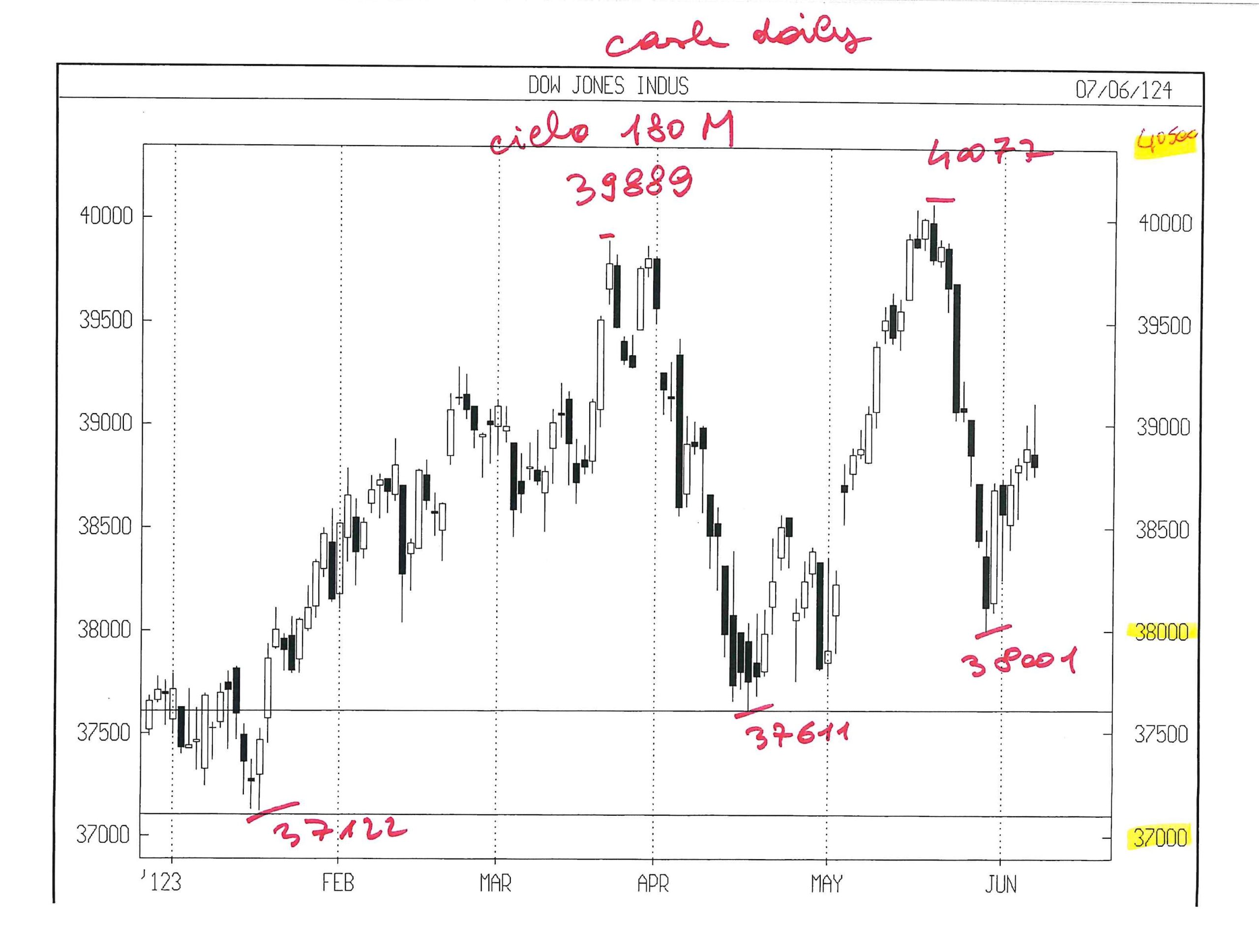

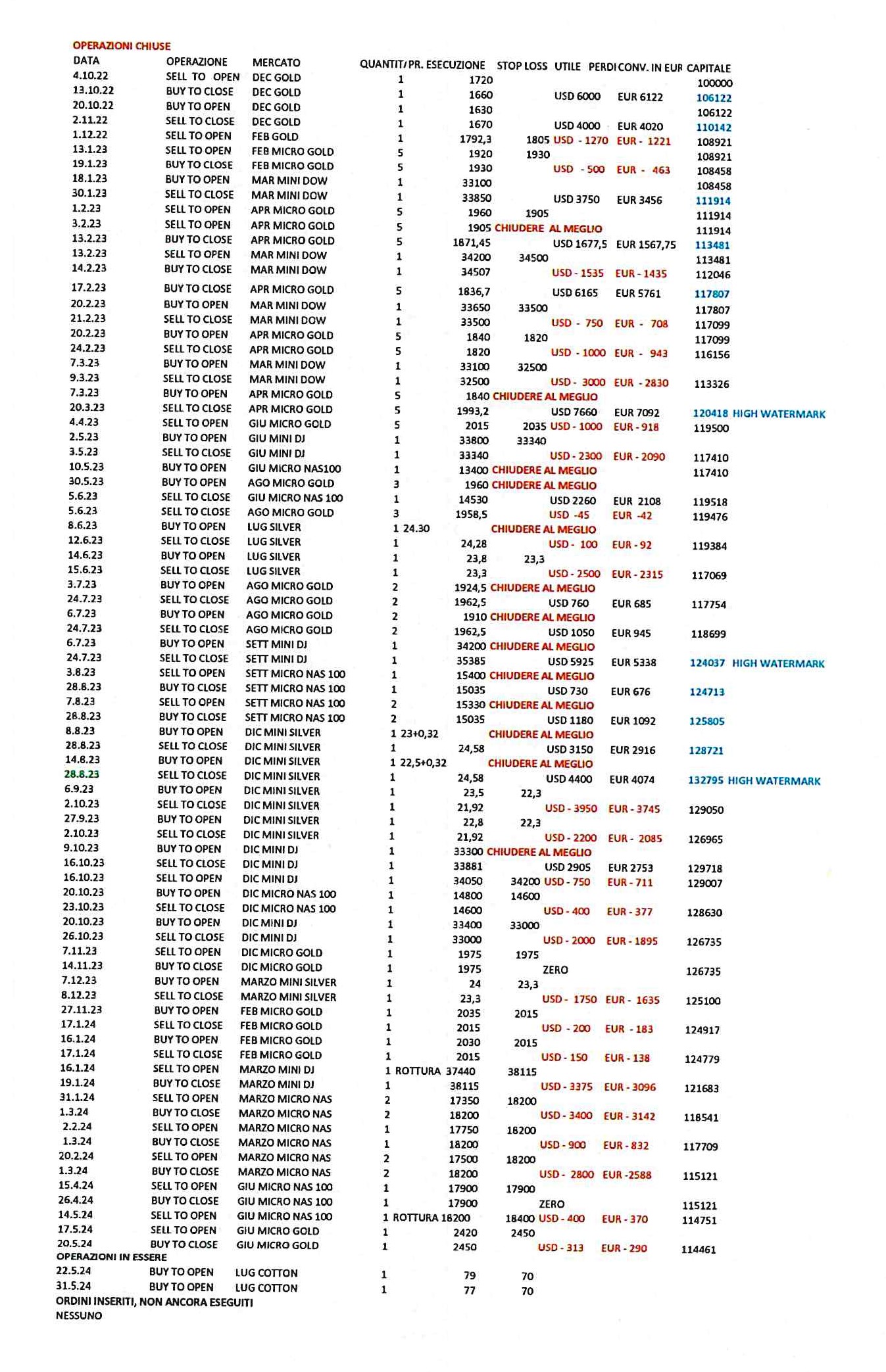

APPUNTI DI TRADING

N. 79 – sabato 8 giugno 2024

Operazioni in essere : merc 22.5 comprato 1 JULY COTTON a 79 e ven 31.5 comperato il secondo JULY COTTON a 77, entrambi ora con stop loss a 70

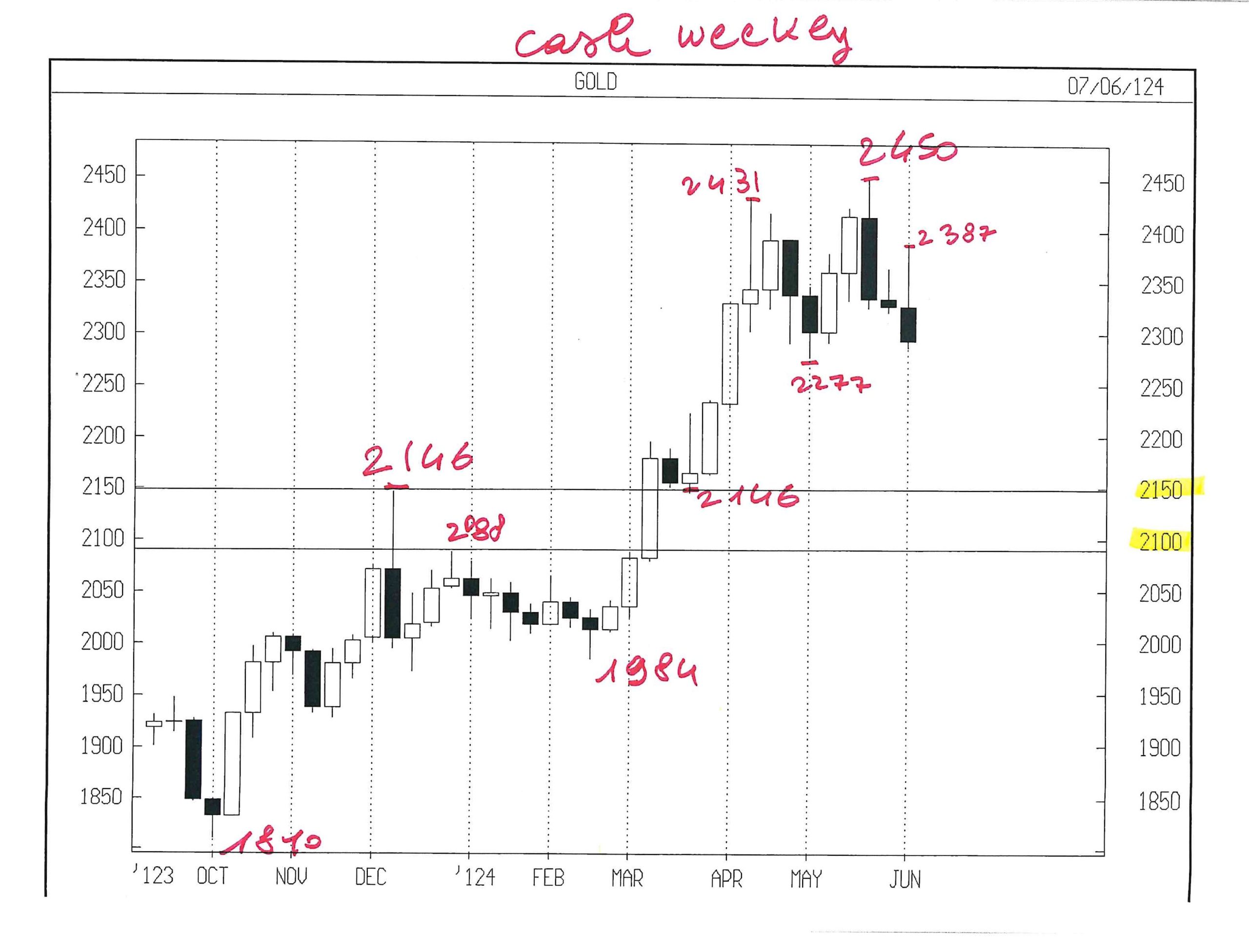

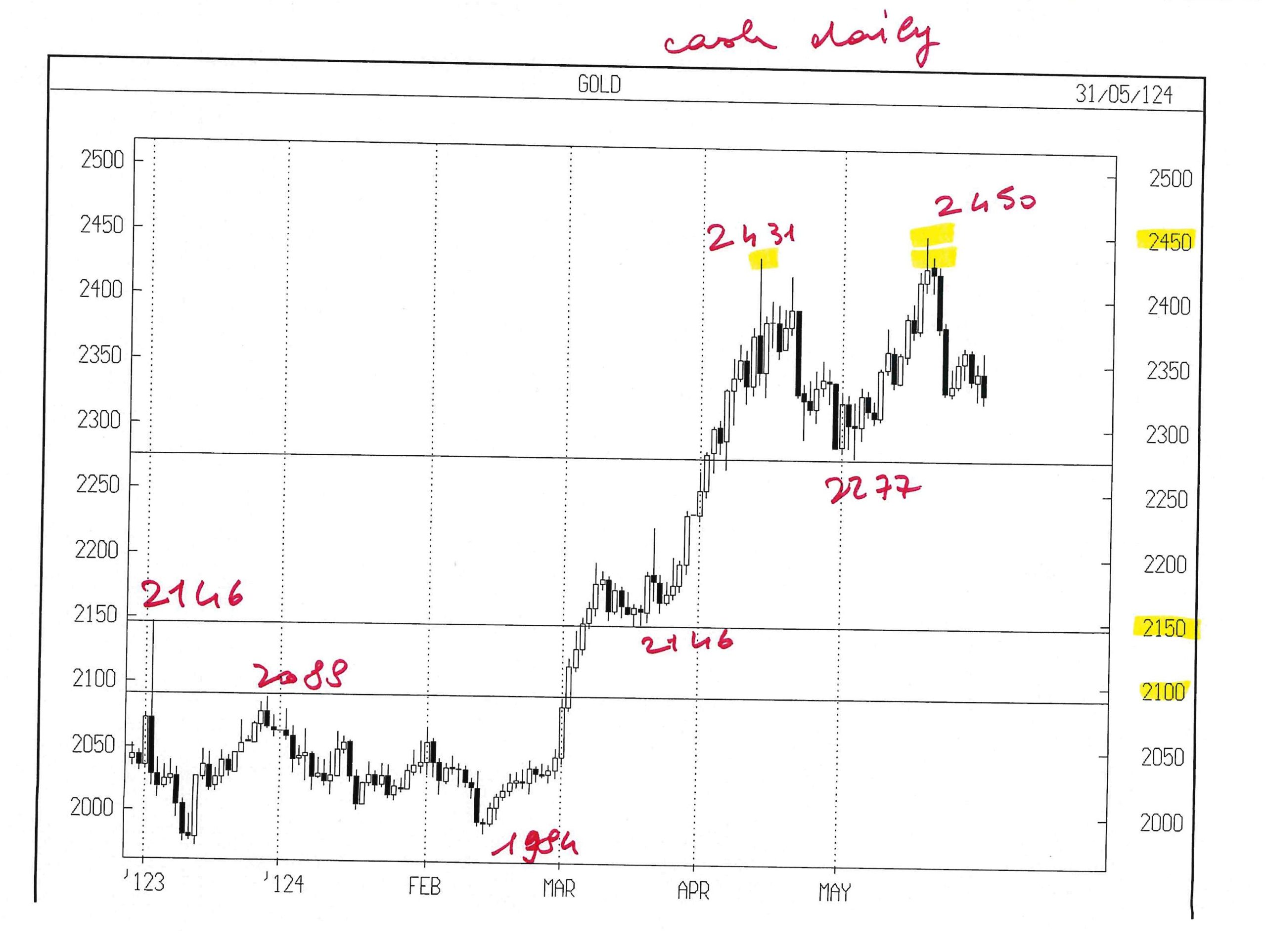

GOLD AGOSTO 24

Dopo che nella settimana del top assoluto ha immediatamente tracciato un outside ribassista da 2450 a 2325, gold cash ha fatto 5 gg in laterale per seguire con altro outside ribassista da 2386 a 2286, tutto ieri ven 7.6

Dopo la chiusura oltre 1998 del 30 nov 2023 resta certamente forte, ma sta bruciando le dita a chi ha comprato dai primi gg di aprile in poi.

Ora dista circa 200 – 250 usd dall’area dove potrei iniziare gli acquisti ( 2146 – 2050 circa )

Basterebbero due gg come ven 7.6; ovviamente poco probabile.

SILVER LUGLIO 24

SILVER richiede pazienza, a costo di un lungo rinvio.

SILVER ha fatto un movimento al rialzo di 24,9 % dal 2 maggio ( 26,02 cash ) al 20 maggio ( 32,51 cash ) in sole 12 sedute.

Ieri ven 7.6 ha espresso la sua ferocia con un calo del 7,7 % in un giorno, da 31,54 a 29,12 usd, una delle barre giornaliere più estese da mesi.

Il range giornaliero rappresenta tutta la settimana.

Ricordando che non ritengo prudente acquistare sopra la fascia da 25 a 23,50 – posso solo monitorare.

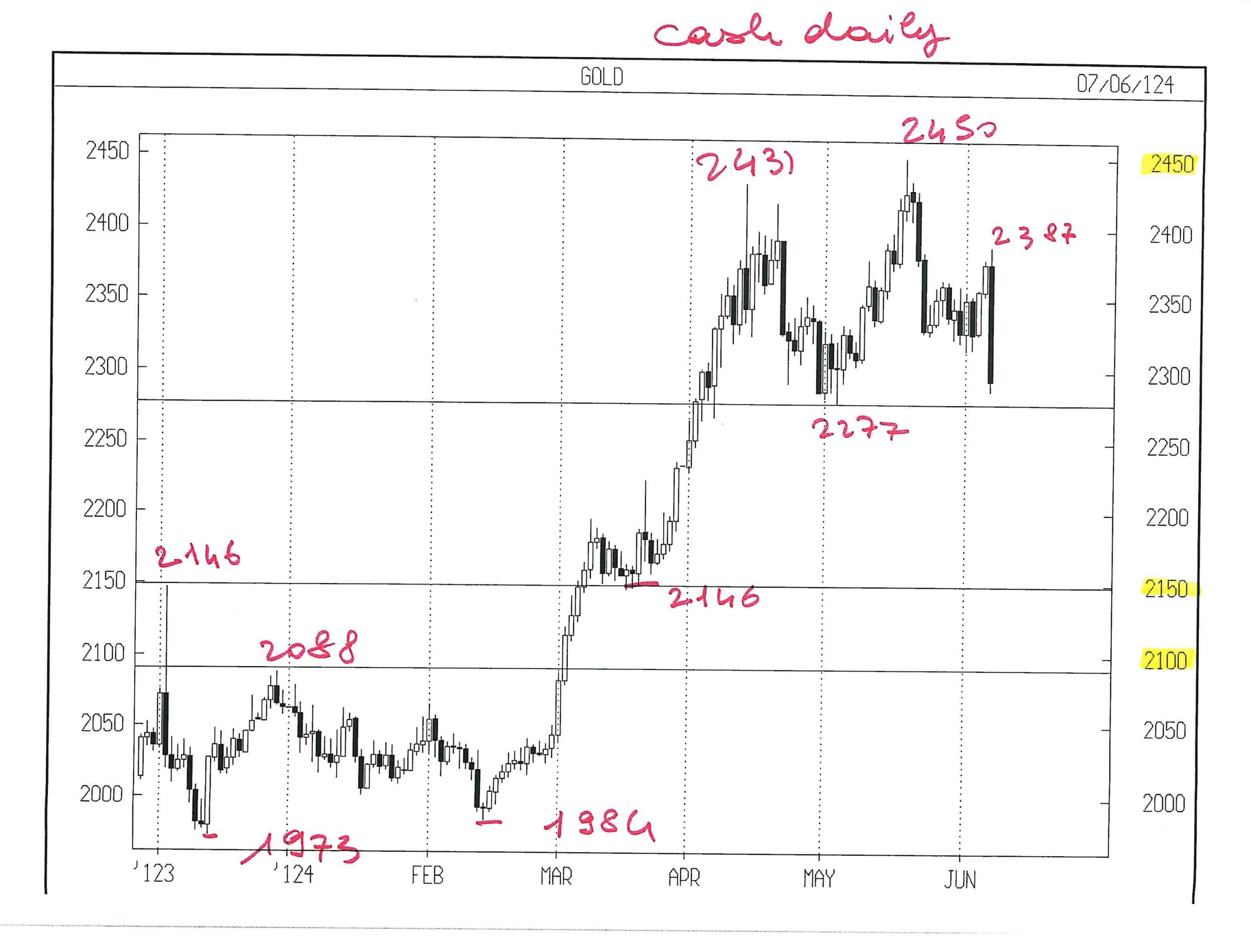

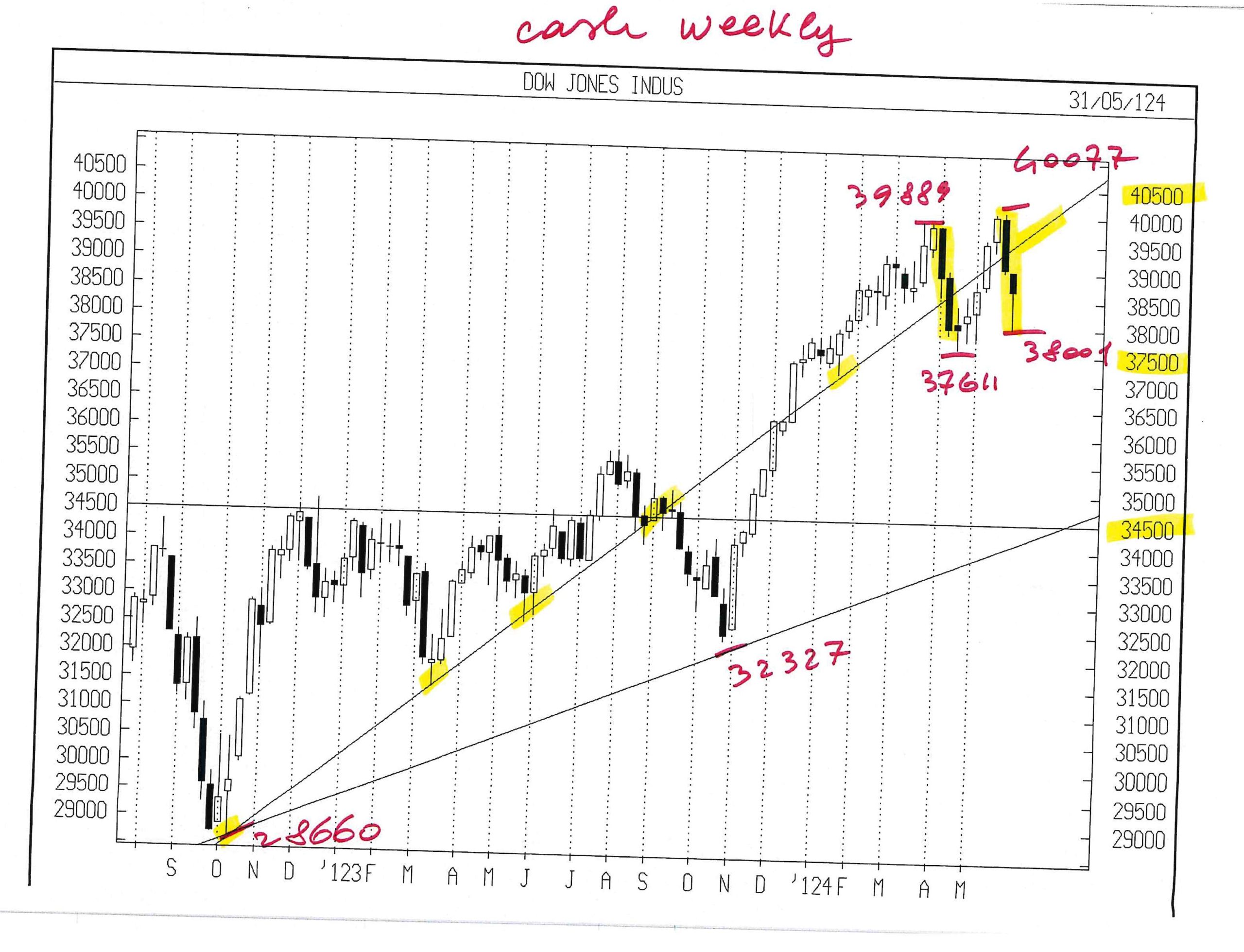

DOW JONES INDU CASH

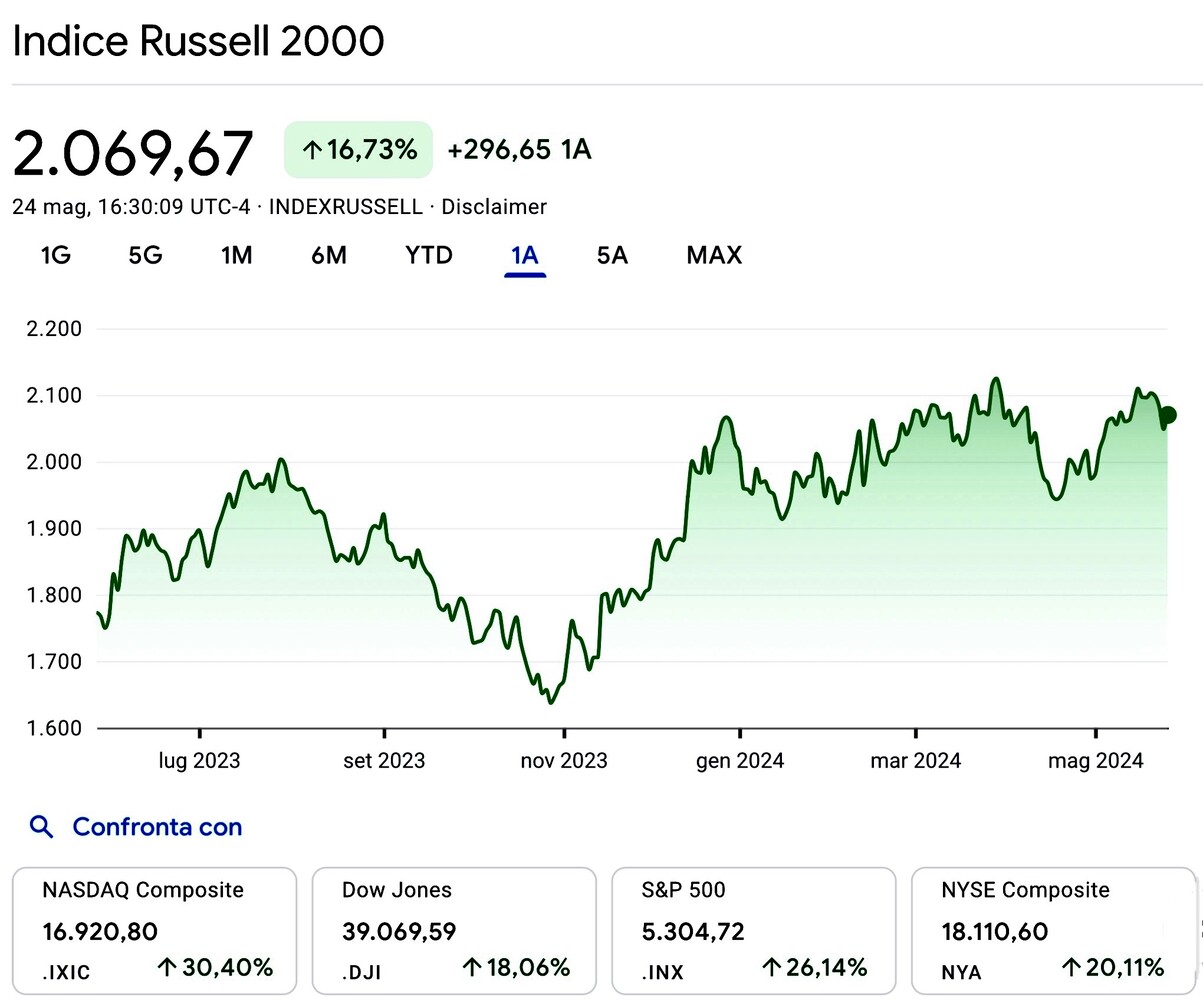

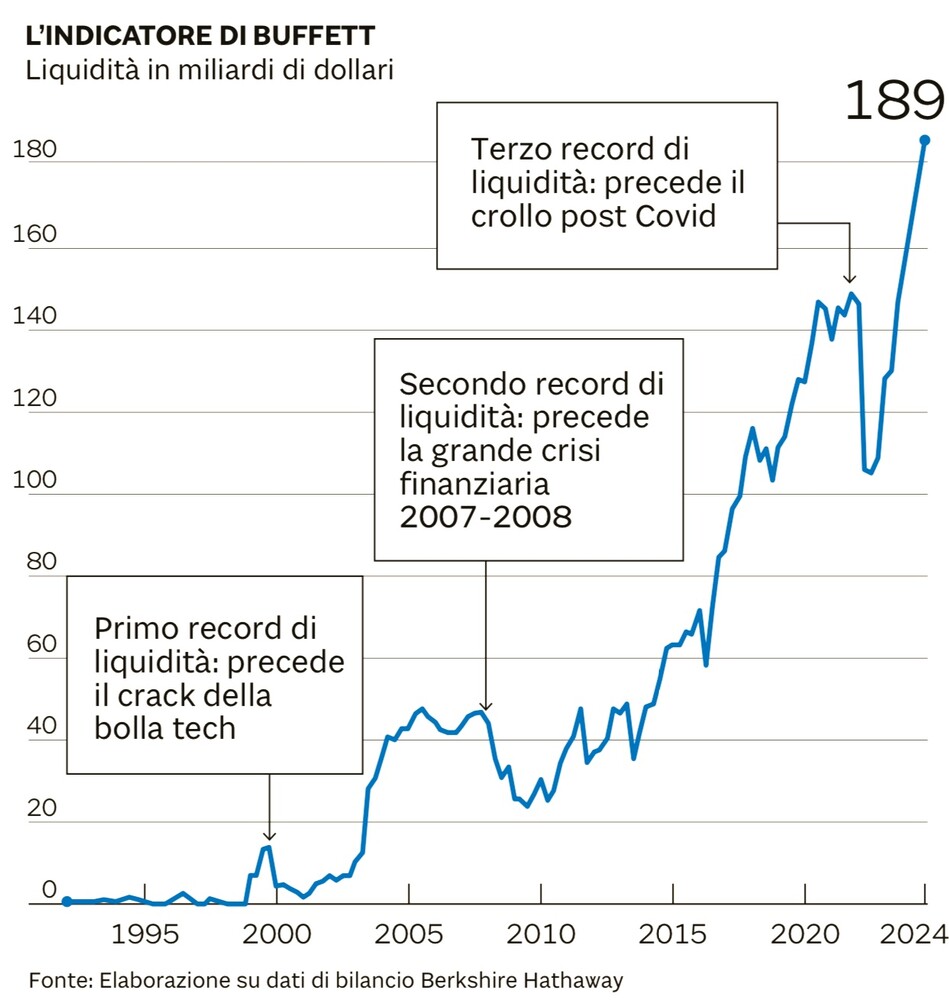

L’azionario U.S.A. è entrato nelle due settimane che, da tempo, ritengo meritino una attenzione maggiore.

Diversamente da NAS 100, DOW JONES ha solo intaccato il top di marzo 2024 ( ciclo 180 mesi ) di 39889, registrando 40077, ma si tratta di 0,5 % , nulla al momento.

Nella recente settimana 3 -7 giugno la spinta verso l’alto è stata contenuta ; vediamo se il 10 – 14 giugno riesce ad avvicinare almeno il livello di 40000, per una eventuale vendita in forza, con stop loss limitato.

Se invece mantiene questa laterale, da lu 17.6 valuterò una vendita in rottura del minimo, non ancòra noto, che sarà registrato da lu 3.6 a ven 14.6

Ripropongo ancòra il paragrafo della precedente Lettera :

– Dal grafico settimanale si può ricavare che DOW JONES prosegue da ottobre 2022 ( casualmente questa Lettera esordì l’ormai lontano 1 ott 2022 ) il suo cammino intorno alla trend line toccata molte volte – evidenziate in giallo, con una unica forte discesa in ott 2023 a 32327, sfiorando nell’occasione l’altra trend line, costruita ben prima utilizzando la più importante frazione di Fibonacci; nessuno può negare che la trend line principale, da me tracciata oltre un anno fa, rappresenti la inclinazione di questo Mercato;

– Tale trend line si trova ora poco sotto 40000, sostanzialmente pari al top di marzo ( 39889 in corrispondenza del ciclo di 180 mesi dal marzo 2009, che fu inizio di un bull market figlio del denaro sottozero ben più che dell’incremento del GDP, vale a dire PIL Stati Uniti ) e vicino al nuovo top di 40077, dal quale è partita una caduta di 2076 punti in sole sette sedute, salvo poi invertire con violenza al rialzo ieri ve 31.5;

– Dal grafico giornaliero dal 1.1.2024 osservo che il minimo del 2024 è a 37122, molto avvicinato a marzo nella caduta dopo il ciclo di 180 mesi e che tale minimo di 37611 è stato sfiorato l’altro ieri a 38001, quindi abbiamo tra 37122 e 38001 tre minimi molto vicini che, nel caso oggi da nessuno creduto, una volta rotti, darebbero qualche brivido, quanto meno a chi fa analisi tecnica.

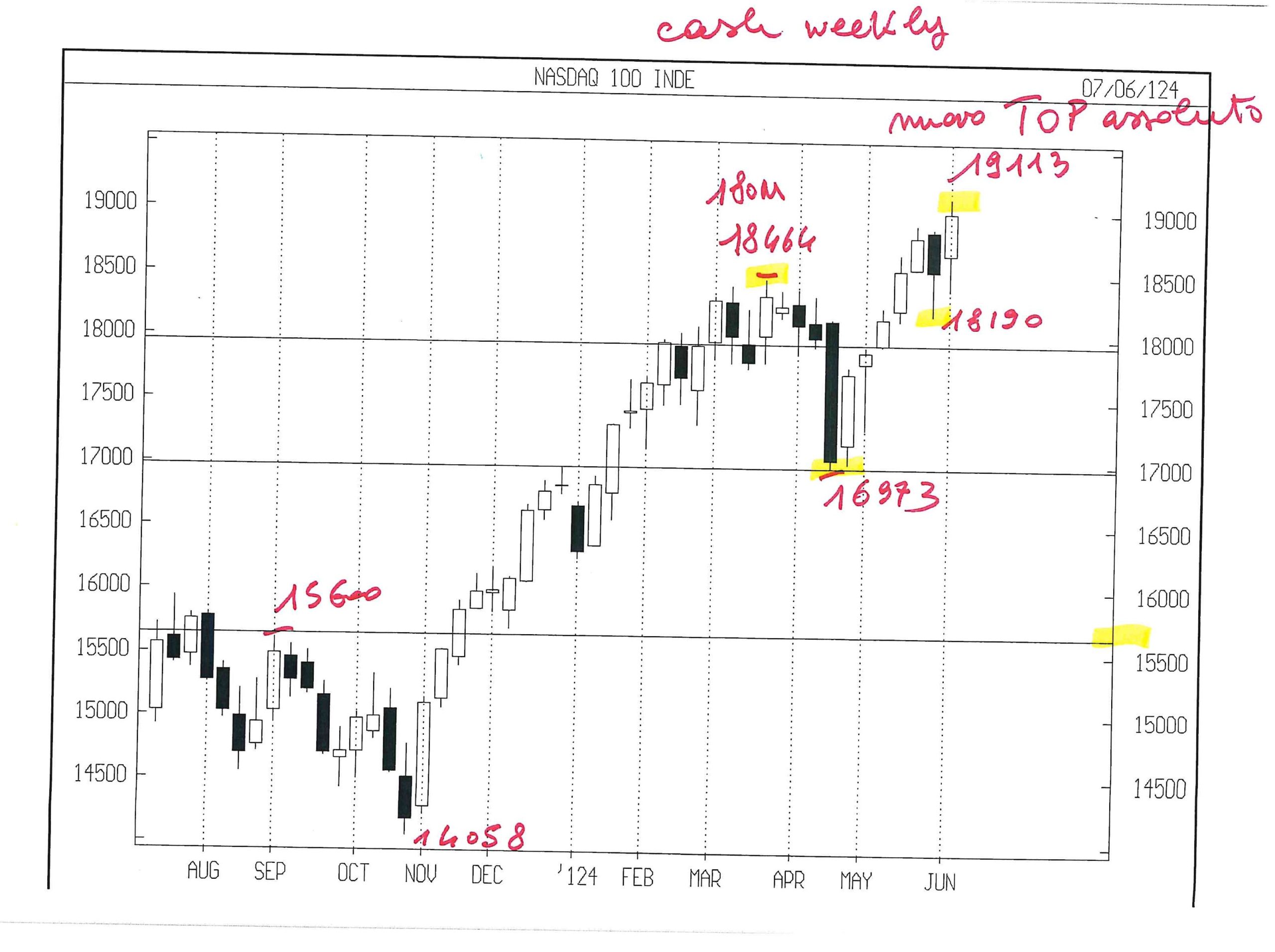

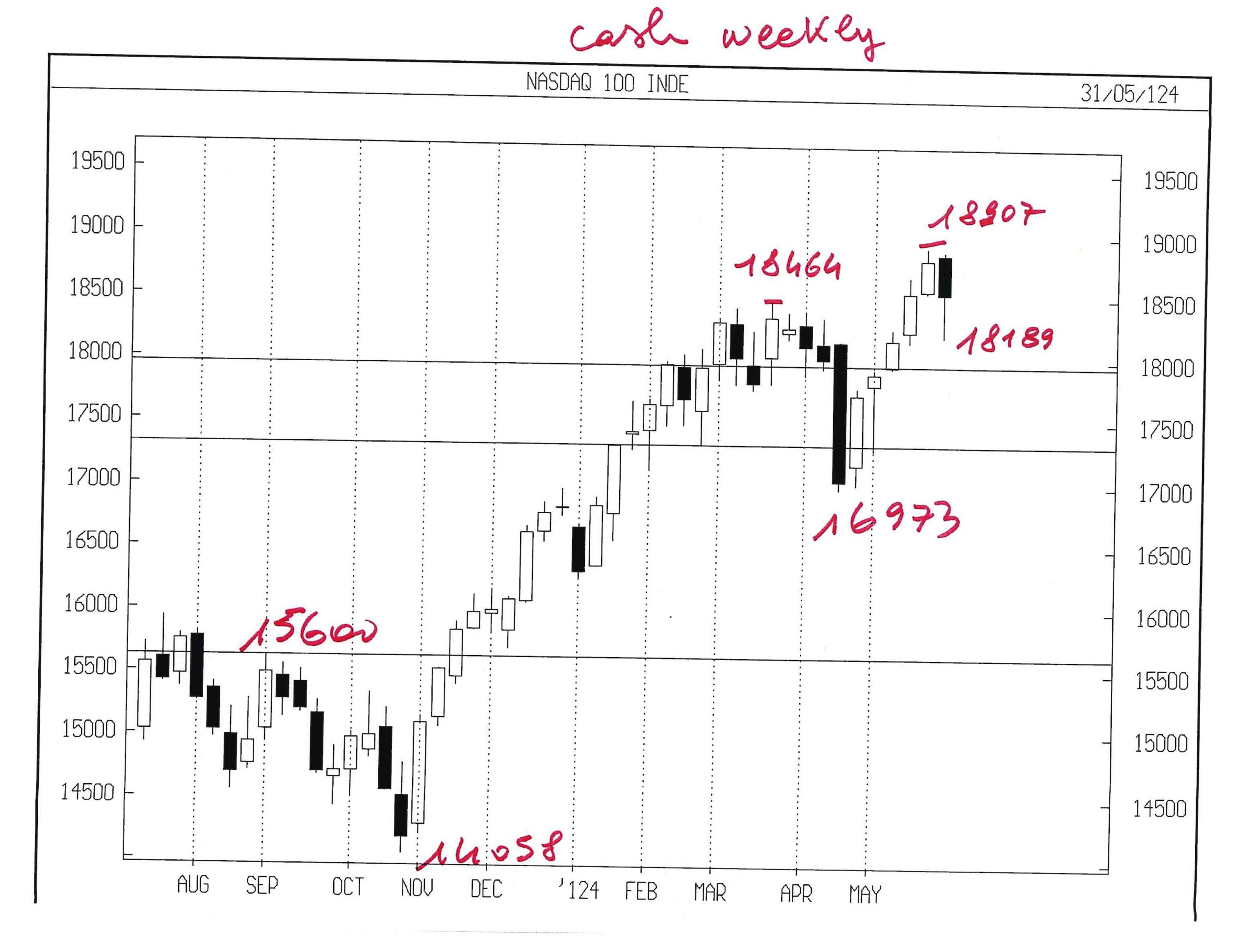

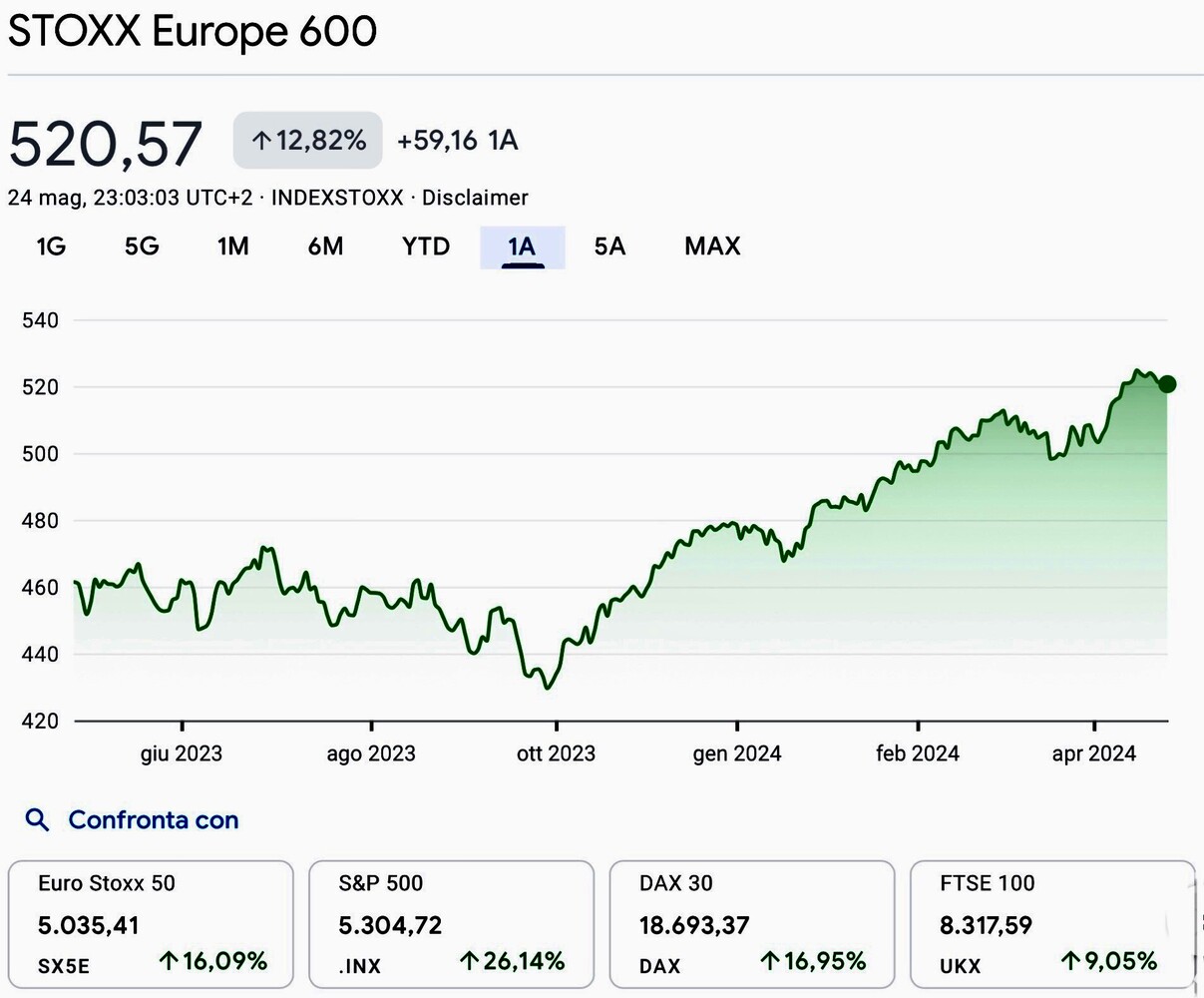

NASDAQ 100 CASH

NAS 100 ha registrato l’ennesimo nuovo top assoluto di 19113 e la rottura del top di marzo 18464 è ora del 3,5 % , certamente netta.

Posso solo riproporre quanto già scritto.

“Da molto tempo NAS 100 è sostenuto dai MAGNIFICI SETTE e da poco altro, ma nell’ultima settimana la crescita di NVIDIA di oltre il 10 % è stata sufficiente a segnare un nuovo top assoluto. Di certo non compro, esattamente come in febbraio scrivevo che i preziosi si potevano comprare oppure guardare, ma assolutamente non vendere. Al momento guardo e venderò solo se NAS 100 mi offrirà uno stop loss non oltre il 2 -3 %.”

Ricordo a tutti che NAS 100 è veloce, anche al ribasso.

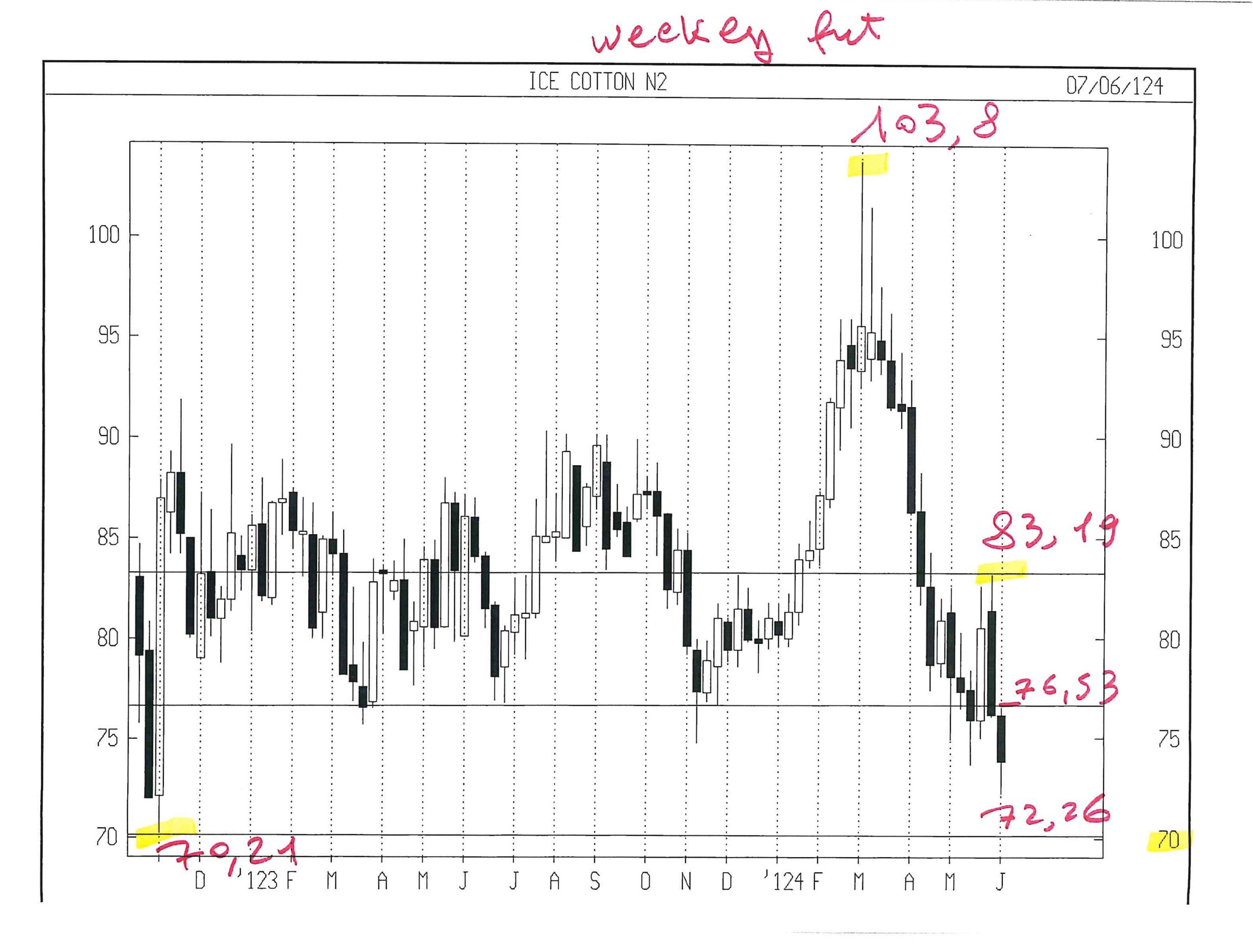

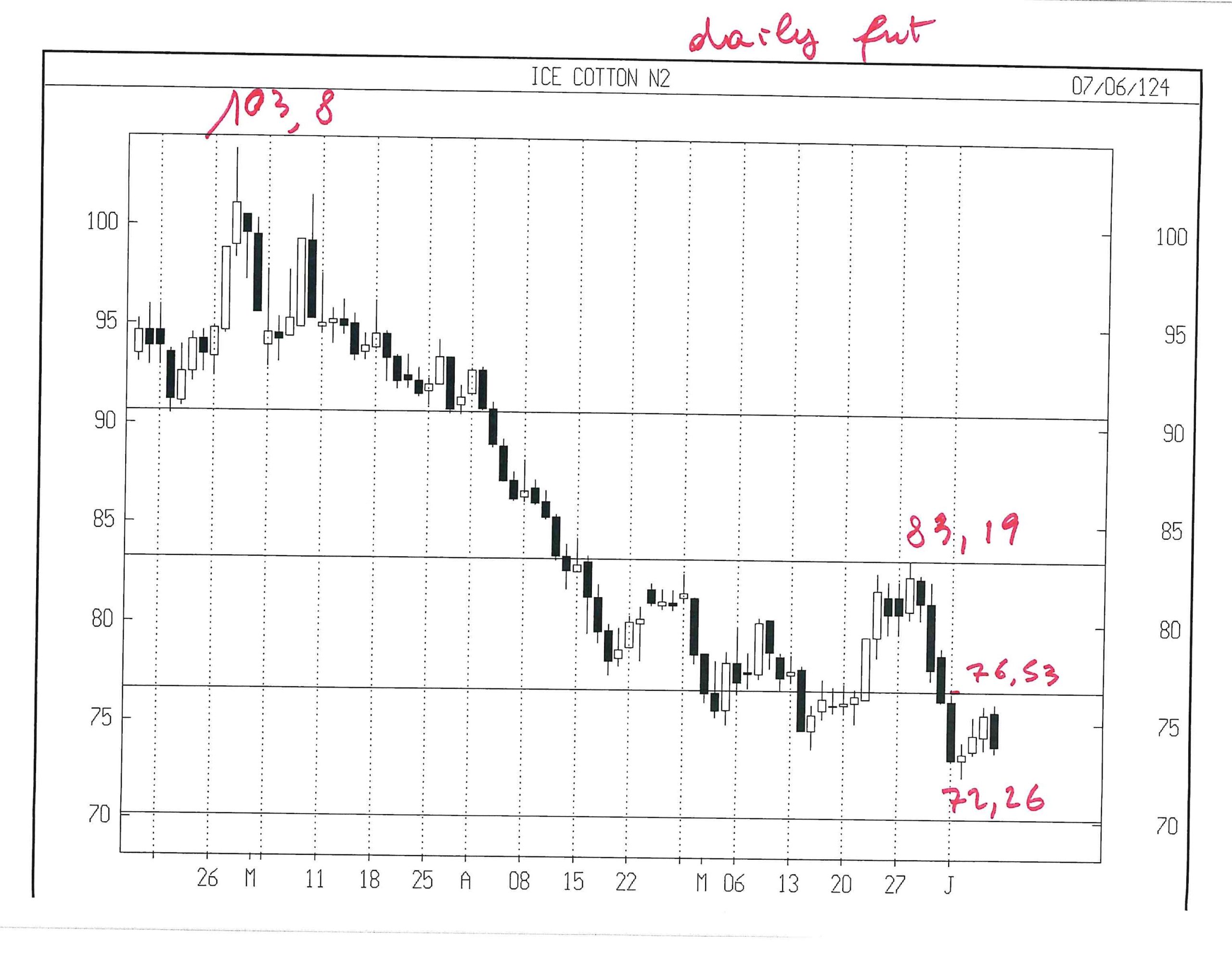

COTTON JULY FUTURE

E’ sceso ad un nuovo minimo di 72,26 registrando in giugno il prezzo che avrei preferito leggere in maggio, che aveva una discreta rilevanza ciclica.

Ricorderete che avevo inserito il primo ordine di acquisto a 72, abbassato a 71 la settimana successiva; nessuno dei due sarebbe comunque stato eseguito.

Ricordo perché la fascia da 72 a 78 risulta per me di interesse.

Dal grafico mensile si può osservare che :

la metà in più di 48,35 è 72,525

tre quarti di 103,8 è 77,85

metà di 155,95 è 77,975

Una rilevante concentrazione di impulsi intorno ai prezzi registrati in maggio e giugno.

Nel frattempo COTTON è salito a 83,19 e poi sceso a 72,26.

Un ottovolante, in % e in dollari.

Lo stop loss resta a 70 per entrambi i contratti.

Leonardo Bodini