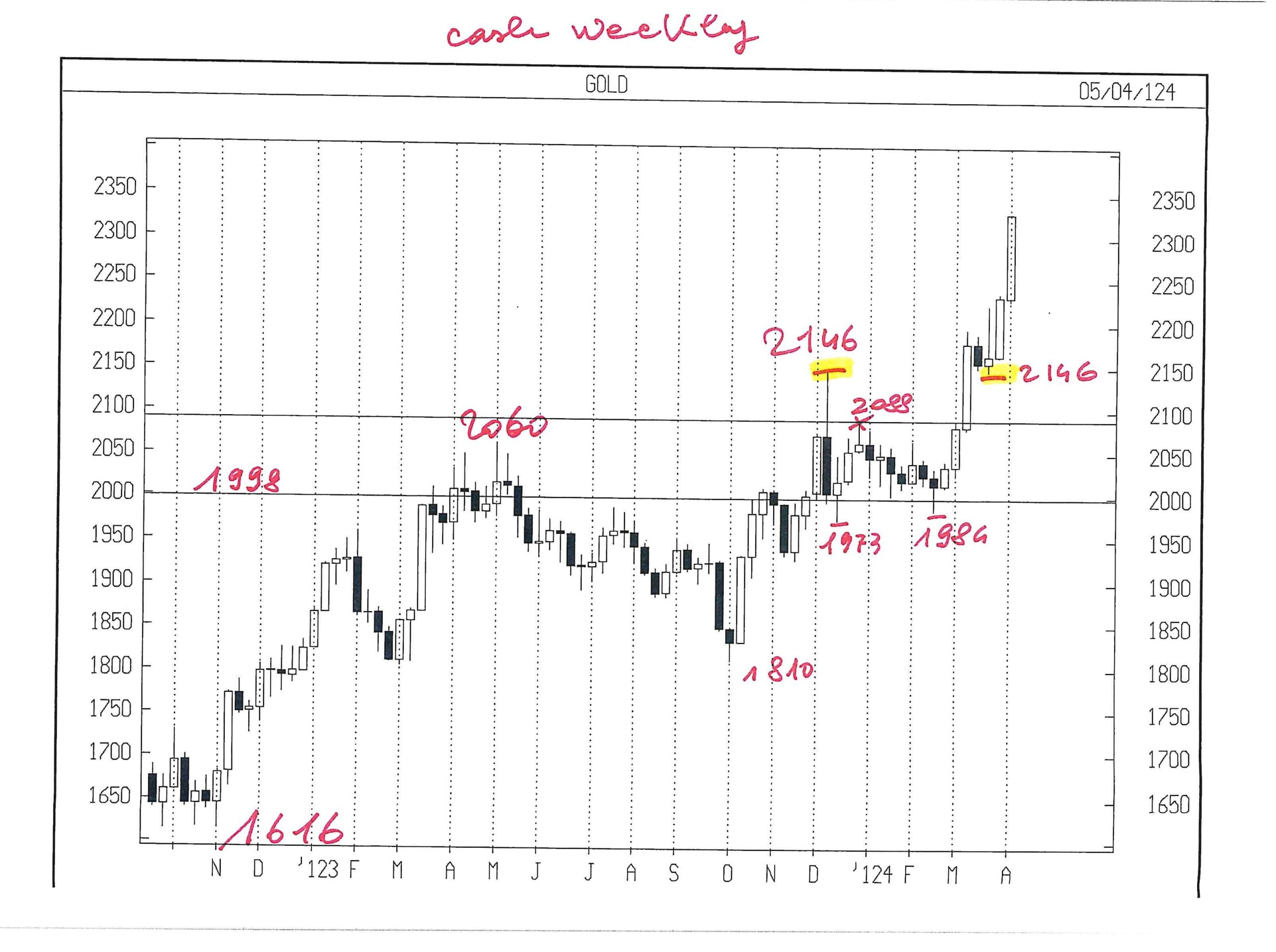

APPUNTI DI TRADING

N. 71 – sa 13 apr 2024

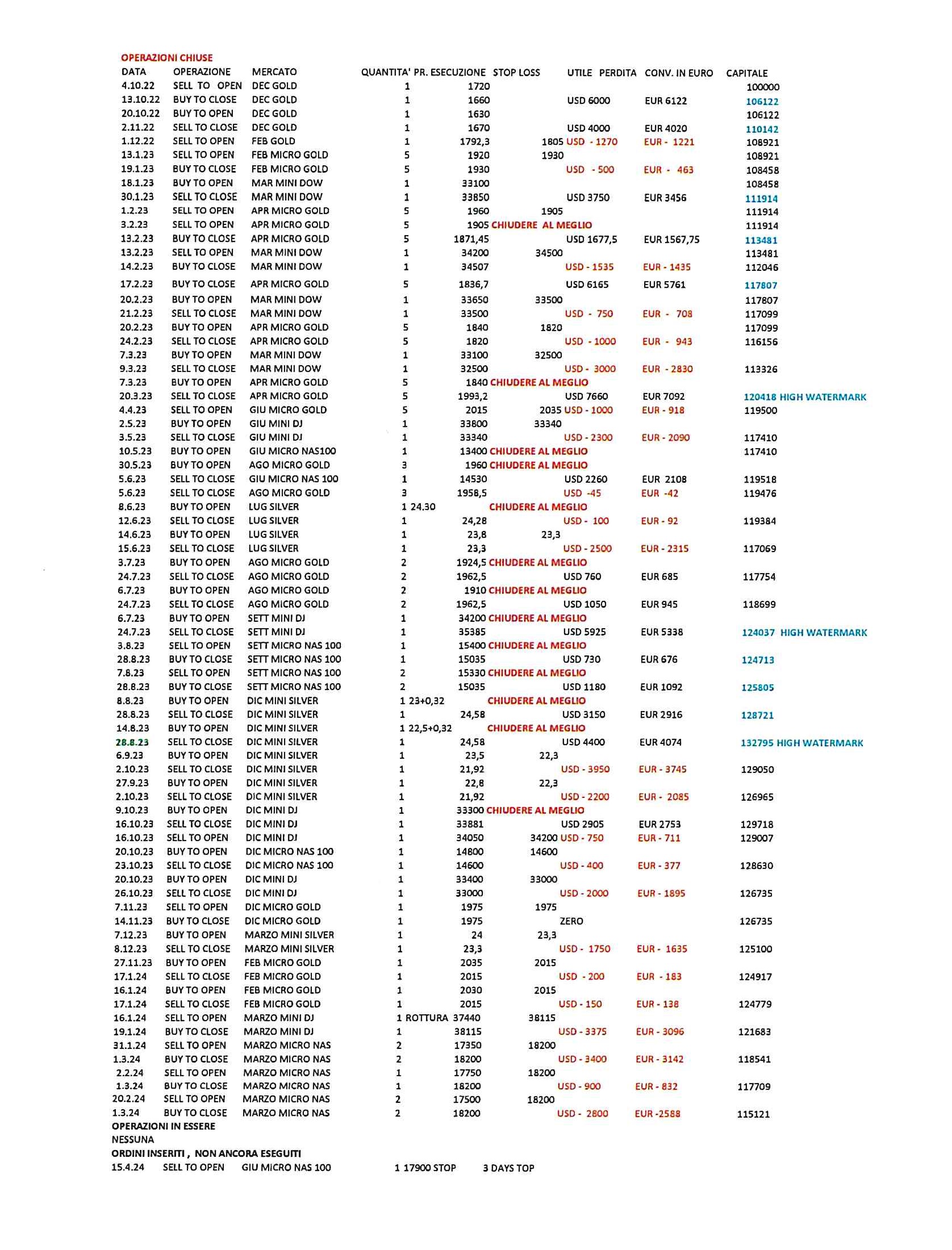

Operazioni in essere : nessuna

Nota iniziale :

due lettori, avendo analizzato la frase ( nella N. 70 ) “solo da gio 11.4, dopo che il recente minimo di 38559 DJ CASH avesse retto per 3 gg”…………… vendo 1 GIU MINI DJ FUT a 38800 STOP ( in rottura di 38800 ) con stop loss sopra il top degli ultimi 3 gg compreso, quello dell’eventuale eseguito ( ora non conoscibile ), mi hanno chiesto se hanno capito correttamente che non ho venduto, dato che il minimo di 38559 DJ CASH era stato rotto già merc 10.4

Premesso che APPUNTI DI TRADING è una rubrica in cui semplicemente annuncio le operazioni che personalmente farò ogni settimana successiva, con il conto corrente che ho dedicato a questa Lettera, senza alcun interesse economico quale autore e senza invitare alcuno a fare altrettanto, la disciplina è fondamentale e i due lettori hanno ben compreso che quel livello aveva per me un significato solo se avesse retto per almeno 3 gg, che appunto scadevano merc 10.4.

Il livello ha retto solo fino a mart 9.4, quindi il mio ordine non è mai stato inserito.

Certamente, se la vendita al livello di 38800 stop fosse stata da me inserita prima di gio 11.4, l’ordine sarebbe stato eseguito e ora la posizione al ribasso sarebbe ancora in essere, poiché l’eventuale ( necessario ) stop loss non sarebbe ancora stato colpito.

Vi sarebbe inoltre un discreto profitto, ancora non consolidato con chiusura dell’operazione.

Esaurita la spiegazione come richiesto, veniamo ora alle consuete fatiche.

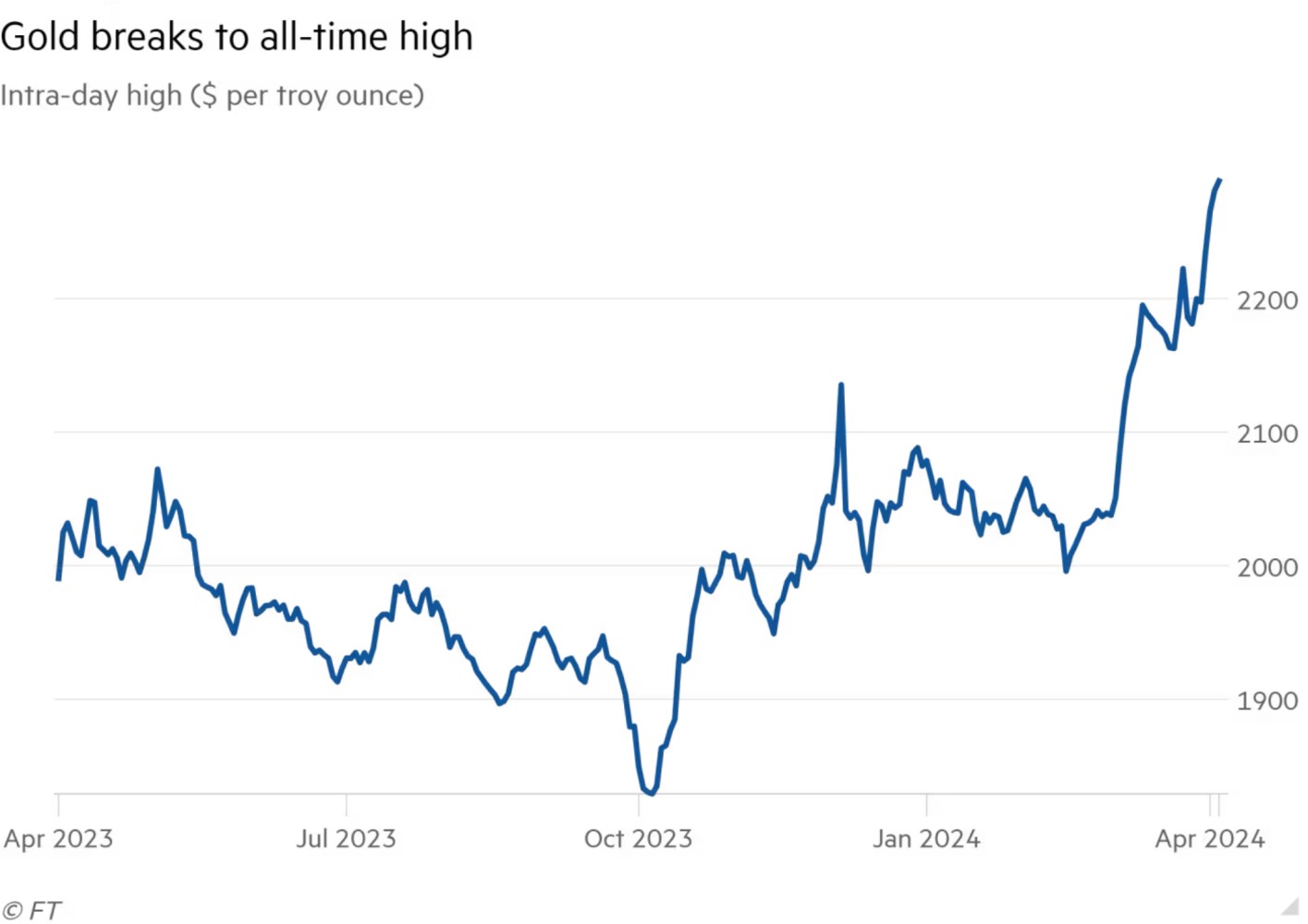

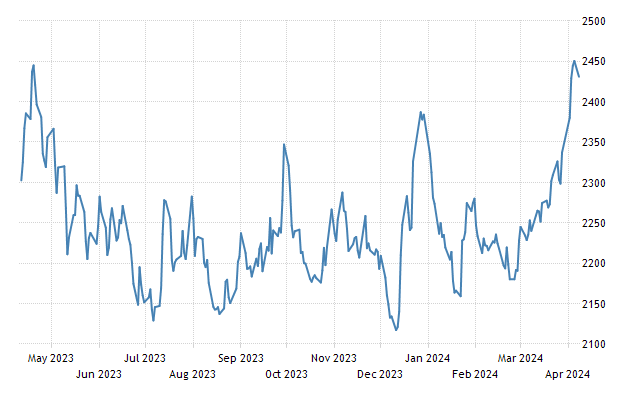

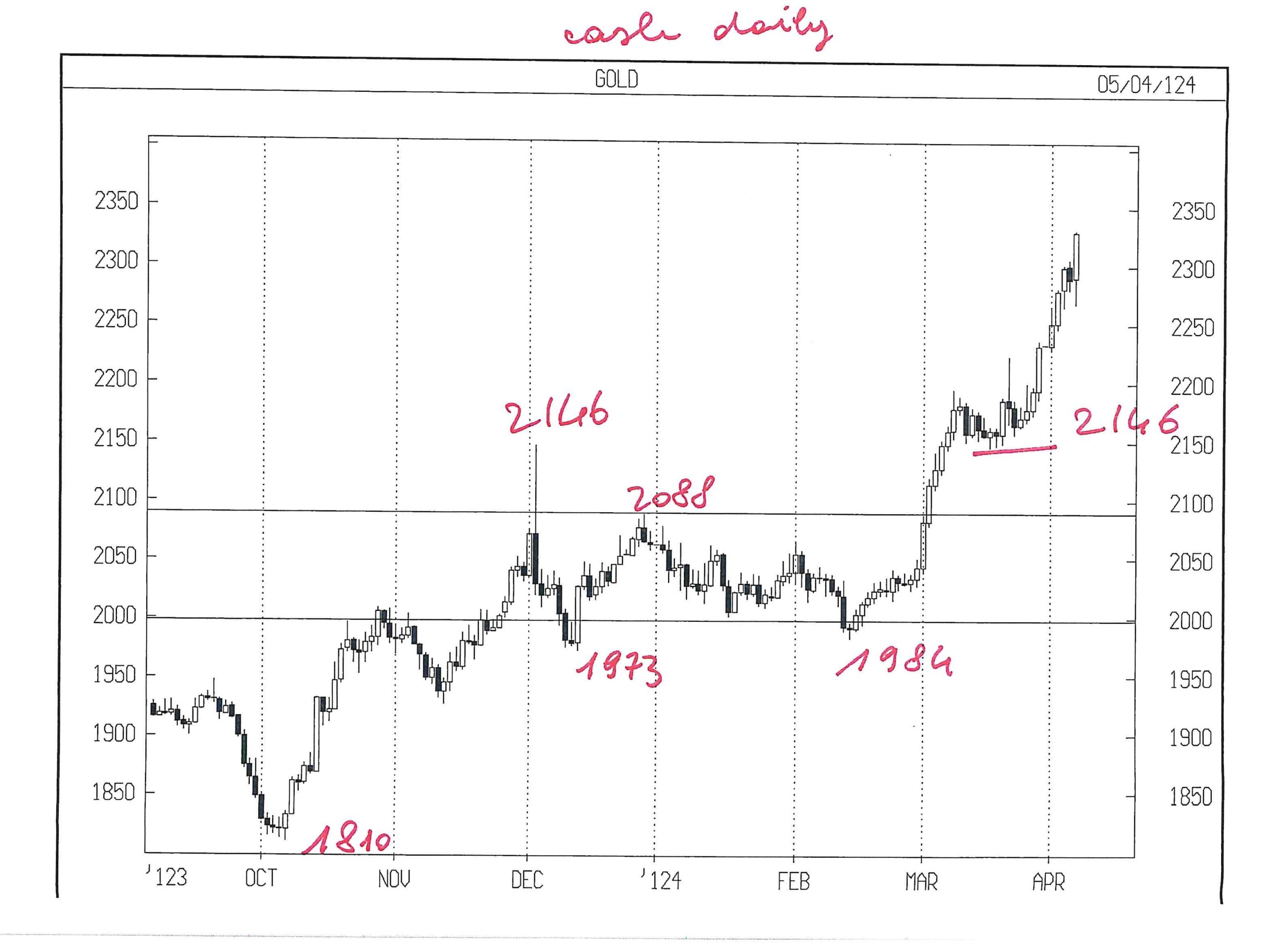

GOLD GIUGNO 24

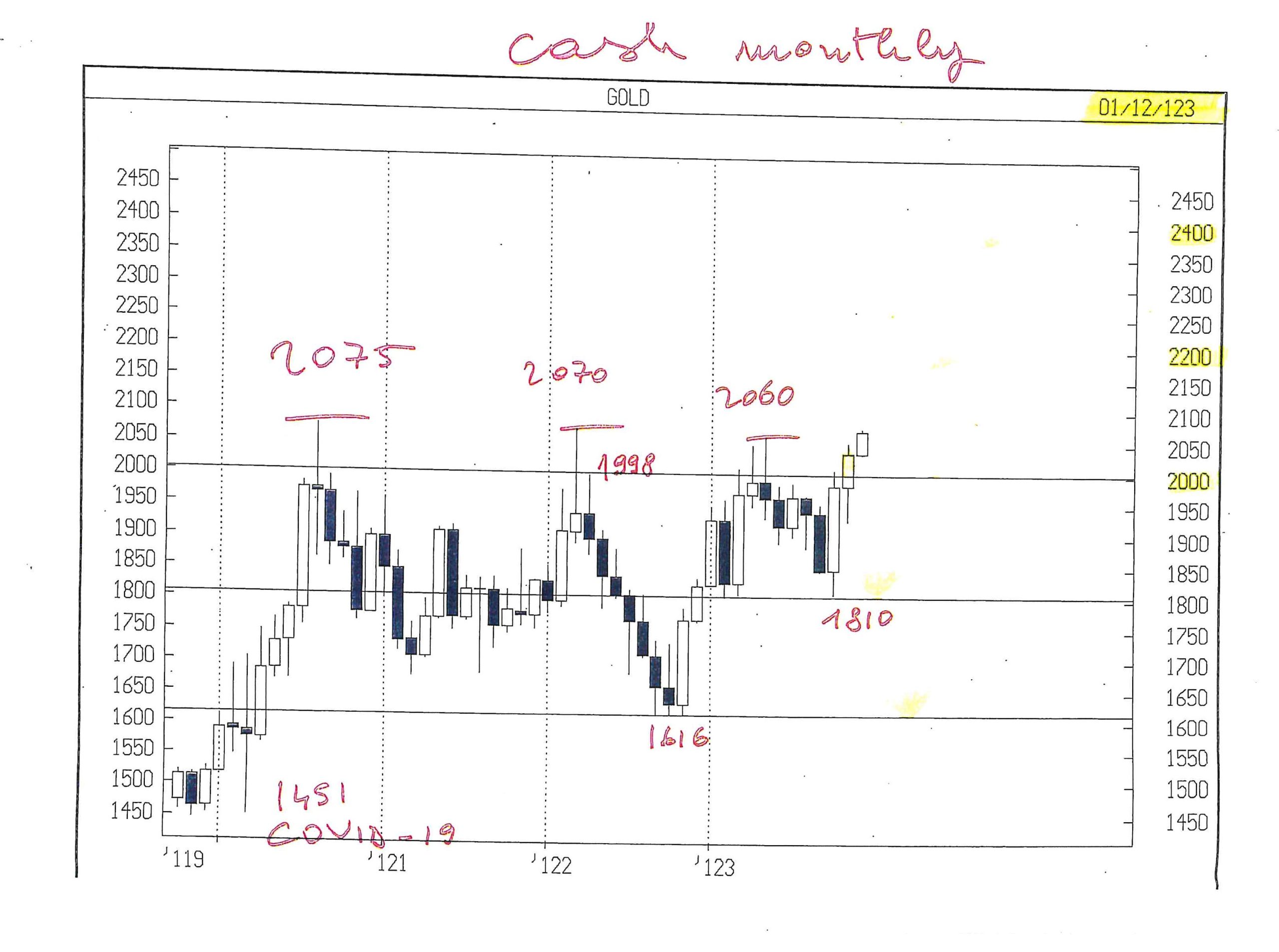

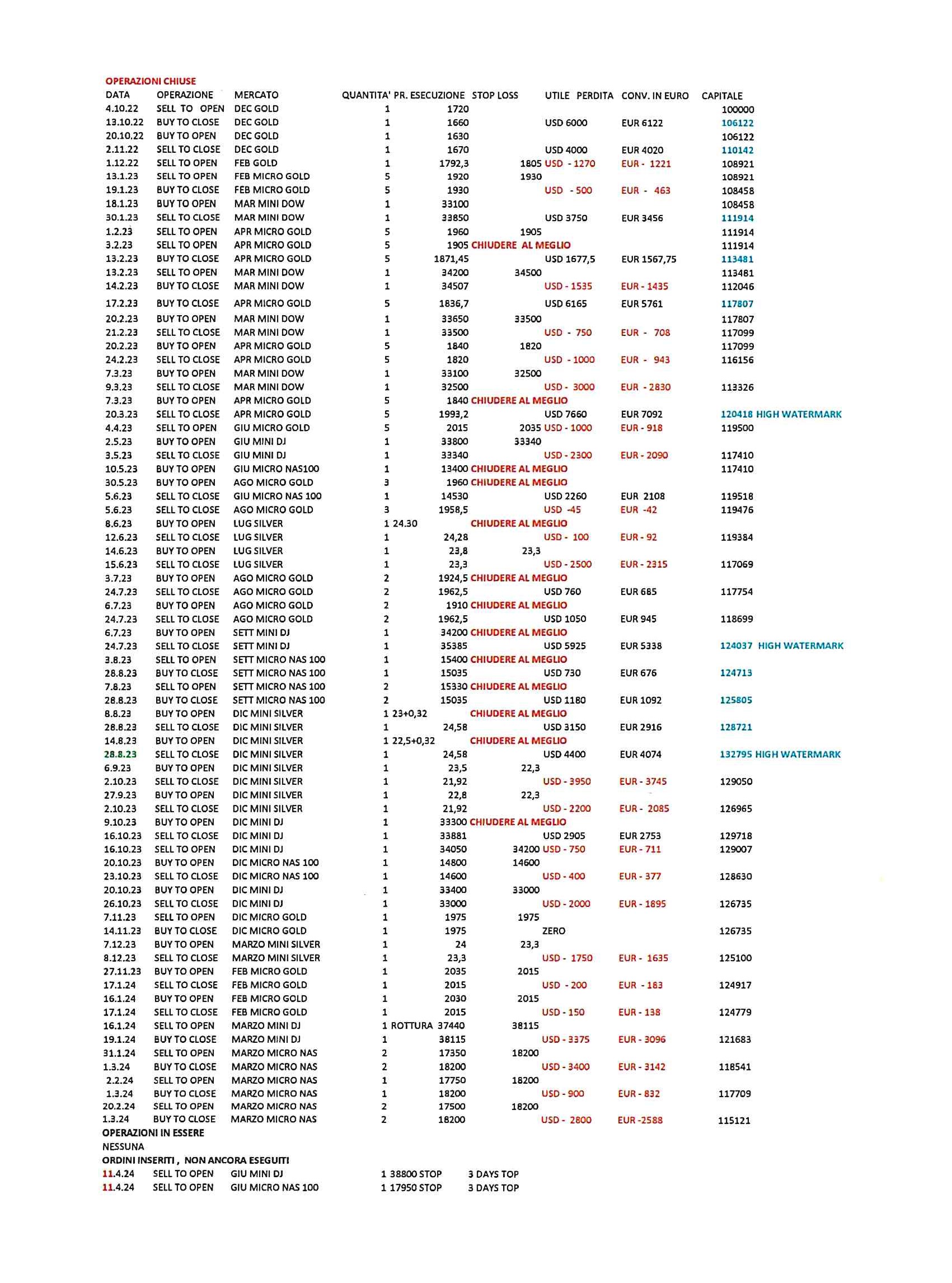

Nella precedente N. 70, per un disguido, chi ha assemblato gli allegati, ha omesso di inserire due pagine della, ormai molto vecchia, N. 54 di sa 2 dic 2023, che deve essere riletta in uno con il grafico mensile datato 1 dic 2023.

La inserisco nuovamente e invito i lettori a soppesare il contenuto, risalente a 4 mesi fa.

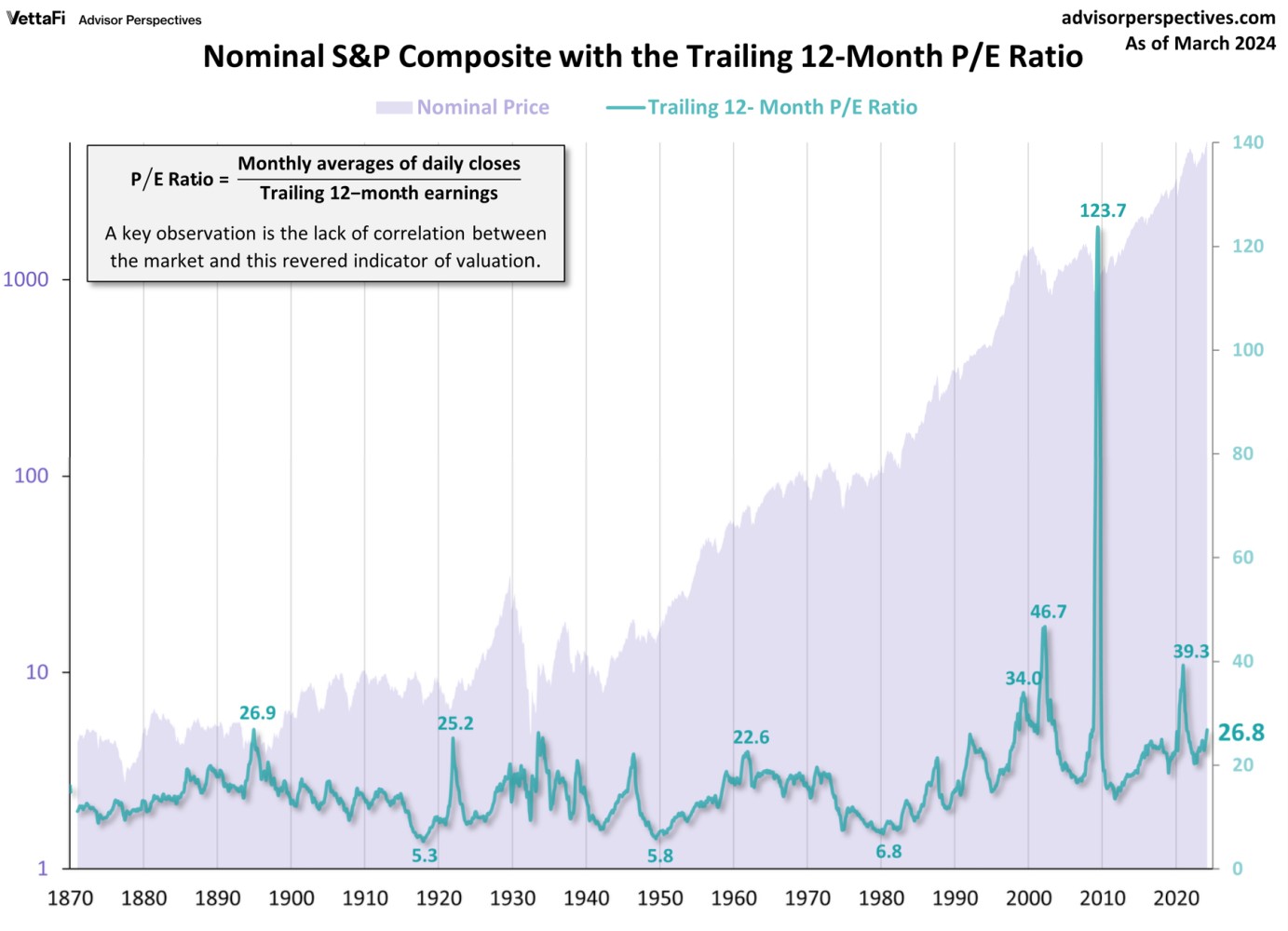

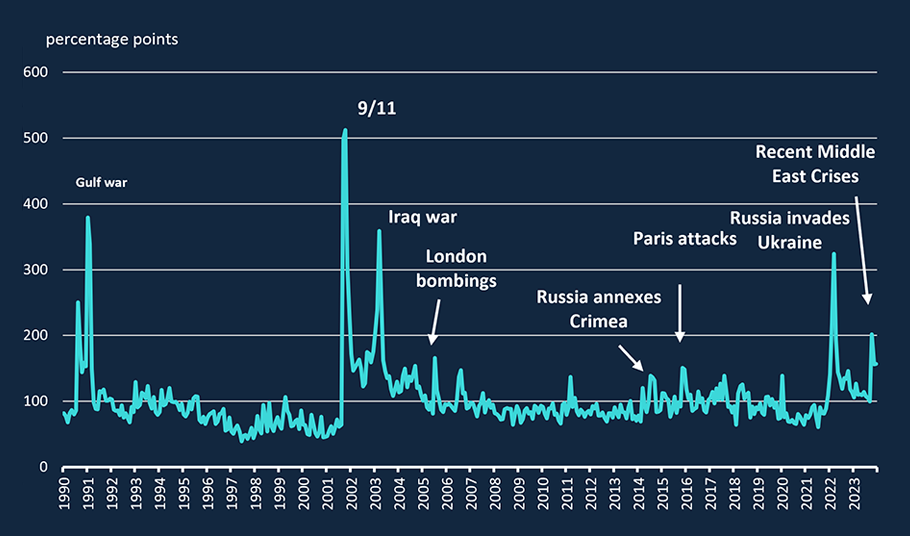

Insisto per l’importanza di rileggere la N. 54 perché i professionals non davano alcuna importanza alla chiusura mensile sopra 1998 GOLD CASH, diversamente da me.

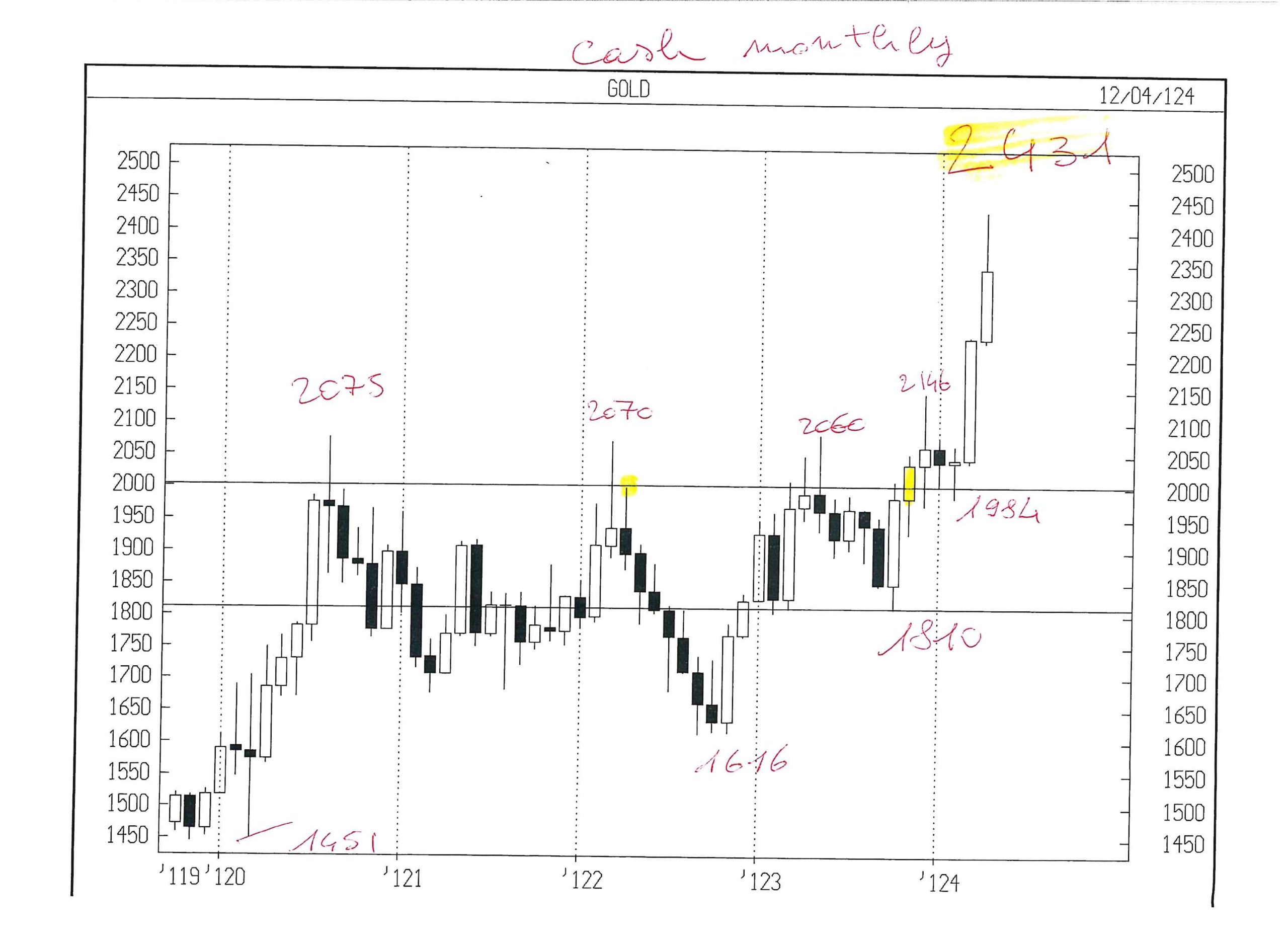

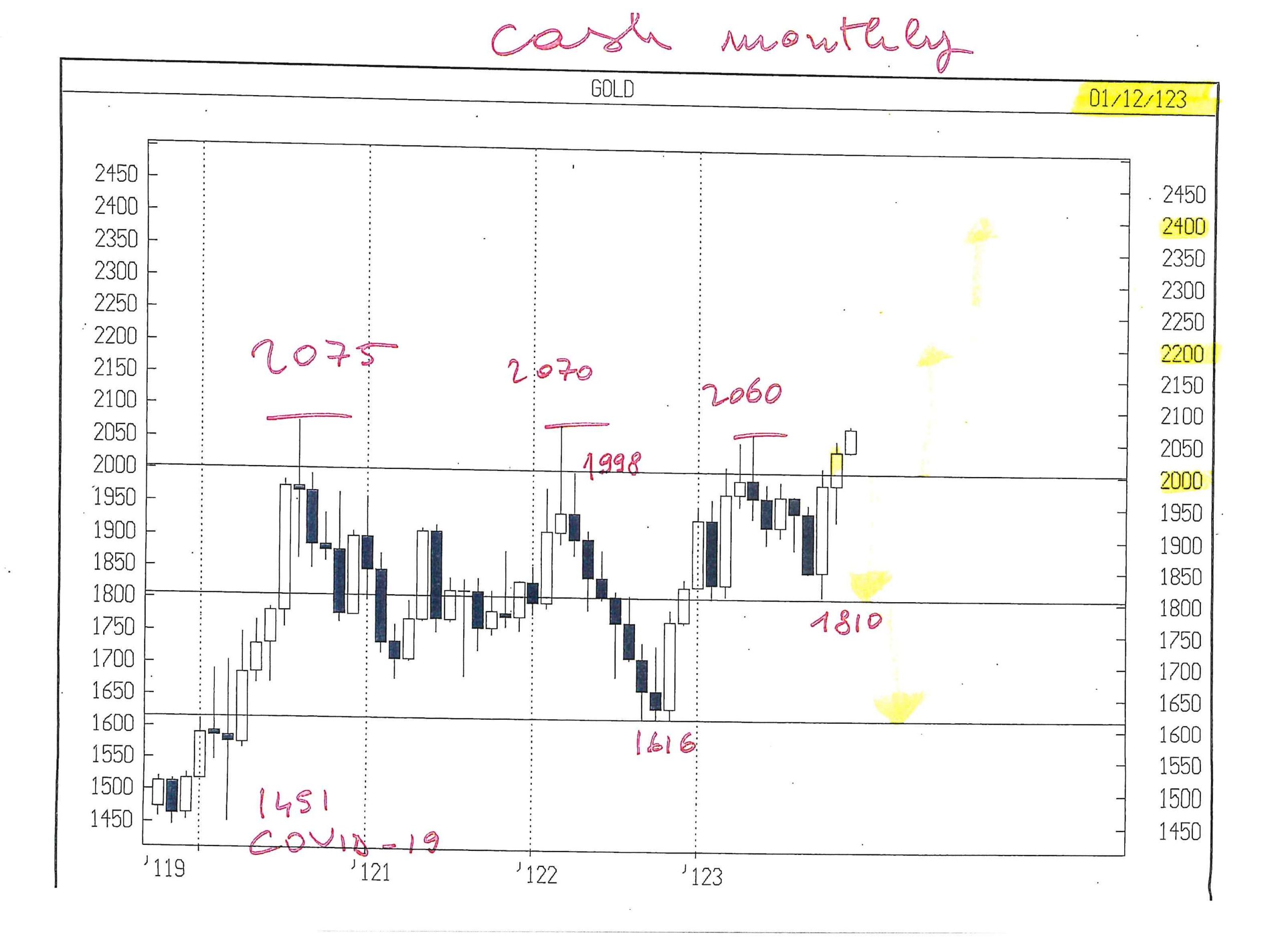

E cosa sia avvenuto dopo quel 30 nov 2023 ora è clamorosamente evidente, così come gli obiettivi ( 2200 e 2400 ) sono stati ormai raggiunti, ma allora erano difficili da calcolare.

Posso ugualmente riprovare un acquisto di GOLD ?

Forse sì.

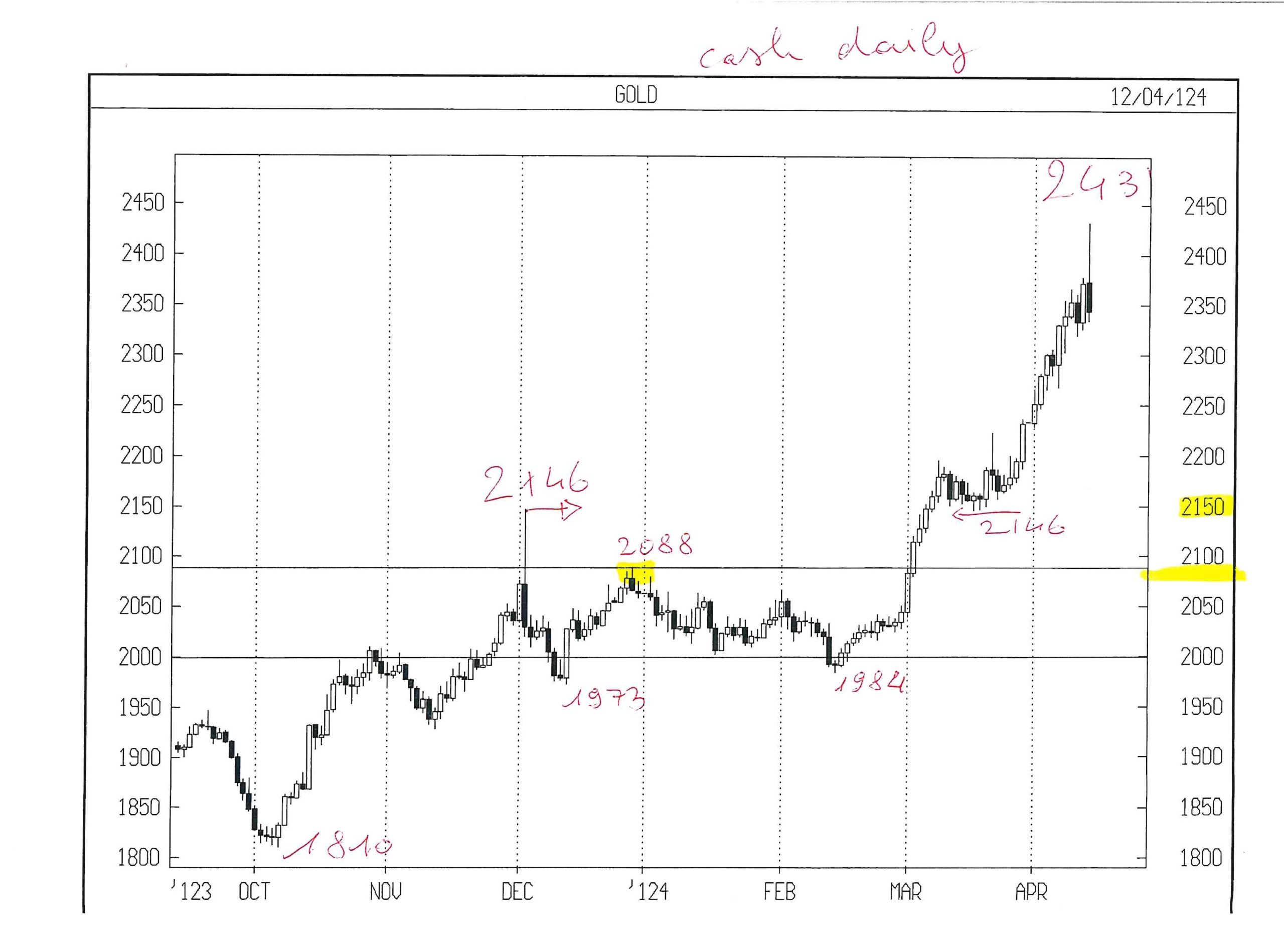

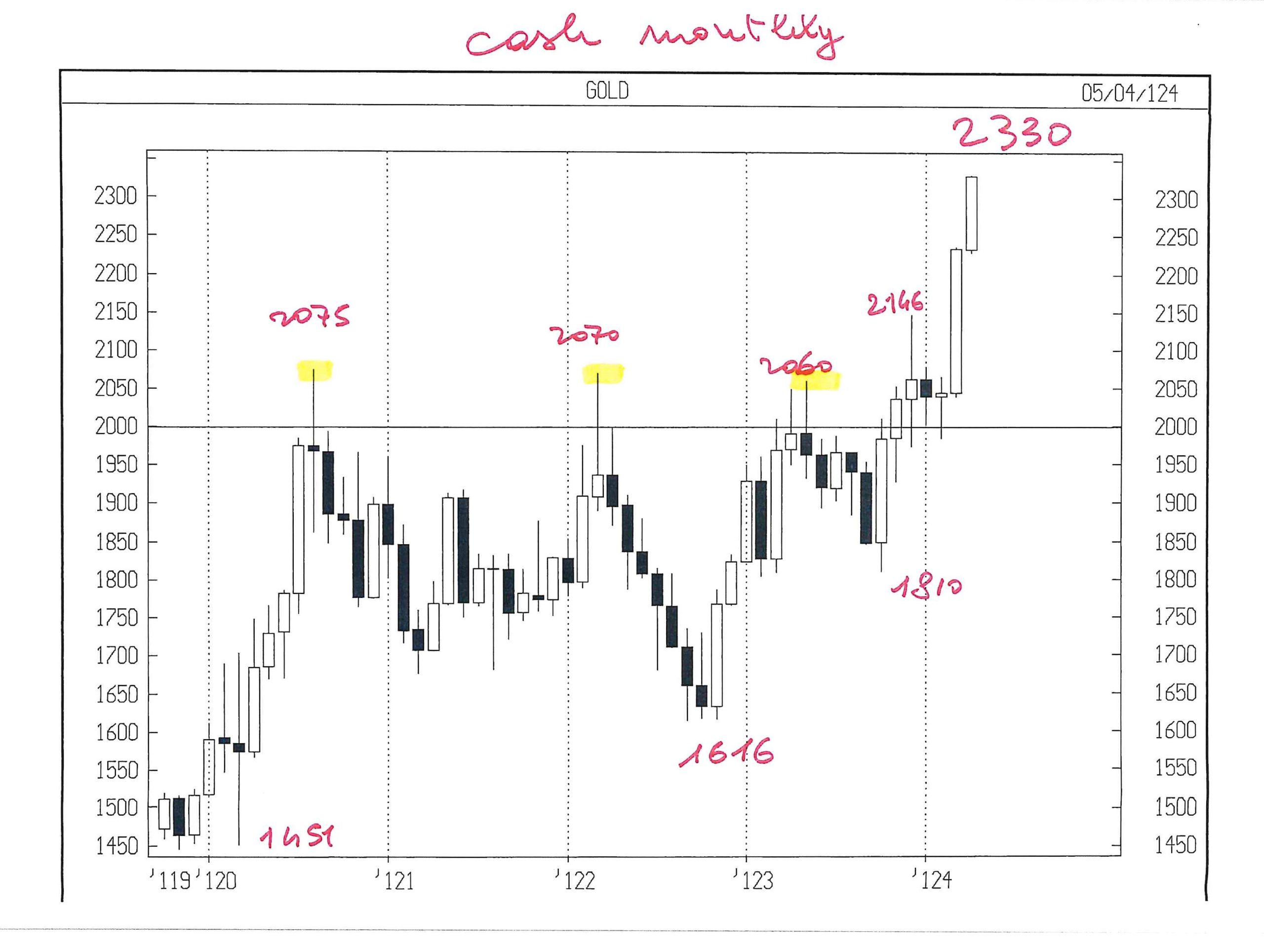

Ricordo che in marzo GOLD aveva toccato una ultima volta 2039 e poi è volato via.

La Lettera, vincolata a stop loss molto ridotti, ha visto entrambe le ( modeste, solo due micro contratti ) posizioni long stoppate a 2015 il 17.1.2024.

Diversamente la posizione poteva essere mantenuta e, gradualmente, incrementata.

La Lettera ora non può certamente vendere, andando contro questo treno in corsa e deve attendere una figura che consenta uno stop loss contenuto per comperare.

Segnalo che ve 12 aprile 2024, GOLD ha segnato il top storico a 2431 cash ( 2448,80 per il contratto giu 24 ) per poi perdere in poche ore, 98 USD, cadendo come un sasso.

I punti a basso rischio dove proverò a comperare sono :

– 2146 ( top dic 2023 )

– 2088 – 2040 ( svolta long a metà febbraio )

Sono prezzi molto lontani e quindi la Lettera non inserisce ordini.

Segnalo tuttavia che, con 3 gg simili a ve 12.4.2024, si scenderebbe intorno a 2146, top notturno di dicembre e pull back più volte ritestato a metà marzo.

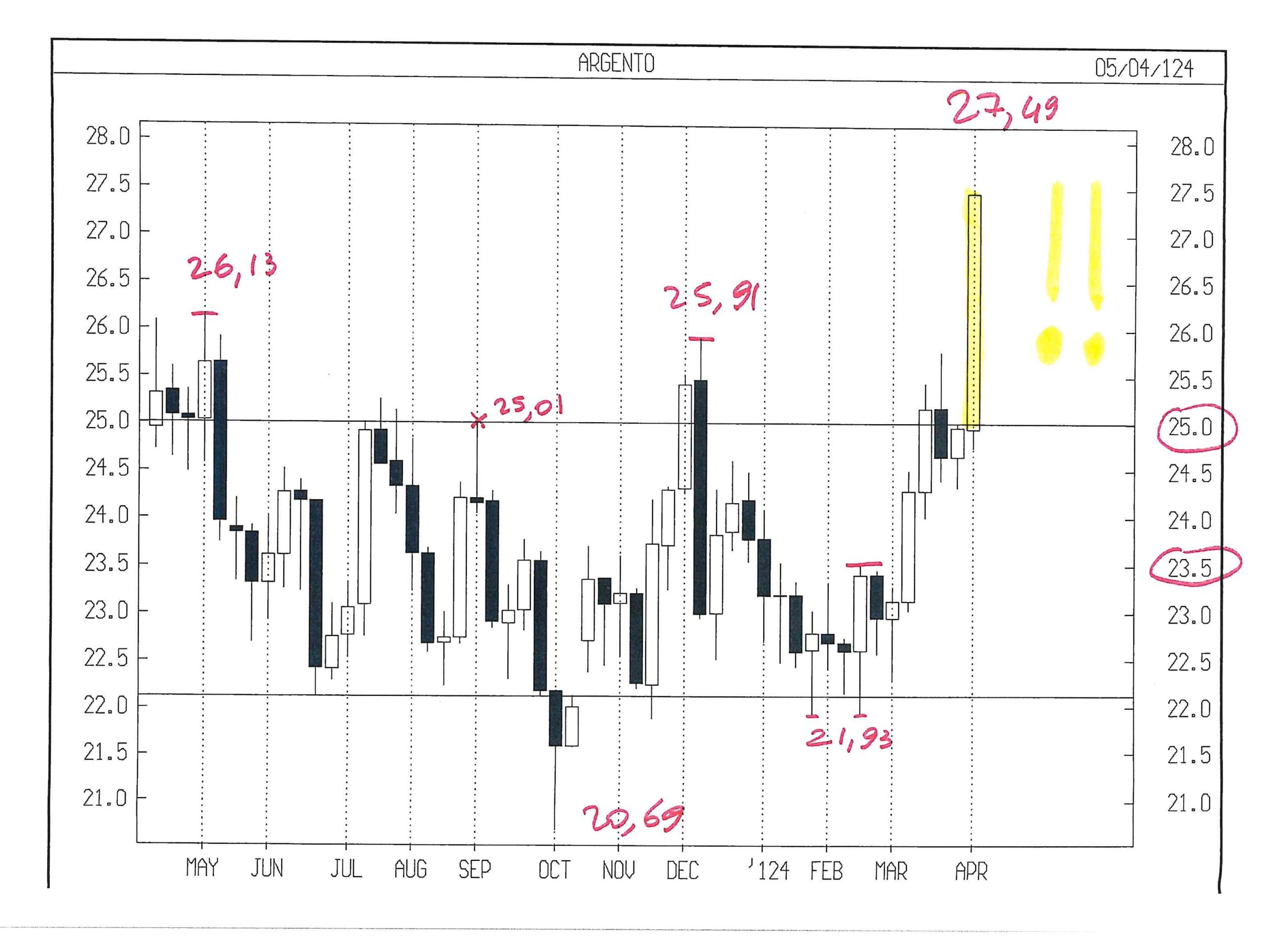

SILVER MAGGIO 24

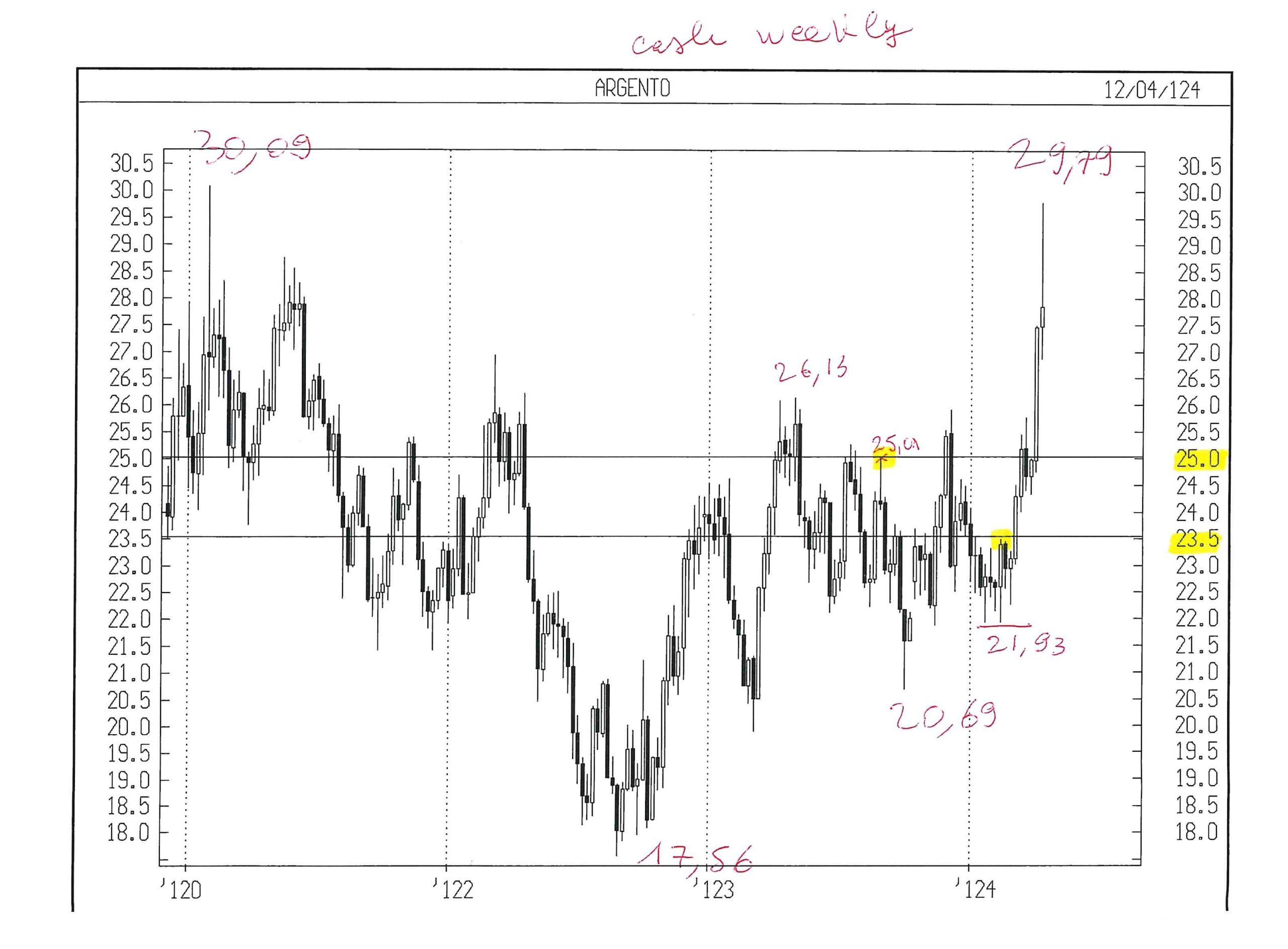

In due mesi da metà feb 2024 GOLD è salito del 20 %, ma SILVER gli ha risposto con un + 35 %; immaginate la dimensione in % degli stop loss che dovrebbe accettare la Lettera.

Analizzerò se in questa enorme volatilità si possano ugualmente assumere posizioni su SILVER ( ne dubito ), ma ciò potrebbe anche essere, in caso di pull back sotto 25,01 fino a 23,49 che è stato il top di feb 2024, che, ricordo, era il primo dei due mesi consecutivi di possibile cambio di trend.

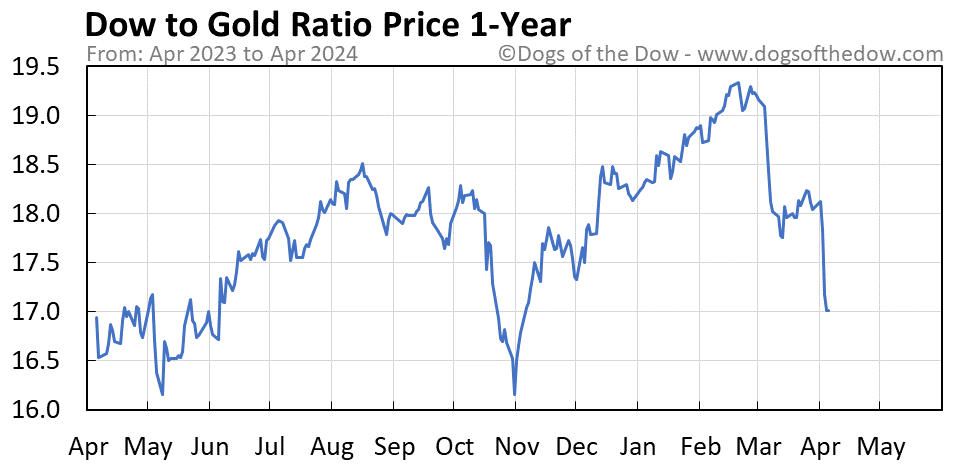

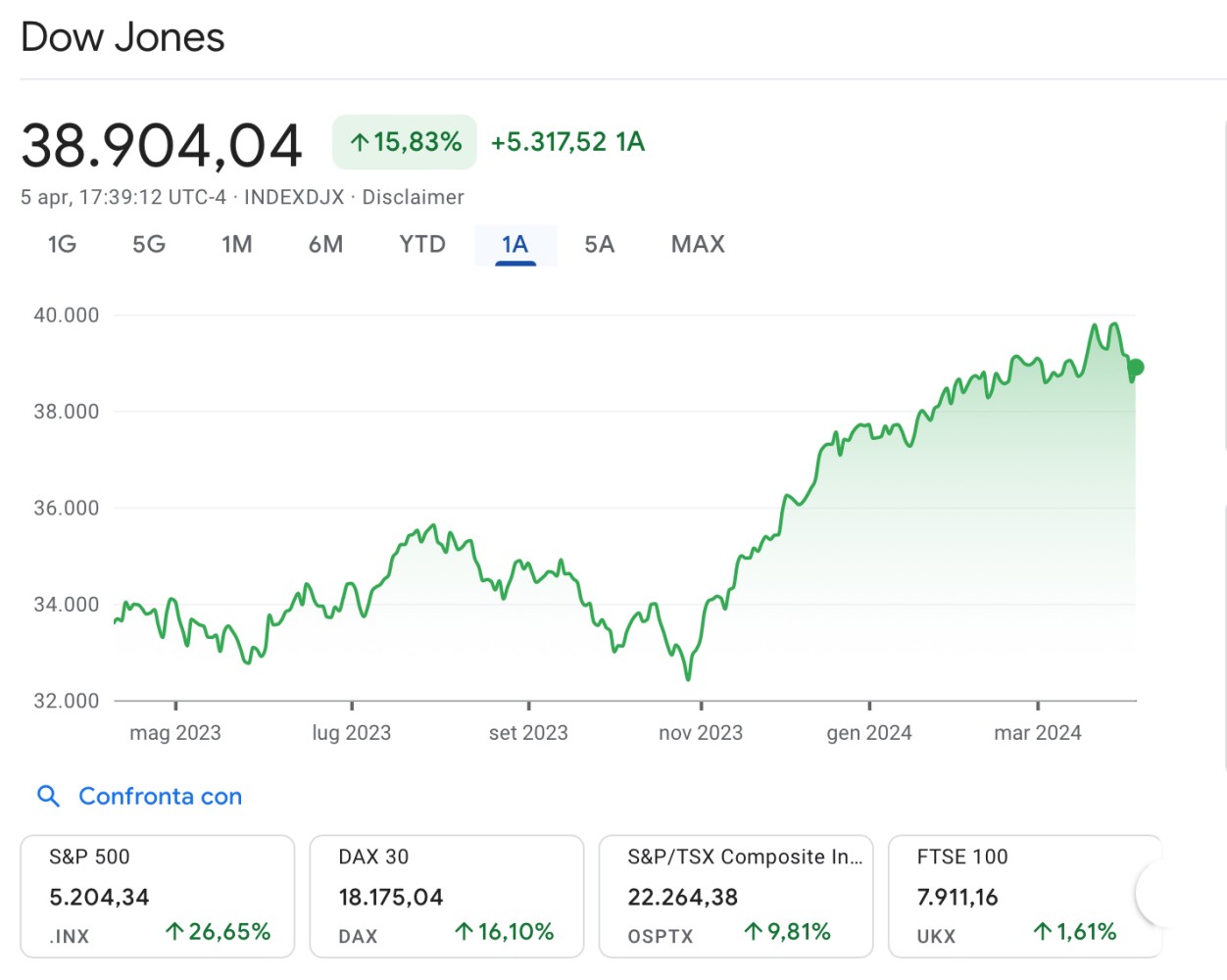

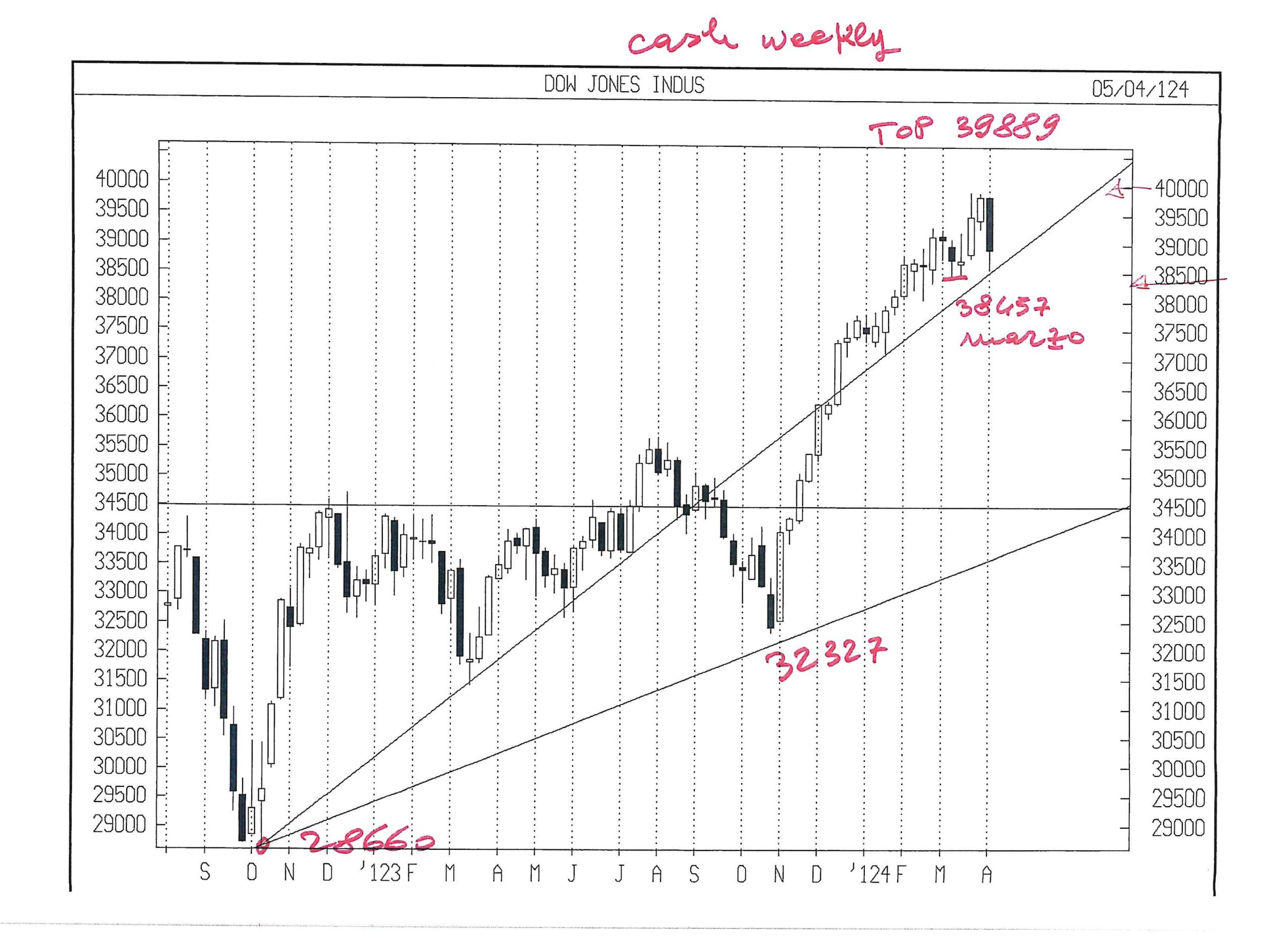

DOW JONES INDU CASH

Il minimo di marzo 2024, distante 15 anni esatti dalla partenza del bull market dell’ anno 2009, è stato 38457 DOW JONES CASH, registrato il 5.3

Il top del medesimo mese di marzo 2024 e della storia è stato 39889, registrato il 21.3 e ripetuto il 28.3.

Avevo anche scritto :

“Pur avendo posto in largo anticipo molta enfasi sulla importanza del ciclo di 180 mesi dalla partenza del bull market dal marzo 2009, il gioco mi sembra un po’ troppo facile ( top nel mese 180 e poi si scende ) Vedrei volentieri che aprile eccedesse di qualche punto percentuale, non troppi, il top di marzo, per poi iniziare una discesa; un outside ribassista in aprile rispetto al range di marzo, ormai conosciuto, sarebbe il massimo, ma il Mercato fa quello che gli pare.”

DOW JONES ha rotto il minimo di marzo, al momento senza accelerazioni al ribasso.

Comunque in 3 gg lo ha già ecceduto di 600 punti, pari all’uno e mezzo per cento.

Diversamente NAS 100 ( così come SP500, di cui questa Lettera finora non si è occupata ) non solo non ha rotto il minimo di marzo 2024, ma è quasi fermo.

Osserverò quindi con attenzione.

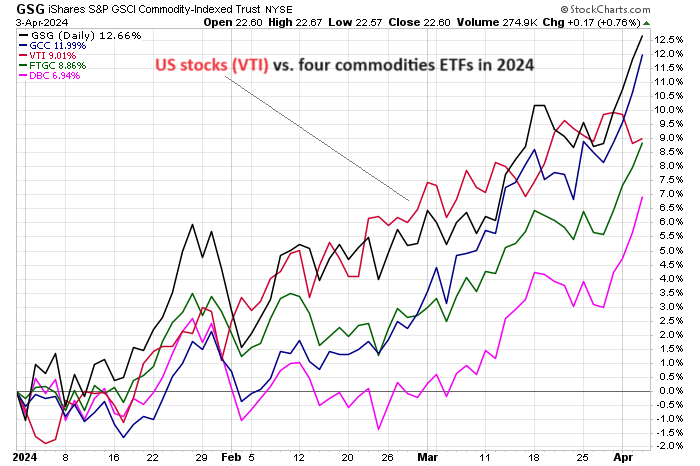

Dopo aver pronosticato un target di GOLD a 2400 senza profittarne, la Lettera desidera analizzare il modo migliore per trarre vantaggio da un eventuale ribasso dell’azionario U.S.A., se compatibile con il proprio profilo di rischio che vuole restare molto basso.

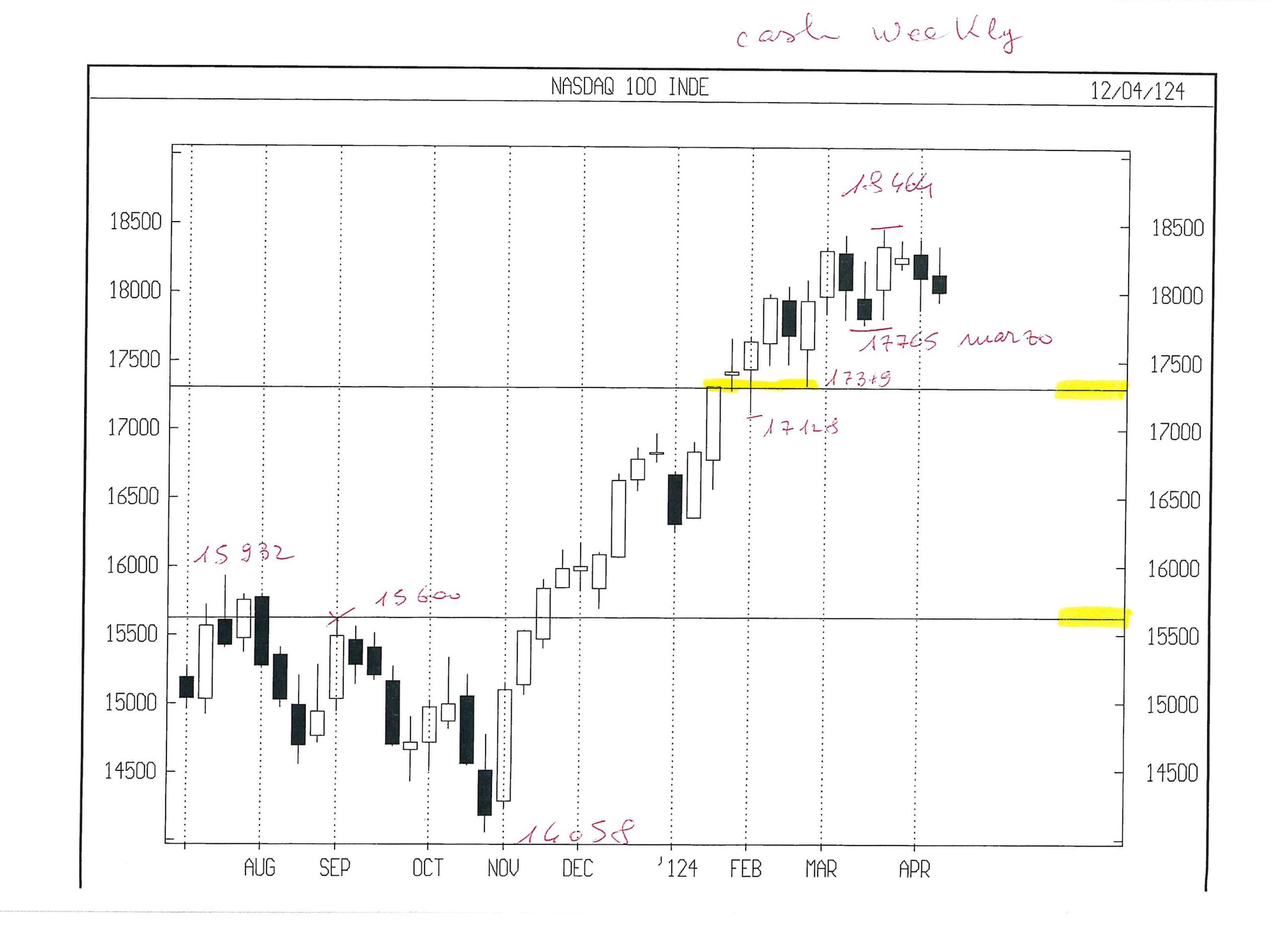

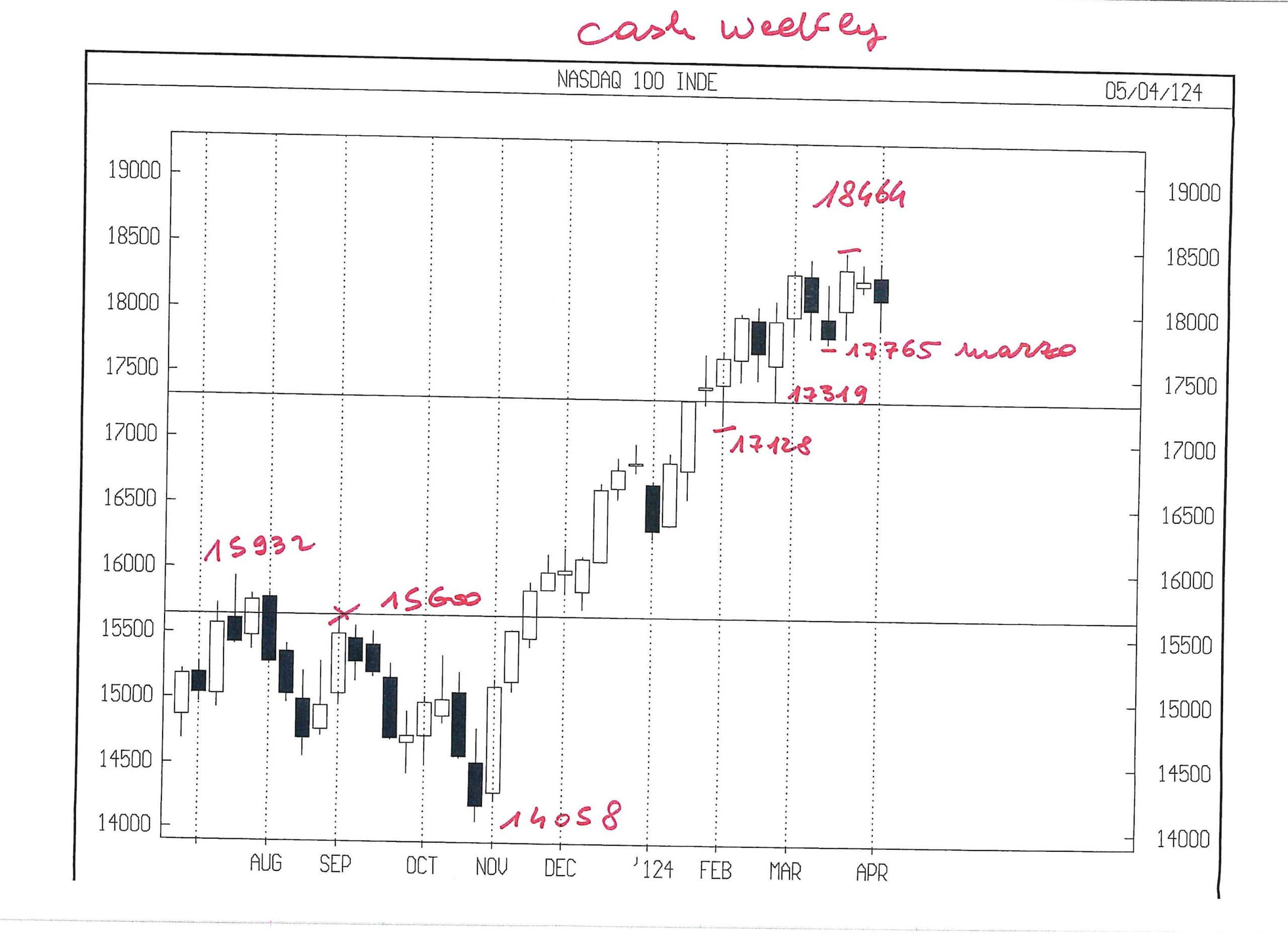

NASDAQ 100 CASH

Negli ultimi giorni NAS 100 ha dormito, senza accompagnare il lento scivolare del DOW JONES.

Tutto ciò premesso, sin da lu 15.4, dopo che il recente minimo di 17875 NAS 100 CASH ha retto per parecchi giorni, la Lettera inserirà il seguente ordine :

vendo 1 GIU MICRO NAS 100 FUT a 17900 STOP ( in rottura di 17900 ) con stop loss sopra il top degli ultimi 3 gg, compreso quello di eseguito ( ora non conoscibile )

Su questo Mercato eviterò una vendita in forza, salvo che vi sia un outside ribassista giornaliero, che limiterebbe l’ampiezza dello stop loss, altrimenti di entità settimanale, secondo la usuale strategia della Lettera.

Leonardo Bodini

N. 54 – sabato 2 dicembre 2023

Operazioni in essere :

lu 27 nov comperato 1 FEB MICRO GOLD FUT a 2035, ora con stop loss a 1940

( so bene che lo stop loss è molto più ampio dello standard della Lettera, ma vale quanto scritto nella “premessa” della precedente N. 53 )

Premessa alla N. 54 :

Nella settimana 27 nov – 1 dic GOLD CASH ha chiuso un mese ( 30 nov ) sopra 1998 e, contemporaneamente, SILVER CASH ha rotto 25,01 – che avevo indicato molto tempo fa essere un livello di medio alto significato tecnico – ed ha chiuso tre gg sopra.

Se avevo visto correttamente, l’energia di entrambi questi Mercati dovrebbe aumentare sin da ora.

GOLD FEBB 24

Avevo scritto :

“Sembra avvicinarsi un pattern che mi consenta di operare di nuovo su GOLD, con il quale questa Lettera iniziò oltre un anno fa.

Per aprire una posizione strategica, anche per la dimensione, al rialzo su GOLD serve la chiusura mensile di GOLD CASH sopra 1998.

Vedremo insieme se ci riuscirà gio 30 novembre. “

E’ riuscito.

Poiché più volte aveva assaggiato il livello di 2010 cash, senza riuscire ad andare oltre, tale sarà il livello ( assunto come area, non come valore puntuale ) ove inserirò un acquisto in pull back.

Tenete presente che la chiusura del 30.11 sopra 1998 cash secondo me può aver cambiato il comportamento di questo Mercato.

Se fosse seguita dalla rottura del TRIPLO MASSIMO ( 2075 – 2070 -2060 ) che evidenzio sul grafico mensile da molte settimane, non escludo un forte movimento al rialzo con obiettivi anche molto lontani.

Potrebbe ruotare il range da 1998 a 1810 verso l’alto con un obiettivo di 2200 circa.

Potrebbe ruotare il range da 1998 a 1616 verso l’alto sfiorando 2400.

Nella precedente Lettera N. 53, per GOLD avevo inserito solo ordini di acquisto, dei quali è stato eseguito unicamente quello in rottura.

Sembra che GOLD abbia una forza enorme; qualcuno dice che ciò derivi dalla debolezza di USD contro EURO.

Non sono d’accordo e, per chi invece lo credesse, invito ad osservare i 3 gg più recenti, nei quali USD ha guadagnato su EURO ed ugualmente GOLD si è impennato, anche se espresso in USD.

Per chi non si arrende nemmeno di fronte all’evidenza, invito a verificare che GOLD espresso in EURO ieri ha segnato il nuovo massimo storico.

Ciò premesso, da lu 4.12 , dalle 15.30 inserirò il seguente ordine :

compero 1 FEB MICRO GOLD FUT a 2110 stop ( in rottura di 2110 )

Tutti gli eseguiti ( compreso il long 2035 fatto lu 27.11 ) avranno stop loss a 1940, molto più ampio dello STD, come illustrato in epigrafe.

SILVER MAR 24

Avevo scritto :

“La barra dell’ultima settimana è enorme, un mega outside.

Intervenire su SILVER, dopo questo outside che contiene le 4 settimane precedenti, è molto difficile.”

Poiché da tempo attribuivo grande importanza alla eventuale rottura del top di fine agosto a 25,01 cash e volevo evitare di acquistare alla rottura di quel livello, avevo inserito ordini di acquisto intorno a 23 USD, senza eseguire.

Ricorderete che da tempo non prevedo vendite su SILVER; ora 25,01 è stato rotto, con chiusura sopra.

Quasi impossibile affrontare l’ampiezza dello stop loss necessario ad entrare ora al rialzo; comunque è impossibile vendere.

Convinto che la rottura di 25,01 è importante, con grande incremento del rischio, da lu 4.12 inserirò il seguente ordine :

compero 1 MARZO MINI SILVER FUTURE a 24,00 con stop loss a 23,50