B R A D I S I S M I

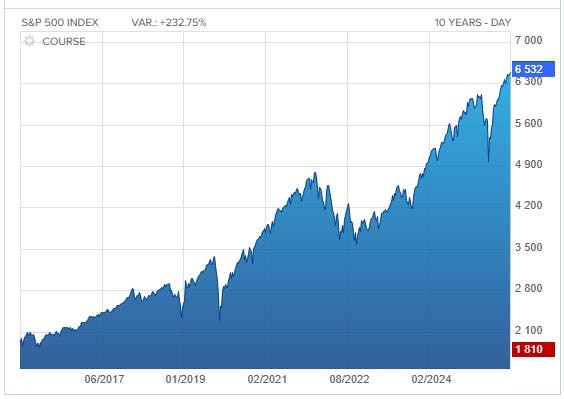

I mercati finanziari proseguono la folle corsa, senza accennare ad alcuna esitazione. Il fenomeno peraltro si autoalimenta perché i grandi investitori rimasti su posizioni di maggior prudenza stanno cercando di adeguare i loro portafogli, in vista della fine dell’anno, quando non vogliono farsi trovare ad aver pesantemente sotto-performato rispetto ai principali indici azionari. I titoli a reddito fisso però calano di prezzo, soprattutto quelli a lunga scadenza che, in queste occasioni, potrebbero fare il contrario. Cosa sta succedendo in sottofondo? Il denaro che affluisce alle principali borse infatti proviene soprattutto dai fondi di mercato monetario, i quali non investono sulle lunghe scadenze. Sono di nuovo all’opera i “bond vigilantes”? Oppure è il segnale del fatto che è stato raggiunto un limite estremo?

WALL STREET INANELLA NUOVI MASSIMI

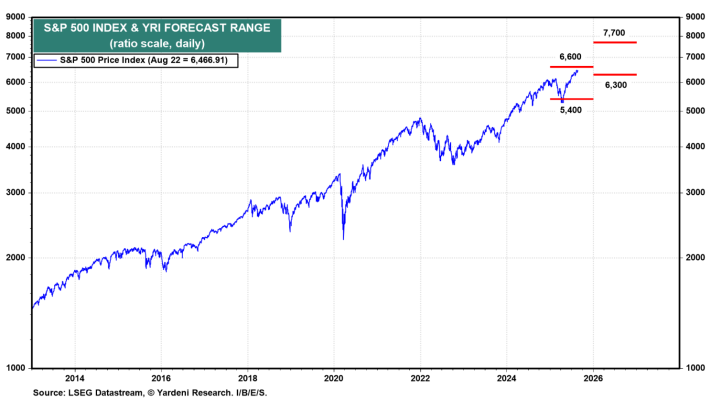

Dopo l’ennesima settimana euforica per i mercati finanziari tutti si stanno chiedendo quanto le borse potranno correre ancora. C’è chi ci scommette ed è molto autorevole quando emette delle previsioni, ma c’è anche chi si spaventa, tanto dell’eccessiva indulgenza degli investitori, quanto della sostenibilità delle aspettative relative ai profitti futuri, che comportano le (elevatissime) quotazioni attuali (si veda qui sotto il grafico del principale indice di Wall Street):

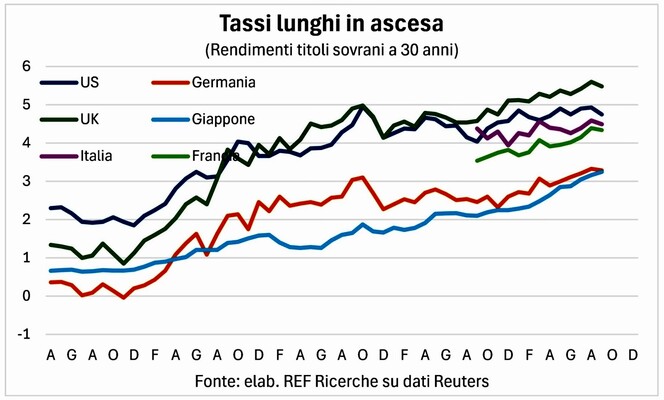

MA MENTRE LA FED “TAGLIA” I RENDIMENTI SALGONO…

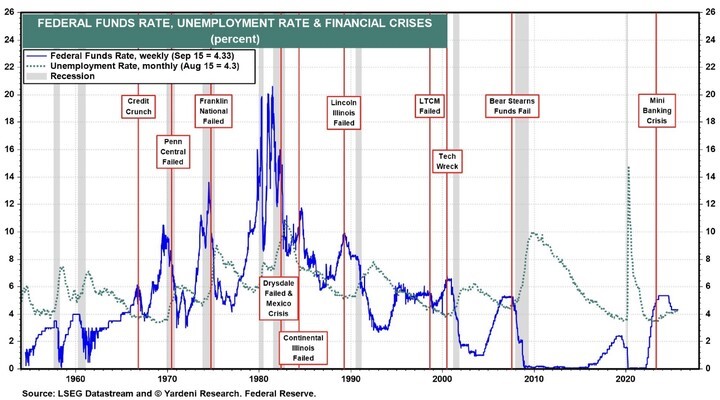

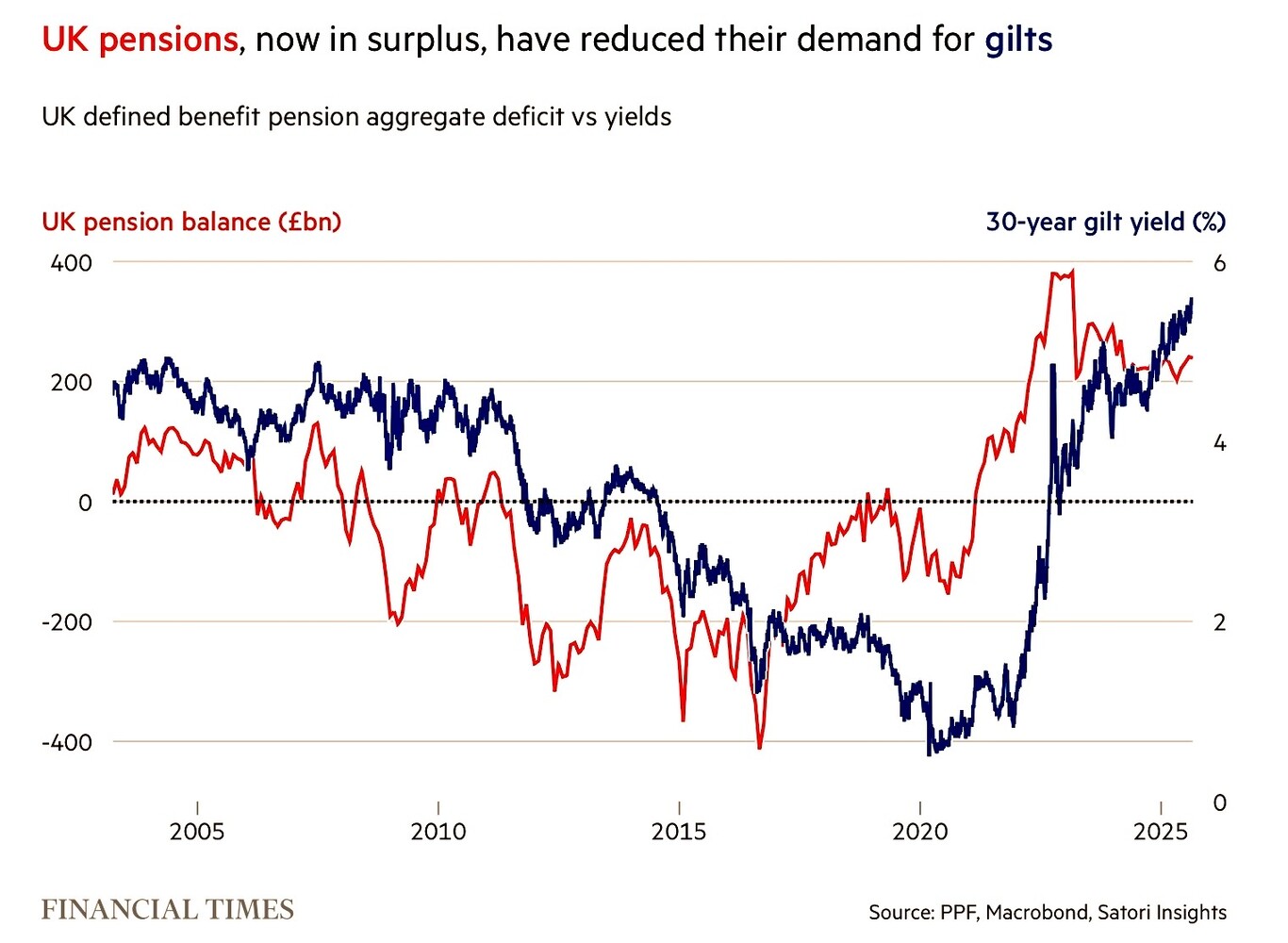

E’ però passato quasi inosservato il movimento al rialzo dei rendimenti espressi dai titoli a reddito fisso a medio e lungo termine, proprio mentre la Federal Reserve Bank of America (detta anche FED, che è per molti analisti la banca centrale delle banche centrali) abbassava i tassi a breve termine, cioè il tasso di sconto, ammettendo anche esplicitamente peraltro (lo ha fatto il governatore Powell nel suo discorso) che l’economia a stelle e strisce non sta andando proprio nel migliore dei modi. Qui sotto l’andamento dei T_Bond americani a 20 anni

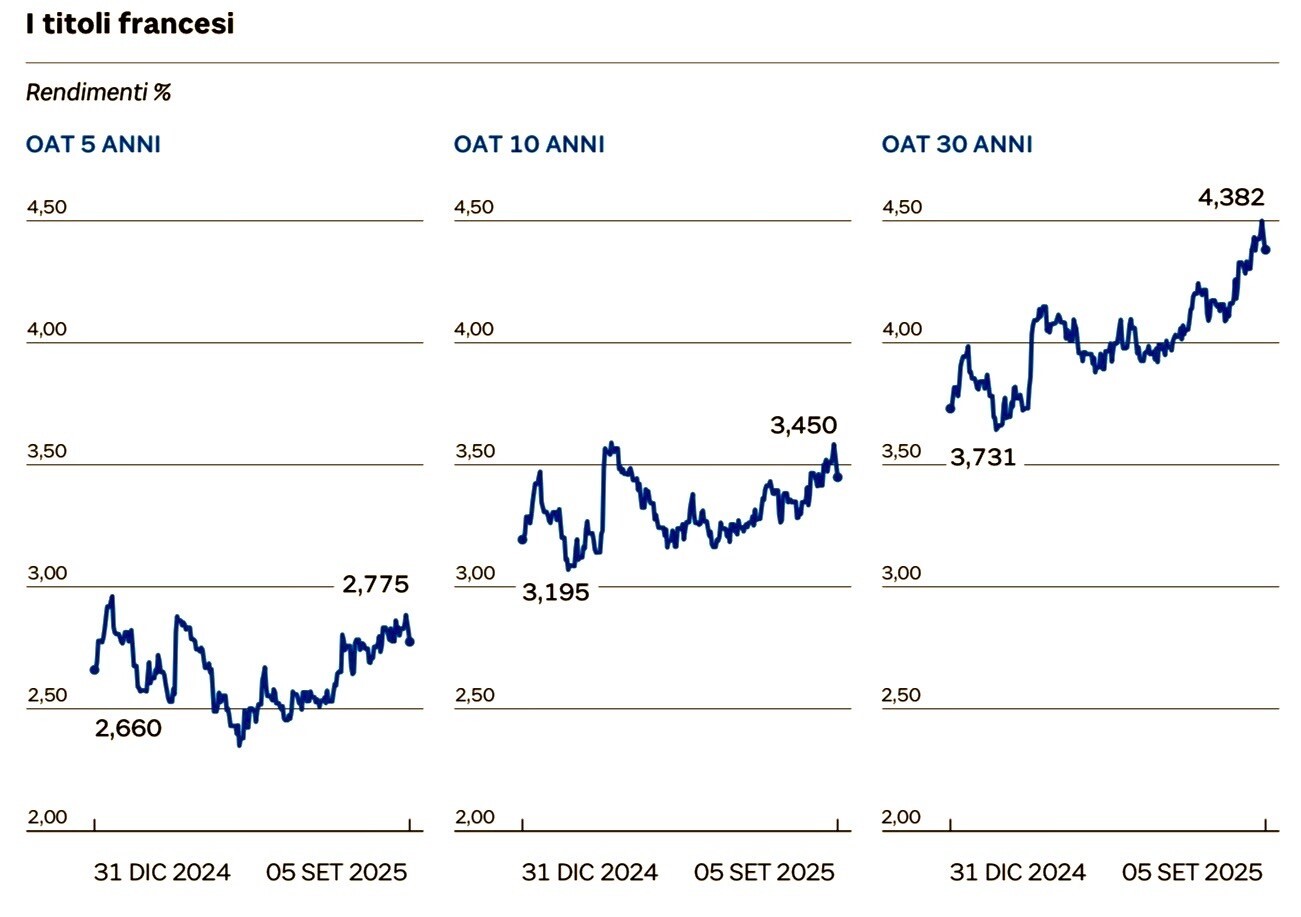

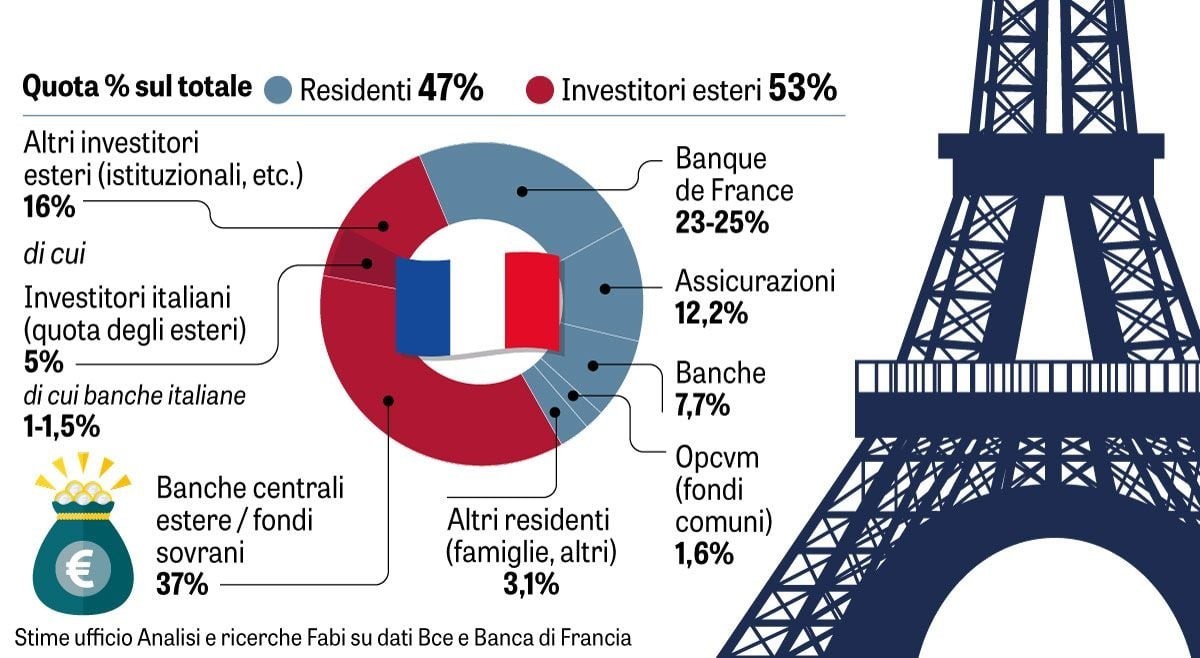

Di seguito possiamo vedere alcuni grafici, relativi non soltanto agli OAT francesi (per i quali è anche appena calato il Rating), ma anche ai titoli di stato giapponesi 10 anni e ai Bund tedeschi, i quali esprimono chiaramente una recente ripresa dei rendimenti.

Una ripresa dei rendimenti recentemente espressa sinanco dal BTP nostrano, nonostante l’upgrade del merito di credito nazionale è appena stato innalzato anche da Fitch:

Cosa succede dunque sotto il manto della calma apparente? Si sta sgretolando l’ottimismo? Oppure si sta riducendo la liquidità complessiva? Apparentemente nulla di ciò se non il fatto che il debito pubblico occidentale sta salendo, complessivamente ma anche singolarmente, ad un ritmo giudicato da molti osservatori non sostenibile senza adeguate politiche di “monetizzazione”, cioè di acquisto dei titoli di stato da parte delle banche centrali, allo scopo di ridurne lo stock in circolazione. Cosa che però non potrà non generare, prima o poi, altra inflazione.

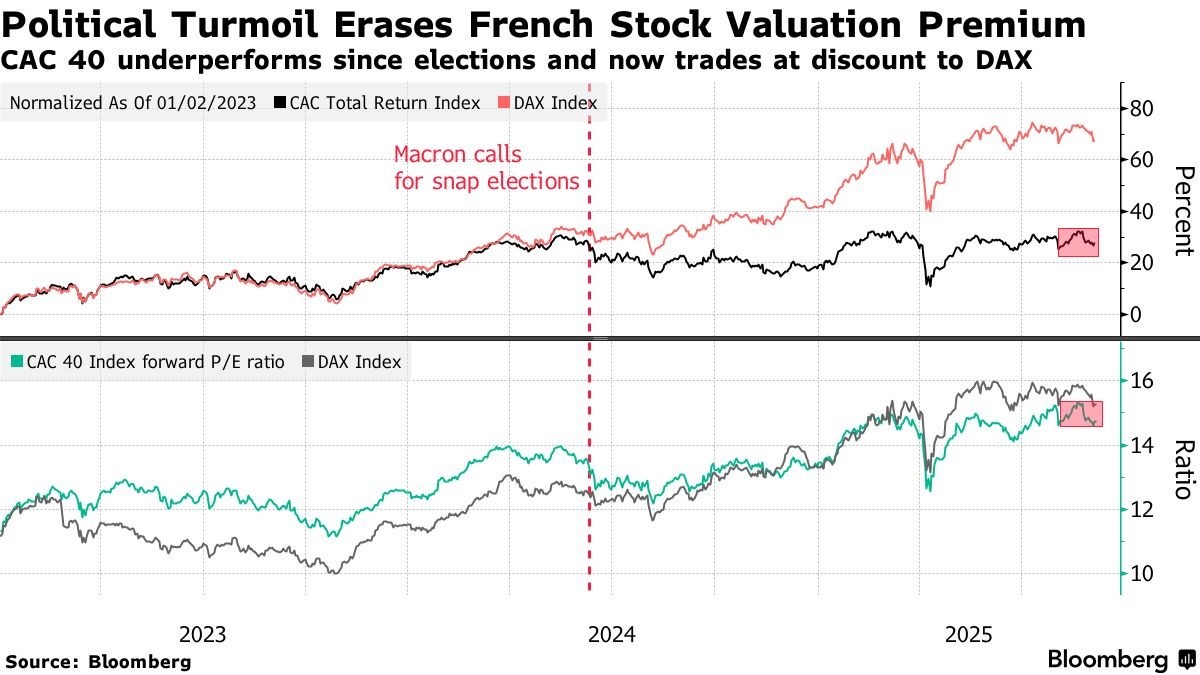

La situazione complessiva dei mercati borsistici, dicevamo, appare di estremo ottimismo. Questo tuttavia vale molto più per America e Asia, e molto meno per il vecchio continente, dove l’industria viene più penalizzata da un eccesso di regolamentazione per la decarbonizzazione (che anche fa crescere il costo complessivo dell’energia) ma anche a causa dell’economia che non cresce, dei consumi che ristagnano e della spesa pubblica che incrementa sensibilmente per via del riarmo.

La crisi di credibilità relativa alla sostenibilità del debito pubblico da parte della Francia insomma, per quanto accentuata rispetto agli altri Paesi d’Europa, rischia comunque di estendersi a macchia d‘olio nei dintorni. Almeno per ciò che riguarda le scarse prospettive di crescita economica (comuni a buona parte d’Europa). Una crescita del PIL infatti al momento potrebbe essere l’unica possibilità per ridurre il peso del debito pubblico.

IL RISCHIO DI UNA NUOVA RECESSIONE

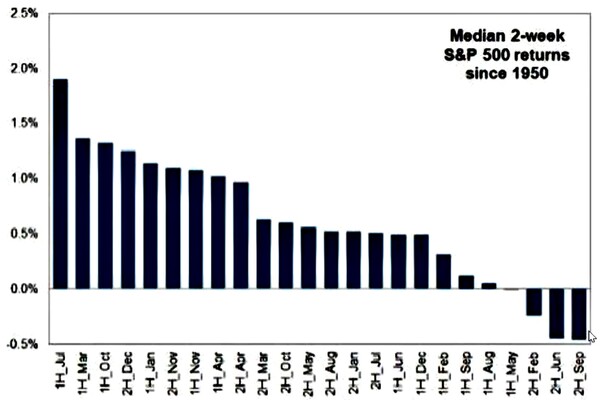

Quanto agli Stati Uniti d’America peraltro il rischio di imboccare una (mini)recessione appare, secondo l’autorevolissimo commentatore Edward Yardeni, configurarsi sempre più nettamente. Soprattutto se si guarda cosa era successo in passato poco prima di ciascuna recessione. Il grafico da quest’ultimo pubblicato l’altro giorno parla molto chiaro in proposito

Dunque la Federal Reserve avrebbe in programma una serie di “tagli” dei tassi a breve (il mercato ne sconta altri due entro pochi mesi) anche perché la situazione complessiva dell’economia reale starebbe peggiorando.

MA NEL FRATTEMPO I TITOLI “SOTTILI” SALGONO DI PIÙ

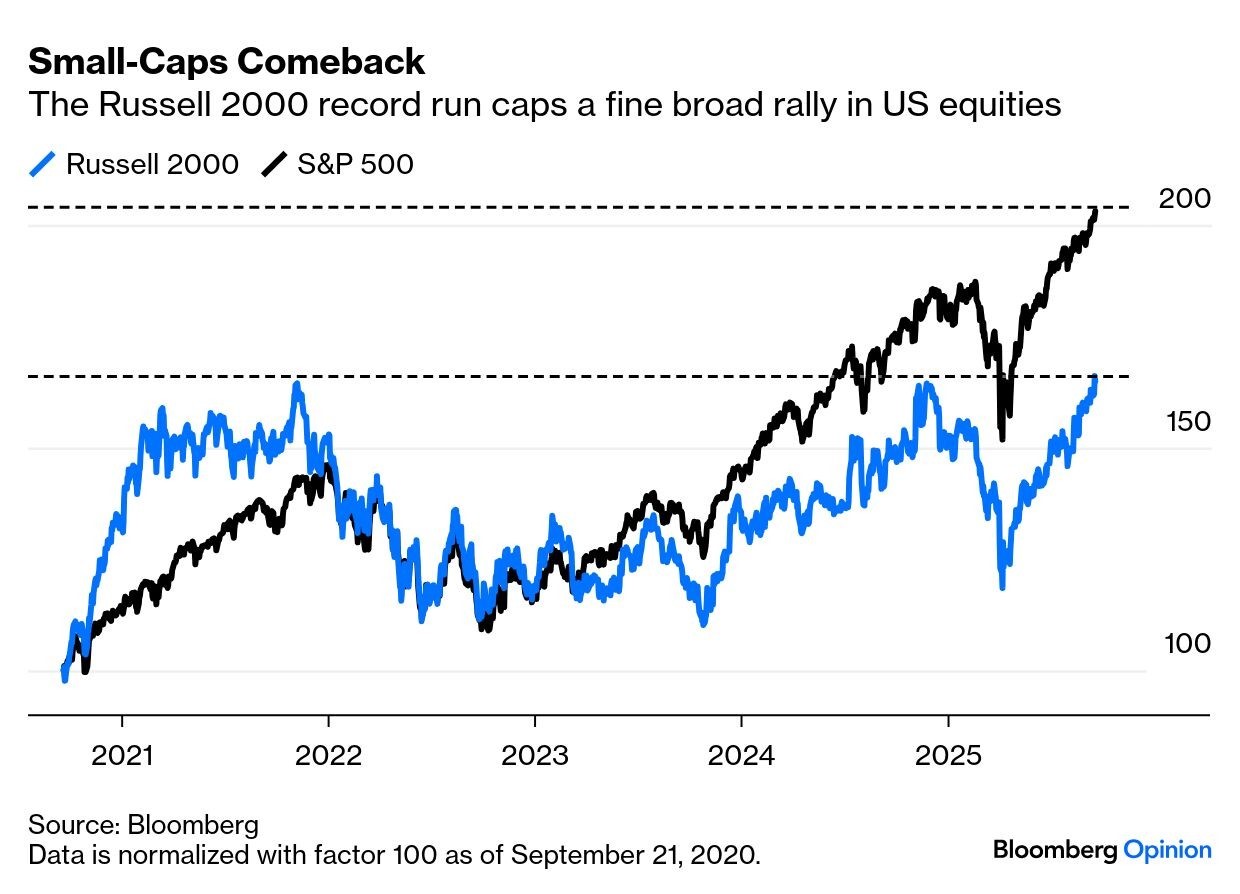

Tale possibilità (che i tassi a breve scendano ancora) peraltro giustifica l’ottimismo degli investitori per quanto riguarda l’indice di Wall Street che riguarda la performance di borsa delle piccole e medie imprese (il Russell 2000), il quale infatti non soltanto tocca nuovi massimi ma cresce anche più degli altri:

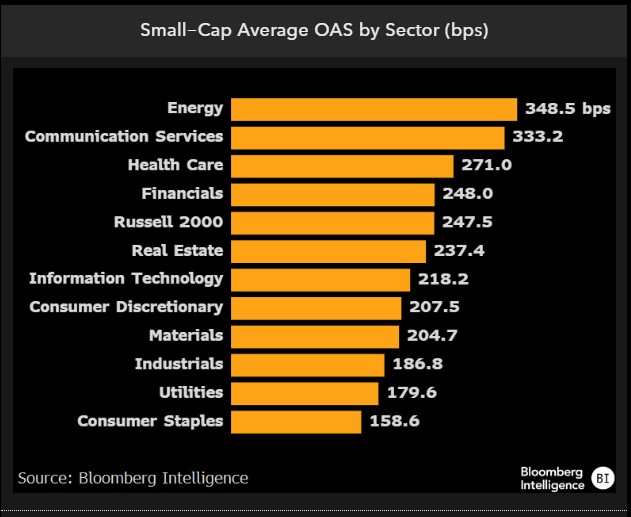

Da notare che la prospettiva di ulteriori “tagli” della FED alimenta questa crescita, dal momento che le imprese a minor capitalizzazione americane ricorrono al credito bancario ben più delle “major”! Di seguito una tabella relativa al maggior tasso (espresso in punti base percentuali) che viene mediamente pagato rispetto alla media delle imprese appartenenti all’indice SP500 per ciascun settore economico di appartenenza. E quanto più pagano le “small cap” in termini d’interessi, tanto più potranno risparmiare con la discesa dei tassi e di conseguenza potranno migliorare i loro margini industriali.

Ma la super-risalita delle quotazioni delle imprese a minor capitalizzazione potrebbe essere osservata anche da un altro punto di vista: se gli investitori diversificano i loro acquisti travasando denaro dai grandi titoli super-tecnologici a quelli di piccola e media levatura allora probabilmente la crescita dell’indice delle quotazioni di Wall Street appare più sana (e potrebbe durare più a lungo). Quantomeno sin tanto che i tassi scendono e la liquidità in circolazione resta sui massimi…

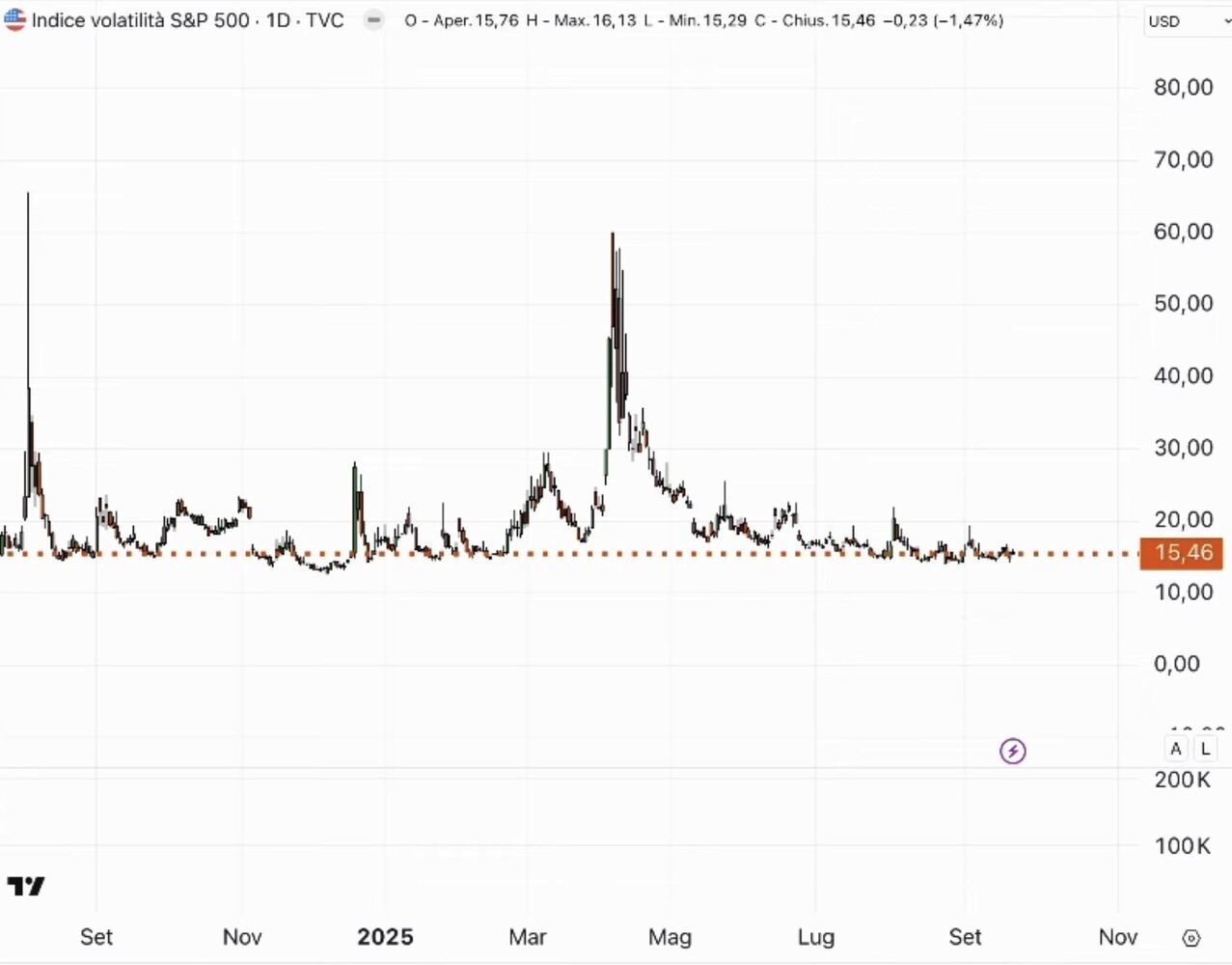

MA LA BASSA VOLATILITÀ NON INDICA UN ECCESSO DI “COMPIACENZA” ?

Oppure questo fatto potrebbe indicare il rischio che ci sia fin troppa liquidità in giro, la quale genera un eccesso di auto-compiacenza da parte degli investitori. A favore di questa tesi viene portato ad esempio il vistoso calo della volatilità delle quotazioni azionarie, sintetizzato dall’indice VIX (quasi mai stato così basso in assoluto):

Eppure la narrativa di un eccesso di ottimismo non quadra con la risalita dei rendimenti dei titoli di stato di tutto l’Occidente. Perché gli investitori, una volta giunti ai massimi storici di sempre, decidono di abbandonare il reddito fisso per abbracciare i titoli azionari? Una ragione potrebbe risiedere nella resilienza dell’investimento azionario all’erosione di valore derivante dall’inflazione.

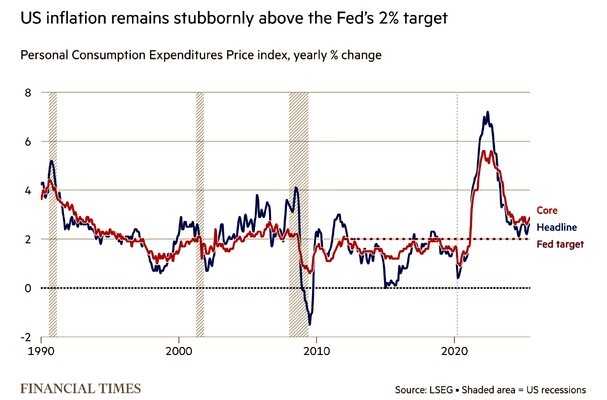

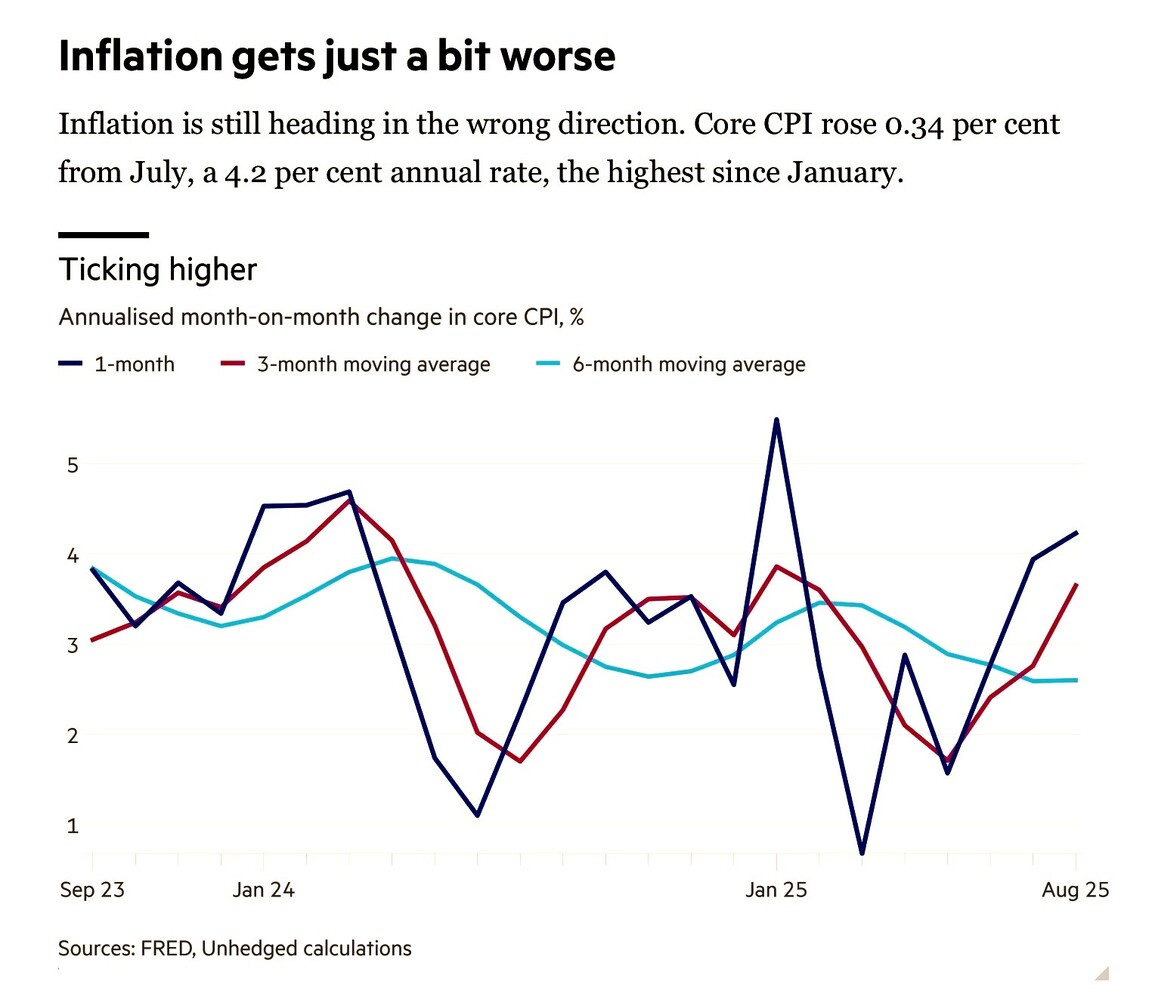

INTANTO L’INFLAZIONE NON CALA, ANZI !

Forse appunto la spiegazione la troviamo nel grafico qui sotto riportato, che testimonia inequivocabilmente la tendenza a risalire (o quantomeno a non scendere) dell’inflazione americana (la quale traina quasi sempre quella di tutto il resto dell’Occidente):

Tant’è vero che da più parti si inizia a pensare a una revisione al rialzo dell’obiettivo di inflazione da parte delle banche centrali: dal precedente 2% all’attuale (di fatto) 3%. Un numero sotto al quale vanno soltanto le economie in conclamata recessione quali quelle europee.

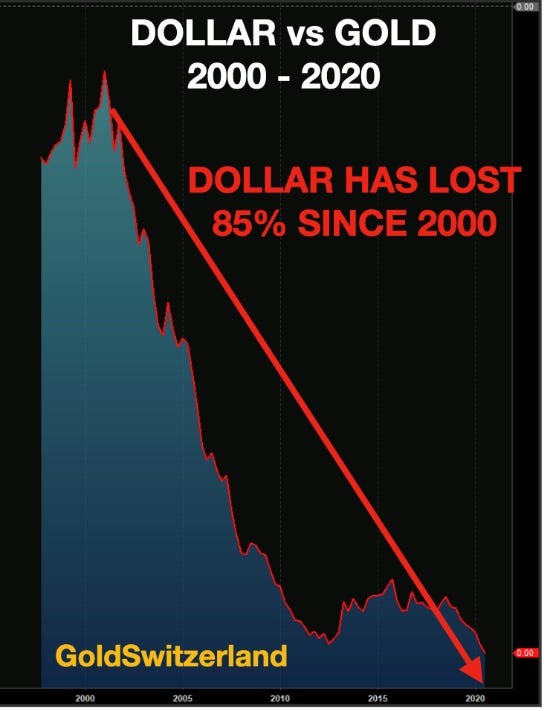

LA PERDITA DI VALORE DELLE DIVISE MONETARIE (DE-BASING)

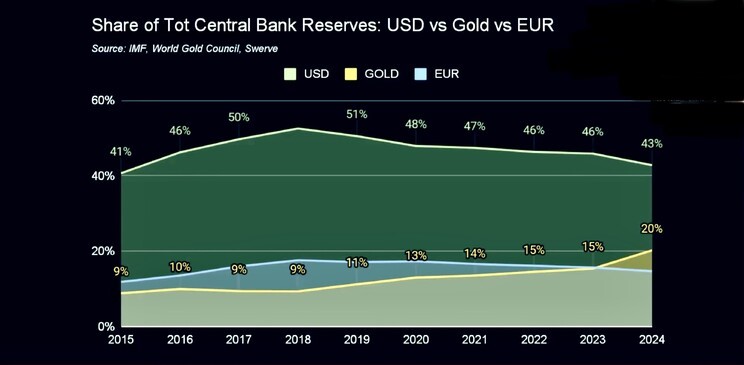

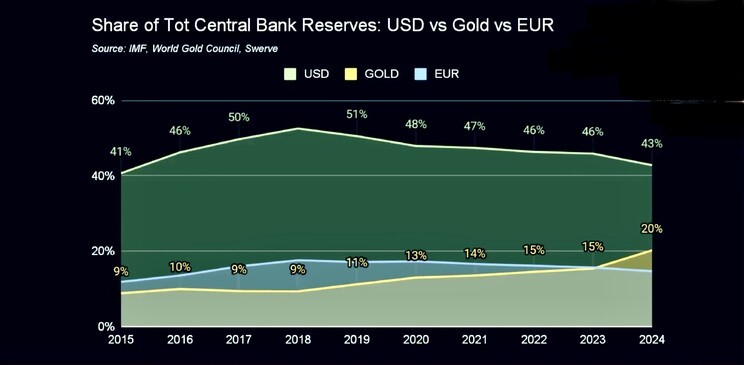

Non è un’ipotesi troppo peregrina, data la tendenza alla perdita di valore (“de-basing”) delle principali valute occidentali, tra le quali il Dollaro, implicitamente inevitabile a causa della monetizzazione di fatto dei debiti pubblici. E che ovviamente rimane la prima causa dell’inflazione.

È noto infatti che la proprietà delle attività reali (delle quali i titoli azionari sono una frazione) costituisce nel medio termine un baluardo contro l’inflazione molto migliore di quanto possano esserlo i titoli a reddito fisso. Il cui capitale viene sempre restituito al nominale. Insomma le borse restano orientate al rialzo, ma lo fanno perché il terreno dell’economia reale sotto i piedi della moneta in cui sono espressi i valori finanziari si sta sgretolando.

Quanto ci vorrà perché tali movimenti affiorino in superficie? Magari con un rialzo del costo dell’indebitamento? A volte sono più letali i movimenti lenti che non quelli repentini…21/09/25

Stefano di Tommaso

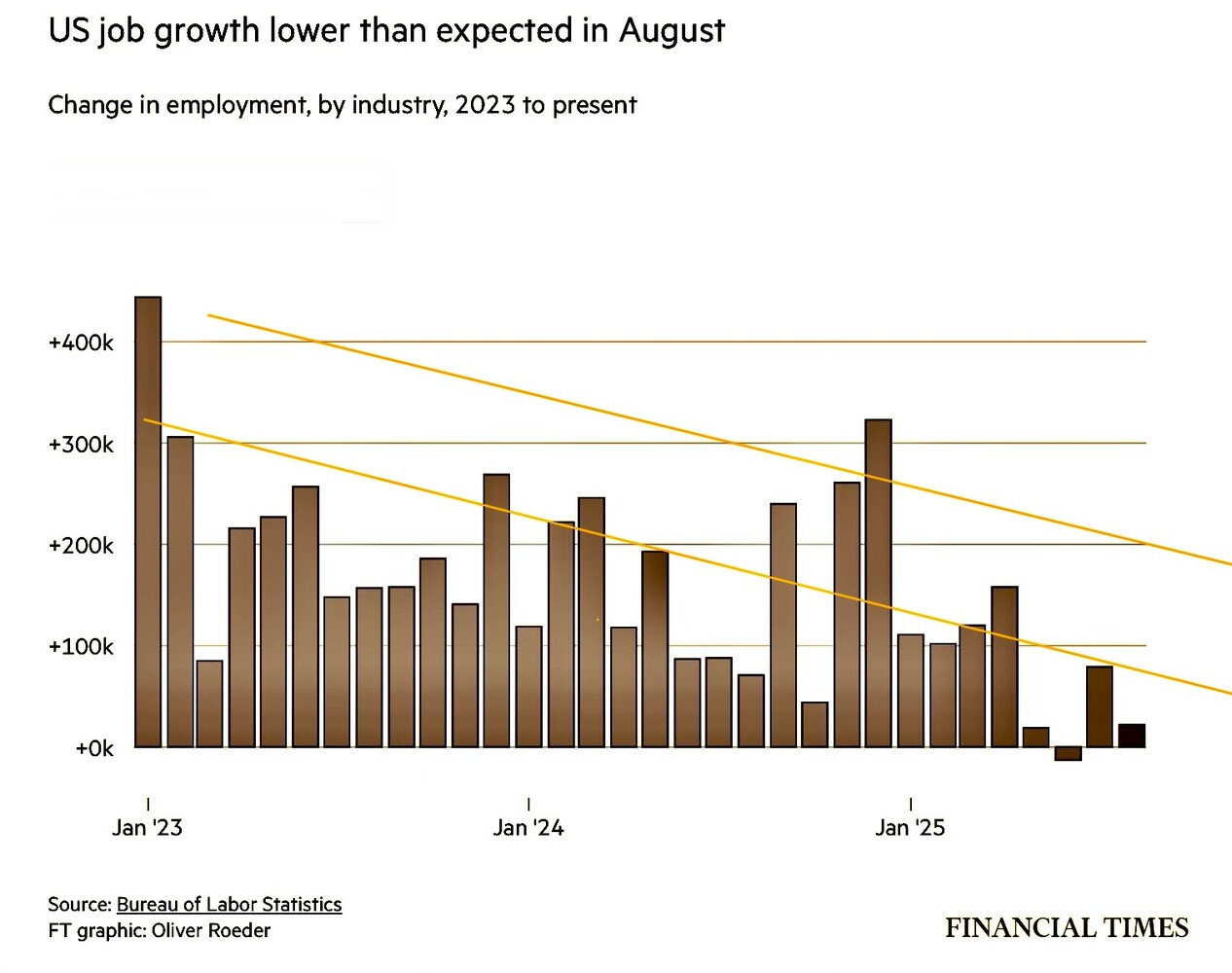

Altro ovvio motivo per il quale le borse potrebbero far partire una correzione degli attuali picchi massimi riguarda proprio la concreta possibilità che i grandi operatori inizino a ridurre la propria esposizione per prendere qualche beneficio delle plusvalenze realizzate, soprattutto in virtù del fatto che, statisticamente, quello di Settembre appare come un mese in cui le borse calano per effetti stagionali (ad esempio il pagamento delle imposte o la ripresa di ingenti spese spingono che hanno un effetto riduttivo sulla liquidità), come si può vedere dal grafico qui riportato con la media degli ultimi 65 anni a Wall Street:

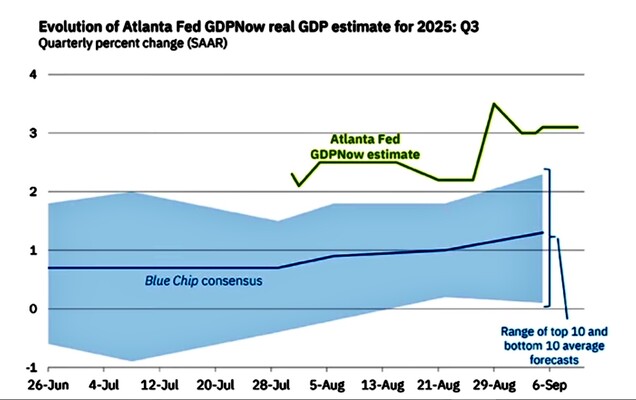

Altro ovvio motivo per il quale le borse potrebbero far partire una correzione degli attuali picchi massimi riguarda proprio la concreta possibilità che i grandi operatori inizino a ridurre la propria esposizione per prendere qualche beneficio delle plusvalenze realizzate, soprattutto in virtù del fatto che, statisticamente, quello di Settembre appare come un mese in cui le borse calano per effetti stagionali (ad esempio il pagamento delle imposte o la ripresa di ingenti spese spingono che hanno un effetto riduttivo sulla liquidità), come si può vedere dal grafico qui riportato con la media degli ultimi 65 anni a Wall Street: Partiamo dunque dall’analisi dell’ultimo aggiornamento relativo all’inflazione dei prezzi nella nazione che ancora oggi più ha la capacità di influenzare il resto dei mercati finanziari internazionali: l’America. La crescita dell’inflazione in America è causata innanzitutto dal rialzo del Prodotto Interno Lordo (PIL) americano, che continua a viaggiare ad un ritmo superiore al 3% annuo. Questo è dovuto principalmente a due fattori: gli investimenti e i consumi.

Partiamo dunque dall’analisi dell’ultimo aggiornamento relativo all’inflazione dei prezzi nella nazione che ancora oggi più ha la capacità di influenzare il resto dei mercati finanziari internazionali: l’America. La crescita dell’inflazione in America è causata innanzitutto dal rialzo del Prodotto Interno Lordo (PIL) americano, che continua a viaggiare ad un ritmo superiore al 3% annuo. Questo è dovuto principalmente a due fattori: gli investimenti e i consumi.

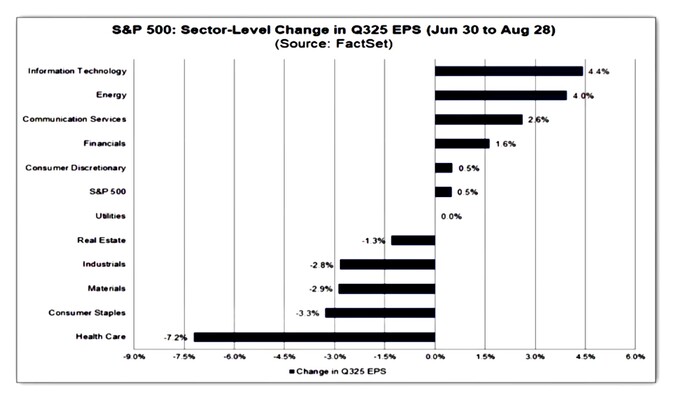

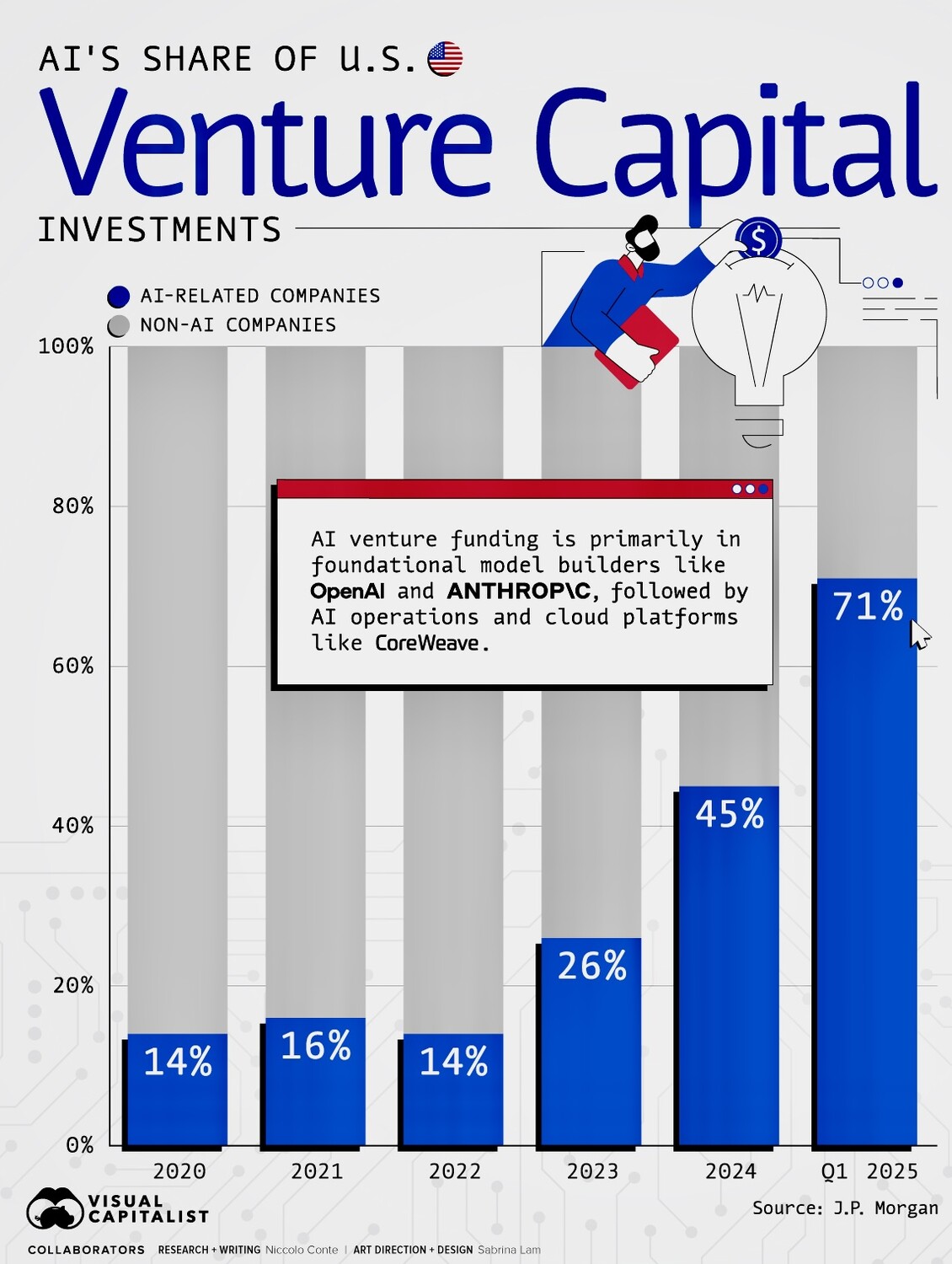

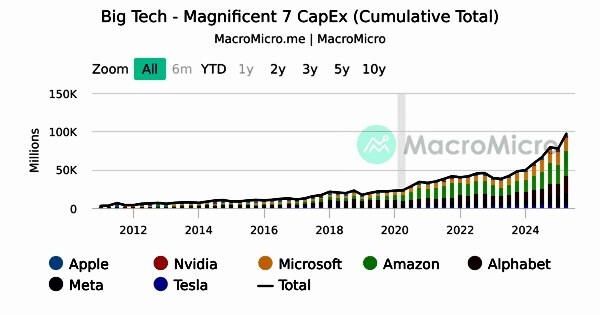

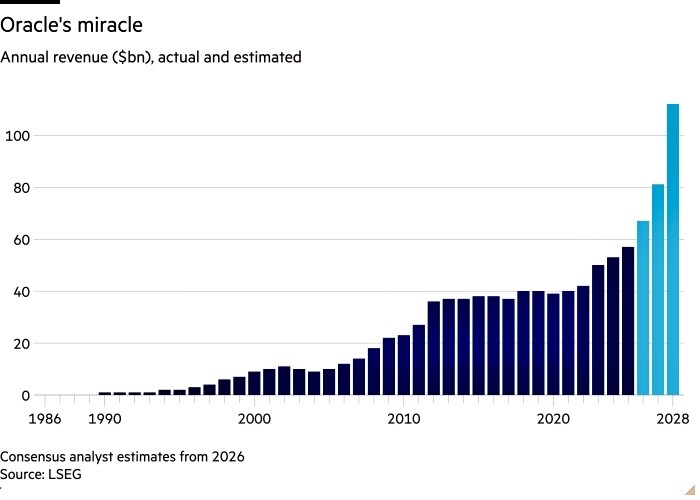

Una seconda e forse più importante ragione per cui gli investimenti (soprattutto privati) corrono negli USA più forte che nel resto dei paesi occidentali è la grande priorità strategica che si sono dati i principali colossi industriali e e tecnologici americani di vincere la corsa allo sviluppo dell’intelligenza artificiale. Non tanto sul fronte della ricerca, per la quale gli investimenti contano soltanto fino a un certo punto, quanto piuttosto nell’applicazione dei sistemi d’intelligenza artificiale all’automazione (cioè anche alla robotica) dell’industria e di molti servizi avanzati.

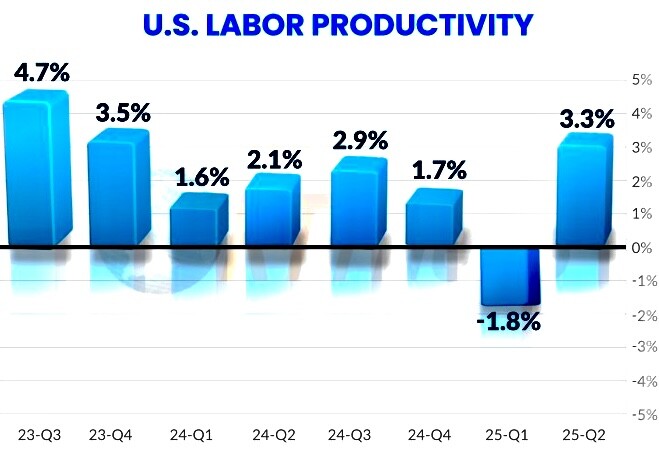

Una seconda e forse più importante ragione per cui gli investimenti (soprattutto privati) corrono negli USA più forte che nel resto dei paesi occidentali è la grande priorità strategica che si sono dati i principali colossi industriali e e tecnologici americani di vincere la corsa allo sviluppo dell’intelligenza artificiale. Non tanto sul fronte della ricerca, per la quale gli investimenti contano soltanto fino a un certo punto, quanto piuttosto nell’applicazione dei sistemi d’intelligenza artificiale all’automazione (cioè anche alla robotica) dell’industria e di molti servizi avanzati. Per le grandi imprese che possono permettersi tali investimenti avere successo su questo fronte significa riuscire ad incrementare la produttività del lavoro e, di conseguenza, a generare migliori margini di guadagno, soprattutto negli USA dove il lavoro costa più caro che in quasi tutto il resto del mondo. E in effetti la produttività dell’industria americana sta aumentando.

Per le grandi imprese che possono permettersi tali investimenti avere successo su questo fronte significa riuscire ad incrementare la produttività del lavoro e, di conseguenza, a generare migliori margini di guadagno, soprattutto negli USA dove il lavoro costa più caro che in quasi tutto il resto del mondo. E in effetti la produttività dell’industria americana sta aumentando. Non sappiamo in realtà quanto l‘aumento della produttività dipenda strettamente dall’adozione delle prime forme di utilizzo dell’intelligenza artificiale e quanto, invece, possa più biecamente dipendere dall’incremento di digitalizzazione dei processi che costituisce l’indispensabile premessa per utilizzare poi le tecnologie più evolute. Sicuramente l’America è molto avanti nella digitalizzazione di praticamente qualsiasi cosa e buona parte dello sviluppo di questa digitalizzazione viene registrata come “investimenti”.

Non sappiamo in realtà quanto l‘aumento della produttività dipenda strettamente dall’adozione delle prime forme di utilizzo dell’intelligenza artificiale e quanto, invece, possa più biecamente dipendere dall’incremento di digitalizzazione dei processi che costituisce l’indispensabile premessa per utilizzare poi le tecnologie più evolute. Sicuramente l’America è molto avanti nella digitalizzazione di praticamente qualsiasi cosa e buona parte dello sviluppo di questa digitalizzazione viene registrata come “investimenti”. Quanto all’AI tutti oramai si rendono conto del fatto che per il momento è quasi un mito e che porterà nell’immediato benefici assai limitati a coloro che ci investono sopra. Ma quel che conta è che esistano comunque piccoli margini tangibili di progresso di tali benefici, i quali possono così giustificare che la giostra continui a girare. Perché -appunto- già solo la digitalizzazione di tutti i processi (che costituisce la premessa dell’adozione dell‘AI) ha ricadute positive sulle grandi imprese e sta imponendo una tendenza nei confronti di tutto le imprese anche del resto del mondo che a sua volta genera per l’industria americana montagne di ordinativi di microchip, di software e di servizi avanzati.

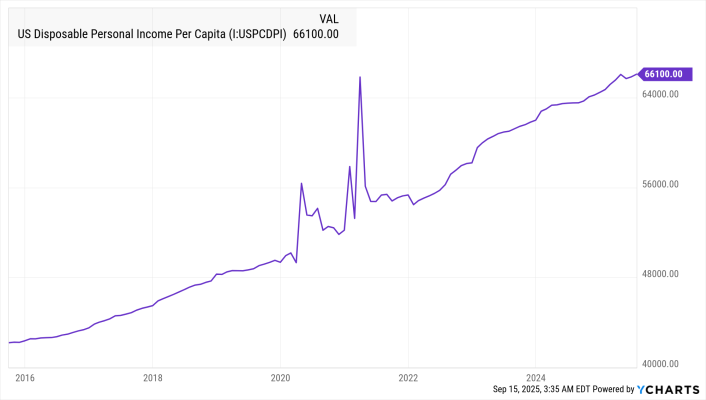

Quanto all’AI tutti oramai si rendono conto del fatto che per il momento è quasi un mito e che porterà nell’immediato benefici assai limitati a coloro che ci investono sopra. Ma quel che conta è che esistano comunque piccoli margini tangibili di progresso di tali benefici, i quali possono così giustificare che la giostra continui a girare. Perché -appunto- già solo la digitalizzazione di tutti i processi (che costituisce la premessa dell’adozione dell‘AI) ha ricadute positive sulle grandi imprese e sta imponendo una tendenza nei confronti di tutto le imprese anche del resto del mondo che a sua volta genera per l’industria americana montagne di ordinativi di microchip, di software e di servizi avanzati. Ma il PIL americano non cresce soltanto grazie agli investimenti appena citati, bensì anche per il fatto che i redditi personali continuano a crescere e, con essi, i consumi, buona parte dei quali ricadono anch’essi nella categoria digitale e nella spesa per la salute, intesa anche come cure per la persona e per limitare gli effetti del progressivo invecchiamento delle classi più agiate della società civile. E la tendenza americana all’aumento di tali consumi comporta un’effetto imitativo in buona parte del resto del mondo, soprattutto occidentale, che dunque sospinge l’inflazione anche fuori dei confini americani.

Ma il PIL americano non cresce soltanto grazie agli investimenti appena citati, bensì anche per il fatto che i redditi personali continuano a crescere e, con essi, i consumi, buona parte dei quali ricadono anch’essi nella categoria digitale e nella spesa per la salute, intesa anche come cure per la persona e per limitare gli effetti del progressivo invecchiamento delle classi più agiate della società civile. E la tendenza americana all’aumento di tali consumi comporta un’effetto imitativo in buona parte del resto del mondo, soprattutto occidentale, che dunque sospinge l’inflazione anche fuori dei confini americani.

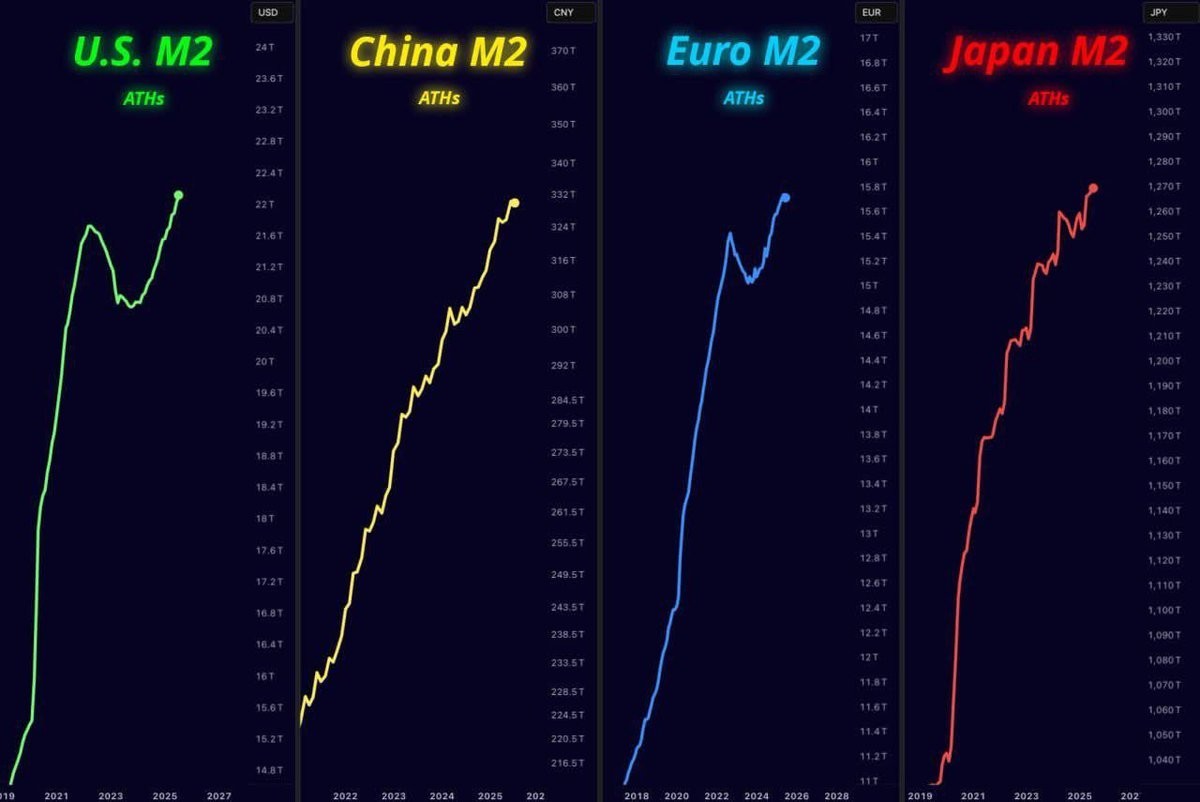

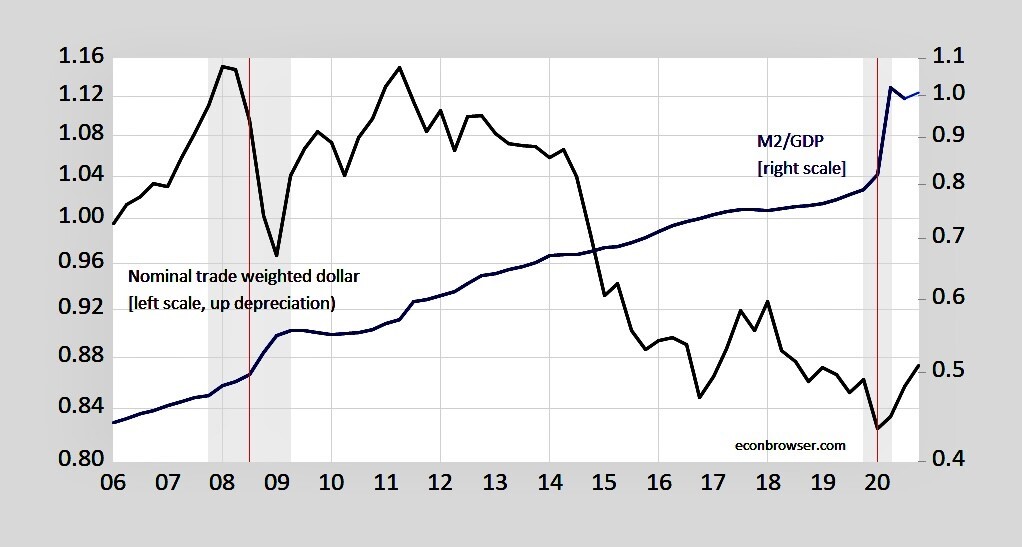

Una misura dell’espansività di fatto delle politiche monetarie è data dalla misura della crescente liquidità complessiva in circolazione, che gli economisti classificano come “M2” e “M3”. Nel grafico qui riportato la tendenza appare lampante!

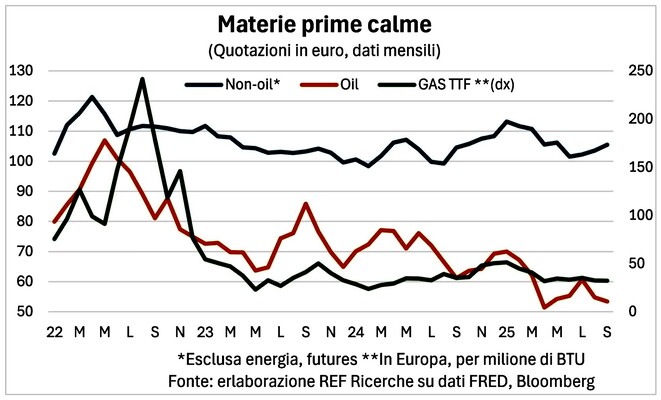

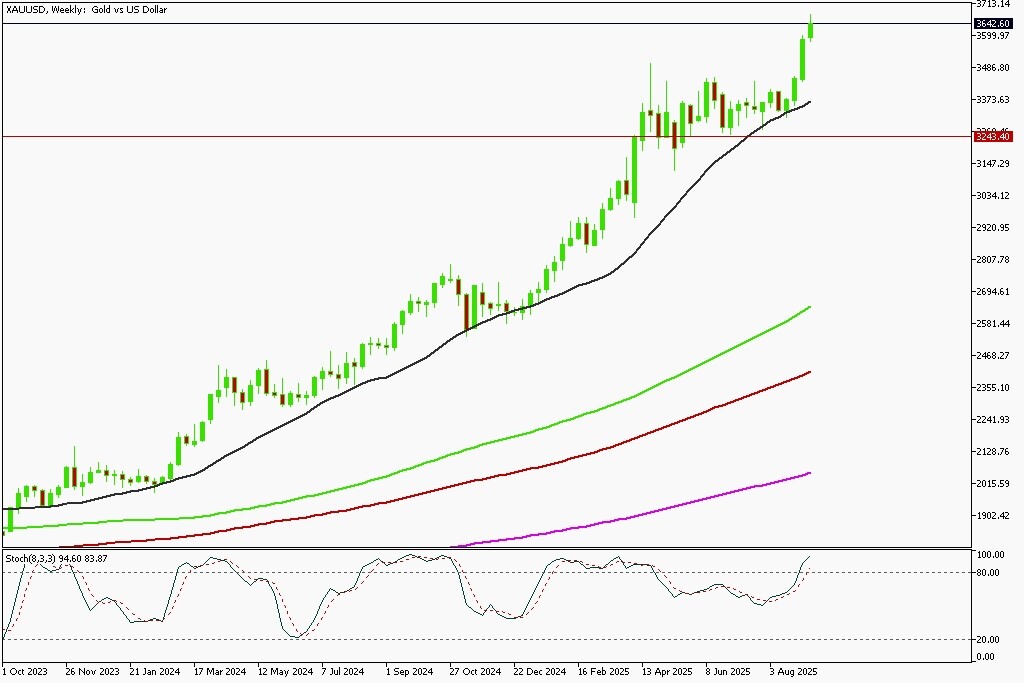

Una misura dell’espansività di fatto delle politiche monetarie è data dalla misura della crescente liquidità complessiva in circolazione, che gli economisti classificano come “M2” e “M3”. Nel grafico qui riportato la tendenza appare lampante! Una delle manifestazioni più evidenti del “debasing” è l’inarrestabile corsa del prezzo dell’oro, degli altri metalli preziosi e, in generale, di più o meno tutti gli altri “beni-rifugio”. Il “debasing” genera infatti innanzitutto un’inflazione finanziaria, molto più veloce nella sua corsa rispetto ai rialzi del prezzo dei beni di prima necessità. L’incremento di questi ultimi appare costantemente in ritardo rispetto i beni “cospicui” (a partire dai gioielli fino agli yacht e alle case di lusso), soprattutto a causa del fatto che il prezzo dell’energia viene mantenuto artificialmente basso dai governi occidentali attraverso la manipolazione dei prezzi del petrolio e, in misura più limitata, del gas.

Una delle manifestazioni più evidenti del “debasing” è l’inarrestabile corsa del prezzo dell’oro, degli altri metalli preziosi e, in generale, di più o meno tutti gli altri “beni-rifugio”. Il “debasing” genera infatti innanzitutto un’inflazione finanziaria, molto più veloce nella sua corsa rispetto ai rialzi del prezzo dei beni di prima necessità. L’incremento di questi ultimi appare costantemente in ritardo rispetto i beni “cospicui” (a partire dai gioielli fino agli yacht e alle case di lusso), soprattutto a causa del fatto che il prezzo dell’energia viene mantenuto artificialmente basso dai governi occidentali attraverso la manipolazione dei prezzi del petrolio e, in misura più limitata, del gas. Ma, se il prezzo dell’energia si misura in termini di Dollaro e Euro e non in termini di once d’oro, con la svalutazione del potere d’acquisto di questi ultimi appare tuttavia inevitabile che alla fine anch’esso dovrà salire. E quando accadrà allora l’eventuale maggior costo dell’energia avrà un inevitabile quanto immediato effetto al rialzo sui costi di produzione di beni e servizi, anche essenziali.

Ma, se il prezzo dell’energia si misura in termini di Dollaro e Euro e non in termini di once d’oro, con la svalutazione del potere d’acquisto di questi ultimi appare tuttavia inevitabile che alla fine anch’esso dovrà salire. E quando accadrà allora l’eventuale maggior costo dell’energia avrà un inevitabile quanto immediato effetto al rialzo sui costi di produzione di beni e servizi, anche essenziali. Questa lunghissima premessa è per spiegare per quali ragioni si può ritenere -nel tempo- inevitabile che l’inflazione dei prezzi arrivi ad adeguarsi all’inflazione finanziaria e che perciò i tassi nominali di rendimento dei titoli a reddito fisso (cioè quelli a lungo termine) siano prima o poi costretti ad incorporare la tendenza al rialzo che ne deriverà (con la loro conseguente riduzione di valore), anche in presenza di ulteriori allentamenti della politica monetaria delle banche centrali, le quali agiscono prioritariamente sui tassi di sconto, cioè di breve termine.

Questa lunghissima premessa è per spiegare per quali ragioni si può ritenere -nel tempo- inevitabile che l’inflazione dei prezzi arrivi ad adeguarsi all’inflazione finanziaria e che perciò i tassi nominali di rendimento dei titoli a reddito fisso (cioè quelli a lungo termine) siano prima o poi costretti ad incorporare la tendenza al rialzo che ne deriverà (con la loro conseguente riduzione di valore), anche in presenza di ulteriori allentamenti della politica monetaria delle banche centrali, le quali agiscono prioritariamente sui tassi di sconto, cioè di breve termine. Nel breve termine la grande liquidità in circolazione genera un indubbio effetto benefico sulla domanda (e dunque sui prezzi) dei titoli azionari, che a sua volta fa un inevitabile “effetto vetrina” di incremento del valore nominale dei medesimi e dunque dei listini delle borse valori.

Nel breve termine la grande liquidità in circolazione genera un indubbio effetto benefico sulla domanda (e dunque sui prezzi) dei titoli azionari, che a sua volta fa un inevitabile “effetto vetrina” di incremento del valore nominale dei medesimi e dunque dei listini delle borse valori. Oltre il breve termine tuttavia occorre ricordare che l’eventuale risalita dei tassi d’interesse non può che comportare due importanti ricadute negative sui listini borsistici: il primo derivante dal fatto che il tasso d’interesse a lungo termine è quello al quale le valutazioni delle aziende scontano i flussi di cassa futuri (più sale e meno vale l’azienda). La seconda ricaduta negativa dipende dal fatto che un eventuale rialzo dei rendimenti dei titoli obbligazionari tende a ridurre la liquidità in circolazione, dal momento che buona parte di questi ultimi viene utilizzata sui mercati come collaterale di finanziamenti speculativi e che dunque, con la conseguente perdita di valore dei tali collaterali, si riduce il moltiplicatore del credito. E dal momento che sembra che il principale “motore” dei rialzi borsistici sembra essere proprio la grande liquidità disponibile, quando questa dovesse arrivare a ridursi verrebbe meno il principale sostegno alle attuali valutazioni delle borse.

Oltre il breve termine tuttavia occorre ricordare che l’eventuale risalita dei tassi d’interesse non può che comportare due importanti ricadute negative sui listini borsistici: il primo derivante dal fatto che il tasso d’interesse a lungo termine è quello al quale le valutazioni delle aziende scontano i flussi di cassa futuri (più sale e meno vale l’azienda). La seconda ricaduta negativa dipende dal fatto che un eventuale rialzo dei rendimenti dei titoli obbligazionari tende a ridurre la liquidità in circolazione, dal momento che buona parte di questi ultimi viene utilizzata sui mercati come collaterale di finanziamenti speculativi e che dunque, con la conseguente perdita di valore dei tali collaterali, si riduce il moltiplicatore del credito. E dal momento che sembra che il principale “motore” dei rialzi borsistici sembra essere proprio la grande liquidità disponibile, quando questa dovesse arrivare a ridursi verrebbe meno il principale sostegno alle attuali valutazioni delle borse. Il ragionamento appena fatto tende a spiegare per quali motivi oggi non si è ancora arrestata la corsa al rialzo dei listini delle borse (in buona parte, tuttavia, solo apparente cioè in termini monetari nominali e non in termini di once d’oro) e per quali motivi tale corsa sia -prima o poi- inevitabilmente destinata a invertirsi, seppure il suo effetto sarà maggiore in termini di ricchezza reale e minore in termini strettamente monetari, data la svalutazione.

Il ragionamento appena fatto tende a spiegare per quali motivi oggi non si è ancora arrestata la corsa al rialzo dei listini delle borse (in buona parte, tuttavia, solo apparente cioè in termini monetari nominali e non in termini di once d’oro) e per quali motivi tale corsa sia -prima o poi- inevitabilmente destinata a invertirsi, seppure il suo effetto sarà maggiore in termini di ricchezza reale e minore in termini strettamente monetari, data la svalutazione. E soprattutto quanto esposto fornisce un’indicazione decisamente rialzista (almeno nel breve termine) relativamente ai cosiddetti “beni-rifugio”, quali oro e, parzialmente, criptovalute. L’oro poi sembra oggi acquistato soprattutto dalle “altre” banche centrali, cioè principalmente da quelle dei paesi non OCSE, cosa che fa pensare che ciò favorirà un incremento anche della domanda da parte dei privati di once d’oro e di chilogrammi di altri metalli “nobili” cioè rari, che vengono utilizzati nell’industria più tecnologica.

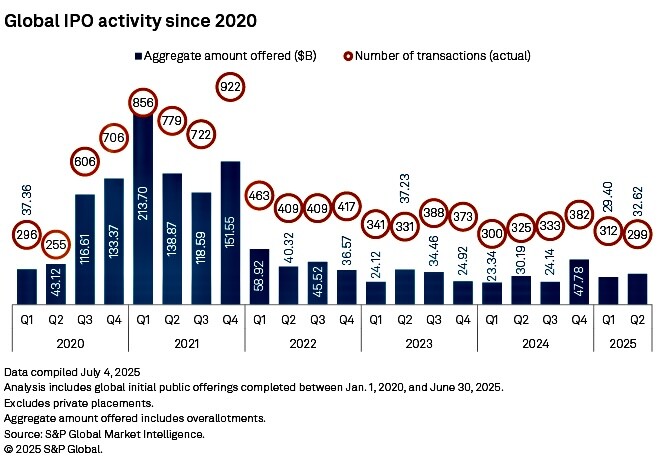

E soprattutto quanto esposto fornisce un’indicazione decisamente rialzista (almeno nel breve termine) relativamente ai cosiddetti “beni-rifugio”, quali oro e, parzialmente, criptovalute. L’oro poi sembra oggi acquistato soprattutto dalle “altre” banche centrali, cioè principalmente da quelle dei paesi non OCSE, cosa che fa pensare che ciò favorirà un incremento anche della domanda da parte dei privati di once d’oro e di chilogrammi di altri metalli “nobili” cioè rari, che vengono utilizzati nell’industria più tecnologica. Occorre infine far presente che l’attuale fase di grande liquidità dei mercati, unitamente all’euforia dei mercati, può favorire lo sviluppo delle quotazioni dei titoli a più bassa capitalizzazione, il lancio di nuovi processi di IPO per le imprese che intendono quotarsi e la raccolta di finanziamenti a lungo termine ad un tasso relativamente basso (rispetto a quelli che potrebbero essere richiesti in futuro) per le imprese che vogliono emettere prestiti obbligazionari. Anzi è proprio il caso di cogliere l’occasione del momento positivo che potrebbe non ripresentarsi in seguito!

Occorre infine far presente che l’attuale fase di grande liquidità dei mercati, unitamente all’euforia dei mercati, può favorire lo sviluppo delle quotazioni dei titoli a più bassa capitalizzazione, il lancio di nuovi processi di IPO per le imprese che intendono quotarsi e la raccolta di finanziamenti a lungo termine ad un tasso relativamente basso (rispetto a quelli che potrebbero essere richiesti in futuro) per le imprese che vogliono emettere prestiti obbligazionari. Anzi è proprio il caso di cogliere l’occasione del momento positivo che potrebbe non ripresentarsi in seguito!