L’inflazione non è domata. Anzi ! In un recente studio di una famosa banca d’affari americana viene riportato un umore che da qualche settimana circola oramai sui mercati: le banche centrali dovranno andare avanti a lungo a rialzare i tassi (al momento si stima fino a primavera 2023), poiché l’inflazione non dà segni di riduzione. E non soltanto: l’indicazione che proviene dai meglio informati riguarda anche una notevole diversificazione degli andamenti di Europa e America, sino ad oggi pressoché paralleli nel calcolo dell’inflazione.

LE ASPETTATIVE SULL’ECONOMIA USA MIGLIORANO

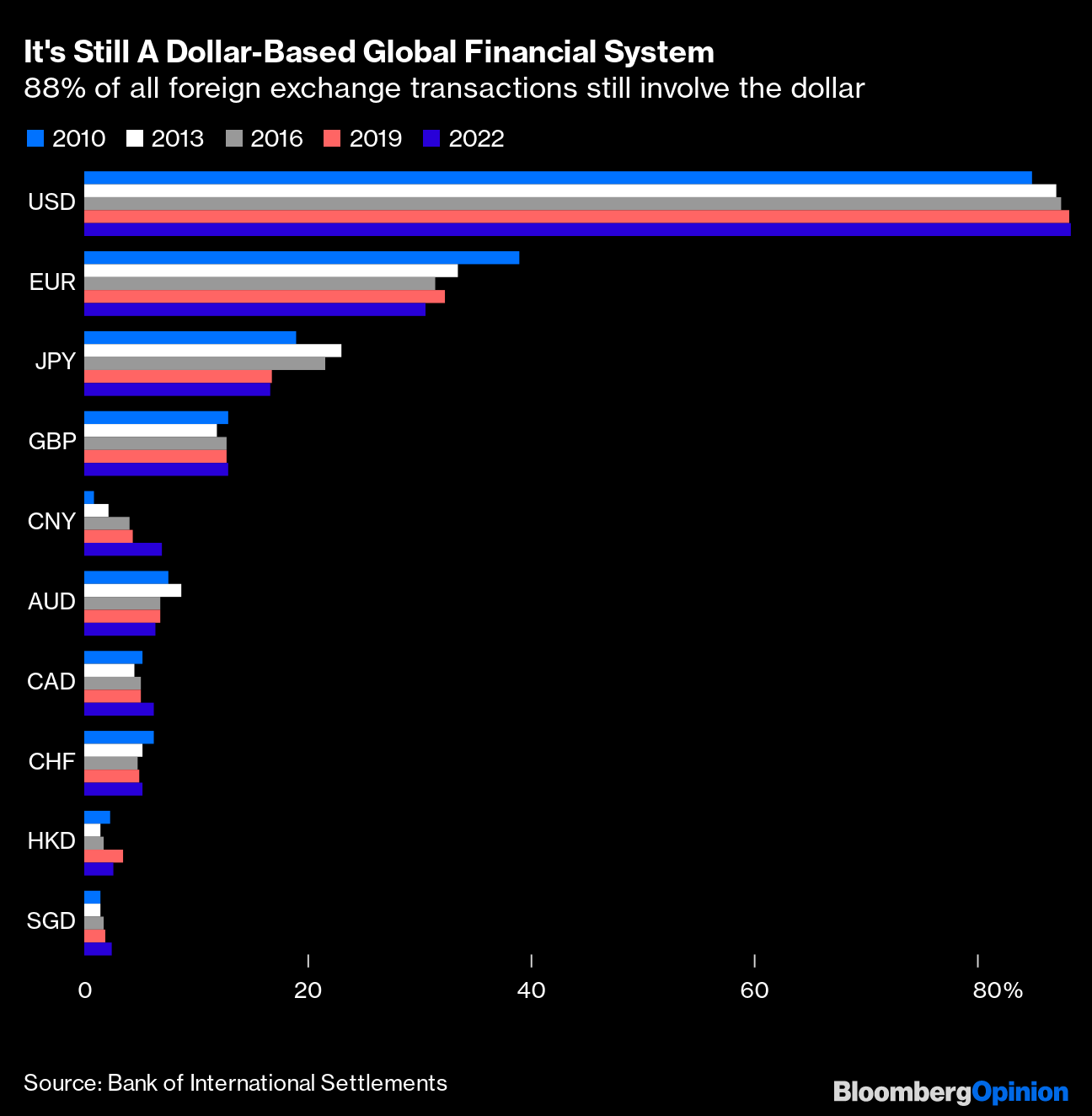

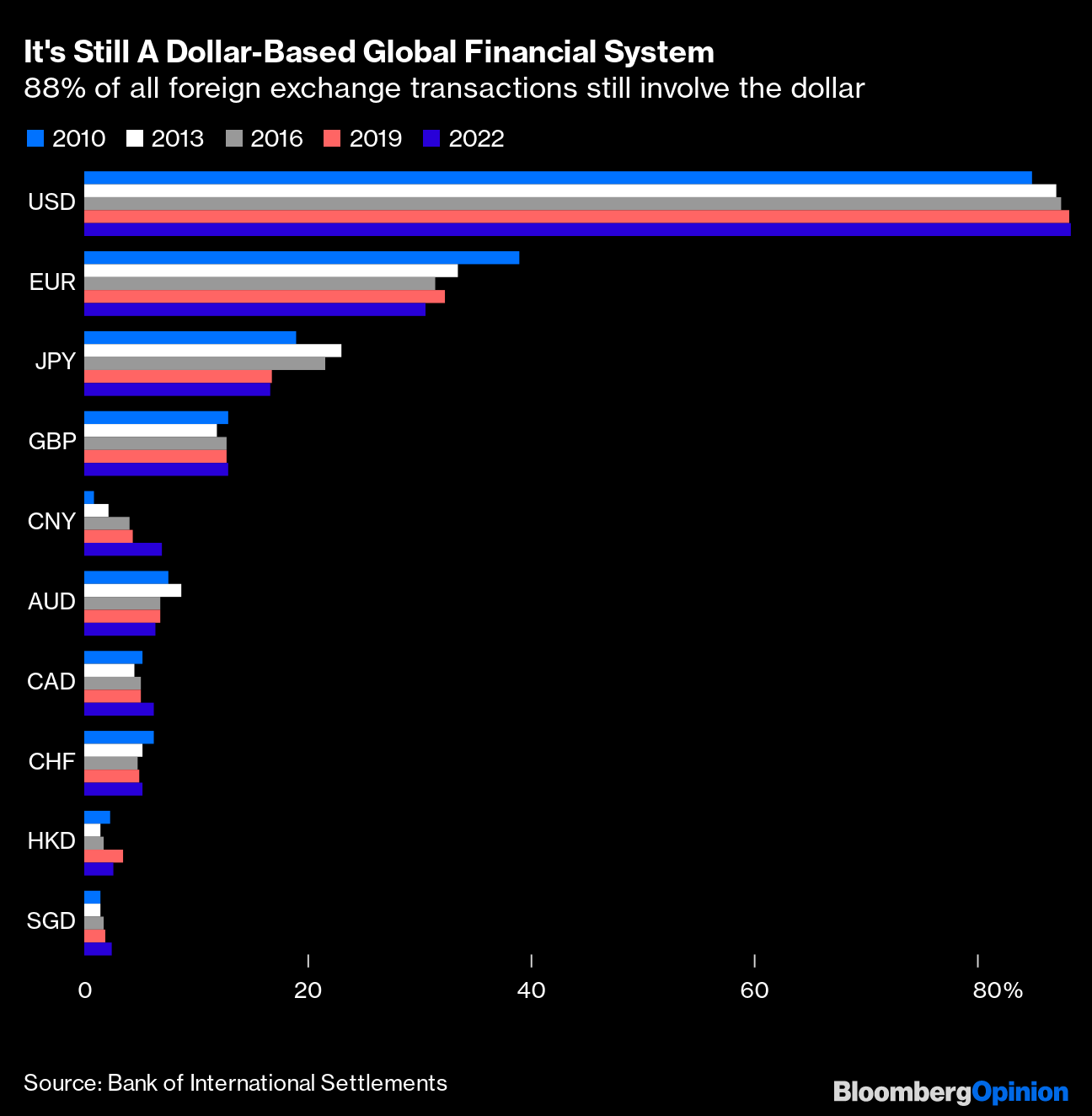

Oggi però qualcosa sta cambiando, e non soltanto per il fatto che in Europa l’energia costa cinque volte di più che in America e in Asia, ma anche perché la recessione in America, almeno quella misurata attraverso il tasso di disoccupazione, ancora non si vede, mentre in Europa l’inizio del 2023 potrebbe risultare piuttosto grigio. D’altra parte l’aggressività senza precedenti della banca centrale americana mette le ali al cambio del dollaro, cosa che consente all’America di liberarsi di una parte dell’inflazione “esportandola” con il cambio valute a suo favore.

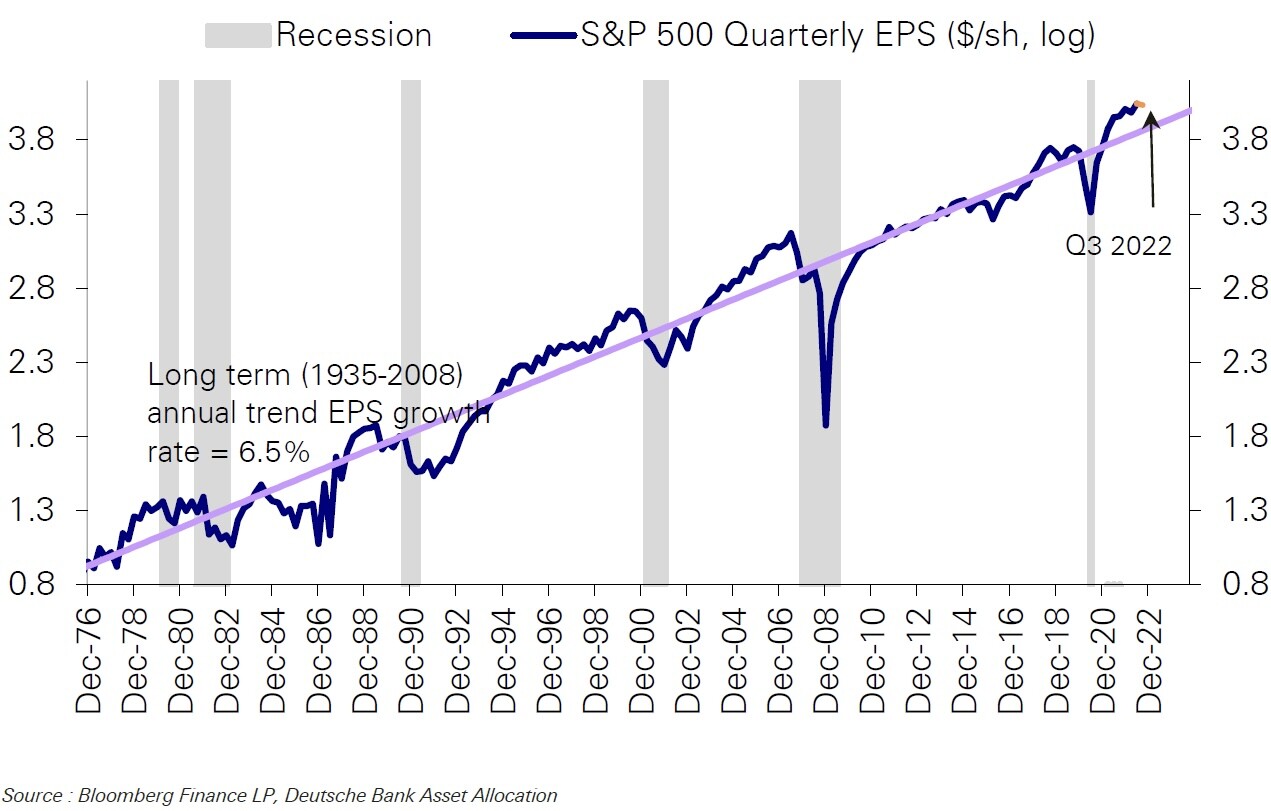

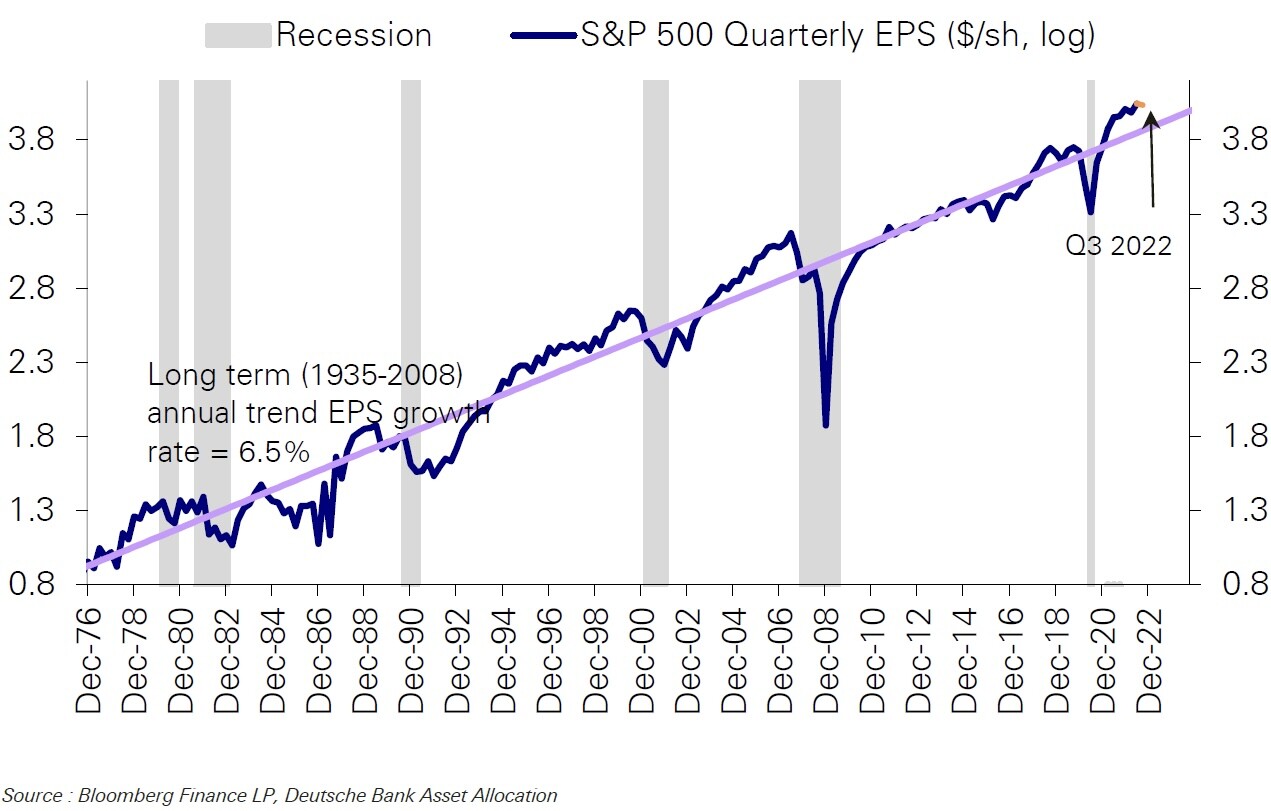

Qualcosa sta cambiando anche per un altro fondamentale motivo: la prospettiva di recessione aveva portato con sé un’attesa di forte riduzione dei profitti delle imprese quotate, riduzione che nella maggior parte dei casi è stata più lieve delle attese, almeno per il terzo trimestre 2022. La borsa americana ha festeggiato con un rialzo di quasi il 9% nelle ultime due settimane.

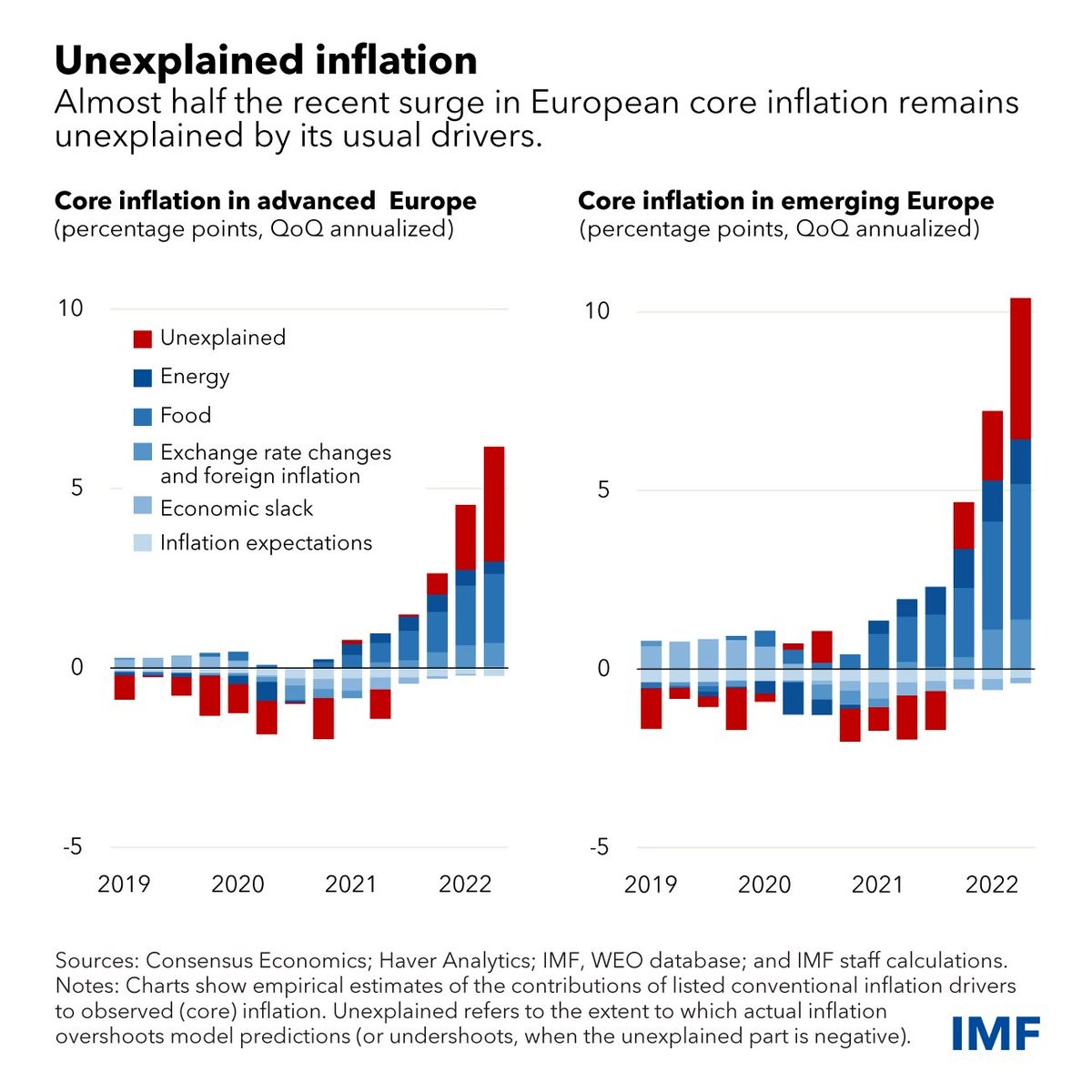

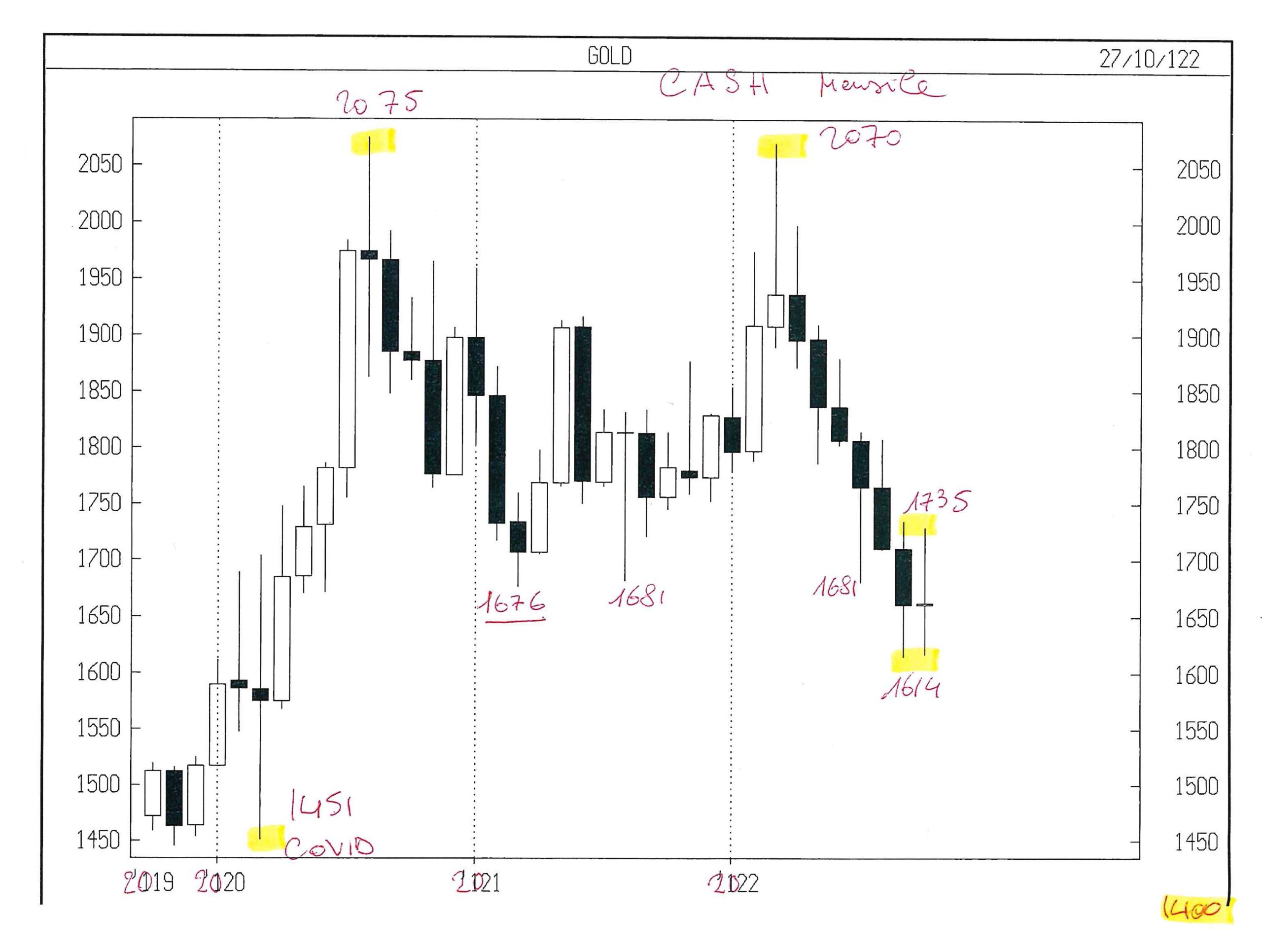

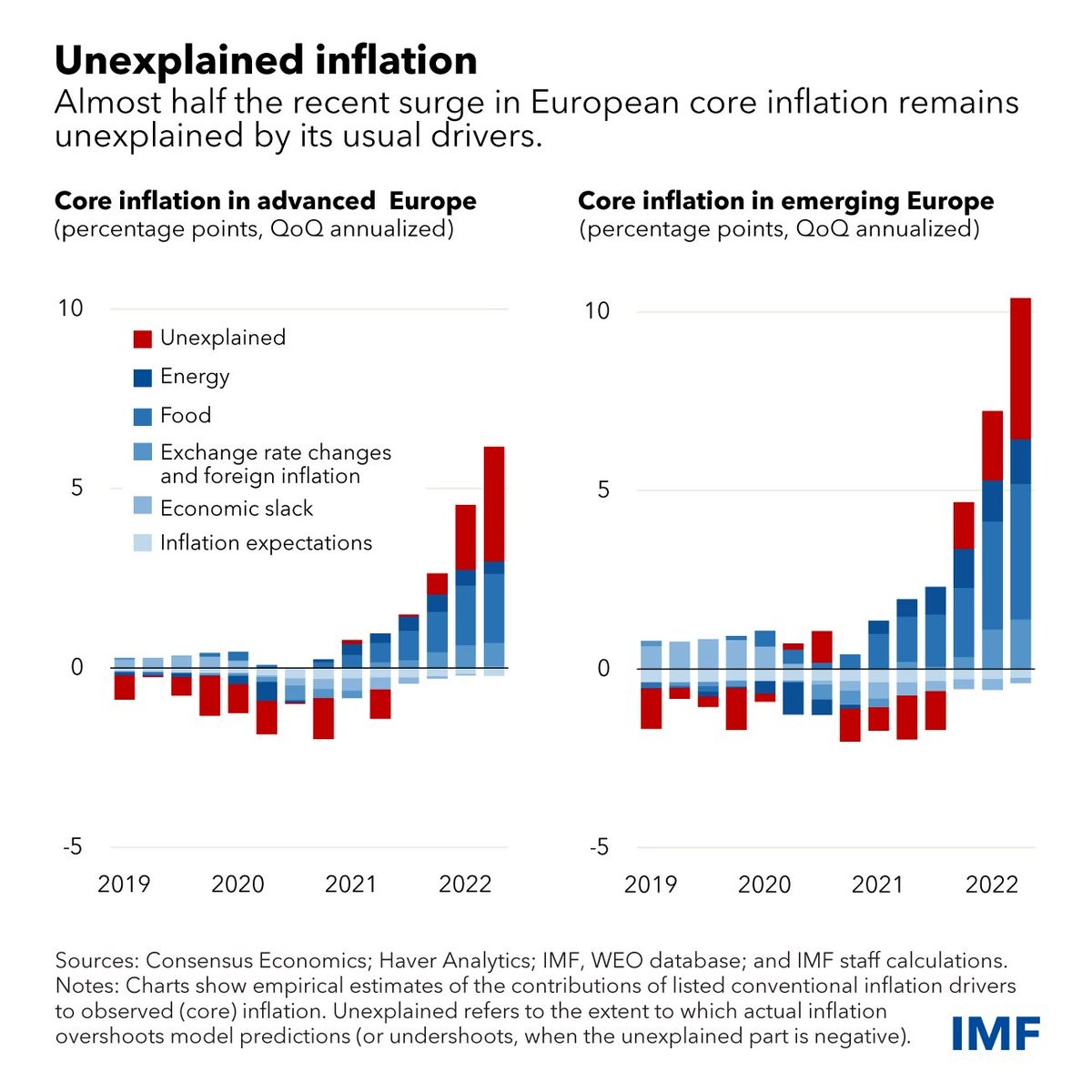

Non solo: adesso l’aspettativa più diffusa tra gli economisti è per un “soft landing” del prodotto interno lordo, quantomeno quello americano che, unito all’approssimarsi del “pivot” cioè del punto massimo dell’inflazione, lascia ben sperare nel fatto che anche nel resto del mondo le cose possano -alla fine- andare meglio. Ma su questo corollario non tutti sono d’accordo. L’inflazione in Europa infatti sta crescendo anche oltre ciò che resta spiegabile con i numeri, come mostrano i grafici sotto riportati.

Se è vero infatti che la trafila di rialzi dei tassi d’interesse (che si prevede andrà avanti almeno fino al prossimo Marzo per gli Stati Uniti d’America) potrebbe arrivare a portare la loro economia allo sfinimento, è ancor più vero che il rialzo dei tassi d’interesse americani e il vantaggio sul cambio del dollaro che essi determinano rendono la situazione assai più dolorosa per l’Europa, alle prese con un’inflazione peggiore (10,8%, contro l’8,2 dell’America in Ottobre) anche a causa del maggior costo dell’energia e, al tempo stesso, anche con una recessione oramai conclamata. La situazione generale europea rimane perciò quella di un forte rallentamento della crescita economica, cosa che riduce i profitti e spinge le grandi imprese a rallentare negli investimenti.

IL VANTAGGIO AMERICANO CRESCE

C’è poi un ulteriore fattore che premia gli Stati Uniti d’America in questa situazione: l’afflusso di capitali dal resto del mondo e il contemporaneo deflusso di moneta dai paesi periferici verso il centro del mondo che sono gli USA stessi. L’America deve oggi senza dubbio incentivarlo, perché è su di esso che si basa il governo per sostenere il deficit pubblico strutturale e per proseguire indisturbato nell’ingente spesa militare. Ma quando si dovesse arrivare ad esagerare quel divario e l’economia mondiale dovesse rallentare troppo, allora si potrebbero generare problemi che arriverebbero a ripercuotersi persino sull’America stessa.

D’altra parte la partita in Ucraina sembra tutt’altro che conclusa! L’amministrazione Biden ha evidentemente deciso di andare alle elezioni di medio termine senza rinunciare alla guerra in corso. Costi quel che costi (e nessuno sa davvero se il perdere le elezioni per il parlamento costerà per il partito democratico anche la testa del suo presidente). E quindi -escludendo fatti ad oggi impossibili da prevedere- è probabile che la guerra non durerà ancora poco. Se nei programmi del governo americano ci fosse stata la volontà di far convolare il governo ucraino ad una pace impostata sul compromesso, probabilmente Biden l’avrebbe favorita o almeno tentata fin da Ottobre, senza aspettare di perdere le elezioni.

Di seguito un grafico che evidenzia la crescita quasi costante negli ultimi quarant’anni e la sostanziale tenuta dei profitti aziendali (Earnings per Share) anche nell’ultimo periodo per le imprese quotate alla Borsa di New York.

Insomma: nel breve termine la guerra fa male a tutti tranne che all’America. E dunque genera un vantaggio per quest’ultima. È plausibile che nel medio termine l’eventuale estensione del conflitto non faccia bene nemmeno all’America, ma di fatto oggi la guerra dà spazio al dollaro e crea un vantaggio competitivo all’America che genera a sua volta degli altri vantaggi. Dunque è anche per questo che l’amministrazione Biden persegue il suo desiderio strategico di andare a colpire e screditare la Russia persino nei confronti di suoi alleati storici come la Cina. Puntando ovviamente sul fatto che la Russia non colpirà l’America e che la Cina non arriverà ad invadere Taiwan.

UNA SITUAZIONE ESTREMAMENTE RISCHIOSA

Uno scenario però estremamente pericoloso e per di più incancrenito, dal momento che i Russi non pensano affatto di compiere alcun passo indietro, perché sanno che la posta in gioco è la loro stessa identità nazionale. Né lo pensa questo governo americano, che presumibilmente tirerà a campare almeno sin quando sarà in carica, con la possibilità che tra due anni possa addirittura farsi rieleggere per un altro quadriennio.

La prosecuzione del conflitto non soltanto fa male all’economia europea, che rischia di trovarsi presto a corto di materie prime ed energia, ma soprattutto aumenta le probabilità, non esattamente pari a zero, che la miccia accesa in Ucraina faccia esplodere il conflitto a livello globale, o quantomeno “regionale” (brutto termine americano che indica un aggregato di stati vicini tra loro) e cementi sempre di più il legame della Russia con Cina e India.

CHI CI GUADAGNA E CHI CI PERDE

Ma se questa analisi geopolitica sarà corretta, allora dobbiamo prevedere un prosieguo dell’attuale congiuntura, e quindi l’aggravarsi della recessione in Europa, con una stag-flazione da manuale, che indubbiamente riduce l’ammontare reale dei debiti pubblici a causa dell’erosione monetaria, ma provoca inevitabilmente problemi agli anziani (che siano pensionati, fruitori dei sussidi pubblici o risparmiatori), e possibili ulteriori vantaggi per i grandi industriali e i detentori di quote dei gruppi finanziari, i quali ultimi addirittura dal rialzo dei tassi hanno tutto da guadagnare.

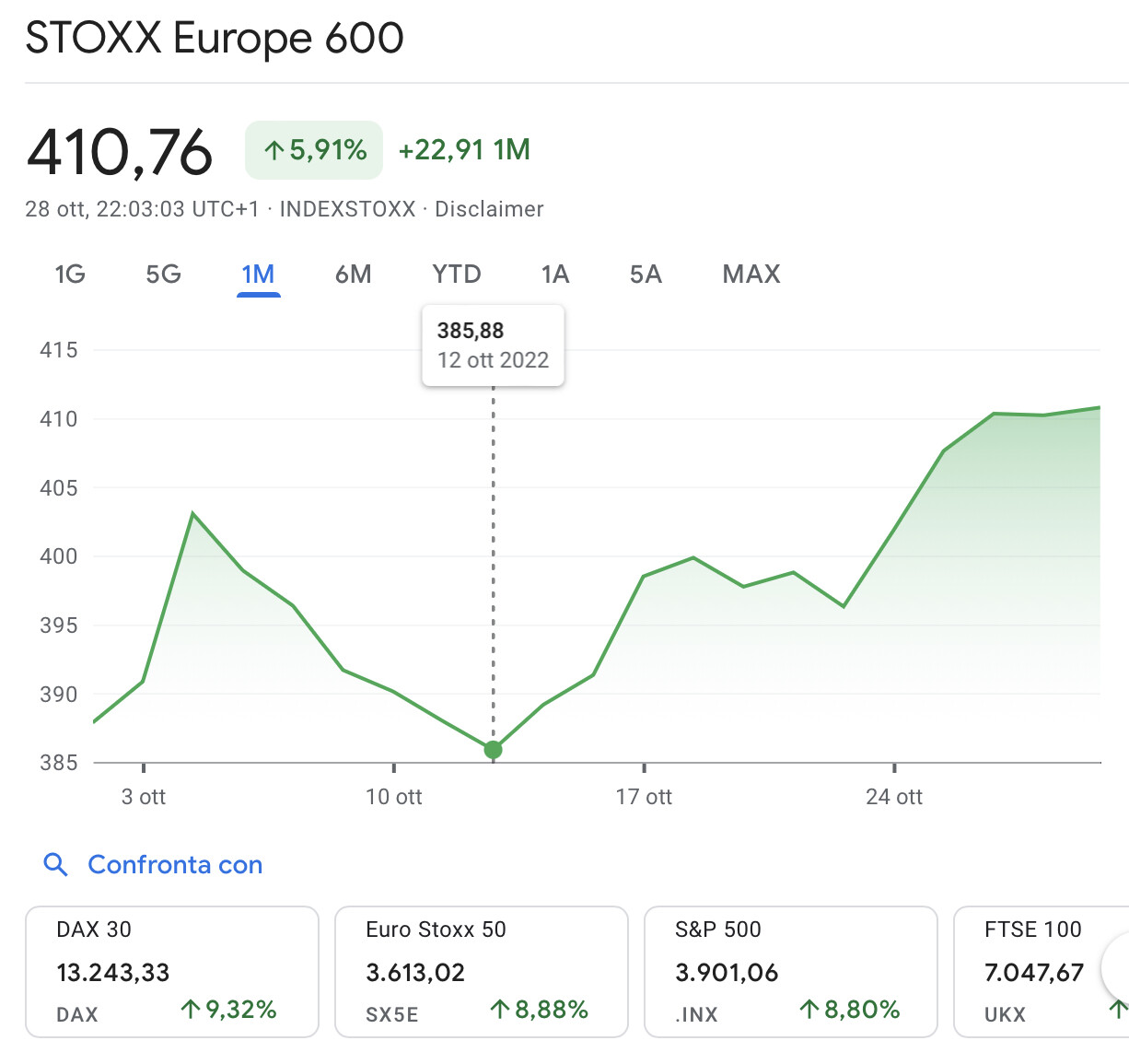

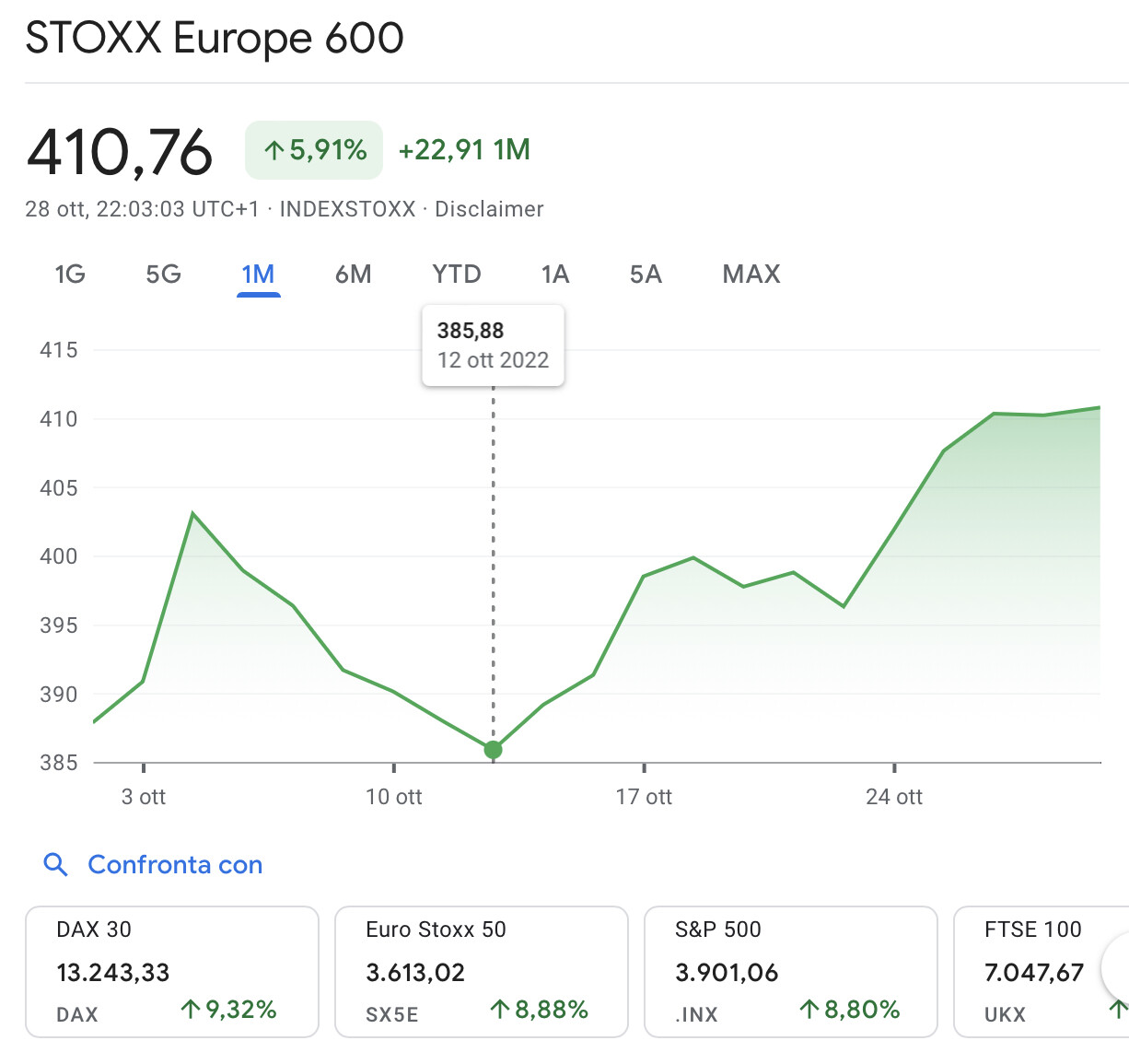

Lo scenario-base che ne discende è quello di un progressivo peggioramento nelle condizioni economiche generali del nostro Paese, non necessariamente seguìto da una crisi dei valori borsistici, che potrebbe anzi non manifestarsi mai. Anche le borse europee sono cresciute infatti nelle ultime due settimane, sebbene “soltanto” di un 6,5%.

Un divario però si sta creando tra l’economia di carta e quella reale! I salari non tengono il passo con l’inflazione e i rialzi dei tassi dalle parti nostre hanno soprattutto un effetto palla-di-neve aiutando l’inflazione a crescere a sua volta. Il rischio che a livello politico e sociale l’Europa possa diventare esplosiva evidentemente ad oggi è considerato marginale sui mercati finanziari che però, si sa, non hanno sempre ragione.

Stefano di Tommaso