E SE SCOPPIASSE LA PACE ?

La congiuntura mondiale appare così grigia da lasciar pensare che qualcosa di eclatante potrebbe accadere nei prossimi giorni, capace di ribaltare in positivo le terribili prospettive economiche e finanziarie che si stanno concretizzando. D’altra parte l’imminenza delle elezioni in America può spingere verso la riapertura delle trattative per la pace anche perché il mondo occidentale non sarebbe davvero pronto ad uno scontro bellico globale. Ma se così fosse anche l’economia potrebbe beneficiarne, e l’inflazione potrebbe venirne stroncata.

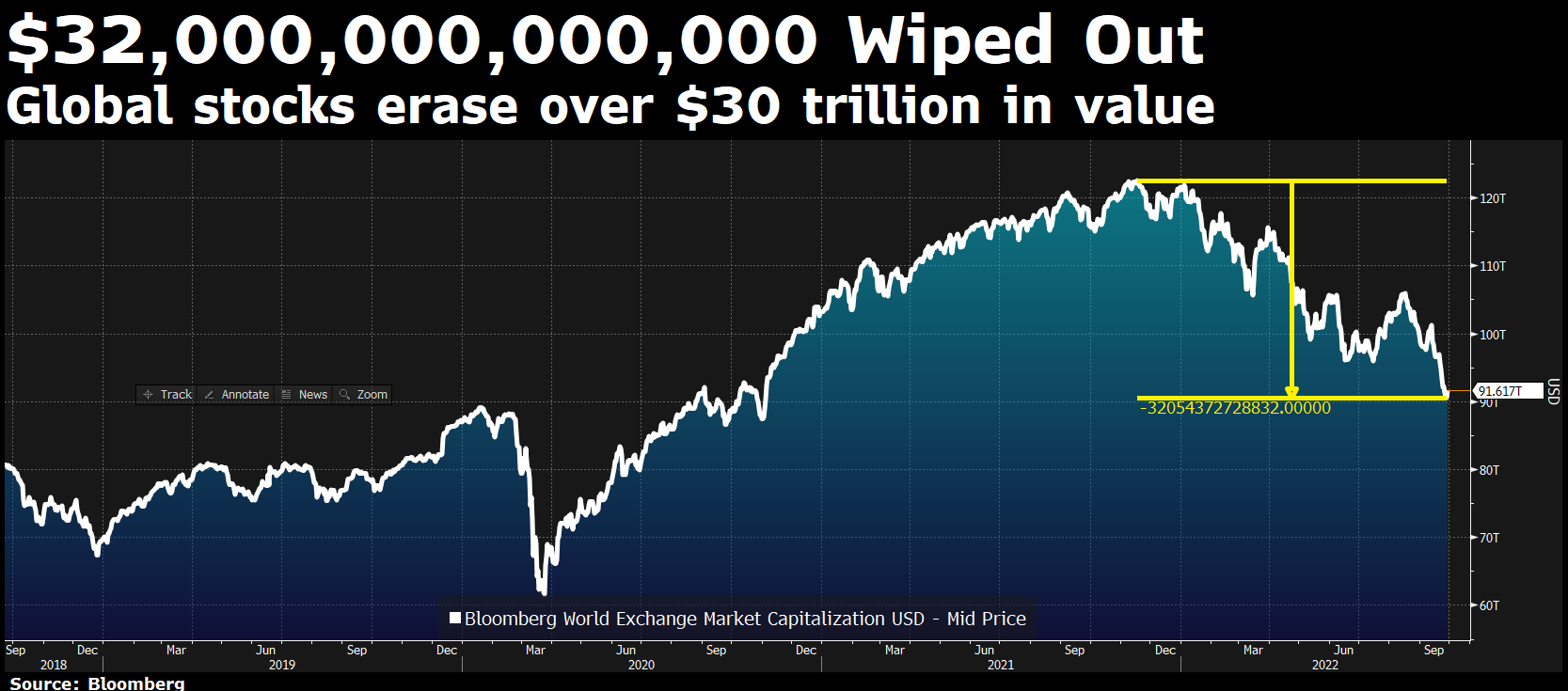

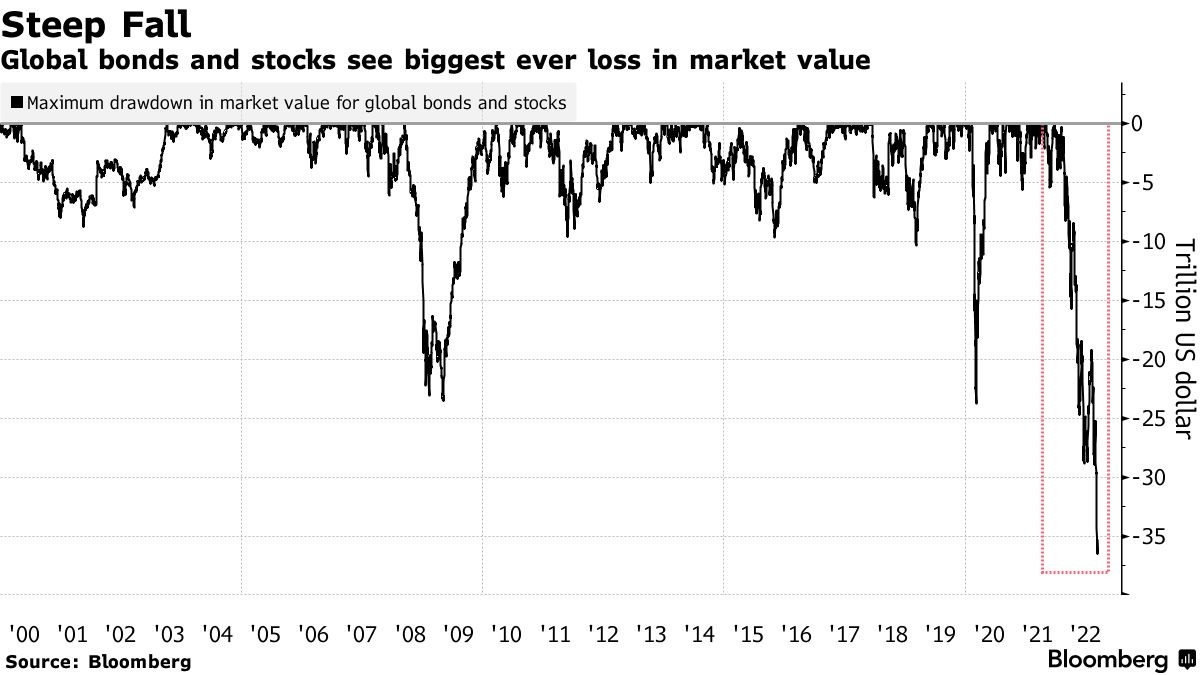

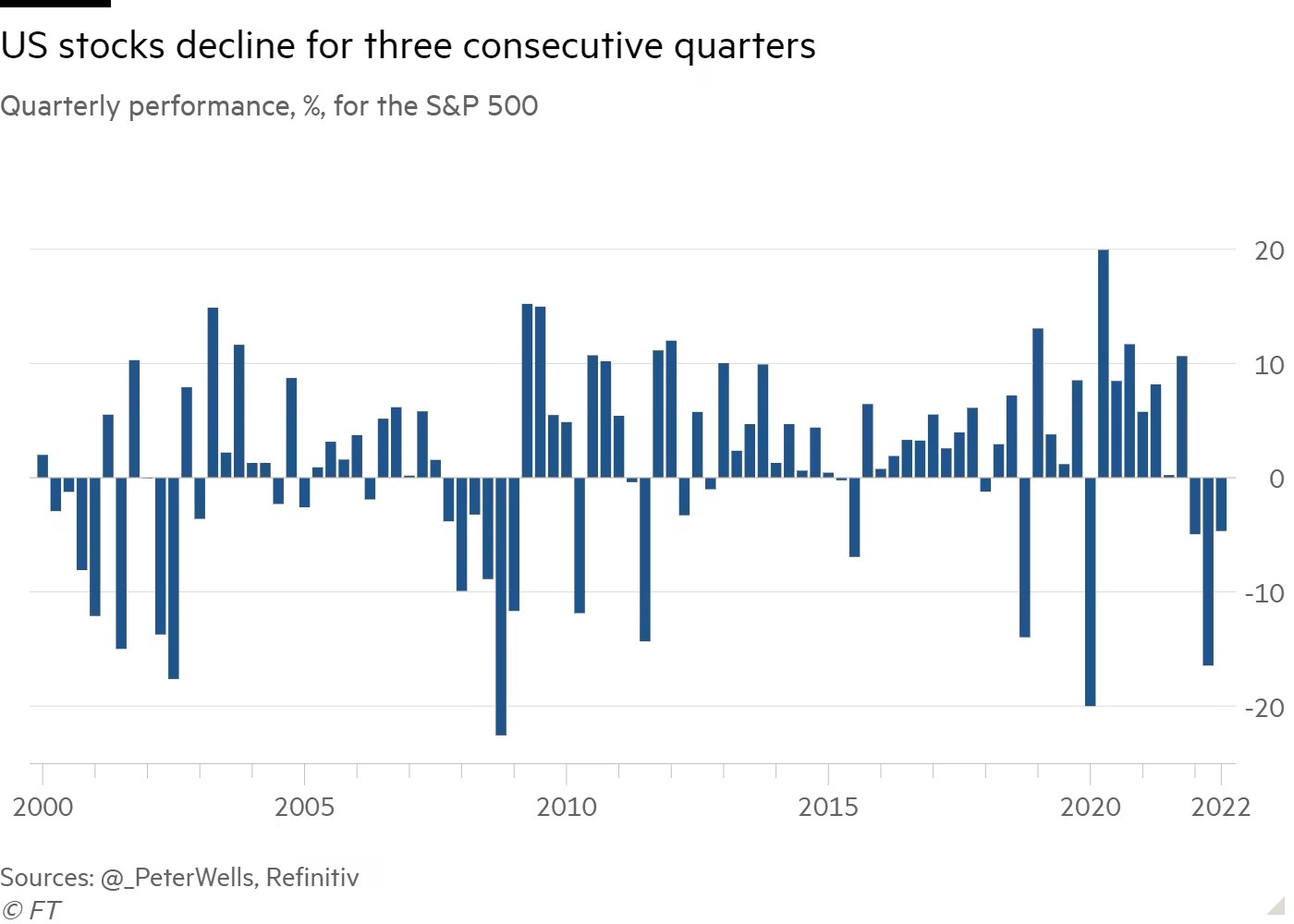

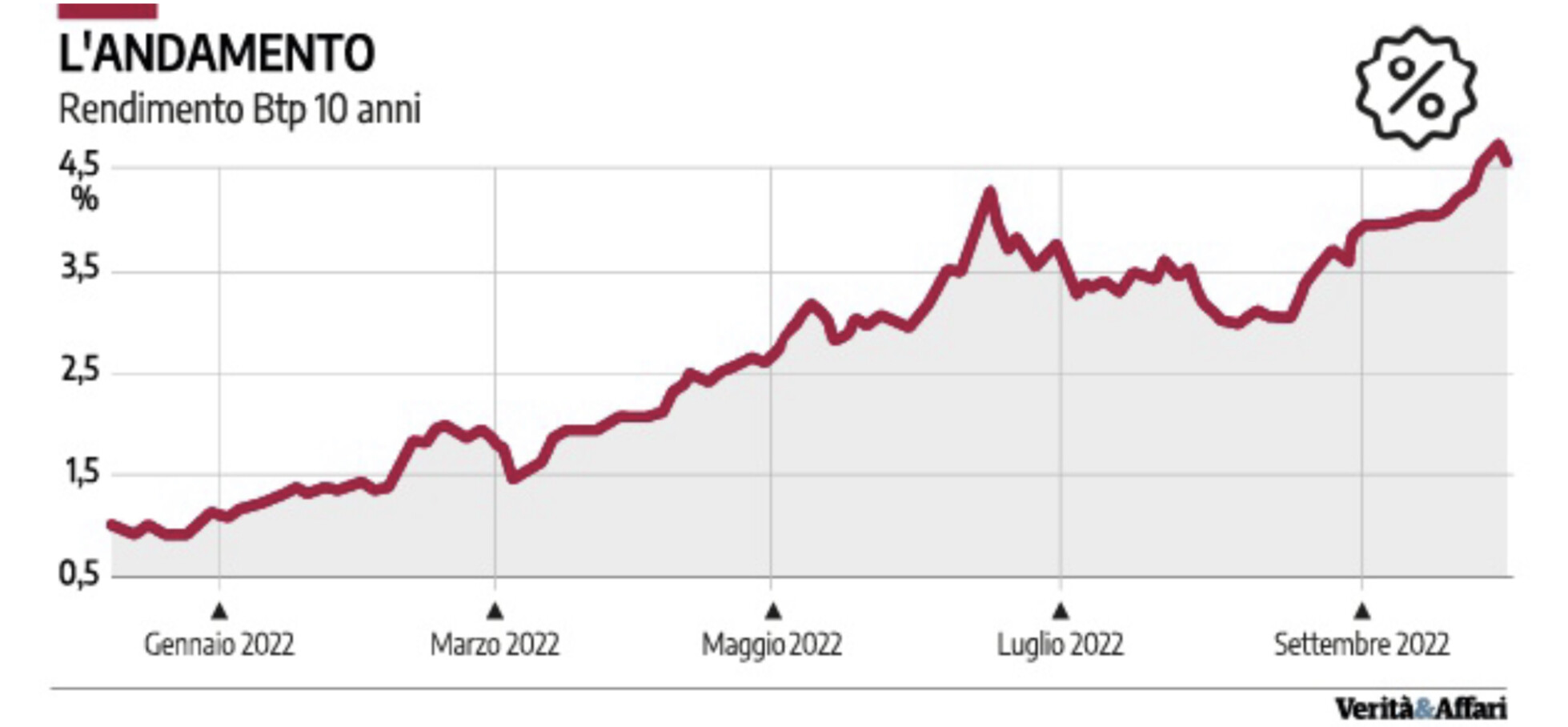

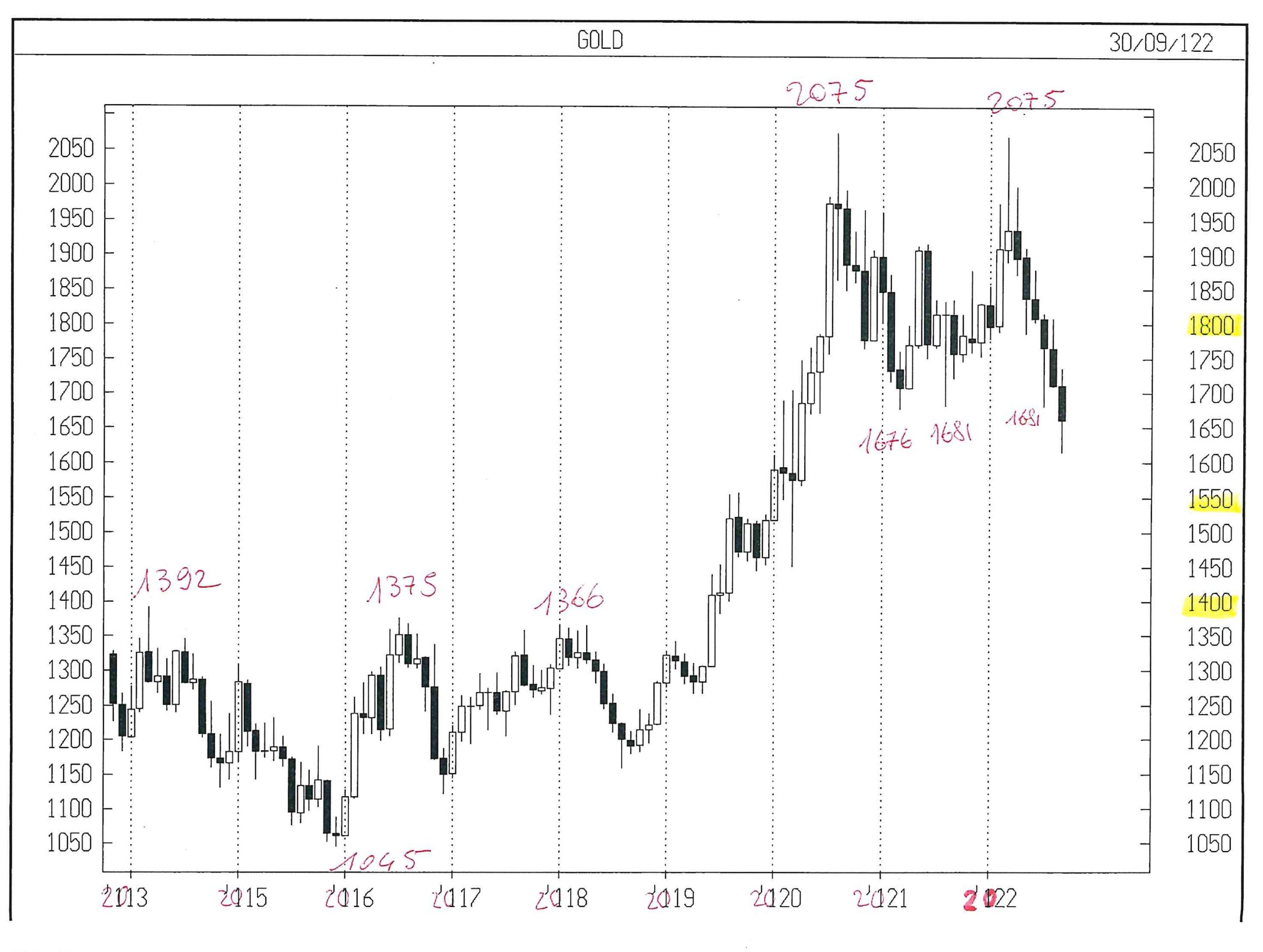

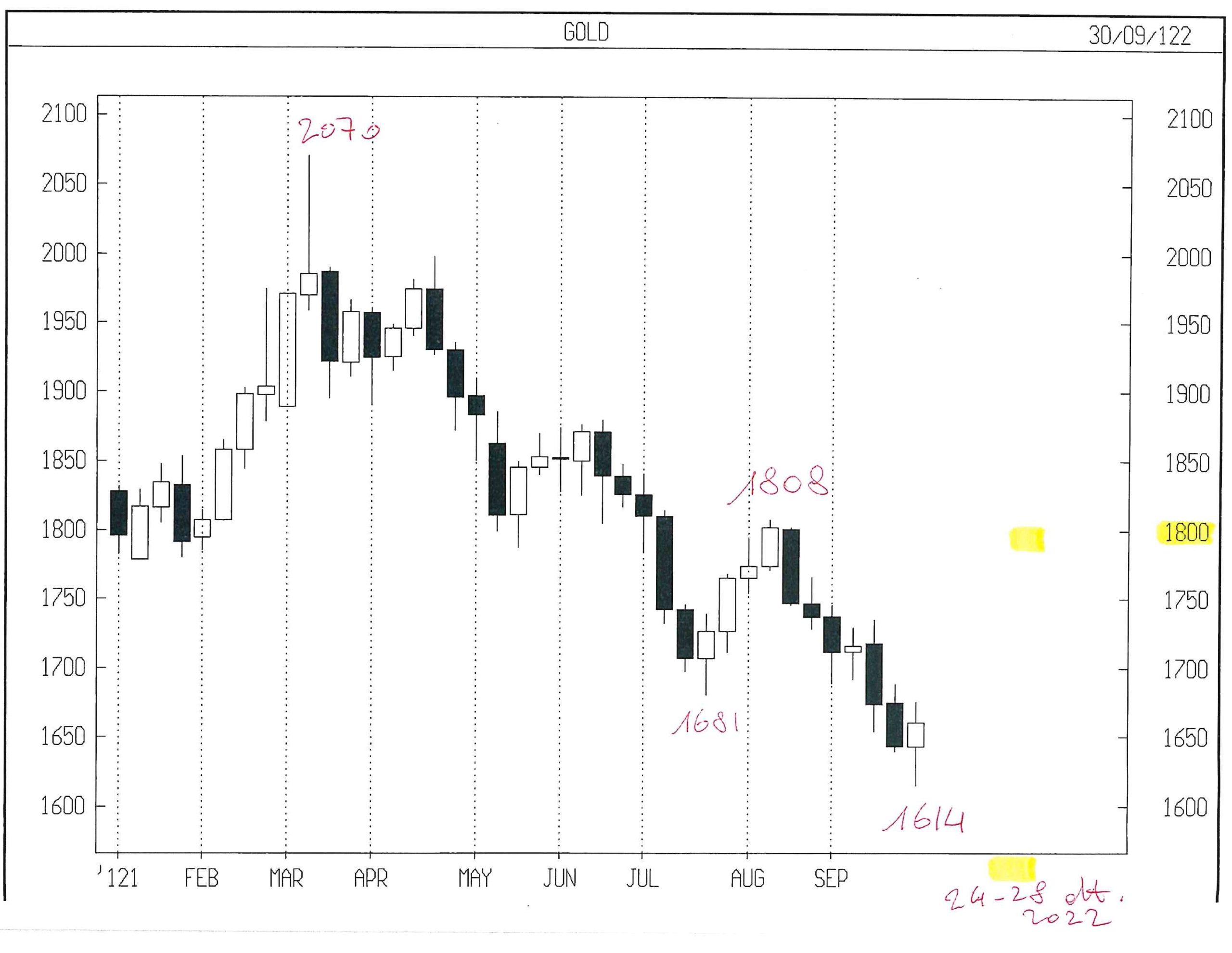

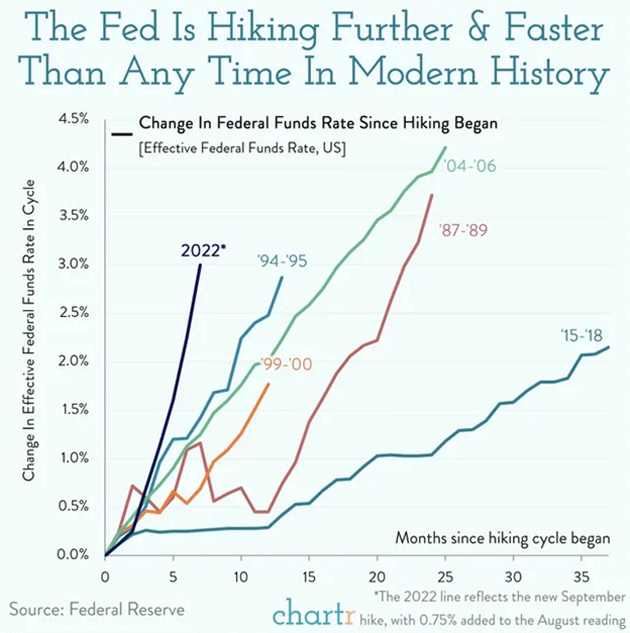

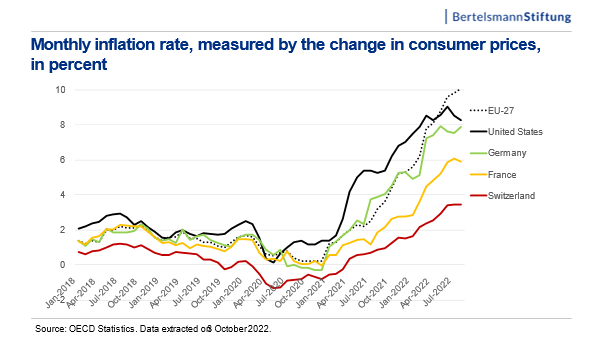

Le elezioni di medio termine negli USA sono alle porte (manca un mese) e la situazione generale dell’economia occidentale è sempre più nera. La banca centrale americana (le cui mosse non potranno che essere seguite a ruota da tutte le altre con la situazione che si è creata sui cambi valute) ha reso chiaro a tutti che, nel suo sforzo di combattere l’inflazione, andrà avanti ad innalzare i tassi d’interesse fino a che la crescita economica non calerà fino al punto in cui i consumi inizieranno a raffreddarsi, e con essi i prezzi di beni e servizi. L’ascesa verticale dei tassi di interesse può però fare molto male tanto all’industria quanto al mercato dei capitali, che -in assenza di cambiamenti- prima o poi dovrà prendere atto del fatto che le prospettive di profitto delle imprese quotate sono inevitabilmente destinate al ribasso e che di conseguenza le quotazioni borsistiche diverrebbero sopravvalutate.

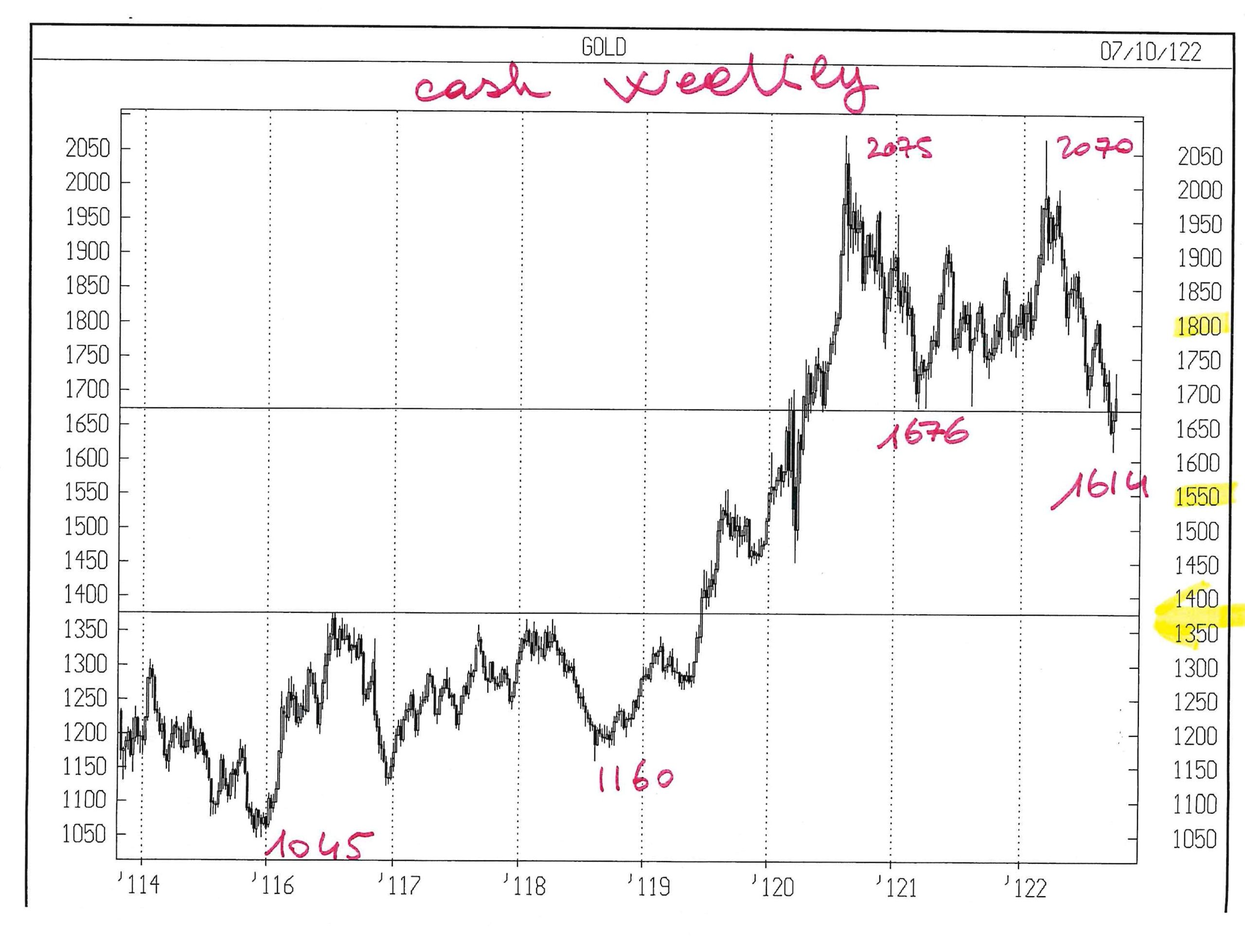

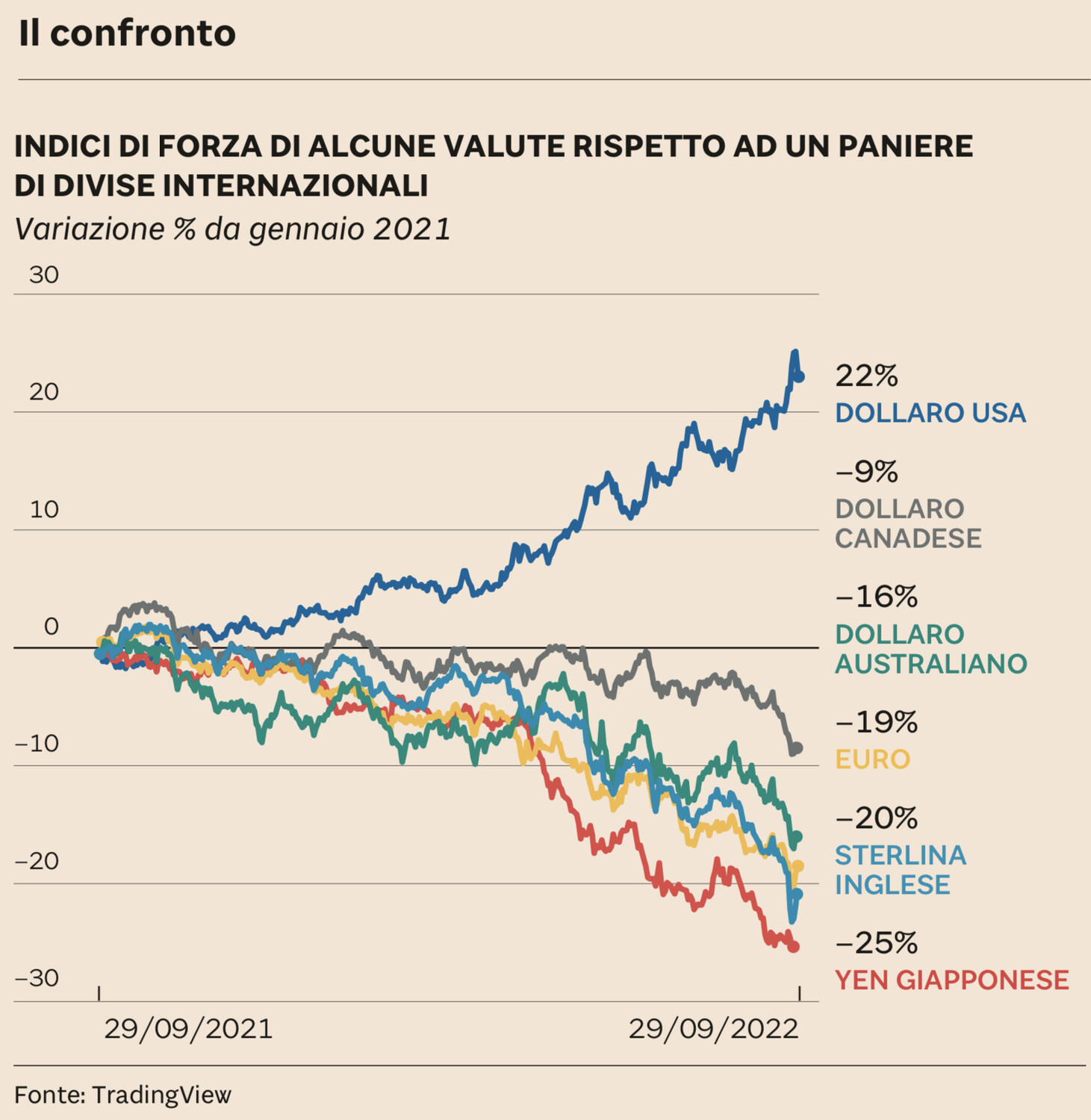

La Banca centrale americana (come si può vedere dal grafico) non ha mai alzato così velocemente i tassi d’interesse, promettendo al tempo stesso di continuare a farlo ancora a lungo. Ora il rischio (se non quasi la certezza) è che l’operazione non sia priva di conseguenze sull’economia reale. Ciò che ne può conseguire in parte rischia di diventare anche un problema americano sinanco in caso di forte rivalutazione del Dollaro, e ovviamente sarebbe ancor più serio e drammatico per il resto del mondo: una recessione profonda e un “grande reset” globale di cui in particolare rischia di fare le spese più di altri l’Europa, alleato storico e strategico degli USA, il cui peso morale e culturale sul resto del mondo per di più supera ampiamente i numeri bruti della sua economia.

D’altra parte se davvero si pensa di togliere di colpo e per intero all’Occidente le forniture di risorse naturali che ha sempre comperato a buon mercato dalla Federazione Russa, le conseguenze appaiono sempre più ovvie. Oltre a fare un bel grosso regalo alle economie di Cina e India, in questo momento non particolarmente vicine alle posizioni di Washington e molto felici di acquistare quelle risorse naturali a forte sconto.

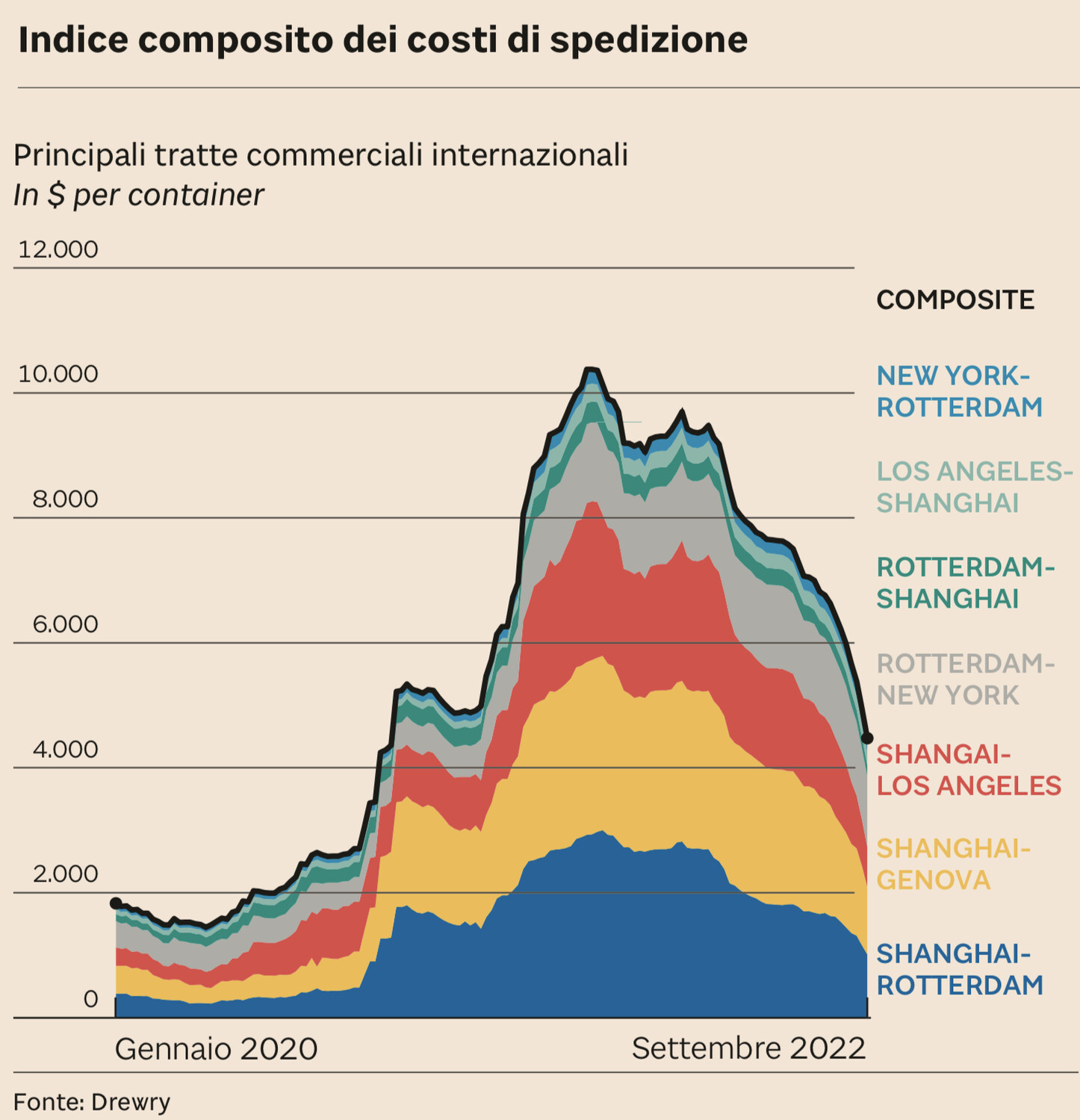

Nemmeno all’interno degli Stati Uniti d’America ci sarebbe molto da brindare di fronte ad uno scenario del genere, dal momento che, con il costo delle materie prime che rischia di continuare indefinitamente a salire (si veda il taglio alla produzione stabilito dai paesi aderenti all’OPEC nell’ultimo consiglio), l’inflazione resterebbe insopportabilmente alta per un bel po’ di tempo, persino con l’arrivo di una recessine globale. L’escalation della guerra poi potrebbe fare il resto, rilanciando sino a livelli insostenibili tanto il caro-Dollaro quanto i prezzi dell’energia e facendo crollare gli investimenti privati. Bisogna inoltre ricordare che l’inflazione attuale nasce soprattutto dalle strozzature dell’offerta, più che dagli eccessi della domanda di beni e servizi. Dunque i rialzi dei tassi d’interesse della FED appaiono un’arma decisamente spuntata.

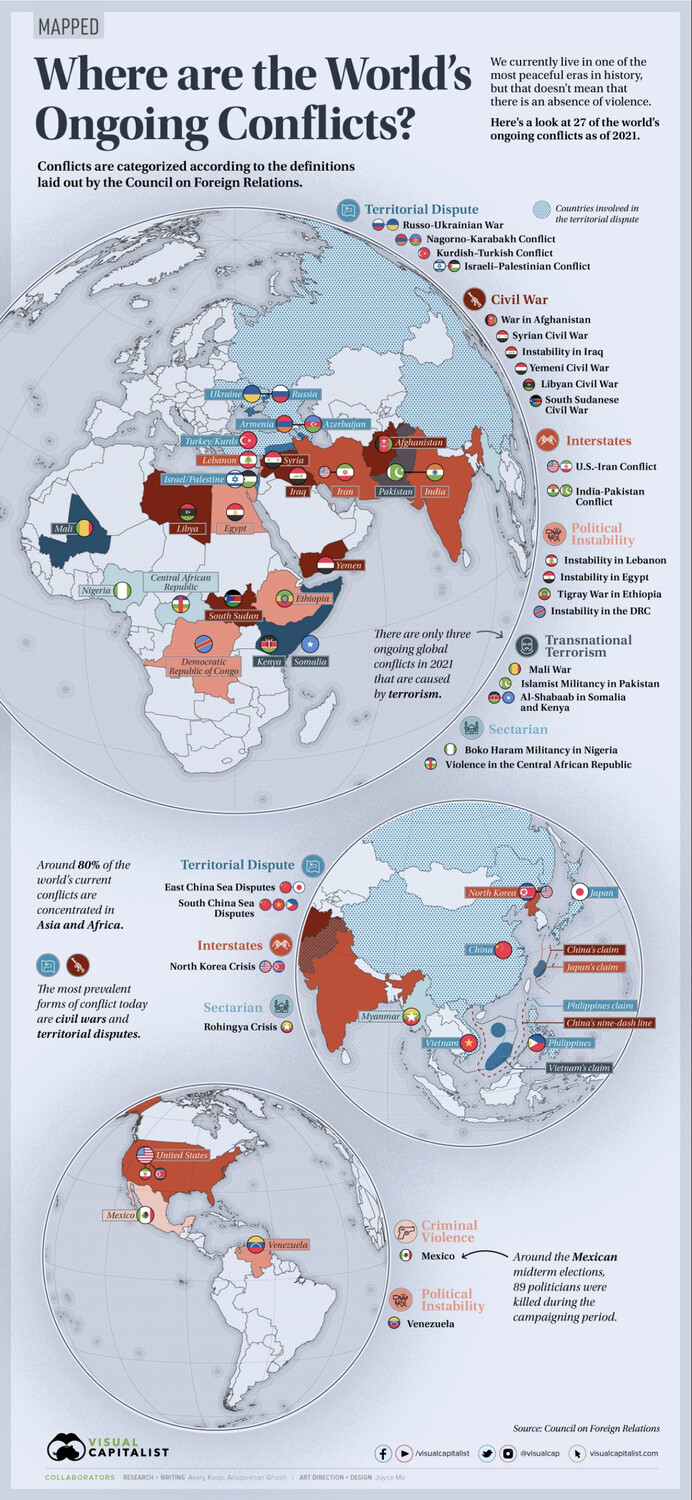

Da questo punto di vista il fattore che ha davvero scatenato l’apocalisse dei rincari è stata indubbiamente la guerra. Con essa e con le sanzioni alla Russia anche l’intera retorica sulla sostenibilità del pianeta sbandierata dai partiti democratici è andata letteralmente a farsi benedire. E dietro alle politiche per una urgente “transizione ecologica” c’erano inoltre molti interessi economici che oggi appaiono calpestati a causa dell’esigenza di reperire altre fonti energetiche, ragione per cui le centrali nucleari sono state rivalutate e quelle a carbone sono state riaperte. Uno smacco per Biden & C. da non poco conto.

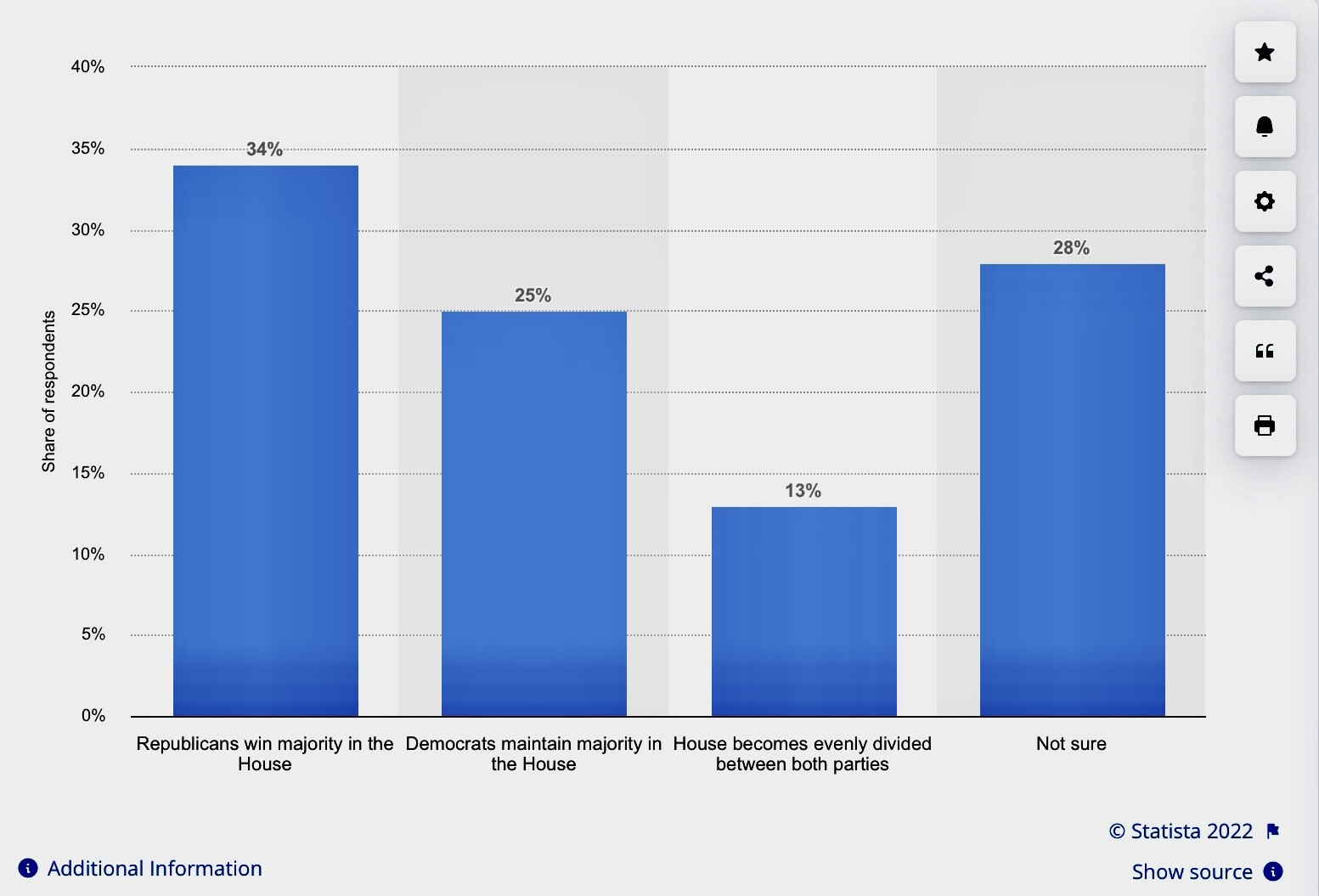

Viene perciò da chiedersi se a Washington sono tutti masochisti o se c’è qualcosa che nel frattempo potrebbe succedere. Qualche colpo di scena potrebbe infatti essere nell’aria perché la recessione potrebbe amplificare il malcontento interno all’America e, di questo passo, la disfatta del partito democratico che esprime il governo a stelle e strisce apparirebbe scontata, con la conseguenza che l’elite politica che ci sta dietro rischierebbe di venire letteralmente asfaltata. Ciò è oggettivamente poco probabile: troppi interessi di lobby di ogni genere (e non soltanto quelle dell’energia e degli armamenti) si celano (e neanche troppo) dietro i DEM americani al potere.

La storia recente poi ci insegna che, quando le tendenze dell’economia e della finanza appaiono troppo scontate, qualcosa succede sempre per ribaltarne il corso. E se così non fosse l’intera Europa potrebbe svoltare decisamente a destra iniziando a porre seri dubbi sulla sua inveterata adesione all’alleanza atlantica. Dunque qualche colpo di scena potrebbe essere finalmente nell’aria. E questo colpo di scena non potrebbe che riguardare che l’abbandono (o più probabilmente la momentanea sospensione) del clima di tensione che la situazione dell’Ucraina sta creando a livello globale. I due attentati alle infrastrutture strategiche della Russia nelle ultime due settimane da questo punto di vista appaiono come le gocce che rischiano di far traboccare il vaso della pazienza.

Convengo con i più scettici circa il fatto che esprimo idee parecchio fuori dal coro di tutti i commentatori che oggi compiono estrapolazioni della congiuntura globale, ma io vedo in quelle nere previsioni di una nuova crisi globale un forte iato: se anche una parte dei “poteri forti” desiderasse davvero l’avvento della prossima guerra mondiale, con la speranza di destabilizzare il governo della Russia e di tornare in tal modo a governare un mondo che inizia ad andare fuori controllo a causa del fattore demografico, non avrebbe comunque senso farlo così presto da riuscire -nelle prossime elezioni- a perdere il controllo della politica interna americana.

La Russia dal canto suo avrebbe tutto l’interesse nel trovare presto un punto di compromesso nello scacchiere ucraino, perché altrimenti sarebbe sospinta inesorabilmente verso la necessità di imporre il suo controllo anche su Kiev, e nel farlo ovviamente dovrebbe impiegare molte risorse e sacrificare molte vite umane. La partita perciò apparerebbe più vantaggioso giocarsela sui tavoli negoziali con l’Occidente che sul campo di battaglia. Anche perché né la Cina né tantomeno l’India potrebbero risultare così solidali quando la situazione dovesse incancrenirsi.

Non stupirebbe poi che ciò potesse passare sopra la testa di un pazzo guerrafondaio come Zelenski, che fino a ieri ha costruito una carriera politica sull’alleanza con i battaglioni nazisti e che oggi non trova niente di meglio che lanciare bombe all’interno dei confini russi. L’èlite USA ha quasi sempre “tradito” i propri fantocci usati per agitare temporaneamente le acque. Lo ha fatto ad esempio con Bin Laden. Lo ha fatto spesso in Sudamerica e in Africa. E lo ha fatto più recentemente con Letta, Macron, Markel, Boris Johnson e Shinzo Abe. Figuriamoci se avrebbe problemi a ribaltare Zelenski pur di rilanciare (almeno temporaneamente) lo slogan della pace nel mondo! Una linea di compromesso potrebbe riguardare l’autonomia linguistica e amministrativa delle repubbliche orientali dell’Ucraina, magari con un governo meno estremista a Kiev.

Persino Putin, oggi messo a dura prova dalle fronde interne che hanno mal digerito la chiamata alle armi di alcune centinaia di migliaia di “riservisti” (cioè di civili), potrebbe sbilanciarsi a favore della pace se sul piatto della bilancia comparisse la testa del presidente ucraino.

Le conseguenze in termini economici e finanziari di una apertura in grande stile di nuovi negoziati di pace non potrebbero essere più favorevoli: la fiducia degli operatori economici riprenderebbe decisamente quota e con essa gli investimenti produttivi, essenziali per ridurre le strozzature all’offerta di beni e servizi che hanno sospinto l’inflazione. Sinanco il prezzo del petrolio -di fronte ad uno scenario di pace- non potrebbe che scendere, costringendo gli economisti a migliorare le loro nere previsioni circa la crescita del prossimo anno.

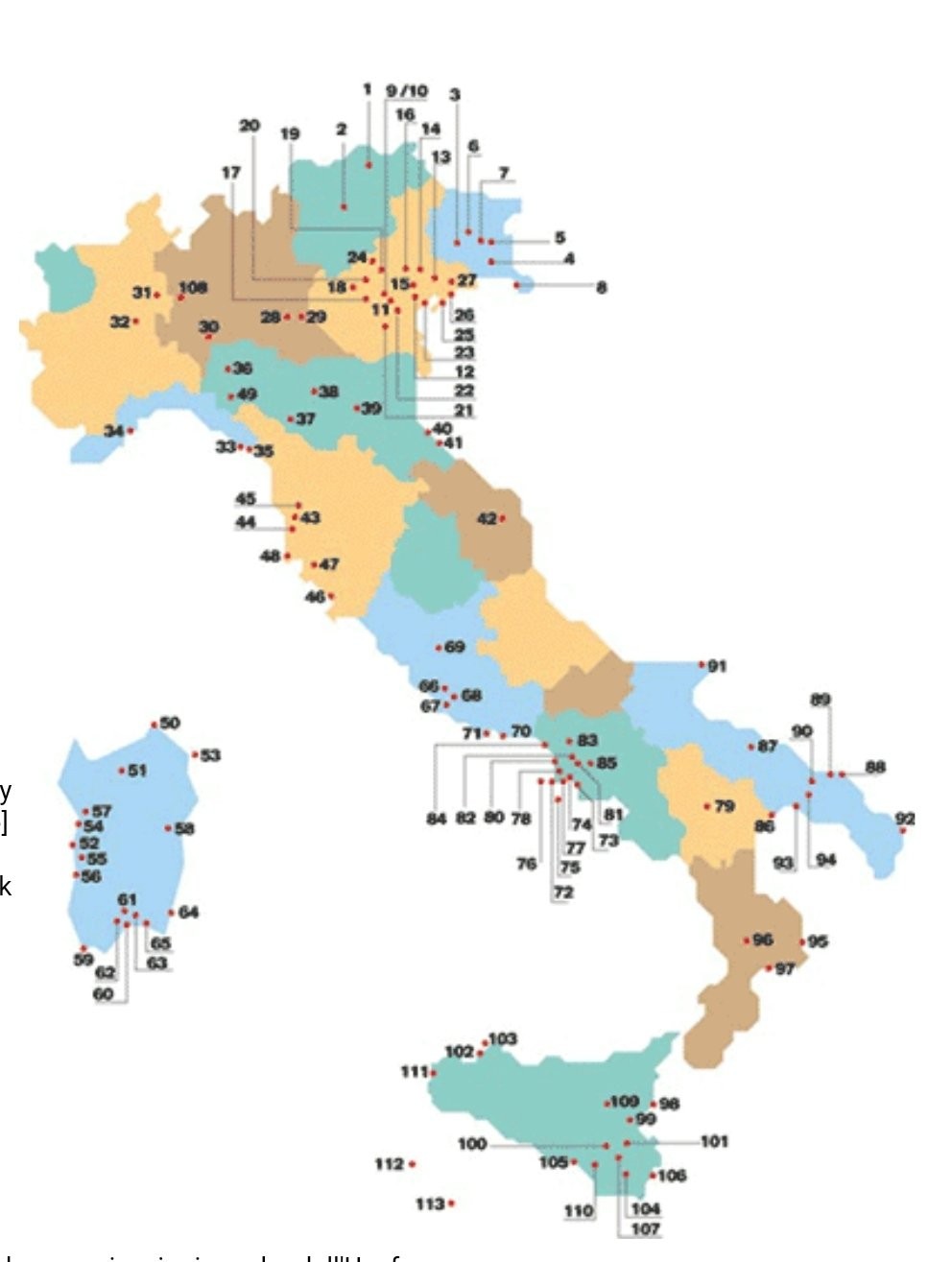

Forse si tratta soltanto di una speranza, ma l’alternativa alla riapertura dei tavoli negoziali appare davvero truce. Mettere la Russia in un angolo con ulteriori provocazioni equivale infatti a spingerla ad iniziare ad usare il deterrente bellico verso l’America e il Regno Unito più che verso Kiev. Per sopprimere governo e parlamento ucraini basterebbe invece qualche razzo ben assestato di quelli ipersonici che si sono visti volare all’inizio del conflitto. L’Intera Europa rischierebbe di essere risucchiata in un tale conflitto per via delle numerose basi missilistiche nucleari NATO dislocate su tutto il suo territorio (soltanto in Italia pare se ne contino 29). Sarebbe l’inizio delle ostilità in grande stile, nonché il disastro delle prospettive economiche globali per il prossimo anno: non il migliore dei biglietti da visita per l’amministrazione Biden alle prossime elezioni!

Stefano di Tommaso