ALLARME IMPRESE ! (1^ PARTE: LA CONGIUNTURA ECONOMICA)

Confindustria lancia l’allarme: la fiducia delle imprese sta rapidamente deteriorandosi e la congiuntura è estremamente sfavorevole. Hanno ragione gli imprenditori a lanciare il grido di allarme? Probabilmente sì, ma il loro non è terrorismo interessato, bensì puro realismo, al di fuori della campagna mediatica a supporto del “governo dei migliori” del mainstream. Le cause delle numerose penalizzazioni in arrivo per le imprese italiane dipendono tanto dalla politica interna quanto da fattori di matrice straniera, anche se i medesimi possono comunque essere ricondotti alle alleanze internazionali dell’Italia. Elementi (come vedremo qui di seguito) che congiurano tutti perché le imprese del nostro Paese rischino di subire una vera e propria batosta:

1) IL P.I.L. SI RIDUCE

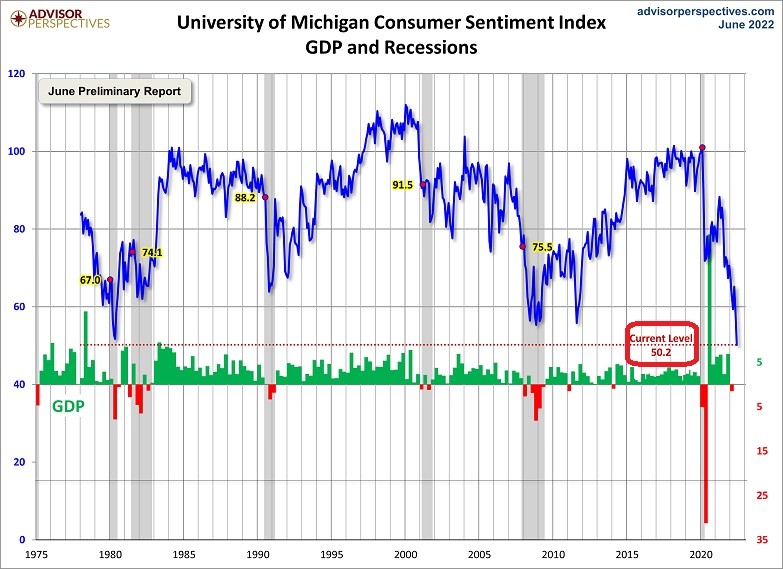

Innanzitutto il Prodotto Interno Lordo (P.I.L.): se nei primi mesi dell’anno non è cresciuto, questo dipende anche dalla stagnazione dei consumi, in Italia più che altrove a causa della concomitanza della “deflazione salariale” (cioè del ribasso dei salari, compressi dalla disoccupazione ancora elevata) e dell’aumento di una serie di costi delle bollette e poi, ultimamente, anche del costo della vita (a causa dell’inflazione galoppante). Il diminuito potere d’acquisto dei salari ha sicuramente un effetto sulla contrazione della spesa per consumi e, in definitiva, anche sull’andamento dell’economia nazionale.

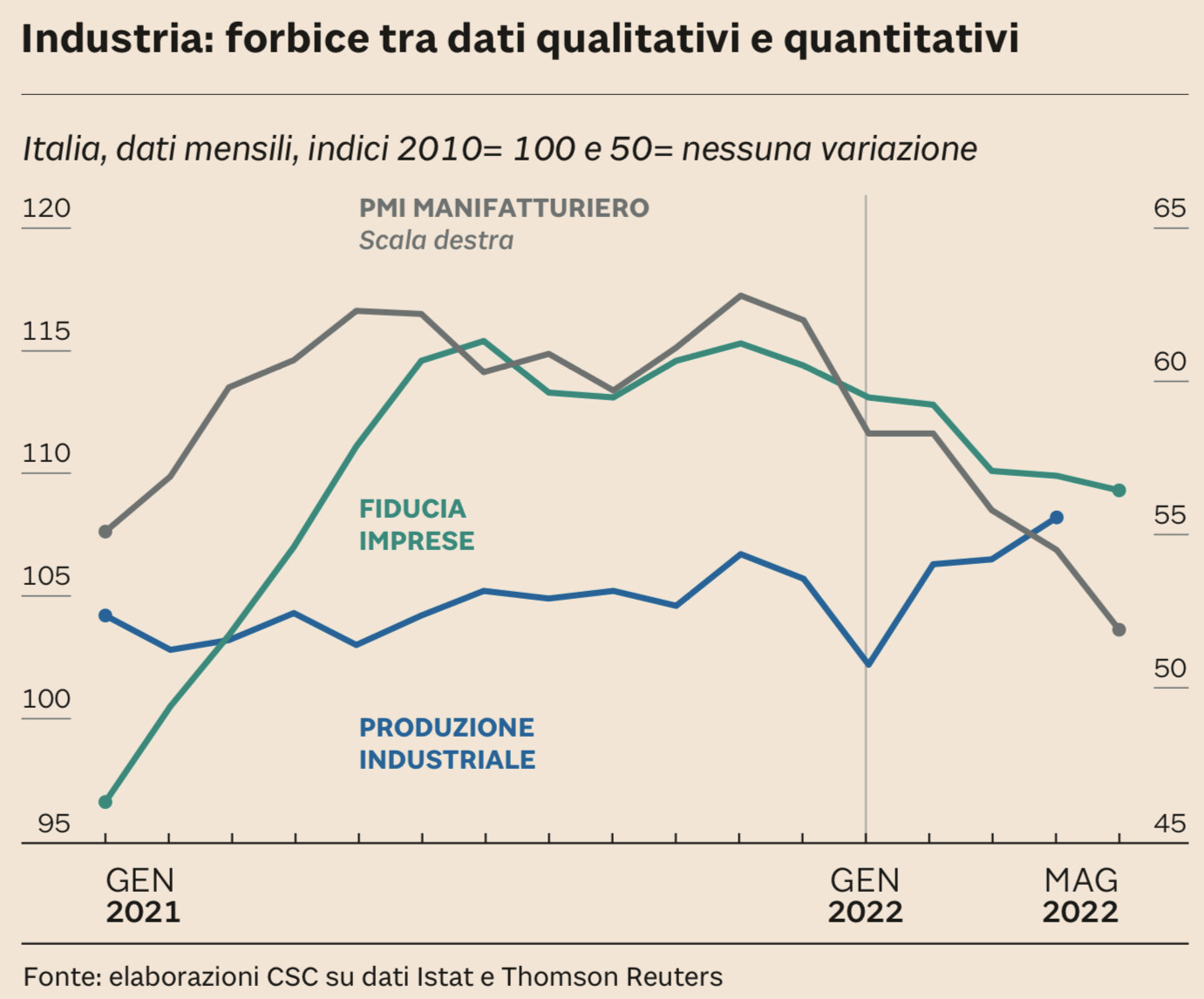

Nel grafico qui riportato l’impietoso raffronto tra l’andamento della fiducia delle imprese insieme con quello dell’ottimismo dei responsabili acquisti delle imprese (il cosiddetto indice “PMI manifatturiero”) con l’andamento (in valore) della produzione industriale.

2) IL CREDITO SCARSEGGIA

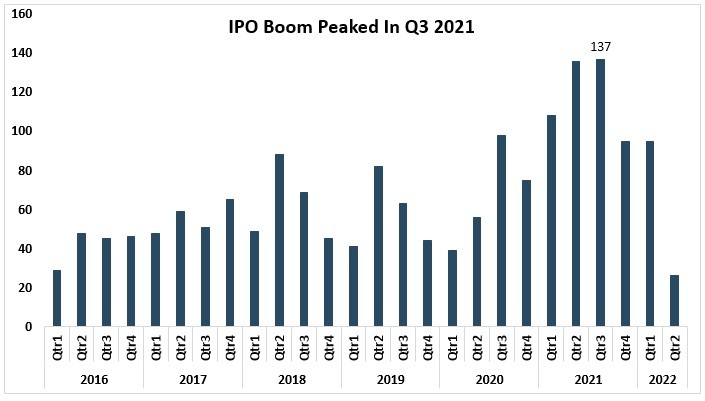

Ma l’altro fattore che non sospinge al rialzo il P.I.L. sono gli investimenti che si riducono a causa della ridotta capacità finanziaria delle imprese italiane: non soltanto i finanziamenti costano più cari da qualche mese a questa parte, ma soprattutto iniziano seriamente a scarseggiare, mettendo in difficoltà persino gli investimenti “di ripristino” delle piccole e medie imprese, che consentono all’apparato produttivo nazionale di restare efficiente nel tempo. A questo dalla fine di giugno si somma anche l’indisponibilità (o il maggior costo) delle garanzie sino ad oggi offerte in forma non onerosa dal Mediocredito Centrale in ottemperanza al ”decreto salva-Italia”. Il mercato dei capitali peraltro potrebbe sì sopperire alla riduzione della disponibilità del sistema creditizio, ma quella della raccolta di capitali di rischio resta comunque un’opzione di limitatissima entità, soprattutto disponibile soltanto per le imprese di maggiori dimensioni, mentre è quasi del tutto assente per quelle più piccole.

3) INFLAZIONE E CARENZA ENERGETICA

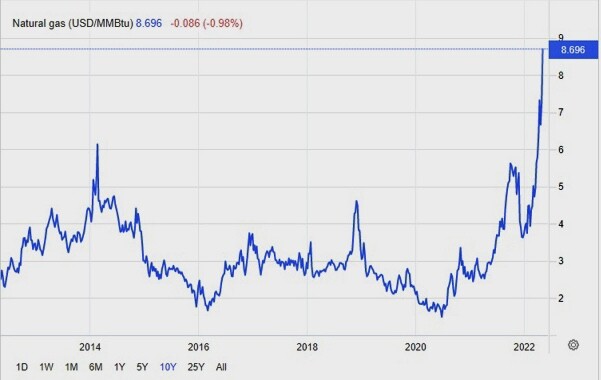

Per completare il quadro generale serve poi elencare due fenomeni decisamente macroscopici, quali il rincaro delle materie prime (si veda il grafico qui riportato) e il rischio di carenza dell’energia (si prevedono forti razionamenti per l’autunno della disponibilità di gas e combustibili in genere). Si tratta dei due principali fattori di sofferenza delle imprese europee: le filiere di approvvigionamento tradizionali zoppicano e impongono costi crescenti dei fattori della produzione mentre l’energia non soltanto ha raggiunto costi esorbitanti ma soprattutto rischia di essere disponibile soltanto a singhiozzo, con il rischio di forti d’anni per i processi produttivi.

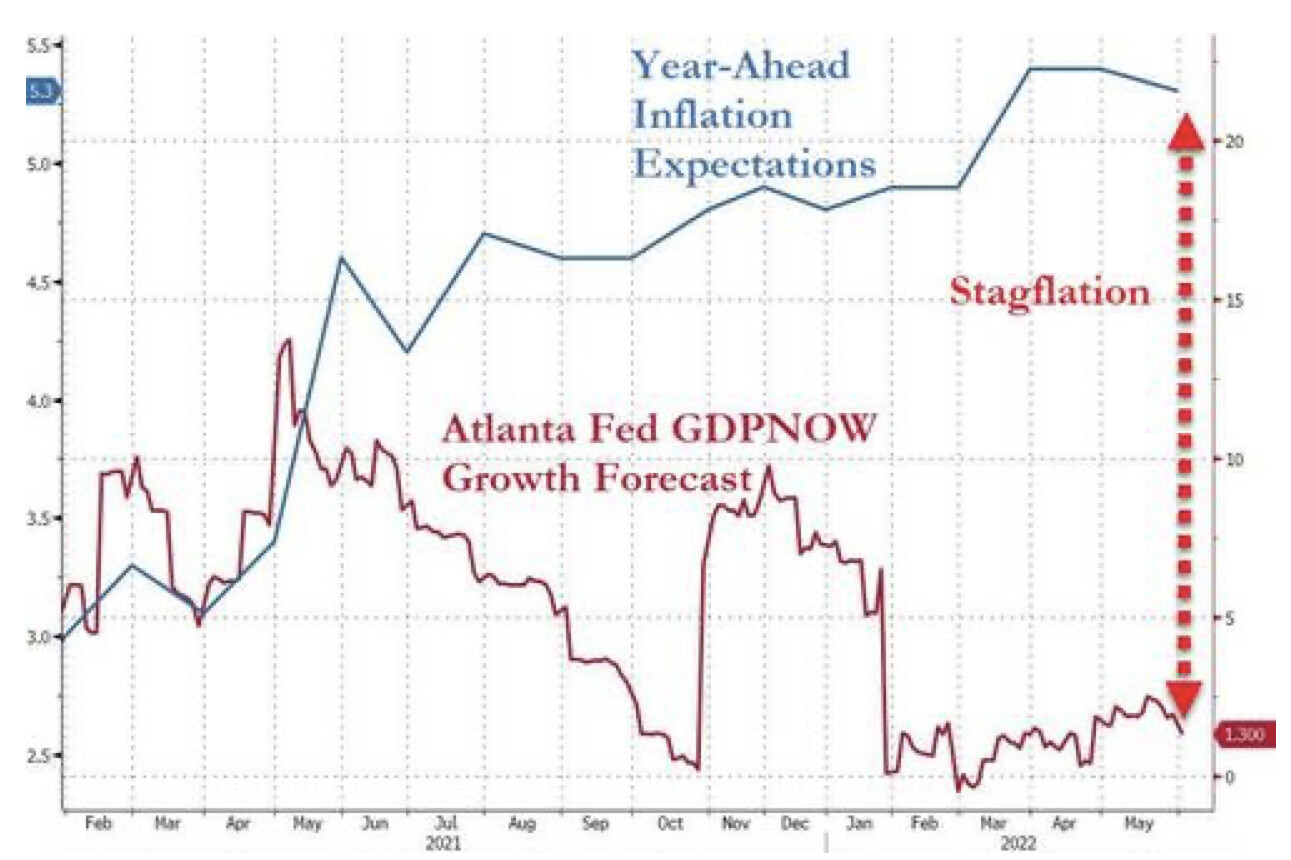

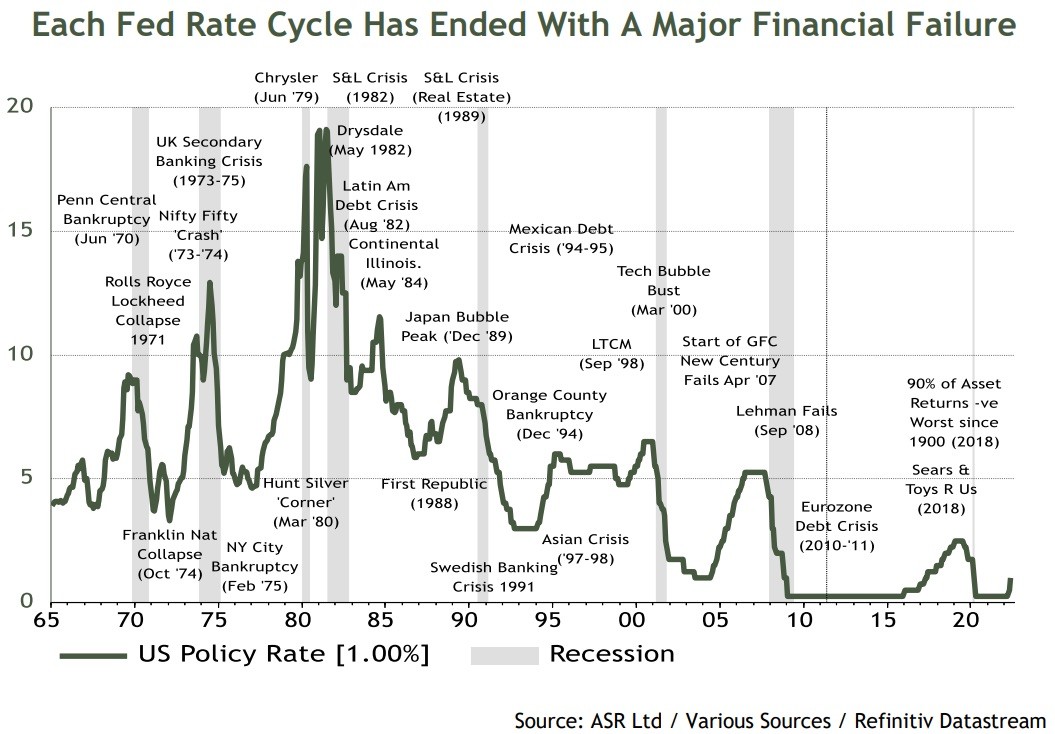

4) I TASSI D’INTERESSE AUMENTANO

Fanno seguito ai rincari di qualsiasi cosa anche le banche centrali che, con pessimo tempismo, intervengono a rialzare il costo del denaro a causa della forte divaricazione che si è creata tra il tasso d’inflazione e i rendimenti nominali offerti dal mercato finanziario che hanno fatto sì che per qualche mese i rendimenti reali (cioè al netto dell’inflazione) siano risultati negativi. Il rialzo del costo del denaro ha peraltro una doppia valenza negativa per le imprese: da un lato rialza l’esborso per interessi (e di conseguenza comprime anche le valutazioni d’azienda) e dall’altro lato tende a deprimere l’economia, contribuendo a frenarne la crescita o ad ampliarne la recessione.

5) IL COSTO DEL LAVORO SALE

Un ulteriore fattore di produzione il cui costo è sembrato sino ad oggi stabile se non addirittura in discesa rischia invece di esplodere nei prossimi mesi: quello delle risorse umane! Non soltanto la disponibilità di manodopera (soprattutto quella qualificata) è in deciso ribasso (non dimentichiamoci del fatto che dal nostro Paese espelliamo ogni anno una grande quantità di talenti che si trasferiscono nei paesi più ricchi o con minor tassazione) ma sembrano anche in più in arrivo forti rivendicazioni salariali a seguito del caro-vita!

6) I MARGINI DI PROFITTO RISULTANO A RISCHIO

E se praticamente ogni costo dei fattori produttivi è in crescita per le imprese italiane, è facile desumere che non soltanto i margini di profitto sono seriamente a rischio (poiché non è mai così scontato riuscire a trasferire “a valle” i rincari dei costi), ma addirittura è il capitale economico delle imprese che può ridursi in maniera significativa sé non interverrà qualche importante supporto di politica industriale!

7) SI RISCHIANO NUOVE TASSE

Come non bastasse questo coagulo di problematiche per le imprese il governo italiano sta impegnando ingenti mezzi economici per le spese militari e di riarmo proprio mentre stava cercando di destreggiarsi con un deficit consistente del bilancio pubblico. Di conseguenza minaccia nuove tasse a carico degli imprenditori, anche a causa dell’eccellenza di debito pubblico il quale a sua volta fa sì che il costo del denaro cresca in Italia più che proporzionalmente rispetto al resto del mondo. Dal momento che già esprimiamo un livello di tassazione record, è chiaro il possibile impatto recessivo di eventuali ulteriori prelievi.

8) LE SANZIONI FANNO MALE ALLE IMPRESE

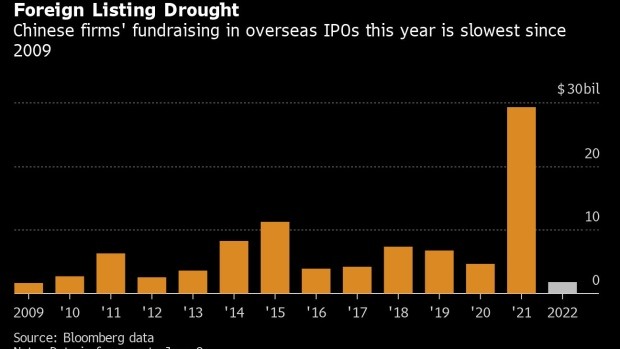

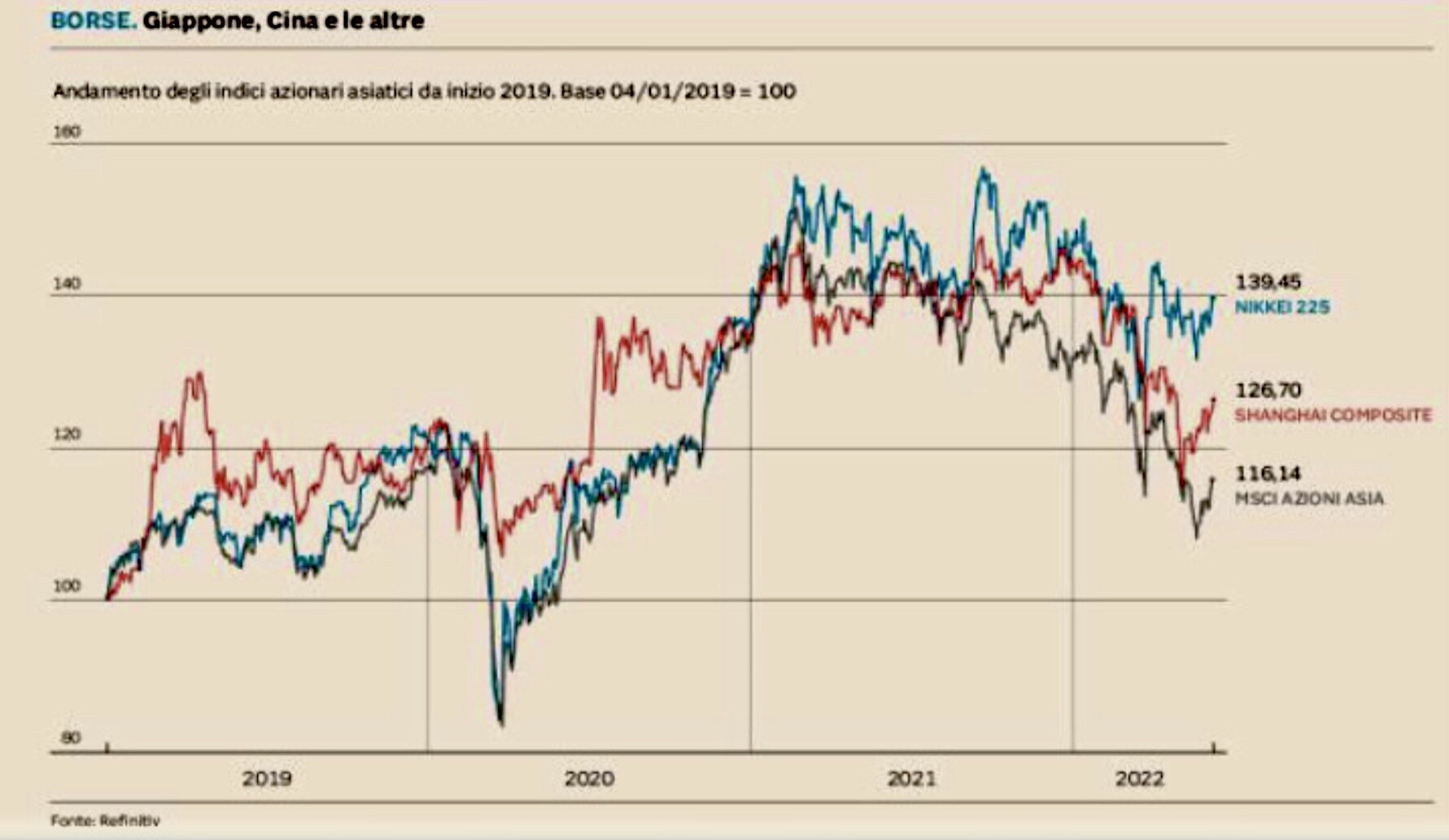

Il governo si è infine anche impegnato nel far rispettare alle imprese italiane pesanti sanzioni relative a due guerre (quella “calda” contro la Russia e quella “fredda” contro la Cina). Sanzioni che certo non contribuiscono alla salvaguardia dell’operato industriale nazionale! Interi mercati di sbocco sono letteralmente svaniti per molte imprese italiane e molte filiere d’approvvigionamento sono da rimpiazzare (con aggravi di costi e investimenti). Siamo giunti all’elaborazione del settimo pacchetto di sanzioni che rischia di fare veramente male alle imprese europee!

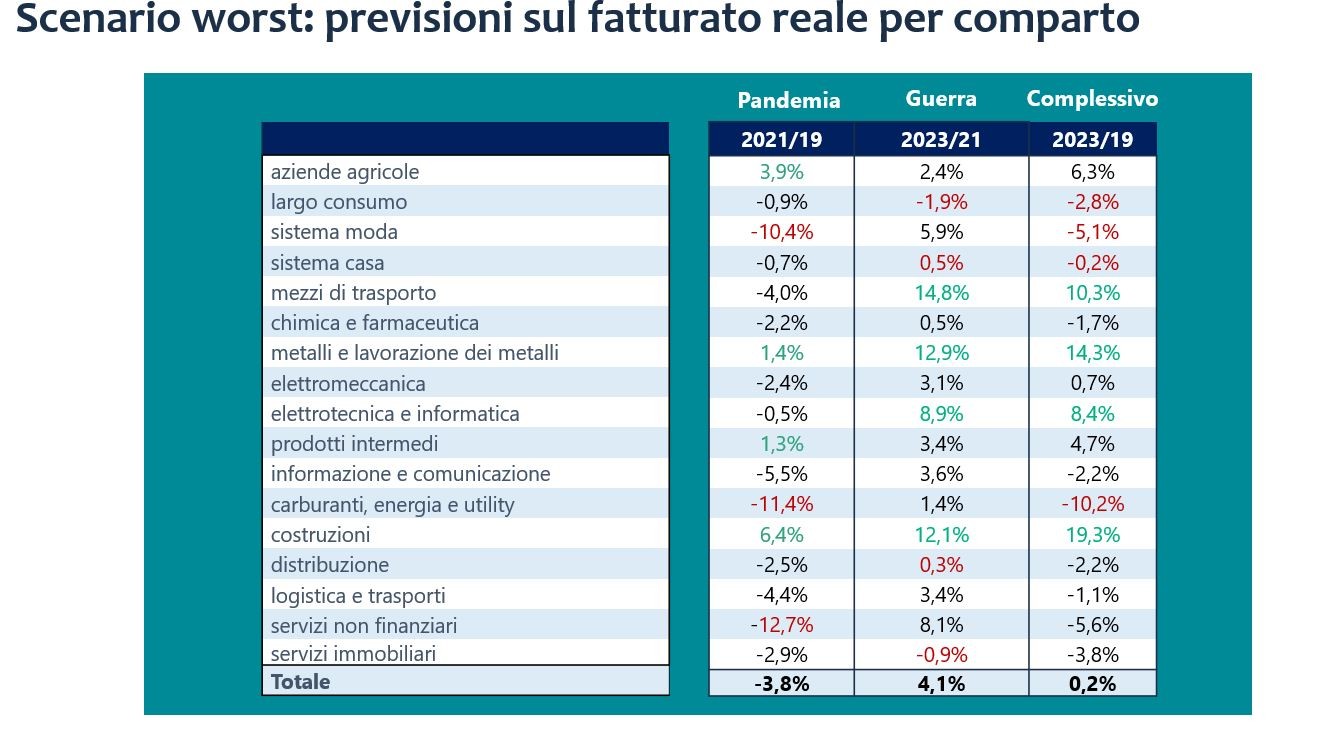

Nella prima delle tabelle sopra riportate le previsioni dello scorso Aprile di Cerved, circa le quali possiamo tranquillamente affermare che oggi siamo piombati nello scenario peggiore. E nella seconda tabella quello che si può leggere sono i potenziali risultati di tale scenario.

SPERIAMO DI CAVARCELA

Qualcuno (e immagino già chi, tra i miei amatissimi lettori) a questo punto della narrazione potrebbe obiettare che chi scrive possa nutrire convinzioni politiche contrarie alla maggioranza che sostiene il governo, ma non è così: l’elencazione dei suddetti fattori di penalizzazione dell’industria italiana sono sotto gli occhi di tutti ed è difficile obiettarli. Si tratta di fatti e numeri i quali (come scriveva John Adams, sesto presidente degli Stati Uniti d’America, all’inizio del XIX secolo) sono terribilmente testardi, qualsiasi siano le nostre volontà o inclinazioni politiche.

Il popolo italiano ha attraversato crisi anche peggiori, ad esempio nell’immediato dopoguerra, e anche stavolta troverà il modo di cavarsela. La congiuntura economica è tuttavia estremamente sfavorevole e quantomeno bisogna farsene una ragione o, meglio, trovare il modo di confrontarvisi. Ed è proprio su quest’ultimo argomento che si incentrerà la seconda parte di questo articolo.

Stefano di Tommaso