OLTRE L’ORIZZONTE

Cosa succederà di qui a breve? Tutti si sperticano in previsioni catastrofiche e, in effetti, non c’è troppo da stare allegri. Ma oltre l’orizzonte degli eventi (e se non accadrà dell’altro) si può cercare di ragionare per immaginare cosa ci aspetta sulla base delle recenti esperienze. E non tutti i mali vengono per nuocere!

LA MISURA ERA COLMA

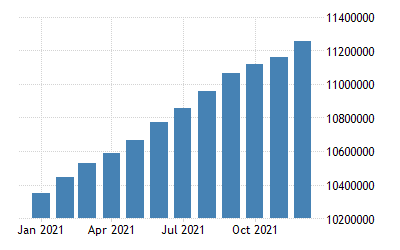

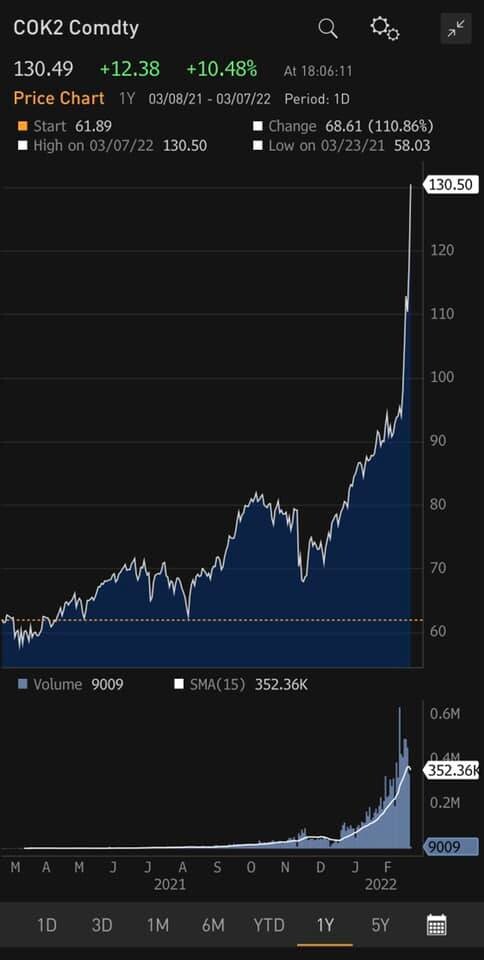

Tanto tuonò che piovve: la tradizione vuole che la frase fosse esclamata da Socrate dopo che la moglie, avendolo rumorosamente e platealmente redarguito sulla soglia casa, gli rovesciò addosso un vaso d’acqua. Cioè la misura era colma. Quello che non avremmo ragionevolmente ritenuto probabile è successo (l’attacco della Russia all’Ucraina) e l’occidente ha reagito con pesanti sanzioni economiche alla Russia. E non c’è da stupirsi se, dopo tale scelta, e anche la Russia porrà in atto misure simmetriche di ritorsione o se i suoi alleati (Cina in primis) prenderanno ancor più le distanze dall’Occidente. Di seguito l’indice delle materie prime energetiche aggiornato allo scorso venerdì (di pari passo pare che il Petrolio Brent sia giunto a 130$ per barile):

Ciò danneggia non poco lo sviluppo economico, soprattutto quello dell’Europa. Tuttavia ancora non è chiaro il vero motivo per cui è la Russia ha sferrato l’attacco. Abbiamo ascoltato teorie di tutti i generi e l’unica cosa che abbiamo capito è proprio di non averlo compreso. Le informazioni-chiave sono rimaste occulte e forse non ce n’era da stupirsene. Questo però ricorda la presenza di variabili a-sistemiche nelle possibili previsioni che ci accingiamo a fare, di cui bisognerà tenere conto per non essere troppo sicuri del futuro.

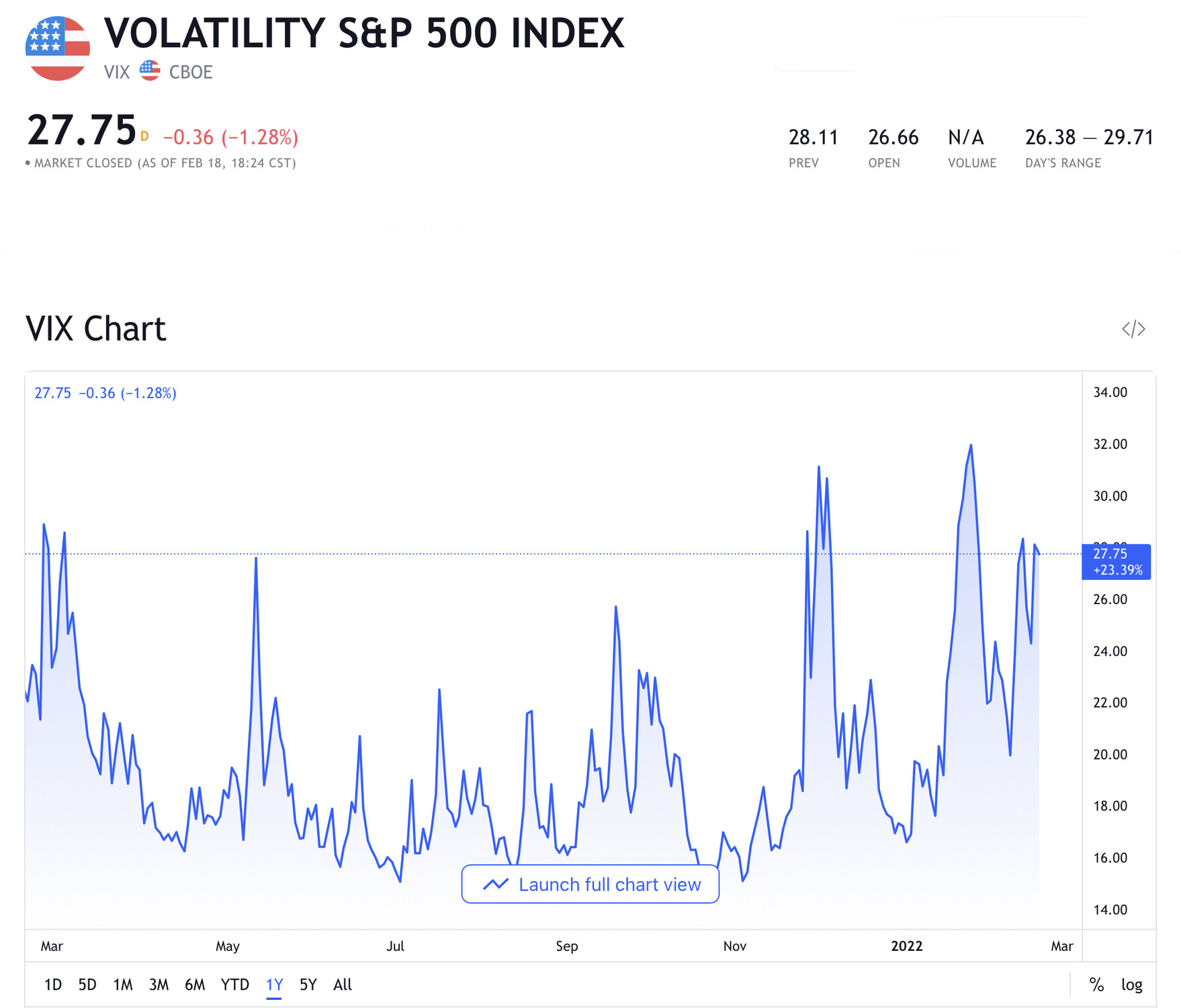

LE BORSE, NEL DUBBIO, HANNO FATTO RETROMARCIA

Le borse -di fronte all’incertezza- hanno supinamente accusato il colpo, con una serie di ribassi che (a livello globale) hanno toccato circa un quinto del loro valore di capitalizzazione. E l’inflazione ha subìto un’impennata ulteriore, che per il momento non viene riportata dalle statistiche ufficiali, ma che non si farà attendere nell’appesantire l’elenco dei danni economici. I tassi impliciti nelle quotazioni dei titoli a reddito fisso sono dì conseguenza saliti ulteriormente, facendone crollare il valore. Lo scenario che si prospetta ai nostri occhi perciò è quello dei postumi di un campo di battaglia. Col rischio di camminare sul terreno ancora minato, ma anche con altrettante opportunità di cui trarre profitto dopo la devastazione intervenuta. Di seguito l’indice più noto relativo all’andamento medio di tutte le borse del mondo (che riporta una perdita da inizio anno di oltre il 12%:

Chiaramente nulla accade a sproposito. In uno scenario in cui il potere d’acquisto dei consumatori occidentali viene meno a causa degli incrementi dei prezzi, in cui il debito pubblico diviene meno sostenibile a causa del rialzo del costo del debito, e in cui il denaro in circolazione rischia di scarseggiare (se non interverrà la Banca Centrale Europea), allora anche le prospettive di profitto delle imprese si riducono, e inevitabilmente scende il valore intrinseco delle azioni di società quotate in borsa.

MA POI… COSA CI ATTENDE?

Questo però attiene allo shock del momento, non alle prospettive di lungo termine, a meno che anche la guerra in atto, ancora vista dai più come una manovra di neutralizzazione del potenziale militare ucraino, possa estendersi, se non al resto del mondo, quantomeno ad altre zone dell’est europeo (ipotesi improbabile, ma lo era stato anche l’attacco russo).

Però -ai fini di poter valutare correttamente le conseguenze in termini pratici ed economici di ciò che accade- occorre chiedersi di quale termine ai nostri occhi può essere considerato lungo, e quale lo sia agli occhi di chi investe sui mercati. La guerra in atto infatti non sembra destinata a terminare presto, tanto per l’invio ai ribelli dell’Ucraina di armi e supporti da parte dell’Europa, quanto per la determinazione mostrata da Putin in risposta alle provocazioni subite.

La sensazione è pertanto che quella in corso si possa trasformare in una lunga guerra di posizione, dove le truppe della Federazione Russa punteranno a raggiungere un disarmo unilaterale dell’Ucraina e la sua “neutralizzazione” (fino all’instaurazione di un governo di transizione) cercando di non colpire la popolazione civile e le abitazioni, mentre i ribelli (e chi da dietro soffia sul fuoco della rivolta) punterà invece a creare situazioni di panico, a trasmetterne le drammatiche immagini in occidente per giustificarne il supporto logistico, e a trasformare i campi ucraini in qualcosa di simile alle foreste amazzoniche del Vietnam, dove la Russia possa incontrare un notevole impedimento a completare in fretta la sua campagna militare.

Se ciò sarà (ed è piuttosto probabile) si possono prevedere due scenari: che la Russia attenda pazientemente di completare la sua opera secondo le direttive attuali, oppure che possa alzare la posta in gioco, anche grazie al principio del “perso per perso” (dal momento che l’occidente la dipinge già come un regime sanguinario, tanto vale incrementare la pressione militare e terminare prima possibile l’operazione).

LE MACRO-VARIABILI ECONOMICHE

Anche se non sappiamo quale dei due si materializzerà, dal punto di vista economico poco cambierà: gli scenari prospettati sono entrambi negativi per le macro-variabili economiche, che proviamo qui sotto a prevedere :

- La tensione alimenta costantemente il rincaro dell’energia e delle materie prime (carbone compreso) e il mondo scopre anche di averne più fame di quanto pensava (nonostante le dichiarazioni sulla transizione verde), mentre i paesi estrattori di petrolio e gas hanno bellamente ignorato l’appello a calmierare i loro prezzi, godendo di extra-profitti.

- Tanto gli investimenti quanto gli utili delle imprese probabilmente prenderanno una pausa, contribuendo a deprimere i prodotti interni lordi occidentali e il valore intrinseco delle aziende. E potrebbe frenare anche le fusioni e acquisizioni.

- I titoli azionari quotati in borsa di conseguenza potrebbero continuare a scendere ma, come ai tempi del primo impatto da Covid19, le borse hanno già notevolmente anticipato gli eventi con importanti e bruschi cali dei loro listini, dunque una volta che la prospettiva dovesse chiarirsi con la mancata escalation del conflitto, le loro quotazioni potrebbero rimbalzare.

- Ovviamente come in tutti i casi di precedenti “cigni neri” le azioni delle imprese quotate (se mai dovessero farlo) non risaliranno tutte allo stesso modo: alcune addirittura potrebbero guadagnarci, altre è possibile che restino depresse, perché questi eventi accelerano sempre il ritmo dei cambiamenti di lungo periodo.

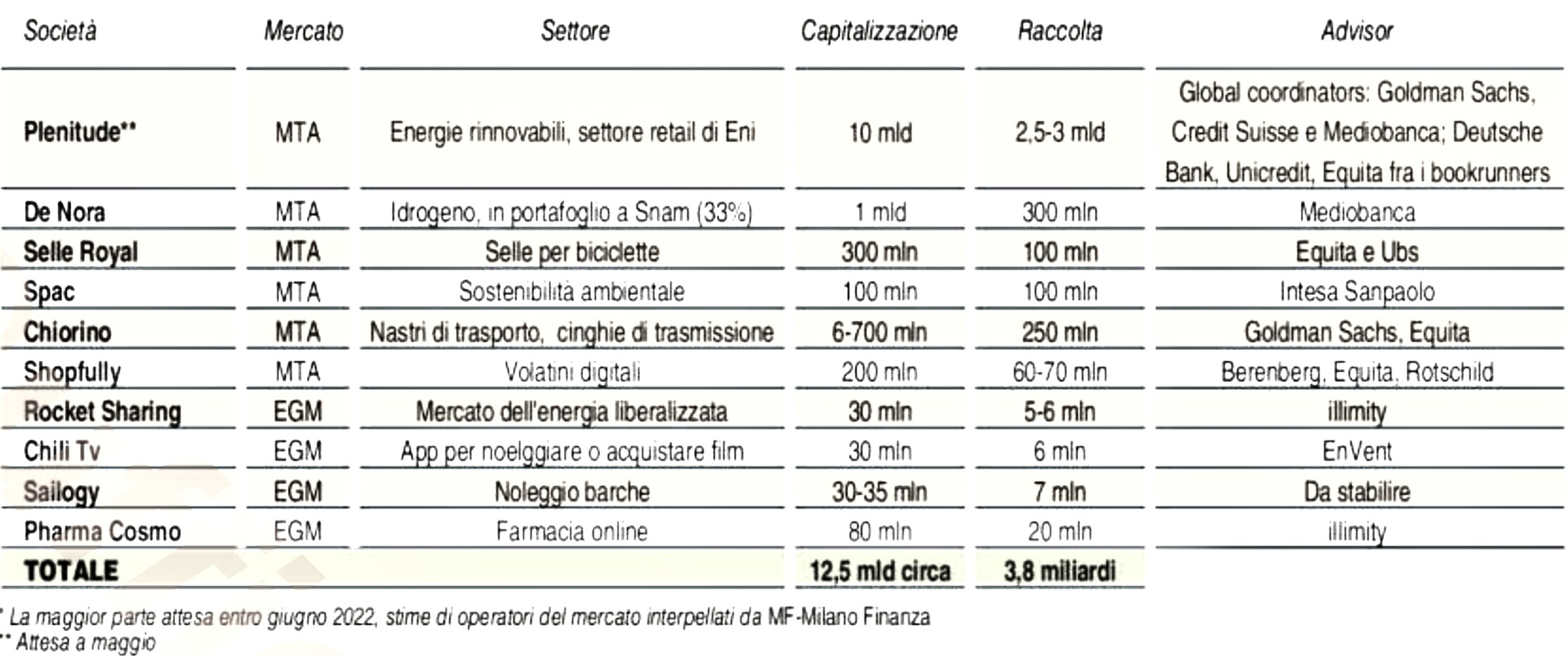

- Non è infine chiaro come reagiranno le banche centrali: se si muoveranno nella più completa razionalità, allora dovrebbero prendere atto che l’inflazione è la conseguenza di diversi e successivi shock da mancata offerta e che a nulla servirebbe alzare i tassi, cambiando rotta e inondando di nuovo di liquidità il sistema bancario (che adesso rischia il collasso). Contribuendo così anch’esse alla risalita delle borse e a favorire l’arrivo di nuove matricole. Ma non v’è alcuna certezza in tal senso: la vecchia scuola potrebbe sempre prevalere!

I SETTORI PIÙ A RISCHIO

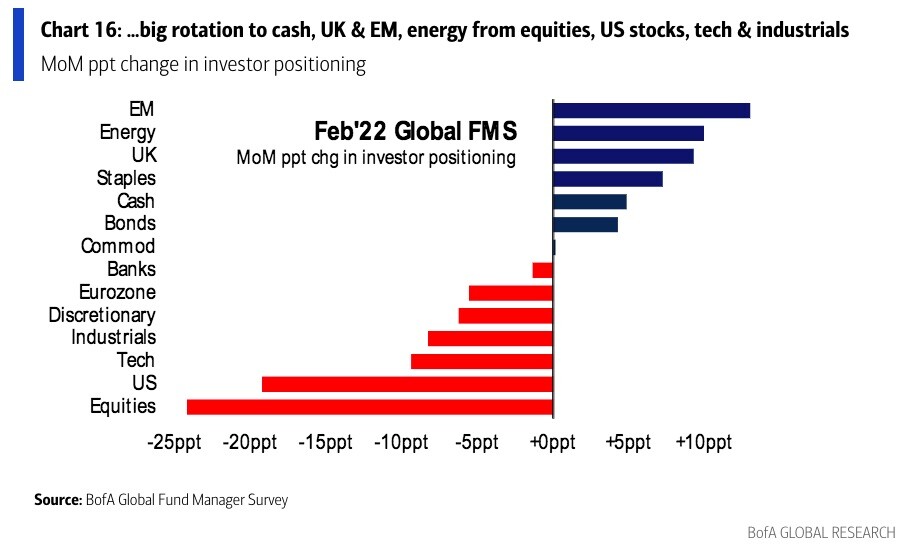

Se le banche centrali daranno una mano però, abbiamo visto come sia probabile che soltanto i titoli azionari di alcuni settori industriali torneranno a crescere, ed è possibile che stavolta siano soltanto i bond a breve scadenza quelli che risaliranno un po’ di prezzo, dal momento che è divenuto sempre più chiaro che l’inflazione è arrivata per restare, e che non ha ancora finito di scaricarsi a valle e sui beni di prima necessità.

Dunque una parte della “decrescita” economica (seppure le statistiche pubbliche come sempre troveranno il modo di addolcire la pillola) ci sarà per forza, e l’inflazione di molti prezzi al consumo non potrà che proseguire il suo percorso. Tutto questo è molto negativo per i settori tradizionali, per i servizi, per le “vendite al dettaglio” e per i beni voluttuari. Forse con la possibile eccezione di immobili, beni di lusso e beni-rifugio (come l’arte o il collezionismo) che invece troveranno alimento dalla loro funzione di “protezione del valore” dall’erosione inflativa.

E I SETTORI CHE CI GUADAGNANO

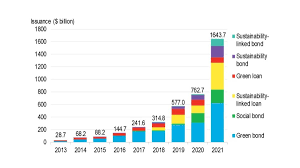

Quel che si può tuttavia aggiungere è che -mentre tutto ciò accade- nessuno resterà inerme a guardare (né i governi né gli imprenditori), per diversi importanti motivi, e che quindi possiamo attenderci che ci sarà -oltre all’avvio prosieguo della sempre maggior concentrazione della ricchezza in poche mani- anche una ripresa degli investimenti, degli incentivi fiscali e del finanziamento delle nuove tecnologie, da quelle per ridurre consumi ed emissioni, a quelle per produrre energia verde, fino a quelle per la riduzione di ogni genere di costi, a partire dalla robotica avanzata (innanzitutto volta all’automazione industriale):

LA LIQUIDITÀ E LE INNOVAZIONI POTREBBERO AIUTARE LE BORSE

Così come è successo qualche mese dopo l’arrivo della pandemia insomma, in assenza di un’escalation senza fine della tensione geopolitica (sulla quale -ripetiamo- non ci è possibile in alcun modo fare previsioni sensate) e con un aiutino delle banche centrali, potrebbe accadere quel che successe nella seconda metà del 2020: che le borse si riprenderanno e che le nuove tecnologie torneranno ad essere grandi protagoniste dell’accelerazione del cambiamento dei costumi. Soprattutto però quelle cinesi e americane. Le quali potrebbero risultare le grandi vincitrici della pace che seguirà (speriamo) alla guerra.

Chi ha già venduto perciò in borsa forse ha fatto bene, dal momento che la prosecuzione della rotazione dei portafogli potrebbe riservare altre sorprese. Così come chi ha già effettuato importanti investimenti lo ha fatto probabilmente a sconto sui prezzi futuri. Chi invece sta meditando di farlo adesso (o di entrare sul mercato azionario a questi prezzi scontati) si trova a muoversi in assenza di una tendenza definita. L’eventuale escalation militare poi è tutt’altro che esclusa, anche se ci si rende conto del fatto che sarebbe drammatica.

Non è facile perciò riuscire a interpretare le grandi trasformazioni di fondo dell’economia, onde non imboccare la strada sbagliata! Se non lo si è già fatto conviene piuttosto raccogliere del denaro (a titolo di finanziamenti o di capitale), e attendere invece nell’investirlo.

Stefano di Tommaso