I PROFITTI E I FONDAMENTALI DELL’ECONOMIA TENGONO ALTE LE BORSE

Siamo arrivati quasi al mese di Agosto e i sapientoni che continuavano a prevedere un disastro imminente sui mercati finanziari ancora una volta sono stati smentiti dai fatti! Ovviamente in una situazione così contraddittoria nessuno può fare previsioni inequivocabili. Anzi, per molte ragioni i mercati potrebbero sperimentare qualche imprevisto temporale estivo! Però quando l’analisi tecnica dell’andamento dei mercati non ci viene incontro non resta che guardare agli elementi fondamentali dell’economia globale. È quello che anch’io intendo fare per commentare la situazione generale e dedurne qualche utile considerazione.

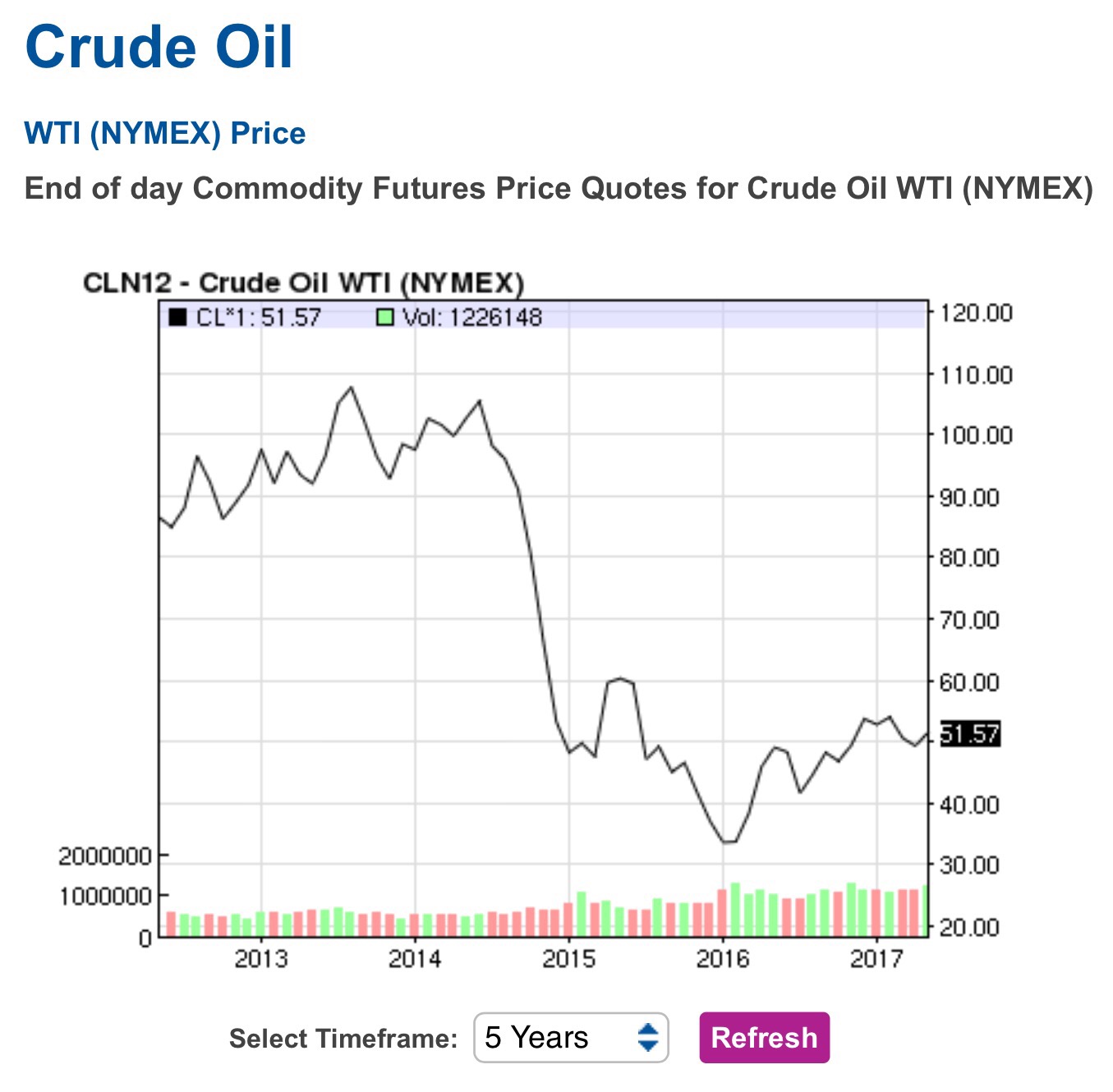

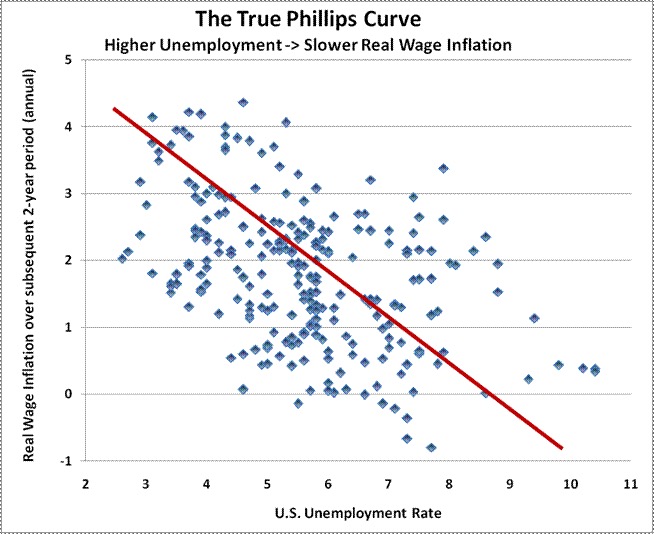

Le stime che riguardano la crescita economica mondiale infatti sono tutte in continua revisione al rialzo, mentre quelle che riguardano la previsione di un ritorno dell’inflazione sono assai più controverse perché non sembra esserci alcuna “curva di Phillips” in grado di spiegare più o meno linearmente per quale motivo i prezzi i beni e servizi quasi non si allineano al rialzo mentre l’occupazione e le retribuzioni salgono un po’ in tutto il pianeta.

Persino la Federal Reserve Bank of America ha sentito la necessità di esprimersi al riguardo, correggendo un po’ il tiro e ammettendo che per rivedere un rialzo dei prezzi generalizzato ci vorrà ancora molto tempo.

Questo non significherà necessariamente che i tassi (soprattutto quelli a lungo termine) non potranno salire ugualmente. Troppi i motivi per cui dovrebbero comunque farlo, a partire dal fatto che le autorità monetarie di tutto il globo è da tempo che blaterano in tal senso ma poi hanno di fatto mantenuto gonfi i loro portafogli di titoli acquistati sul mercato, lasciando vicini ai minimi storici i tassi di interesse e addirittura innalzando la liquidità disponibile sui mercati finanziari.

È chiaro a tutti che prima o poi le banche centrali dovranno invertire la rotta e che questo non potrà che elevare i livelli dei saggi di interesse, costringendo i mercati a guardare solo agli elementi fondamentali dell’analisi economica e a chiedersi se le valutazioni implicite che circolano in Borsa sono corrette. Una manovra che può portare qualche sussulto sui mercati.

È altrettanto chiaro però che questo non accadrà tanto presto, almeno sin tanto che i loro uffici studi non spiegano meglio per quale motivo l’armamentario degli strumenti di analisi economica (a partire dalla Curva di Phillips) non funzionano più.

GLI UTILI AZIENDALI

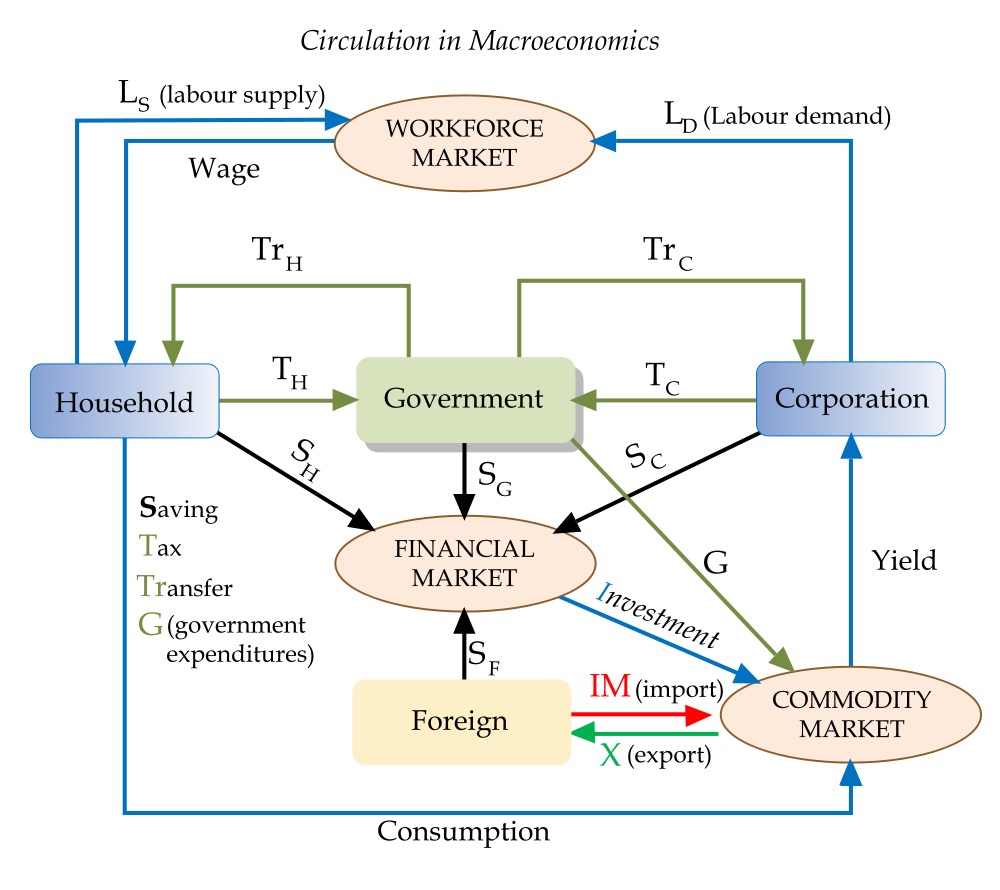

In realtà basta guardare meglio all’esplosione dei profitti delle principali società quotate in Borsa in tutto il mondo e alla crescita complessiva del reddito lordo prodotto dai cittadini di tutto il mondo (in qualche caso, come in Italia, quello netto è più o meno totalmente controbilanciato da un incremento della pressione fiscale).

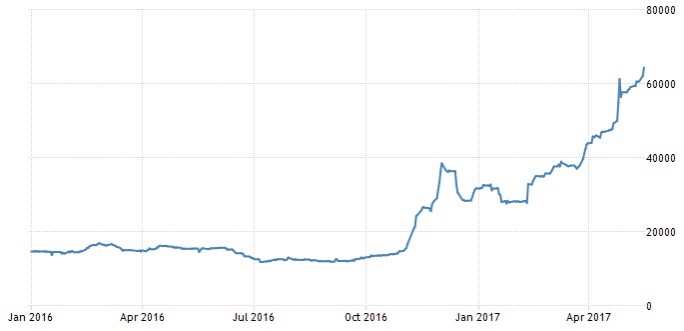

Non solo sono saliti in tutto il mondo gli utili aziendali riportati nel primo trimestre 2017, ma dalle prime indicazioni che arrivano da J.P. Morgan e Citi Bank sembra che la festa sia decisamente continuata nel secondo. A partire dalle banche e società finanziarie, posizionate per beneficiare al meglio della situazione. Sinanco quelle europee, dopo che sono riuscite a tagliare buona parte degli sprechi e delle inefficienze, adesso vedono che il mercato finanziario fa affluire loro quei capitali che possono permettergli di riprendere a fare il loro mestiere fondamentale: prestare denaro.

Oltre ai titoli finanziari quelli per i quali ci si può aspettare maggiore attenzione da parte degli investitori sono probabilmente i grandi produttori di commodities a buon mercato (ici inclusi i metalli e in particolare l’acciaio), mentre tra i titoli tecnologici sarà sempre più evidente che rimangono sulla cresta dell’onda quelli più liquidi e patrimonialmente solidi e, tra questi, quelli che non hanno deluso le aspettative di crescita.

I FONDAMENTALI MACROECONOMICI

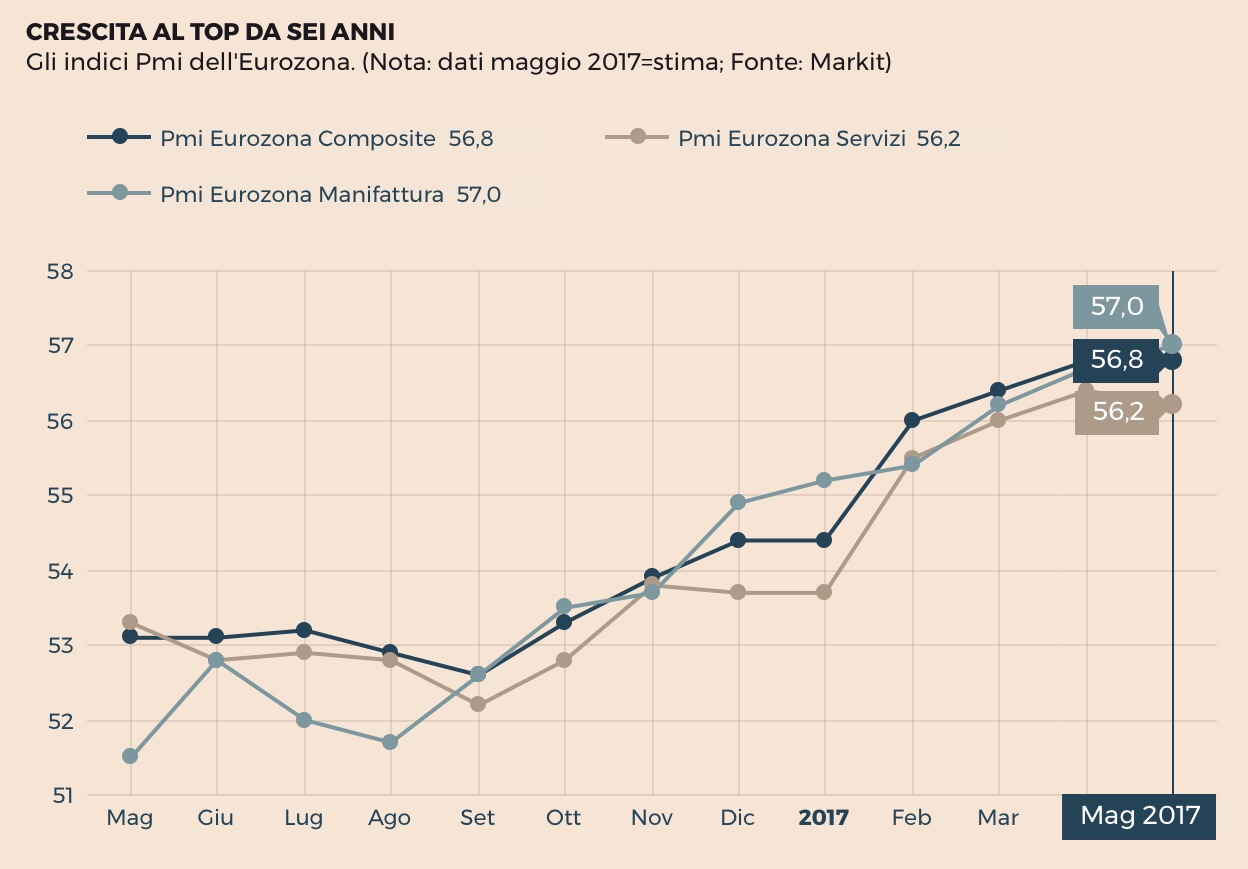

Il Fondo Monetario Internazionale ha incrementato quest’anno le aspettative di crescita economica globale dal 3,5% al 3,8%, ben al di sopra del 3,1% realizzato nel 2016. Le migliori sorprese sono arrivate dall’Europa e dal Giappone, per le quali si prevedeva uno scenario molto più statico ma secondo il mio modesto parere queste si spiegano assai bene con la volata delle rispettive esportazioni, che a loro volta sono generate da una crescita economica anche al di sopra di quanto rivelano le statistiche nelle aree dov’è più si concentra la popolazione mondiale e la sua relativa espansione demografica: i Paesi Emergenti, con l’Asia in testa, Cina e India comprese.

Persino il Prodotto Interno Lordo degli U.S.A. è previsto che quest’anno crescerà di almeno il 2%, sebbene la macchina politico-legislativa americana resti intrappolata nello stallo istituzionale seguìto alle accuse rivolte al neo-Presidente Trump di aver ricevuto un supporto dagli “hackers” russi. Ciò accade nonostante il governo non stia concludendo nulla sul fronte della riduzione fiscale e neppure su quello della spesa infrastrutturale!

Anzi, in tutti i paesi avanzati si rivedono copiose delle nuove quotazioni in Borsa (sulle quali era sceso un certo gelo da parte degli investitori) e continua imperterrita la crescita delle Fusioni ed Acquisizioni, che in tanti casi hanno avuto un ruolo positivo nelle razionalizzazioni da queste provocate e dunque nel miglioramento dei profitti aziendali. Le aspettative sono di ulteriori avanzamenti in tal senso e dunque i fattori fondamentali al lavoro in sottofondo fanno sperare che questo scenario quasi idilliaco possa non venire interrotto.

IL BASSO RUMORE DI FONDO DERIVANTE DALLE TENSIONI GEOPOLITICHE AIUTA LA CRESCITA DEI PAESI EMERGENTI

Dunque osserviamo uno scenario economico globale positivo cui si temeva potesse guastare la festa il riacuirsi delle tensioni internazionali, che invece sembrano essere state quasi quasi un fuoco di paglia. E se neanche la geo-politica rovinerà queste aspettative moderatamente ottimiste allora possiamo sperare che sarà quasi indolore il progressivo disimpegno delle autorità monetarie dagli stimoli imposti sino ad oggi?

Inutile dire che l’ottima salute -nonostante tutti i soloni- che stanno mantenendo i mercati finanziari, non aiuta necessariamente a sollevare dalla povertà le fasce più povere della popolazione, non riduce (anzi aumenta) le disuguaglianze nel reddito e, soprattutto, non cancella i debordanti e in qualche caso -come quello nostrano- addirittura crescenti debiti pubblici.

Però l’elevato livello (consolidato oramai da tempo) dei mercati finanziari può indubbiamente aiutare l’economia globale a migliorare e, indirettamente, a curare -sebbene non a risolvere- i problemi di chi rimane più indietro. Quantomeno aiuta la crescita dell’occupazione, la speranza che questo aiuti l’inclusione economica dei più deboli in circuiti virtuosi di miglioramento, e lascia maggiori spazi per il futuro affinché gli investimenti proseguano la loro corsa e, con essi, nuove iniziative di spesa infrastrutturale possano tornare a prendere piede. Due elementi fondamentali affinché la grande liquidità che ancora alimenta i mercati possa trasmettere a valle un incremento di reddito che a sua volta può tenere alte le aspettative degli investitori.

In fondo l’incremento degli investimenti e il miglioramento dell’efficienza generale costituiscono la strada maestra che i sacri testi raccomandano per migliorare il benessere economico, insieme al diffondersi della conoscenza e degli interscambi. Se perciò i ricchi diventano più ricchi, è possibile che anche i poveri riescano a migliorare la loro situazione e ciò risulta indubbiamente migliore dell’alternativa!

Stefano di Tommaso