SORPRESA! L’ECONOMIA GLOBALE CRESCE PIÙ DEL PREVISTO

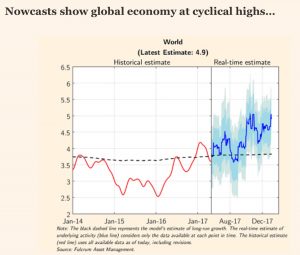

Nell’anno che si è appena concluso il Financial Times stima che la crescita economica mondiale possa essere arrivata al 5% annuo, un ritmo doppio rispetto agli anni 2015-2016 e che non si vedeva dal secolo scorso. Sino a pochi mesi fa nessuno lo aveva previsto e ancora oggi molte testate internazionali (come l’Economist, ad esempio) fanno fatica ad ammetterlo.

Parliamoci chiaro, per molti commentatori è come se ciò corrispondesse alla sconfitta politica degli avversari della Brexit, del Trumpismo e del nuovo corso politico di Francia, Cina, India e Giappone, in barba a quelli che fino a ieri tifavano per il partito della guerra, per l’esplosione del terrorismo internazionale, per l’invasione indiscriminata dei migranti in Europa e per la destabilizzazione di Medio e Estremo Oriente. C’erano evidentemente forti interessi privati a destabilizzare il pianeta che, per qualche motivo, sono stati disattesi, e un esercito di pennivendoli pronti a fornirne una giustificazione razionale.

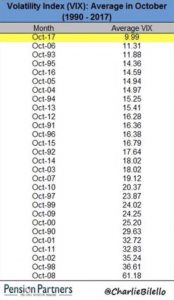

Il mondo sembra invece essere giunto a una svolta radicale negli ultimi mesi, ancorché essa non sia stata riportata dai media, e dunque senza che se ne sia ancora percepita l’effettiva portata. Per ora ne parlano solo gli economisti e gli investitori, consci del fatto che qualcosa di eccezionale sta prendendo forma e tuttavia niente affatto sicuri della sua “durabilità”. Le borse dunque crescono, ma con estrema circospezione, mentre i money managers le seguono sempre più scettici, e continuano a cercare ogni forma possibile di copertura dal rischio di un ribaltone.

L’ANNO DEI RECORD

Certo il 2017 è stato l’anno dei record, non solo per l’ascesa costante del valore delle attività finanziarie di tutto il mondo, per la ripresa economica dei paesi emergenti che nessuno si aspettava e addirittura per la distensione geopolitica internazionale che si è riscontrata ex post, ma anche perché tra gli allarmi della Brexit che avrebbe dovuto danneggiare Gran Bretagna e intera Europa e l’elezione di Trump -il Presidente americano più contrastato dai media che la storia ricordi- i commentatori che facevano più notizia erano le cornacchie che suonavano campane a morto rispolverando fantasmi del passato come l’iper-inflazione che sarebbe seguíta agli stimoli monetari delle banche centrali, la stagnazione secolare cui saremmo dovuti precipitare in assenza di miglioramenti della produttività del lavoro (concetto coniato da Sanders nel 2013), o addirittura sperticandosi in previsioni apocalittiche di un nuovo poderoso crollo dei mercati finanziari (chi non ricorda gli allarmi lanciati prima da George Soros e poi da Ray Dalio) o addirittura l’eventualità che precipitassero a picco il prezzo del petrolio e il volume del commercio internazionale.

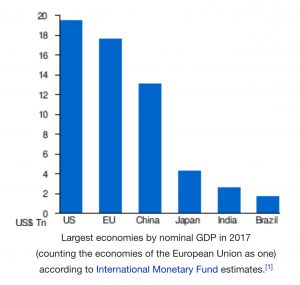

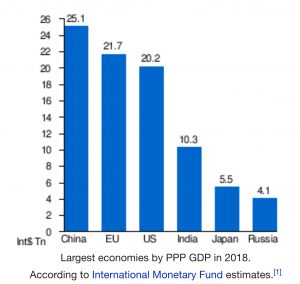

Inutile ricordare com’è andata: è successo l’esatto opposto a dir poco! Non solo, ma il grosso della crescita economica globale è provenuto dalle regioni asiatiche e da quelle più periferiche, senza esplosioni demografiche e in modo sincronico con la ripresa delle economie più avanzate! Ancora oggi La prima economia mondiale resta ancor oggi quella americana, ma se guardiamo invece ai valori espressi in base alla parità di potere

d’acquisto allora nel 2017 la Cina ha già superato gli Stati Uniti d’America.

I GRANDI TIMORI

Come sempre in questi casi non ci possono essere certezze di essere entrati in una nuova era di prosperità, anzi!

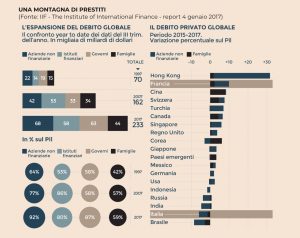

Ma cosa affermano allora (e anche con una certa autorevolezza) le cornacchie? Che il mondo sta sperimentando oggi una crescita pagata al carissimo prezzo dell’esplosione del debito globale, tanto privato quanto di stato, arrivato nel complesso alla mirabolante cifra di 233.000 miliardi di dollari, più che raddoppiato (+163.000 miliardi di dollari) rispetto a vent’anni prima. E che la fase aurea in cui ci troviamo potrebbe presto rovesciarsi con le strette monetarie e gli aumenti dei tassi d’interesse già avviati dalle banche centrali i cui effetti tuttavia non sono ancora manifesti. Dunque la fase in cui ci troviamo potrebbe essere fortemente ciclica e instabile perché basata su nuovi debiti.

Il timore è particolarmente evidente se osserviamo i debiti pubblici di Cina e America, che si stima siano arrivati entrambi a superare gli 11.500 miliardi di dollari (quello italiano, uno dei maggiori al mondo, è poco sopra i 2.200 miliardi), pur sempre un’inezia tuttavia, se si guarda anche all’escalation dei debiti privati. Timori fondati peraltro, se osserviamo le previsioni di ulteriori espansioni di tali debiti pubblici, in America a causa del taglio fiscale che ancora non è chiaro come sarà finanziato, e in Cina perché è l’apparato statale che sta sostenendo i numerosi casi di default delle amministrazioni locali.

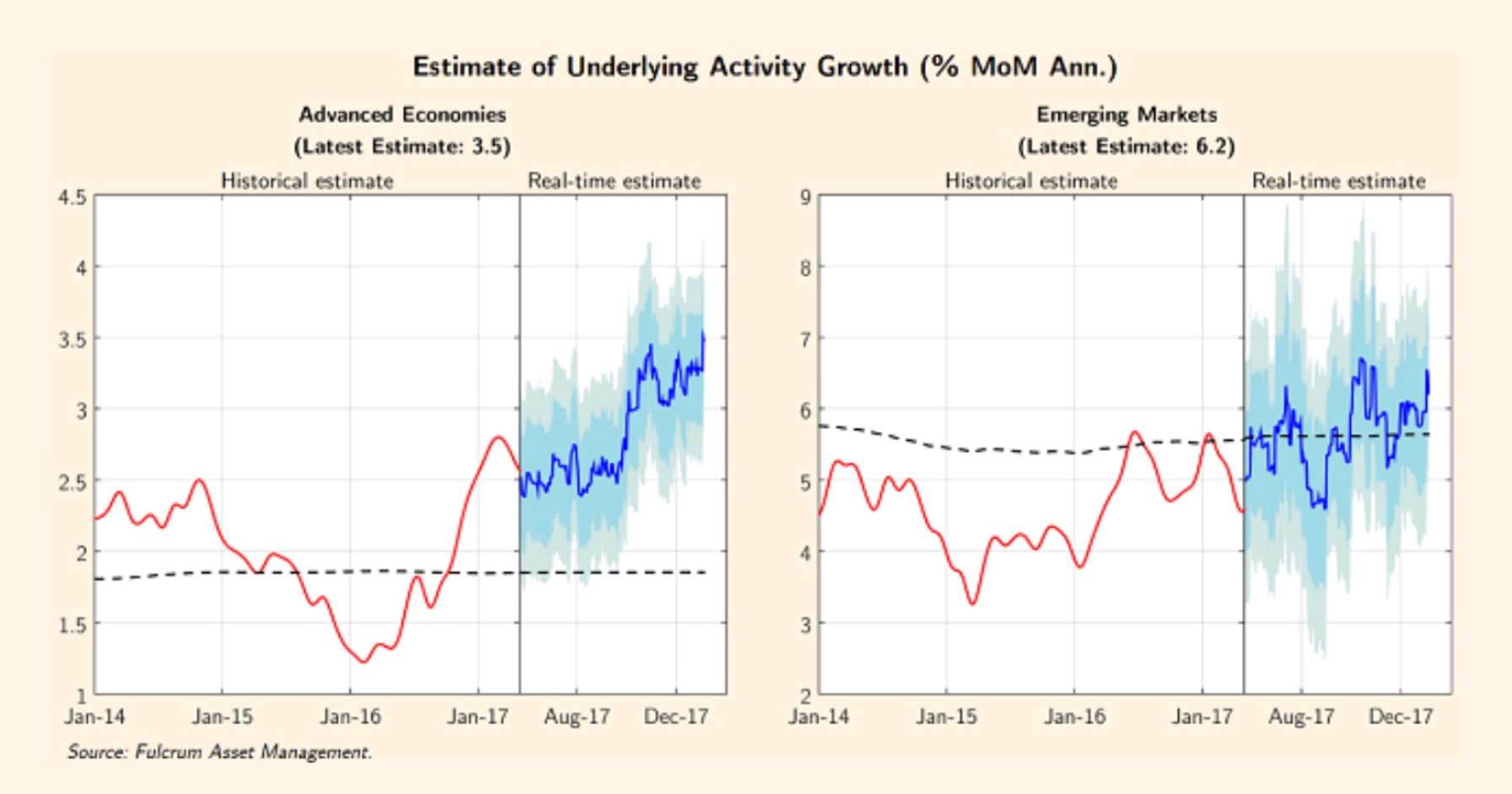

GLI INVESTIMENTI TRAINANO LA CRESCITA

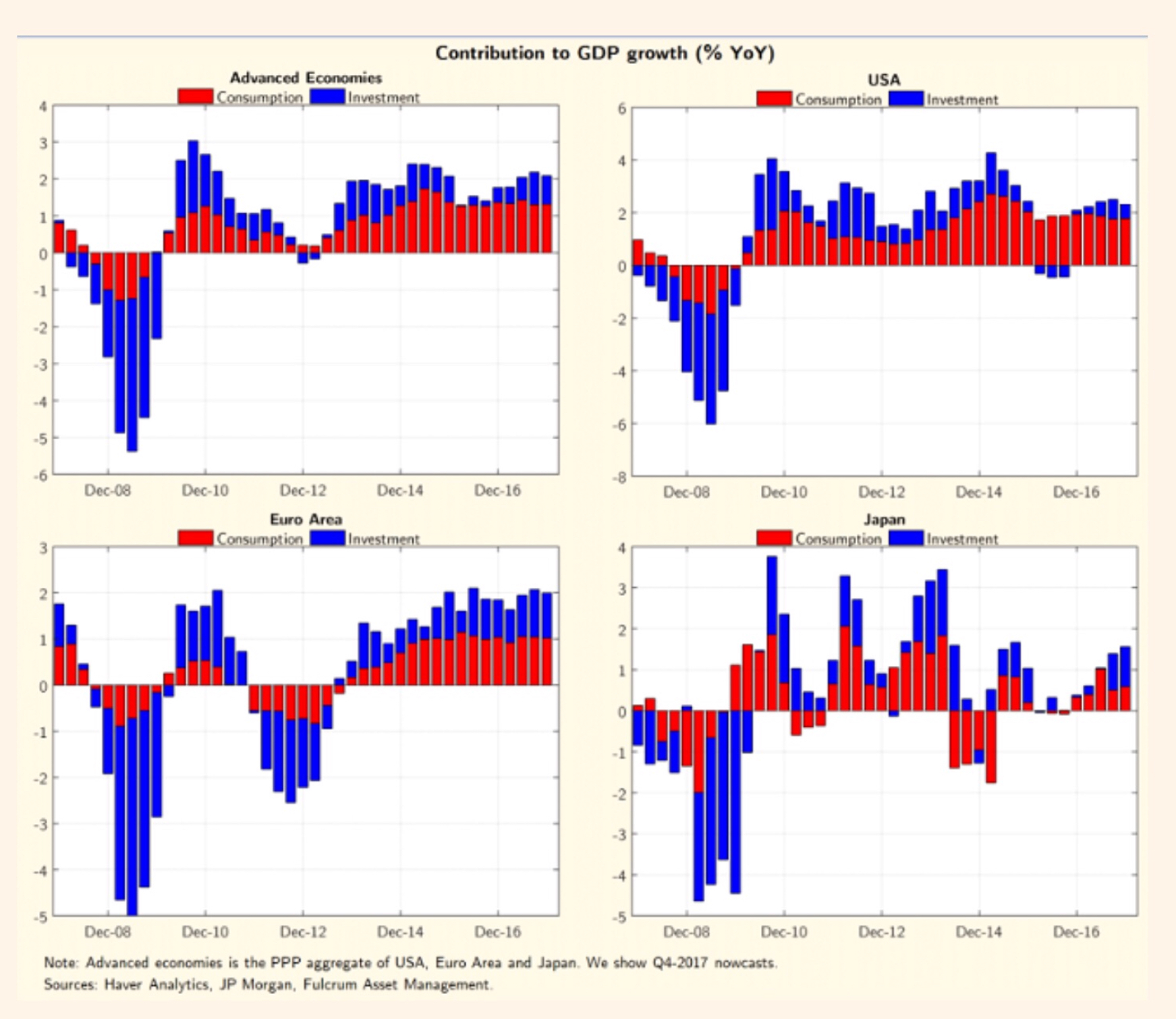

Sul fronte degli ottimisti tuttavia le cose non stanno poi così male perché, contrariamente ai sostenitori dell’illusione monetaria fornita dall’accresciuto valore delle attività finanziarie detenute dai privati (che potrebbero averli indotti ad una maggior spesa per consumi) quello che rilevano le statistiche invece è che il maggior contributo alla crescita economica non l’hanno fornito i consumi bensì gli investimenti, e che questi ultimi si sono rivolti principalmente alle nuove tecnologie, alla digitalizzazione e alla robotizzazione degli stabilimenti produttivi, mentre sono parallelamente calati (in termini relativi) gli investimenti rivolti allo sviluppo energetico.

Tutti fattori che dovrebbero congiurare per una crescita basata sul calo dei costi di produzione e sulla limitatezza dell’inflazione di risulta. Una tendenza che fa dunque ben sperare che il fenomeno della crescita del 2017 non sia soltanto un’anomalia statistica.

Stefano di Tommaso

Famosissimo campione di poker e arcinoto tra l’altro per aver venduto allo scoperto azioni Lehman Brothers nel 2007, Einhorn è stato sino ad oggi anche un fiero paladino della strategia del cosiddetto “value investing”. Famosa è stata altresì la sua battaglia del 2015 contro l’hydraulic fracturing (o “fracking”) nell’estrazione del petrolio, asserendo che un business che non ha vere barriere all’entrata della concorrenza e al tempo stesso non cresce e non genera cassa, in realtà non vale niente. I tempi gli hanno più volte dato ragione nella sua ricerca di una razionalità che alla fine riesca a prevalere.

Famosissimo campione di poker e arcinoto tra l’altro per aver venduto allo scoperto azioni Lehman Brothers nel 2007, Einhorn è stato sino ad oggi anche un fiero paladino della strategia del cosiddetto “value investing”. Famosa è stata altresì la sua battaglia del 2015 contro l’hydraulic fracturing (o “fracking”) nell’estrazione del petrolio, asserendo che un business che non ha vere barriere all’entrata della concorrenza e al tempo stesso non cresce e non genera cassa, in realtà non vale niente. I tempi gli hanno più volte dato ragione nella sua ricerca di una razionalità che alla fine riesca a prevalere.

Tra le growth stocks troviamo invece tipicamente titoli estremamente nuovi e fortemente sopravvalutati, quali Amazon, Netflix, Facebook e Paypal. Per converso tra le value stocks troviamo invece titoli emessi da aziende decisamente più legate all’economia reale, come McDonald, AT&T, Stanley Black&Decker, IBM. Le prime sono spesso valutate dalla borsa per centinaia di volte gli utili attesi, ma sicuramente mostrano -per tecnologia o per la particolare innovatività della formula imprenditoriale, le maggiori potenzialità di sviluppo nel futuro. Le seconde rappresentano una logica più difensiva, basata più sui valori fondamentali che non sulla scia del consenso di mercato, ma ovviamente in una situazione di crescita quasi indiscriminata dei listini le quotazioni delle “value stocks” corrono molto meno delle altre.

Tra le growth stocks troviamo invece tipicamente titoli estremamente nuovi e fortemente sopravvalutati, quali Amazon, Netflix, Facebook e Paypal. Per converso tra le value stocks troviamo invece titoli emessi da aziende decisamente più legate all’economia reale, come McDonald, AT&T, Stanley Black&Decker, IBM. Le prime sono spesso valutate dalla borsa per centinaia di volte gli utili attesi, ma sicuramente mostrano -per tecnologia o per la particolare innovatività della formula imprenditoriale, le maggiori potenzialità di sviluppo nel futuro. Le seconde rappresentano una logica più difensiva, basata più sui valori fondamentali che non sulla scia del consenso di mercato, ma ovviamente in una situazione di crescita quasi indiscriminata dei listini le quotazioni delle “value stocks” corrono molto meno delle altre.

È pur sempre un investimento da valutare in chiave strategica, con orizzonti preferibilmente di almeno cinque anni, ma una recente ricerca di Boston Consulting Group ha evidenziato che la crescita annua stimata per il prossimo decennio del mercato globale della robotica si attesta almeno attorno al 10% annuo. Dunque un comparto di titoli cari ma al tempo stesso che rappresentano insieme tematiche di valore reale e potenzialità di crescita.

È pur sempre un investimento da valutare in chiave strategica, con orizzonti preferibilmente di almeno cinque anni, ma una recente ricerca di Boston Consulting Group ha evidenziato che la crescita annua stimata per il prossimo decennio del mercato globale della robotica si attesta almeno attorno al 10% annuo. Dunque un comparto di titoli cari ma al tempo stesso che rappresentano insieme tematiche di valore reale e potenzialità di crescita.

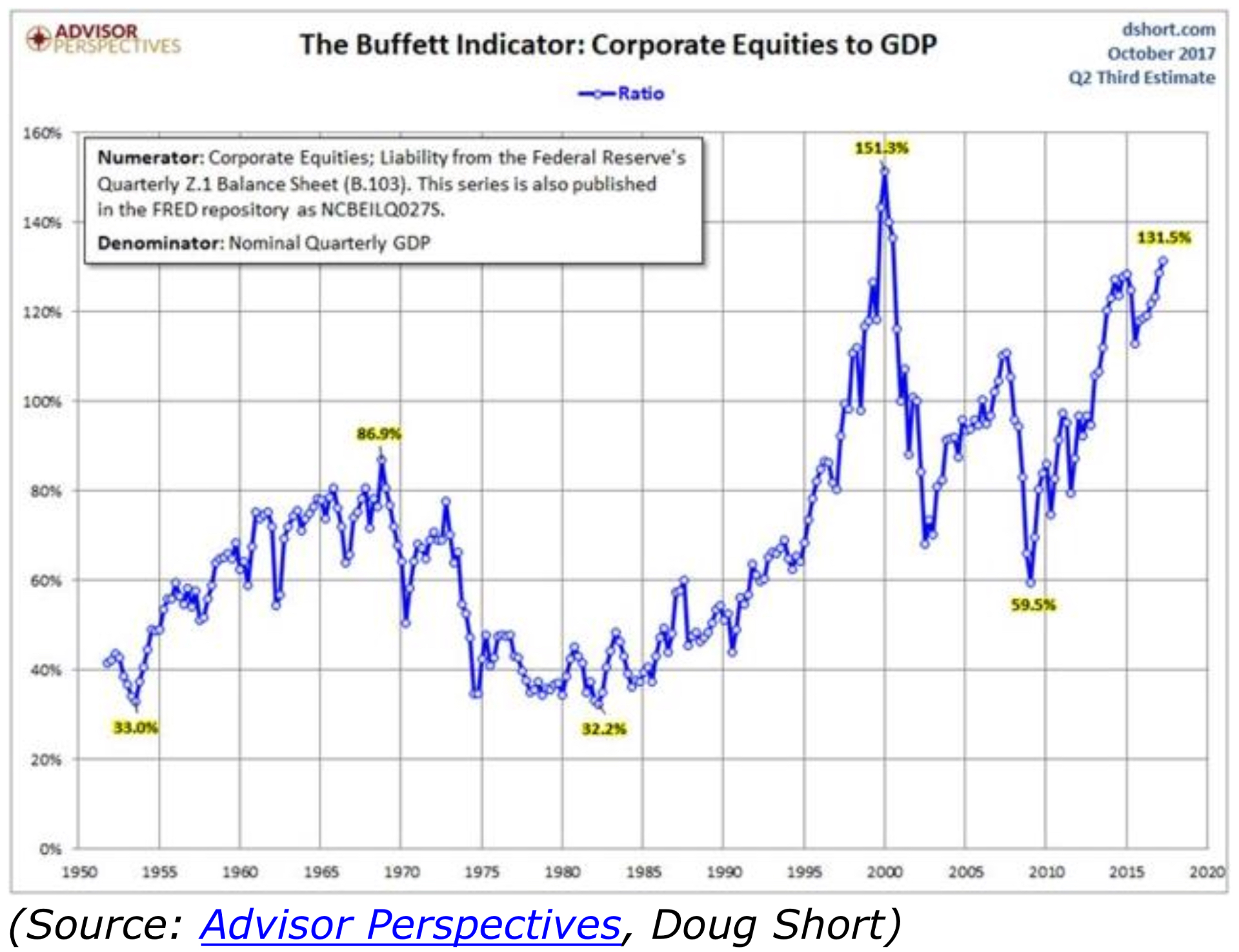

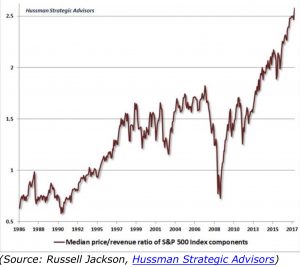

Tornerà sicuramente ancora una volta il momento del “value investing”, poiché anche un orologio fermo due volte al giorno segna l’ora esatta, ma probabilmente tale momento non è esattamente quello attuale. Non almeno sin tanto che non cambierà piuttosto radicalmente lo scenario globale degli altri investitori, apparentemente molto più fortemente orientati al “mordi e fuggi”. Difficile perciò investire controcorrente. Meglio forse restare in campana e, dunque, guardarsi intorno con circospezione. Il ciclo borsistico attuale appare quanto mai maturo.

Tornerà sicuramente ancora una volta il momento del “value investing”, poiché anche un orologio fermo due volte al giorno segna l’ora esatta, ma probabilmente tale momento non è esattamente quello attuale. Non almeno sin tanto che non cambierà piuttosto radicalmente lo scenario globale degli altri investitori, apparentemente molto più fortemente orientati al “mordi e fuggi”. Difficile perciò investire controcorrente. Meglio forse restare in campana e, dunque, guardarsi intorno con circospezione. Il ciclo borsistico attuale appare quanto mai maturo.