ALLA RICERCA DEL VALORE

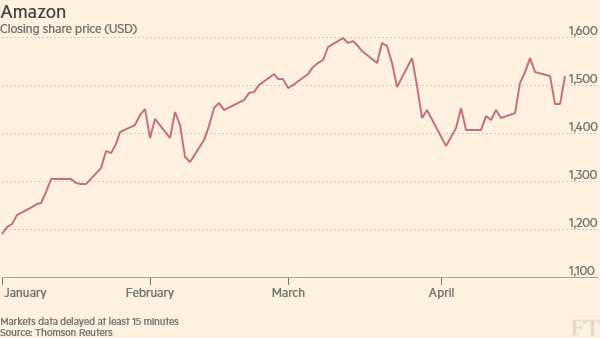

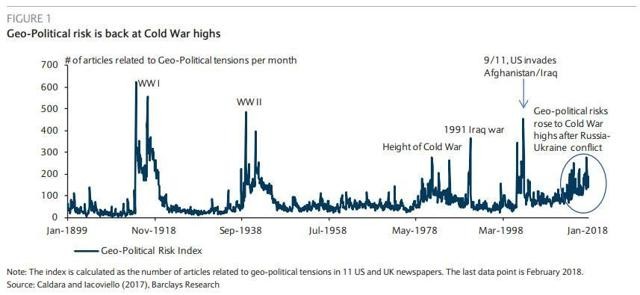

Con i tassi di interesse che salgono sui mercati anglosassoni (e non solo) e le prospettive di ulteriori guadagni futuri che scendono, molti investitori stanno “ruotando” i loro titoli in portafoglio (cioè sostituendoli con altri), tanto per posizionarsi in maniera più prudenziale nei confronti dei rischi che corrono sui mercati finanziari quanto per prendere periodicamente beneficio delle posizioni che hanno loro fruttato un bel guadagno.

Nessun “guadagno” infatti in Borsa è mai davvero certo sino a quando non lo si è realizzato a titolo definitivo e a titolo definitivo significa solo quando l’investimento è stato liquidato.

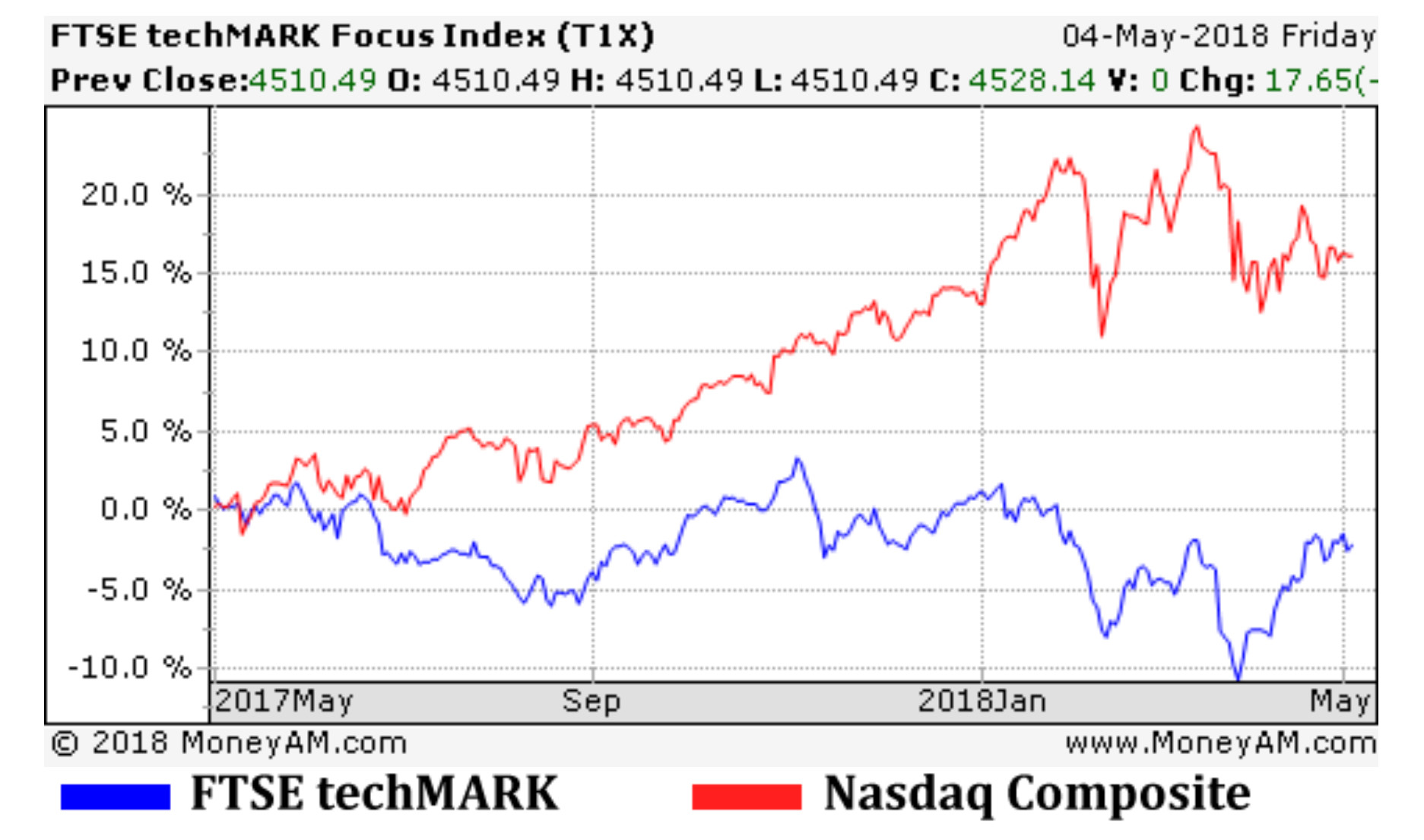

Anche per questo motivo stiamo osservando da diversi mesi una certa volatilità sulle borse e -in media- un loro riassestamento: dopo le ascese stellari dell’anno scorso è normale che più di un investitore abbia deciso di prenderne beneficio o semplicemente di cambiare “asset class” (ovvero: categoria di investimenti). Se i titoli che erano cresciuti più velocemente di valore erano quelli cosiddetti “growth” (crescita): tipicamente titoli legati allo sviluppo delle tecnologie e delle vendite online di beni e servizi, oggi quelli che gli investitori cercano nelle loro (prudenti) politiche di reinvestimento sono viceversa principalmente “value” cioè capaci di esprimere intrinseco valore nel lungo termine indipendentemente dalle mode e dalle aspettative dei mercati.

TITOLI “VALUE” E TITOLI “GROWTH”

Non è facile però definire “value” un titolo azionario, dal momento che la sola non appartenenza alla categoria “growth” non lo qualifica per la precedente. Fiumi di parole sono stati spesi negli ultimi cinquant’anni tanto in dottrina quanto nelle analisi finanziarie per cercare di precisare cosa si intende per investimenti “value” senza quasi mai riuscire a sancire principi generali validi, semplici e facilmente riconoscibili.

Uno dei più grandi assertori delle politiche di “value investing” è sempre stato Warren Buffett, il quale tuttavia per primo ha riconosciuto che nelle sue scelte di fondo a volte le sensazioni hanno contato più della razionalità. E poi a lui è andata decisamente bene e oggi, dopo cinquant’anni di attività, egli è uno dei tre o quattro uomini che risultano più ricchi al mondo.

Ma moltissimi altri seguaci delle suddette politiche di investimento hanno dovuto amaramente pentirsi di non aver scelto azioni con forte potenziale di crescita quali ad esempio i titoli “tecnologici”, per poi scoprire che lo stesso Warren Buffett ha scommesso molti miliardi di dollari sulle azioni Apple (forse il più celebre di questi ultimi) e proprio adesso che -con l’approcciarsi della fine di un lunghissimo ciclo di ripresa economica americana- molti si chiedono quanto a lungo le valutazioni di quelle azioni resteranno alle stelle!

REGOLE SPANNOMETRICHE

Dunque se non ci sono (o quasi) regole che aiutino a definire quali aziende possono essere considerate “value” e quali no, come cercare di procedere nella loro selezione ?

Un primo criterio generale può essere quello della prudenza nel tipo di business aziendale e nei criteri di valutazione comunemente applicati a determinate azioni. Se dunque le valutazioni che il mercato esprime si fondano su aspettative stratosferiche o su aree di business non eticamente adamantine o ancora, se il management delle società risulta essere problematico e con idee discutibili e fortemente anticonvenzionali (anche se magari hanno ragione loro, come dimostra il caso di Steve Jobs) , ecco allora che l’investimento in quel titolo può essere considerato speculativo e a rischio. Dunque non necessariamente rispondente a criteri di ordine prudenziale.

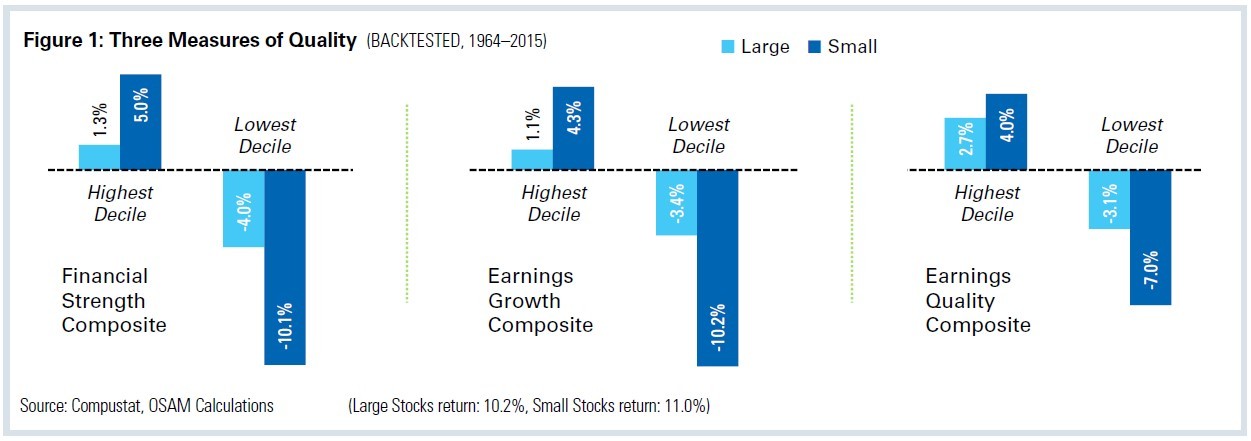

Un secondo possibile criterio prudenziale può riguardare il livello di indebitamento delle aziende in questione. Se è molto alto è evidente che è in corso una scommessa: quella che gli investimenti effettuati più che ripagheranno il debito contratto. E’ stata svolta di recente da un analista finanziario (Travis Fairchild per conto della sua casa di investimenti O’Shaughnessy Asset Management) una ricerca sui titoli quotati che esprimevano, in venticinque anni di storia di Walls Street, un patrimonio netto negativo (cioè i debiti superavano gli attivi): ebbene se un investitore dal 1993 al 2017 li avesse evitati avrebbe perduto -in media- un’ottima opportunità di guadagno. Quello che conta, dice Fairchild, è la “qualità “ dei margini aziendali, misurata (nel grafico qui sotto riportato) secondo tre criteri generali: capacità finanziaria, crescita e sostenibilità.

Un modo diverso di approcciare al tema della stima dei valori immateriali -tutt’altro che certo e anzi spesso contraddittorio- può risiedere nella misurazione dell’effettivo valore dei beni posseduti dall’azienda o, più in generale, di quanto si discosta la valutazione complessiva della medesima da quella dei singoli beni che ha in pancia.

IL “CASO” McDONALD

Ma nemmeno in questo caso vi sono grandi certezze, come dimostrano le numerose grandi aziende che esprimono forti valutazioni di beni immetariali, come il marchio o l’avviamento. L’esempio riportato da Fairchild di McDonald è forse il più eclatante: il valore del suo marchio è riportato in bilancio per un misero paio di miliardi di dollari ma è stimato valerne all’incirca quaranta!

Il punto è che le politiche di bilancio (che non possono che rispettare le regole contabili) spesso spingono le imprese a sottostimare il valore dei beni immateriali. Dunque e tiare le aziende che esprimono forti valutazioni di beni immateriali può non essere una regola generale di stima della rischiosità implicita dell’investimento.

E’ probabilmente questa intrinseca difficoltà a definire i criteri di selezione delle aziende “value” (cioè che esprimono maggiormente un valore intrinseco sottostante e una miglior sostenibilità nel lungo termine della loro posizione competitiva) e a separare questi criteri da quelli, molto meglio individuabili, della ciclicità o anti-ciclicità del loro business, che fa si che la ricerca del valore nascosto resti soprattutto un’arte, non una scienza.

Il che non toglie il fatto che, quando le nuvole si addensano sulle borse di tutto il mondo e si tende a prepararsi al peggio, quest’arte sia la più richiesta…

Stefano di Tommaso