2018: I TASSI DI INTERESSE SALIRANNO?

Cominciamo col dire che si, con ogni probabilità la Banca Centrale Europea alla fine qualche aggiustamento al rialzo lo farà anche lei, dopo aver esaurito il suo programma di Quantitative Easing e per adeguarsi alla politica monetaria di tutte le altre banche centrali. Ma vediamo perché e cosa succede nel resto del mondo, a partire dagli Stati Uniti d’America e dalla Gran Bretagna (due economie fortemente collegate fra loro e dotate di banche centrali capaci di grande autonomia monetaria).

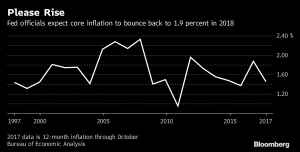

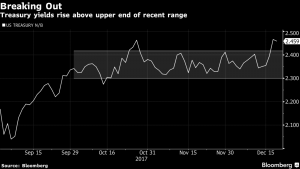

Lo scorso 13 Dicembre Janet Yellen, con l’ultimo atto pubblico del suo mandato in scadenza di Governatrice della Federal Reserve Bank of America, ha alzato per la terza volta nel 2017 il tasso base di rifinanziamento di un quarto di punto, portandolo all’1,5%, ripetendo insieme ai suoi colleghi del Board e al suo successore Powell la volontà di continuare anche nel 2018 con altri tre rialzi. Lo ha fatto nonostante l’assenza di crescita dell’inflazione tenendo dritta la barra del timone sulla rotta che da tempo aveva indicato, sicura che alla fine i fatti le daranno ragione.

LA “FORWARD GUIDANCE”

La Yellen ha praticato forse più di ogni altro governatore la cosiddetta “forward guidance”, indicando cioè ai mercati finanziari, con comunicazioni ufficiali fatte in largo anticipo (molti mesi), le proprie intenzioni sui tassi di interesse e la politica monetaria in generale. Lo scopo di tale prassi è innanzitutto quello di risultare credibile e prevedibile, confermando nel tempo con i fatti la validità delle proprie proiezioni economiche e delle azioni che intende porre in atto. La forward guidance ha peraltro un ruolo fondamentale nel ridurre la speculazione e la volatilità dei mercati e al tempo stesso nel mantenere costante il flusso di finanziamenti che il sistema bancario erogherà all’economia reale.

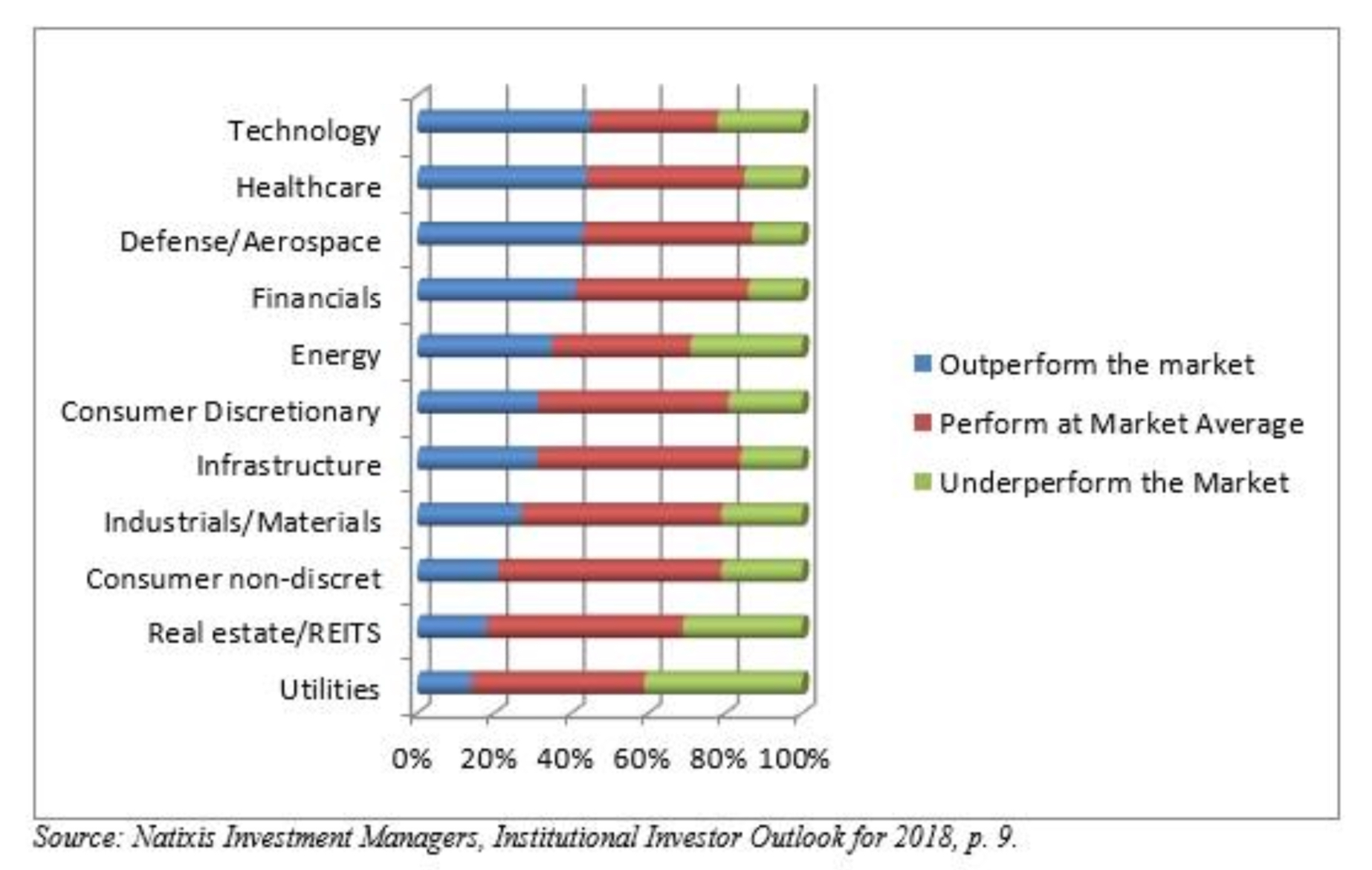

I fatti che sono accaduti dimostrano che Yellen ha avuto ragione ad avvalersene e, non a caso, nonostante ben tre rialzi, la borsa di Wall Street ha continuato a correre e il prodotto interno lordo americano (ma non solo) è cresciuto più di quanto non accadeva prima del 2008 (negli ultimi mesi siamo al 3,3% su base annua). Lo ha fatto mentre i mercati globali festeggiavano la riforma fiscale USA e le borse asiatiche imitavano i record di Wall Street. Il mercato azionario nel 2017 è corso infatti più di ogni previsione e non stanno materializzandosi le (usuali in questi casi) prese di profitto per archiviare un anno positivo. Ben pochi operatori oggi ritengono di trovarsi nel ben mezzo di una bolla speculativa che sta per scoppiare come invece si riteneva tanto all’inizio dell’anno quanto durante la pausa estiva.

L’ECONOMIA DEI PAESI EMERGENTI CRESCE

Ma la Yellen è riuscita in un altro capolavoro: quello di effettuare manovre sui tassi credibili, composte e prevedibili senza far impennare il cambio del Dollaro o provocare un risucchio di capitali dai Paesi Emergenti, non contrastando dunque la loro ripresa economica che tanta parte ha avuto nella crescita dei profitti delle principali aziende multinazionali americane quotate a Wall Street. La Banca Mondiale ha infatti rivisto al rialzo le previsioni per la crescita economica della Cina nel 2017, al 6,8% dal 6,7% di ottobre. Nel 2018, la Cina probabilmente supererà addirittura le previsioni. Anche quelle per la sua valuta, il renminbi, sono migliorate, contrastando dunque le attese di ulteriori fuoriuscite di capitali e tensioni conseguenti sul cambio. Il rialzo di cinque punti base della banca centrale cinese sulle operazioni di reverse repo e quello sui tassi a 1 anno per i prestiti ha costituito un segnale restrittivo per le politiche monetarie future e si è coordinato con i segnali lanciati dalla FED.

Sono state diffuse al momento ben poche previsioni relative alla crescita mondiale nel 2017 ma la mia aspettativa è che si collocherà vicino ad un tasso del 4%, il più alto anch’esso da molto tempo a questa parte.

SINCRONISMI E CONCOMITANZE MONETARIE E FISCALI NON POTRANNO CHE STIMOLARE ANCHE L’INFLAZIONE

Difficile affermare che sia merito di qualcuno in particolare, ma sicuramente gli economisti concordano nel sostenere che buona parte del merito sia dovuta alla “sincronicitá” delle politiche monetarie e, di conseguenza, della reazione delle maggiori economie globali. Un secondo importantissimo motivo della crescita e dell’euforia dei mercati riguarda poi la quasi assenza di inflazione e tensioni salariali, imputandole alla forte innovazione tecnologica e al succede commercio elettronico, che ha fatto crescere la produttività del lavoro e incrementato le importazioni dirette dai paesi emergenti (Cina innanzitutto).

Anche la Banca d’Inghilterra (la Banca Centrale Britannica) ha finalmente innalzato di un quarto di punto il tasso base, in Novembre, ma questa lo ha fatto dopo aver rilevato che le statistiche indicano una crescita dell’inflazione oltre il 3%, superiore alle aspettative e a valle di un successo (o almeno percepito tale) sul negoziato con l’Unione Europea relativo alla fuoriuscita del Regno Unito. La Sterlina peraltro ha tenuto relativamente bene, nonostante le cornacchie del disastro che sarebbe dovuto accadere con la Brexit e anzi, adesso che il negoziato è terminato ci aspetta anche in Gran Bretagna uno stimolo fiscale che tenderà a sopperire all’assenza di quello monetario.

Anche da un punto di vista fiscale la recente manovra di riduzione delle aliquote che è in corso di definizione al Congresso Americano e quella che -a breve- verrà avviata dalla Gran Bretagna, dovrebbero dare ulteriore impulso agli investimenti, ai mercati finanziari e, in definitiva, anche all’economia reale. Tutto ciò però non potrà lasciare a lungo il tasso di inflazione dei prezzi così basso come lo vediamo oggi, non potrà non avere effetti sulla dinamica salariale e non potrà non riflettere l’attesa di rendimenti migliori sugli investimenti effettuati (immobili compresi), cosa che alla fine andrà ad impattare anche sui saggi di rendimento dei titoli obbligazionari.

EFFETTI MODERATI MA NON ASSENTI

Quanto è prevedibile che ciò possa trasmettere volatilità e incertezza sui mercati finanziari? Molto poco, verrebbe da dire, a meno che non si sommino ai tipici effetti del surriscaldamento delle economie anche altri fattori, come taluni strappi sui prezzi delle materie prime, piuttosto che eventuali nuove tensioni geopolitiche. Certo il 2018 si preannuncia carico di buoni eventi ma anche di possibili imprevisti.

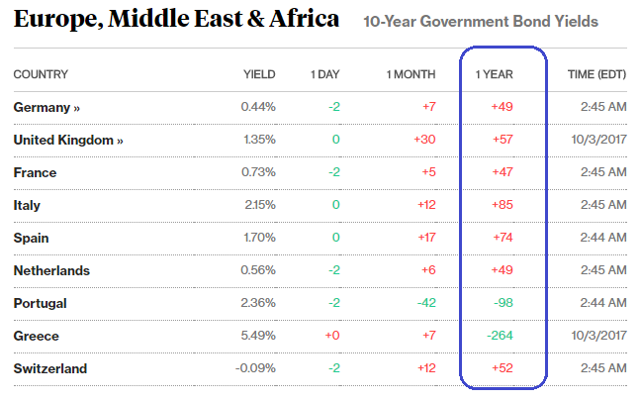

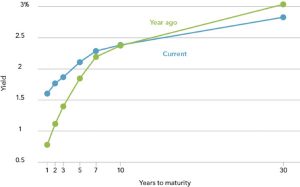

Tuttavia è difficile pensare che il percorso di aggiustamento dei tassi di interesse verso l’alto verrà interrotto, tanto per effetto della politica monetaria quanto per il progressivo aggiustamento verso l’alto dei tassi a più lungo termine che, dalle economie anglosassoni, si trasferiranno anche a quella dell’euro-zona e a quelle asiatiche, forse le più esposte ad ulteriori tensioni inflattive.

Alla fine dell’anno magari, ma anche a casa nostra non potremo non sperimentare un progressivo aggiustamento verso l’alto dei tassi di interesse, oggi tenuti a bada anche dalla forza della Divisa Comune e dalla conseguente pressione al ribasso sui rendimenti.

Stefano di Tommaso

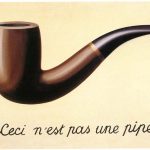

La Trahison des images (la fuorvianza delle immagini) è un suo dipinto realizzato nel 1928-29 (l’anno della più grande delle crisi di Borsa della storia). L’opera, contestando la raffigurazione della pipa (non si tratta di fatto di una pipa, bensì di una sua immagine), mira a mettere in risalto la differenza di tangibilità e consistenza che il mondo della realtà ha con quello dei segni, invitando alla riflessione sulla complessità del linguaggio. A cinquant’anni dalla morte di Maigritte il messaggio della filosofia surrealista lanciato con forza proprio dalla pittura di grandi evocatori di concetti astratti come lui (ma anche da Miró, Ernst, Dalí, de Chirico ecc…), non poteva essere più attuale nel contesto odierno dei mercati finanziari.

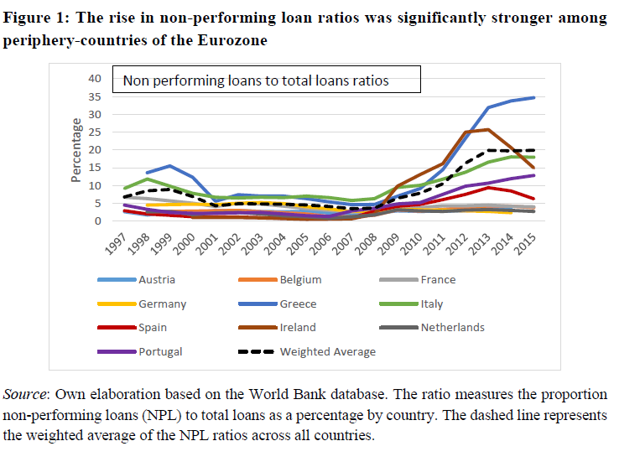

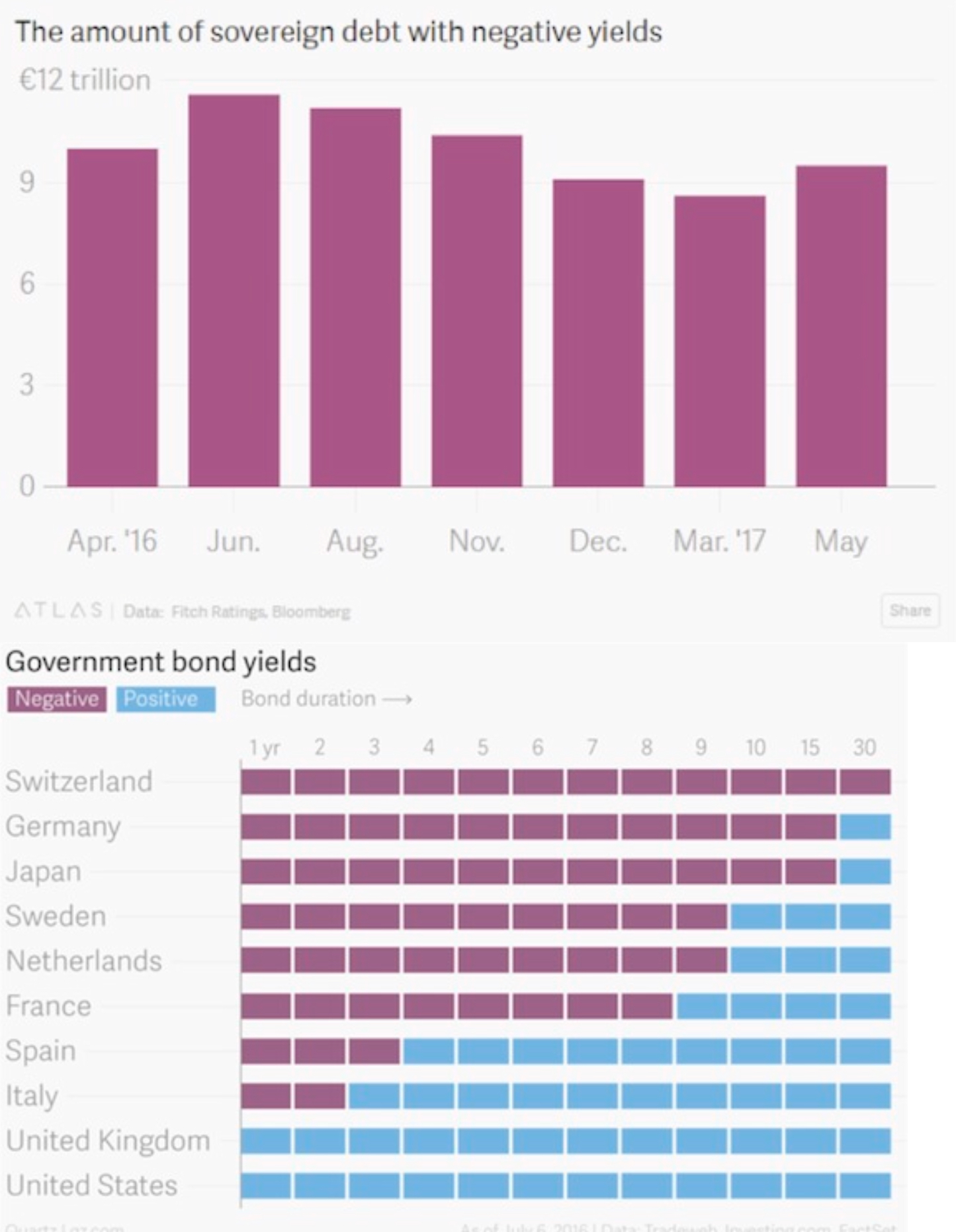

La Trahison des images (la fuorvianza delle immagini) è un suo dipinto realizzato nel 1928-29 (l’anno della più grande delle crisi di Borsa della storia). L’opera, contestando la raffigurazione della pipa (non si tratta di fatto di una pipa, bensì di una sua immagine), mira a mettere in risalto la differenza di tangibilità e consistenza che il mondo della realtà ha con quello dei segni, invitando alla riflessione sulla complessità del linguaggio. A cinquant’anni dalla morte di Maigritte il messaggio della filosofia surrealista lanciato con forza proprio dalla pittura di grandi evocatori di concetti astratti come lui (ma anche da Miró, Ernst, Dalí, de Chirico ecc…), non poteva essere più attuale nel contesto odierno dei mercati finanziari. Sono quasi due anni che I banchieri centrali ci raccontano della loro volontà di procedere a una graduale ritirata da quello che è stato forse il loro più vasto e profondo intervento nella storia dell’economia: il Quantitative Easing (l’allentamento della politica monetaria seguìto alla brusca riduzione della liquidità in circolazione dopo la crisi borsistica del 2008). All’epoca si rischiava di ripercorrere pedissequamente gli otto anni di crisi economica che erano seguiti alla crisi finanziaria del 1929 e i principali banchieri centrali nel mondo, capitanati da quelli anglosassoni, decisero nel 2008 di controbilanciare con vigore la riduzione del moltiplicatore monetario del credito (e della velocità di circolazione della moneta) con l’acquisto sul mercato di grandi quantità di titoli e dunque con la conseguenza di affogarli di liquidità. I tassi di interesse discesero perciò più o meno bruscamente intorno allo zero e questo fatto risultò a sua volta essenziale per rendere sostenibile un altro macigno che rischiava di schiacciare per sempre l’economia mondiale: l’eccesso di indebitamento generale (tanto privato quanto degli Stati sovrani).

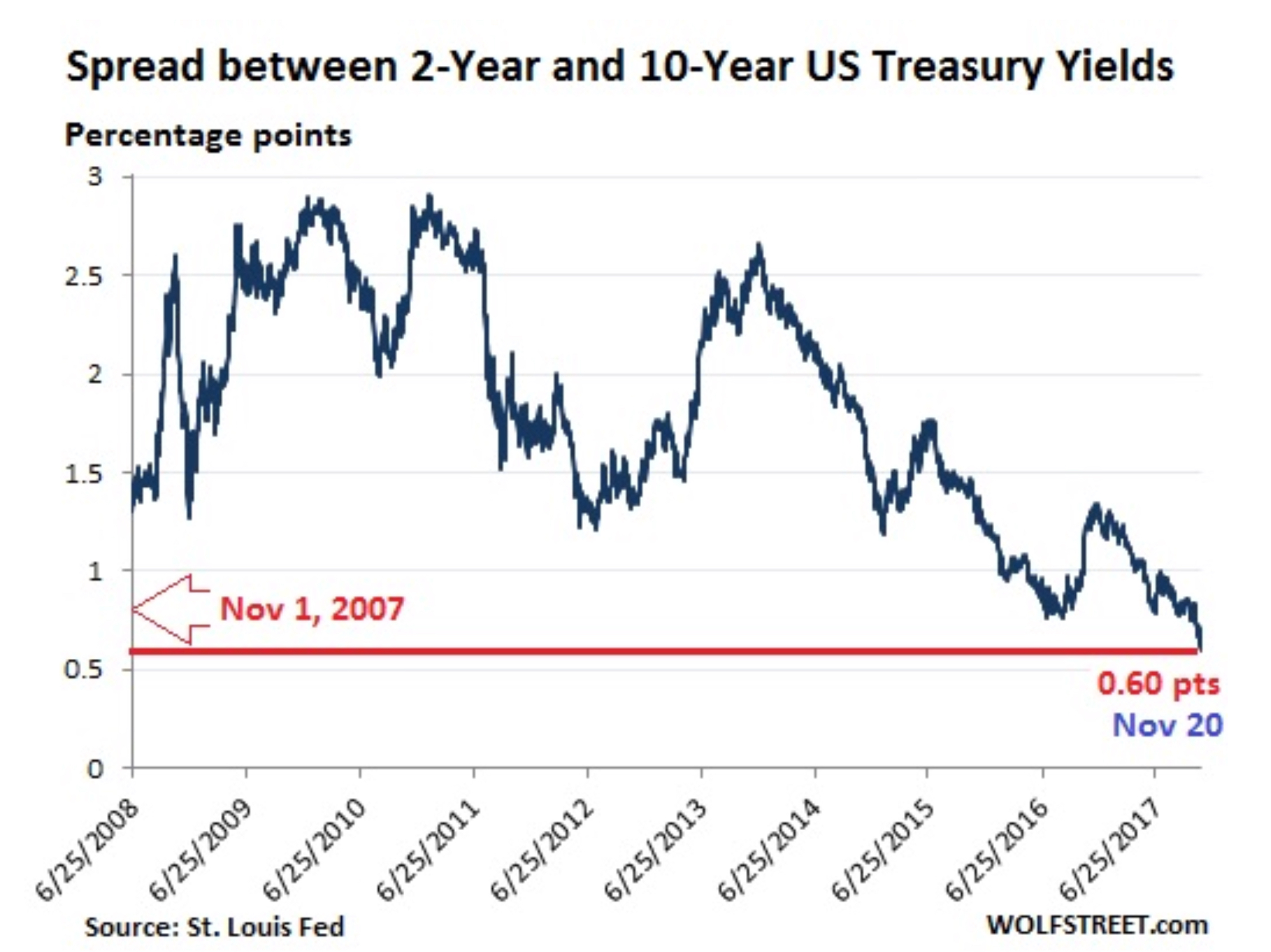

Sono quasi due anni che I banchieri centrali ci raccontano della loro volontà di procedere a una graduale ritirata da quello che è stato forse il loro più vasto e profondo intervento nella storia dell’economia: il Quantitative Easing (l’allentamento della politica monetaria seguìto alla brusca riduzione della liquidità in circolazione dopo la crisi borsistica del 2008). All’epoca si rischiava di ripercorrere pedissequamente gli otto anni di crisi economica che erano seguiti alla crisi finanziaria del 1929 e i principali banchieri centrali nel mondo, capitanati da quelli anglosassoni, decisero nel 2008 di controbilanciare con vigore la riduzione del moltiplicatore monetario del credito (e della velocità di circolazione della moneta) con l’acquisto sul mercato di grandi quantità di titoli e dunque con la conseguenza di affogarli di liquidità. I tassi di interesse discesero perciò più o meno bruscamente intorno allo zero e questo fatto risultò a sua volta essenziale per rendere sostenibile un altro macigno che rischiava di schiacciare per sempre l’economia mondiale: l’eccesso di indebitamento generale (tanto privato quanto degli Stati sovrani). Il “Tapering” però (che dal punto di vista economico dovrebbe essere l’esatto opposto della manovra espansiva) sbandierato da due anni a questa parte dagli annunci dei medesimi banchieri centrali, preoccupati dall’incessante e dilagante crescita dei valori azionari e obbligazionari, è risultato tuttavia così prudente e graduale da apparire sostanzialmente inesistente. Un caso così estremo da risultare sostanzialmente illusorio di quella “Forward Guidance” (anticipazione verbale delle future manovre) che le banche centrali amano utilizzare per indirizzare i mercati quando vedono degli eccessi che potrebbero trasformarsi in futuri disastri.

Il “Tapering” però (che dal punto di vista economico dovrebbe essere l’esatto opposto della manovra espansiva) sbandierato da due anni a questa parte dagli annunci dei medesimi banchieri centrali, preoccupati dall’incessante e dilagante crescita dei valori azionari e obbligazionari, è risultato tuttavia così prudente e graduale da apparire sostanzialmente inesistente. Un caso così estremo da risultare sostanzialmente illusorio di quella “Forward Guidance” (anticipazione verbale delle future manovre) che le banche centrali amano utilizzare per indirizzare i mercati quando vedono degli eccessi che potrebbero trasformarsi in futuri disastri. Ad ascoltare gli annunci bellicosi di aumenti dei tassi di interesse della Yellen sembrava che una nuova crisi dei mercati potesse arrivare solo per effetto di tale manovra, attuata invece sino ad oggi in forma quasi simbolica, perché lo sanno tutti che un vero rialzo dei tassi di interesse I governi di tutto il mondo non possono permetterselo, fino a quando non saranno riusciti a monetizzare buona parte del debito pubblico, cioè per molti anni ancora. Tanto per fare due numeri, dal 2007 i debiti globali (pubblici e privati) sono infatti aumentati di oltre il 70%, arrivando a sfiorare i 140mila miliardi di dollari secondo il Fondo monetario internazionale. E’ chiaro anche a un bambino che -se un’importante risalita dei tassi si materializzasse- il maggior costo del servizio del debito non farebbe che incrementare I disavanzi pubblici e dunque la massa del debito stesso, impedendone il rientro a volumi più fisiologici. Ecco dunque che si procede sistematicamente a graduali rinvii dei rialzi annunciati e a piccoli passi di un quarto di punto percentuale alla volta, augurandosi che l’omeopatia funzioni davvero nel limitare gli eccessi dei mercati finanziari.

Ad ascoltare gli annunci bellicosi di aumenti dei tassi di interesse della Yellen sembrava che una nuova crisi dei mercati potesse arrivare solo per effetto di tale manovra, attuata invece sino ad oggi in forma quasi simbolica, perché lo sanno tutti che un vero rialzo dei tassi di interesse I governi di tutto il mondo non possono permetterselo, fino a quando non saranno riusciti a monetizzare buona parte del debito pubblico, cioè per molti anni ancora. Tanto per fare due numeri, dal 2007 i debiti globali (pubblici e privati) sono infatti aumentati di oltre il 70%, arrivando a sfiorare i 140mila miliardi di dollari secondo il Fondo monetario internazionale. E’ chiaro anche a un bambino che -se un’importante risalita dei tassi si materializzasse- il maggior costo del servizio del debito non farebbe che incrementare I disavanzi pubblici e dunque la massa del debito stesso, impedendone il rientro a volumi più fisiologici. Ecco dunque che si procede sistematicamente a graduali rinvii dei rialzi annunciati e a piccoli passi di un quarto di punto percentuale alla volta, augurandosi che l’omeopatia funzioni davvero nel limitare gli eccessi dei mercati finanziari. Calcola la Banca Pictet che, secondo gli annunci odierni dei loro governatori, dopo i 2.540 miliardi di dollari iniettati sui mercati dalle 5 maggiori banche centrali del mondo nel 2017, si scenderà a “soli” 510 miliardi nel 2018 per poi teoricamente azzerare la liquidità immessa a partire dal 2019. Dunque bisogna aspettare almeno un biennio per verificare se toccheremo con mano una riduzione della liquidità sui mercati.

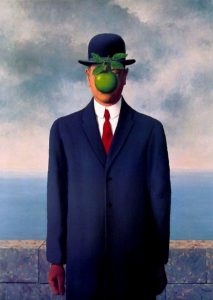

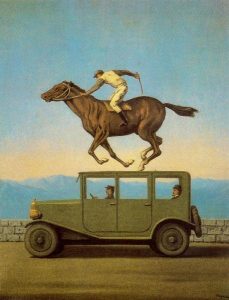

Calcola la Banca Pictet che, secondo gli annunci odierni dei loro governatori, dopo i 2.540 miliardi di dollari iniettati sui mercati dalle 5 maggiori banche centrali del mondo nel 2017, si scenderà a “soli” 510 miliardi nel 2018 per poi teoricamente azzerare la liquidità immessa a partire dal 2019. Dunque bisogna aspettare almeno un biennio per verificare se toccheremo con mano una riduzione della liquidità sui mercati. “Davvero qualcuno vuol fermare il galoppo dell’economia ?” (avrebbe chiesto Maigritte con ironia). Nessuno, davvero, nemmeno se “sospinto” da forze artificiali. Anche perché i Paesi OCSE sanno benissimo che senza la manna dell’accelerazione del prodotto globale lordo che oggi finalmente si dispiega essi non potrebbero sostenere le tensioni sociali interne che derivano dal fatto che le classi meno agiate dei paesi più ricchi hanno beneficiato sino ad oggi ben poco della ripresa economica. La crescita indotta dalle facilitazioni monetarie ha in prima battuta favorito i detentori di attività finanziarie. Cioè h ampliato la disuguaglianza economica. Ci vuole tempo perché i suoi benefici si trasmettano all’economia reale.

“Davvero qualcuno vuol fermare il galoppo dell’economia ?” (avrebbe chiesto Maigritte con ironia). Nessuno, davvero, nemmeno se “sospinto” da forze artificiali. Anche perché i Paesi OCSE sanno benissimo che senza la manna dell’accelerazione del prodotto globale lordo che oggi finalmente si dispiega essi non potrebbero sostenere le tensioni sociali interne che derivano dal fatto che le classi meno agiate dei paesi più ricchi hanno beneficiato sino ad oggi ben poco della ripresa economica. La crescita indotta dalle facilitazioni monetarie ha in prima battuta favorito i detentori di attività finanziarie. Cioè h ampliato la disuguaglianza economica. Ci vuole tempo perché i suoi benefici si trasmettano all’economia reale.