L’INFLAZIONE NON ARRIVA

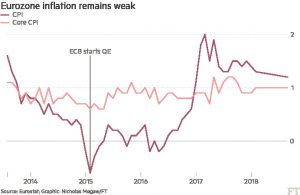

Secondo l’Economist il livello dei tassi di interesse reali non è mai stato così basso dall’epoca della grande crisi finanziaria del 2008. Questa sarebbe la prima ragione per cui le banche centrali starebbero tornando a far crescere i rendimenti nominali, dolcemente ma continuamente e per la quale continueranno a farlo ancora per molo tempo in avanti. Ma di certezze riguardo alla misura dell’inflazione in giro ce ne sono davvero poche. Anzi, ancora una volta come già era successo a Ottobre, l’allarme inflazione almeno negli Stati Uniti d’America sembra di nuovo essere rientrato. L’inflazione avanza si, ma con grande moderazione.

LA RICERCA DI BAIN & Co SUL FUTURO DELL’AUTOMAZIONE

Questa volta a sostenere che -almeno nel breve termine- i tassi cresceranno anche più di quanto oggi ci si possa attendere è l’autorevole società di consulenza e investimenti americana Bain&Co. che afferma che sarà proprio lo sviluppo dell’automazione e della robotica a premere per un nuovo rialzo dei tassi, dal momento che sempre più aziende cercheranno di spingere sull’accelerazione degli investimenti in tal senso, facendo innalzare la domanda dei capitali oltre il limite della loro offerta.

Non importa invece all’Economist che Bain affermi altresì che tali investimenti innalzeranno la produttività del lavoro (e dunque l’offerta di beni e servizi) nonché la disoccupazione (almeno quella di breve termine), due fattori fondamentali per il loro effetto deflattivo, né conta il fatto che gli investimenti industriali si portano dietro un sempre maggiore livello di investimenti collaterali in software, di ingegneria, di finanza e di altri servizi accessori, i quali tutti insieme dovrebbero dare una spinta considerevole tanto al livello di output industriale (che è ancora la prima componente del Prodotto Lordo dell’economia) quanto all’occupazione giovanile, alla creazione di start-up tecnologiche, e alla domanda di nuovi investimenti infrastrutturali, proprio quelli che -dipendendo fortemente dalla politica- a tutt’oggi ancora non si sono visti sullo scenario globale.

L’ECONOMIST CI RICAMA SOPRA

Secondo l’Economist invece l’innalzamento della domanda di investimenti, unita a quello dell’inflazione, procurerà stress ai mercati finanziari, che potrebbero reagire nervosamente. Potrebbero, certo, così come molti altri fattori fondamentali dell’economia potrebbero determinare sfiducia negli operatori economici, ma fino ad oggi l’Economist lo ha scritto da almeno un anno e mezzo e quello che è accaduto è sotto gli occhi di tutti: l’esatto opposto.

NON SARÀ LA DOMANDA DI CAPITALI A FAR CRESCERE I TASSI, BENSÌ LA POLITICA DELLE BANCHE CENTRALI

Quantomeno bisogna osservare che -se la domanda di capitali e finanziamenti per sostenere gli investimenti sarà elevata- per osservare un’eventuale innalzamento del loro prezzo bisognerà guardare anche a cosa succede alla loro offerta, vale a dire all’ammontare complessivo di liquidità in circolazione e alla capacità del sistema finanziario di convogliarla in direzione dell’economia reale. E la liquidità in circolazione -è ben noto- è governata dalle politiche monetarie delle banche centrali. Se queste ultime risulteranno inutilmente o eccessivamente restrittive è certo possibile che la domanda di capitali ne supererà l’offerta, portando al rialzo i tassi di interesse reali. Quelli cioè che vengono misurati dopo aver depurato l’effetto dell’inflazione.

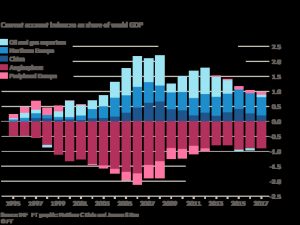

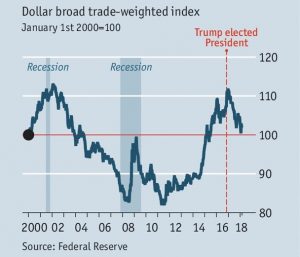

Ma abbiamo appena visto che tra i Paesi maggiormente sviluppati nel mondo l’inflazione non corre, anzi si limita all’intorno del tasso fisiologico lungamente auspicato sino ad oggi dalle banche centrali, quel famoso 2% considerato -non si sa bene perché- “salutare” per l’economia. Dunque se i tassi reali sono rimasti fino ad oggi così bassi un motivo ce lo avranno avuto. Questo motivo è stato l’elevato livello di liquidità immesso sul mercato globale dei capitali proprio dalle banche centrali, perché almeno una piccola parte di essi sgocciolasse più a valle, a stimolare l’economia reale. Ciò confermerebbe l’assunto che, se i tassi saliranno o meno, dipenderà assai poco da domanda e offerta di capitali, e assai più dalle politiche monetarie delle banche centrali, le quali a tutt’oggi non avrebbero molte ragioni per andare a guastare la sincronia meravigliosa che, complice il Dollaro debole, si è creata attorno al mondo nella crescita economica.

I ROBOT PORTERANNO L’AUMENTO DELLE DISUGUAGLIANZE SOCIALI

In una cosa l’Economist sembra invece aver ragione da vendere: in assenza di politiche fiscali incisive e mirate l’incremento degli investimenti in automazione industriale porterà un incremento delle diseguaglianze economiche e della necessità di politiche mirate di sussidio. Secondo Bain lo sviluppo dell’automazione e dell’intelligenza artificiale porterà infatti entro il 2030 alla cancellazione del 20-25% degli attuali posti di lavoro, soprattutto tra quelli meno qualificati, mentre saranno ancor meglio pagate le professionalità più richieste per permettere di funzionare ad un sistema industriale sempre più automatizzato.

L’INFLAZIONE NON CRESCERÀ PIÙ DI TANTO

Ma c’è da scommetterci che i consumi non cresceranno altrettanto quanto i Prodotti Lordi dell’economia, perché chi già si trova nel benessere tende a risparmiare molto più di quanto facciano le classi meno agiate, con il risultato che potremmo trovarci nella stessa situazione vista negli ultimi anni di “congestione dei risparmi” (savings glut) che ha contribuito a determinare la discesa dei rendimenti e la cavalcata delle borse negli ultimi anni. Come dire che ci sono buone ragioni per credere che, al contrario di quanto affermino ripetutamente da qualche anno le cornacchie dei mercati finanziari, l’inflazione non salirà significativamente e i rendimenti reali potrebbero riprendersi solo un po’, ma non troppo.

I TASSI NON POTRANNO CRESCERE TROPPO

Un ulteriore motivo per rimanere relativamente ottimisti sul fatto che, a maggior ragione se ci si aspetta che l’inflazione possa crescere leggermente, i tassi di interesse reale potrebbero salire si, ma di molto poco, è anche quello dell’eccesso di debito che affligge da almeno un decennio l’economia globale. Per non parlare dei debiti pubblici, i quali a tutt’oggi continuano a crescere e se- come sembra- le necessità di sussidi pubblici non si ridurranno bensì saranno affiancate dalle esigenze di investimenti pubblici infrastrutturali, quei debiti continueranno a restare eccessivi, rendendo politicamente inaccettabili le velleità odierne delle banche centrali di ridurre la liquidità in circolazione e far crescere molto gli interessi.

Come dire che le attese dei mercati sono quelle di molta moderazione nella crescita dei tassi di interesse e, di conseguenza, non troppo negative per le Borse e anzi tutto sommato positive per le banche italiane, che della moderata risalita dei tassi beneficeranno decisamente, erogando più prestiti alle imprese senza che ciò arrivi deprimere le proprie ragioni di credito. Cosa che aiuterà la nostra economia a riavvicinarsi ai ritmi di crescita del resto dell’Unione.

Stefano di Tommaso

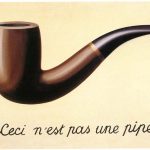

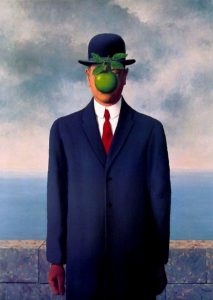

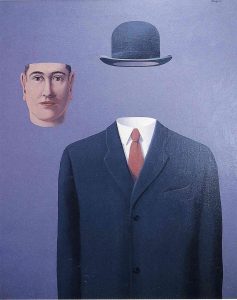

La Trahison des images (la fuorvianza delle immagini) è un suo dipinto realizzato nel 1928-29 (l’anno della più grande delle crisi di Borsa della storia). L’opera, contestando la raffigurazione della pipa (non si tratta di fatto di una pipa, bensì di una sua immagine), mira a mettere in risalto la differenza di tangibilità e consistenza che il mondo della realtà ha con quello dei segni, invitando alla riflessione sulla complessità del linguaggio. A cinquant’anni dalla morte di Maigritte il messaggio della filosofia surrealista lanciato con forza proprio dalla pittura di grandi evocatori di concetti astratti come lui (ma anche da Miró, Ernst, Dalí, de Chirico ecc…), non poteva essere più attuale nel contesto odierno dei mercati finanziari.

La Trahison des images (la fuorvianza delle immagini) è un suo dipinto realizzato nel 1928-29 (l’anno della più grande delle crisi di Borsa della storia). L’opera, contestando la raffigurazione della pipa (non si tratta di fatto di una pipa, bensì di una sua immagine), mira a mettere in risalto la differenza di tangibilità e consistenza che il mondo della realtà ha con quello dei segni, invitando alla riflessione sulla complessità del linguaggio. A cinquant’anni dalla morte di Maigritte il messaggio della filosofia surrealista lanciato con forza proprio dalla pittura di grandi evocatori di concetti astratti come lui (ma anche da Miró, Ernst, Dalí, de Chirico ecc…), non poteva essere più attuale nel contesto odierno dei mercati finanziari. Sono quasi due anni che I banchieri centrali ci raccontano della loro volontà di procedere a una graduale ritirata da quello che è stato forse il loro più vasto e profondo intervento nella storia dell’economia: il Quantitative Easing (l’allentamento della politica monetaria seguìto alla brusca riduzione della liquidità in circolazione dopo la crisi borsistica del 2008). All’epoca si rischiava di ripercorrere pedissequamente gli otto anni di crisi economica che erano seguiti alla crisi finanziaria del 1929 e i principali banchieri centrali nel mondo, capitanati da quelli anglosassoni, decisero nel 2008 di controbilanciare con vigore la riduzione del moltiplicatore monetario del credito (e della velocità di circolazione della moneta) con l’acquisto sul mercato di grandi quantità di titoli e dunque con la conseguenza di affogarli di liquidità. I tassi di interesse discesero perciò più o meno bruscamente intorno allo zero e questo fatto risultò a sua volta essenziale per rendere sostenibile un altro macigno che rischiava di schiacciare per sempre l’economia mondiale: l’eccesso di indebitamento generale (tanto privato quanto degli Stati sovrani).

Sono quasi due anni che I banchieri centrali ci raccontano della loro volontà di procedere a una graduale ritirata da quello che è stato forse il loro più vasto e profondo intervento nella storia dell’economia: il Quantitative Easing (l’allentamento della politica monetaria seguìto alla brusca riduzione della liquidità in circolazione dopo la crisi borsistica del 2008). All’epoca si rischiava di ripercorrere pedissequamente gli otto anni di crisi economica che erano seguiti alla crisi finanziaria del 1929 e i principali banchieri centrali nel mondo, capitanati da quelli anglosassoni, decisero nel 2008 di controbilanciare con vigore la riduzione del moltiplicatore monetario del credito (e della velocità di circolazione della moneta) con l’acquisto sul mercato di grandi quantità di titoli e dunque con la conseguenza di affogarli di liquidità. I tassi di interesse discesero perciò più o meno bruscamente intorno allo zero e questo fatto risultò a sua volta essenziale per rendere sostenibile un altro macigno che rischiava di schiacciare per sempre l’economia mondiale: l’eccesso di indebitamento generale (tanto privato quanto degli Stati sovrani). Il “Tapering” però (che dal punto di vista economico dovrebbe essere l’esatto opposto della manovra espansiva) sbandierato da due anni a questa parte dagli annunci dei medesimi banchieri centrali, preoccupati dall’incessante e dilagante crescita dei valori azionari e obbligazionari, è risultato tuttavia così prudente e graduale da apparire sostanzialmente inesistente. Un caso così estremo da risultare sostanzialmente illusorio di quella “Forward Guidance” (anticipazione verbale delle future manovre) che le banche centrali amano utilizzare per indirizzare i mercati quando vedono degli eccessi che potrebbero trasformarsi in futuri disastri.

Il “Tapering” però (che dal punto di vista economico dovrebbe essere l’esatto opposto della manovra espansiva) sbandierato da due anni a questa parte dagli annunci dei medesimi banchieri centrali, preoccupati dall’incessante e dilagante crescita dei valori azionari e obbligazionari, è risultato tuttavia così prudente e graduale da apparire sostanzialmente inesistente. Un caso così estremo da risultare sostanzialmente illusorio di quella “Forward Guidance” (anticipazione verbale delle future manovre) che le banche centrali amano utilizzare per indirizzare i mercati quando vedono degli eccessi che potrebbero trasformarsi in futuri disastri. Ad ascoltare gli annunci bellicosi di aumenti dei tassi di interesse della Yellen sembrava che una nuova crisi dei mercati potesse arrivare solo per effetto di tale manovra, attuata invece sino ad oggi in forma quasi simbolica, perché lo sanno tutti che un vero rialzo dei tassi di interesse I governi di tutto il mondo non possono permetterselo, fino a quando non saranno riusciti a monetizzare buona parte del debito pubblico, cioè per molti anni ancora. Tanto per fare due numeri, dal 2007 i debiti globali (pubblici e privati) sono infatti aumentati di oltre il 70%, arrivando a sfiorare i 140mila miliardi di dollari secondo il Fondo monetario internazionale. E’ chiaro anche a un bambino che -se un’importante risalita dei tassi si materializzasse- il maggior costo del servizio del debito non farebbe che incrementare I disavanzi pubblici e dunque la massa del debito stesso, impedendone il rientro a volumi più fisiologici. Ecco dunque che si procede sistematicamente a graduali rinvii dei rialzi annunciati e a piccoli passi di un quarto di punto percentuale alla volta, augurandosi che l’omeopatia funzioni davvero nel limitare gli eccessi dei mercati finanziari.

Ad ascoltare gli annunci bellicosi di aumenti dei tassi di interesse della Yellen sembrava che una nuova crisi dei mercati potesse arrivare solo per effetto di tale manovra, attuata invece sino ad oggi in forma quasi simbolica, perché lo sanno tutti che un vero rialzo dei tassi di interesse I governi di tutto il mondo non possono permetterselo, fino a quando non saranno riusciti a monetizzare buona parte del debito pubblico, cioè per molti anni ancora. Tanto per fare due numeri, dal 2007 i debiti globali (pubblici e privati) sono infatti aumentati di oltre il 70%, arrivando a sfiorare i 140mila miliardi di dollari secondo il Fondo monetario internazionale. E’ chiaro anche a un bambino che -se un’importante risalita dei tassi si materializzasse- il maggior costo del servizio del debito non farebbe che incrementare I disavanzi pubblici e dunque la massa del debito stesso, impedendone il rientro a volumi più fisiologici. Ecco dunque che si procede sistematicamente a graduali rinvii dei rialzi annunciati e a piccoli passi di un quarto di punto percentuale alla volta, augurandosi che l’omeopatia funzioni davvero nel limitare gli eccessi dei mercati finanziari. Calcola la Banca Pictet che, secondo gli annunci odierni dei loro governatori, dopo i 2.540 miliardi di dollari iniettati sui mercati dalle 5 maggiori banche centrali del mondo nel 2017, si scenderà a “soli” 510 miliardi nel 2018 per poi teoricamente azzerare la liquidità immessa a partire dal 2019. Dunque bisogna aspettare almeno un biennio per verificare se toccheremo con mano una riduzione della liquidità sui mercati.

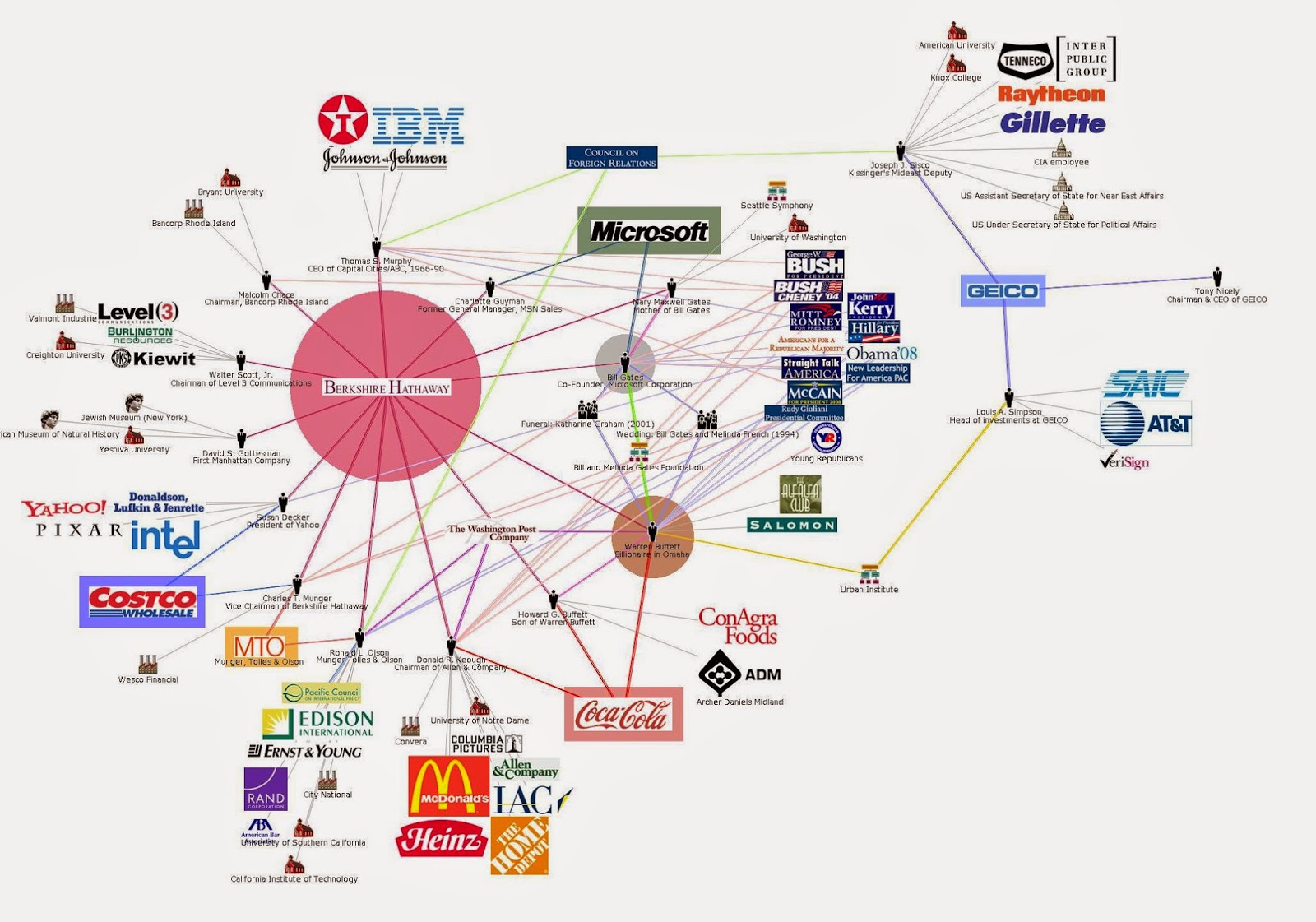

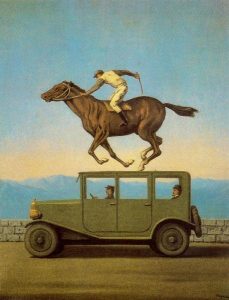

Calcola la Banca Pictet che, secondo gli annunci odierni dei loro governatori, dopo i 2.540 miliardi di dollari iniettati sui mercati dalle 5 maggiori banche centrali del mondo nel 2017, si scenderà a “soli” 510 miliardi nel 2018 per poi teoricamente azzerare la liquidità immessa a partire dal 2019. Dunque bisogna aspettare almeno un biennio per verificare se toccheremo con mano una riduzione della liquidità sui mercati. “Davvero qualcuno vuol fermare il galoppo dell’economia ?” (avrebbe chiesto Maigritte con ironia). Nessuno, davvero, nemmeno se “sospinto” da forze artificiali. Anche perché i Paesi OCSE sanno benissimo che senza la manna dell’accelerazione del prodotto globale lordo che oggi finalmente si dispiega essi non potrebbero sostenere le tensioni sociali interne che derivano dal fatto che le classi meno agiate dei paesi più ricchi hanno beneficiato sino ad oggi ben poco della ripresa economica. La crescita indotta dalle facilitazioni monetarie ha in prima battuta favorito i detentori di attività finanziarie. Cioè h ampliato la disuguaglianza economica. Ci vuole tempo perché i suoi benefici si trasmettano all’economia reale.

“Davvero qualcuno vuol fermare il galoppo dell’economia ?” (avrebbe chiesto Maigritte con ironia). Nessuno, davvero, nemmeno se “sospinto” da forze artificiali. Anche perché i Paesi OCSE sanno benissimo che senza la manna dell’accelerazione del prodotto globale lordo che oggi finalmente si dispiega essi non potrebbero sostenere le tensioni sociali interne che derivano dal fatto che le classi meno agiate dei paesi più ricchi hanno beneficiato sino ad oggi ben poco della ripresa economica. La crescita indotta dalle facilitazioni monetarie ha in prima battuta favorito i detentori di attività finanziarie. Cioè h ampliato la disuguaglianza economica. Ci vuole tempo perché i suoi benefici si trasmettano all’economia reale.