LA ROTAZIONE DEI PORTAFOGLI DEGLI INVESTITORI ISTITUZIONALI RIVELA MINOR OTTIMISMO DI QUANTO ESPRESSO DAGLI INDICI DI BORSA

Per chi si chiede come andrà l’economia globale nel 2018 c’è un modo semplice di provare a rispondere: provare a guardare dove si orientano le grandi case di investimento nel mondo. Non soltanto è utile conoscere il loro livello di fiducia, la quota investita in azioni rispetto a ciò che è investito in titoli a reddito fisso e a quale percentuale di cassa mantengono la loro liquidità, ma soprattutto è interessante conoscere la ripartizione dei loro portafogli per settori industriali, quanta quota parte è investita in titoli proc-ciclici e quanta in titoli anti-ciclici (cioè che crescono o che decrescono quando l’economia “tira”). Ebbene i dati più recenti, relativi allo “stance” di Febbraio differiscono molto da quelli di solo un mese prima:

REDDITO FISSO

come ci si poteva attendere dai corsi dei titoli obbligazionari (tutti in discesa) la quota di titoli a reddito fisso non è cresciuta nei portafogli istituzionali, ma non sembra nemmeno essere scesa, dal momento che l’attesa generale è quella di una fortissima correlazione tra gli andamenti di azioni e obbligazioni (oltre il 90%);

LIQUIDITÀ IN PORTAFOGLIO

ciò che dunque sale è invece la cassa netta detenuta (al di sopra delle medie storiche) sul totale del portafoglio di investimenti (segnale di cautela di fronte all’incertezza dei mercati) ma soprattutto aumenta l’intenzione dei gestori di portafogli di liquidare talune posizioni appena possibile sfruttando eventuali rimbalzi delle quotazioni. Evidentemente l’ipotesi alla base è che il mercato azionario è ancora troppo caro;

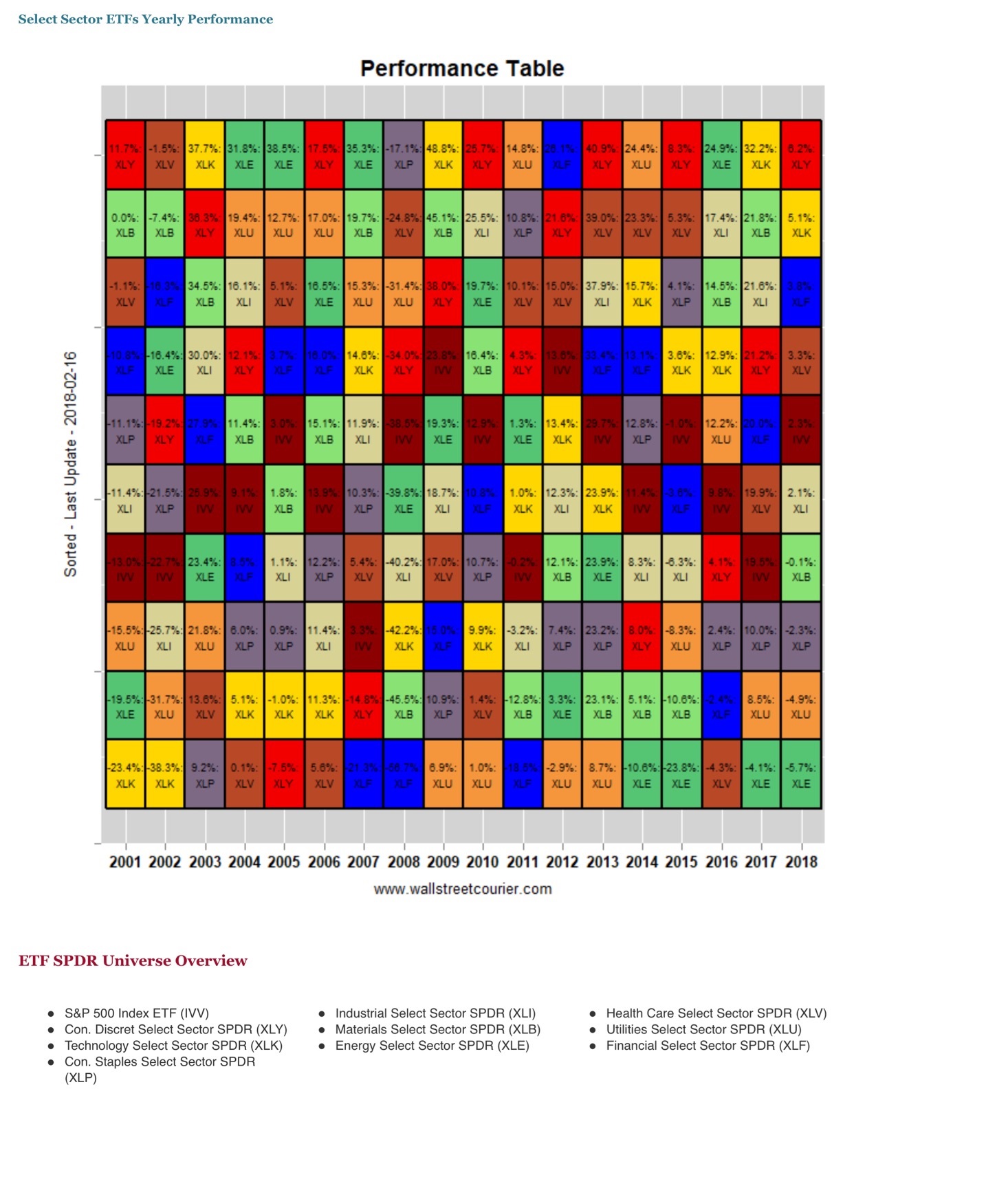

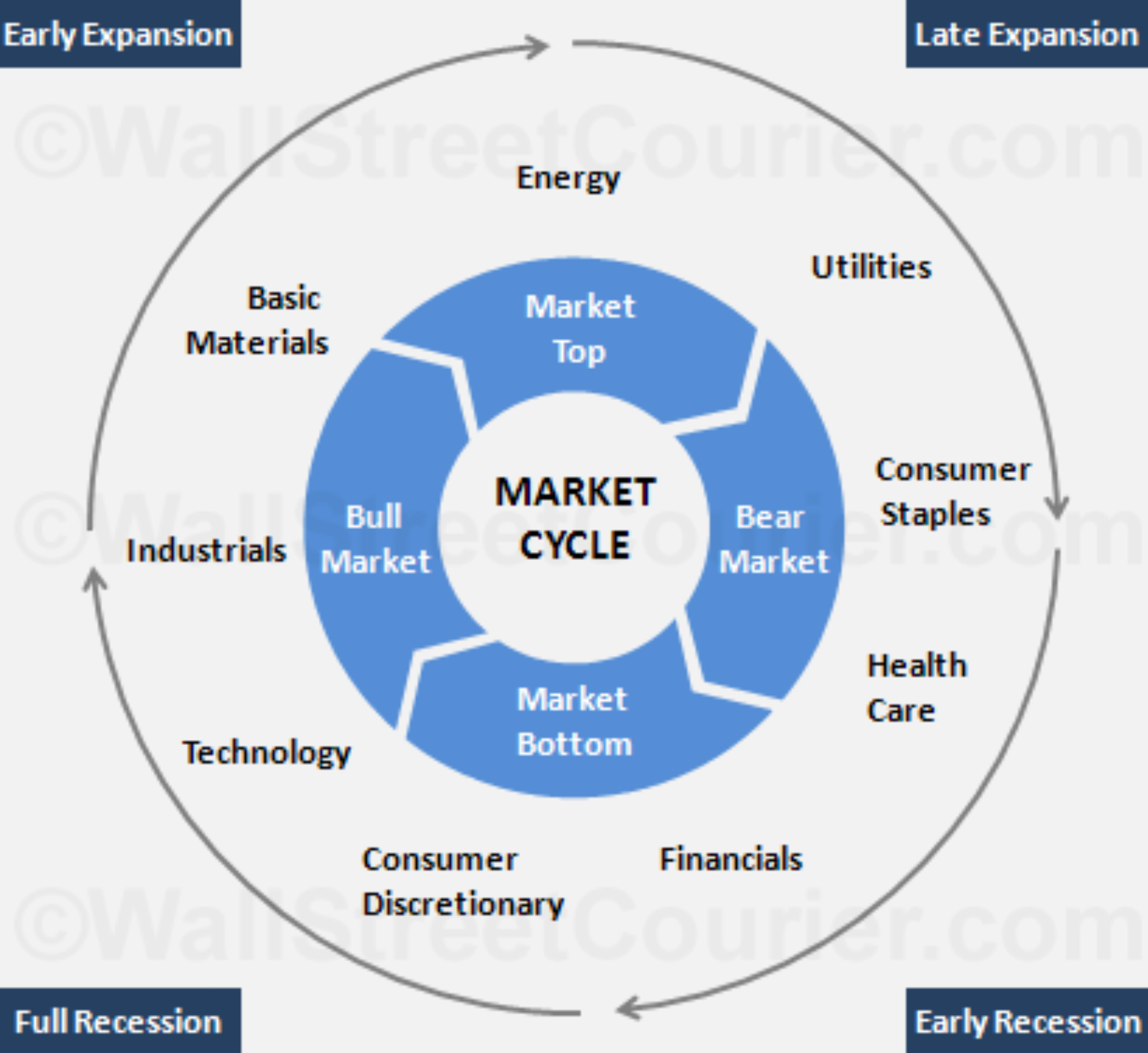

SETTORI INDUSTRIALI

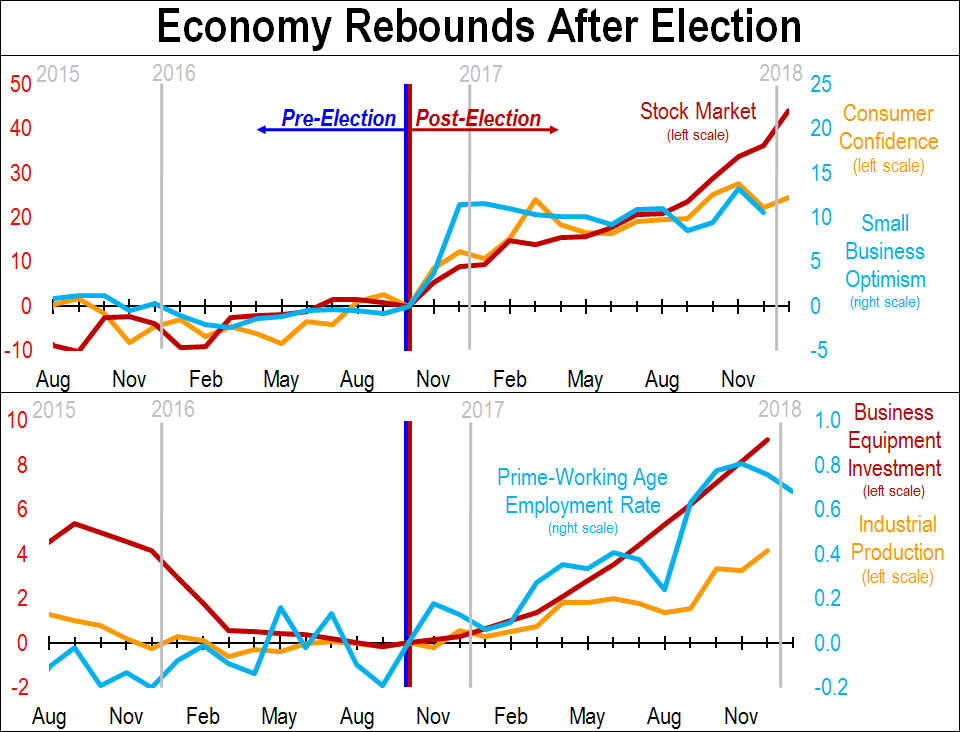

un forte segnale di avversione al rischio è la rinnovata preferenza per comparti notoriamente “difensivi” quali la sanità, le telecomunicazioni, le “utilities” (acqua, energia, servizi pubblici ecc…) mentre solo un mese fa ad essere favoriti erano soprattutto I comparti “pro-ciclici” come la meccanica e l’elettronica e le nuove tecnologie. E’ evidente che la scelta riflette l’aspettativa generale di un rallentamento dell’economia, mentre le statistiche sino ad oggi sembrano indicare il contrario.

MERCATI

dietro-front anche per i mercati emergenti, sui quali fino al mese scorso molti gestori di portafogli avevano puntato, evidentemente perchè si teme che la liquidità del mercato -chiaramente in restrizione- possa affliggere prima le piazze più remote del globo. Questo normalmente è un segnale di aspettativa di rafforzamento del Dollaro (principale moneta estera di scambio per i paesi emergenti) mentre non è un buon segnale per l’euro, che riflette l’andamento dell’Europa, che annovera le principali nazioni esportatrici di costruzioni, impianti e tecnologie industriali, le quali evidentemente non beneficeranno della ridotta disponibilità di capitali nei paesi emergenti. Tuttavia non possiamo evitare di notare che invece sono mesi che il Dollaro continua a scendere e che questo fatto tutto sommato controbilancia la fuoriuscita dei capitali dai paesi emergenti.

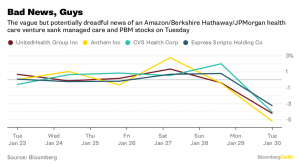

IL “GURU” DI OMAHA

interessante curiosità viene dall’orientamento di portafoglio del più famoso di tutti I gestori di investimento azionario: il quasi novantenne Warren Buffett. La sua notoria avversione ai titoli finanziari e a quelli tecnologici viene ribaltata dai fatti: il bilancio di Berkshire Hathaway vede nell’ultimo trimestre 2017 un accrescimento significativo della partecipazione in Apple (tecnologia) e in banche come Wells Fargo, Bank of America, Bank of New York Mellon e US Bancorp. Altro settore dove ha effettuato una pesante scommessa è quello dell’agricoltura, incrementando negli ultimi mesi la quota di azioni già detenuta in Monsanto. In effetti è difficile dargli torto: Apple sta performando molto bene e risulta una delle società più solide e meglio gestite di Wall Street, la tendenza al rialzo dei tassi si sta confermando e ne risultano inevitabilmente favorite le banche che vedono crescere la loro forbice (tra tassi attivi e tassi passivi) e infine i prezzi delle principali derrate alimentari stanno crescendo e ciò favorisce i titoli del settore.

MORALE

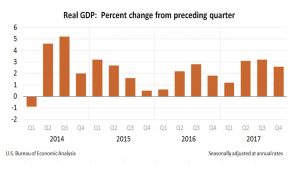

la corsa delle borse degli ultimi anni è stata accompagnata da un prolungamento del ciclo economico positivo ben oltre le più rosee aspettative che, anche per la sua lunga durata è riuscito a sincronizzare l’economia americana (il cui orologio va notoriamente avanti di mesi rispetto al resto del mondo) con quella europea e quella dei principali Paesi in via di sviluppo. Questa sincronia ha dato nuovo impulso alla crescita economica globale e, ovviamente, gli indici delle borse di tutto il mondo non hanno potuto che registrare l’ottimismo che si andava diffondendo. Oggi però i principali investitori, nonostante le buone notizie sul fronte dell’economia reale, ritengono ugualmente le borse sopravvalutate e orientano verso la prudenza la composizione dei loro investimenti, rivolgendosi verso titoli anticiclici e aumentando la quota di liquidità.

È interessante notare che questo non significa necessariamente che le borse scenderanno ma solo che tra gli investitori si diffonde maggior prudenza visto che possono permetterselo. I recenti lauti guadagni possono infatti far dimenticare loro il rischio di beneficiare meno delle prossime risalite. E, così come è già accaduto nell’ultimo anno e mezzo, questo fatto è positivo perché riduce la possibilità di eccessi speculativi e aiuta a dare stabilità al mercato azionario.

Stefano di Tommaso