PERCHÉ LA BORSA CONTINUERÀ A PERFORMARE

Non ci sono soltanto argomenti a favore delle borse a causa della liquidità dilagante dei mercati in queste ore: la narrativa delle cause per le quali i mercati finanziari dovrebbero continuare a brindare nonostante le difficoltà dell’economia reale e il forte incremento dell’inflazione dei prezzi si è recentemente ampliata ad una moltitudine di fattori, soltanto alcuni dei quali vengono normalmente presi in considerazione dagli operatori di mercato. Eppure rischiano di essere quelli che conteranno di più…

Chi compra e vende in Borsa infatti ha soltanto parzialmente la possibilità di informarsi sui macro-trend di lungo periodo e forse non vi è nemmeno troppo interessato dal momento che resta sempre valida la famosa massima di John Maynard Keynes: “nel lungo periodo siamo tutti morti”. Eppure talvolta può avere senso guardare anche oltre l’orizzonte per chiedersi dove va il mondo, soprattutto quando nel breve termine le nebbie dell’incertezza lo avvolgono e una serie di segnali di possibile inversione del ciclo mettono paura e costringono chi ne rimane interdetto a cercare di comprendere meglio ciò che succede.

Le borse notoriamente tendono ad anticipare le grandi tendenze di fondo, anche quando queste anticipazioni possono rivelarsi contraddittorie e rischiano di venire ribaltate. È la natura dei mercati ed è il motivo per il quale, di tanto in tanto, la volatilità dei loro corsi si impenna e arrivano tempeste. Difficile predirle con certezza e ancor più difficile è mettersi al riparo quando arrivano.

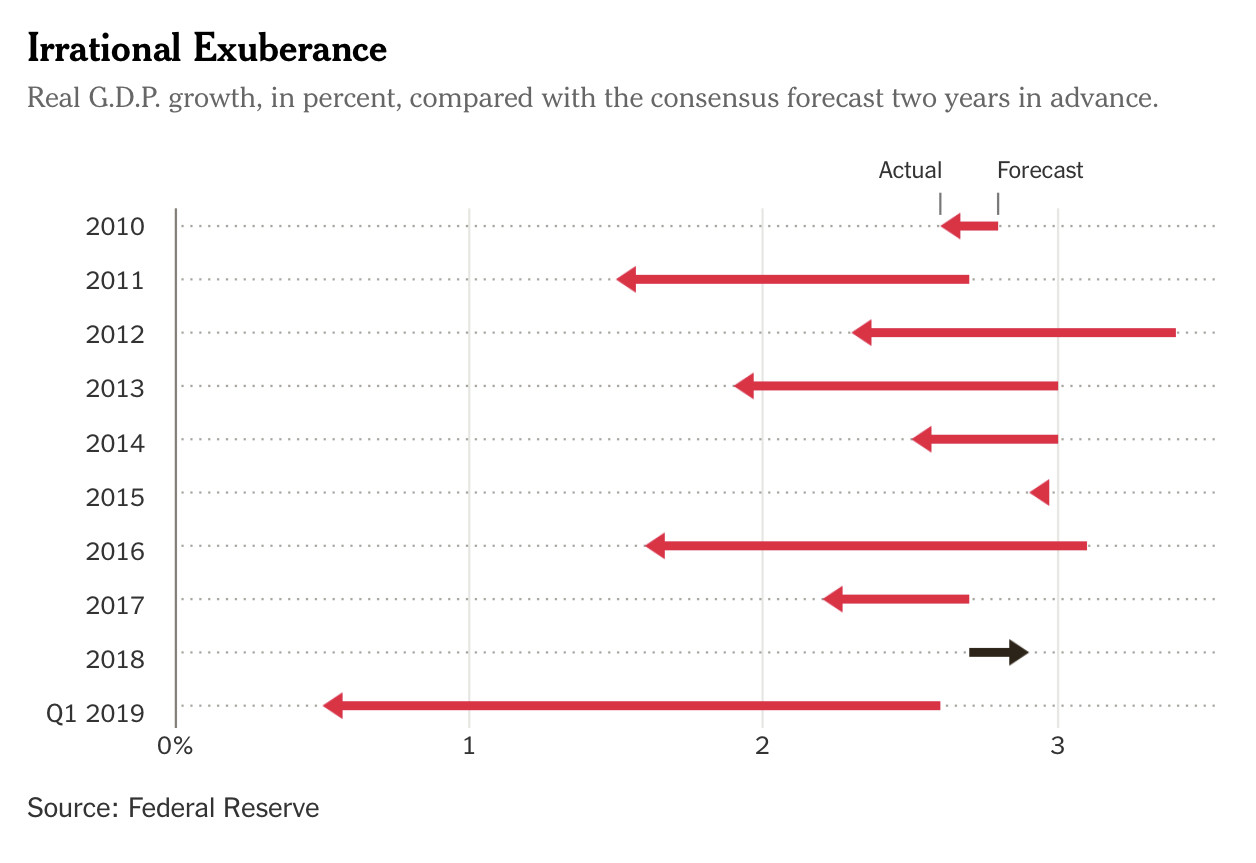

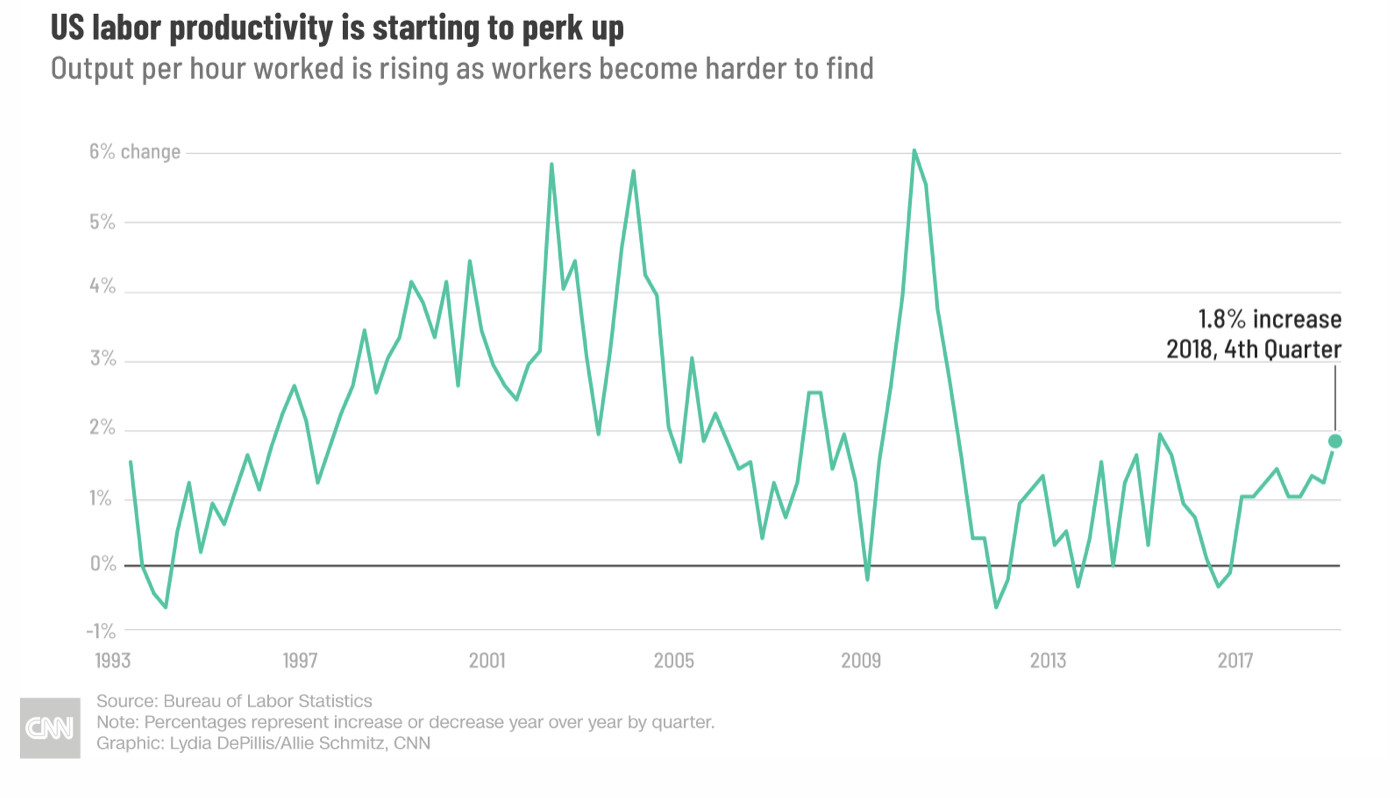

Questa volta la congiuntura economica non potrebbe apparire più in contraddizione con l’andamento dei mercati finanziari, così come lo è addirittura una serie di segnali che, storicamente, li hanno accompagnati ad importanti ribassi, quali la prospettiva di un rialzo dei tassi d’interesse, quella di un vistoso ribasso dei rendimenti “reali” (cioè al netto dell’inflazione), e persino quella di una possibile riduzione dei profitti aziendali.

Se in passato tutti questi indicatori avrebbero riempito di timori chi investe per professione o per gestire i propri risparmi, oggi sembra che le famose “regole del pollice” possano non funzionare più come una volta, almeno nel breve termine. Se poi ci aggiungiamo che la vera causa di ciò risiede probabilmente nelle tendenze di lungo termine (cioè quelle che poi nessuno guarda davvero quando opera) ecco che il disorientamento cresce e ci si può chiedere con angoscia se stiamo vivendo in un mondo rovesciato (e di conseguenza quanto potrà durare).

Probabilmente si, una serie di coordinate dell’intelletto appaiono oggi saltate o in seria difficoltà a fornire indicazioni utili e, nonostante tutto quanto sopra possa indicare con decisione la prospettiva di un consistente ribasso dei mercati e rialzo dei tassi d’interesse, non si trova (quasi) nemmeno uno spaventapasseri pronto a scommetterci seriamente. Tutti sanno che l’albero della cuccagna non ha esaurito i suoi frutti, sebbene si possa soltanto tentare vagamente di comprenderne le ragioni:

- Le banche centrali non vogliono e non possono allentare davvero la presa sugli acquisti di titoli a reddito fisso (quantomeno quelli che finanziano i debiti pubblici) perché è la politica che -indirettamente- glielo impone. Dunque i mercati rischiano di restare a lungo piuttosto liquidi, nonostante ogni tanto qualche portavoce dei “prestatori d’ultima istanza” provi a fare “buh”! e faccia finta di andare nella direzione opposta.

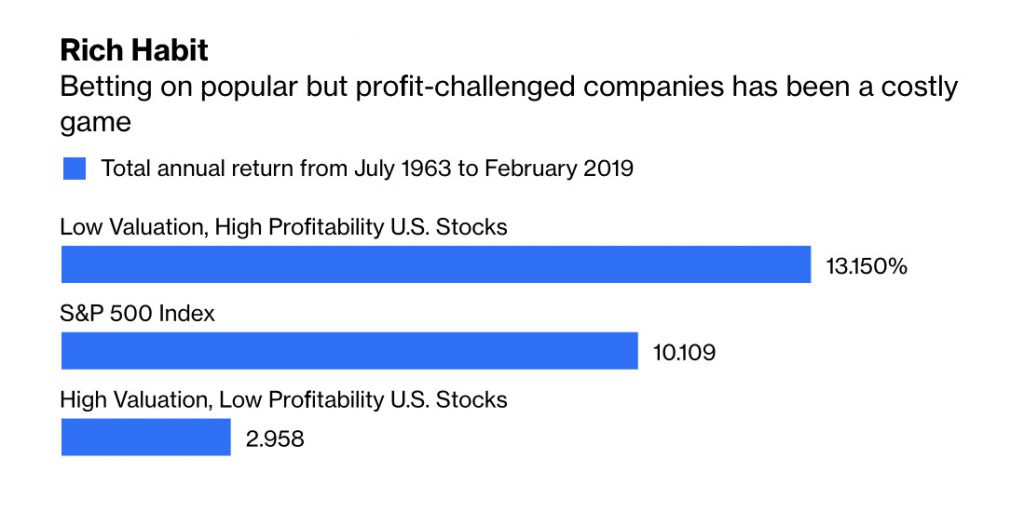

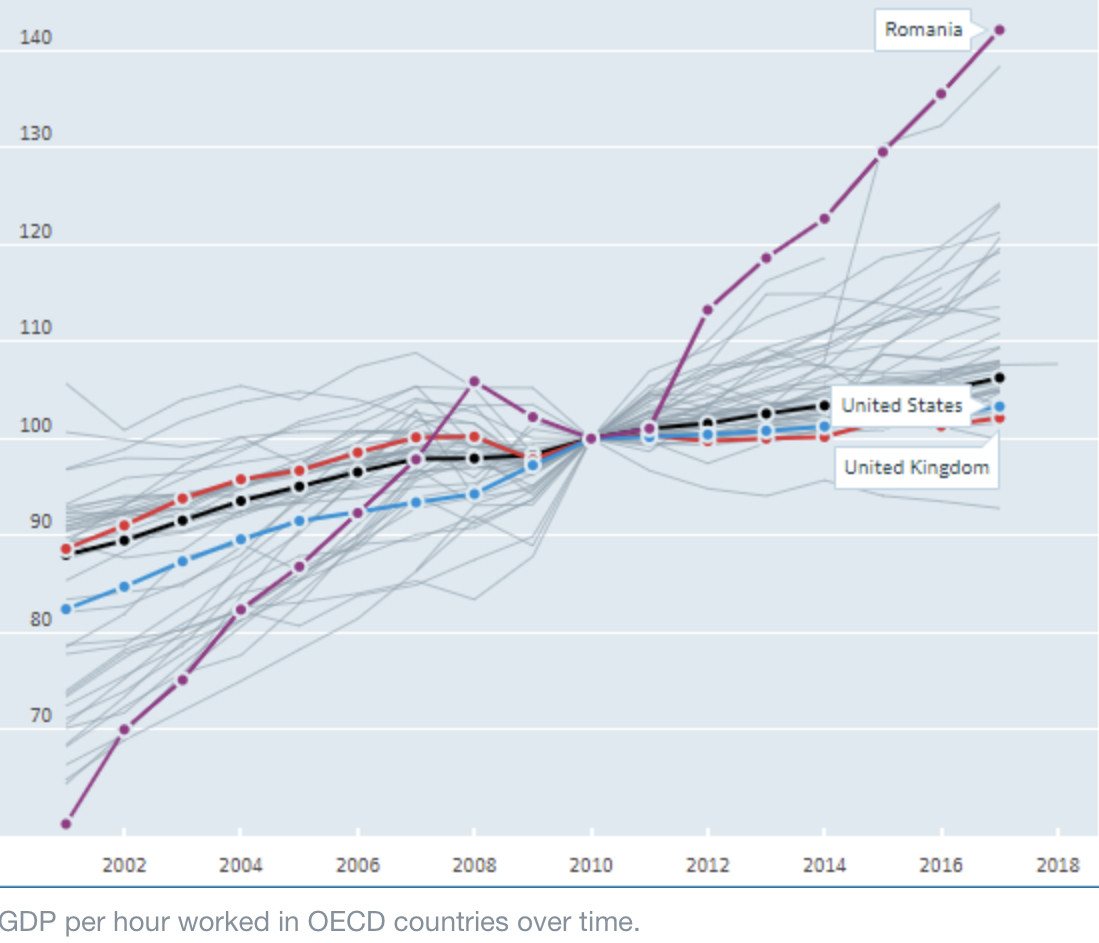

- I profitti aziendali non scenderanno davvero e non hanno alcuna prospettiva seria di ribasso nonostante il peggioramento tangibile dell’economia reale. I motivi: probabilmente perché non vivono al “ground zero” come gli altri comuni mortali: il 60-70% del valore di capitalizzazione totale dei maggiori indici borsistici è composto di grandi e grandissime conglomerate multinazionali, il cui potere di mercato tende soltanto a crescere e le cui risorse tecnologiche tendono soltanto ad aumentare. Morale: comprate titoli di larga capitalizzazione e state attenti agli altri, soprattutto quando esprimono un basso contenuto tecnologico. Le innovazioni in arrivo rischiano di radere al suolo la vecchia industria e di continuare ad arricchire le imprese più capaci di “cavalcare la tigre”!

- È in arrivo (nonostante i debiti pubblici) una montagna di denaro pubblico e di garanzie governative a favore dei grandi investimenti infrastrutturali che porteranno forti salti di qualità nello sviluppo delle città, dei mezzi di comunicazione e dei sistemi logistici e di trasporto. Non perché qualche politico illuminato lo abbia voluto strenuamente, bensì per la mole di interessi che vi risiedono attorno. I grandi “contractors” non potranno che continuare a guadagnare, così come i banchieri che li assistono e i fornitori strategici che li controllano di fatto (a partire da quelli che li approvvigionano di energia, materie prime e semilavorati strategici, o che cercano e forniscono risorse umane. Anche i titoli di questi ultimi perciò sembrano molto bene impostati ma… attenzione! Soltanto quelli più importanti e più globalizzati!

- Il Green Deal è tutt’altro che morto dopo la pandemia epocale che stiamo tutt’ora subendo: anzi rischia di esaltarne i diktat e le priorità politiche, dunque anche su questo fronte c’è da attendersi una montagna di investimenti pubblici e privati, grandi incentivi fiscali e grandi monopoli e oligopoli di fatto che nessuno si sognerà di sanzionare (per il momento almeno). Ne beneficeranno ovviamente tutti i settori più esposti alla cosiddetta “sostenibilità” ambientale, a partire dai produttori di veicoli elettrici e di energie da fonti rinnovabili, fino a chi gestisce l’ecologia e il riciclo dei materiali (anche se in misura minore).

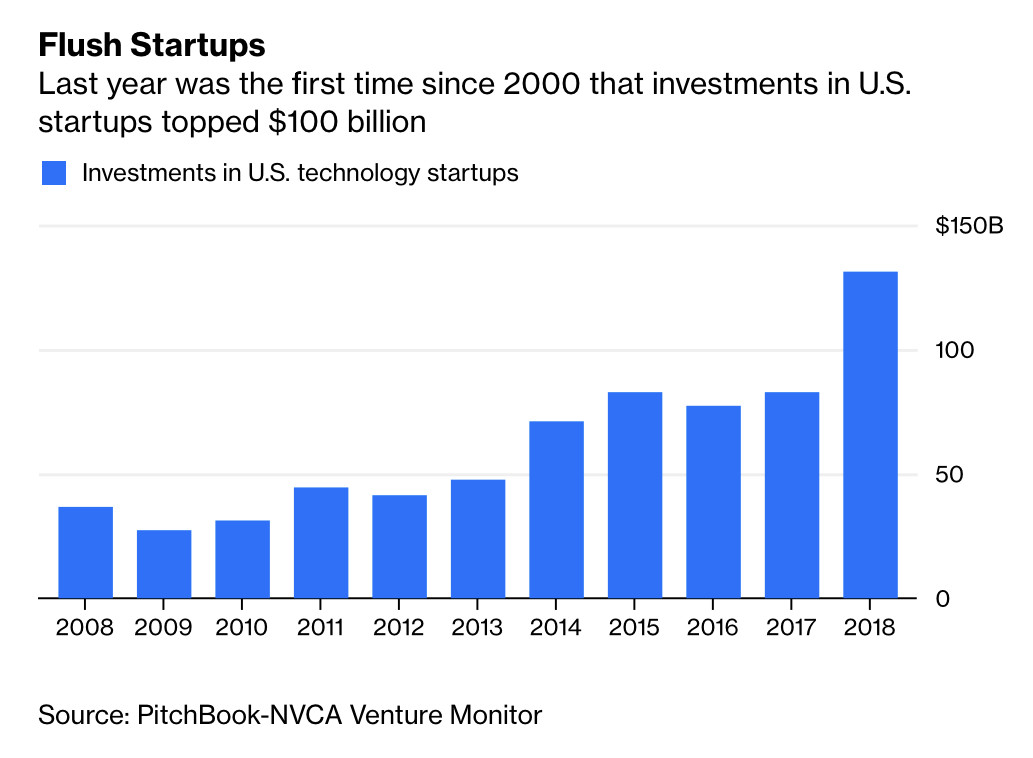

- Infine ancora una volta la tecnologia. Ma non quella de’noantri! Quella epocale e “spaziale”: l’intelligenza artificiale, la grande cybersecurity, la robotica, l’informatica quantistica e iper-performante sui “big data”, la fabbricazione delle batterie del futuro e dei sistemi di conservazione dell’energia e, soprattutto, la ricerca medica e farmacologica più avanzata. I titoli dei gruppi (grandi e piccoli) capaci di accreditarsi come i campioni di questi settori non potranno che volare alle stelle, indipendentemente dalla loro effettiva capacità di trasformarsi in grandi produttori profittevoli. Di nuovo: almeno per il momento! Di questi operatori c’è un grande bisogno anche se è chiaro a tutti che prima o poi la festa arriverà alla sua conclusione naturale…

Morale: non è difficile prevedere che di fronte a “cotanto consesso” di candidati a guadagni stellari per tutti gli altri non resteranno che le briciole, se resteranno. E, a prescindere dal fatto che siano quotate in borsa o meno, le imprese più profittevoli, più estreme e con maggiore di capacità di crescere verticalmente e globalmente saranno ovviamente le altre preferite. Per esempio dai grandi fondi di private equity, che arrivano dove non arriva la Borsa e dove non ha senso che arrivi il Venture Capital. Insomma la grande finanza sembra destinata a vincere dovunque, sempre per il momento. E dove non arriva la grande finanza è probabile che resti soltanto un deserto.

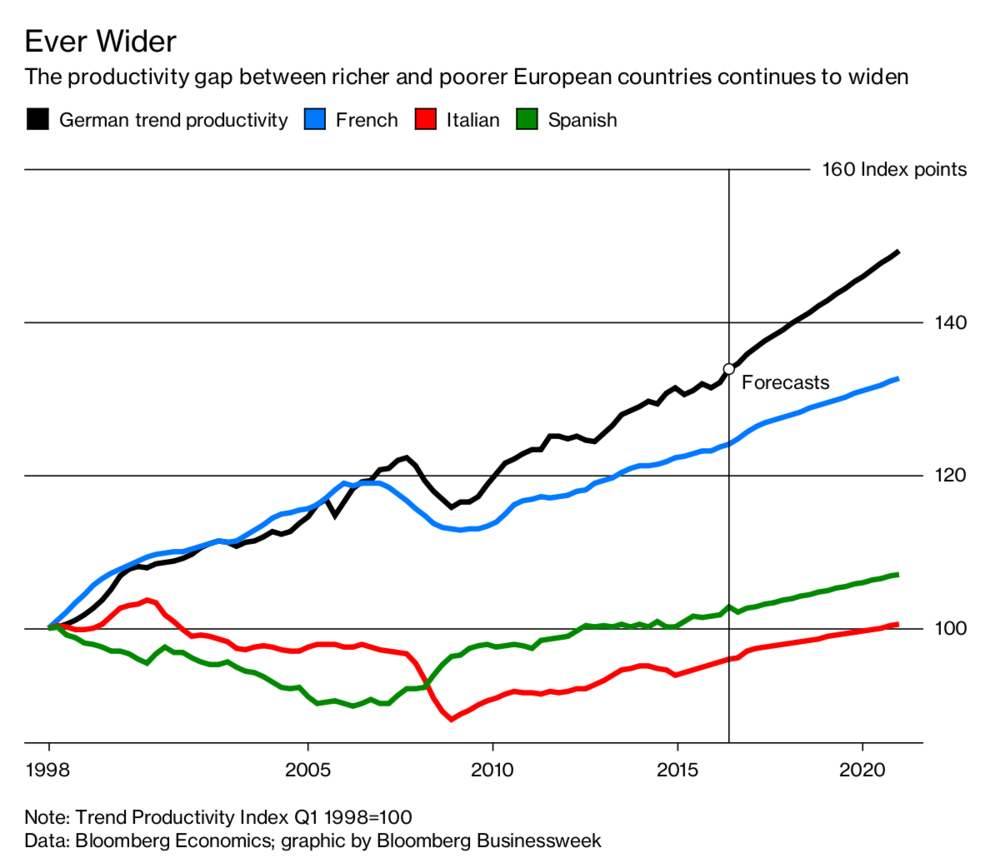

E in Borsa sono quotate soprattutto le imprese migliori, gli indici di borsa sono composti dalle imprese più grandi e più globalizzate. E circa la metà di tutta la capitalizzazione di borsa dell’indice Standard & Poor 500 (a Wall Street) è fatto da imprese iper-tecnologiche. Difficile pensare che – nella lotta per la sopravvivenza – avranno la peggio, così come è difficile prevedere un futuro roseo per le borse dei Paesi Emergenti o delle repubbliche più piccole dell’Unione Europea, persino quando le quotazioni delle rispettive borse hanno ancora un bel diverso di performance da recuperare, come nel caso dell’Italia.

Se vi piace vincere facile dunque bisogna riuscire a scommettere sui titoli quotati, sulla grande finanza, sui settori favoriti e sulle grandi trasformazioni epocali. Al momento è così, mentre rischia di essere molto “grigia” per tutti gli altri, per la piccola industria di stampo tradizionale e per le imprese familiari che non hanno acceso ai monopoli e oligopoli garantiti dalla politica. E tutto questo sempre per il momento. Quando sarà passato questo momento nessuno sa bene cosa succederà. E non mi stupirebbe osservare una specie di cataclisma che si abbatterà sul mondo. Ma quelli della mia generazione rischiano di non vivere abbastanza a lungo per riuscire ad osservare il ritorno alla realtà. Oggi è quella virtuale che vince su tutto!

Stefano di Tommaso

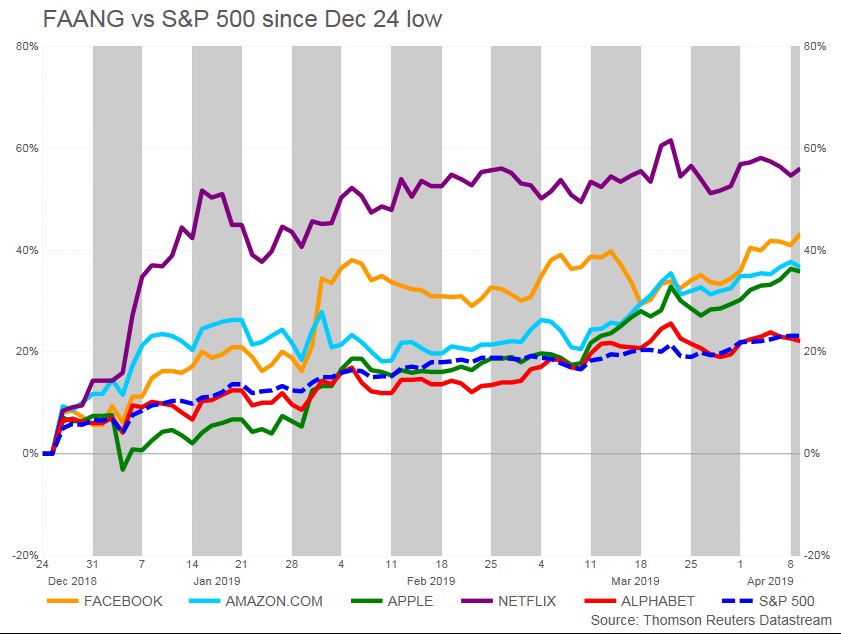

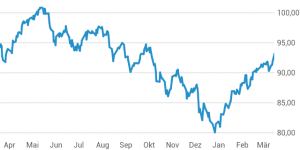

Altro che normalizzazione monetaria dunque, siamo di fatto agli antipodi, anzi peggio che agli antipodi, perché -anche a causa della maggior offerta di moneta da parte delle altre banche centrali che non trova riscontro in altrettanta fiducia nelle borse locali- Wall Street in questi mesi non solo è cresciuta parecchio (vedi grafico qui sopra), ma ha anche continuato a rosicchiare quote di mercato alle altre grandi borse, attirando capitali dal resto del mondo sia perché esprime grandi qualità (liquidità, trasparenza e controlli, eccetera) che per il fatto che il Dollaro è rimasto da tempo in tendenza ascendente contro praticamente tutte le altre valute.

Altro che normalizzazione monetaria dunque, siamo di fatto agli antipodi, anzi peggio che agli antipodi, perché -anche a causa della maggior offerta di moneta da parte delle altre banche centrali che non trova riscontro in altrettanta fiducia nelle borse locali- Wall Street in questi mesi non solo è cresciuta parecchio (vedi grafico qui sopra), ma ha anche continuato a rosicchiare quote di mercato alle altre grandi borse, attirando capitali dal resto del mondo sia perché esprime grandi qualità (liquidità, trasparenza e controlli, eccetera) che per il fatto che il Dollaro è rimasto da tempo in tendenza ascendente contro praticamente tutte le altre valute. L’indice europeo paragonabile allo Standard&Poor 500 riportato qui accanto è infatti l’Eurostoxx 600 qui sotto, che evidentemente si è mosso con più moderazione e in leggero ritardo.

L’indice europeo paragonabile allo Standard&Poor 500 riportato qui accanto è infatti l’Eurostoxx 600 qui sotto, che evidentemente si è mosso con più moderazione e in leggero ritardo.

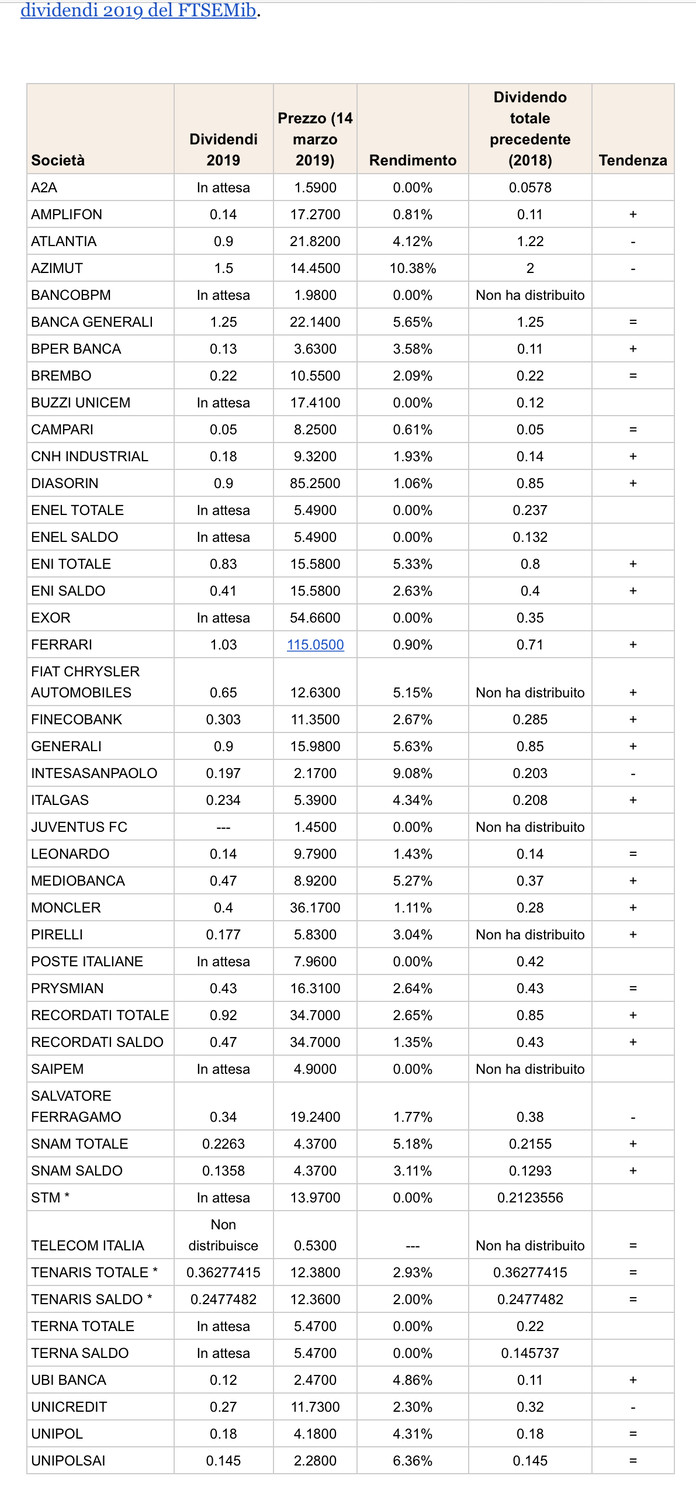

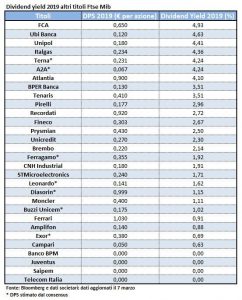

Quello della scarsa prudenza in occasione della distribuzione dei dividendi è spesso il caso degli istituti di credito, ancora oggi alle prese con la necessità di disfarsi di crediti di dubbia restituzione e con un certo scetticismo al riguardo della correttezza delle loro rappresentazioni contabili da parte di chi dovrebbe investirci, istituti che invece in molti casi deliberano generose distribuzioni di dividendi, anche perché la logica delle “stock-options” (la distribuzione al management di opzioni di acquisto di azioni quotate) spinge i loro dirigenti quasi a forzare la mano in tal senso.

Quello della scarsa prudenza in occasione della distribuzione dei dividendi è spesso il caso degli istituti di credito, ancora oggi alle prese con la necessità di disfarsi di crediti di dubbia restituzione e con un certo scetticismo al riguardo della correttezza delle loro rappresentazioni contabili da parte di chi dovrebbe investirci, istituti che invece in molti casi deliberano generose distribuzioni di dividendi, anche perché la logica delle “stock-options” (la distribuzione al management di opzioni di acquisto di azioni quotate) spinge i loro dirigenti quasi a forzare la mano in tal senso.