L’ECONOMIA CORRE, IL LAVORO E L’INFLAZIONE NO

Solo un paio di anni fa il mondo temeva una “stagnazione secolare” e la possibilità di una contestuale ripresa dell’inflazione (dunque una “stagflazione”) a causa dei timori legati a presunti effetti perversi dei Quantitative Easings (le politiche delle banche centrali volte a immettere liquidità sui mercati attraverso l’acquisto di titoli). Oggi sembra essere cambiato tutto: dai timori siamo passati agli stupori e persino alla noia nel leggere tutti i mesi bollettini economici trionfanti più o meno in tutto il mondo e al tempo stesso ciò avviene in assenza di fiammate inflazionistiche. Viviamo nel migliore dei mondi possibili o dobbiamo rivedere seriamente i metodi di raccolta dei dati statistici per effetto delle mutate condizioni generali al fine di riuscire a rappresentare un quadro più veritiero? Probabilmente sono vere entrambe le affermazioni.

Le borse valori sono passate da una crisi profondissima nel 2008 (che tutti concordavano nell’accomunare a quella del 1929 per la sua straordinarietà) a una grande euforia negli ultimi anni ma adesso destano una generalizzata apprensione per i livelli stratosferici toccati. E per di più godono di una bassa volatilità dei corsi, quasi che la situazione attuale sia percepita come assolutamente normale e non vi sia niente di strano nel poter toccare il cielo con un dito.

Un altro segno che le normali teorie dei cicli borsistici sono anch’esse superate dai fatti e che gli economisti e gli analisti finanziari non sanno più a che santo votarsi? Probabilmente si, sebbene nessuno si senta di escludere la possibilità che domani mattina qualche notizia inaspettata possa far crollare rovinosamente i mercati finanziari e mettere fine al regno del bengodi che stiamo sperimentando negli ultimi tempi.

UNA MONTAGNA DI DENARO FRESCO ASPETTA DI RIENTRARE IN BORSA

Eppure il numero di soloni che hanno sperato di passare alla storia nel riuscire a predire la prossima crisi dei mercati è in continuo aumento. Gli “strategist” delle società di gestione degli investimenti finanziari che consigliano di vendere tutto in borsa sono sempre più numerosi e, tra l’altro, vanno avanti da più di un anno a cercare asset alternativi. Tutto denaro che sarebbe potuto affluire in borsa e che invece ha perduto la giostra dei mercati che ha spedito più in alto del 30% i corsi azionari rispetto a circa un anno fa (quando si pensava che il mercato fosse già ai massimi di sempre) è stato riversato su immobili, opere d’arte, beni rifugio e criptovalute. Solo su queste ultime hanno avuto ragione. Mentre su tutto il resto magari non hanno perduto quattrini ma sicuramente hanno perduto più di un’opportunità di guadagno e si chiedono quando “rientrare” in posizione.

Adesso chiaramente il rientrare in posizione nel momento in cui i mercati toccano l’apice del massimo valore sembra una fesseria e però questa impasse per I grandi investitori va avanti da più di un anno! “Usque tandem?” Direbbe un banchiere centrale in deciso imbarazzo parafrasando Cicerone che si rivolgevano a Catilina! Dunque se da un lato le borse fanno paura dall’altro c’è un’altra montagna di liquidità di coloro che sono rimasti fuori e che si chiedono quand’é che le borse scenderanno un po’ per trovare l’occasione giusta per giustificare il loro ravvedimento. La morale è semplice: le borse difficilmente crolleranno ma anzi, sugli eventuali storni troveranno altro denaro fresco ad attenderle, anche per cogliere l’opportunità dei profitti sempre più grassi che stanno caratterizzando le principali società quotate nel mondo.

LO SPETTRO DELL’INFLAZIONE E DEL RIALZO DEI TASSI

Ma non ci sono solo i mercati finanziari: l’economia mondiale cresce per la prima volta a ritmo elevato e sincronizzato e non si trova quasi traccia di inflazione, nemmeno dove essa dovrebbe naturalmente stare: nei paesi più avvantaggiati dalla crescita nel terzo mondo, che hanno sperimentato il maggior incremento del numero degli occupati e che dispongono perciò di maggior reddito disponibile da spendere nei consumi. Gli economisti se lo chiedono ma, quale che ne sia la ragione, le statistiche fanno piovere numeri che sembrano certi: la stagione dell’inflazione sembra archiviata per un po’ di tempo almeno.

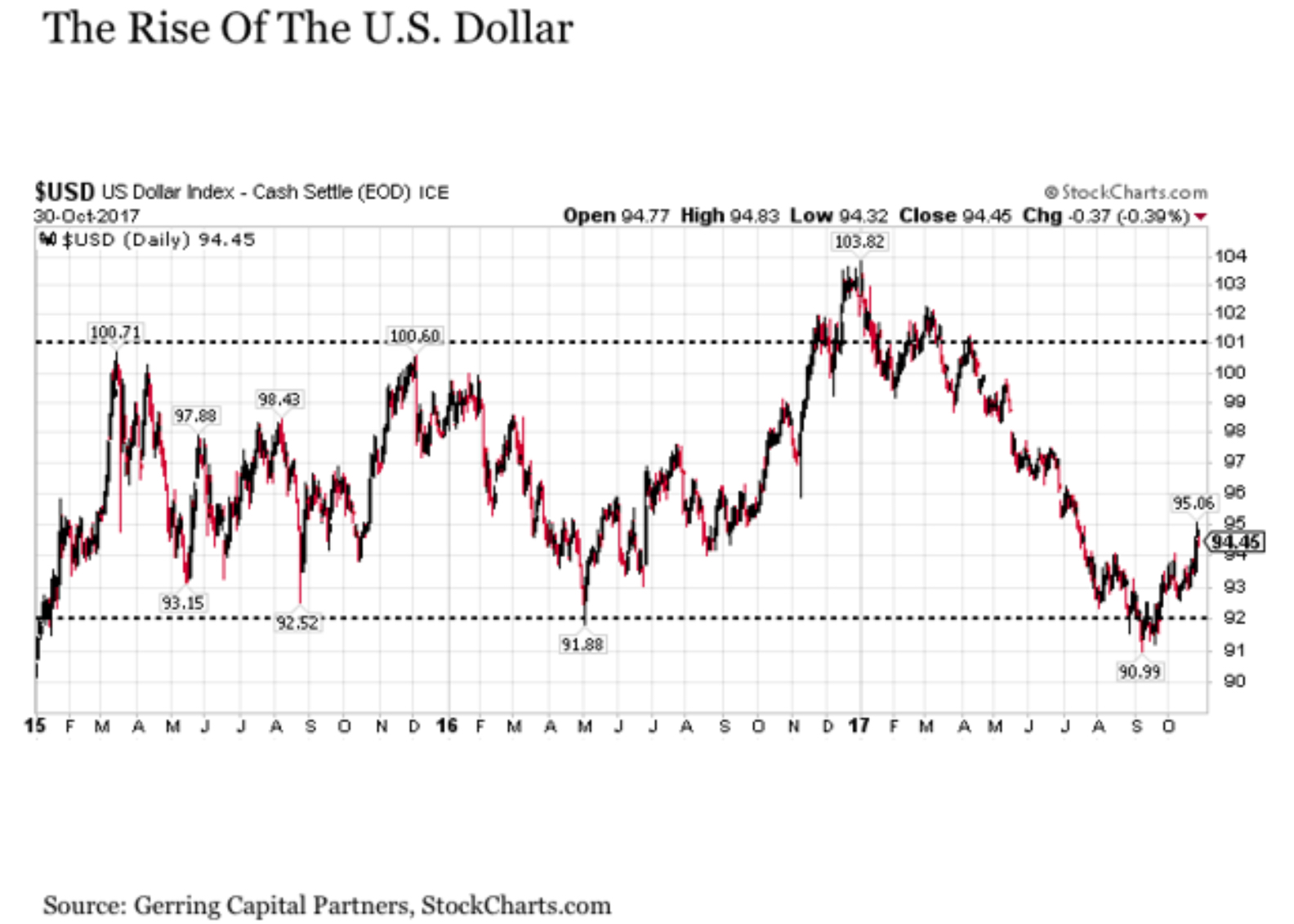

Il punto è che qualche segnale di attenzione relator ai prezzi è spuntato quá e lá: il petrolio è decisamente sui massimi delle medie storiche recenti (ha sfondato il muro dei 60 Dollari, contro molte previsioni che vedevano il permanere di un eccesso di offerta) e sembra puntare ancora più in alto mentre il corso del Dollaro, tanto per le annunciate politiche fiscali accomodanti del Presidente Trump, quanto per l’attrazione dei mercati finanziari americani, sembra di nuovo orientato al rialzo.

Se i prezzi di tutte le altre materie prime verranno influenzati da queste due variabili alla fine un po’ di inflazione la importeremo di sicuro! Tardi magari ma sì: non si colgono al contempo pari forze deflazionistiche all’opera per controbilanciare le pressioni sui prezzi.

Come sempre tuttavia la questione non sta nelle discussioni di principio (inflazione si o no) bensì nella misura delle cose: un leggero incremento ci proietterebbe -più di quanto non sia già oggi- nel migliore dei mondi possibili. Un incremento sostenuto dell’inflazione suonerebbe invece come una campanella d’allarme. Se posso avanzare uno spassionato parere: per molte ragioni è più probabile il primo che il secondo scenario (come si è visto per la Gran Bretagna). Dunque è possibile che la stagione della crescita non sia a un passo dalla svolta, bensì abbia imboccato un lungo percorso.

Le banche centrali tra l’altro sono sul piede di guerra pur senza avere individuato il fronte dove combatterla. Gli incrementi omeopatici dei tassi di interesse con ogni probabilità si concretizzeranno, e contribuiranno a debellare la possibilità di una più forte fiammata inflazionistica, mentre non è affatto scontato che danneggeranno i mercati.

LE PROSPETTIVE ITALIANE

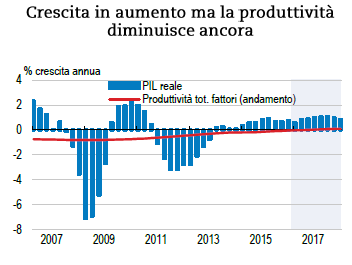

In un quadro internazionale così rassicurante, l’Italia resta un Paese che guarda i grandi avvenimenti in una posizione non esattamente da protagonista, non solo per il macigno del debito pubblico che continua a crescere ma soprattutto perché un’intera area del Paese mostra scarsi segnali di vitalità e a causa delle pesantissime limitazioni della burocrazia. Eppure ha appena incassato una promozione sul proprio rating (quasi inaspettata) e da parte della più autorevole delle Agenzie: Standard & Poor’s, ragione per la quale è probabile che le altre seguiranno.

Un recente sondaggio tra gli analisti finanziari dá per scontati almeno altri sei mesi di crescita economica sostenuta, la cui vera portata sarà probabilmente rivelata solo al termine di tale periodo, cioè a ridosso delle elezioni politiche, vero banco di prova della stabilità.

Nel frattempo la rincorsa ai grandi del mondo continua con relativo successo e una serie di indicatori “fondamentali” porta il segno positivo. È possibile tra l’altro come dicevamo che i migliori dati macroeconomici verranno al riguardo rilasciati il più tardi possibile, per ovvi motivi di campagna elettorale dei partiti oggi al governo, cosa che lascia sperare in una relativa ulteriore forza del sistema bancario nazionale, vero flucro della tenue ripresa subalpina e comparto cardine di una parte consistente della capitalizzazione complessiva della Borsa Italiana, la quale già gode di ottima salute per lo straordinario numero di nuove imprese che decidono di varcarne la porta.

Quasi impossibile comporre dunque un quadro negativo, o anche soltanto fumoso se non fosse per il fatto che si prepara l’ennesimo autunno caldo di lotte sindacali. E questo a ridosso di una ripresa industriale ancora giovane e poco consolidata con molte imprese italiane che invece devono ancora fare quella pulizia nei bilanci (e negli esuberi) la sola cosa che può permettere loro di trasformare una brezza di positività in miglior produttività ed efficienza, essenziali per consolidare le buone performances.

Dunque una frase di cautela concedetemela: il momento è positivo, fin che dura!

Stefano di Tommaso

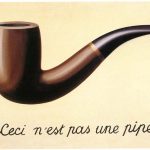

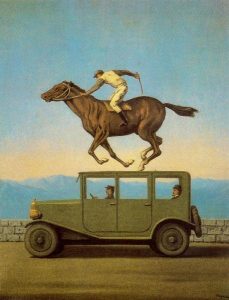

La Trahison des images (la fuorvianza delle immagini) è un suo dipinto realizzato nel 1928-29 (l’anno della più grande delle crisi di Borsa della storia). L’opera, contestando la raffigurazione della pipa (non si tratta di fatto di una pipa, bensì di una sua immagine), mira a mettere in risalto la differenza di tangibilità e consistenza che il mondo della realtà ha con quello dei segni, invitando alla riflessione sulla complessità del linguaggio. A cinquant’anni dalla morte di Maigritte il messaggio della filosofia surrealista lanciato con forza proprio dalla pittura di grandi evocatori di concetti astratti come lui (ma anche da Miró, Ernst, Dalí, de Chirico ecc…), non poteva essere più attuale nel contesto odierno dei mercati finanziari.

La Trahison des images (la fuorvianza delle immagini) è un suo dipinto realizzato nel 1928-29 (l’anno della più grande delle crisi di Borsa della storia). L’opera, contestando la raffigurazione della pipa (non si tratta di fatto di una pipa, bensì di una sua immagine), mira a mettere in risalto la differenza di tangibilità e consistenza che il mondo della realtà ha con quello dei segni, invitando alla riflessione sulla complessità del linguaggio. A cinquant’anni dalla morte di Maigritte il messaggio della filosofia surrealista lanciato con forza proprio dalla pittura di grandi evocatori di concetti astratti come lui (ma anche da Miró, Ernst, Dalí, de Chirico ecc…), non poteva essere più attuale nel contesto odierno dei mercati finanziari. Sono quasi due anni che I banchieri centrali ci raccontano della loro volontà di procedere a una graduale ritirata da quello che è stato forse il loro più vasto e profondo intervento nella storia dell’economia: il Quantitative Easing (l’allentamento della politica monetaria seguìto alla brusca riduzione della liquidità in circolazione dopo la crisi borsistica del 2008). All’epoca si rischiava di ripercorrere pedissequamente gli otto anni di crisi economica che erano seguiti alla crisi finanziaria del 1929 e i principali banchieri centrali nel mondo, capitanati da quelli anglosassoni, decisero nel 2008 di controbilanciare con vigore la riduzione del moltiplicatore monetario del credito (e della velocità di circolazione della moneta) con l’acquisto sul mercato di grandi quantità di titoli e dunque con la conseguenza di affogarli di liquidità. I tassi di interesse discesero perciò più o meno bruscamente intorno allo zero e questo fatto risultò a sua volta essenziale per rendere sostenibile un altro macigno che rischiava di schiacciare per sempre l’economia mondiale: l’eccesso di indebitamento generale (tanto privato quanto degli Stati sovrani).

Sono quasi due anni che I banchieri centrali ci raccontano della loro volontà di procedere a una graduale ritirata da quello che è stato forse il loro più vasto e profondo intervento nella storia dell’economia: il Quantitative Easing (l’allentamento della politica monetaria seguìto alla brusca riduzione della liquidità in circolazione dopo la crisi borsistica del 2008). All’epoca si rischiava di ripercorrere pedissequamente gli otto anni di crisi economica che erano seguiti alla crisi finanziaria del 1929 e i principali banchieri centrali nel mondo, capitanati da quelli anglosassoni, decisero nel 2008 di controbilanciare con vigore la riduzione del moltiplicatore monetario del credito (e della velocità di circolazione della moneta) con l’acquisto sul mercato di grandi quantità di titoli e dunque con la conseguenza di affogarli di liquidità. I tassi di interesse discesero perciò più o meno bruscamente intorno allo zero e questo fatto risultò a sua volta essenziale per rendere sostenibile un altro macigno che rischiava di schiacciare per sempre l’economia mondiale: l’eccesso di indebitamento generale (tanto privato quanto degli Stati sovrani). Il “Tapering” però (che dal punto di vista economico dovrebbe essere l’esatto opposto della manovra espansiva) sbandierato da due anni a questa parte dagli annunci dei medesimi banchieri centrali, preoccupati dall’incessante e dilagante crescita dei valori azionari e obbligazionari, è risultato tuttavia così prudente e graduale da apparire sostanzialmente inesistente. Un caso così estremo da risultare sostanzialmente illusorio di quella “Forward Guidance” (anticipazione verbale delle future manovre) che le banche centrali amano utilizzare per indirizzare i mercati quando vedono degli eccessi che potrebbero trasformarsi in futuri disastri.

Il “Tapering” però (che dal punto di vista economico dovrebbe essere l’esatto opposto della manovra espansiva) sbandierato da due anni a questa parte dagli annunci dei medesimi banchieri centrali, preoccupati dall’incessante e dilagante crescita dei valori azionari e obbligazionari, è risultato tuttavia così prudente e graduale da apparire sostanzialmente inesistente. Un caso così estremo da risultare sostanzialmente illusorio di quella “Forward Guidance” (anticipazione verbale delle future manovre) che le banche centrali amano utilizzare per indirizzare i mercati quando vedono degli eccessi che potrebbero trasformarsi in futuri disastri. Ad ascoltare gli annunci bellicosi di aumenti dei tassi di interesse della Yellen sembrava che una nuova crisi dei mercati potesse arrivare solo per effetto di tale manovra, attuata invece sino ad oggi in forma quasi simbolica, perché lo sanno tutti che un vero rialzo dei tassi di interesse I governi di tutto il mondo non possono permetterselo, fino a quando non saranno riusciti a monetizzare buona parte del debito pubblico, cioè per molti anni ancora. Tanto per fare due numeri, dal 2007 i debiti globali (pubblici e privati) sono infatti aumentati di oltre il 70%, arrivando a sfiorare i 140mila miliardi di dollari secondo il Fondo monetario internazionale. E’ chiaro anche a un bambino che -se un’importante risalita dei tassi si materializzasse- il maggior costo del servizio del debito non farebbe che incrementare I disavanzi pubblici e dunque la massa del debito stesso, impedendone il rientro a volumi più fisiologici. Ecco dunque che si procede sistematicamente a graduali rinvii dei rialzi annunciati e a piccoli passi di un quarto di punto percentuale alla volta, augurandosi che l’omeopatia funzioni davvero nel limitare gli eccessi dei mercati finanziari.

Ad ascoltare gli annunci bellicosi di aumenti dei tassi di interesse della Yellen sembrava che una nuova crisi dei mercati potesse arrivare solo per effetto di tale manovra, attuata invece sino ad oggi in forma quasi simbolica, perché lo sanno tutti che un vero rialzo dei tassi di interesse I governi di tutto il mondo non possono permetterselo, fino a quando non saranno riusciti a monetizzare buona parte del debito pubblico, cioè per molti anni ancora. Tanto per fare due numeri, dal 2007 i debiti globali (pubblici e privati) sono infatti aumentati di oltre il 70%, arrivando a sfiorare i 140mila miliardi di dollari secondo il Fondo monetario internazionale. E’ chiaro anche a un bambino che -se un’importante risalita dei tassi si materializzasse- il maggior costo del servizio del debito non farebbe che incrementare I disavanzi pubblici e dunque la massa del debito stesso, impedendone il rientro a volumi più fisiologici. Ecco dunque che si procede sistematicamente a graduali rinvii dei rialzi annunciati e a piccoli passi di un quarto di punto percentuale alla volta, augurandosi che l’omeopatia funzioni davvero nel limitare gli eccessi dei mercati finanziari. Calcola la Banca Pictet che, secondo gli annunci odierni dei loro governatori, dopo i 2.540 miliardi di dollari iniettati sui mercati dalle 5 maggiori banche centrali del mondo nel 2017, si scenderà a “soli” 510 miliardi nel 2018 per poi teoricamente azzerare la liquidità immessa a partire dal 2019. Dunque bisogna aspettare almeno un biennio per verificare se toccheremo con mano una riduzione della liquidità sui mercati.

Calcola la Banca Pictet che, secondo gli annunci odierni dei loro governatori, dopo i 2.540 miliardi di dollari iniettati sui mercati dalle 5 maggiori banche centrali del mondo nel 2017, si scenderà a “soli” 510 miliardi nel 2018 per poi teoricamente azzerare la liquidità immessa a partire dal 2019. Dunque bisogna aspettare almeno un biennio per verificare se toccheremo con mano una riduzione della liquidità sui mercati. “Davvero qualcuno vuol fermare il galoppo dell’economia ?” (avrebbe chiesto Maigritte con ironia). Nessuno, davvero, nemmeno se “sospinto” da forze artificiali. Anche perché i Paesi OCSE sanno benissimo che senza la manna dell’accelerazione del prodotto globale lordo che oggi finalmente si dispiega essi non potrebbero sostenere le tensioni sociali interne che derivano dal fatto che le classi meno agiate dei paesi più ricchi hanno beneficiato sino ad oggi ben poco della ripresa economica. La crescita indotta dalle facilitazioni monetarie ha in prima battuta favorito i detentori di attività finanziarie. Cioè h ampliato la disuguaglianza economica. Ci vuole tempo perché i suoi benefici si trasmettano all’economia reale.

“Davvero qualcuno vuol fermare il galoppo dell’economia ?” (avrebbe chiesto Maigritte con ironia). Nessuno, davvero, nemmeno se “sospinto” da forze artificiali. Anche perché i Paesi OCSE sanno benissimo che senza la manna dell’accelerazione del prodotto globale lordo che oggi finalmente si dispiega essi non potrebbero sostenere le tensioni sociali interne che derivano dal fatto che le classi meno agiate dei paesi più ricchi hanno beneficiato sino ad oggi ben poco della ripresa economica. La crescita indotta dalle facilitazioni monetarie ha in prima battuta favorito i detentori di attività finanziarie. Cioè h ampliato la disuguaglianza economica. Ci vuole tempo perché i suoi benefici si trasmettano all’economia reale.