Il mese di Settembre era iniziato sotto i peggiori auspici per i mercati finanziari ma nella seconda metà del mese le cose sembravano andare un filino meglio di ciò che si poteva temere. In particolare per la Repubblica Italiana, dopo lo shock della messa sotto osservazione da parte di Fitch, la prima delle Agenzie di Rating internazionali ad avere la revisione in scadenza, era iniziato a trasparire un moderato ottimismo, germogliato sulla linea della prudenza mostrata al mondo dal ministro dell’economia Giovanni Tria e a causa di una congiuntura internazionale favorevole. Ma era apparso chiaro a tutti che la positività dei mercati sullo spread, sull’appetibilità dei Buoni del Tesoro Poliennali e sulla borsa italiana (che contempla una forte presenza di banche, grandi detentrici di titoli di stato) era fortemente legata al deficit che sarebbe stato deciso nel Documento di Economia e Finanza, dunque nella data di Giovedì 27 Settembre, prevista per la sua pubblicazione.

BASTAVA IL 2%

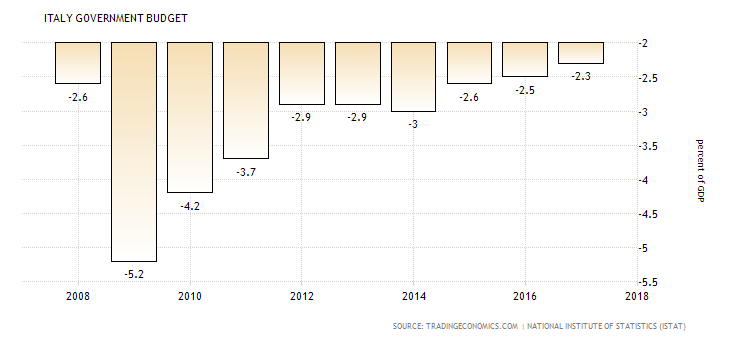

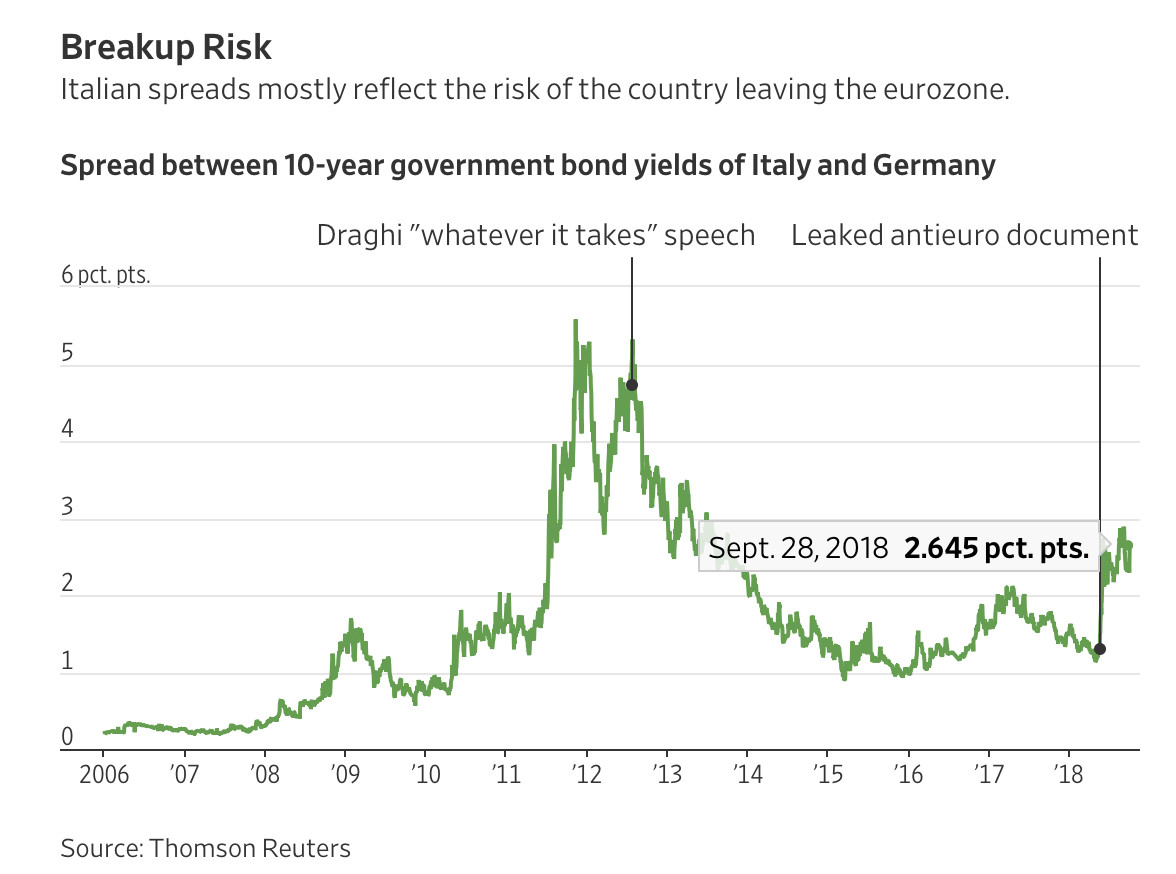

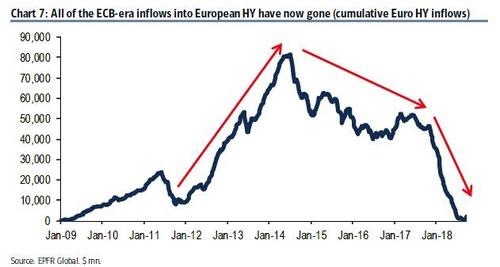

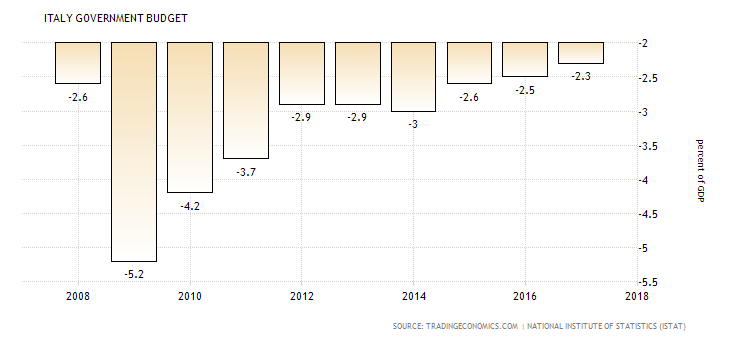

I pronostici davano una decisa probabilità che quel deficit si sarebbe attestato al 2% del Prodotto Interno Lordo, o addirittura al di sotto di tale cifra, ma ciò derivava dall’aspettativa che avrebbe prevalso la linea del professor Giovanni Tria, che si era speso non poco nelle settimane precedenti a rassicurare i mercati. Bastava poco per dare loro soddisfazione e guadagnare tempo nel difficile rapporto dell’Italia con la finanza internazionale. Veniamo da anni molto peggiori, come si può vedere dal grafico qui allegato:

E invece la sorpresa generale, a mercati chiusi giovedì sera, nell’apprendere che quel numero (il 2% accettato dal consenso generale) era stato rivisto al rialzo (2,4%), è stata perciò grande! E per svariate ragioni:

I MOTIVI DELLA DELUSIONE DEI MERCATI

intanto se i nostri ministri dovevano proprio seguire la linea dell’incremento indiscriminato della spesa pubblica e dunque arrivare a scontentare i mercati finanziari al fine di prendere misure espansive di politica fiscale, potevano anche incrementarne la misura e cercare di ottenere in cambio un ulteriore obiettivo: quello di fare di più per far ripartire l’economia,

ma poi la situazione era così chiara circa la necessità di contrastare le incombenti difficoltà relative alla prossima revisione del rating da parte delle altre due Agenzie (Moody’s e Standard&Poor’s) come pure al futuro collocamento di titoli di stato a soggetti diversi dalla Banca Centrale Europea (che ha chiaramente lasciato intendere che con la fine del “Quantitative Easing” si avvia a non comperare più nuovi titoli italiani) che sarebbe bastato rimanere entro la soglia del 2% per fare tutti felici e contenti: il debito pubblico nazionale sarebbe cresciuto ancora ma in una misura considerata “accettabile” dal consenso generale.

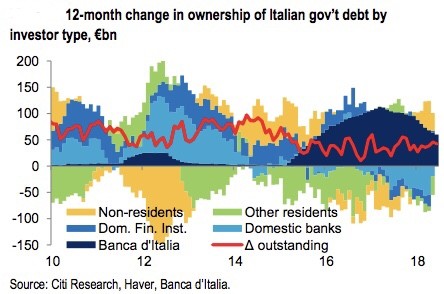

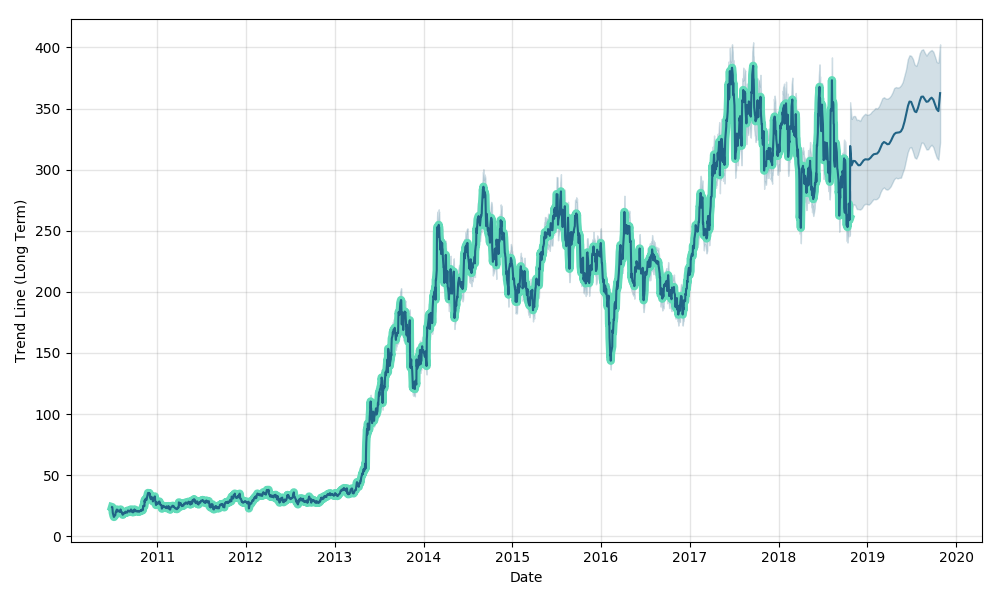

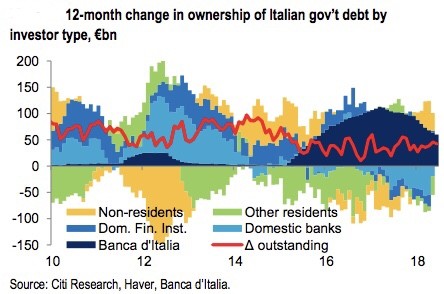

La Banca Centrale Europea (BCE) è stata quasi l’unico acquirente dei titoli di stato negli ultimi due anni, come si può ben osservare dal grafico qui allegato:

Adesso se bisognerà emettere titoli di stato aggiuntivi rispetto a quelli in scadenza (il Ministro dell’Economia giura invece che la crescita programmata dalla manovra garantirà una discesa del debito dell’1% all’anno) nessuno sa come fare a collocarli senza che i tassi italiani tornino a crescere (in decisa controtendenza rispetto al resto d’Europa la cui banca centrale non prevedeva di lasciarli salire ancora per circa un anno) e che dunque il Paese rischi di avvitarsi nella spirale di maggiori tassi=maggiore spesa pubblica=minore sostenibilità del debito esistente.

IL DEBITO COSTA DI PIÙ

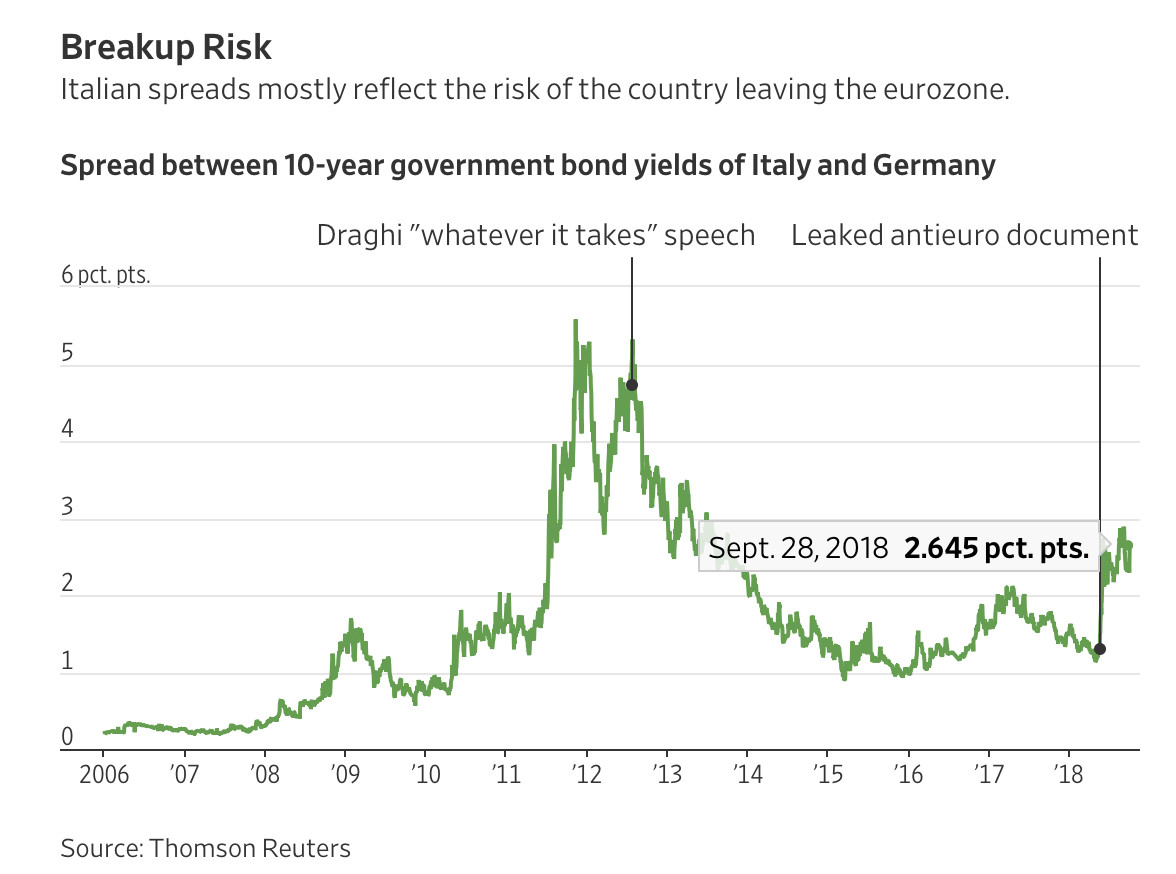

Ora per pareggiare il maggior costo del debito (già certo vista la brusca reazione dei mercati dello scorso Venerdì 28) nemmeno l’opzione di incrementare le tasse sembra oggi non percorribile se non addirittura in netto contrasto con tutte le misure previste del DEF, ma l’equazione in qualche modo dovrà quadrare, dunque il difficile equilibrio che sembrava accettare un deficit del 2% più per volontà politica internazionale che non per logica oggi sembra perduto. (Si veda il grafico qui allegato che riporta il calo dei corsi del Btp, che significa un incremento del,suo rendimento implicito):

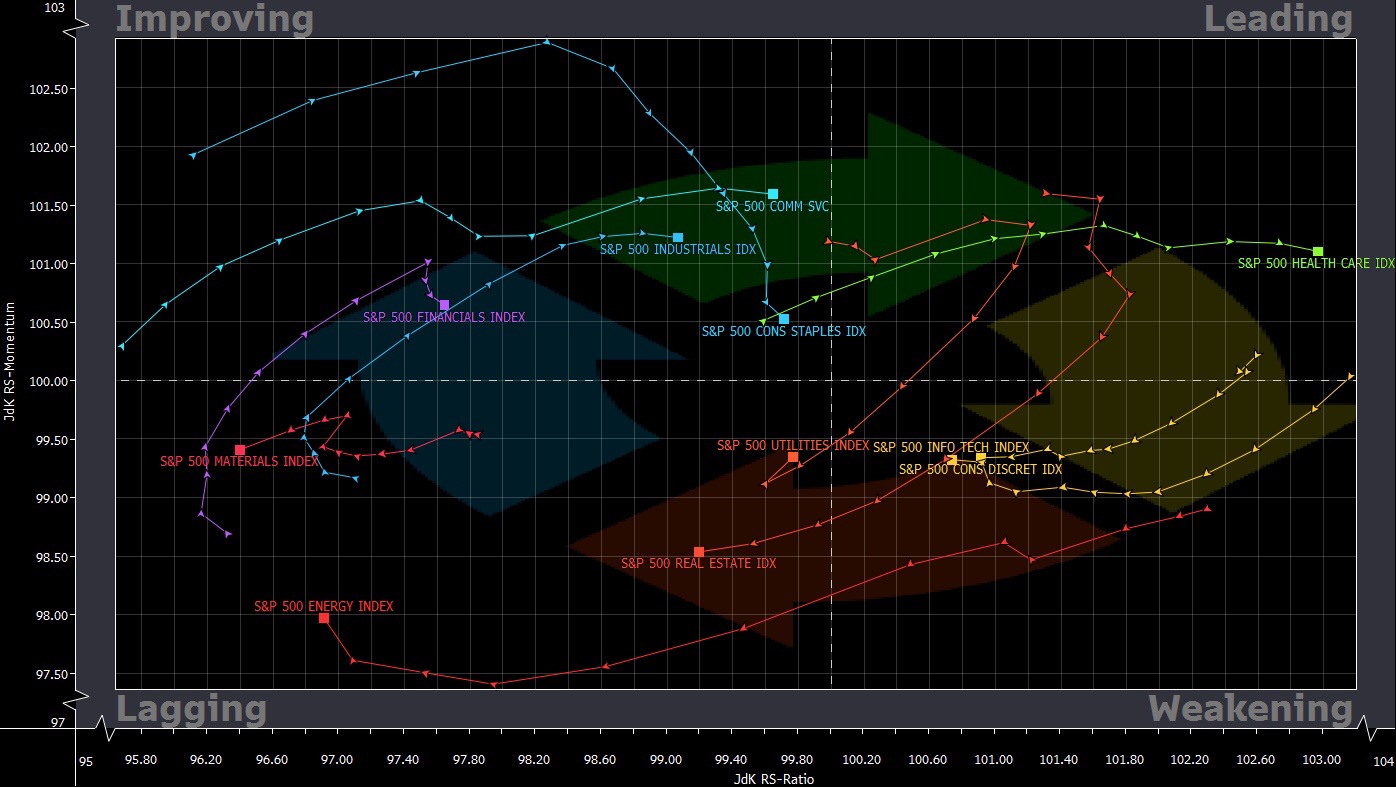

Eppure bastava veramente poco, o forse basterà ancora veramente poco, per trovare a livello comunitario un punto di equilibrio rispetto alla linea politica del governo, e magari il falò delle risorse finanziarie che sono bruciate venerdì dopo l’annuncio verrà visto nelle prossime settimane come un fuoco di paglia, al quale seguiranno forse interventi dei vigili del fuoco, che potrebbero -controvoglia- essere proprio gli altri membri dell’Unione, pur di salvare quel che resta dell’Unione Europea. Che è anche Unione Monetaria. Venerdì infatti anche l’Euro è disceso così come tutte le borse europee (si veda il grafico allegato:)

I MERCATI NON ERANO COMUNQUE FAVOREVOLI

Ma se anche la tornata di fine settimana dei mercati fosse da considerare il prodotto di una serie di concause e si rivelasse alfine un fuoco di paglia, qualche bruciatura rimarrà comunque indelebile all’immagine di credibilità e autonomia che il ministro Tria stava cercando di costruirsi.

E se questo governo deve durare fino al 2023 sarà bene che la “chirurgia plastica” di qualche intervento dall’alto si mobiliti d’urgenza perché quello che Salvini e Di Maio hanno annunciato di voler fare era un’operazione di delicata affermazione della credibilità delle manovre espansive di politica fiscale, che andava ampiamente illustrata prima di tutto e, possibilmente, dopo aver passato il primo vaglio delle agenzie di rating.

E se questo governo deve durare fino al 2023 sarà bene che la “chirurgia plastica” di qualche intervento dall’alto si mobiliti d’urgenza perché quello che Salvini e Di Maio hanno annunciato di voler fare era un’operazione di delicata affermazione della credibilità delle manovre espansive di politica fiscale, che andava ampiamente illustrata prima di tutto e, possibilmente, dopo aver passato il primo vaglio delle agenzie di rating.

Ora invece, per quanto Giovanni Tria possa illustrare il calcolo degli effetti espansivi sul Prodotto Interno Lordo della manovra (stimati nell’1,6% l’anno prossimo e nell’1,7% nel 2020), gli effetti positivi dei 15 miliardi di investimenti pubblici previsti ogni anno e la neutralità sui conti pubblici dell’operazione di rimozione della legge Fornero sulle pensioni, molti (strumentalmente oppure no) avanzeranno legittimi dubbi al riguardo. E nel frattempo rischiamo di beccarci qualche “downgrade” (abbassamento) del rating nazionale, con tutti i problemi che esso potrà creare.

LE ANALOGIE CON L’AMMINISTRAZIONE TRUMP

Donald Trump ha fatto in America un’operazione simile a quella che vogliono portare avanti i nostri nuovi governanti (fatta di stimoli all’economia di natura fiscale e sociale), che nonostante ricevesse le critiche di buona parte dell’intellighenzia e del “mainstream” (i media) che gli investitori hanno plaudito e che i mercati hanno gradito, ma l’Italia non è l’America e i predecessori degli attuali nostri ministri non hanno brillato per credibilità! Tanto più che i timori per l’eccesso di debito pubblico italiano sono comunque fondati perché senza l’ombrellone europeo i tassi dei nostri titoli di stato sarebbero più elevati.

I nostri ministri avrebbero dovuto curare molto di più la comunicazione con il resto del mondo.

IL BLUFF DELLA SPECULAZIONE “POLITICIZZATA”

Ciò detto bisogna anche spezzare una lancia contro la speculazione. All’estero tutti i commentatori indipendenti hanno notato che la reazione dei mercati è apparsa assolutamente eccessiva e fors’anche strumentale a chi vorrebbe ridurre il consenso dell’attuale maggioranza al governo. E così pure le parole del Presidente Mattarella non sono apparse esattamente scevre da ogni posizione politica, anzi!

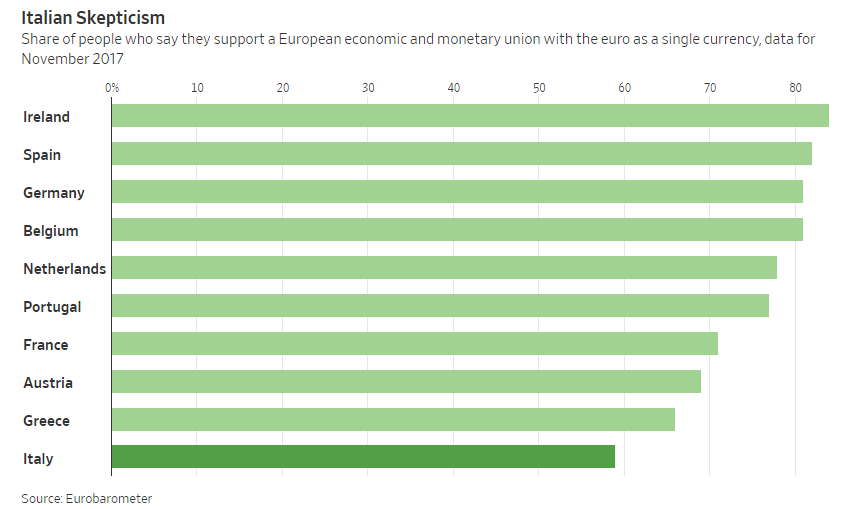

Esiste tra l’altro una regola tra gli investitori: “Until support for the euro crumbles, here’s a rule of thumb for longer-term investors: If any eurozone bonds yield much more than Germany’s, buy them” riportata ieri dal Wall Street Journal, che quindi invita gli investitori a “scoprire il bluff” degli speculatori a matrice politica, perché la vera misura indicata dallo spread tra i titoli italiani e quelli tedeschi non è il rischio di default del nostro Paese, bensì quello di uscita dall’Euro. E sintantoché non sarà all’orizzonte una tale ipotesi, l’Unione Europea non può permettersi di far saltare il tavolo.

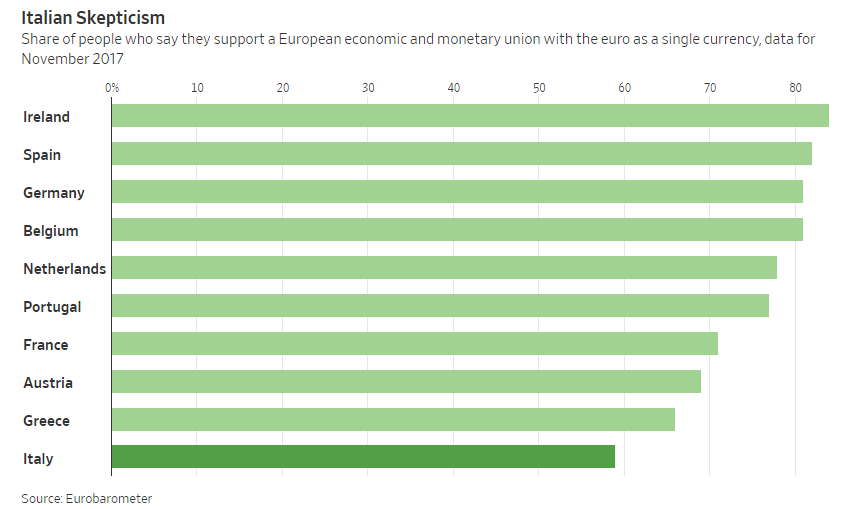

Anche Fidelity Investments scrive la stessa cosa. Se di rischio dobbiamo parlare, afferma, è quello di uscita dall’Unione, che però non è all’ordine del giorno, nemmeno nell’opinione pubblica, come mostra il grafico qui riportato:

L’USCITA DALL’EURO NON È IN VISTA

Con una certa probabilità dunque l’allarme sui mercati rientrerà presto, ma la vera questione è se fa bene il governo italiano a spingere sull’accelerazione della crescita invece che sulla leva del debito. E la risposta è probabilmente si. La leva da utilizzare oggi non può essere quella del rigore, che si è visto aver fatto solo danni, ma quella della crescita economica, senza la quale la mole del debito non sarà mai sostenibile. Ma ciò vale non soltanto per l’Italia, bensì per l’intera Europa, che sa che deve continuare a lungo con la sua politica di tassi bassi, e cerca scuse come questa per darne la colpa a qualcuno.

E’ il medesimo motivo per cui non è irragionevole supporre che le quotazioni delle banche nostrane, oggi fortemente penalizzate dai titoli pubblici in portafoglio, in realtà non torneranno a brillare ancora per un lungo periodo, seppure un rimbalzo potrebbero vederlo presto. Tassi bassi e “mercati sedati” dal mix probabile di politiche monetarie restrittive e politiche fiscali espansive è possibile che non gioveranno ai conti futuri degli intermediari finanziari.

Stefano di Tommaso

Inutile dilungarci in dati e dettagli dal momento che tutti i media ne parlano in queste ore: le vendite complessive di autoveicoli sono discese di un quarto rispetto a Settembre di un anno fa . Ma ciò che fa più paura è il tonfo di Fiat Chrysler: il 40% in meno, evidentemente collegato alla forte quota di offerta con motorizzazioni Diesel e inoltre riferibile a un ulteriore importante fenomeno : le vendite ai privati si sono ristrette di più di quelle a imprese e società di noleggio.

Inutile dilungarci in dati e dettagli dal momento che tutti i media ne parlano in queste ore: le vendite complessive di autoveicoli sono discese di un quarto rispetto a Settembre di un anno fa . Ma ciò che fa più paura è il tonfo di Fiat Chrysler: il 40% in meno, evidentemente collegato alla forte quota di offerta con motorizzazioni Diesel e inoltre riferibile a un ulteriore importante fenomeno : le vendite ai privati si sono ristrette di più di quelle a imprese e società di noleggio. Il fenomeno dunque sembra essere di costume prima ancora che congiunturale: il Paese ha visto ridursi drasticamente i consumi privati e le vendite di auto “nazionali” (che sono probabilmente anche quelle con il minor contenuto di innovazione tecnologica). Guarda caso crescono le vendite di auto ibride, elettriche e “SUV” (cioè “sport utility vehicle”) come la nuova Alfa Romeo Stelvio.

Il fenomeno dunque sembra essere di costume prima ancora che congiunturale: il Paese ha visto ridursi drasticamente i consumi privati e le vendite di auto “nazionali” (che sono probabilmente anche quelle con il minor contenuto di innovazione tecnologica). Guarda caso crescono le vendite di auto ibride, elettriche e “SUV” (cioè “sport utility vehicle”) come la nuova Alfa Romeo Stelvio. Inutile ricordare che l’industria automobilistica occupa in Italia circa 160mila persone (ivi compreso l’indotto della medesima che conta per più della metà del totale) e genera esportazioni per circa 20 miliardi di euro. Il collasso del mercato interno non aiuta il settore a investire sul proprio futuro e ad incrementare l’occupazione.

Inutile ricordare che l’industria automobilistica occupa in Italia circa 160mila persone (ivi compreso l’indotto della medesima che conta per più della metà del totale) e genera esportazioni per circa 20 miliardi di euro. Il collasso del mercato interno non aiuta il settore a investire sul proprio futuro e ad incrementare l’occupazione. Molti hanno attribuito la colpa di ciò all’incertezza ormativa che riguarda le emissioni dannose dei veicoli, che sicuramente ha contribuito a comprimere le vendite di auto Diesel. Ma quanto dipende dalla situazione di incertezza politica e dal “battage” dei “media” (gli organi di informazione) contro l’attuale maggioranza di governo e le sue politiche ?

Molti hanno attribuito la colpa di ciò all’incertezza ormativa che riguarda le emissioni dannose dei veicoli, che sicuramente ha contribuito a comprimere le vendite di auto Diesel. Ma quanto dipende dalla situazione di incertezza politica e dal “battage” dei “media” (gli organi di informazione) contro l’attuale maggioranza di governo e le sue politiche ? Aspettiamoci perciò se questo è vero di vedere ridotti consumi anche di molti altri beni durevoli, dall’arredo agli elettrodomestici. La spesa per consumi (complessiva) era cresciuta nel 2017 del +1,6% (più della crescita del Prodotto Interno Lordo, pari a +1,5%). Quest’anno vedremo, ma quasi sicuramente la transizione verso un’Italia diversa sarà difficile, tanto dal punto di vista dei rapporti con l’Unione Europea (forse anche a ragione) quanto nella correzione di tutti i numerosissimi squilibri interni dovuti alla cultura clientelare e assistenziale che si è stratificata nell’ultimo decennio.

Aspettiamoci perciò se questo è vero di vedere ridotti consumi anche di molti altri beni durevoli, dall’arredo agli elettrodomestici. La spesa per consumi (complessiva) era cresciuta nel 2017 del +1,6% (più della crescita del Prodotto Interno Lordo, pari a +1,5%). Quest’anno vedremo, ma quasi sicuramente la transizione verso un’Italia diversa sarà difficile, tanto dal punto di vista dei rapporti con l’Unione Europea (forse anche a ragione) quanto nella correzione di tutti i numerosissimi squilibri interni dovuti alla cultura clientelare e assistenziale che si è stratificata nell’ultimo decennio. Questo non significa che possiamo avere fiducia: se il quadro politico sembra avere un solido consenso popolare e sarà orientato a proseguire nelle politiche di stimolo alla crescita economica è ragionevole pensare che la speculazione contro i nostri titoli di stato non durerà all’infinito. Ma per il momento il segnale fornitoci dalla frenata dei consumi per i beni durevoli (i primi ad essere rinviati quando ci sono timori) è forte e chiaro: l’Italia non è l’America di Trump e la sua fragile economia rischia una brusca frenata se non si interviene in tempo e se la guerriglia degli organi di informazione prosegue imperterrita!

Questo non significa che possiamo avere fiducia: se il quadro politico sembra avere un solido consenso popolare e sarà orientato a proseguire nelle politiche di stimolo alla crescita economica è ragionevole pensare che la speculazione contro i nostri titoli di stato non durerà all’infinito. Ma per il momento il segnale fornitoci dalla frenata dei consumi per i beni durevoli (i primi ad essere rinviati quando ci sono timori) è forte e chiaro: l’Italia non è l’America di Trump e la sua fragile economia rischia una brusca frenata se non si interviene in tempo e se la guerriglia degli organi di informazione prosegue imperterrita!

E se questo governo deve durare fino al 2023 sarà bene che la “chirurgia plastica” di qualche intervento dall’alto si mobiliti d’urgenza perché quello che Salvini e Di Maio hanno annunciato di voler fare era un’operazione di delicata affermazione della credibilità delle manovre espansive di politica fiscale, che andava ampiamente illustrata prima di tutto e, possibilmente, dopo aver passato il primo vaglio delle agenzie di rating.

E se questo governo deve durare fino al 2023 sarà bene che la “chirurgia plastica” di qualche intervento dall’alto si mobiliti d’urgenza perché quello che Salvini e Di Maio hanno annunciato di voler fare era un’operazione di delicata affermazione della credibilità delle manovre espansive di politica fiscale, che andava ampiamente illustrata prima di tutto e, possibilmente, dopo aver passato il primo vaglio delle agenzie di rating.