RICONOSCERE UN SELL-OFF

Dove vanno i mercati finanziari? Continuerà il caos che stiamo sperimentando nelle ultime settimane oppure si fermerà? Tutti gli operatori se lo chiedono e tutti gli investitori si chiedono cosa fare per limitarne i rischi, ma la risposta giusta è quella che a nessuno piace ascoltare: nel breve termine giù a picco! I motivi sono numerosi e le probabilità contrarie sono poche. Nel medio termine invece tutto può succedere.

Mi sono chiesto molte volte se la situazione di deterioramento dei valori finanziari italiani non potesse deviare uno sguardo oggettivo sui mercati e colorare di nero ogni mia possibile valutazione e, per questo motivo, preferirei partire dall’analisi della situazione nazionale, tanto per non avere dubbi.

UNA TEMPESTA PERFETTA ?

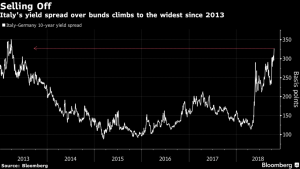

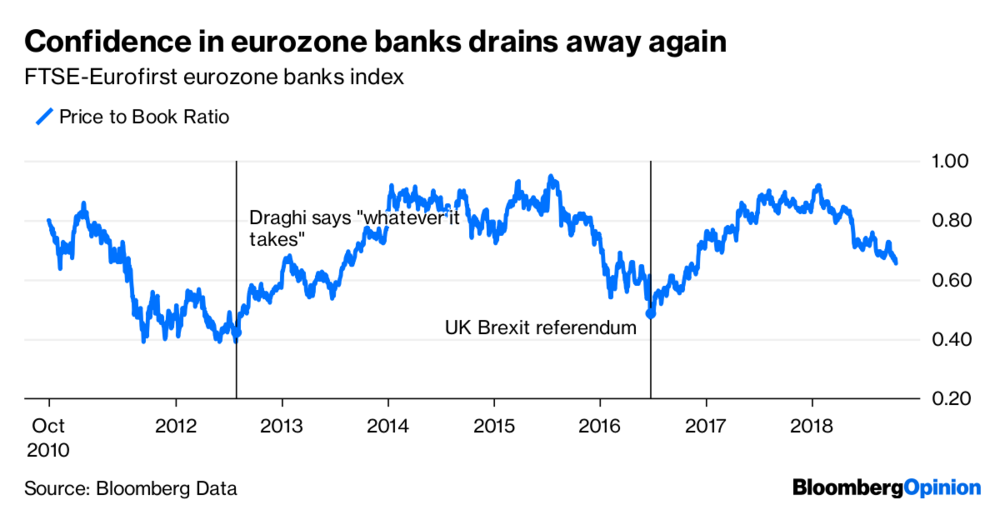

L’Italia ha molto probabilmente davanti a sè la “tempesta perfetta“ dei mercati finanziari, dal momento che lo scontro del nostro governo è frontale con la Commissione Europea (e, tra pochissimo, anche con l’intera “troika” che ha asfaltato la Grecia: cioè anche la Banca Centrale Europea -BCE- e il Fondo Monetario Internazionale -FMI-) e stanno per arrivare quasi certamente i downgrade delle agenzie di rating, che daranno la mazzata finale sulla testa del debito pubblico italiano. La congiuntura si fa perciò assai nera tanto per il sistema bancario italiano quanto, di conseguenza, per la Borsa di Milano.

L’Italia ha molto probabilmente davanti a sè la “tempesta perfetta“ dei mercati finanziari, dal momento che lo scontro del nostro governo è frontale con la Commissione Europea (e, tra pochissimo, anche con l’intera “troika” che ha asfaltato la Grecia: cioè anche la Banca Centrale Europea -BCE- e il Fondo Monetario Internazionale -FMI-) e stanno per arrivare quasi certamente i downgrade delle agenzie di rating, che daranno la mazzata finale sulla testa del debito pubblico italiano. La congiuntura si fa perciò assai nera tanto per il sistema bancario italiano quanto, di conseguenza, per la Borsa di Milano.

Inutile dire che di fronte a un tale spiegamento di forze qualsiasi altro governo avrebbe vacillato e il Paese avrebbe probabilmente preso in seria considerazione un cambio di rotta della volontà di generare incremento del prodotto interno lordo attraverso una manovra che inizialmente prevede un deficit di bilancio “non ammissibile” per l’Unione Europea. Perché non ammissibile? Chiaramente e inequivocabilmente per motivi politici: questa coalizione politica al governo promette battaglia anche alle prossime elezioni europee e l’attuale classe dirigente europea sta facendo l’impossibile per combatterla !

Inutile dire che di fronte a un tale spiegamento di forze qualsiasi altro governo avrebbe vacillato e il Paese avrebbe probabilmente preso in seria considerazione un cambio di rotta della volontà di generare incremento del prodotto interno lordo attraverso una manovra che inizialmente prevede un deficit di bilancio “non ammissibile” per l’Unione Europea. Perché non ammissibile? Chiaramente e inequivocabilmente per motivi politici: questa coalizione politica al governo promette battaglia anche alle prossime elezioni europee e l’attuale classe dirigente europea sta facendo l’impossibile per combatterla !

IN DIREZIONE OSTINATA E CONTRARIA

Ma questo governo no, per i medesimi motivi politici (è nato sull’onda della prolungata crisi economica e del disprezzo dell’italiano medio nei confronti della politica deviata fatta a livello comunitario sulla sua pelle) non solo non vuole ma non è neppure in grado di fare qualcosa di diverso dal proseguire “in direzione ostinata e contraria”, arrivando a portare alle estreme conseguenze lo scontro in atto, con tutto quello che può significare a livello finanziario una tale scelta. Per non girarci intorno quello che può significare è l’intervento d’urgenza del FMI a imporre un prestito forzoso in nome del solito fantomatico piano di salvataggio per il debito pubblico italiano che, come si è visto in Grecia, consentirà esclusivamente agli stranieri di vederselo rimborsato.

Ma questo governo no, per i medesimi motivi politici (è nato sull’onda della prolungata crisi economica e del disprezzo dell’italiano medio nei confronti della politica deviata fatta a livello comunitario sulla sua pelle) non solo non vuole ma non è neppure in grado di fare qualcosa di diverso dal proseguire “in direzione ostinata e contraria”, arrivando a portare alle estreme conseguenze lo scontro in atto, con tutto quello che può significare a livello finanziario una tale scelta. Per non girarci intorno quello che può significare è l’intervento d’urgenza del FMI a imporre un prestito forzoso in nome del solito fantomatico piano di salvataggio per il debito pubblico italiano che, come si è visto in Grecia, consentirà esclusivamente agli stranieri di vederselo rimborsato.

Ovviamente la cosa non avrà un‘ impatto limitato sui mercati perché tra l’altro, se la coalizione al governo del Paese riuscirà ad essere coerente con i suoi intenti, a quel punto dovrebbe chiedere l’immediata congelamento del debito pubblico e l’uscita dall’Unione Monetaria (cosa che potrebbe arrivare a fare e che potrebbe anche avere un profondo senso storico, ma che comporta un fegato d’acciaio da parte di chi promuoverà un tal passo). Possiamo però immaginare cosa può significare una manovra così forte nel breve periodo! L’intero sistema dei valori finanziari italiani (immobili compresi) subirebbe uno shock planetario e nel frattempo assisteremmo al medesimo copione greco a meno che non venisse deciso in un baleno il ritorno alla Lira. Ciò peraltro comporterebbe un incremento stellare dei prezzi di qualsiasi bene ci si voglia acquistare perché al cambio risulterebbe fortemente svalutata rispetto all’Euro e a tutte le altre valute.

Ovviamente la cosa non avrà un‘ impatto limitato sui mercati perché tra l’altro, se la coalizione al governo del Paese riuscirà ad essere coerente con i suoi intenti, a quel punto dovrebbe chiedere l’immediata congelamento del debito pubblico e l’uscita dall’Unione Monetaria (cosa che potrebbe arrivare a fare e che potrebbe anche avere un profondo senso storico, ma che comporta un fegato d’acciaio da parte di chi promuoverà un tal passo). Possiamo però immaginare cosa può significare una manovra così forte nel breve periodo! L’intero sistema dei valori finanziari italiani (immobili compresi) subirebbe uno shock planetario e nel frattempo assisteremmo al medesimo copione greco a meno che non venisse deciso in un baleno il ritorno alla Lira. Ciò peraltro comporterebbe un incremento stellare dei prezzi di qualsiasi bene ci si voglia acquistare perché al cambio risulterebbe fortemente svalutata rispetto all’Euro e a tutte le altre valute.

L’ASIMMETRIA DEGLI OPPOSTI

Alla base del braccio di ferro che sta giungendo alle estreme conseguenze c’è una forte asimmetria tra due ragionamenti, entrambi assai fondati, tra la coalizione governativa italiana e la maggioranza politica che ispira le scelte della Commissione Europea (il governo dell’Unione): i politici a capo della prima hanno sempre pensato che all’Europa non conviene affatto un braccio di ferro risoluto e continuato con l’Italia perché può determinare l’affossamento definitivo della moneta unica e comunque danneggerebbe gravemente gli interessi degli altri stati membri, quelli a capo della seconda sanno invece che per i politici italiani è cosa assai complessa tenere testa a un simile scontro frontale e che tutti i loro predecessori (Berlusconi compreso) molto presto hanno capitolato. Dunque i secondi puntano sullo sfiancamento dell’attuale maggioranza nazionale anche grazie a tutti gli innumerevoli addentellati del potere finanziario internazionale, a partire dai “media” che getterebbero veleno a volontà e che farebbero di tutto per disorientare gli elettori che hanno votato la maggioranza gialloverde, fino alla “troika” passando anche dalle agenzie di rating e magari dalle accuse di qualche tribunale internazionale. In una parola l’ “assedio” ci sarebbe di sicuro!

Dicevamo che nel medio termine entrambi i contendenti potrebbero avere ragione e che però nel frattempo nessuno aveva previsto che sarebbero entrambi stati pronti a portare lo scontro fino alle estreme conseguenze. Conseguenze che non potranno non generare disordine e sconforto innanzitutto sulle quotazioni dell’Euro, poi sulle borse (non solo quella italiana) e infine anche sui titoli di stato di tutta Europa. Lo scontro di cui scrivevo qui sopra pertanto degli effetti devastanti a catena li produrrà molto presto, a meno che non rientri alla velocità della luce.

LE CONDIZIONI DISASTROSE DEI MERCATI FINANZIARI INTERNAZIONALI

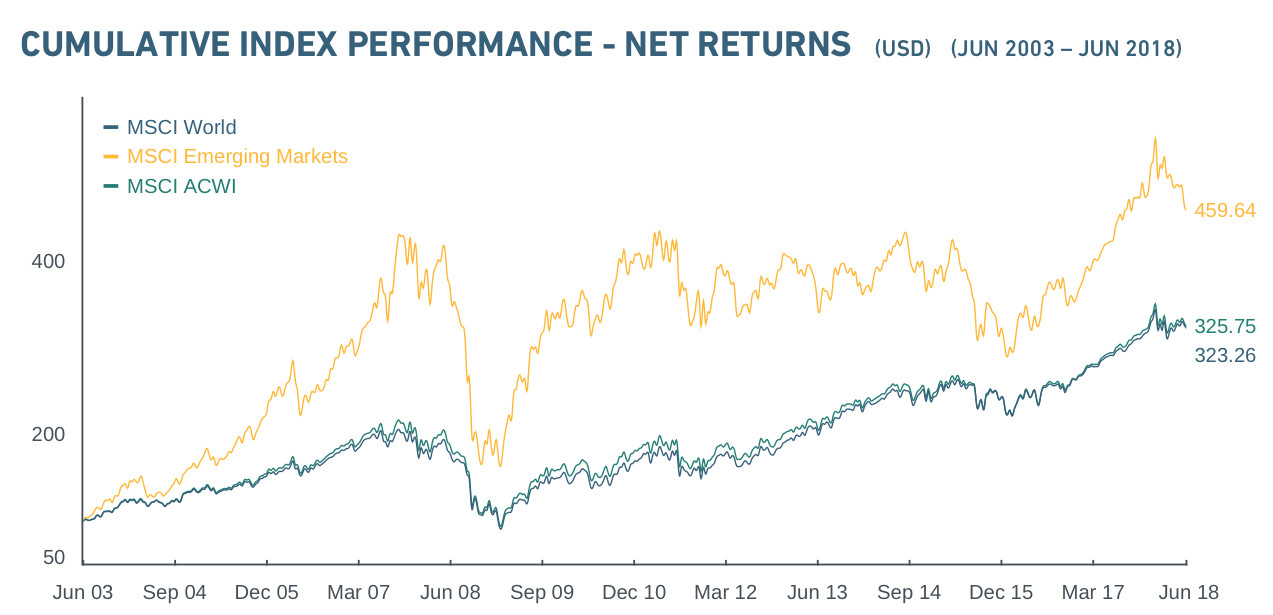

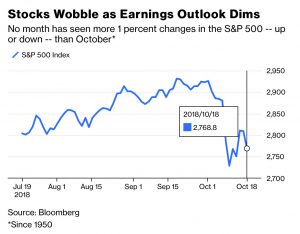

Ma c’è un’ulteriore circostanza che forse hanno tutti sottovalutato: le condizioni del mercato finanziario internazionale, già oggi fortemente deteriorate ben al di là delle attese di prossima recessione economica che tendono ad attestarsi intorno al 2020. Innanzitutto a causa delle pessime condizioni dei mercati asiatici, che pesano sempre più sulla bilancia internazionale. E poi perché se alla crisi asiatica e a quella dei mercati emergenti anche di tutto il resto del mondo (principalmente vittime del caro-Dollaro) si sommerà quella dei mercati europei, la frittata sarà servita, provocando serissime reazioni su Wall Street e su Londra, i cui listini sono oggi forse troppo dipendenti dalle supervalutazioni dei titoli “tecnologici”. La probabilità di deflagrazione di una nuova crisi finanziaria globale inizia dunque a crescere e può risultare fatale nel determinare la prosecuzione vino alle estreme conseguenze dello scontro tra l’Italia e il resto dell’Unione Europea.

Ma c’è un’ulteriore circostanza che forse hanno tutti sottovalutato: le condizioni del mercato finanziario internazionale, già oggi fortemente deteriorate ben al di là delle attese di prossima recessione economica che tendono ad attestarsi intorno al 2020. Innanzitutto a causa delle pessime condizioni dei mercati asiatici, che pesano sempre più sulla bilancia internazionale. E poi perché se alla crisi asiatica e a quella dei mercati emergenti anche di tutto il resto del mondo (principalmente vittime del caro-Dollaro) si sommerà quella dei mercati europei, la frittata sarà servita, provocando serissime reazioni su Wall Street e su Londra, i cui listini sono oggi forse troppo dipendenti dalle supervalutazioni dei titoli “tecnologici”. La probabilità di deflagrazione di una nuova crisi finanziaria globale inizia dunque a crescere e può risultare fatale nel determinare la prosecuzione vino alle estreme conseguenze dello scontro tra l’Italia e il resto dell’Unione Europea.

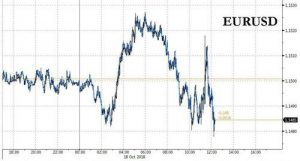

Indipendentemente però da quello che potrebbe succedere in futuro lo scenario di breve termine è già di per sè decisamente preoccupante: la svalutazione dell’Euro è già in atto, il rialzo dei tassi di interesse rischia di proseguire a causa della reazione a catena che la crisi italiana può provocare in tutto il mondo, mentre le borse, che già stavano scendendo in tutto il mondo, rischiano soltanto di accelerare nella medesima direzione. La questione italiana insomma può risultare come la classica ultima goccia che fa traboccare l’intero vaso.

I POSSIBILI “MANDANTI”

Quali possibilità ci sono che ciò non accada? Non molte in realtà, complice la Federal Reserve Bank of America che non sta facendo nulla per correggere il suo attuale orientamento ad ulteriore rialzo dei tassi (il differenziale con quelli tedeschi è giunto a superare il 3%) schiacciando di conseguenza tanto i cambi contro il Dollaro quanto le prospettive di esportazioni americane nel resto del mondo. Qualcuno ci vede anche lì lo zampino della politica: l’attuale presidente americano “deve” subire una pesante sconfitta elettorale a Novembre e l’economia americana va troppo bene perché le probabilità che ciò accada restino alte. Un bel crollo di Wall Street aiuterebbe pertanto e l’abitazione che ne conseguirebbe magari farebbe gli interessi dei grandissimi gruppi internazionali che controllano il mercato dell’energia (il cui prezzo schizzerebbe alle stelle).

Quali possibilità ci sono che ciò non accada? Non molte in realtà, complice la Federal Reserve Bank of America che non sta facendo nulla per correggere il suo attuale orientamento ad ulteriore rialzo dei tassi (il differenziale con quelli tedeschi è giunto a superare il 3%) schiacciando di conseguenza tanto i cambi contro il Dollaro quanto le prospettive di esportazioni americane nel resto del mondo. Qualcuno ci vede anche lì lo zampino della politica: l’attuale presidente americano “deve” subire una pesante sconfitta elettorale a Novembre e l’economia americana va troppo bene perché le probabilità che ciò accada restino alte. Un bel crollo di Wall Street aiuterebbe pertanto e l’abitazione che ne conseguirebbe magari farebbe gli interessi dei grandissimi gruppi internazionali che controllano il mercato dell’energia (il cui prezzo schizzerebbe alle stelle).

Sul fronte opposto non possiamo non menzionare la decisa opportunità di un accordo rappacificatore tra la Commissione Europea e il Governo Italiano, che indubbiamente risolleverebbe le sorti della Borsa e aiuterebbe a contenere lo spread, aggiungendo un motivo in più alle Agenzie di Rating per non abbassare quello italiano. Ci guadagnerebbe più l’Europa che l’Italia viste le prossime elezioni e visto il rischio di “contagio” di una disfatta della finanza del Bel Paese. Ma la razionalità della “ragione di stato” a volte si scontra con “lo particolare” interesse di questo o quel politico, che al proprio livello può preferire uno scontro a un confronto per mille e una motivazione personale (absit injuria verbis)…

Stefano di Tommaso

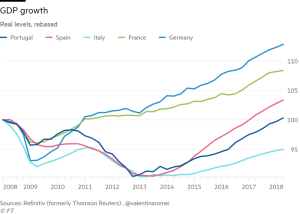

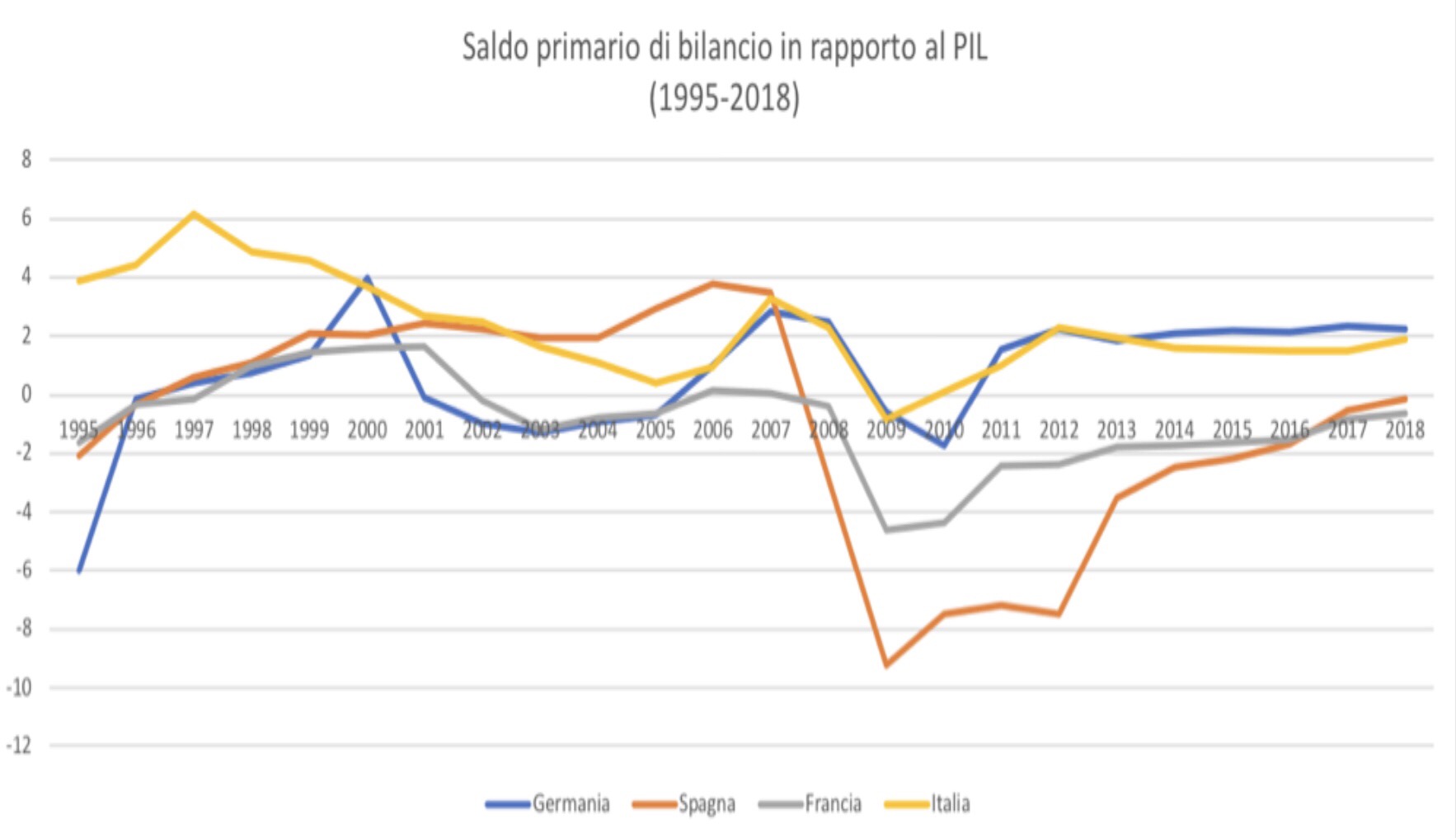

Erano anni insomma che non ci si chiedeva quali manovre potranno sortire il migliore effetto sulla crescita economica del Paese posto che è finalmente chiaro a tutti che è soltanto quest’ultima che potrebbe salvare l’Italia dal baratro dell’insostenibilità del proprio debito pubblico. A prescindere dunque dal deficit di bilancio (che in qualche modo nel frattempo va certamente finanziato) la vera domanda che conta è tornata centrale: il rapporto tra debito e prodotto interno lordo (PIL) scende o sale? E perché scenda è finalmente chiaro a tutti che è il PIL che deve crescere, visto che il debito non scende da solo.

Erano anni insomma che non ci si chiedeva quali manovre potranno sortire il migliore effetto sulla crescita economica del Paese posto che è finalmente chiaro a tutti che è soltanto quest’ultima che potrebbe salvare l’Italia dal baratro dell’insostenibilità del proprio debito pubblico. A prescindere dunque dal deficit di bilancio (che in qualche modo nel frattempo va certamente finanziato) la vera domanda che conta è tornata centrale: il rapporto tra debito e prodotto interno lordo (PIL) scende o sale? E perché scenda è finalmente chiaro a tutti che è il PIL che deve crescere, visto che il debito non scende da solo. Il nuovo governo sembra aver avviato un confronto con il Pese e con il resto del mondo sulle priorità del quadro programmatico e sulla qualità della spesa del denaro pubblico, dando precedenza a queste scelte piuttosto che al contenimento “a priori” del deficit, senza badare a cambiare l’indirizzo della spesa pubblica e la reale validità delle politiche economiche del passato (errate quasi per definizione, visti gli scarsi risultati). La vera novità sta dunque nell’intenzione di lasciare indietro il Fiscal compact e l’obbligo di tendere al pareggio di bilancio dando uno scossone alla filosofia di austerità fino ad oggi prevalente nella Commissione Europea, auspicandone chiaramente una diversa e più orientata a politiche fiscali espansive in vista delle prossime elezioni europee.

Il nuovo governo sembra aver avviato un confronto con il Pese e con il resto del mondo sulle priorità del quadro programmatico e sulla qualità della spesa del denaro pubblico, dando precedenza a queste scelte piuttosto che al contenimento “a priori” del deficit, senza badare a cambiare l’indirizzo della spesa pubblica e la reale validità delle politiche economiche del passato (errate quasi per definizione, visti gli scarsi risultati). La vera novità sta dunque nell’intenzione di lasciare indietro il Fiscal compact e l’obbligo di tendere al pareggio di bilancio dando uno scossone alla filosofia di austerità fino ad oggi prevalente nella Commissione Europea, auspicandone chiaramente una diversa e più orientata a politiche fiscali espansive in vista delle prossime elezioni europee. La scommessa della maggioranza che ci governa è perciò quella “trumpiana” che ha portato l’America ai risultati che vediamo: abbassare le tasse e aumentare la qualità della spesa pubblica (soprattutto investimenti in infrastrutture e occupazione) per generare crescita economica e far tornare la fiducia negli operatori economici. E visto che per perseguirla bisognava avere il coraggio di fare deficit e scontrarsi con la Commissione Europea, questo governo ha prestato il fianco a critiche e perplessità di ogni genere, qualcuna nemmeno a torto.

La scommessa della maggioranza che ci governa è perciò quella “trumpiana” che ha portato l’America ai risultati che vediamo: abbassare le tasse e aumentare la qualità della spesa pubblica (soprattutto investimenti in infrastrutture e occupazione) per generare crescita economica e far tornare la fiducia negli operatori economici. E visto che per perseguirla bisognava avere il coraggio di fare deficit e scontrarsi con la Commissione Europea, questo governo ha prestato il fianco a critiche e perplessità di ogni genere, qualcuna nemmeno a torto. Le critiche mosse al momento della pubblicazione del DEF da più parti sono consistite infatti principalmente nell’incapacità di comunicare per tempo e correttamente la portata e la credibilità dell’iniziativa (anche questa comprovata dai fatti: i mercati hanno reagito male) nonché l’oggettività del miglioramento della qualità della spesa. Altri ancora hanno correttamente notato che questa manovra prevede inoltre troppi pochi tagli alla spesa pubblica improduttiva e ai carrozzoni di Stato, riconcorrendo una crescita che non è matematicamente certo potrà generarsi.

Le critiche mosse al momento della pubblicazione del DEF da più parti sono consistite infatti principalmente nell’incapacità di comunicare per tempo e correttamente la portata e la credibilità dell’iniziativa (anche questa comprovata dai fatti: i mercati hanno reagito male) nonché l’oggettività del miglioramento della qualità della spesa. Altri ancora hanno correttamente notato che questa manovra prevede inoltre troppi pochi tagli alla spesa pubblica improduttiva e ai carrozzoni di Stato, riconcorrendo una crescita che non è matematicamente certo potrà generarsi.

Ecco dunque che la parola torna ai mercati (cioè alle manovre della grande finanza), perché difficilmente il dibattito europeo avrà esiti consistenti prima delle elezioni. Riusciranno i mercati a piegare il Bel Paese e ne avrebbero davvero un beneficio? È possibile, anzi è probabile, che la risposta a entrambe le questioni sia negativa, principalmente a causa del fatto che i mercati sono già agitati per altri motivi: i tassi internazionali salgono (forse in misura eccessiva) e al tempo stesso il Dollaro si rafforza troppo sulle alte valute, anche perché i tassi americani continuano ad espandersi nei confronti di quelli europei (nel grafico qui sopra riportato lo spread Treasury-Bund a 10 anni). Una crisi italiana potrebbe innescarne una globale e un Euro troppo debole non piacerebbe agli Stati Uniti ma nemmeno a Russi e Cinesi.

Ecco dunque che la parola torna ai mercati (cioè alle manovre della grande finanza), perché difficilmente il dibattito europeo avrà esiti consistenti prima delle elezioni. Riusciranno i mercati a piegare il Bel Paese e ne avrebbero davvero un beneficio? È possibile, anzi è probabile, che la risposta a entrambe le questioni sia negativa, principalmente a causa del fatto che i mercati sono già agitati per altri motivi: i tassi internazionali salgono (forse in misura eccessiva) e al tempo stesso il Dollaro si rafforza troppo sulle alte valute, anche perché i tassi americani continuano ad espandersi nei confronti di quelli europei (nel grafico qui sopra riportato lo spread Treasury-Bund a 10 anni). Una crisi italiana potrebbe innescarne una globale e un Euro troppo debole non piacerebbe agli Stati Uniti ma nemmeno a Russi e Cinesi.