I ripetuti e crescenti timori relativi alla tenuta degli attuali -stratosferici- livelli raggiunti dalle borse di tutto il mondo mi hanno spinto a compiere un’ indagine sulla loro situazione attuale, sulle ragioni sottostanti gli scossoni percepiti negli ultimi giorni e sugli auspìci che se ne possono trarre per il prossimo futuro.

Tutti gli osservatori economici si chiedono fino a quando durerà l’incantesimo del mercato finanziario, che da più di otto anni continua imperterrito la sua corsa. A dire il vero già intorno alla metà dello scorso anno se lo chiedevano tutti, ma poi è arrivato il cosiddetto “Trump trade”, cioè l’effetto positivo sulle borse derivato dal fascino che il nuovo corso politico americano esercitava sugli investitori, promettendo meno tasse e maggiori investimenti infrastrutturali.

Con il Trump trade è in effetti cambiato qualcosa nel mondo: l’economia globale ha imboccato di nuovo un percorso di crescita e la stessa cosa è accaduta per tutti i paesi OCSE, a partire dall’America, facendo dimenticare i timori di nuovo scoppio della bolla finanziaria. Oggi, a un anno esatto di distanza da quel momento storico, le politiche economiche promesse dal presidente americano non sono ancora state varate e le borse sono salite ancora di un bel po’, ragione per cui i medesimi dubbi si ripropongono.

Un recentissimo articolo della CNBC.COM riportava un questionario al quale hanno risposto circa 12.000 dei suoi suoi lettori. CNBC ha chiesto loro <<se si aspettano a breve uno “storico” tonfo delle borse>> e ben il 44% di essi ha risposto si mentre un altro 26% nutre dei dubbi al riguardo e soltanto il 30% non lo ritiene probabile.

IL PESO DELLE ASPETTATIVE

La cosa ha dell’incredibile: il 70% degli intervistati tra la “creme” dei professionisti americani della finanza che legge quel magazine online vede dunque la possibilità a breve termine di un crollo di Wall Street! Come si può vedere nello “screenshot” qui sopra riportato, quasi non bastasse, a dare loro manforte ci si è messo anche un premio Nobel per l’economia come Robert Shiller che, intervistato in proposito, ha solo potuto fornire una sensazione, non certo una previsione razionale.

In effetti il mercato azionario americano è cresciuto più degli altri e, dal minimo toccato nel lontano Marzo 2009 (più di otto anni fa), ha più che quadruplicato il suo livello. Chiaramente un tale risultato lascia molto spazio per lo scetticismo circa la possibilità che Wall Street raggiunga ulteriori, mirabolanti vette.

L’ECCESSO DI LIQUIDITÀ HA DROGATO LE BORSE

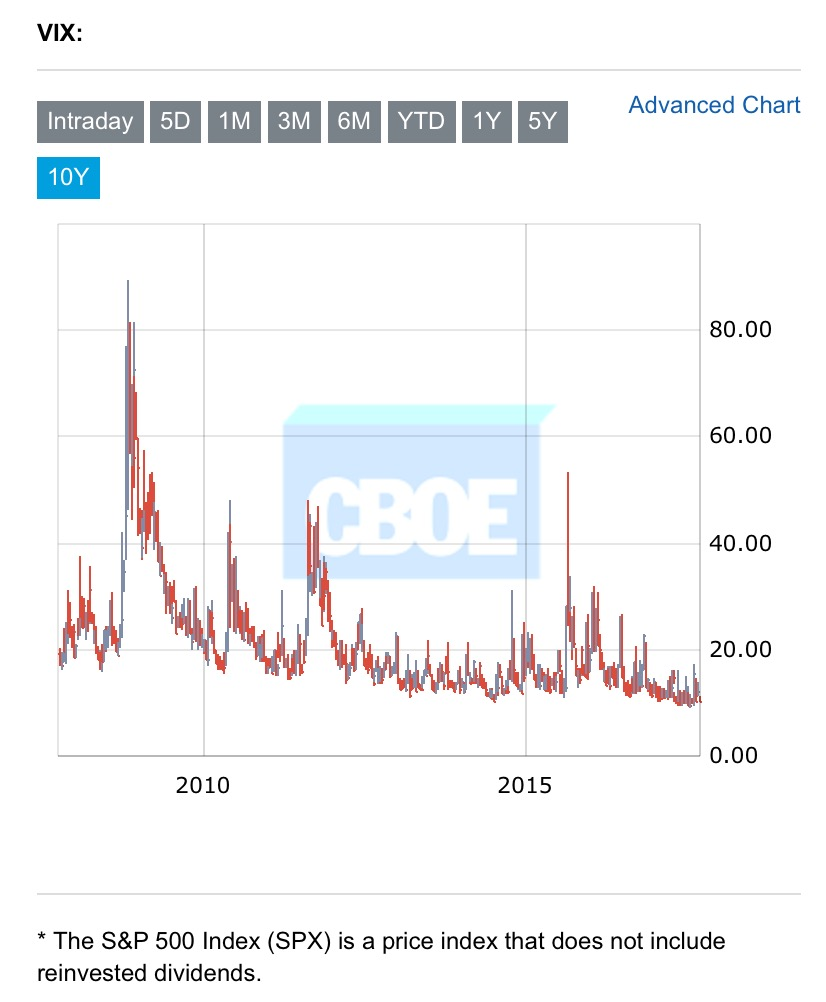

Ma bisogna ricordare che l’intervento delle banche centrali di tutto il mondo per pompare liquidità (in queste settimane oltre che della BCE è la volta di quella giapponese) e la ripresa della crescita economica globale hanno senza dubbio contribuito a buona parte di tale performance.

La prima cosa che viene da pensare è che, quando tutta quella gente se lo aspetta, è probabile che lo scenario non si verifichi. Se infatti la stessa percentuale di intervistati si comporta di conseguenza, allora dovrebbe limitare decisamente i propri investimenti in titoli azionari, privilegiando la liquidità o degli investimenti alternativi, quelli che possano avere andamenti non correlati alla borsa (immobili, oro, eccetera). Ma se così fosse, allora bisognerebbe ammettere che c’è ancora molta liquidità in circolazione parcheggiata al di fuori del circuito borsistico e che, di conseguenza, i mercati finanziari potrebbero avere ancora molta strada da fare.

Sul versante opposto, occorre tenere presente che le aspettative sui mercati finanziari tendono ad “auto-realizzarsi”, alimentando esse stesse le possibili oscillazioni dei listini.

IL RUOLO DEI BUY-BACK E QUELLO DEI “TRADING SYSTEMS”

Per comprendere le ragioni di chi grida al possibile scoppio della “bolla speculativa ” bisogna tuttavia considerare due fattori “anomali” che hanno contribuito non poco al risultato della citata quadruplicazione dei dollari investiti sulla borsa di New York. Fattori che in precedenza avevano avuto un limitatissimo effetto sulle quotazioni azionarie:

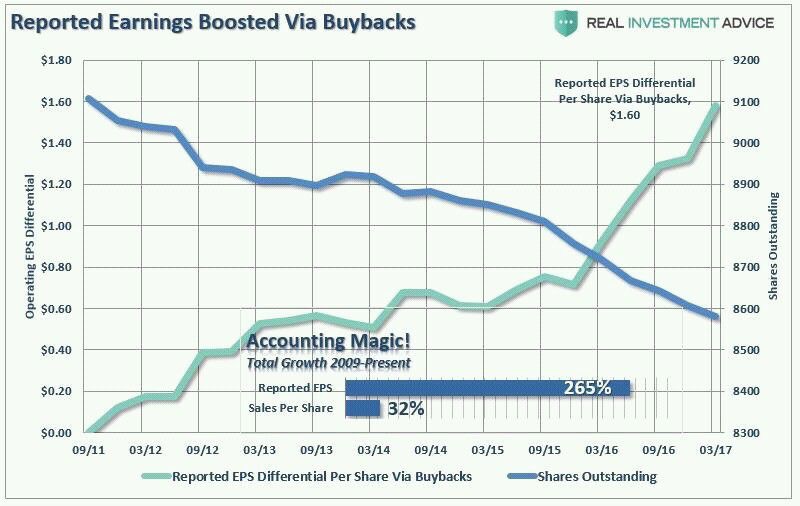

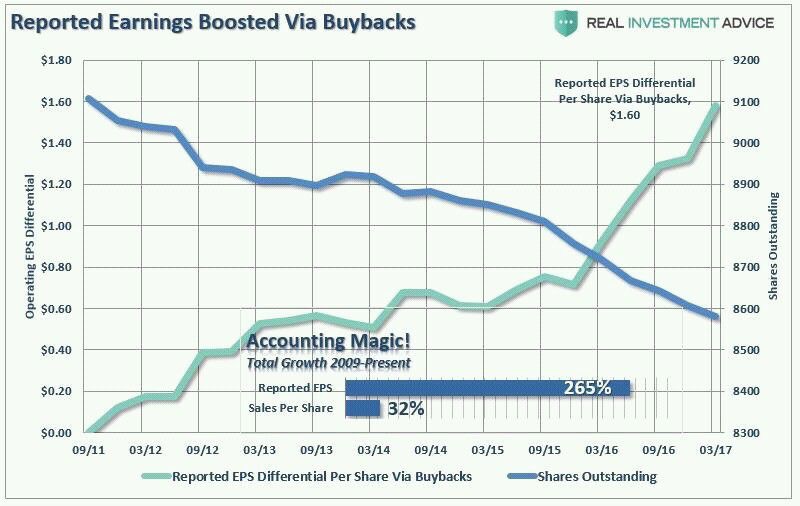

1) un perverso meccanismo di “buy-back” (cioè di riacquisto da parte delle stesse società emittenti) tramite il quale le grandi corporations quotate utilizzano la liquidità che si ritrovano in pancia per comprare azioni proprie (invece di investire nello sviluppo dei propri mercati), principalmente per favorire gli interessi dei manager che hanno in mano delle cospicue “stock-option” (cioè incentivi ai propri manager basati sulla possibilità di ottenere azioni da rivendere poi sul mercato). Sono operazioni compiute tipicamente in frode degli azionisti di minoranza, ma il cui effetto “edulcorante” sulle quotazioni del titolo alla fine non lo disdegna nessuno, salvo il fatto che tende a far crescere artificialmente la misura degli “utili per azione”.

I buy-back dunque aiutano i corsi azionari a rimanere sostenuti nonostante il potenziale effetto depressivo delle vendite realizzate dai dirigenti, ma non solo: essi innanzitutto sortiscono l’effetto di trasferire liquidità dalle aziende ai privati che, spesso, la reinvestono sui mercati finanziari e, in secondo luogo, riducono il numero delle azioni in circolazione che andranno a spartirsi gli utili per azione (Earnings per Share: EPS) realizzati, facendo crescere artificialmente la redditività teorica delle società quotate che li mettono in pratica. Ecco un grafico relativo allo stesso periodo di otto anni testé citato, che evidenzia una crescita “fittizia” dei profitti per azione pari al 265% (più di metà della crescita totale realizzata dal mercato azionario!):

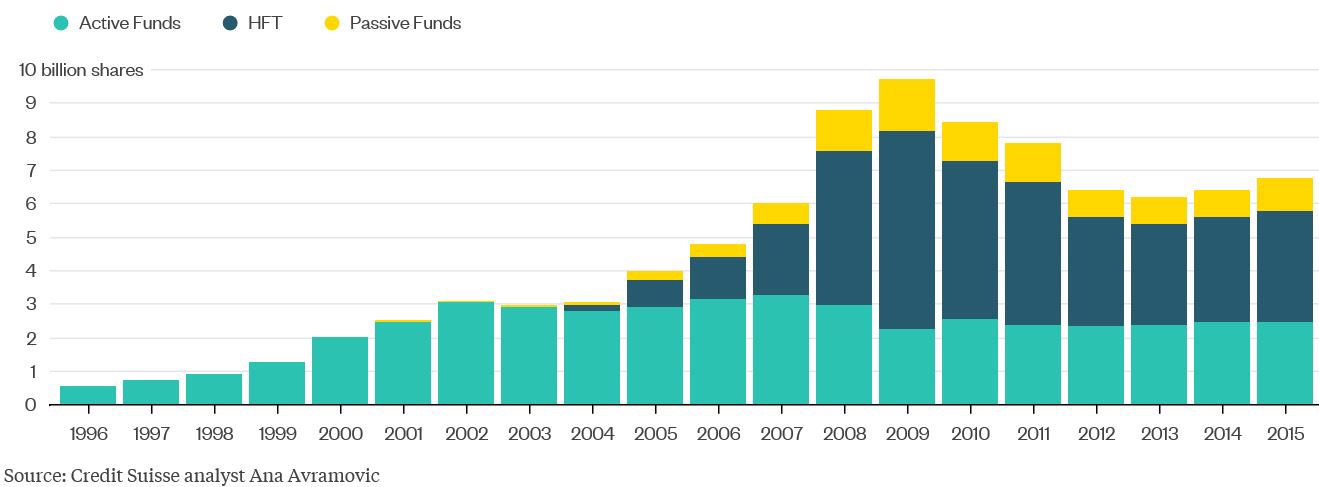

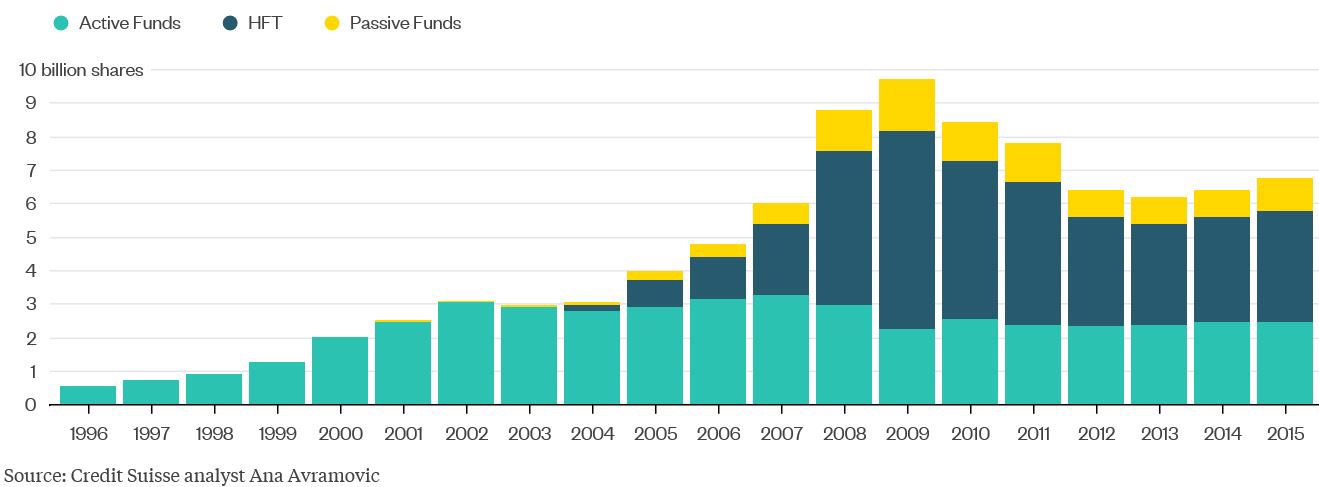

2) La diffusione di algoritmi e sistemi computerizzati per la compravendita ad alta frequenza di titoli azionari (HTFA: high frequency trading algorithms). Essi hanno oggettivamente cambiato i connotati all’andamento fino a ieri caratteristico del mercato dei capitali: fino all’avvento dei sistemi di trading infatti (basati principalmente sui principi dell’analisi tecnica), contavano molto di più le sensazioni umane e i fattori economici “fondamentali ” sul mercato azionario, circa i quali gli analisti finanziari si esprimevano anche in termini strategici.

Oggi, dieci e più anni dopo l’avvento delle contrattazioni computerizzate, l’unica variabile che conta davvero è la liquidità disponibile sul mercato (che, invariabilmente da molti anni a questa parte, cresce per effetto dell’intervento delle banche centrali di tutto il mondo).

Come sarebbe il mercato azionario senza se i regolatori avessero impedito o limitato tanto i buy-back quanto l’avvento degli HTFA? La risposta è quantomai scontata: probabilmente molto ma molto più in basso di dove si trova oggi. Anche questo è un elemento di preoccupazione: quanto è “artificiale” la situazione che osserviamo e quanto invece è motivata da fattori che presumibilmente resteranno in piedi nel prossimo futuro e che troveranno sempre maggiore ragion d’essere sulla base della crescita delle variabili macroeconomiche fondamentali?

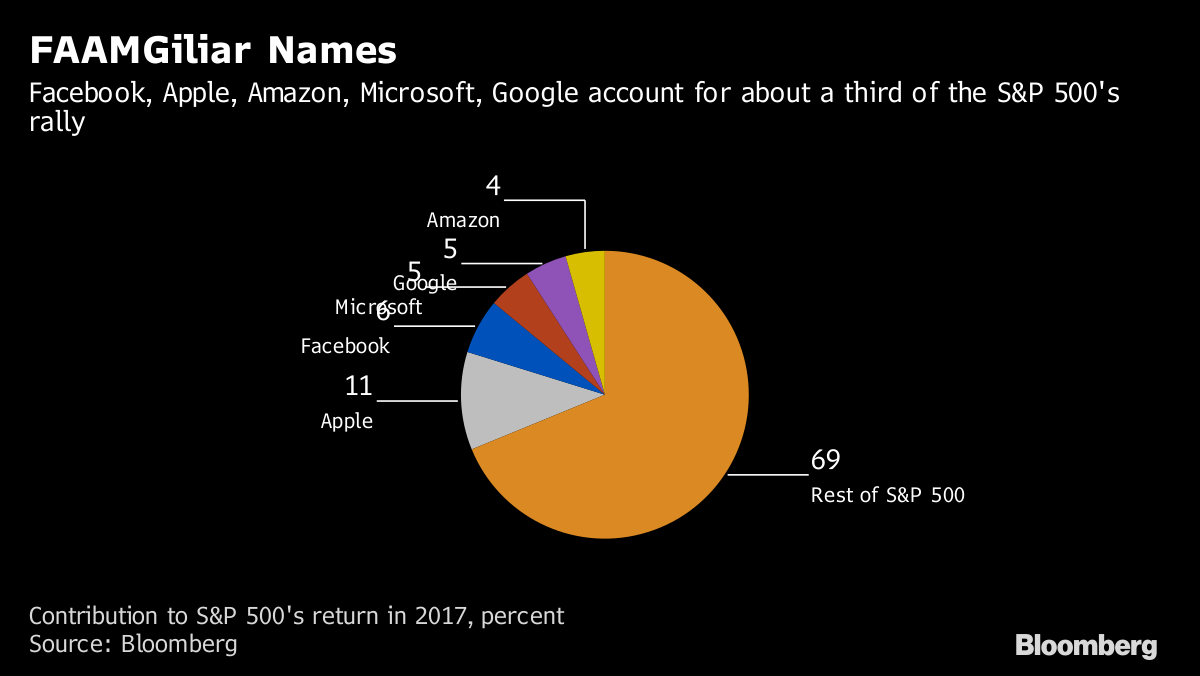

IL RUOLO DEI TITOLI “TECNOLOGICI” NELLA CRESCITA DELLE BORSE

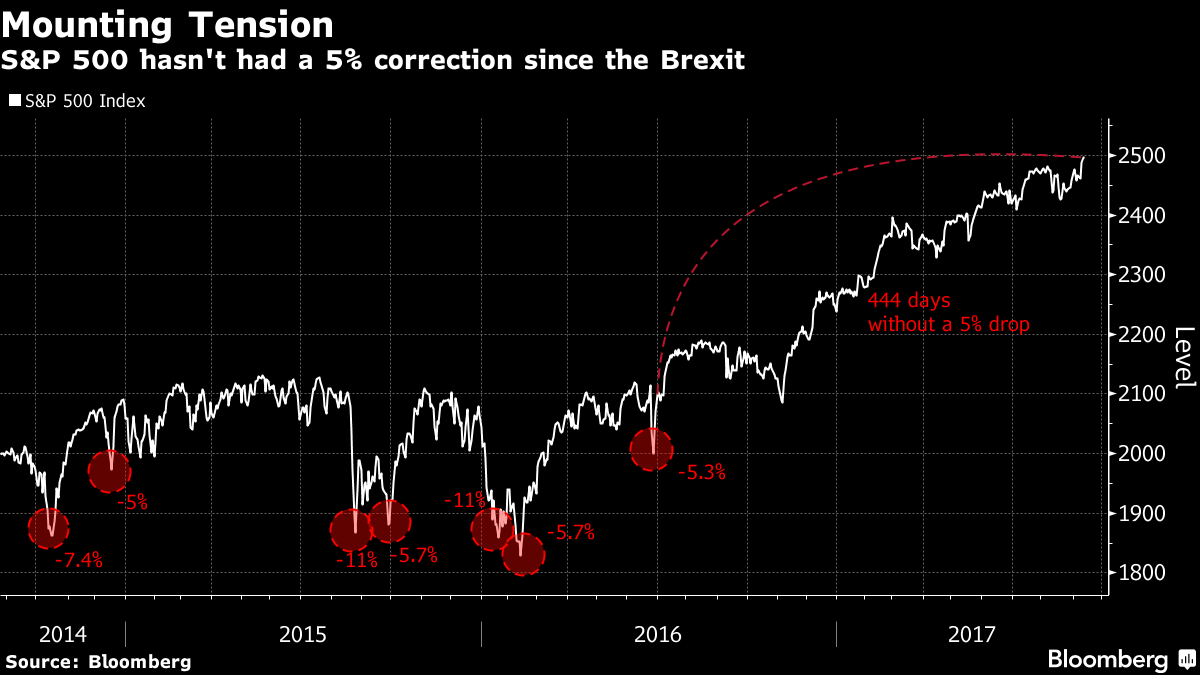

Ulteriori elementi di preoccupazione per le borse giungono infine dal “parterre” della medesima Wall Street, dove negli ultimi giorni una serie di titoli “tecnologici” di grande diffusione, come Alphabet (Google) e Amazon la cui capitalizzazione riflette in astratto le attese di enormi aspettative di crescita degli utili sebbene -alla luce delle recenti preoccupazioni- abbia lasciato nelle ultime settimane sul terreno molti miliardi di dollari.

Senza l’apporto fondamentale della supervalutazione di quei titoli, entro certi limiti da ritenersi assolutamente sensata poiché basata sull’aspettativa di crescite esponenziali dei margini operativi (date le caratteristiche del modello di business delle cosiddette “internet companies”), Wall Street non avrebbe raggiunto le vette che oggi osserviamo. Eppure ogni qualvolta la valutazione di un titolo è basata sul ruolo fondamentale delle aspettative, non si può parlare di certezze circa la stima corretta della medesima e la psicologia può incidere non poco. Sono in molti a pensare che quelle aspettative sono forse cresciute un po’ troppo negli ultimi mesi e che qualche ragionevole dubbio è opportuno porselo.

Tornando a quanto sta succedendo oggi dunque, i due fattori che hanno contribuito a un generale ridimensionamento dei titoli cosiddetti “FANG” (Facebook, Amazon, Netflix, Google, e dintorni tra i quali Microsoft, Snapchat, eccetera) sono stati:

– la naturale rotazione dei portafogli degli investitori, i quali oggi ritengono perlopiù di trovarsi in una fase molto matura del ciclo economico e preferiscono puntare su settori industriali più tradizionali;

– i dubbi relativi alla misura effettiva della profittabilità del business digitale in genere, orientato necessariamente a forti crescite nel suo complesso ma al tempo stesso martoriato da un eccesso di concorrenza, come tutti i settori economici che si trovano ad uno stadio più primitivo del ciclo di vita del prodotto, oltre che sottoposto a continui colpi di scena man mano che le innovazioni continuano a ridisegnarne gli assetti.

Ora è noto che è grande il peso complessivo sul listino di Wall Street della capitalizzazione di borsa dei principali titoli “tecnologici”, così come in Italia risulta esserlo quella delle banche. Ragione per cui una normale manovra di “rotazione” dei portafogli degli investitori istituzionali rischia di incidere non poco sull’andamento dell’indice generale.

NEL COMPLESSO I MOTIVI DI SCETTICISMO SONO FONDATI

Bisogna francamente ammettere che il quadro sin qui riportato è tutto sommato abbastanza preoccupante: un circuito mondiale delle borse valori fortemente condizionato dall’eccesso di liquidità pompata dagli stimoli delle banche centrali, le cui valutazioni sono giunte ai massimi di sempre tanto come valori assoluti quanto in relazione ai multipli di redditività, per di più condizionata da fattori distorsivi come i programmi di riacquisto delle azioni proprie e i sistemi di trading automatici.

Quali sarebbero i valori attuali dei listini di borsa se non fossero intervenuti quei fattori distorsivi, se gli investitori istituzionali non avessero adottato sistemi di trading che fanno propendere per la crescita dei valori basata sulla liquidità disponibile, se non ci fosse stata l’esplosione delle quotazioni dei principali titoli tecnologici (che però sono principalmente basate sulle aspettative di incremento esponenziale degli utili)?

LE VARIABILI MACROECONOMICHE

La vera risposta probabilmente risiede nelle variabili fondamentali dell’economia, le stesse che sino ad oggi sono state un po’ trascurate nella foga delle ipervalutazioni di borsa e che oggi, forse giunti a un punto di svolta, possono illuminare il cammino dinanzi a noi.

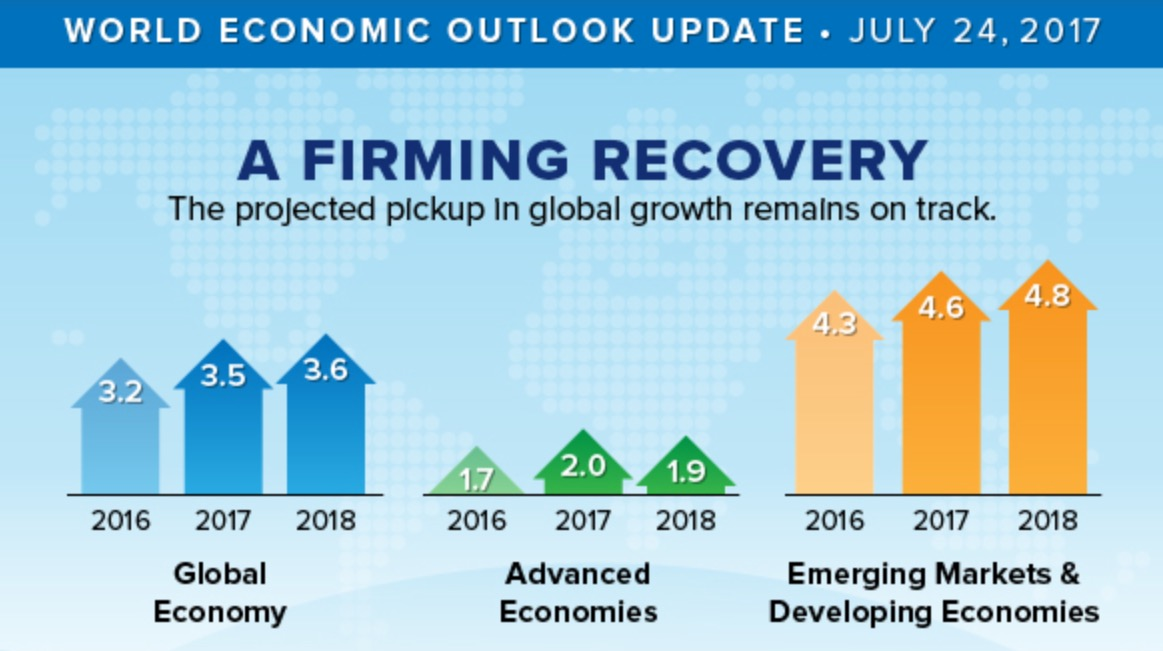

Ebbene però: l’indicazione che proviene da quelle variabili non potrebbe essere più positiva! A partire dalla crescita del prodotto mondiale lordo, stimata per il 2017 ad almeno il 3,6% (la più alta dal 2011) e al di sopra della media storica di lungo termine, pari al 3,5% (media altissima che comprende tanto la seconda rivoluzione industriale quanto l’avvento della grande distribuzione, quello dell’elettronica di massa e quello dell’avvento di internet).

A scriverlo è la Morgan Stanley in un suo recentissimo report dove tra l’altro smentisce le previsioni catastrofiche sulle borse formulate dal già citato premio Nobel Robert Schiller.

Una serie di fattori concorrono a questo giudizio così deciso:

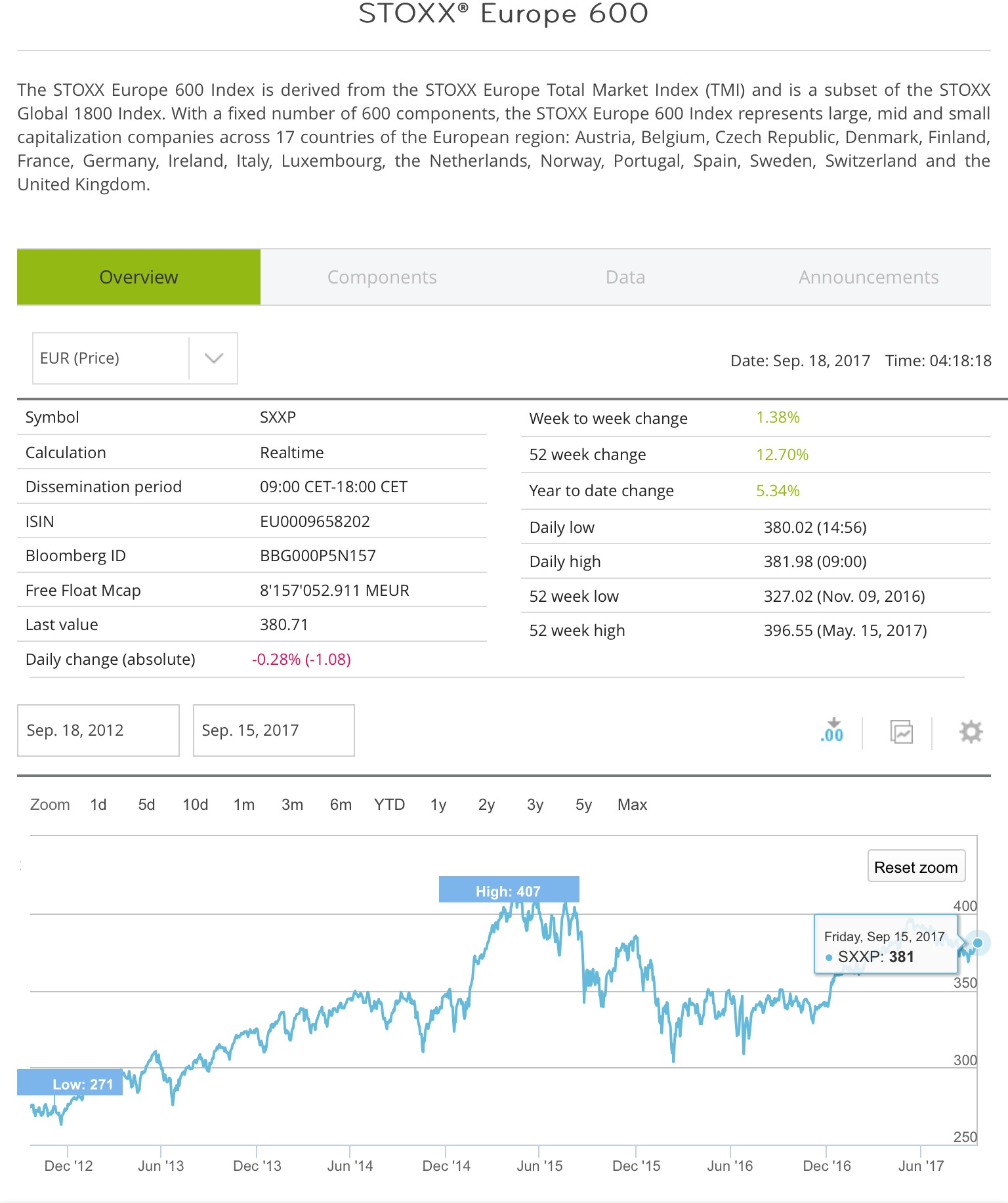

– La crescita attuale si sviluppa congiuntamente tanto nei Paesi Emergenti quanto in quelli più sviluppati, con la relativa sorpresa dell’Unione Europea;

– Il commercio internazionale ha ripreso a correre a ritmi elevati sia in volume che in valore, come non succedeva da un quinquennio;

– Anche gli investimenti sono in decisa crescita nel mondo, persino a prescindere dalla solita Cina (che investe mendiamente il 40% del proprio P.I.L.) e questa è una misura piuttosto importante del fatto che la crescita attuale non sia effimera;

– La ripresa economica attuale peraltro è diversa da quella del 2010-2011, nella quale il movimento di rimbalzo dalla crisi profonda degli anni precedenti e la forte spinta degli stimoli monetari ai mercati finanziari avevano di per sé drogato l’effetto statistico finale.

Una volta tenuto conto di tutti questi elementi risulta più chiaro l’ottimismo di fondo espresso da Morgan Stanley per l’economia globale: la ripresa attualmente in corso rassomiglia di più a quella del periodo 2003-2006 che non a quella del 2010-2011 ed è piuttosto equamente ripartita in quasi tutte le zone del mondo.

LA TURBOLENZA POLITICA AMERICANA CONDIZIONA GLI ANIMI

Se teniamo conto del fatto che alla crescita del prodotto interno lordo globale si accompagnano anche la discesa della disoccupazione (o meglio: il maggior numero di occupati) e la ripresa dei consumi, il quadro complessivo dunque spiega piuttosto bene le attese per un forte aumento dei profitti netti delle società quotate, che si accompagna al tempo stesso ad un miglioramento dell’efficienza produttiva, dunque ad un miglioramento dei margini più che proporzionale all’aumento dei fatturati.

Eppure più andiamo avanti e più tra gli operatori serpeggiano dubbi sulla tenuta degli attuali livelli raggiunti dalle borse, a partire dalla più importante di tutti: quella americana.

E qui il bicchiere è mezzo pieno o mezzo vuoto a seconda dell’ottimo adoperata per osservarlo: gli ottimisti ritengono che prima o poi le nubi della lotta politica si diraderanno per necessità, lasciando spazio a quelle riforme volute da Trump e agli ulteriori effetti afrodisiaci sull’economia e a una maggior distensione internazionale relativamente ai focolai di guerra in essere, mentre i pessimisti temono che quanto visto sun qui sia solo l’antipasto di una lotta furibonda tra poteri più o meno occulti, che si svilupperà attraverso nuove guerre e nuovi stop alle riforme economiche.

È evidente che in questo secondo caso “il minimo battito d’ali di una farfalla sia in grado di provocare un uragano dall’altra parte del mondo” come argomentava già Alan Turing, in un suo saggio del 1950: “Macchine calcolatrici e intelligenza”, dove anticipava il futuro luogo comune dell’ “effetto farfalla”.

Per quanto improbabile possa apparire, in un mondo magicamente e per la prima volta nella storia davvero interconnesso, non è un’idea che si può relegare alle sole ipotesi scientifiche!

Stefano di Tommaso