METAMORFOSI

Avevamo descritto il recente rally delle borse come un rimbalzo destinato a scomparire in fretta. Lo stesso si era detto per la resilienza delle economie occidentali: destinata a scomparire non appena le tensioni geopolitiche dovessero crescere ancora. Tutti oggi prevedono una recessione nei prossimi mesi che però si fa quantomeno attendere. Nel frattempo tuttavia l’economia globale rallenta, il commercio internazionale crolla e l’inflazione sembra recedere ma è assai improbabile che torni in fretta al livello sperato (2%) dalle banche centrali.

Le mosse di queste ultime sono le più temute al momento, ma la verità sembra essere che al contrario oggi le banche centrali hanno ben poche munizioni da sparare all’arrivo di una possibile nuova crisi. Dunque il mondo si avvia verso il baratro? Probabilmente no, ma è altresì assai difficile interpretare l’attuale congiuntura, se non analizzando i profondi cambiamenti che la generano.

(da Wikipedia) “Metamorfosi” è un sostantivo femminile che significa:

- Trasformazione di un essere o di un oggetto in un altro di natura diversa, come elemento tipico di racconti mitologici o di fantasia, spesso consacrati in opere letterarie, spec. del mondo classico

- In zoologia, la modificazione funzionale o strutturale di un animale durante lo sviluppo, nel passaggio dalla fase larvale a quella adulta (per es. in Insetti e Anfibi).

GRANDI MUTAMENTI IN CORSO

Cosa succede all’economia globale alle soglie del nuovo anno? Provo a cercare previsioni autorevoli ma non ne trovo. Trovo invece molti catastrofisti e molti “navigatori di lungo corso” che tendono ad affermare un po’ di tutto, appellandosi ai benchmark, ai capricci delle banche centrali e a quelli del presidente ucraino, per potere aver una scusa per ogni stagione. Perché?

La verità sembra essere che -in un mondo che oggi cambia più bruscamente e più imprevedibilmente che mai- non esistono certezze circa l’evoluzione possibile non soltanto dello sviluppo economico, ma anche dei mercati finanziari, dei livelli dei prezzi e dei fattori che scarseggeranno, tanto da lasciare spazio a grandi timori. In realtà tuttavia è possibile cercare di analizzare le grandi trasformazioni in corso, perché è molto probabile che da esse dipenderà la maggior parte degli sviluppi che prenderanno forma nel corso dei prossimi anni, a partire dal 2023.

Inutile dunque tentare di emettere semplici e sensazionali previsioni per i mesi a venire, proprio in virtù della complessità dei cambiamenti in corso. Se anche ci provassimo, i rischi di sbagliare sarebbero molto più elevati che in passato. Molto meglio provare ad esaminare i singoli fattori della metamorfosi economica in corso, per dedurne degli andamenti e, in ultima analisi, per farci una nostra idea di ciò che succederà nel prossimo futuro.

LA RECESSIONE CHE VERRÀ

Sicuramente le variabili in gioco sono innumerevoli, e questo giustifica il comportamento “attendista” dei più moderati. Giustifica anche i numerosissimi “market pundits” (“soloni” dei mercati) come Jamie Dimon o Nouriel Roubini, i quali sono quasi tutti concordi nel pronosticare grandi disastri per i mercati finanziari nell’anno a venire.

Secondo il primo tanto l’inflazione quanto possibili nuove tensioni geopolitiche scateneranno tensioni sul fronte dell’approvvigionamento energetico e una recessione. Conseguentemente le borse torneranno a scendere del 30% circa. Per quanto autorevole Dimon si aggiunge peraltro ad una lunga lista di persone che la pensano allo stesso modo, tant’è vero che qualcuno ha definito la recessione in arrivo come la più “preannunciata” della storia recente.

Secondo il primo tanto l’inflazione quanto possibili nuove tensioni geopolitiche scateneranno tensioni sul fronte dell’approvvigionamento energetico e una recessione. Conseguentemente le borse torneranno a scendere del 30% circa. Per quanto autorevole Dimon si aggiunge peraltro ad una lunga lista di persone che la pensano allo stesso modo, tant’è vero che qualcuno ha definito la recessione in arrivo come la più “preannunciata” della storia recente.

Ma se andiamo indietro nel tempo quasi tutte le altre recessioni sono alla fine arrivate contro ogni previsione, mentre quelle annunciate alla fine si sono dissolte nel nulla. Proprio per questo viene il dubbio che, quando tutti sembrano concordare per un crollo delle borse, non sia altrettanto scontato che ciò succeda davvero.

LE DIECI “D”

Secondo Roubini invece la questione è più complessa: il mondo che cambia porta con sé dieci fattori-chiave che impediranno quello che potremmo chiamare il “ritorno alla normalità”: Debito, Demografia, Deflazione, Devaluation (svalutazione delle monete ufficiali), Digitalizzazione, De-globalizzazione, Democracy Backlash (arretramento della democrazia nel mondo), Duopolio (tra Stati Uniti e Cina), Digital Warfare (guerra delle tecnologie), Disastri (pandemici, ambientali, finanziari).

Secondo Roubini invece la questione è più complessa: il mondo che cambia porta con sé dieci fattori-chiave che impediranno quello che potremmo chiamare il “ritorno alla normalità”: Debito, Demografia, Deflazione, Devaluation (svalutazione delle monete ufficiali), Digitalizzazione, De-globalizzazione, Democracy Backlash (arretramento della democrazia nel mondo), Duopolio (tra Stati Uniti e Cina), Digital Warfare (guerra delle tecnologie), Disastri (pandemici, ambientali, finanziari).

In effetti i grandi cambiamenti in atto è probabile che ci consegneranno quasi per certo un futuro denso di novità che potremmo appunto definire come una “metamorfosi economica”. Sarà forse un futuro che potrà alla fine risultare anche migliore, ma che oggi porta con sé grandi timori e grandi interrogativi circa il benessere dell’umanità, oltre che circa l’identità dei possibili vincitori e delle possibili vittime di questi profondi cambiamenti. Da un certo punto di vista sono dunque comprensibili le “allerte” che vengono lanciate, anche se non sono certamente da prendere alla lettera.

Proviamo perciò innanzitutto ad approfondire in ordine più o meno sparso i principali fattori del cambiamento che oggi è possibile toccare con mano:

- L’Inflazione:

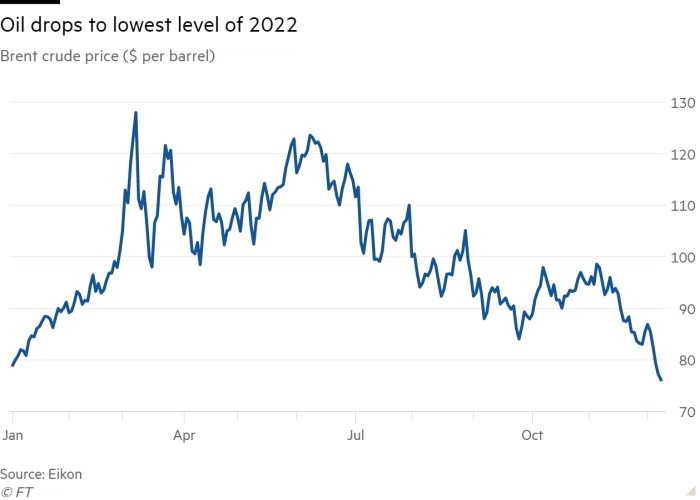

Sino a poco più di un anno fa sembrava che il mondo stesse per avvitarsi in un processo profondamente deflattivo di riduzione dei costi di quasi tutte le materie prime e, di conseguenza, dei prezzi di prodotti e servizi. Poi quasi di colpo sono iniziate a scarseggiare tanto alcune materie prime quanto le cosiddette “risorse energetiche”, sferzando bruscamente l’economia e togliendo il terreno sotto i piedi ai consumatori di tutto il mondo. Per una moltitudine di nazioni si tratta all’incirca di una perdita del potere d’acquisto di circa il 10% medio che si traduce, guarda caso, in una riduzione generalizzata dei consumi che si pensa indurrà una recessione economica. È indubbio che il calo degli acquisti riduce la capacità delle imprese di trasferire “a valle” i maggiori costi sostenuti per produrre e dunque le prospettive di mantenere elevati margini di profitto.

E se le imprese venderanno meno e non faranno profitti allora proveranno a tagliare i costi e ridurranno assunzioni e investimenti, contribuendo ad una frenata generale dell’economia. Ma l’inflazione costringe anche i risparmiatori a vedere decurtato il valore del proprio denaro, o a prendere grandi rischi per evitarlo, dal momento che non è più pensabile mettere semplicemente a reddito i risparmi senza temere di ottenere dei rendimenti reali di fatto nulli o negativi. Da questo punto di vista i mercati azionari possono costituire una miglior difesa dall’inflazione ma sono al tempo stesso più volatili e dunque intrinsecamente più rischiosi.

- La Crescita dei Debiti:

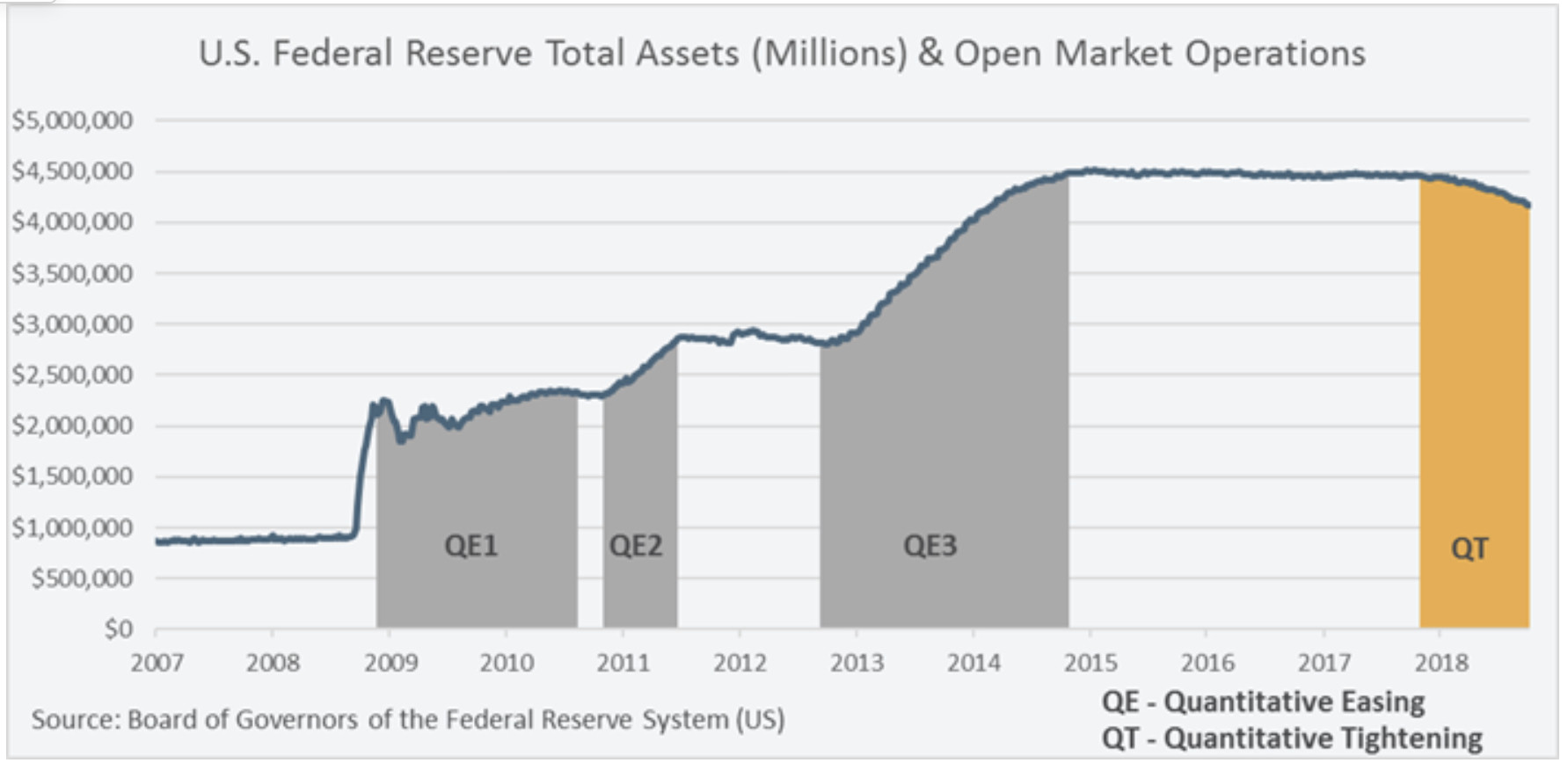

A livello globale, i debiti del settore privato e pubblico in rapporto al Pil sono saliti dal 200% del 1999 al 350% del 2021. Il rapporto è ora del 420% tra le economie avanzate e del 330% in Cina. E ciò è avvenuto mentre le banche centrali stanno facendo retromarcia sull’enorme creazione di liquidità che ha sostenuto sino ad oggi questi debiti. Roubini argomenta poi che, se quel debito fosse stato impiegato negli investimenti produttivi la faccenda non sarebbe stata così grave. Gran parte di quel debito però è stata impiegata nella previdenza e assistenza sociale, cioè nel welfare, che notoriamente non è produttore di altro reddito, oltre che su poche infrastrutture spesso quasi inutili.

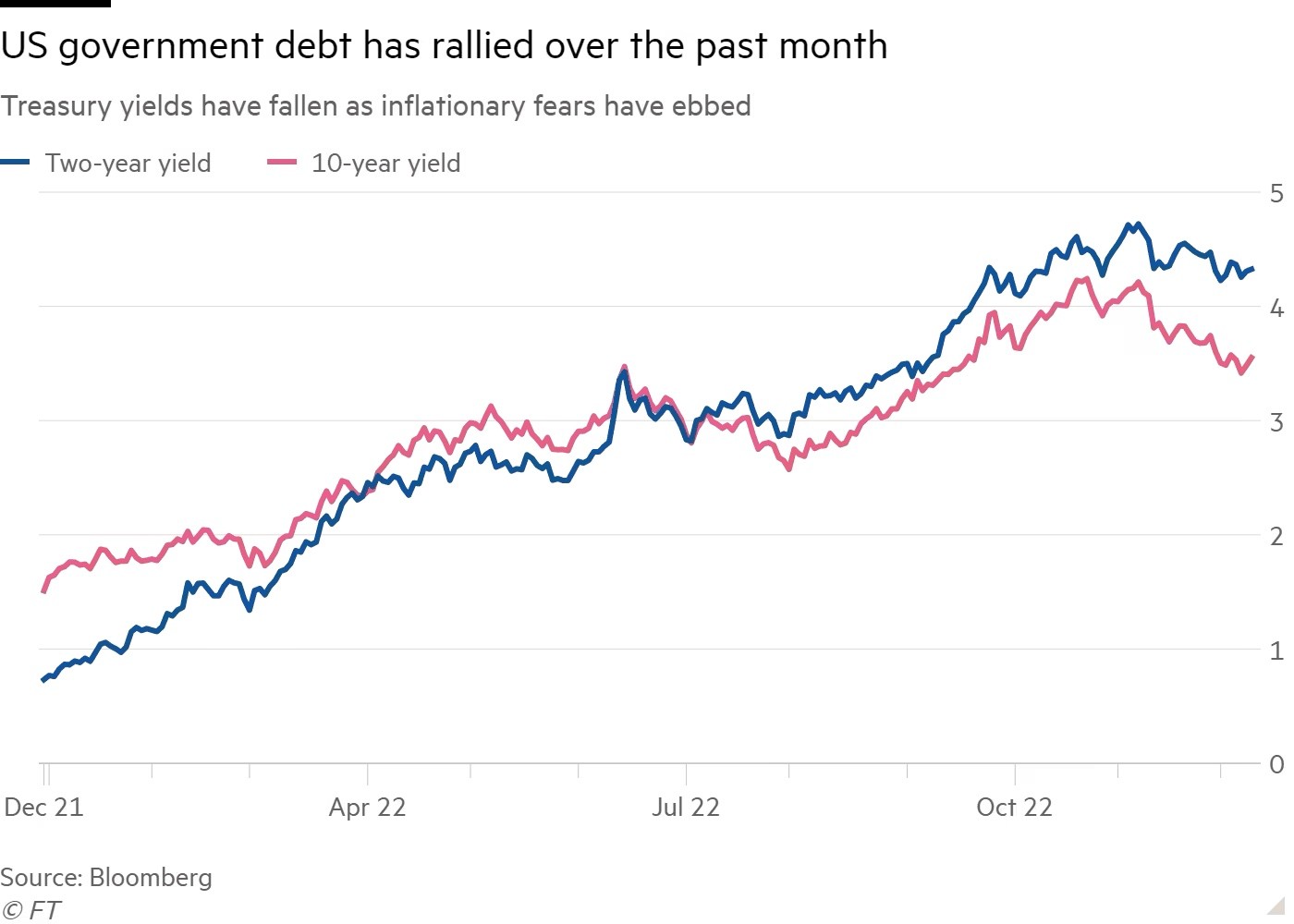

L’azzeramento dei tassi d’interesse aveva lasciato sperare che quel debito crescente non fosse un vero problema, ma adesso che i tassi sono risaliti e debbono continuare a farlo, adesso che l’economia non cresce più, si rischia l’ insolvenza generalizzata, sebbene l’inflazione riduca al tempo stesso il valore reale del debito. Secondo Roubini questa incongruenza verrà amplificata dalle banche centrali e comporterà degli shock sui mercati dei capitali che si ripercuoteranno sulle borse e faranno sparire la speranza di un “atterraggio morbido” dopo anni di crescita economica.

- Le Tensioni Geopolitiche:

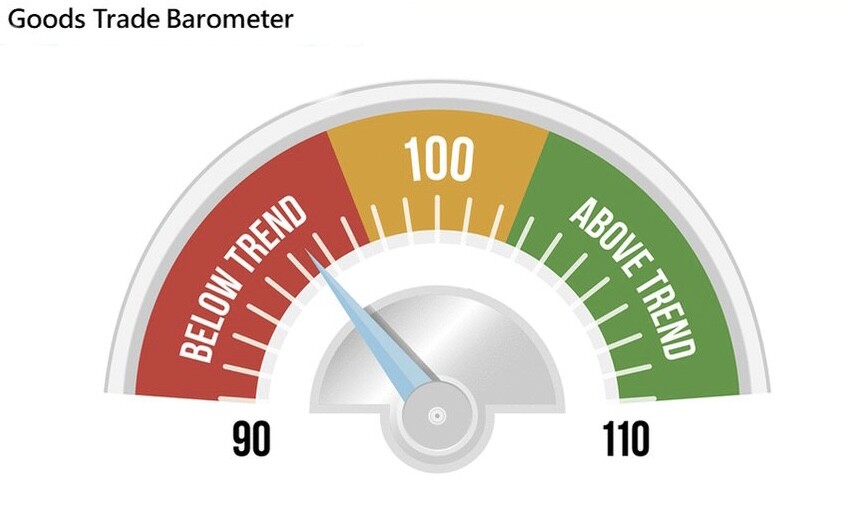

Ovviamente oggi tutti parlano della guerra tra Ucraina (e la NATO che la sostiene) e la Russia. Ma la situazione geopolitica globale è peggiorata da tempo. Il mondo sta attraversando una serie di profondi e numerosi cambiamenti strutturali a causa dell’emergenza climatica e nelle relazioni tra popoli, nazioni, schieramenti e sinanco gruppi sociali, tali da renderlo in pochi anni letteralmente irriconoscibile. Uno degli effetti più deleteri delle nuove tensioni geopolitiche è sicuramente l’attuale caduta verticale del commercio globale. Ma anche il rincaro delle materie prime, la competizione tra le nazioni e dunque duplicazione della spesa per le ricerche scientifiche e tecnologiche

Ci sono molte ragioni profonde alla base delle numerose fratture che stanno emergendo tra i diversi blocchi di nazioni. Ignorarle sarebbe come voler chiudere entrambi gli occhi. Ma una cosa è certa: l’intera geografia industriale del mondo cambierà in pochi anni a causa di tali tensioni, con il rischio che la maggior parte delle risorse rivolte alla scienza e alla ricerca tecnologica possano essere deviate verso scopi militari, rallentando lo sviluppo tecnologico dell’umanità nel suo complesso.

Ci sono molte ragioni profonde alla base delle numerose fratture che stanno emergendo tra i diversi blocchi di nazioni. Ignorarle sarebbe come voler chiudere entrambi gli occhi. Ma una cosa è certa: l’intera geografia industriale del mondo cambierà in pochi anni a causa di tali tensioni, con il rischio che la maggior parte delle risorse rivolte alla scienza e alla ricerca tecnologica possano essere deviate verso scopi militari, rallentando lo sviluppo tecnologico dell’umanità nel suo complesso.

- I Disastri Ambientali

Negli ultimi anni soprattutto l’Occidente ha provato a imprimere una decisa svolta a tutte le attività umane che possono generare emissioni nocive o danni ambientali. Ma ciò ha contribuito a far lievitare il costo dell’energia e, in ultima analisi, a far crescere l’inflazione, che riduce la propensione agli investimenti infrastrutturali di cui il mondo ha bisogno affinché l’ambiente naturale possa risultare maggiormente protetto. Dunque la transizione ecologica non sarà semplice e non può avvenire troppo in fretta.

Al tempo stesso l’assommarsi delle emissioni nocive sta già provocando la “tropicalizzazione” del clima temperato la quale a sua volta genera (direttamente o indirettamente) una serie di disastri ambientali la cui portata è difficile stimare, ma che rischiano di lasciare un serio impatto (negativo) sulla crescita economica. Talvolta poi il riscaldamento globale comporta ondate di gelo senza precedenti, proprio perché saltano gli equilibri preesistenti.

Senza contare il fatto che i rischi di diffusione di virus letali non sono fermati con la vaccinazione contro il COVID19. L’umanità si è scoperta piuttosto indifesa al riguardo e i costi di una maggiore prevenzione e cura dalle malattie sono al momento quasi insostenibili.

- La Demografia e l’invecchiamento della popolazione:

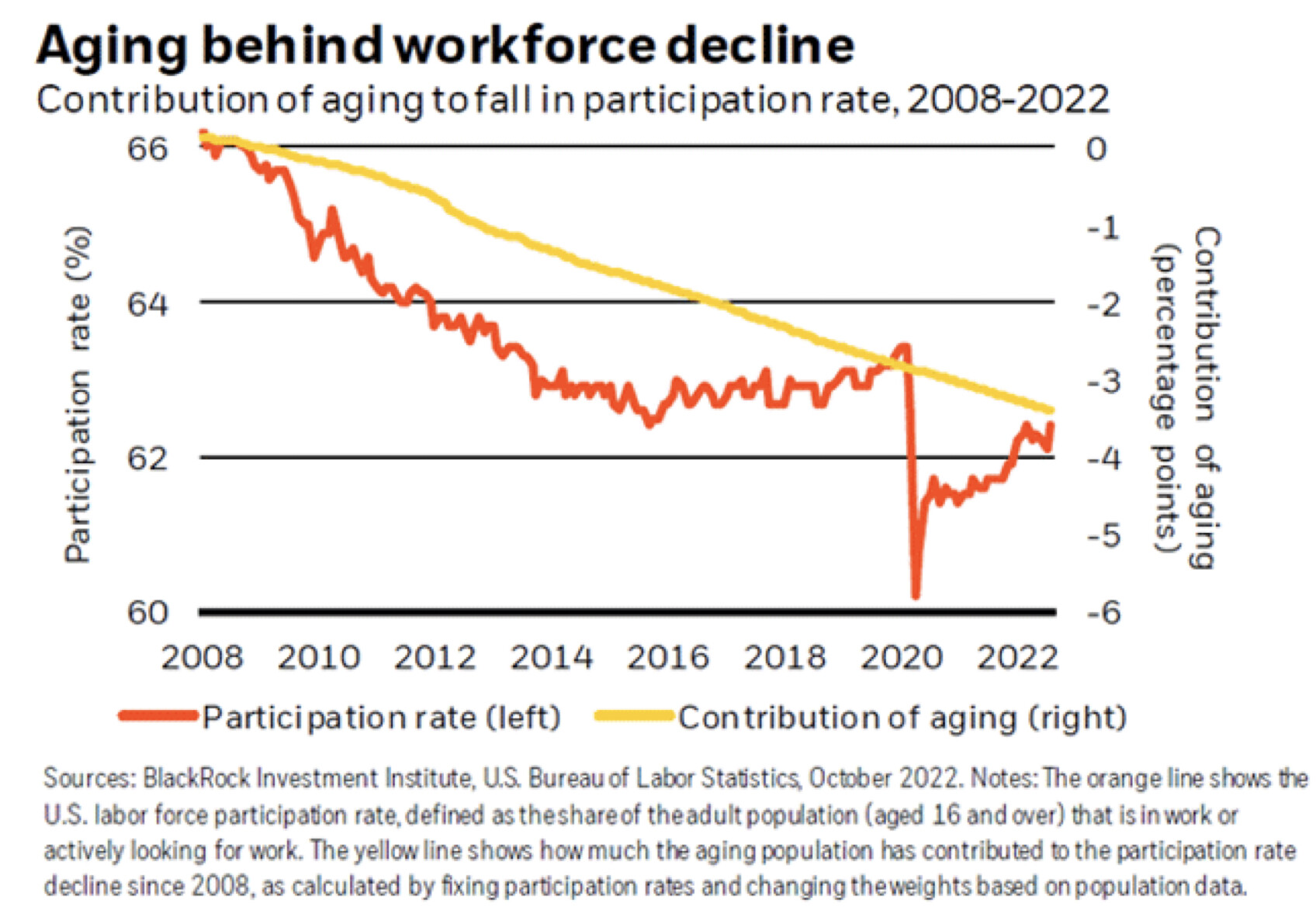

La popolazione mondiale continua a crescere non solo di numero, ma anche nei consumi e, di conseguenza, nelle emissioni nocive che questi ultimi generano. E già questo fatto pone molti interrogativi circa la sostenibilità ambientale della crescita demografica smisurata. C’è inoltre da chiedersi quali saranno le nuove tendenze e le nuove necessità. Ma c’è anche e soprattutto da interrogarsi circa un altro fattore alla base dei profondi cambiamenti che l’Occidente sta già registrando nel mercato del lavoro e che prima o poi si estenderanno anche al resto del mondo: l’invecchiamento progressivo della popolazione.

Una popolazione che invecchia muta abbastanza radicalmente il proprio paradigma dei consumi, è mediamente più benestante, desidera lavorare meno e in maniera meno faticosa, si sposta di meno e si adatta di meno ai cambiamenti, non accetta più determinate mansioni e richiede come si più elevati. Tutte cose che, a partire dagli Stati Uniti d’America, si stanno manifestando platealmente riducendo la domanda di posti di lavoro e dunque drogando il tasso di occupazione della popolazione, nonché alzando generalmente il costo del lavoro (cosa che può rappresentare uno stimolo alla propagazione dell’inflazione).

LE PROSPETTIVE DI RECESSIONE

Da più parti si sente perciò parlare di una forte probabilità di recessione per l’anno a venire. In parte, come già detto, ciò potrà dipendere dalla riduzione del potere d’acquisto che dovrebbe conseguire all’inflazione. Ma non basta: in realtà ciò che si è potuto vedere sino ad oggi è più che altro un rallentamento generalizzato della crescita economica, Insieme ad una riduzione in quantità (ma non in valore) dei consumi. Non ancora un crollo.

Molti pronosticano -almeno per l’America- un “soft landing” che potrebbe dipendere anche da quanto sapientemente le banche centrali potranno accompagnare la progressiva riduzione del tasso di inflazione. Per l’Europa tuttavia la situazione potrebbe essere facilmente peggiore a causa della maggior dipendenza dalle forniture straniere. Contemporaneamente si sente però parlare di “accorciamento della durata dei cicli economici” e conseguente di una loro certa sovrapposizione. Il che non lascia chiarezza sull’interpretazione dei dati statistici.

La verità ovviamente non la conosce nessuno, ma quello che sembra già sufficientemente certo è che si stanno registrando tanti e tali cambiamenti (finanziari, tecnologici, produttivi, nella distribuzione e nei consumi) a causa dei quali alcuni settori industriali fioriscono ed altri subiscono forti sconquassi, tanto che è difficile generalizzare delle tendenze dell’economia nel suo complesso. È dunque ragionevole ritenere che sia poco prevedibile l’andamento complessivo del prodotto interno lordo globale (e anche poco utile conoscerlo), a causa del moltiplicarsi dei fattori che ne determinano la crescita o la decrescita.

A LIVELLO MACROECONOMICO

Qualche tendenza di fondo è comunque possibile percepirla: il credito ad esempio sarà con ogni probabilità più caro un po’ per tutto il mondo, e a prescindere dall’andamento dei tassi di rifinanziamento praticati dalle banche centrali, quantomeno in funzione dei maggiori rischi percepiti dagli investitori. La gamma dei tassi d’interesse dunque si amplierà, facendo divenire poco vantaggiosi i finanziamenti di piccola entità e quelli a soggetti economici di piccola dimensione.

Un altro elemento che sembra emergere con chiarezza sarà il progressivo maggior costo degli investimenti infrastrutturali, a partire da quelli per le abitazioni, a causa delle più complesse normative da rispettare, ad esempio in termini di inquinamento, sicurezza statica, salubrità degli edifici. Facile dunque prevedere che crescerà corrispondentemente (o anche più che proporzionalmente) il costo dei fitti abitativi. Parallelamente anche il costo della vita in generale è possibile che subisca ulteriori impennate, perché il medesimo ragionamento si applicherà a interi quartieri o città, ove quelle che esprimeranno il maggior livello di investimenti saranno corrispondentemente anche le più care.

Se ciò sarà vero è altresì probabile che il costo del lavoro subirà una progressiva impennata, anche a prescindere dal “costo della vita”, proprio perché i lavoratori più specializzati (e meglio pagati) dovranno far fronte ad una maggior spesa “strutturale”. È al tempo stesso probabile che anche l’offerta di lavoro sarà sempre più frastagliata, in funzione della domanda e dell’offerta.

Non necessariamente tutto ciò potrà comportare uno scenario di elevata inflazione che si tramuterà in tassi d’interesse elevati. Anzi, se posso azzardare una previsione temeraria, è possibile che i rendimenti reali del reddito fisso (cioè al netto dell’inflazione) possano risultare molto limitati o addirittura negativi anche nei prossimi anni. Ma sicuramente l’inflazione non sparirà in una stagione.

A LIVELLO MICROECONOMICO

A livello dei singoli settori industriali ci sono indubbiamente tendenze che non muteranno troppo di direzione nei prossimi mesi, quali una certa tensione nei costi energetici, una certa scarsità di talune materie prime e semilavorati, la scarsità di risorse umane qualificate, la necessità di incrementare fortemente gli investimenti per poter risultare competitivi, seppure soltanto a livello “regionale”, eccetera, eccetera. Ma se questo potrà o meno comportare una riduzione dei profitti attesi è assai arduo da prevedere, tant’è che sino a oggi tutte le previsioni per un crollo dei profitti delle principali società quotate sono state smentite dai fatti.

Bisogna poi tenere conto del progressivo intervento delle nuove tecnologie, strutturalmente “deflattive”, grazie alle quali cioè sarà possibile contenere i costi di produzione. La capacità però di investire pesantemente per adottarle diverrà altresì un grosso fattore di discriminazione competitiva. Poche grandi industrie riusciranno a godere di quei benefici, portando progressivamente fuori mercato le altre. È facile perciò immaginare che il processo di concentrazione competitiva dei singoli settori industriali si incrementerà terribilmente, almeno per i prossimi anni.

A LIVELLO BORSISTICO

La metamorfosi in corso dello scenario economico generale produrrà forti conseguenze sui mercati borsistici? È probabile che saranno sempre meno regolamentati, per incentivare imprese e investitori a parteciparvi. In secondo luogo è altrettanto probabile che gli scambi si concentreranno sempre più in pochi centri finanziari globali, di fatto quasi completamente smaterializzati, dunque raggiungibili online da ogni parte del mondo. Queste tendenze comporteranno necessariamente maggiori rischi per gli investitori, che di conseguenza saranno sempre più intermediati da grandi gestori del risparmio.

Se ciò fosse vero sarebbe altresì probabile una progressiva riduzione del trading online da parte dei singoli risparmiatori, ma le statistiche per il momento sembrano indicare il contrario. Così come dovrebbe essere vero che il rialzo dei tassi d’interesse e dei rischi generali degli investimenti (guerre e disastri ambientali compresi) dovrebbero tendere a deprimere gli indici azionari, almeno nel breve periodo. Anche in questo caso tuttavia bisogna tenere conto del fatto che dall’Autunno sta succedendo l’esatto opposto, schiacciando i rendimenti attesi degli investitori e facendo lievitare i moltiplicatori di valore espressi dalle borse di tutto il mondo (in particolare quelle orientali).

E’ altresì possibile che, come è successo per l’inflazione, anche per le borse alla fine arrivi il momento di “resa dei conti”. I mercati azionari tuttavia hanno mostrato negli ultimi anni non soltanto una tendenza generale al rialzo, ma anche una notevole resilienza alle crisi di fiducia, forse anche in funzione della grande liquidità in circolazione. Tutti dicono infatti che le cose potrebbero cambiare parecchio man mano che questa si ridurrà.

LA RIDOTTA CAPACITÀ DELLE BANCHE CENTRALI

Sono tuttavia un po’ scettico sulla capacità delle banche centrali di continuare a fare il bello e cattivo tempo sui mercati. Tanto per il fatto che risultano sempre in ritardo sui grandi cambiamenti in corso, quanto perché le armi a loro disposizione tendono strutturalmente a ridursi.

I bilanci delle banche centrali sono al momento ingolfati dall’aver acquistato così tanti titoli in passato che non si possono eliminare con un semplice tratto di penna. Questo impedirà loro di contrastare efficacemente la prossima recessione, soprattutto se questa sarà severa. Ma c’è un altro aspetto che va tenuto in considerazione: la progressiva riduzione della capacità di influire sull’economia attraverso le politiche monetarie. La progressiva perdita di valore delle cosiddette “fiat currencies” si traduce infatti in una minor efficacia delle manovre possibili.

Tende anche ridursi l’autonomia delle banche centrali dai rispettivi governi politici, anche in funzione delle progressive spaccature geopolitiche globali che impediscono loro una effettiva ”concertazione” degli interventi.

…E QUELLA DEI GOVERNI NAZIONALI

È relativamente probabile tuttavia che anche la politica arrivi a risultare meno capace di modificare il corso degli eventi rispetto a quanto è successo in passato, in funzione dei pesanti vincoli di bilancio che interferiscono con le volontà dei governi in carica e che impediscono loro di agire profondamente tramite politiche fiscali.

Non solo oggi nessun governo locale sembra oggi in grado di contrapporsi alle tendenze geopolitiche planetarie. Che vengono tracciate da poche élites globali. Ai governi nazionali restano però in carico i debiti, le spese per l’assistenza sociale e la raccolta di tasse e imposte. Dunque i vincoli esterni alle decisioni politiche sono parecchi e poche sono le leve che possono essere mosse. Ovviamente questo vale molto più per l’Occidente che per l’Oriente, dove le autorità pubbliche sembrano conservare molta più capacità di decisione.

CONCLUSIONI

È l’intero “sistema industriale globale” oggi a vedersi rivoluzionato, tanto per fattori ineluttabili quali la demografia e le nuove tecnologie, quanto per la scelta dei governi occidentali di far prevalere le leggi di mercato a quelle della politica. Ciò comporta sicuramente grandi dubbi sulla “tenuta” delle istituzioni occidentali (più che su quella delle istituzioni “orientali”) ma soprattutto comporta dubbi crescenti sulla sostenibilità economica del modello industriale oggi presente, che non può fare a meno di sostenere una finanza globale sempre meno sotto controllo e ancora non pronta a un’effettiva transizione dei sistemi di produzione e di consumo verso la sostenibilità ambientale e verso il pieno utilizzo di energie da fonti rinnovabili.

Ma questi dubbi non significano per certo sciagure e grandi crisi. Significano quasi sempre soltanto profondi cambiamenti, i quali sconvolgono l’ordine pre-esistente e possono generare sciagure, ma è relativamente improbabile che queste accadano. Ciò che è più probabile è inoltre che i cambiamenti generino altri cambiamenti, che bisognerà riuscire a prevedere e a cavalcare. E che molti effettivamente riusciranno a goderne, sebbene resti inevitabile che altri ne soffriranno.

Per tutti questi motivi è dunque relativamente probabile che il mondo occidentale in tutto questo possa vedere ridotta la propria ricchezza e che dunque debba affrontare una recessione sistemica. Che però non significherà necessariamente fame o malattie. Bensì un probabile freno agli eccessi attuali con benefici dal punto di vista ambientale e con maggiori stimoli verso una sostanziale rappacificazione dei rapporti tra le nazioni. Così come l’inflazione viene stemperata dal rallentamento dell’economia, così probabilmente anche un ridimensionamento dei listini azionari potrà comportare un loro riequilibrio rispetto a taluni eccessi visti di recente e un maggior spazio per i nuovi entranti (le “matricole” cioè le aziende che si quotano in borsa per la prima volta). E ciò non è affatto detto che possa essere un male per l’economia globale.

Stefano di Tommaso

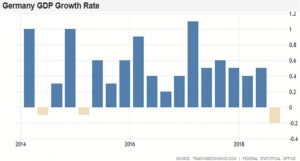

Come dire che l’arretramento che noi abbiamo sperimentato a fine anno è stato ancor più vistoso per i tedeschi! Se teniamo conto del fatto che l’export industriale è sceso del 3,2% nello stesso periodo, capiamo che la

Come dire che l’arretramento che noi abbiamo sperimentato a fine anno è stato ancor più vistoso per i tedeschi! Se teniamo conto del fatto che l’export industriale è sceso del 3,2% nello stesso periodo, capiamo che la Germania (il gigante industriale d’Europa) è stata duramente colpita dalla congiuntura negativa e che questo fatto getta un’ombra sinistra sulle prospettive del vecchio continente, che fino all’estate godeva di un forte avanzo commerciale con il resto del mondo.

Germania (il gigante industriale d’Europa) è stata duramente colpita dalla congiuntura negativa e che questo fatto getta un’ombra sinistra sulle prospettive del vecchio continente, che fino all’estate godeva di un forte avanzo commerciale con il resto del mondo. Il problema non è marginale per le esportazioni dell’industria italiana, spesso e volentieri fornitrice/terzista di quella teutonica. Il traino (stavolta negativo) è praticamente scontato. Ecco invece sino a Novembre (qui a sinistra) il dato italiano del P.I.L.

Il problema non è marginale per le esportazioni dell’industria italiana, spesso e volentieri fornitrice/terzista di quella teutonica. Il traino (stavolta negativo) è praticamente scontato. Ecco invece sino a Novembre (qui a sinistra) il dato italiano del P.I.L.

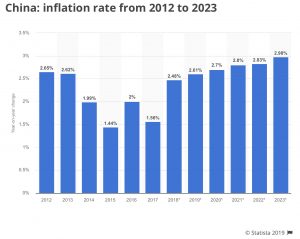

A questo punto anche la prospettiva di crescita economica americana del 2019 inizia a venire messa in discussione, perché non potrà basarsi esclusivamente su un ulteriore accelerazione dei consumi interni (anche perché è difficile ipotizzare ulteriori miglioramenti dell’occupazione dopo che l’economia interna ha già raggiunto di fatto il pieno impiego dei fattori). A evidenziare il rallentamento dei consumi c’è l’inflazione U.S.A., già scesa all’1,9% nei 12 mesi terminati a Dicembre del 2018 (per la prima volta sotto al 2% dall’Agosto 2017) .

A questo punto anche la prospettiva di crescita economica americana del 2019 inizia a venire messa in discussione, perché non potrà basarsi esclusivamente su un ulteriore accelerazione dei consumi interni (anche perché è difficile ipotizzare ulteriori miglioramenti dell’occupazione dopo che l’economia interna ha già raggiunto di fatto il pieno impiego dei fattori). A evidenziare il rallentamento dei consumi c’è l’inflazione U.S.A., già scesa all’1,9% nei 12 mesi terminati a Dicembre del 2018 (per la prima volta sotto al 2% dall’Agosto 2017) .

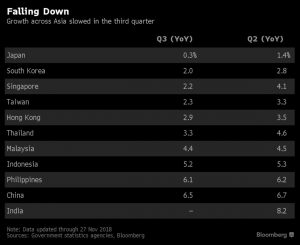

Il fenomeno, vasto e profondo tanto nelle cause quanto nell’estensione geografica, è forse più opportuno osservarlo come una vera e propria mini-recessione che ha colpito il resto del mondo non-americano dopo che la Banca Centrale Americana (la Federal Reserve, detta anche FED) ha deciso di proseguire con i propri rialzi dei tassi e -soprattutto- con il riassorbimento di parte della liquidità immessa in precedenza: due elementi che hanno spedito al rialzo il Dollaro e fatto fuggire via dai Paesi Emergenti delle quantità importanti di denaro.

Il fenomeno, vasto e profondo tanto nelle cause quanto nell’estensione geografica, è forse più opportuno osservarlo come una vera e propria mini-recessione che ha colpito il resto del mondo non-americano dopo che la Banca Centrale Americana (la Federal Reserve, detta anche FED) ha deciso di proseguire con i propri rialzi dei tassi e -soprattutto- con il riassorbimento di parte della liquidità immessa in precedenza: due elementi che hanno spedito al rialzo il Dollaro e fatto fuggire via dai Paesi Emergenti delle quantità importanti di denaro.

Ma la mini-recessione d’autunno è stata dunque un’avvisaglia decisa e sonora di quel che può accadere se si distraggono i banchieri centrali, coloro che dovrebbe invece vigilare sulla tenuta dei valori fondamentali su cui si basano le economie di mercato (o peggio: se lo fanno apposta).

Ma la mini-recessione d’autunno è stata dunque un’avvisaglia decisa e sonora di quel che può accadere se si distraggono i banchieri centrali, coloro che dovrebbe invece vigilare sulla tenuta dei valori fondamentali su cui si basano le economie di mercato (o peggio: se lo fanno apposta).