L’EUFORIA DELLE BORSE

Che le prospettive di un indebolimento dell’economia reale non significhino necessariamente che le borse debbano crollare lo sapevamo già, ma che addirittura gli indici di tutte le principali borse del pianeta portassero a casa una settimana da record non era così scontato che potesse accadere. La domanda perciò è: cosa succede? Quali aspettative spingono gli investitori ad alimentare il “rally di Maggio”? I mercati lo hanno già ribattezzato “Iran Deal”.

Al di là dell’ovvia affermazione che la risalita del prezzo del petrolio ha beneficiato le numerose aziende quotate le cui sorti sono legate a questa variabile, non sembra facile rispondere compiutamente, proviamo perciò a esaminare i fatti:

•In funzione delle tensioni geopolitiche, oro e petrolio toccano nuovi massimi e trainano i listini di molte aziende energetiche, chimiche e industriali;

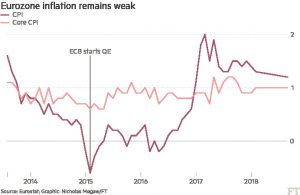

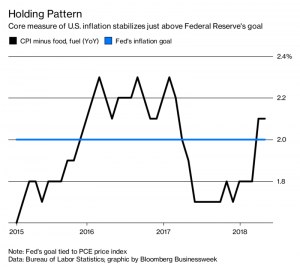

•I rendimenti a lungo termine si stabilizzano poco sotto il 3%, così come pure si riducono le ansie da risalita dell’inflazione e questo sembra dare ossigeno alle banche e alle compagnie assicurative, nonché più tempo alle banche centrali per far salire i tassi;

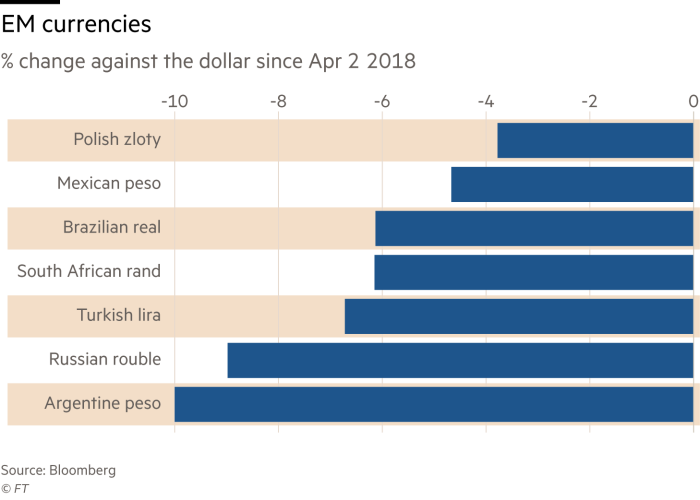

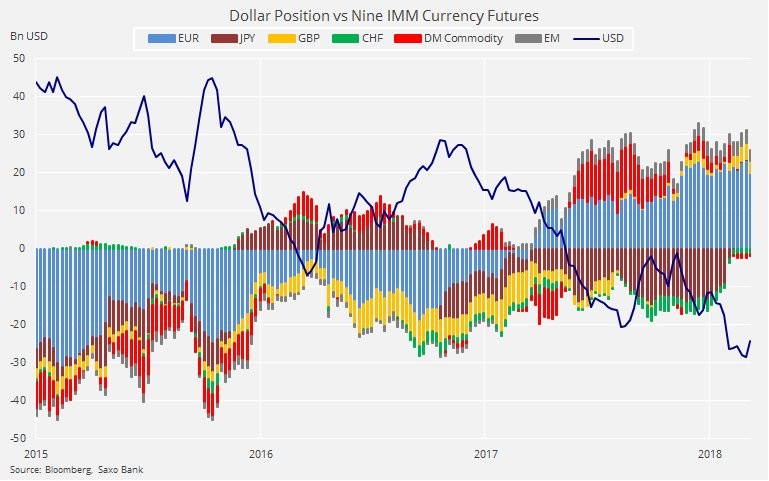

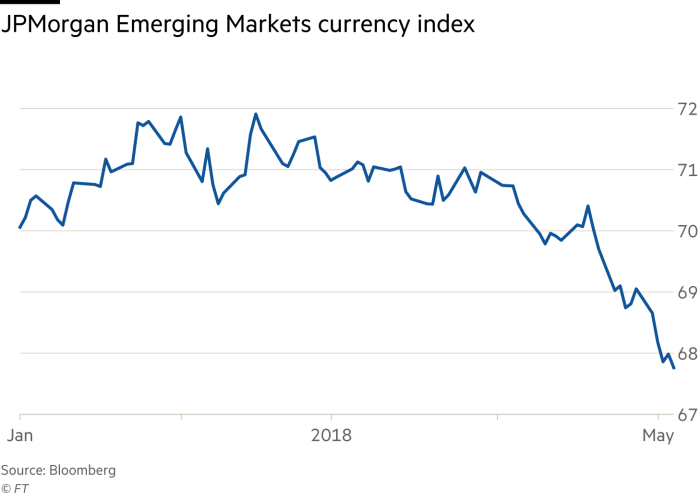

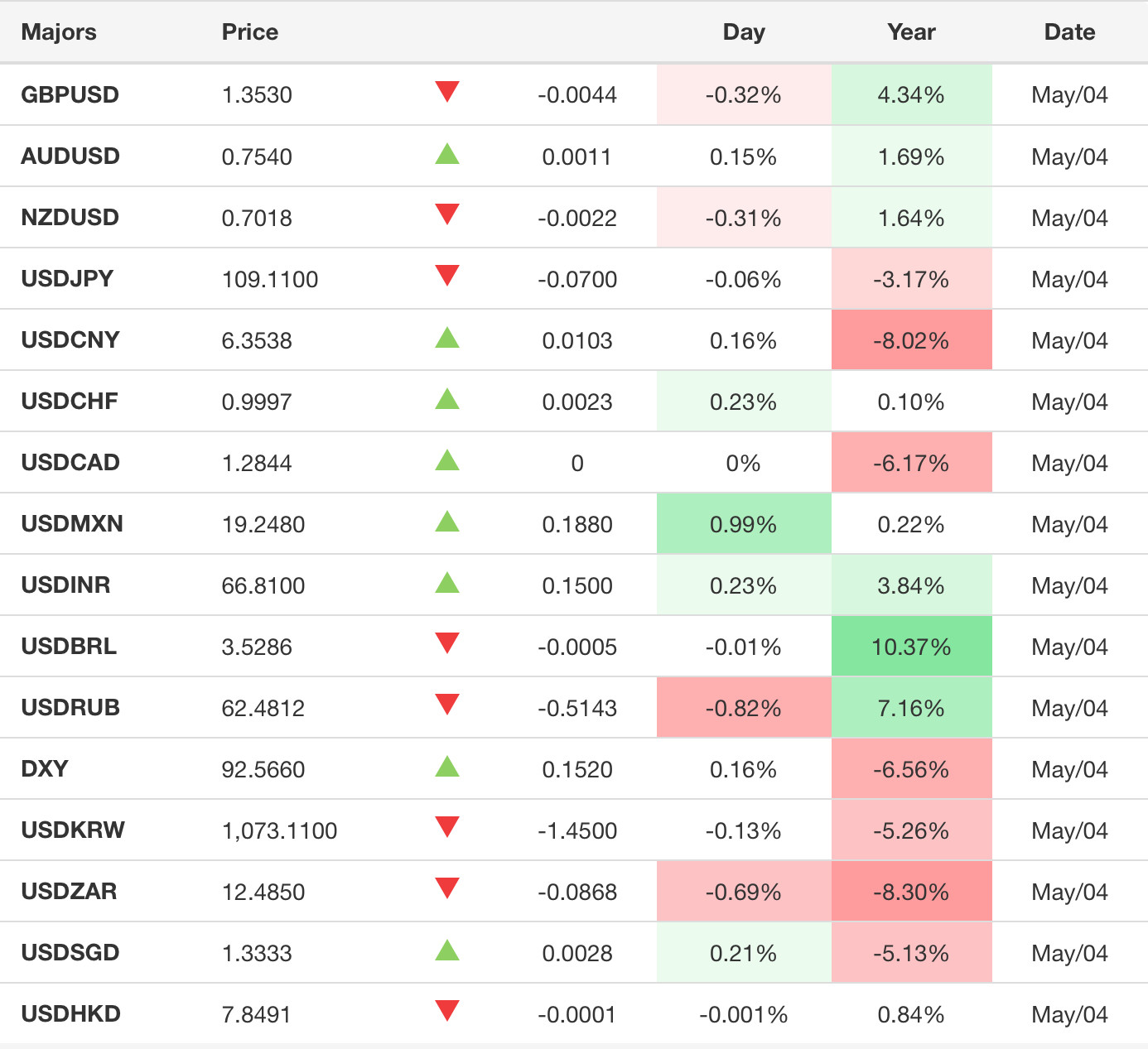

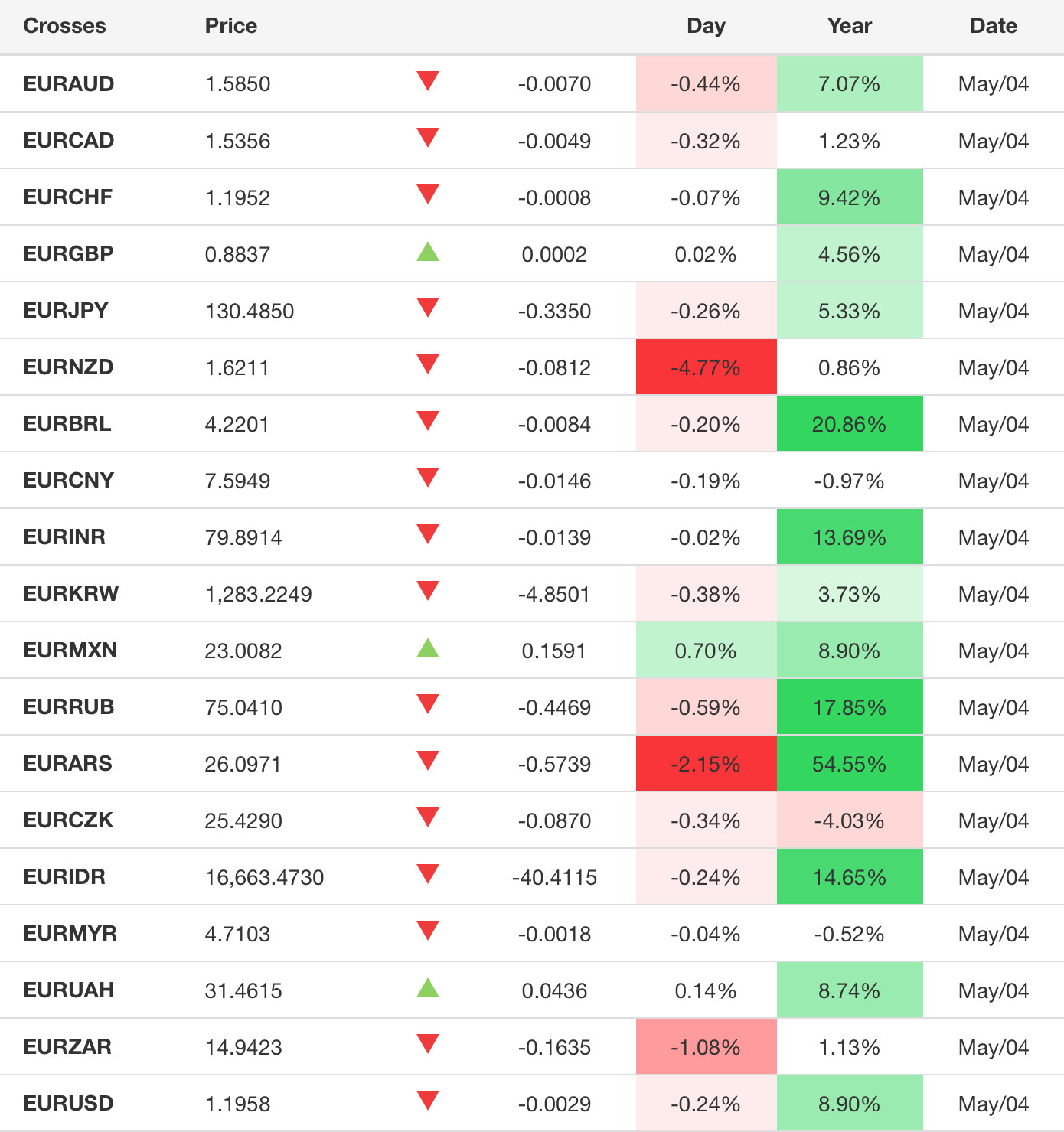

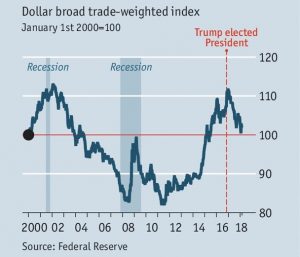

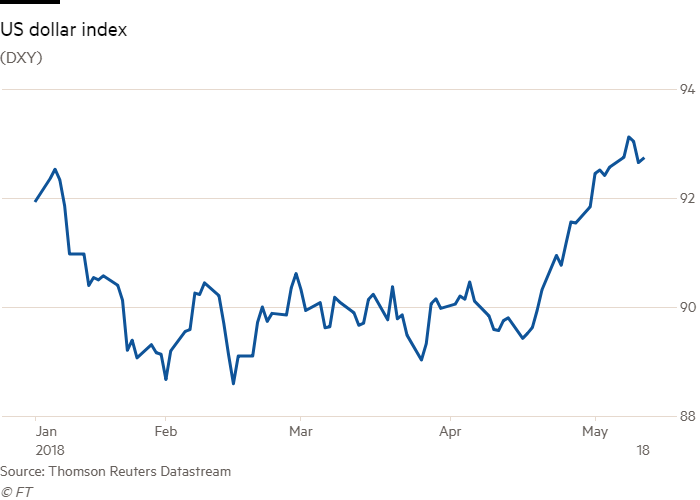

•Il Dollaro continua ad apprezzarsi contro tutte le altre valute ma soprattutto mette in difficoltà il cambio con buona parte dei Paesi Emergenti e fa scendere per gli americani il prezzo delle materie prime.

La montagna di preoccupazioni che la stampa internazionale ha quasi unanimemente sollevato per le tensioni commerciali con la Cina è stata ignorata dai mercati finanziari mentre l’abbandono dell’accordo nucleare sull’Iran da parte degli U.S.A., ha fatto ascendere le quotazioni di Dollaro e Petrolio generando il topolino di un “hurrà” dei mercati finanziari! L’effetto può apparire strano se non si comprende a fondo lo stato d’animo dei mercati, che nella misura dei rischi percepiti valutano molto più gravemente l’incremento dei tassi di interesse che non quello delle probabilità di un conflitto.

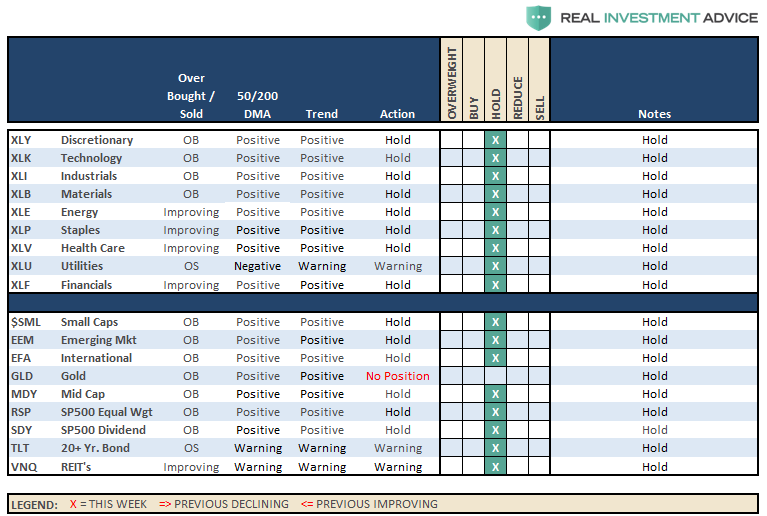

L’indice STOXX® Global 1800 è un indice relativo all’andamento di un paniere selezionato di 600 titoli azionari americani, 600 europei e 600 asiatici. Eccone il grafico, dove si può ben vedere la decisa rimonta delle borse da fine Marzo ad oggi, a un passo dal massimo, raggiunto a Gennaio 2018:

Senza dubbio il rientrato allarme sull’inflazione americana (quella europea sembra quasi inesistente) e il ritorno dei tassi a lungo termine sul Dollaro al di sotto del 3% ha poi scoraggiato la speculazione dal portare avanti indefinitamente le proprie posizioni ribassiste costringendola a ricoprirsi, ma è sufficiente questo fattore a spiegare la corsa di Wall Street del 2,4% in una settimana?

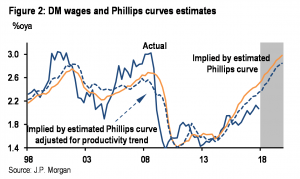

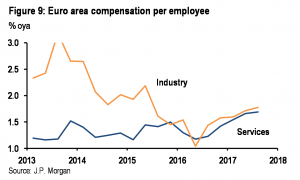

Sicuramente il temuto (almeno in America) surriscaldamento salariale non c’è quasi stato: le retribuzioni medie orarie dell’ultimo trimestre sono cresciute del 2,6% rispetto ad un anno prima, esattamente un decimo della crescita dei profitti netti delle aziende americane nello stesso periodo (+26%), mentre la disoccupazione è scesa al livello record del 3,9%.

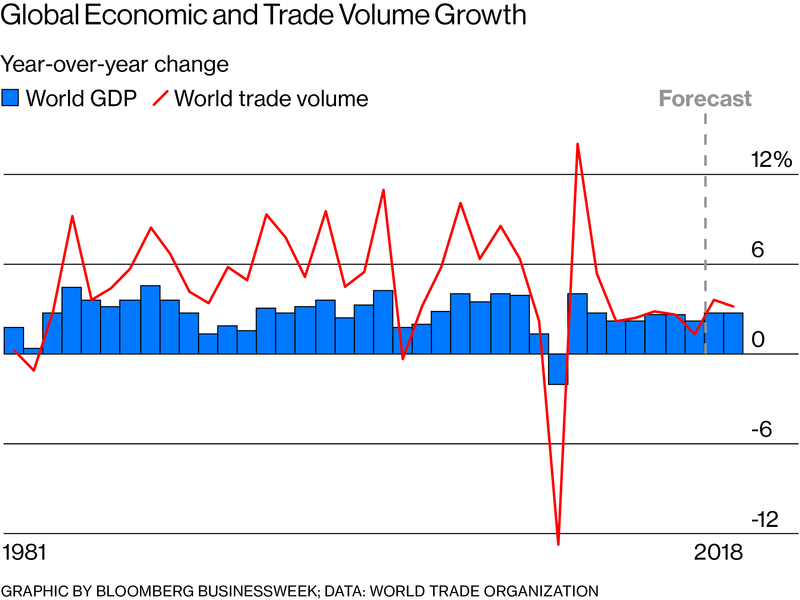

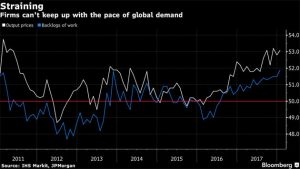

Ma la vera notizia degli ultimi giorni sembra essere quella che non ci sono grandi notizie (negative), soprattutto in tema di crescita economica globale:

Dunque: se nell’economia americana (che fa da traino alle tendenze di tutte le altre) l’inflazione sale meno del previsto, il prodotto lordo prosegue senza scossoni la sua crescita e le tensioni mediorientali non spaventano i mercati ma giustamente li mettono un po’ in allerta, ecco allora che si prospetta un quadro in cui le banche centrali difficilmente accelereranno sulla previsione della risalita dei tassi d’interesse.

Se combiniamo il dato di fortissima crescita dei profitti aziendali con quelli di debole risalita del costo del lavoro e dell’inflazione, con la ricopertura delle posizioni speculative al ribasso e infine con la caduta dei timori di accelerazione della risalita dei tassi di interesse (e della conseguente riduzione della liquidità in circolazione), ecco che la ricetta è completa: i risparmiatori tornano a comperare titoli e fondi azionari e i mercati possono continuare a marciare a gonfie vele, almeno sintantoché la liquidità resterà abbondante !

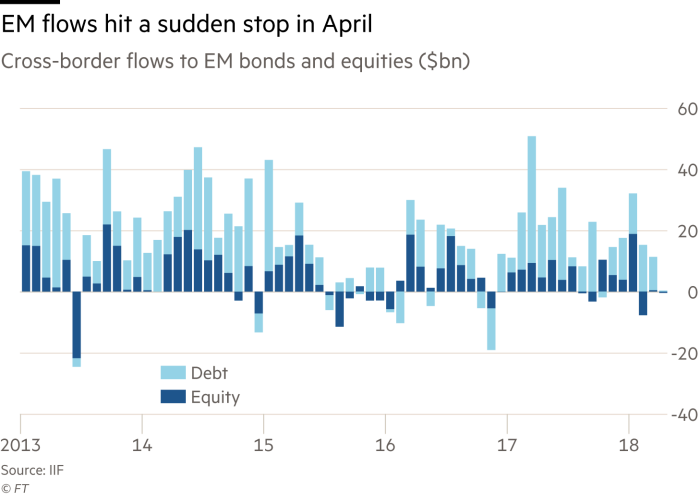

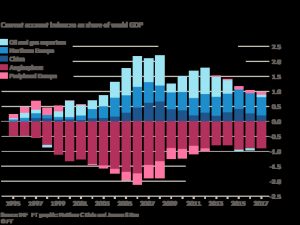

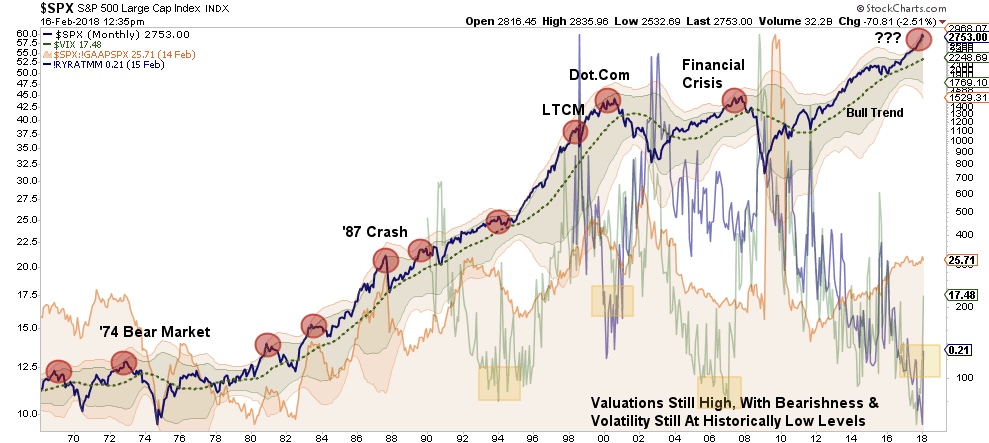

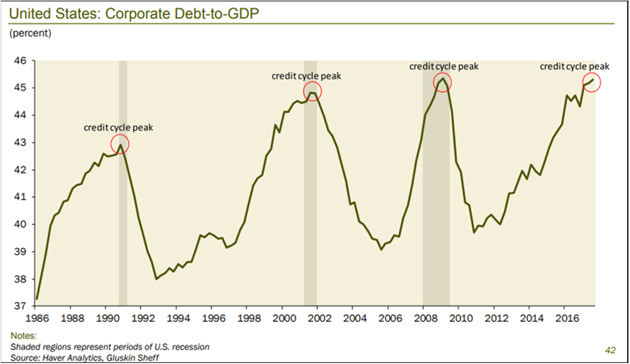

Non chiedetemi però fino a quando. Non lo sa nessuno, nemmeno gli economisti che continuano a snocciolare (spesso a ragione) dati preoccupanti a proposito dei timori relativi alla fragilità delle economie dei Paesi Emergenti davanti alla risalita di Dollaro e Interessi, nonché nei confronti della presunta maturità del ciclo economico o meglio, come afferma qualcuno più autorevole del sottoscritto, di quella del “ciclo del credito” (e dunque dell’abbondanza di liquidità). Ecco un grafico che mette a confronto i periodi di recessione già vissuti con l’andamento del ciclo del credito:

Sarà anche vero (e dunque pericoloso) ma intanto l’andamento attuale del grafico mostra una maggior similitudine con quello dell’ultimo decennio del 1900 che con il primo decennio del 2000. Ma poi non possiamo non accettare che sino ad oggi sono stati i governi ed i mercati -con i loro “animal spirits”- a mostrarsi più autorevoli degli economisti e questi ultimi, si sa, sono tendenzialmente pessimisti e sicuramente più deboli, dunque finiscono con l’aver spesso torto. Voglio proprio vedere se se la prenderanno con Trump anche per questo motivo!

Stefano di Tommaso