IL DESTINO DI FCA

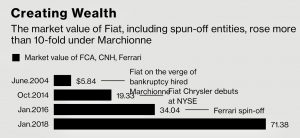

Non c’è dubbio che le sorti di Fiat Chrysler Automobiles sian0 state inscindibilmente legate per 14 intensi anni a Sergio Marchionne (oggi sostituito per motivi di salute), il manager che prima ha fatto riacquistare la Fiat agli attuali azionisti di controllo (Exor) da General Motors cui essi l’avevano praticamente venduta a rate, poi l’ha salvata e infine l’ha rilanciata, anche attraverso l’acquisizione della Chrysler e lo scorporo di alcune controllate, tra le quali la Ferrari e la Case New Holland.

Dal 2004 infatti i ricavi del gruppo (ivi considerando anche Ferrari e CNH, tecnicamente fuori dal perimetro ma controllate dagli stessi azionisti di riferimento e di cui Marchionne era divenuto capo supremo) sono passati da 47 a 141 miliardi di euro del 2017, con un risultato netto passato da -1,4 a +4,4 miliardi di euro e una capitalizzazione ascesa da 5,5 a più di 60 miliardi di euro mentre il debito netto si è ridotto di oltre 10 miliardi di euro arrivando a zero.

Nonostante però Marchionne avesse già attentamente pianificato la sua successione, è chiaro che nel percorso che lo ha portato a tali successi egli ha mostrato doti eccezionali e tutti oggi si chiedono se chi prenderà il suo posto riuscirà a mostrare altrettanta capacità, anche perché il valore espresso dal gruppo nel suo complesso in Borsa teneva conto di un ambiziosissimo piano di crescita pubblicato lo scorso primo giugno, dove Marchionne scommetteva sul decollo della redditività del gruppo.

Nonostante però Marchionne avesse già attentamente pianificato la sua successione, è chiaro che nel percorso che lo ha portato a tali successi egli ha mostrato doti eccezionali e tutti oggi si chiedono se chi prenderà il suo posto riuscirà a mostrare altrettanta capacità, anche perché il valore espresso dal gruppo nel suo complesso in Borsa teneva conto di un ambiziosissimo piano di crescita pubblicato lo scorso primo giugno, dove Marchionne scommetteva sul decollo della redditività del gruppo.

IL PIANO DI MARCHIONNE RIUSCIRÀ A MANLEY?

Sulla scia del piano pubblicato da Marchionne la Morgan Stanley si era spinta a individuare “sette passi che potevano potenzialmente raddoppiare il valore del titolo“:

- Lo spin-off o vendita di Magneti Marelli: più 1 euro per azione FCA,

- Lo spin-off di Maserati e Alfa Romeo: più 3 euro per azione FCA,

- Il raggiungimento del rating investment grade (tripla B o piu): più 1 euro per azione FCA,

- L’ottimizzazione del ramo finanziario: più 2 euro per azione FCA,

- L’uscita dal business a marchio Fiat in Europa e America Latina: più 3 euro per azione FCA,

- La nuova struttura di reporting su Jeep e Ram : più 4-6 euro per azione FCA,

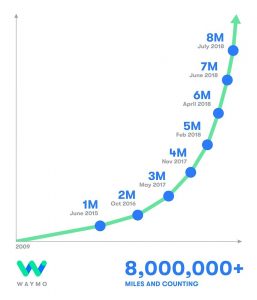

- La plusvalenza sulla partecipazione Waymo con cui FCA collabora per la tecnologia della guida autonoma dei veicoli: più 2 euro per azione FCA.

Il totale del potenziale di creazione del valore su quel piano ammontava dunque a un range tra 16 e 18 euro in più, con una valutazione che all’epoca era arrivata a 20 euro per azione e oggi è scesa a poco più di 16 euro (poco più di 6 volte gli utili) senza contare le possibili ulteriori plusvalenze in Ferrari e CNH. Addirittura gli utili della FCA sarebbero cresciuti più che corrispondentemente, da 6,6 miliardi di euro previsti per quest’anno (2018) ai 16 del 2022 (dal 6% all’11% dei ricavi), lasciando ampio spazio a ulteriori potenziali rialzi anche perché erano stati annunciati 9 miliardi di investimenti nel settore delle auto elettriche che si stima rappresenteranno per il medesimo 2022 oltre il 60% del mercato.

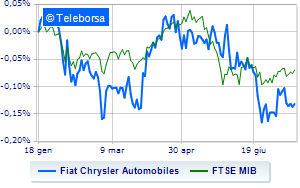

LA VALUTAZIONE DEL GRUPPO

Se si guarda perciò all’utile previsto per l’anno prossimo infatti il valore di capitalizzazione espresso come moltiplicatore degli utili netti scende a 4,4 volte, per non parlare del rapporto tra il medesimo valore di capitalizzazione e il fatturato: meno di 1/4 di quest’ultimo! FCA era inoltre di recente stata oggetto di “attenzioni” da parte della sue-coreana Hyundai, che aveva dichiarato a tutti, in occasione della pubblicazione del piano industriale, di attendere un momento più favorevole per lanciare un’Offerta di Pubblico Acquisto. Ma tale momento potrebbe essere arrivato, visto che il titolo ha perso in modo decisamente sospetto il 20% del suo valore (da 20 a 16 euro) dallo scorso primo Giugno ad oggi e che lunedì, alla riapertura dei mercati, potrebbe esserci un’ondata di ulteriori vendite “cautelative”.

Se si guarda perciò all’utile previsto per l’anno prossimo infatti il valore di capitalizzazione espresso come moltiplicatore degli utili netti scende a 4,4 volte, per non parlare del rapporto tra il medesimo valore di capitalizzazione e il fatturato: meno di 1/4 di quest’ultimo! FCA era inoltre di recente stata oggetto di “attenzioni” da parte della sue-coreana Hyundai, che aveva dichiarato a tutti, in occasione della pubblicazione del piano industriale, di attendere un momento più favorevole per lanciare un’Offerta di Pubblico Acquisto. Ma tale momento potrebbe essere arrivato, visto che il titolo ha perso in modo decisamente sospetto il 20% del suo valore (da 20 a 16 euro) dallo scorso primo Giugno ad oggi e che lunedì, alla riapertura dei mercati, potrebbe esserci un’ondata di ulteriori vendite “cautelative”.

E’ infine altrettanto vero che tutto quel potenziale di rivalutazione non era espresso solo da un uomo, anzi il suo successore sarà proprio il maggior presunto contributore ai risultati prospettati: quel Manley che guida la divisione che cresce di più: quella dei SUV e delle Jeep e che in caso di OPA (che adesso potrebbe arrivare tempestivamente) il prezzo subirebbe un indubbio salto in avanti.

Dunque non ci sono poi così tante ragioni per vendere il titolo sulla scia di un ricambio manageriale inatteso, se non quella -incontrovertibile-dell’incertezza.

Stefano di Tommaso

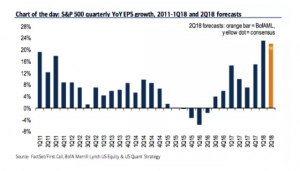

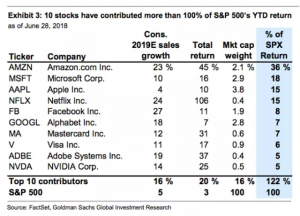

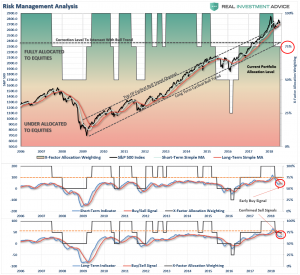

anche tanta volatilità è ancora una volta attesa per i mesi a venire, mentre scarsa attenzione sarà riservata ai parametri economici fondamentali delle imprese, almeno sintantochè i profitti delle imprese (principalmente quelle tecnologiche) continueranno copiosi.

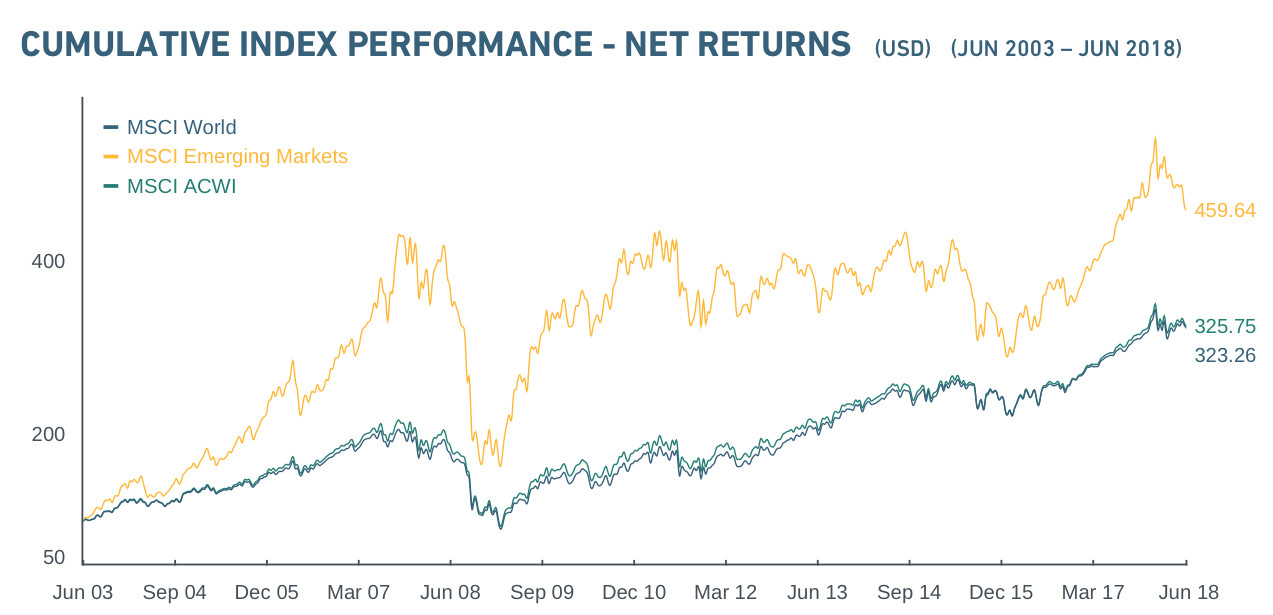

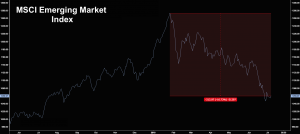

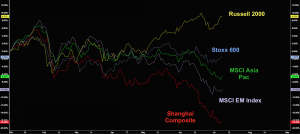

anche tanta volatilità è ancora una volta attesa per i mesi a venire, mentre scarsa attenzione sarà riservata ai parametri economici fondamentali delle imprese, almeno sintantochè i profitti delle imprese (principalmente quelle tecnologiche) continueranno copiosi. Dunque, nonostante i rischi legati agli effetti negativi per i Paesi Emergenti (tra i quali tocca oramai annoverare anche il nostro) della risalita dei tassi d’interesse americani, se lo scenario non muta chi ci rimetterà potrebbero essere i Paesi a più bassa crescita economica e i non-produttori di materie prime come gli Europei, mentre chi ci guadagnerà potrebbero essere -oltre a quello americano- i mercati finanziari che più hanno perduto terreno fino ad oggi, come quello cinese.

Dunque, nonostante i rischi legati agli effetti negativi per i Paesi Emergenti (tra i quali tocca oramai annoverare anche il nostro) della risalita dei tassi d’interesse americani, se lo scenario non muta chi ci rimetterà potrebbero essere i Paesi a più bassa crescita economica e i non-produttori di materie prime come gli Europei, mentre chi ci guadagnerà potrebbero essere -oltre a quello americano- i mercati finanziari che più hanno perduto terreno fino ad oggi, come quello cinese.