NUVOLONI NERI ALL’ORIZZONTE

Il fenomeno del Dollaro forte, che si combina con quello del caos politico europeo, non congiura a favore delle quotazioni dell’ingente massa di debito pubblico del vecchio continente, nè delle quotazioni dell’Euro. Qualcuno porrebbe ritenere che sia tutta colpa di questo o di quel fatto, ma la verità è che, mentre l’Italia affronta uno dei momenti più bui della sua storia istituzionale, là fuori dei nostri confini (e anche di quelli europei) succede anche di peggio.

L’Unione Europea è un soggetto strano, a cavallo tra una nazione federale (che oggi non è, ma batte moneta unica come se lo fosse) e una specie di Commonwealth che invece di essere britannico è di fatto franco-germanico. L’Unione tuttavia ha un suo parlamento e, soprattutto, una “Commissione“ (che agisce talvolta con decisione nel premiare o sanzionare qualcuno, come si trattasse di un vero e proprio potere esecutivo, cioè di un governo). Ma un po’ dappertutto i singoli Stati membri vi sono rappresentati nella ripartizione degli onori e dei poteri innanzitutto sulla base della loro popolazione (per eleggere i deputati ad esempio) e ancor più sulla base del loro peso economico, e talvolta arrivano a spartirsi le cariche che contano sulla sola base del loro peso politico .

SI VA ALLO SCONTRO O E’ ANCORA POSSIBILE UN DIALOGO?

La ventata gelida che Domenica sera è sprizzata sulle massime istituzioni della Repubblica Italiana non gioverà a stabilizzare l’Unione o a spingere per il suo completamento fino a diventare una singola nazione. Oppure si? Certo se l’Italia dovesse arrivare a votare per l’uscita dall’Unione il sistema barcollerebbe non poco, ma è uno scenario che resta ancora oggi piuttosto improbabile, mentre è ancora plausibile che dopo la scazzottata un’intesa sul governo e tra questo e i suoi “partners” europei la si trovi.

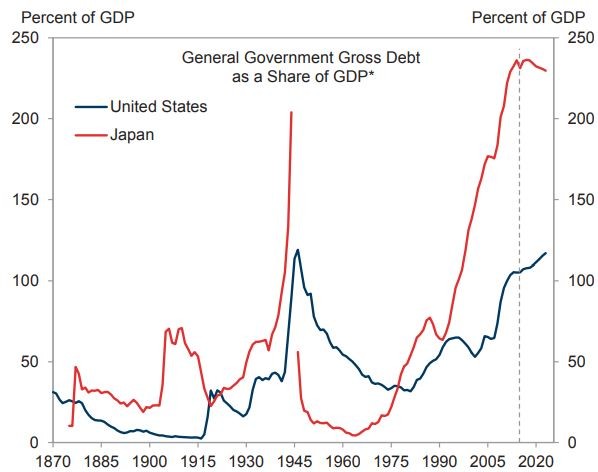

Il problema a breve termine è tuttavia quello del rating (e della sua tendenza, cioè il suo ”outlook”) e dell’appetibilità conseguente del debito pubblico italiano, contro i quali peraltro ha sempre giocato una pesantissima speculazione internazionale. Se il gioco, come sembra, si fa duro e si va allo scontro frontale tra poteri politici chi rischia di rimetterci innanzitutto è il mercato dei capitali, che potrebbe vivere una fuga di risparmi dal nostro Paese paragonabile forse solo a quella dell’Argentina. Gli effetti possono apparire drammatici e rapidissimi, mentre per porvi rimedio probabilmente ci vorrà molto tempo.

LO SCENARIO INTERNAZIONALE

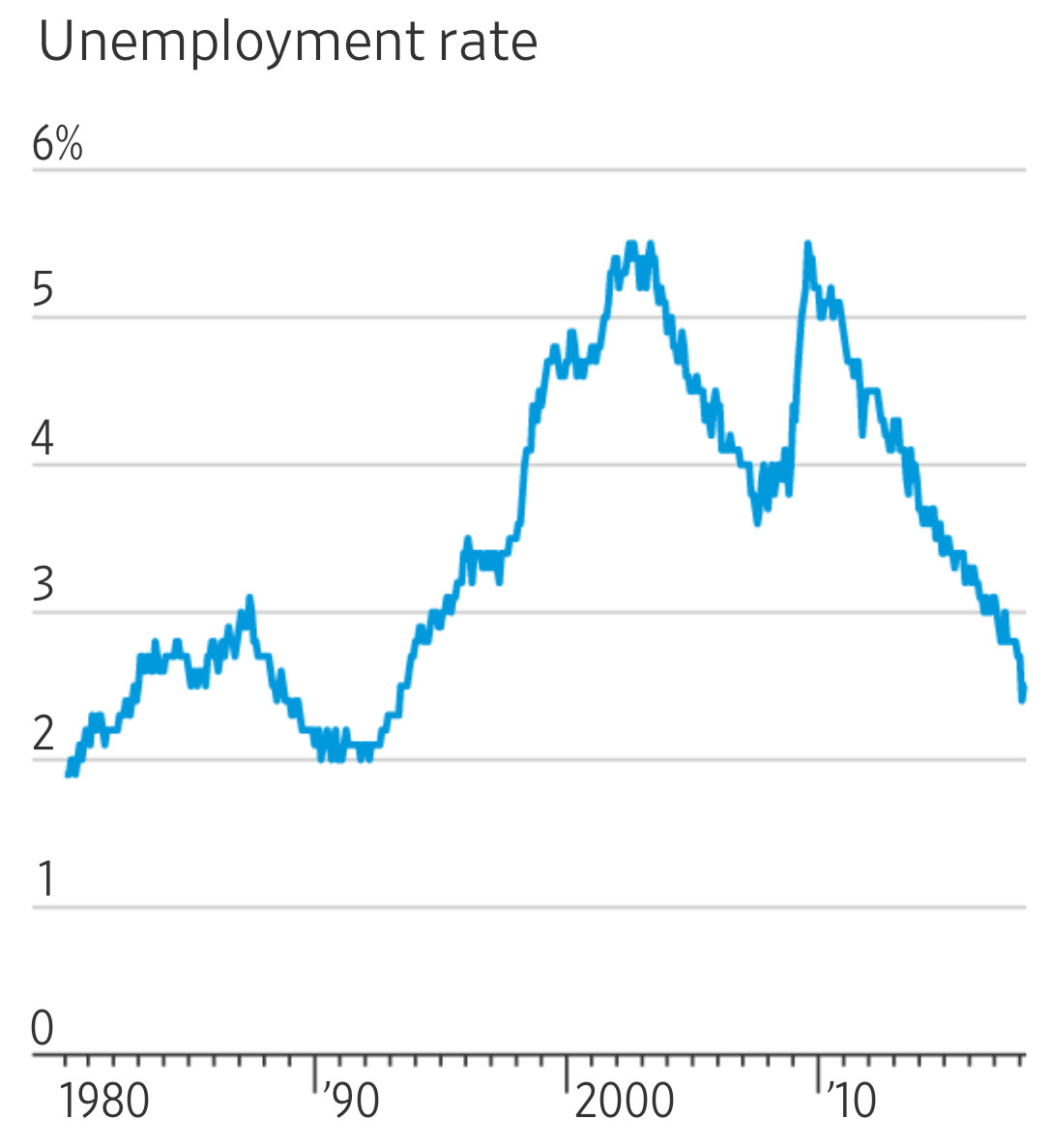

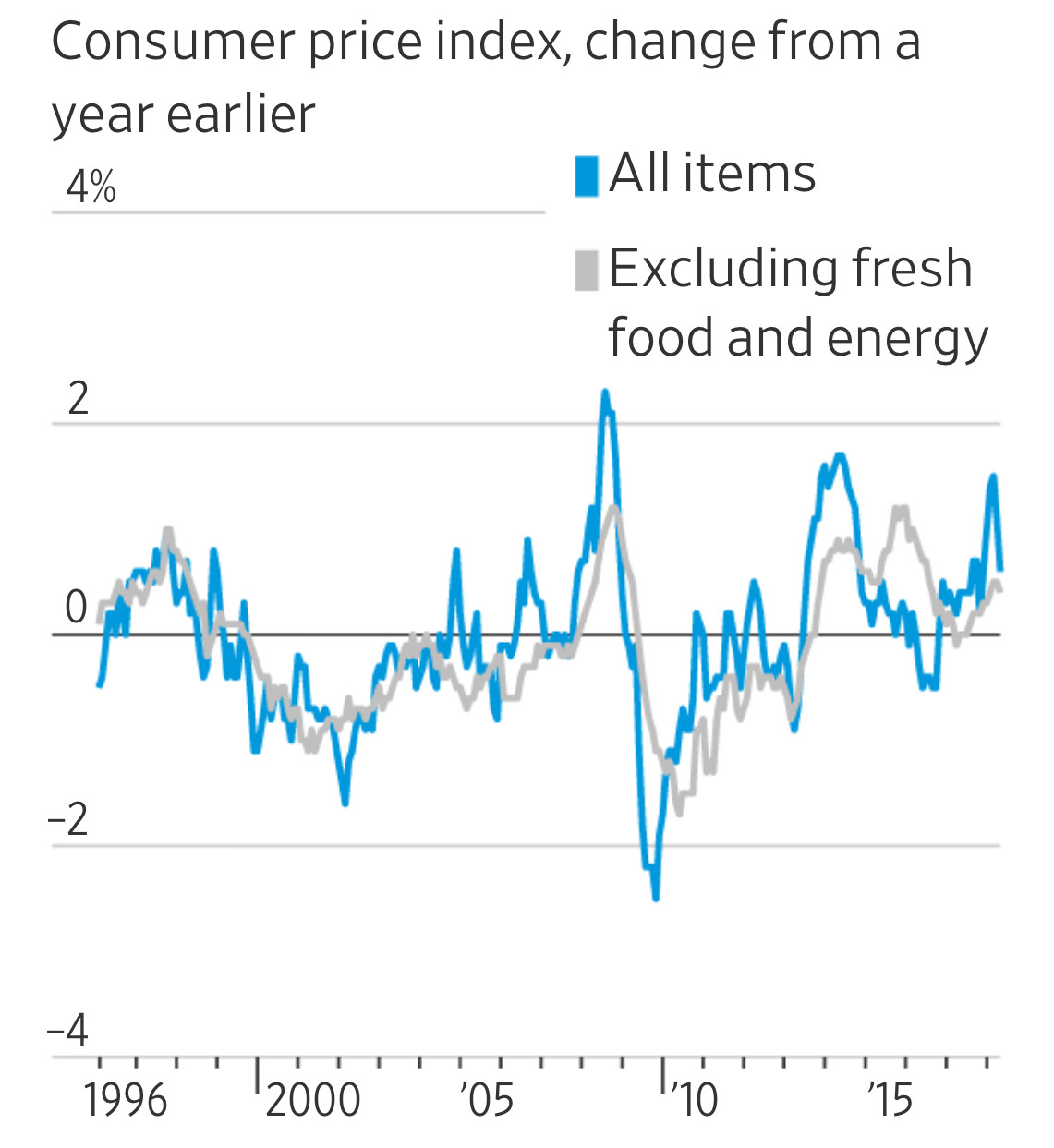

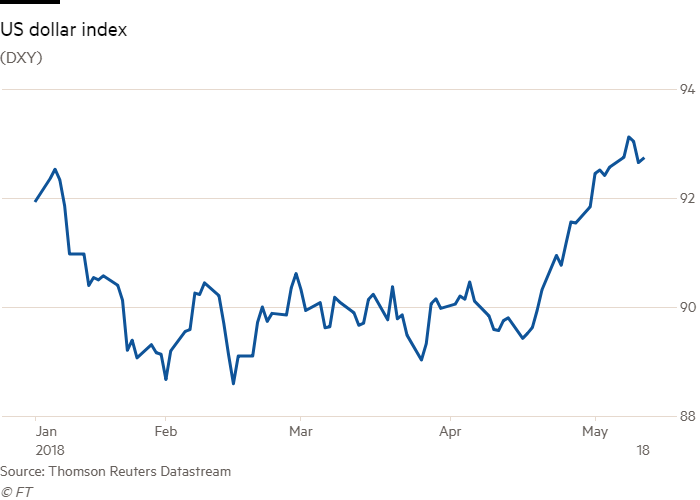

Ma la situazione dell’Italia va inquadrata in un contesto internazionale già di per sé negativo e incerto, in cui i capitali stanno comunque fuggendo da buona parte dei Paesi Emergenti o comunque “non centrali” per la finanza globale, tanto per timore di rimanerne intrappolati, quanto per il rialzo dei tassi americani e di conseguenza del Dollaro, che di per sé rischia di fare molti danni alle economie di quei Paesi.

È in questo contesto internazionale (ed extraeuropeo) che vanno lette tanto la situazione politica rovente del contrasto tra cittadini dei Paesi più deboli dell’Unione e poteri europei (che non promette nulla di buono) quanto la possibilità che l’Italia subisca una forte pressione al ribasso sulle quotazioni dei propri titoli di Stato. Il fatto che il resto dell’Unione faccia quadrato e tenga i propri tassi ai minimi della storia ovviamente non aiuta l’Italia che avrebbe bisogno di rendersi più appetibile mentre ciò non fa che aumentare lo spread con i tassi tedeschi e rendere più interessante la fuga dei capitali.

Immaginare manovre che contrastano il rischio di una simile deriva dovrebbe trovarsi al primo posto tra le priorità della Banca Centrale Europea, che però ha probabilmente le mani legate da un mandato assai stretto e dalla difficoltà di agire in fretta visto che il suo Governatore rappresenta moltissimi Stati eterogenei fra loro.

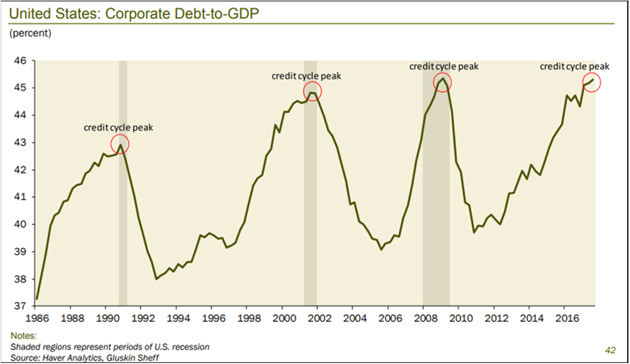

L’EVENTUALE SCIVOLATA DEL RATING ITALIA POTREBBE FUNZIONARE DA DETONATORE PER I MERCATI FINANZIARI

Ma poi bisogna ricordarsi anche del possibile “effetto domino”: se la situazione europea (o anche solo Italiana) degenerasse, poiché riguarderebbe valori di migliaia di miliardi (trilioni, come dicono gli Americani) di Euro, ecco che anche gli altri mercati ne risentirebbero negativamente, contribuendo a sospingere la migrazione dei capitali verso le piazze (e le valute) più sicure o più neutrali, ma anche a creare volatilità nelle borse di tutto il mondo.

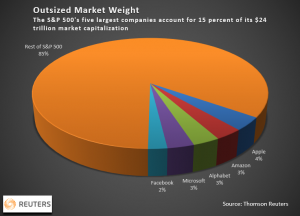

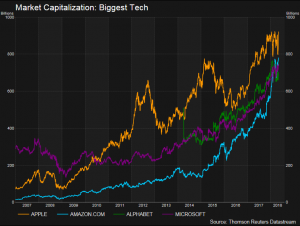

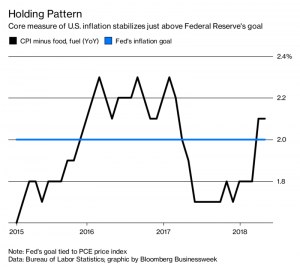

Il crepuscolo del lungo ciclo economico positivo che il mondo fino all’anno in corso ha vissuto per quasi un decennio anche in modo sincronizzato, la prospettiva di una riduzione della liquidità disponibile sui mercati e il rischio che il super-Dollaro non si arresti e faccia danni a catena tra i Paesi Emergenti (dove oramai risiede buona parte della popolazione mondiale e dove si alloca una fetta consistente del prodotto globale lordo) possono risultare fattori decisivi per riuscire a creare uno smottamento consistente sui mercati finanziari. Anche in quelli più solidi.

E questo rischio alimenta le aspettative negative che in tal modo potrebbero auto-realizzarsi, quantomeno spingendo gli operatori a minor fiducia sul futuro e dunque a ridurre gli investimenti strutturali e scientifici, che sono alla base dello sviluppo economico. Anche la voglia di trasformare gli investimenti mobiliari in liquidità “‘tattica” contribuisce a dare forza al Dollaro, creando le condizioni per una possibile tempesta valutaria.

Dio non voglia…

Stefano di Tommaso