USIAMO AMAZON COME “TERMOMETRO” DELLA FEBBRE DELLE BORSE

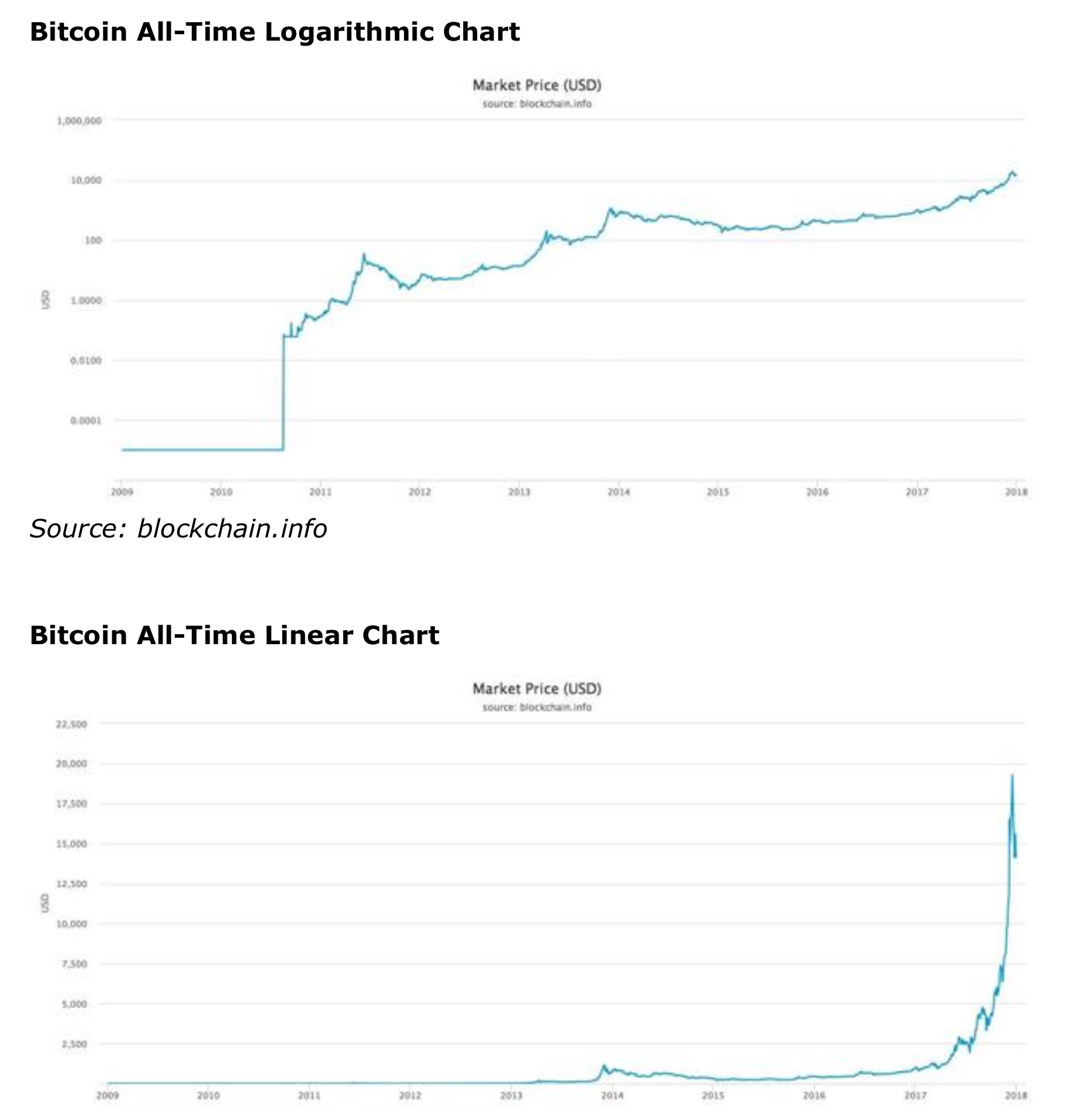

Difficile fare previsioni in termini di rendimento dei mercati borsistici quando i momenti sono come quello che stiamo vivendo ! Da un lato le principali aziende quotate a Wall Street sono valutate sempre più esageratamente dagli acquirenti delle loro azioni, dall’altro lato ci sono validi motivi per ritenere che le migliori tra le medesime continueranno a migliorare le loro già ottime performances. E poi oramai da tempo ai medesimi acquirenti non restano grandi alternative per allocare i loro risparmi. Proviamo perciò a misurare la “febbre” del mercato cercando di esplorare il valore intrinseco di Amazon, il titolo più brillante e più controverso di tutte le blue chips, quantomeno per l’abnorme multiplo di valore che la caratterizza (331 volte gli utili prospettici).

IL FATTURATO AMAZON CRESCE QUANTO LE BORSE

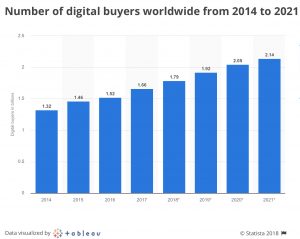

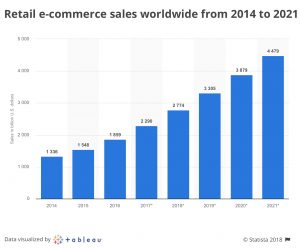

Nonostante sia diventato un colosso globale Amazon è da considerarsi ancora un’azienda in decisa espansione sui mercati asiatici, quelli che più trainano la crescita economica mondiale. In India per esempio il 2017 lo ha chiuso con un +105%. Nel mondo, in parte a causa dell’esplosione dell’e-commerce, in parte per un’ottima focalizzazione aziendale sulla crescita, Amazon riesce da oltre 10 anni a progredire in termini di ricavi e margini a un ritmo superiore al 20% composto annuo.

Questa focalizzazione sulla crescita dimensionale le ha permesso di ottenere la leadership globale di uno dei settori che stanno cambiando il mondo: quello dell’e-commerce, ma per riuscirvi Amazon ha pagato ovviamente un prezzo. Negli stessi anni ha prodotto ben pochi profitti e nessun dividendo.

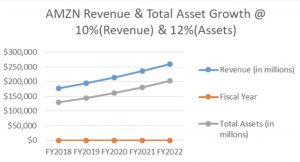

Volendo perciò ragionare in termini di valore intrinseco dell’azienda possiamo provare a ipotizzare due scenari (positivi): il primo e più realistico è che per i prossimi anni essa continui a crescere in modo lineare anche nei prossimi 5 anni. Un orizzonte ragionevole potrebbe essere 5 anni. Ma in tal caso il fatturato crescerebbe a poco più del doppio.

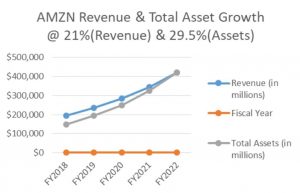

Il secondo, meno realistico anche per la concorrenza che le si sta sviluppando attorno, è che possa crescere ad un ritmo simile a quello precedente (+21%) e cioè in modo esponenziale e contemporaneamente riesca anche a incrementare i margini (che storicamente si situano allo 0,5% del fatturato) più che proporzionalmente alla crescita (già ottimistica) del fatturato.

I MULTIPLI PERÒ SONO DA CAPOGIRO

Amazon infatti fattura già oggi 161 miliardi di dollari e -con la prosecuzione della crescita al 21% composto annuo- nel 2022 arriverebbe a oltre 410 miliardi. Se proporzionali i profitti crescerebbero dunque a oltre 20 miliardi ( cioè arriverebbero a 26 dollari per azione) ma, nonostante questo possa sembrare un ottimo risultato, non basterebbe di sicuro a giustificare il prezzo attuale di oltre 1300 dollari, cioè oltre 50 volte quegli utili.

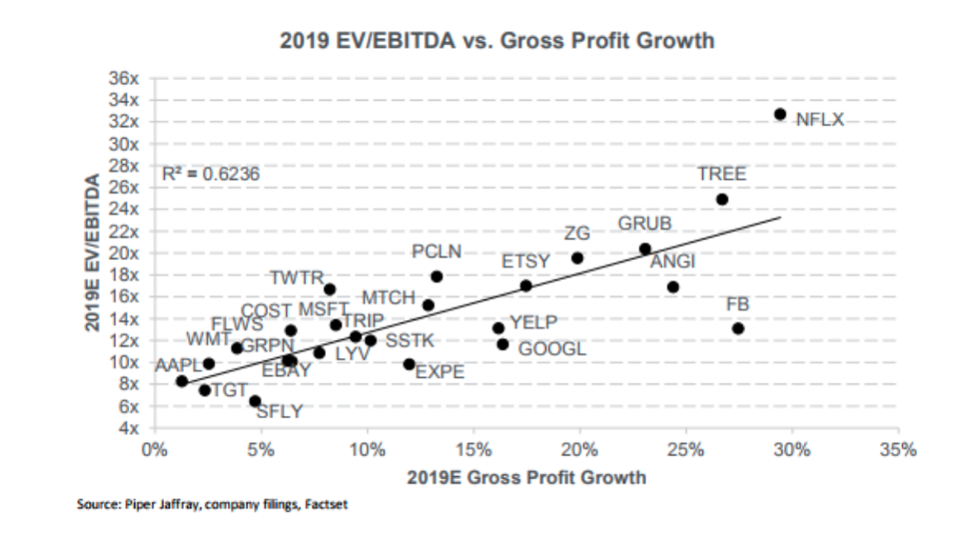

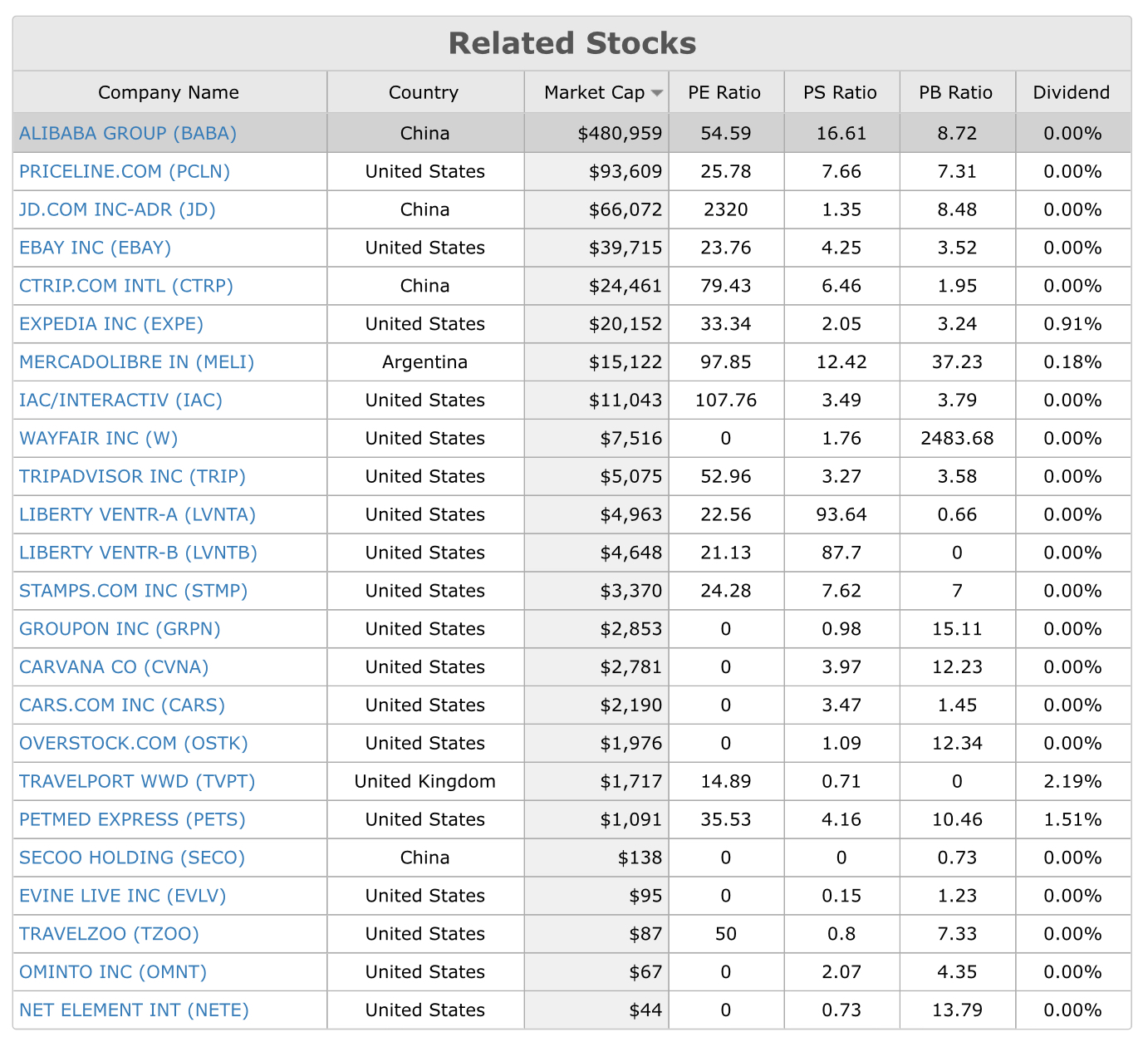

Se i diretti concorrenti di Amazon quotano in media 21 volte gli utili il maggior multiplo di Amazon (331 volte) è invece è giustificato oggi in conseguenza di attese di crescita di quest’ultima più che proporzionali.

Attendersi però che ancora tra 5 anni il suo multiplo possa restare a più di 50 volte gli utili è oggettivamente ardito: sarebbe infatti circa il doppio del multiplo medio di mercato (26 volte).

QUANTO VARRÀ TRA 5 ANNI?

Resta ovviamente la possibilità (non così assurda) che i margini di Amazon arrivino anch’essi a raddoppiare, portandosi a circa l’1% del fatturato riportando i multipli prospettici del 2022 al magico numero di 26 volte ed è esattamente ciò che scommette oggi il mercato nell’attribuire a questa regina della borsa il favoloso multiplo di 331 volte gli utili del 2018.

E comunque ricordiamoci che valutare un titolo 26 volte gli utili significa attribuirgli un misero rendimento implicito del 4%.

Forse è proprio qui tutta la magìa del momento che la borsa americana (e con essa tutte le altre di riflesso) sta vivendo: se parliamo delle aziende “regine del mercato” da un lato le loro quotazioni, per quanto ottimistiche, possono non risultare così fantasiose, dall’altro lato le medesime, per quanto possano risultare realistiche (in una prospettiva di forte crescita dell’economia mondiale), sono sicuramente anche animate da fortissimo ottimismo.

Se è vero che gli indici delle Borse valori sono pesantemente influenzati dall’andamento delle blue chips (che “pesano” per buona parte del listino) è altrettanto vero che le altre aziende quotate quasi per certo non raggiungeranno nemmeno una piccola frazione di tali mirabolanti performances. Dunque c’è ragione di attendersi che il mercato incrementi nel tempo la propria selettività. E poi non possiamo escludere che qualcosa possa sempre andare storto, riducendo le aspettative di crescita degli utili e minacciando la tenuta Delle borse.

ASPETTATIVE ESTREMAMENTE OTTIMISTICHE MA RAZIONALI

La morale potrebbe dunque essere quella di dover constatare attraverso il “termometro” prescelto un eccesso di ottimismo per i listini globali, unitamente all’aspettativa generalizzata di maggior selettività degli investimenti.

Ma rimane il fatto che un 4% di rendimento implicito di lungo periodo è pur sempre un risultato che nessun investitore riesce a reperire sul mercato alternativo: quello del reddito fisso (al netto di eventuali perdite in conto capitale al rialzo dei tassi).

Se da qualche parte i quattrini dei risparmiatori devono pur finire, ecco che -nonostante i livelli stratosferici- la Borsa riesce a svolgere meglio di tanti altri mercati la funzione di indicatore dello stato di salute dell’economia reale. E, come se ne può dedurre, il titolo di Amazon conferma di essere un ottimo termometro della sua febbre da risultato.

Stefano di Tommaso

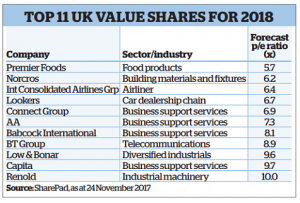

La morale delle morali è però tutt’altra: se è difficile generalizzare e formulare previsioni attendibili sui listini globali (dato che dipendono da troppe variabili) è però ipotizzabile che, dopo la grande abbuffata, gli investitori torneranno a optare per un maggior rigore nella selezione dei titoli e che tra questi sceglieranno soprattutto quelli “value” (meno ciclici e con un maggior contenuto di valore intrinseco). Ed è probabilmente lì che potranno realizzarsi buone performances a prescindere da ciò che avviene a livello planetario, soprattutto qualora a tale livello non succederà proprio alcunché.

La morale delle morali è però tutt’altra: se è difficile generalizzare e formulare previsioni attendibili sui listini globali (dato che dipendono da troppe variabili) è però ipotizzabile che, dopo la grande abbuffata, gli investitori torneranno a optare per un maggior rigore nella selezione dei titoli e che tra questi sceglieranno soprattutto quelli “value” (meno ciclici e con un maggior contenuto di valore intrinseco). Ed è probabilmente lì che potranno realizzarsi buone performances a prescindere da ciò che avviene a livello planetario, soprattutto qualora a tale livello non succederà proprio alcunché.