IL CREDITO ALLE IMPRESE CONTINUA A RESTRINGERSI MA UNA SPERANZA ARRIVA DAL FINTECH

È la stessa Banca d’Italia ad affermarlo in una nota dello scorso 22 Gennaio: nel 2018 la domanda di credito nel nostro Paese è cresciuta ma l’offerta no, anzi si è ulteriormente irrigidita. Soprattutto per le piccole imprese, che non hanno trovato sfogo negli strumenti alternativi offerti dal mercato dei capitali a quelle di dimensioni un po’maggiore. Ma all’orizzonte sembra emergere una vera e propria rivoluzione finanziaria…

LA RITIRATA DELLE BANCHE

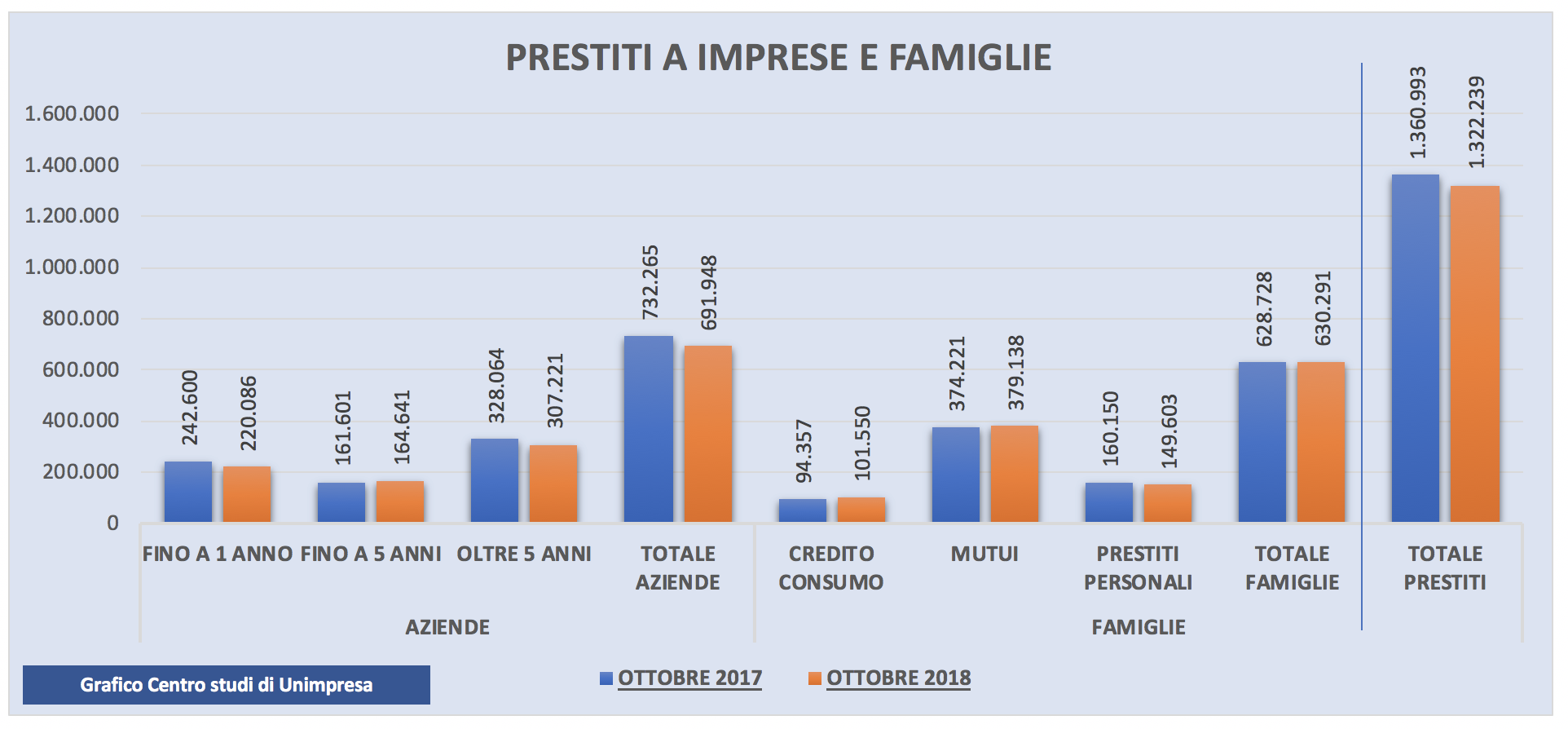

Complice la normativa europea sempre più stringente sui requisiti di capitalizzazione delle banche, queste ultime rispondono alle accuse di aver ristretto i cordoni della borsa facendosi sempre più promotrici di servizi alle imprese, dall’intermediazione per la loro capitalizzazione al supporto dell’internazionalizzazione. Tuttavia mel corso del 2018 i prestiti alle piccole e medie imprese si sono contratti in totale del 5%, cioè di 40 miliardi di euro, nonostante che le sofferenze creditizie verso le medesime imprese si siano ridotte del 31%, vale a dire di 53 miliardi (da 173 miliardi a 120).

La statistica appena citata accomuna tuttavia le medie alle piccole imprese: sono quelle fino a 5 dipendenti le vere vittime sacrificali del momento. Pur costituendo -in numerosità- il 91% del totale degli operatori economici italiani, queste ultime ottengono soltanto l’11% del totale di credito erogato nel nostro Paese. Da questo punto di vista è scattata una vera e propria emergenza nazionale, dal momento che in Europa l’Italia era già il fanalino di coda quanto a disponibilità di credito per gli operatori economici e che l’ultimo intervento pubblico della Banca d’Italia certifica l’impotenza del medesimo istituto ad agire per contrastare la deriva.

L’ASCESA DELLE PIATTAFORME FINTECH

Ma per fortuna sta decollando una nuova modalità di erogazione del credito alle imprese, basata sul moltiplicarsi delle piattaforme finanziarie online (dette : FinTech) che offrono il cosiddetto P2P Lending vale a dire i “prestiti peer to peer”, cioè il credito erogato direttamente dal prestatore di denaro al suo prenditore.

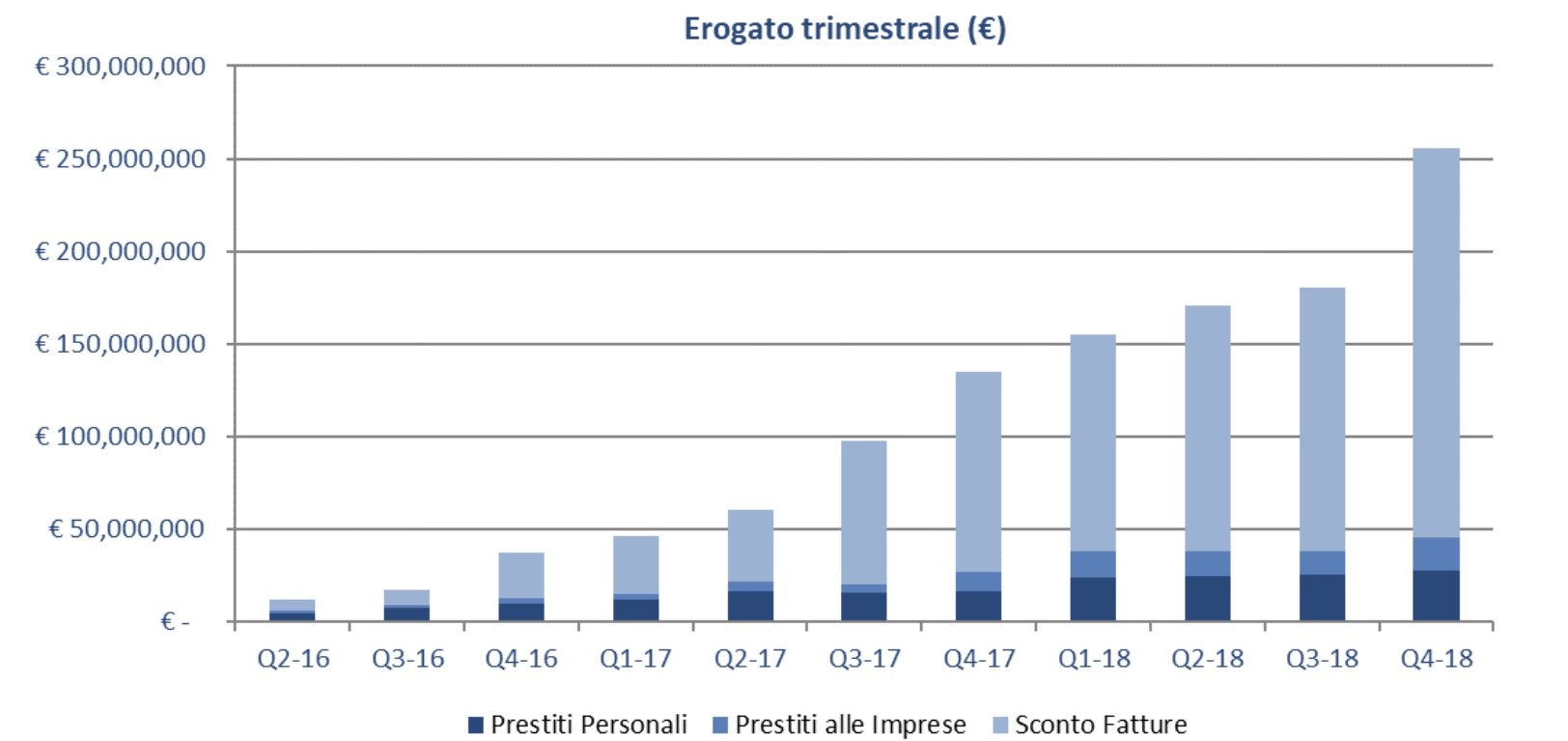

Nel corso del 2018 questo sistema ha canalizzato a favore delle piccole imprese 763 milioni di euro, più che raddoppiando quanto fatto nel 2017. La stima (prudenziale) per l’anno in corso è che saranno superati i 1200 milioni di euro, in netto rialzo rispetto a quanto previsto dagli analisti fino a pochi mesi fa.

Il mercato potenziale però è molto più vasto: ammonta a 50 miliardi di euro la stima dei microprestiti erogati alle micro-imprese di cui le banche italiane farebbero volentieri a meno perché oggi considerati non remunerativi.

Le piattaforme FinTech rispondono alle esigenze di un mondo che cambia, nel quale le informazioni corrono in tempo reale, tutto passa dai dispositivi mobili (come gli smartphone e i tablets) e la generazione dei “millennials” (cioè colo che sono nati a ridosso del nuovo millennio) è cresciuta maneggiando dispositivi digitali e adesso che inizia a detenere risorse finanziarie le vuole investire in modo più efficiente.

Inoltre è oramai comprovato che ne Paesi economicamente più evoluti il sistema dei pagamenti si sposta ad una velocità sorprendente verso gli strumenti digitali, e non solo tramite le carte di credito (esempio: Paypal). Secondo uno studio di PWC già nel 2018 il 56% degli operatori finanziari tradizionali ha incorporato strumenti FinTech nella propria offerta alla clientela e addirittura l’82% di essi prevede di aumentare le proprie partnership nei prossimi tre-cinque anni.

UN NUOVO MODELLO DI BUSINESS

Andiamo allora a scoprire le caratteristiche di questo strumento innovativo (la piattaforma FinTech) che di fatto rivoluziona il concetto stesso di banca commerciale, adeguandolo ai tempi che corrono e alle tecnologie più moderne:

- il fatto stesso che la proposta si propaga esclusivamente sulla rete e non tramite sportelli bancari permette di individuare la prima: non ci sono vincoli territoriali nè aree geografiche preferite: l’extraterritorialità di internet è sicuramente una prima carta vincente;

- il prezzo del credito è molto probabile che risulti nominalmente più elevato, dal momento che deve essere tale da congiungere domanda e offerta di credito, ma anche più trasparente e privo di altri balzelli quali le numerose commissioni che le banche applicano sui conti correnti, su ogni comunicazione e su ogni servizio aggiuntivo, dato che le piattaforme finanziarie online sopportano costi molto limitati;

- sinora la maggior parte delle transazioni di credito online si sono rivolte al Factoring di crediti commerciali verso imprese di medio-grandi dimensioni, ma la maggior domanda di credito si posiziona sui finanziamenti per cassa e sulla raccolta di capitali online (detta anche : “crowdfunding”) per cui è soprattutto in queste direzioni che il mercato del credito P2P online può fare grandi numeri;

- la raccolta di depositi da parte delle FinTech avviene con la diretta finalità di finanziare delle specifiche imprese, e dunque il modello di business non genera rischi di insolvenza del debitore per il bilancio della piattaforma, perché quei rischi rimangono in capo a coloro che partecipano alle singole iniziative di credito;

- quanto sopra ovviamente limita molto la capacità di raccolta di risorse da parte delle singole piattaforme perché molti potenziali prestatori percepiscono un rischio elevato sulle somme che vi depositano. Dunque è questa la “frontiera efficiente” del P2P Lending: la possibilità di mutualizzare i rischi di erogazione tra un certo numero di imprese beneficiarie dei prestiti P2P, cosa che per definizione è un prodotto assicurativo;

- un’ultimo aspetto da sottolineare è il rating che esse attribuiscono all’impresa beneficiaria: ad oggi è “confezionato” artigianalmente da personale interno, con tutti i limiti che ciò può significare. Qualora la rischiosità delle erogazioni fosse mutualizzato tra un gran numero di imprese beneficiarie, nonché attutita da sistemi più efficienti di valutazione dei rischi, allora il successo delle piattaforme sarebbe -come dire?- “assicurato”.

Sino ad oggi tuttavia sono stati ben pochi i precursori di questa rivoluzione digitale. E soprattutto sono state quasi assenti le banche commerciali, che si presume possano avere i migliori benefici a mettere un piede anche dentro questa scarpa.

Le cose nel mondo digitale evolvono tuttavia molto velocemente e forse già il 2019 potrebbe risultare l’anno della “svolta”! In base ai dati Nielsen e a quelli dell’ Osservatorio Fintech & Insurtech del Politecnico di Milano (School of Management) nel 2018 la percentuale di cittadini italiani che hanno utilizzato un servizio Fintech/Insurtech è stata dal 25%contro il 16% di un anno prima. Nella classifica dei servizi più utilizzati con il grado di soddisfazione più alto troviamo: mobile payment (16%), servizi per budget familiari (15%), trasferimenti P2P (12%) e Chatbot (9%).

LA CONVERGENZA CON L’ INSURTECH

Ma per i motivi sopra riportati è forse più probabile che la “svolta” arrivi dagli operatori del mondo assicurativo (già peraltro a loro volta impegnati nello sviluppo di piattaforme di Digital Insurance Technology, altrimenti nota come “InsurTech”). Questo è probabile tanto per la convergenza ineluttabile tra i diversi operatori del mercato finanziario, quanto perché è forse soltanto dalle competenze dei prodotti assicurativi che può originare l‘effettivo abbassamento della rischiosità del P2P Lending.

Stefano di Tommaso

Si potrebbe obiettare che un paio di rondini non fanno primavera e che le dichiarazioni pro-Opec fatte dai principali produttori di oro nero fanno temere che in futuro l’offerta di greggio potrà ridursi, ma visto che ad oggi non è ancora successo, se la domanda supera l’offerta può dipendere soltanto da due fatti:

Si potrebbe obiettare che un paio di rondini non fanno primavera e che le dichiarazioni pro-Opec fatte dai principali produttori di oro nero fanno temere che in futuro l’offerta di greggio potrà ridursi, ma visto che ad oggi non è ancora successo, se la domanda supera l’offerta può dipendere soltanto da due fatti:

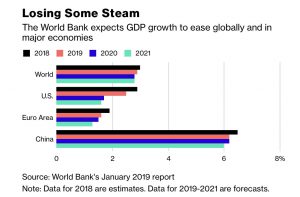

Ora è arcinoto che la prospettiva di una imminente recessione globale, o quantomeno quella di chiazze geografiche di recessione nel mondo porta con se la prospettiva di una riduzione dei profitti aziendali e dunque anche quella di una riduzione aziendali dei valori sottostanti. Ma se andiamo a cercare commenti e previsioni sulla stagione dei profitti in corso, nonostante le aspettative di crescita degli utili aziendali siano in calo, tutti si aspettano che continuino a salire, e non soltanto nel primo trimestre dell’anno, bensì per tutto il 2019.

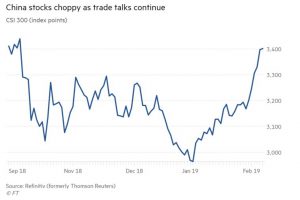

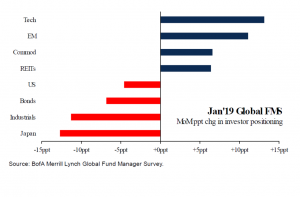

Ora è arcinoto che la prospettiva di una imminente recessione globale, o quantomeno quella di chiazze geografiche di recessione nel mondo porta con se la prospettiva di una riduzione dei profitti aziendali e dunque anche quella di una riduzione aziendali dei valori sottostanti. Ma se andiamo a cercare commenti e previsioni sulla stagione dei profitti in corso, nonostante le aspettative di crescita degli utili aziendali siano in calo, tutti si aspettano che continuino a salire, e non soltanto nel primo trimestre dell’anno, bensì per tutto il 2019. Ma come si può leggere dal grafico nell’ultimo mese essi sono ritornati a scommettere sulle tecnologie e sui Paesi Emergenti e dunque nonostante le doverose cautele i mercati finanziari viaggiano a gonfie vele, i profitti aziendali continuano (seppur a ritmo più pacato) a crescere, e il lungo ciclo economico positivo globale che nell’ultimo biennio si è sincronizzato un po’ in tutto il mondo, non si è affatto invertito.

Ma come si può leggere dal grafico nell’ultimo mese essi sono ritornati a scommettere sulle tecnologie e sui Paesi Emergenti e dunque nonostante le doverose cautele i mercati finanziari viaggiano a gonfie vele, i profitti aziendali continuano (seppur a ritmo più pacato) a crescere, e il lungo ciclo economico positivo globale che nell’ultimo biennio si è sincronizzato un po’ in tutto il mondo, non si è affatto invertito.

A ciò va aggiunto il fatto che le tesi della vecchia classe politica italiana -che oggi si trova in minoranza in Parlamento- vengono tuttavia supportate con vigore dai principali media del nostro e degli altri paesi occidentali, nonché dalle vecchie maggioranze ancora al governo nei paesi dominanti nell’Unione Europea. È anche per questo motivo che l’opposizione -forte dell’imponente schieramento internazionale che la supporta- conta di risultare alla lunga convincente sull‘opinione pubblica circa l’incongruità della manovra e l’inadeguatezza a governare dei vincitori delle elezioni.

A ciò va aggiunto il fatto che le tesi della vecchia classe politica italiana -che oggi si trova in minoranza in Parlamento- vengono tuttavia supportate con vigore dai principali media del nostro e degli altri paesi occidentali, nonché dalle vecchie maggioranze ancora al governo nei paesi dominanti nell’Unione Europea. È anche per questo motivo che l’opposizione -forte dell’imponente schieramento internazionale che la supporta- conta di risultare alla lunga convincente sull‘opinione pubblica circa l’incongruità della manovra e l’inadeguatezza a governare dei vincitori delle elezioni. Partiamo da un dato di fatto difficilmente controvertibile: le politiche economiche vagamente neo-keynesiane cui si sarebbe ispirato per più di 4 anni (febbraio 2014-maggio 2018) il precedente duetto di governo (Renzi-Gentiloni), non soltanto non si sono rivelate molto efficaci in termini di rilancio dell’economia pur essendo state avanzate in tempi di piena espansione economica globale, ma se da un lato hanno prodotto qualche incentivo alla crescita della produzione industriale e alla riduzione della disoccupazione, dall’altro lato hanno fatto crescere a dismisura la tassazione per lasciare intatta la spesa corrente dello Stato e mantenere altresì il rispetto del forte vincolo di bilancio richiesto dalla Commissione Europea.

Partiamo da un dato di fatto difficilmente controvertibile: le politiche economiche vagamente neo-keynesiane cui si sarebbe ispirato per più di 4 anni (febbraio 2014-maggio 2018) il precedente duetto di governo (Renzi-Gentiloni), non soltanto non si sono rivelate molto efficaci in termini di rilancio dell’economia pur essendo state avanzate in tempi di piena espansione economica globale, ma se da un lato hanno prodotto qualche incentivo alla crescita della produzione industriale e alla riduzione della disoccupazione, dall’altro lato hanno fatto crescere a dismisura la tassazione per lasciare intatta la spesa corrente dello Stato e mantenere altresì il rispetto del forte vincolo di bilancio richiesto dalla Commissione Europea. Negli Stati Uniti d’America, dove la banca centrale non doveva chiedere permesso ad alcun governo straniero nel finanziare il proprio deficit pubblico, la manovra di taglio delle tasse è stata portata avanti con coraggio (per il deficit dei conti pubblici che essa genera) ed è risultata tuttavia in un puro successo, rilanciando non poco la crescita economica americana e ancor più sbaragliando letteralmente la disoccupazione, mentre il timore prevalente, all’epoca come anche oggi, di una fiammata inflazionistica come risultato di una “politica fiscale” troppo espansiva, si è rivelato -a due anni di distanza- del tutto infondato.

Negli Stati Uniti d’America, dove la banca centrale non doveva chiedere permesso ad alcun governo straniero nel finanziare il proprio deficit pubblico, la manovra di taglio delle tasse è stata portata avanti con coraggio (per il deficit dei conti pubblici che essa genera) ed è risultata tuttavia in un puro successo, rilanciando non poco la crescita economica americana e ancor più sbaragliando letteralmente la disoccupazione, mentre il timore prevalente, all’epoca come anche oggi, di una fiammata inflazionistica come risultato di una “politica fiscale” troppo espansiva, si è rivelato -a due anni di distanza- del tutto infondato. Certo, la guardia degli investitori resta (e deve restare) molto alta perché il mondo convive con uno spropositato livello di debito che dal punto di vista storico è un inedito e che molti temono possa riportare indietro di un secolo il calendario dell’occidente se non attentamente monitorato. Per lo stesso motivo nemmeno l’Europa del dopo elezioni comunitarie potrà allegramente disinteressarsene, ma certo il problema del vincolo di bilancio rende quasi inattuabile qualsiasi politica economica italiana che provi seriamente a favorire la crescita.

Certo, la guardia degli investitori resta (e deve restare) molto alta perché il mondo convive con uno spropositato livello di debito che dal punto di vista storico è un inedito e che molti temono possa riportare indietro di un secolo il calendario dell’occidente se non attentamente monitorato. Per lo stesso motivo nemmeno l’Europa del dopo elezioni comunitarie potrà allegramente disinteressarsene, ma certo il problema del vincolo di bilancio rende quasi inattuabile qualsiasi politica economica italiana che provi seriamente a favorire la crescita. Ma poiché a farne le spese come al solito sono e saranno le classi e le regioni più deboli, che risultano essere anche quelle che meno possono far sentire a Roma la loro voce, ecco che la ricerca di ricette valide per riprendere la strada della crescita economica italiana diviene (anche) un’emergenza umanitaria per oltre un terzo della popolazione e la necessità di arrestare l’emorragia di cervelli e capitali di cui sono affette anche le regioni del Nord.

Ma poiché a farne le spese come al solito sono e saranno le classi e le regioni più deboli, che risultano essere anche quelle che meno possono far sentire a Roma la loro voce, ecco che la ricerca di ricette valide per riprendere la strada della crescita economica italiana diviene (anche) un’emergenza umanitaria per oltre un terzo della popolazione e la necessità di arrestare l’emorragia di cervelli e capitali di cui sono affette anche le regioni del Nord.

Dunque ciò che è accaduto nella prima parte del 2019 è che per le borse è stato il miglior mese di Gennaio dal 1987). Nel grafico a destra l’indice MSCI WORLD (che rappresenta l’andamento medio delle borse di tutto il mondo nell’ultimo mese):

Dunque ciò che è accaduto nella prima parte del 2019 è che per le borse è stato il miglior mese di Gennaio dal 1987). Nel grafico a destra l’indice MSCI WORLD (che rappresenta l’andamento medio delle borse di tutto il mondo nell’ultimo mese): Al tempo stesso anche gli investimenti hanno segnato il passo: “Si investe per produrre, si produce per vendere. Se non sono in grado di sapere che ci sarà qualcuno pronto a comprare, io smetto di investire” ha detto al World Economic Forum Angel Gurrìa, Segretario Generale dell’OCSE. Ma questo non significa necessariamente che il mondo sia inevitabilmente avviato verso la recessione, almeno non sùbito.

Al tempo stesso anche gli investimenti hanno segnato il passo: “Si investe per produrre, si produce per vendere. Se non sono in grado di sapere che ci sarà qualcuno pronto a comprare, io smetto di investire” ha detto al World Economic Forum Angel Gurrìa, Segretario Generale dell’OCSE. Ma questo non significa necessariamente che il mondo sia inevitabilmente avviato verso la recessione, almeno non sùbito. Proprio a Davos, dove è noto che le previsioni ivi formulate al termine di ciascun Forum dell’ultimo decennio sono quasi sempre risultate sbagliate, al Segretario dell’OCSE ha fatto eco il Presidente Cinese Xi: “c’è troppo pessimismo”! Dello stesso avviso il Presidente del Consiglio Giuseppe Conte: “il prodotto interno lordo italiano crescerà come previsto” ovviamente se gli investimenti avranno luogo, ha aggiunto.

Proprio a Davos, dove è noto che le previsioni ivi formulate al termine di ciascun Forum dell’ultimo decennio sono quasi sempre risultate sbagliate, al Segretario dell’OCSE ha fatto eco il Presidente Cinese Xi: “c’è troppo pessimismo”! Dello stesso avviso il Presidente del Consiglio Giuseppe Conte: “il prodotto interno lordo italiano crescerà come previsto” ovviamente se gli investimenti avranno luogo, ha aggiunto. Ed è forse anche per questo motivo che le elezioni europee che si terranno a primavera potrebbero risultare determinanti affinché il vecchio continente non cada in una crisi di sfiducia (con tutto quello che ne consegue a livello economico): per riuscire a mantenere la rotta sul fronte della crescita economica, la quale tra l’altro resta l’unico vero antidoto al rischio di default del debito pubblico italiano bisogna cambiare le teste che lo guidano. È infatti oramai chiaro a tutti che quella dell’austerità, promossa sin dai tempi della grande crisi dalla vecchia classe dirigente europea, è la ricetta sbagliata (nel migliore dei casi) o addirittura uno strumento di sottomissione (nel peggiore).

Ed è forse anche per questo motivo che le elezioni europee che si terranno a primavera potrebbero risultare determinanti affinché il vecchio continente non cada in una crisi di sfiducia (con tutto quello che ne consegue a livello economico): per riuscire a mantenere la rotta sul fronte della crescita economica, la quale tra l’altro resta l’unico vero antidoto al rischio di default del debito pubblico italiano bisogna cambiare le teste che lo guidano. È infatti oramai chiaro a tutti che quella dell’austerità, promossa sin dai tempi della grande crisi dalla vecchia classe dirigente europea, è la ricetta sbagliata (nel migliore dei casi) o addirittura uno strumento di sottomissione (nel peggiore). Molto ovviamente dipenderà dal comportamento degli investitori ma ancor più da parte dei governi e delle banche centrali, le quali come dice il nome risultano (e risulteranno anche in futuro, almeno per un po’) sempre più “centrali” nelle decisioni di investimento e nel determinarne il loro costo. Una responsabilità importante ma che esse hanno mostrato sino a questo momento di voler prendere molto sul serio!

Molto ovviamente dipenderà dal comportamento degli investitori ma ancor più da parte dei governi e delle banche centrali, le quali come dice il nome risultano (e risulteranno anche in futuro, almeno per un po’) sempre più “centrali” nelle decisioni di investimento e nel determinarne il loro costo. Una responsabilità importante ma che esse hanno mostrato sino a questo momento di voler prendere molto sul serio!