ANCORA TORO A WALL STREET?

Le relazioni commerciali internazionali sembrano in fiamme. Non c’è giornale che non ne parli e non c’è politico al mondo che non ne risulti preoccupato. Donald Trump venerdì scorso sembra aver imboccato una strada apparentemente senza ritorno dichiarando ulteriori dazi e tariffe contro le importazioni dalla Cina per 34 miliardi di dollari (con la conseguente contromisura presa immediatamente da quest’ultima).

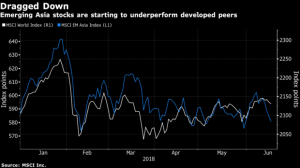

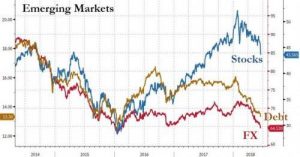

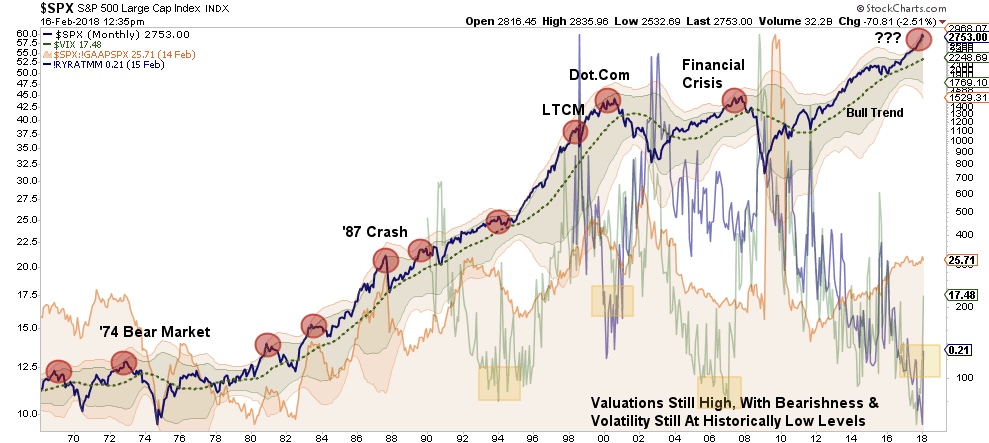

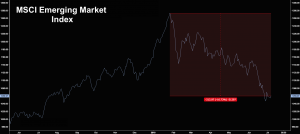

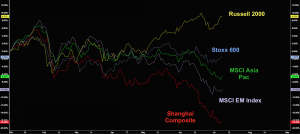

A questo punto i mercati finanziari sono tutti sotto osservazione, con cali anche vistosi. Tutti salvo quello americano. I mercati borsistici dei Paesi Emergenti sono sotto mediamente del 20% dall’inizio del 2018, ma a queste perdite si devono sommare quelle delle divise valutarie in cui sono espressi i rendimenti delle borse dei Paesi Emergenti. Una vera e propria Caporetto per gli investitori non basati sui dollari, che certamente potrebbe finire per contagiare anche l’America, ma occorre notare che al momento quest’ultima ne è rimasta indenne. E almeno fino alle elezioni di medio termine (Novembre) c’è una certa possibilità che l’attuale tendenza rimanga invariata. Come è possibile?

LA SCOMMESSA DI TRUMP

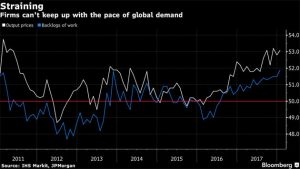

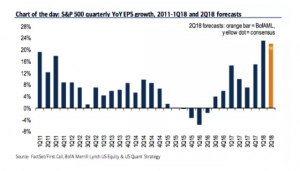

Trump ha fatto capire che le sue iniziative doganali nascono dal fatto che sino a ieri l’America lasciava entrare i prodotti di chiunque e che era ora di smetterla con atteggiamenti non “simmetrici” da parte degli altri Paesi. Questo potrebbe significare che, di fronte a un passo indietro di cinesi, canadesi, messicani ed europei, anche Trump potrebbe togliere i dazi, ma non possiamo non prendere atto che per i suoi fini l’attuale politica commerciale ha funzionato alla grande! Non soltanto l’occupazione continua a crescere negli USA ma anche e soprattutto i profitti delle imprese stanno volando: ci si attende che i dati del secondo trimestre rivelino una loro crescita oltre il 20% sullo stesso periodo dell’anno precedente.

IL RICATTO CINESE DEL TECHNOLOGY TRANSFER

Nonostante la martellante campagna stampa contro Trump e i suoi dazi, l’opinione pubblica interna al paese tende a dargli ragione. Senza considerare che nei confronti di Paesi Emergenti come la Cina o il Messico esistono anche altri rilevanti problemi sollevati per la prima volta solo da Trump: ad esempio l’imposizione del “Technology Transfer” a tutte le imprese che vanno a investire in Cina senza che ci sia poi una valida tutela delle opere d‘ingegno significa dare la possibilità pratica alle imprese cinesi di copiare i prodotti americani ed europei (per i quali sono stati investiti quattrini in ricerca e sviluppo) per riproporli a basso costo fabbricati illegalmente.

Per non parlare del Messico dove la scarsa sicurezza sociale e sul lavoro spinge tutte le multinazionali ad impiantare siti industriali per poi esportare i manufatti colà prodotti negli USA. E’ chiaro che questo toglie posti di lavoro (o migliori salari) agli operai americani, già assediati dai disperati che varcano illegalmente i confini per cercare direttamente lavoro negli USA facendo loro concorrenza sui salari perché accettano paghe molto basse.

Difficile persino per noi Europei dare torto a Trump su questi ultimi temi. Anche perché per il momento l’America sta attirando capitali da tutto il resto del mondo con il risultato che l’economia americana continua a tirare e le imprese americane a fare -appunto- lauti profitti.

GLI U.S.A. SONO DIVENTATI IL PRIMO ATTORE NELLE ENERGIE

Ciò che poi è passato proprio in sordina è stata l’accelerazione della produzione americana di petrolio e gas, che ha tratto ottimo profitto dall’ascesa dei loro prezzi. Oggi gli USA ne sono diventati più che mai il più importante produttore e non se ne parla molto perché al tempo stesso essi sono anche il loro primo consumatore. Ma questo ancora una volta significa che l’economia americana tira più del previsto, nonostante le statistiche e nonostante le campagne stampa avverse all’attuale Presidente.

Certo le guerre commerciali sono comunque delle guerre e, al di là di un loro utilizzo strettamente tattico, esse non possono mancare di esigere -come tutte le guerre- un tributo di “sangue” anche alle imprese e ai lavoratori americani. E questo è un terreno molto scivoloso per il primo Presidente che ha dichiarato guerra a praticamente tutte le altre nazioni del mondo, perché se dalla sua scelta di rinegoziare gli accordi commerciali su base bilaterale (invece che attraverso gli organismi sovranazionali) non otterrà presto dei risultati sarà allora la sua posizione politica a cominciare a logorarsi. Quello che se ne può dedurre è che probabilmente Trump lo sappia benissimo e che dunque oggi spinge più che mai sull’acceleratore del confronto-scontro sia perché è riuscito a infliggere del dolore alle controparti europee e cinesi le quali adesso stanno finalmente valutando se continuare a rispondere tono su tono alle provocazioni o scendere a compromessi, ma anche perché Trump è il primo che ha altrettanta fretta di fare marcia indietro.

LE GUERRE COMMERCIALI NON POSSONO DURARE ALL’INFINITO

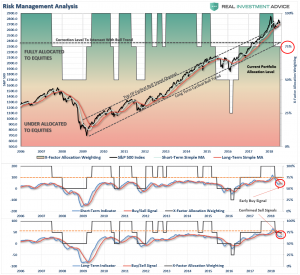

I grandi operatori sui mercati finanziari (quasi tutti americani) lo hanno sempre saputo e sino ad oggi non si sono preoccupati molto delle guerre commerciali, ma se dovranno constatare che l’escalation prosegue e se il gioco dovesse tirare in lungo dovranno prendere atto che questo rischierebbe di produrre forti danni all’economia globale. Se a rischio ci saranno i profitti futuri delle imprese multinazionali americane allora le borse valori potrebbero iniziare a flettere nonostante le numerose buone notizie e contribuire esse stesse a trascinare al ribasso anche la crescita economica globale. Ma Trump non resterà a guardare che questo accada, anche se per farlo onorevolmente egli dovrà mettere a segno delle vittorie almeno parziali, sulla base delle quali egli giocherà la sua chance di fare il buon gesto nei confronti di tutti gli altri “avversari”.

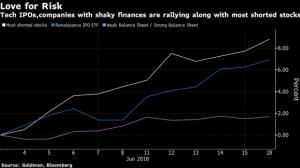

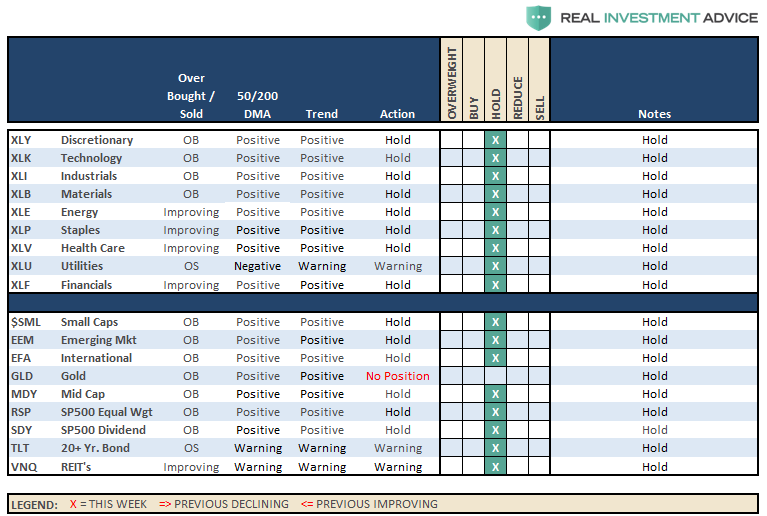

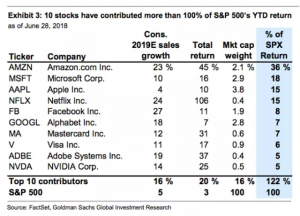

CHI GUADAGNA A WALL STREET: “TECNOLOGICI” E “SMALL CAP”

In ogni caso c’è tuttavia una certa probabilità che la crescita economica americana resti forte per la restante parte del 2018 e che essa riguarderà ancora una volta i titoli tecnologici e le “small cap” (i titoli a bassa capitalizzazione) che sino ad oggi hanno reagito meglio alla riduzione delle tasse. Con buona pace di tutti coloro (tra cui il sottoscritto) che gridano allo scandalo delle iper-valutazioni e mettono in guardia sulla relativa illiquidità dei titoli a bassa capitalizzazione.

La conclusione di questo ragionamento è che se quanto sopra è corretto allora parallelamente alla prosecuzione della tendenza della prima parte dell’anno (Wall Street su

e Europa giù)  anche tanta volatilità è ancora una volta attesa per i mesi a venire, mentre scarsa attenzione sarà riservata ai parametri economici fondamentali delle imprese, almeno sintantochè i profitti delle imprese (principalmente quelle tecnologiche) continueranno copiosi.

anche tanta volatilità è ancora una volta attesa per i mesi a venire, mentre scarsa attenzione sarà riservata ai parametri economici fondamentali delle imprese, almeno sintantochè i profitti delle imprese (principalmente quelle tecnologiche) continueranno copiosi.

RIALZO FINO A NOVEMBRE?

Dunque potrebbe esserci ancora una volta un rialzo di Borsa (nella sola Wall Street) a breve termine (lo stesso termine entro il quale Trump deve riuscire a invertire la rotta che lo ha portato alle guerre commerciali) e invece una certa probabilità di ribasso delle borse nel medio Termine (cioè dall’autunno in poi), soprattutto se la sua manovra sui dazi non avrà avuto rapido successo.

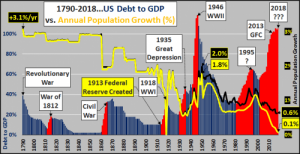

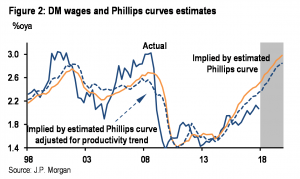

Ciò vale anche per le quotazioni delle materie prime: nonostante il Dollaro forte (che però non durerà in eterno): il rialzo dei loro prezzi potrà generare la sensazione che una nuova ondata inflazionistica sia alle porte. In quel caso la stretta che la FED (la banca centrale americana) si troverebbe contretta a muovere potrebbe risultare come la classica buccia di banana sulla quale veder scivolare le prospettive di crescita dell’intera economia globale! E con l’ammontare in circolazione di debiti pubblici da sfamare a tassi bassi nessuno pensa che ce lo possiamo permettere! Ma tutte queste sono preoccupazioni marco-economiche che non impattano sull’andamento delle borse, anzi: di solito con l’inflazione che risale (segno di riscaldamento della crescita economica) anche le azioni vanno su.

Dunque, nonostante i rischi legati agli effetti negativi per i Paesi Emergenti (tra i quali tocca oramai annoverare anche il nostro) della risalita dei tassi d’interesse americani, se lo scenario non muta chi ci rimetterà potrebbero essere i Paesi a più bassa crescita economica e i non-produttori di materie prime come gli Europei, mentre chi ci guadagnerà potrebbero essere -oltre a quello americano- i mercati finanziari che più hanno perduto terreno fino ad oggi, come quello cinese.

Dunque, nonostante i rischi legati agli effetti negativi per i Paesi Emergenti (tra i quali tocca oramai annoverare anche il nostro) della risalita dei tassi d’interesse americani, se lo scenario non muta chi ci rimetterà potrebbero essere i Paesi a più bassa crescita economica e i non-produttori di materie prime come gli Europei, mentre chi ci guadagnerà potrebbero essere -oltre a quello americano- i mercati finanziari che più hanno perduto terreno fino ad oggi, come quello cinese.

Ovviamente non ci sono certezze al riguardo e quelle appena esposte sono solo ipotesi. Ma se ci chiedevamo quanto potrebbe durare il prossimo rialzo la risposta sembra abbastanza esauriente: non così poco!

Stefano di Tommaso