GUERRA E INFLAZIONE CAMBIANO IL MONDO

Cosa succederà con una guerra che non accenna ancora a fermarsi e dopo gli shock da pandemia e inflazione? È probabile che ancora una volta i cambiamenti epocali accelereranno, l’umanità si spaccherà in blocchi geografici contrapposti e la democrazia finirà sotto lo zerbino. L’Europa sembra quella che avrà più da perdere da tale evoluzione dello scenario, schiacciata sulle posizioni dell’America, incapace di completare la sua unificazione e alle prese con scarse performances dei settori industriali tradizionali. Chi ci guadagnerà sono probabilmente America e Inghilterra, ma anche Cina, India e Giappone.

CAMBIANO LE ABITUDINI DELLA GENTE

L’Occidente è così sconvolto dai recenti eventi, dai vertiginosi incrementi dei costi, dalle sempre più ampie divaricazioni con il passato e dal confronto impietoso con sistemi geopolitici diversi dal nostro (meno democratici, ad esempio), che stavolta sembra essere caduto in una profonda crisi di identità. Inizia a prevalere l’idea che la guerra sarà lunga e il timore che le sanzioni abbiamo soltanto fatto il solletico.

Quel che rileva di più è tuttavia che gli ultimi terribili eventi determinano un’accelerazione dei cambiamenti del mondo come lo conoscevamo fino a ieri. Non soltanto a causa delle recenti emergenze sanitarie e umanitarie, della progressiva digitalizzazione, della contraddizione tra la necessità di procedere verso la transizione energetica e quella di produrre più energia. Non soltanto per la conseguenza di dover modificare le filiere produttive e distributive dell’industria a seguito dei nuovi equilibri geopolitici, ma anche per le conseguenze di tutto ciò nelle abitudini della gente, nei relativi consumi e nel calo del potere d’acquisto implicito nell’inflazione, e per le pesanti conseguenze a livello economico, industriale e finanziario per la parte più tradizionale delle attività economiche.

Ciò è tanto più vero per l’Europa, dove negli ultimi anni l’industria non si è evoluta abbastanza rispetto a quanto è successo per l’America e per i paesi asiatici in generale. Ma è soprattutto l’importazione forzosa del modello culturale americano che ci sta spingendo verso un profondo cambiamento delle abitudini e dei consumi, che sta sconvolgendo le attività economiche pre-esistenti, accentuando il solco tra le generazioni.

LE NUOVE GENERAZIONI E IL LORO APPROCCIO AL LAVORO

Il divario più radicale che stiamo vivendo in Europa è forse quello con il nostro recente passato, con l’assottigliamento della presenza dello Stato nella previdenza, nell’assistenza socio-sanitaria, nell’istruzione e nel lavoro. Ma anche con il venir meno delle precedenti modalità di interazione sociale. Il cittadino europeo medio fino a ieri poteva contare su una pensione decente, su un servizio sanitario nazionale più o meno completo, su una limitata esigenza di finanziare l’istruzione dei propri figli (perché pagata dallo Stato) ed era inoltre poco avvezzo a cambiare radicalmente datore di lavoro, luogo di residenza e attività. Oggi tutto questo sta cambiando. Oggi anche l’ultimo operaio deve eseguire i suoi compiti principalmente attraverso un’interfaccia digitale, deve adattarsi a continui e profondi cambiamenti nelle modalità di lavoro, non può più contare molto sul trattamento di fine rapporto per acquistare la propria abitazione (nel 70% dei casi in Italia il cittadino ne è proprietario) e non può contare troppo sull’entità della pensione di Stato per sopravvivere al termine della vita lavorativa.

Oggi che gli standard di lavoro europei si avvicinano in fretta a quelli americani, il cittadino medio del vecchio continente sembra però più povero ma anche meno pronto al cambiamento e alla possibilità di assumere elevati rischi nella propria attività. il rapido convergere verso una situazione generale di maggior precarietà spinge perciò innanzitutto le famiglie a ridurre la spesa per consumi. È notizia fresca ad esempio quella che la Apple prevede di produrre in questo trimestre circa il 20% in meno di iPhone SE (il più economico) rispetto a quanto originariamente preventivato. Lo riferisce Nikkei Asia, spiegando che si tratta di uno dei primi segnali che la guerra in Ucraina e l’inflazione incombente hanno iniziato a intaccare la domanda di elettronica di consumo. Stessa sorte anche per le cuffie AirPods.

Come era successo con i lockdown, anche stavolta si pensa di restare più in casa e di utilizzare più contenuti digitali in alternativa ai servizi tradizionali. Ma stavolta non è per obbligo, bensì per risparmiare. Si esce cioè, si viaggia e si acquista di meno. Anche perché il lavoro spesso è da eseguirsi ”online” oppure è saltuario o precario, o privo di un regolare contratto di assunzione. Tutti stanno pensando di fare qualcosa per risparmiare, abbassare i costi fissi e impegnarsi per spese cospicue. I tragici eventi che stiamo vivendo lasciano insomma meno fiducia nel futuro e sulla capacità di sostentamento delle famiglie nel medio termine. La sensazione è che, come per la pandemia, guerra e inflazione possano far accelerare alcune importanti discontinuità nello stile di vita, destinate a non tornare più indietro.

CAMBIANO ANCHE LE IMPRESE E I SERVIZI

Anche per le piccole e medie imprese le modalità di accesso alle risorse economiche, così come quelle di impiego delle medesime, stanno mutando molto in fretta. La recessione che in Italia è già in corso, tende a rarefare il credito bancario tradizionale, spingendo che ne necessita verso nuove forme di finanziamento quali il crowdfunding, i minibond, i venture capital e la borsa delle piccole e medie imprese. Va però da se che le attività produttive tradizionali saranno le meno favorite da queste nuove modalità di finanza.

Tendono di conseguenza a modificarsi non soltanto le modalità di produzione e consumo, ma anche le preferenze di investimento. I nuovi risparmiatori spesso preferiscono mantenere liquidità sul conto corrente o investire direttamente in criptovalute e sul trading azionario, piuttosto che acquisire piccoli immobili o sottoscrivere polizze assicurative e fondi comuni di investimento.

Cambiano anche le modalità di finanziamento delle attività economiche (il timore del rialzo dei tassi riduce l’appetito per mutui e finanziamenti) e le metriche del successo nel business (si privilegiano i risultati più a breve termine). Tendono poi a scomparire le imprese più piccole e le attività più tradizionali, soppiantate da nuove reti di collaborazione, dal lavoro remoto, o da network di persone, mentre le imprese di media dimensione, magari ancora a capitalismo familiare, vengono sospinte ad aprire a terzi il proprio capitale, a tentare il salto dimensionale o rischiano di finire in ristrutturazione.

CAMBIA IL MERCATO DEL LAVORO

Sempre più persone dunque perdono il vecchio lavoro e accettano ruoli esterni ed incerti pur di trovare un’occupazione alternativa al posto fisso che non c’è più, anticipando nei fatti una liberalizzazione del mercato del lavoro che nel diritto ancora non si è materializzata se non attraverso l’introduzione delle agenzie per il lavoro interinale. La sfera economica è oggi sempre più dominata da grandi imprese multinazionali che modificano o condizionano i precedenti standard, incentivano o provocano cambiamenti nelle abitudini, nei consumi, nel lavoro, nell’impiego del tempo libero e nella formazione, investono pesantemente nelle nuove tecnologie e nella comunicazione, e arrivano a creare ecosistemi proprietari, sociali e culturali, trasversali a quelli pubblici.

Le imprese di più piccola dimensione ne sono perciò fortemente condizionate, arrivando spesso ad essere condannate a scegliere tra il declino e il dover scommettere su un’innovazione feroce (con tutti i rischi del caso), cercando di sperimentare nuove modalità produttive e commerciali, o accettando (più o meno passivamente) di assottigliare i margini di profitto, la dotazione di capitale, la qualità delle risorse umane, e la capacità di accesso ai mercati. Riducendo di conseguenza anche le loro speranze di sopravvivenza. Quasi ogni settore economico sta vivendo una fase di concentrazione su pochi grandi operatori che dominano la scena.

LE ISTITUZIONI VOGLIONO COMPIACERE IL GRANDE CAPITALE

In passato la democrazia (anche finanziaria), la coscienza collettiva e il substrato politico-sociale spingevano i partiti le istituzioni pubbliche a condannare lo sfruttamento di posizioni dominanti e a limitare l’influenza dell’industria e della finanza nella sfera politica. Oggi molte istituzioni e presidi democratici esistono ancora, ma sono spesso svuotati di contenuti, così come la politica e le risorse pubbliche hanno minori risorse e capacità di incidere nella sfera economica e nelle scelte culturali, industriali, sociali e tecnologiche sono dunque spesso al rimorchio delle grandi multinazionali.

Come le industrie farmaceutiche influenzano pesantemente la ricerca e la formazione universitaria, così le multinazionali della tecnologia influenzano la scuola e la formazione professionale e la grande finanza spesso sostiene la politica e i mezzi di comunicazione di massa. Quando perciò ci chiediamo come interpretare la super-inflazione appena arrivata, non possiamo non ricordare il fatto che persino le banche centrali sono state forse eccessivamente influenzate dalla necessità di compiacere i grandi operatori finanziari internazionali arrivando, come è successo nell’ultimo decennio, ad immettere sul mercato forse troppa liquidità, che non poteva non erodere il contenuto di riserva di valore della moneta.

Anche dal punto di vista delle grandi filiere industriali, a partire dall’estrazione delle materie prime, dalla produzione dei semi-lavorati e dalla produzione di energia sino ad arrivare agli impianti di produzione e ai sistemi di distribuzione, i grandi conglomerati economici hanno spesso soppiantato la mano pubblica e le politiche economiche nazionali e oggi non c’è troppo da stupirsi se, arrivando a controllare buona parte dei sistemi economici e con l’ausilio dei lockdown, hanno trovato il modo di beneficiare della riduzione dell’offerta di materie prime e risorse naturali facendone crescere i prezzi, assicurandosi così stratosferici profitti e incrementando la concentrazione della ricchezza mondiale in poche potentissime mani.

LE ECONOMIE OCCIDENTALI SI ALLONTANANO DALLE ORIENTALI

Se fino a ieri le grandi imprese multinazionali avevano cavalcato l’innovazione tecnologica e avevano così assicurato all’Occidente decenni di deflazione dei prezzi, riducendo i costi di produzione e assicurandosi l’approvvigionamento di risorse e lavoro umano ai costi più bassi possibili, oggi quel modello economico globalizzato sta arrivando ad una svolta anche perché una parte consistente della popolazione umana del pianeta vive scelte politiche diverse da quelle di uniformarsi alle esigenze del grande capitalismo occidentale.

Non c’è dunque troppo da stupirsi se in quella parte del mondo dove la ricchezza si è maggiormente concentrata in poche potenti mani (l’Occidente) è oggi più forte l’inflazione e sono più costosi i fattori di produzione, a partire dalle risorse umane, mentre il controllo delle grandi risorse naturali, di buona parte delle materie prime e di una parte dei combustibili fossili alimenta le più forti tensioni geopolitiche dalla seconda guerra mondiale ai nostri giorni.

I principali regimi politici orientali sembrano basarsi meno sui sistemi capitalistici occidentali, pur esprimendo ancor meno democrazia che dalle nostre parti. In Russia, in Cina, nel sud-est asiatico e in parte anche in India è tuttavia ancora la mano pubblica a prevalere su quella privata. Le grandi imprese a partecipazione statale controllano ancora il mercato e sono a loro volta controllate dai regimi politici. E anche per questo motivo non sono del tutto allineate con gli interessi espressi dal capitalismo occidentale. Questi sistemi hanno però indubbiamente attutito le conseguenze più estreme della globalizzazione sulla popolazione, e oggi iniziano a contrapporvisi. Hanno anche permesso in misura minore alle proprie banche centrali l’utilizzo dello strumento delle facilitazioni monetarie, con il risultato che si ritrovano minor emergenza inflazionistica.

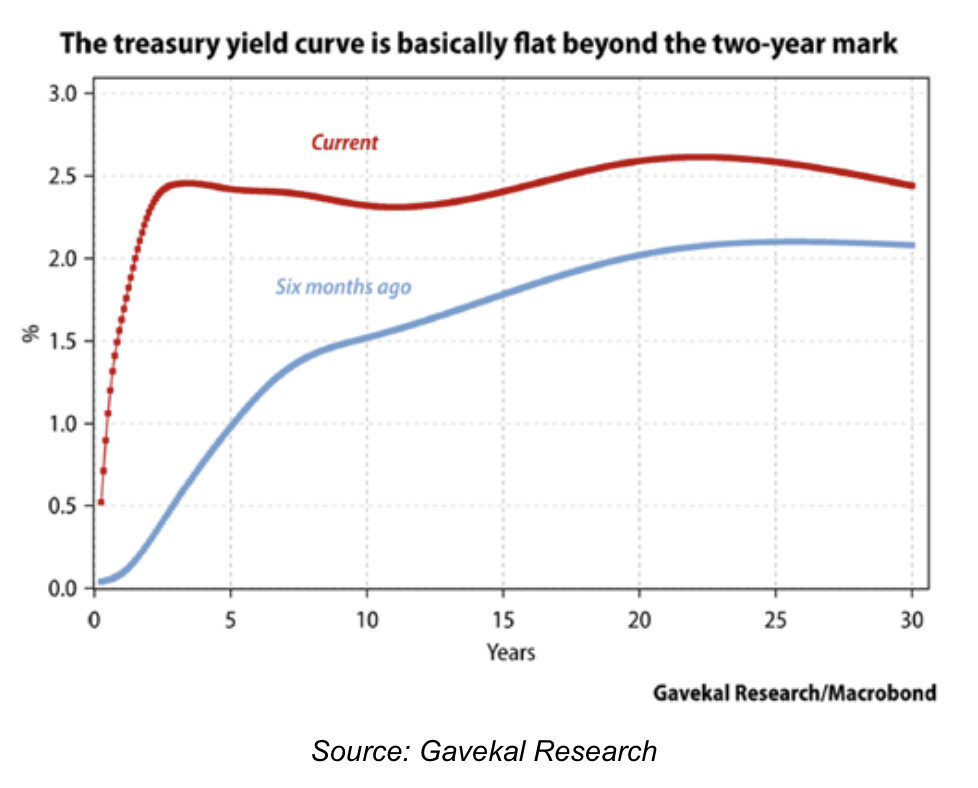

LE BANCHE CENTRALI HANNO PERSO IL CONTROLLO

Non c’è da stupirsi se le banche centrali occidentali (Giappone compreso), dopo aver inflazionato le economie occidentali con forti iniezioni di liquidità per quasi un ventennio, oggi non riescono a controllare la conseguente svalutazione delle proprie divise valutarie. Anche perché le politiche economiche prevalenti nell’ultimo mezzo secolo in Occidente hanno comportato la necessità di assicurare forti politiche di assistenza sociale, con la conseguenza di un crescente deficit dei bilanci pubblici. I deficit sono stati colmati non con crescenti tassazioni bensì con maggiori emissioni di titoli del debito pubblico collocati sui mercati finanziari, le cui quotazioni sono state sostenute di necessità dall’intervento delle banche centrali, che ne hanno acquistato grandi quantità.

Ci sono stati anche paesi occidentali dove i deficit pubblici e il loro sostegno da pare delle banche centrali sono state più “moderati”, con l’effetto che le relative monete di conto si stanno svalutando un po’ meno: il Franco Svizzero, la Sterlina, lo Yen, le Corone e sinanco il Rublo e lo Yuan. L’Europa è invece stata la campionessa (negativa) di questo fenomeno, dal momento che per l’Euro-zona e per la sua Banca Centrale è oggettivamente più difficile che per altri arrivare a decidere di alzare i tassi, con il rischio di vedere collassare i debiti pubblici delle economie più deboli dell’Unione, rimasta ad oggi incompleta nel suo processo di consolidamento.

LA CRESCITA ECONOMICA GLOBALE RALLENTA…

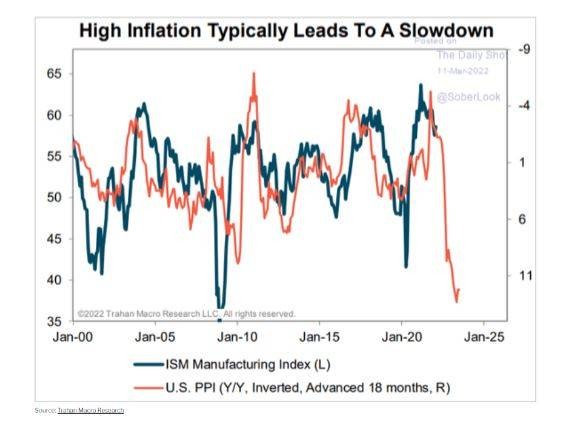

Oggi dunque, per il combinato disposto della mancata sottomissione all’impostazione occidentale di alcune tra le più grandi nazioni (quantomeno Russia, Cina e India) con le conseguenti tensioni geopolitiche, e per l’impennata dei prezzi e per la necessità di elevare i tassi di interesse di conseguenza, l’economia mondiale rischia di rallentare la crescita e di innestare un processo semiautomatico di trasferimento a valle (cioè ai consumatori) dei rialzi dei costi dei fattori di produzione, dalle materie prime ai semilavorati, all’energia e sinanco alle retribuzioni orarie. Sono processi che, una volta innestati, si dispiegano lentamente e inesorabilmente nel tempo. È per questo motivo che l’inflazione non ha probabilmente finito di salire.

Senza dunque voler fare previsioni ma limitandoci ad osservare i meccanismi di adeguamento dei prezzi ai costi di produzione, è piuttosto probabile che i prezzi al consumo in Occidente continueranno a crescere ancora per qualche mese, e che a loro volta trascineranno una quasi scontata serie di tensioni sociali, rivendicazioni salariali, riduzioni dei volumi di produzione industriale, rallentamenti degli investimenti produttivi e tecnologici, nonché riduzioni dei margini di profitto e della velocità di circolazione della moneta. Sembra qualcosa di totalmente fisiologico nel breve periodo, indipendentemente dalla prosecuzione della guerra in Ucraina, da ulteriori rialzi dei tassi, e che intervengano o meno nuove manovre economiche, fiscali o altre facilitazioni monetarie. Queste conseguenze potrebbero indebolire le borse valori e i mercati finanziari.

…E NEL FRATTEMPO IL POLVERONE È ASSICURATO

Qualunque cosa i leaders globali arriveranno perciò a decidere per contrastare la tendenza appena indicata, c’è da scommettere che non riusciranno a farlo istantaneamente. La situazione di qui ad un paio di mesi sembra destinata dunque a peggiorare, come appena espresso, forse anche per le borse e i mercati finanziari (con l’unica eccezione degli operatori del comparto energetico). Il motivo della possibile discesa dei corsi azionari è triplice: liquidità in calo, tassi al rialzo e profitti aziendali al ribasso. Non che ciò sia destinato a durare in eterno, ma al momento è difficile pensare che andrà diversamente, anche a motivo del progressivo esaurirsi dell’effetto-sostituzione dei titoli a reddito fisso con azioni quotate nei portafogli dei risparmiatori (effetto che ha sostenuto relativamente le borse sino ad oggi).

Quand’anche i rialzi delle materie prime e del costo dell’energia dovessero dunque esaurirsi presto, ancora per un po’ di tempo vedremo incrementare i prezzi dei prodotti finiti, dell’edilizia, dell’ora lavorata e del denaro preso a prestito. Quanto basta insomma per assicurare alla crescita economica globale una bella frenata e un possibile autunno caldo di rivendicazioni salariali.

E se il mondo sta arrivando a dividersi in grandi blocchi geopolitici, più o meno politicamente contrapposti, ciò potrà generare costi aggiuntivi per aggiustare di conseguenza le filiere di fornitura industriale e per i possibili rialzi delle tariffe doganali, che non potranno di certo far calare troppo i costi degli approvvigionamenti delle materie prime e i costi dei trasporti intercontinentali.

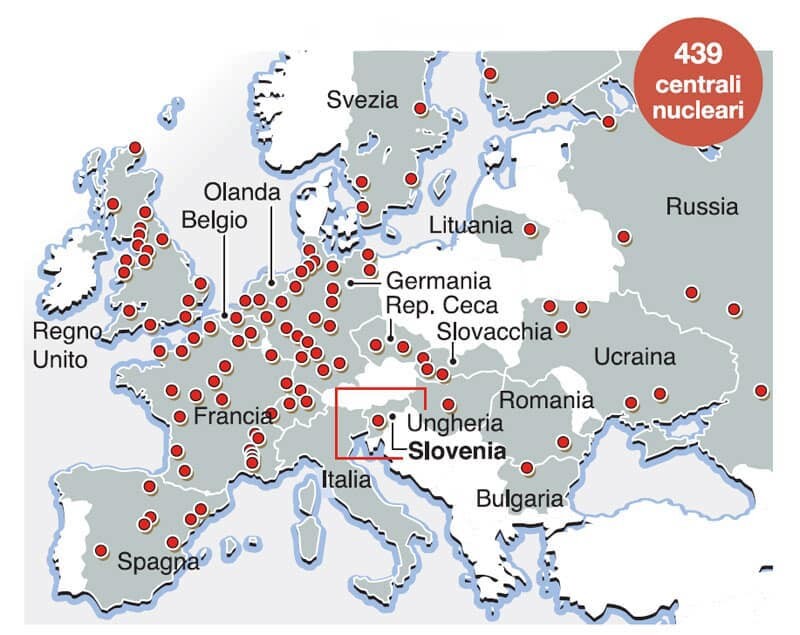

LA TRANSIZIONE ENERGETICA È DI FATTO RINVIATA

La scarsità di forniture (ad esempio dei pannelli fotovoltaici, quasi tutti prodotti oggi in Cina) frenerà inoltre la riduzione delle emissioni nocive in atmosfera, derivanti dall’uso di combustibili di origine fossile. Se teniamo conto del fatto che a queste complicazioni si sommeranno le maggiori spese pubbliche per armamenti e infrastrutture militari, nonché i maggiori costi di produzione di energia derivanti dall’esigenza di non fare del tutto dietrofront sulle recente disposizioni incentivanti verso la transizione energetica (come l’obbligo di riduzione dei consumi inquinanti e gl’incentivi al riciclo dei rifiuti), è facile prevedere anche ulteriori aggravi della spesa pubblica, ed aumenti dei tassi di interesse. Almeno nel breve periodo.

Non è dato però di sapere quanto tempo potrà durare questa situazione. Alimentata da fattori usciti dal controllo anche a causa delle tensioni geopolitiche e con il rischio che essa stessa possa generare tensioni sociali e crisi dei mercati finanziari, l’inflazione galoppante non potrà che determinare anche confusione politica e sociale. In America ha già superato l’8% e in Europa ci metterà forse più tempo (per la debolezza della domanda di beni e servizi) ma rischia di essere anche più severa, a causa del maggior rincaro della bolletta energetica.

LE NUOVE TECNOLOGIE POTREBBERO AIUTARE L’OCCIDENTE

Se l’inflazione tornerà presto sotto controllo potremo aspettarci che l’arrivo costante di nuove tecnologie e sistemi di automazione industriale torni ad alimentare la funzione “deflattiva” delle innovazioni, a causa della riduzione che indurranno nei costi di produzione, auspicando anche che esse tornino ad alimentare lo sviluppo economico complessivo. Ma perché le nuove tecnologie avanzino con decisione c’è bisogno di ingenti investimenti di capitale di rischio, e non è così certo che questi vengano proseguiti altrettanto oggi come in passato, almeno sintantoché permarranno gli attuali rischi di recessione.

Se è infine vero che la transizione “verde” sarà prima o poi compiuta in tutti i paesi industrialmente più sviluppati, sappiamo anche per certo che necessiterà di ulteriori importanti innovazioni tecnologiche e di tempi molto lunghi (forse ancora un trentennio, o ancora di più), mentre è in atto oggi una forte contraddizione: da un lato si cerca di reprimere l’utilizzo di energie derivanti da combustibili fossili e capaci di generare emissioni nocive, mentre dall’altro lato ancora oggi l’80% di tutta l’energia prodotta nel mondo proviene dall’utilizzo di derivati di gas e petrolio. E per di più la crescita economica, demografica e lo sviluppo economico dei paesi emergenti impone al pianeta una domanda crescente di energia, che potrà essere pareggiata dalla maggior disponibilità di impianti energetici “verdi” soltanto tra moltissimi anni.

LA DE-CARBONIZZAZIONE DEL PIANETA ERA TROPPO PRECOCE

Nel frattempo il mondo (e soprattutto nei paesi emergenti) ha appunto una gran necessità aggiuntiva di produrre energia e non può che soddisfarla con i sistemi più tradizionali, perché le energie da fonti rinnovabili sono spesso un lusso che pochi possono permettersi. A causa del permanere delle emissioni nocive perciò, il pianeta resta esposto al rischio di veder accrescere la probabilità di nuove catastrofi ambientali. Dunque le crescenti regolamentazioni volte a scoraggiare l’uso di energie “sporche” al momento non ha fatto altro che incrementare il costo medio dell’energia, senza riuscire a far calare parallelamente il prezzo dei combustibili fossili.

Per questo motivo la pretesa di agire subito sul fronte della “de-carbonizzazione” planetaria senza prima programmare la sostituzione delle relative fonti energetiche è stata un vago e goffo palliativo della nuova presidenza americana, priva di adeguata preparazione e con l’effetto di generare il rialzo del costo dell’energia. E si sa bene che quest’ultimo (il costo dell’energia) è stato proprio il primo fattore di trasmissione dell’inflazione nel resto del mondo.

QUALI ATTIVITÀ ECONOMICHE SARANNO PRIVILEGIATE…

Dunque le uniche attività economiche che con ogni probabilità non avranno problemi di mercato nei prossimi mesi saranno proprio quelle legate alla produzione (e a maggior ragione al risparmio) di energia e al riciclo dei materiali. Il rialzo generalizzato dei tassi d’interesse e la necessità di nuovo credito dovrebbe inoltre favorire un risveglio dei margini e delle valutazioni delle imprese bancarie e finanziarie, mentre resteranno sempre elevate le attese degli investitori nei confronti delle imprese più capaci di trasferire all’industria le nuove tecnologie (come la robotica e l’automazione spinta) e le nuove scoperte scientifiche, ivi comprese quelle chimiche e alimentari. Resteranno perciò probabilmente elevate le valutazioni delle aziende chimiche, alimentari e farmaceutiche che mostreranno una forte capacità di mantenere elevati margini di profitto.

Sul fronte inverso dovrebbero risultare penalizzate le imprese turistiche, e quelle che più risentiranno della tendenza al calo strutturale dei consumi, dell’occupazione e del risparmio, della riduzione degli acquisti di beni di consumo durevole, nonchè delle installazioni energivore di ogni genere (dalle piscine ai grandi impianti di intrattenimento). Potranno inoltre risultare penalizzati gli esercizi commerciali al dettaglio, soprattutto i meno efficienti in termini di costi, i sistemi logistici più obsoleti e le conseguenti valutazioni immobiliari.

Mentre non potranno che rafforzarsi i servizi online e i software che aiuteranno a risparmiare costi e a ridurre gli spostamenti fisici, nonché le filiere di istruzione e formazione professionale che riusciranno ad assicurare un nuovo futuro lavorativo ai molti individui che dovranno adeguarsi a cercare nuove e diverse occupazioni. Potrebbero inoltre crescere le valutazioni e la domanda di sistemi di organizzazione ed efficientamento del lavoro interinale e stagionale, del precariato e del recupero dei lavoratori che perderanno la precedente occupazione. Anche l’industria meccanica potrà uscire rafforzata dall’attuale evoluzione, ma soltanto per quelle (poche) aziende che riusciranno a concentrare il mercato, e ad investire pesantemente nell’efficientamento dei costi e dell’utilizzo di energia.

…E QUALI PAESI SE NE AVVANTAGGERANNO

Se dunque ancora una volta saranno le tecnologie e la disponibilità diretta di materie prime a farla da padrone, è probabile che i paesi che se la caveranno meglio nella presente congiuntura non saranno quelli europei, bensì l’America, la Cina e probabilmente tra i paesi più dotati di risorse naturali, quelli che saranno al tempo stesso più capaci di rinnovare in fretta il loro apparato industriale attirando capitali, cervelli e tecnologie (come Israele e Singapore, ad esempio, rischi geopolitici permettendo). Tra questi probabilmente l’India, l’Australia, la Nuova Zelanda, e forse anche il Brasile.

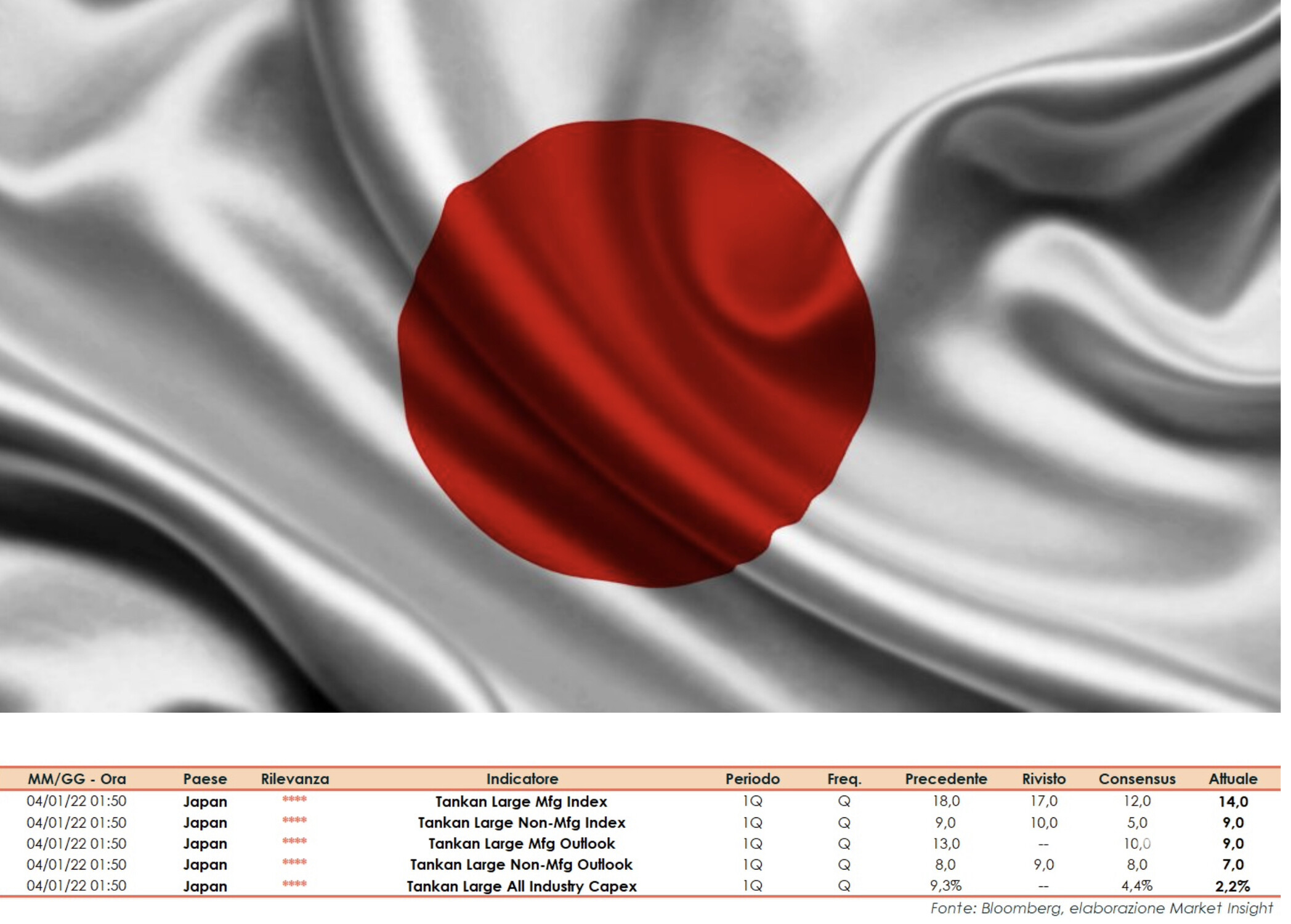

Una nota a parte merita il Giappone, che resta al tempo stesso un’economia orientale ma anche appartenente a pieno titolo al mondo occidentale, e decisamente orientata alle nuove tecnologie. È piuttosto probabile che la crisi dell’Europa arrivi a determinare un relativo successo del Giappone, anche se non possiede quasi alcuna risorsa naturale. Il suo mercato finanziario sembra inoltre oggi maturo e capace di attrarre nuovi investimenti tecnologici, sull’implementazione dei quali peraltro il Giappone per molti versi ah già vinto molte battaglie.

Stefano di Tommaso