DELLA FOLLIA E DELLE SUE CONSEGUENZE

Al di là delle ragioni e delle colpe del conflitto armato ucraino, l’Europa rischia di pagare un prezzo molto elevato per il suo sostegno alle posizioni americane, tanto in termini di forniture energetiche e mancate esportazioni, quanto per i maggiori costi cui andranno incontro le sue imprese. Senza contare il fatto che sarà chiamata più di chiunque altro a sostenere l’emergenza umanitaria. Una nuova cortina di ferro ad Est potrebbe poi rivelarsi in uno svantaggio netto per il nostro continente. Le borse lo hanno già decretato da giorni ma la campagna mediatica di sostegno all’Ucraina sembra volercelo far dimenticare. Intanto le bollette salgono e la ripresa rallenta…

LE RAGIONI DEL CONFLITTO

Purtroppo è successo. Sembrava che la guerra non dovesse scoppiare perché rappresentava un esito poco razionale di un confronto decisamente strategico. Avevamo ritenuto che la partita dell’Ucraina potesse andare senza troppo clamore verso una soluzione simile a quella della Crimea. O semplicemente che tutti avrebbero fatto un passo indietro. Invece è successo: la Russia ha attaccato e ha spiegato il suo perché ai pochi che hanno voluto davvero saperlo: il governo di una delle popolazioni più estremiste del pianeta ha compiuto una serie di scelte che sembrano dettate soltanto dalla follia. In particolare ciò che ha determinato l’ “opzione militare” da parte russa sono stati tre elementi: 1) l’installazione di una nuova base missilistica nucleare in Ucraina che puntava verso Mosca, (i media di questo quasi non parlano) 2) l’intensificarsi del bombardamento della popolazione civile nelle repubbliche separatiste e 3) una nuova doppia dichiarazione del presidente Zelenski di voler aderire sia all’organizzazione militare della NATO che all’Unione Europea. Tutto nelle ultime ore.

Così al suo ingombrante (e preoccupatissimo) confinante non è rimasta altra scelta che attaccare tentando di azzerare il potenziale bellico (e belligerante) che si andava accumulando ai propri confini. Pura follia. Ma follia è stata anche quella di Zelenski di rifiutare sistematicamente ogni compromesso che tenesse conto a delle esigenze di sicurezza della Russia. In quanto titolare delle maggiori risorse naturali del mondo la Russia è stata progressivamente pervasa dalla sensazione di accerchiamento da quando la NATO si è allargata a dismisura lungo i suoi confini. Ciò perché all’avvicinamento delle batterie di missili nemici consegue la possibilità di essere aggredita senza riuscire ad avere tempo di rispondere, azzerando il suo potenziale di dissuasione nucleare.

LA FOLLIA HA PREVALSO

Ma follia è stato per la Russia il decidere di passare all’azione militare, perché -sebbene le istruzioni impartite alle milizie possano essere state quelle di colpire soltanto obiettivi militari, l’esercito non sa agire che in un solo modo: colpire. E la possibilità di sacrificare vite umane in caso di attacco militare non si può mai escludere. Si potrà affermare che non era rimasta alla Russia alcuna opzione possibile, ma la verità è che non esiste mai una “opzione militare” davvero saggia. Così come non esiste mai la possibilità di riuscire nella “guerra lampo” (quel blitz-krieg tanto caro ai nazisti che però non ha mai funzionato). Casomai poteva esistere sulla carta una manovra immobilizzante, ma sappiamo che nemmeno questa in Ucraina aveva molte speranze di riuscita. Troppe variabili sono in gioco e troppo imprevedibile è quella popolazione, che fin dai tempi delle guerre zariste era nota per la sua capacità di estremizzare qualsiasi posizione. Insomma, da ogni punto di vista la Russia non doveva attaccare l’Ucraina.

Ma è stata follia anche incitare la popolazione delle città ucraine a rispondere all’invasione con la guerriglia urbana! È ovvio che ciò può avere un costo altissimo in termini di vite umane. Follia è poi, da parte di vari stati europei, fornire alla popolazione civile dell’Ucraina armi e munizioni senza chiedersi cosa ciò può comportare come conseguenza. Si poteva cercare elementi di dissuasione (quale poteva essere l’intervento di truppe ONU, o addirittura si poteva fornire all’Ucraina delle batterie di missili contraerei di nuova generazione (come i Patriot utilizzati in Israele) che forse sarebbero stati capaci di bloccare la maggior parte degli attacchi russi. Ma non soltanto tutto ciò avrebbe avuto un costo finanziario altissimo che evidentemente nessuno si sentiva pronto a sostenere. Soprattutto avrebbe potuto costringere i contendenti a sedersi al tavolo delle trattative. Cosa che, altrettanto evidentemente, non era davvero desiderata dall’Occidente. E allora viene da chiedersene il perché.

QUALI FINALITÀ ?

L’essersi assicurati un’ovvia prosecuzione del conflitto per chissà quanti mesi probabilmente può rispondere a disegni militari e geopolitici americani. Sia perché costituisce l’esatto contrario di ciò che invece poteva sperare la Russia con il suo “blitz”. Ma anche perché ciò manterrà in alto ancora a lungo il prezzo di gas e petrolio (di cui gli USA sono esportatori). Poco importa che altrettanto probabilmente ciò determinerà sofferenza, morte e distruzione in Ucraina e forse non solo lì. D’altra parte questa strategia è in perfetta coerenza con quella di continuare ad alimentare (da otto anni oramai) la guerriglia di stato tra l’esercito regolare dell’Ucraina e i separatisti filo russi delle sue regioni di confine, sino ad auspicare la cosiddetta “pulizia etnica” spingendo la popolazione a fuggire profuga in Russia, così come era successo in Kosovo con la cacciata delle popolazioni non musulmane.

La volontà di umiliare il nemico costringendolo ad un conflitto terrestre non si può però giustificare se per farlo occorre far morire centinaia di migliaia di cittadini (vittime più o meno inconsapevoli dei grandi giochi internazionali). Averli frettolosamente addestrati ed armati è stato come mettere un oggetto contundente nelle mani di un infante: il disastro è decisamente probabile. La condanna della follia di tutti questi eventi e della guerra stessa dovrebbe essere perciò bilaterale, e invece politici e giornalisti occidentali sembrano guardare solo in una direzione.

LE CONSEGUENZE PRATICHE DEL CONFLITTO

Ma soprattutto quel che ci dovrebbe interessare di più sono le conseguenze pratiche di questa guerra per noi Europei, per le nostre attività economiche e per le partnership industriali con l’Oriente. Innanzitutto vediamo allora le conseguenze economiche: è difficile oggi rispondere alla domanda principe: come se la caverà l’Europa con il prezzo delle risorse naturali alle stelle? Male grazie! Ma è altrettanto difficile misurare anche le ricadute a medio/lungo termine delle nostre severissime “scelte di campo”. Lo schiacciamento politico dell’Unione Europea sulle scelte filoatlantiche rischia infatti di avere un costo.

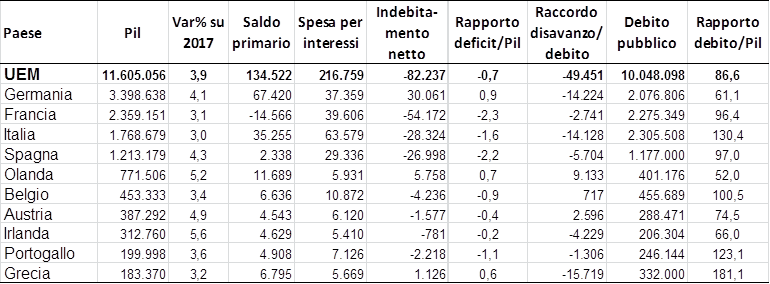

L’industria del vecchio continente non vive granchè di esportazioni in Africa e America tanto quanto di quelle in Asia e nel bacino pacifico. Le seconde sono da tempo molto più importanti delle prime. E nelle aree di influenza russa e cinese le nostre “scelte di campo” rischiano di venire assai poco apprezzate in futuro. Cosa succederà se questo dovesse determinare un inaridimento degli scambi economici con la parte del mondo più vitale e più in sviluppo?

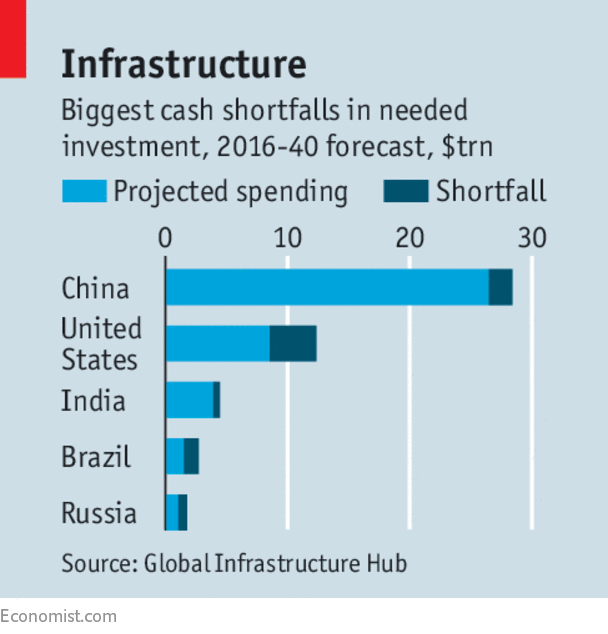

Ma soprattutto cosa succederà se potremo importare sempre meno risorse naturali dalla Russia? Cosa succederà a tutte quelle imprese “energivore” che per almeno un paio di anni dovranno fronteggiare costi decisamente eccessivi? E’ ovvio che alcune chiuderanno o falliranno. E che altre dovranno riallinearsi su posizioni e modalità di gestione completamente diverse se vorranno sopravvivere. Tanto nelle fabbriche come nei servizi. Persino la finanza e le opere infrastrutturali subiranno forti contraccolpi e rallentamenti.

E LA CINA POTREBBE DECIDERE DI SCHIERARSI

Per non parlare delle nostre vie di comunicazione e dello scambio delle merci, che potrebbero risultare ridotte verso oriente, dal momento che, col proseguire del conflitto, la Cina (che al momento non sembra ancora volerci mettere bocca) potrebbe nel tempo avere tutto l’interesse a schierarsi più decisamente con la Federazione Russa per offrirle a Oriente quello sbocco naturale che l’Occidente vorrebbe negarle. Una nuova cortina di ferro a est dell’Europa insomma è decisamente contraria ai nostri interessi economici. Noi europei rischiamo di assomigliare al sud-America con l’assottigliamento delle esportazioni di prodotti, servizi e tecnologia verso i mercati orientali. Venderemo cioè meno automobili, impianti, turismo, accessori di lusso e sistemi di software. Perderemo dei posti di lavoro e assottiglieremo i nostri margini industriali. Se si pensa che parallelamente il potere d’acquisto dei salari non potrà che scendere, ecco che possiamo prendere una misura di quello che ci aspetta.

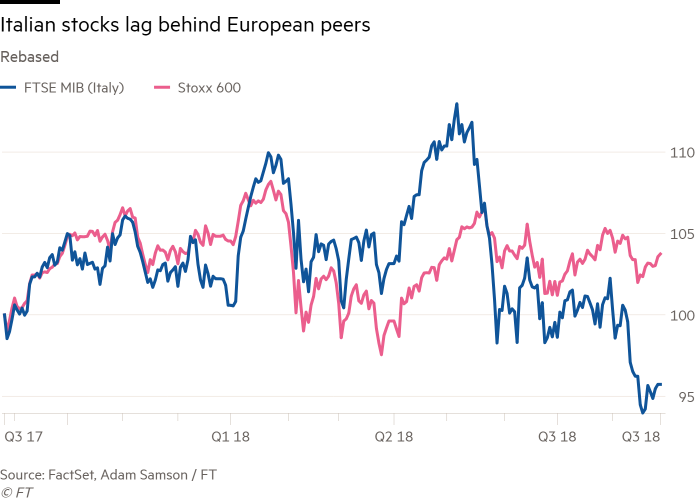

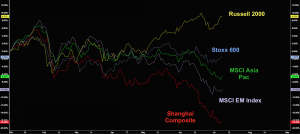

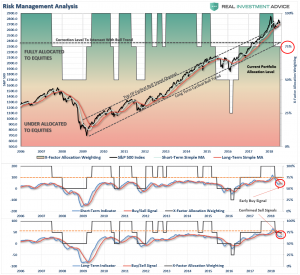

LE BORSE VALORI SCENDONO (QUASI) SOLO IN EUROPA

Le borse valori, non a caso, già stanno scontando tutto ciò penalizzando le quotazioni delle relative imprese coinvolte in Europa e invece recuperando più o meno integralmente le perdite quelle di oltreoceano. Purtroppo, per i motivi che seguono, nemmeno le prospettive sono più così interessanti per le borse europee, dal momento che l’inflazione al galoppo (al seguito della probabile scarsità di gas) non fa ben sperare per i profitti delle imprese. Diverso sarebbe se la Banca Centrale Europea dovesse decidere di riaprire i rubinetti della liquidità a seguito del peggioramento dello scenario, così come ha fatto la Banca Centrale della Cina: allora probabilmente le borse potrebbero tornare a correre ancora per un po’. Ma pesano anche le difficili prospettive per l’anno prossimo. Ragione per cui è ragionevole attendersi nel complesso molta cautela di chi investe in borsa e molta selettività.

I SETTORI (E I PAESI) PIÙ SVANTAGGIATI

C’è infine una considerazione da fare in termini strategici: così com’è successo con la pandemia, anche con l’iper-inflazione in arrivo noi subiremo un’indigesta e forte “disruption” dei vari settori industriali. Cambieranno cioè molti paradigmi. Il rialzo dei costi energetici e l’iper-inflazione in arrivo determineranno un impoverimento del potere d’acquisto dei salari e un calo dei mercati domestici di vendita dei nostri prodotti e servizi. Penalizzando quindi parte dell’industria che ha sempre contraddistinto l’Italia: lo stile, la moda, il tessile, il lusso e l’arredo casa. Le imprese del “made in Italy” rischiano poi seriamente di vendere di meno anche in Oriente.

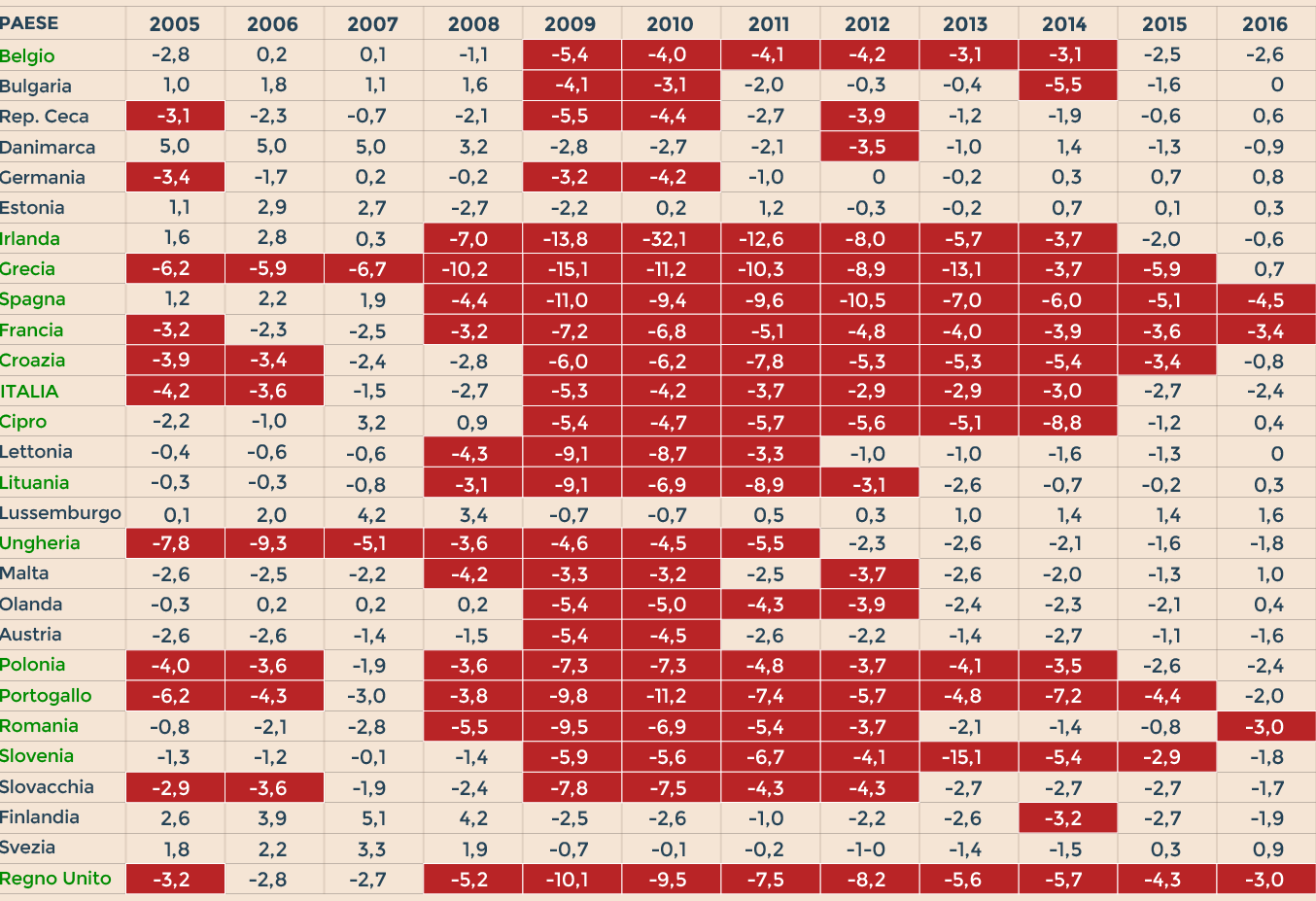

E se il prezzo dell’energia e l’inflazione ridurranno il potenziale di crescita economica, le nostre banche avranno meno margini e molti più crediti in sofferenza. Le nostre proprietà immobiliari perderanno valore a causa della citata “deflazione salariale” di fatto imposta dai cambi rigidi e dalla poca liquidità che circolerà come conseguenza della restrizione degli spazi potenziali per le nostre esportazioni.

La risalita dei tassi nominali che consegue all’inflazione rilancerà poi ancora una volta i problemi di eccesso di debito dell’Italia e la nostra dipendenza dalla banca centrale europea. Il rialzo dei costi accelererà inoltre la domanda di tecnologia e, a tutti i livelli, di prodotti e servizi “digitali”. Da questa “disruption” è assolutamente evidente che guadagneranno quasi soltanto gli americani ed è altrettanto evidente che ci perderanno quasi soltanto gli europei e in particolare Germania e Italia che hanno la maggior potenza industriale.

GLI OBIETTIVI AMERICANI E I COSTI PER L’EUROPA

I nostri “alleati” insomma non sono del tutto disinteressati nelle scelte strategiche che ci impongono con l’espansione a est della NATO. E stanno soltanto portando avanti un doppio disegno egemonico: oggi riducendo gli spazi di interlocuzione dell’Europa con l’Oriente, domani cercando di trovare un punto di rottura nella resistenza all’occidentalizzazione del gigante russo, dal momento che -per le grandi multinazionali- il controllo delle risorse naturali russe potrebbe aiutarle a consolidare la loro egemonia economica anche nei confronti delle imprese del sud-est asiatico, dove invece la Cina sta arrivando a prevalere e dove l’India sta iniziando a guadagnare una propria autonomia politica.

I nostri leader di governo probabilmente lo comprendono benissimo, ma per qualche ragione non si comportano di conseguenza. L’Europa avrebbe cioè tutto l’interesse, se non a tenere rapporti di buon vicinato con la Federazione Russa, almeno a condannarla si, ma anche a non allinearsi a infliggere pesantissime sanzioni economiche, che danneggeranno inevitabilmente anche sé stessa. Si limita invece ad allinearsi alle scelte americane, anche quando significano spargere altro sangue o perdere posizioni economiche che rischiamo di non recuperare mai più. I mezzi di comunicazione di massa potranno anche tentare di presentare ai nostri occhi una storia diversa, ma la verità, si sa, alla fine emerge sempre, almeno sino a quando resterà ancora acceso qualche barlume di democrazia!

Stefano di Tommaso

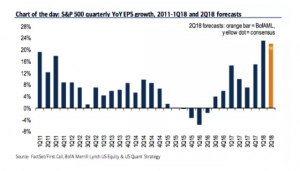

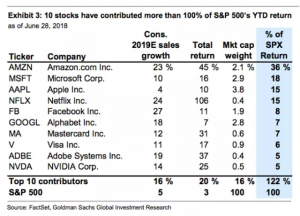

anche tanta volatilità è ancora una volta attesa per i mesi a venire, mentre scarsa attenzione sarà riservata ai parametri economici fondamentali delle imprese, almeno sintantochè i profitti delle imprese (principalmente quelle tecnologiche) continueranno copiosi.

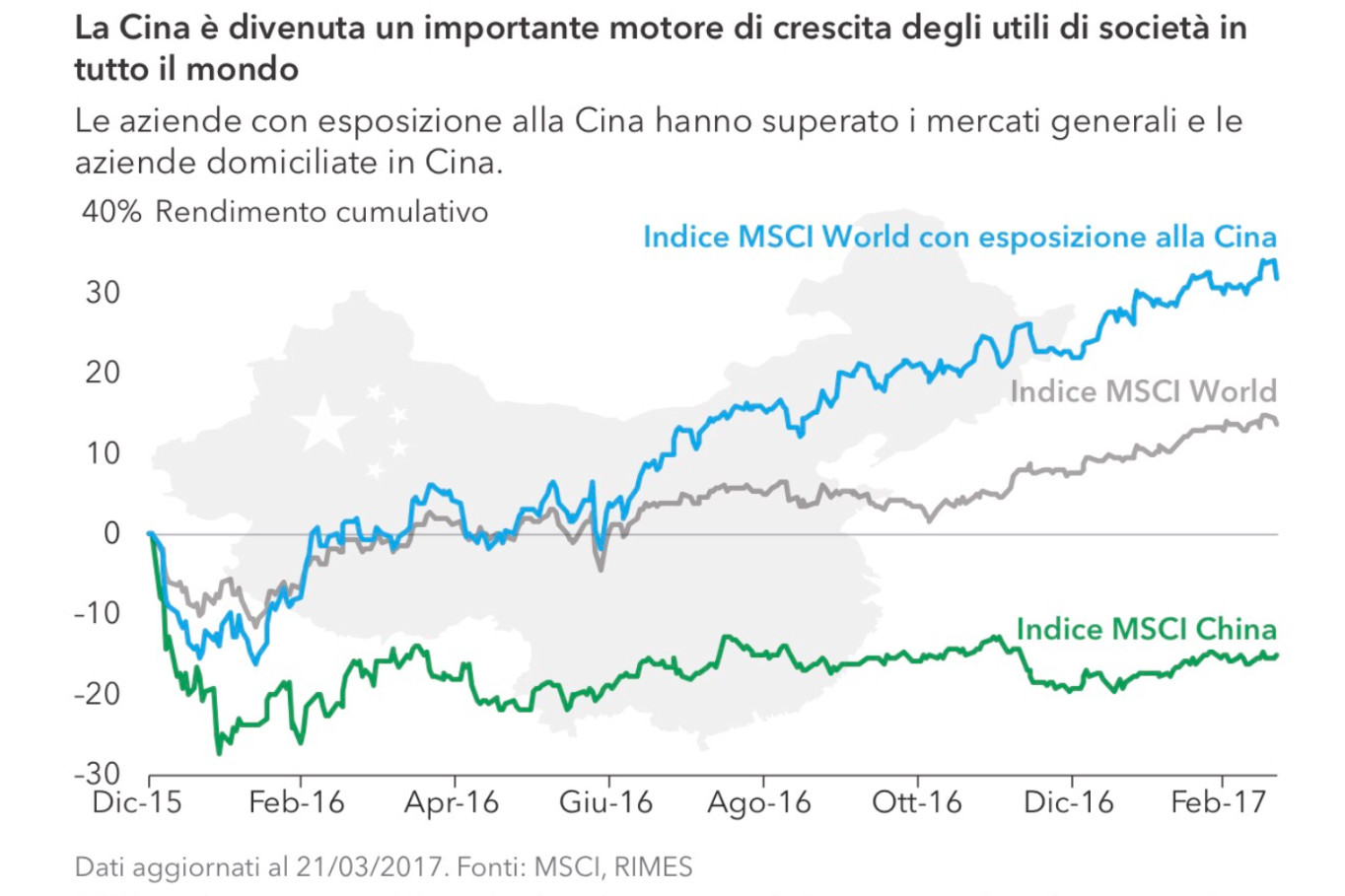

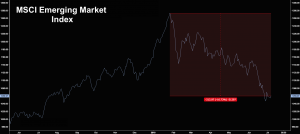

anche tanta volatilità è ancora una volta attesa per i mesi a venire, mentre scarsa attenzione sarà riservata ai parametri economici fondamentali delle imprese, almeno sintantochè i profitti delle imprese (principalmente quelle tecnologiche) continueranno copiosi. Dunque, nonostante i rischi legati agli effetti negativi per i Paesi Emergenti (tra i quali tocca oramai annoverare anche il nostro) della risalita dei tassi d’interesse americani, se lo scenario non muta chi ci rimetterà potrebbero essere i Paesi a più bassa crescita economica e i non-produttori di materie prime come gli Europei, mentre chi ci guadagnerà potrebbero essere -oltre a quello americano- i mercati finanziari che più hanno perduto terreno fino ad oggi, come quello cinese.

Dunque, nonostante i rischi legati agli effetti negativi per i Paesi Emergenti (tra i quali tocca oramai annoverare anche il nostro) della risalita dei tassi d’interesse americani, se lo scenario non muta chi ci rimetterà potrebbero essere i Paesi a più bassa crescita economica e i non-produttori di materie prime come gli Europei, mentre chi ci guadagnerà potrebbero essere -oltre a quello americano- i mercati finanziari che più hanno perduto terreno fino ad oggi, come quello cinese.