SINDROME CINESE? NON CI CREDO

Nelle ultime settimane i mercati finanziari appaiono sempre più difficili da decifrare, anche a causa del fatto che il comportamento dei loro operatori, a sua volta, deve cercare di confrontarsi con l’economia reale e quindi con le aspettative circa i profitti aziendali, gli investimenti, i prodotti interni lordi delle nazioni e la sostenibilità dei loro debiti. Ovviamente nessuno è in grado di fornire certezze riguardo a questi andamenti e, di conseguenza, nemmeno a proposito dei mercati finanziari, ma per molte ragioni in questo momento gli analisti guardano a oriente, da dove temono possa scoccare la scintilla di un possibile crollo delle quotazioni.

Il primo fattore di difficoltà nel valutare le prospettive dei mercati finanziari sta nel loro sempre maggiore disallineamento con l’andamento del reddito e della capacità di spesa dell’uomo della strada, in leggera evoluzione si, soprattutto nei paesi più ricchi, ma lontano anni luce dalle dinamiche super-evolutive dei mercati finanziari negli ultimi dieci anni.

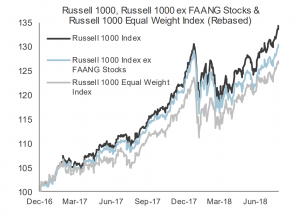

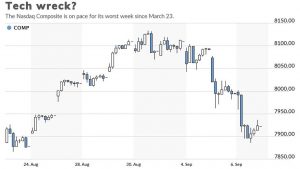

In secondo luogo la crescente digitalizzazione dell’economia ha avuto il suo forte impatto anche sui mercati finanziari, mostrando quotazioni completamente diverse per i titoli azionari che riflettono l’avvento delle nuove tecnologie e, talvolta, sinanco eccessive. Sono proprio quelle valutazioni strabilianti che hanno spesso ingannato gli operatori facendoli ripetutamente gridare allarmi, negli ultimi due o tre anni, per il timore di crolli rovinosi delle loro quotazioni e, per estensione, anche degli interi listini borsistici.

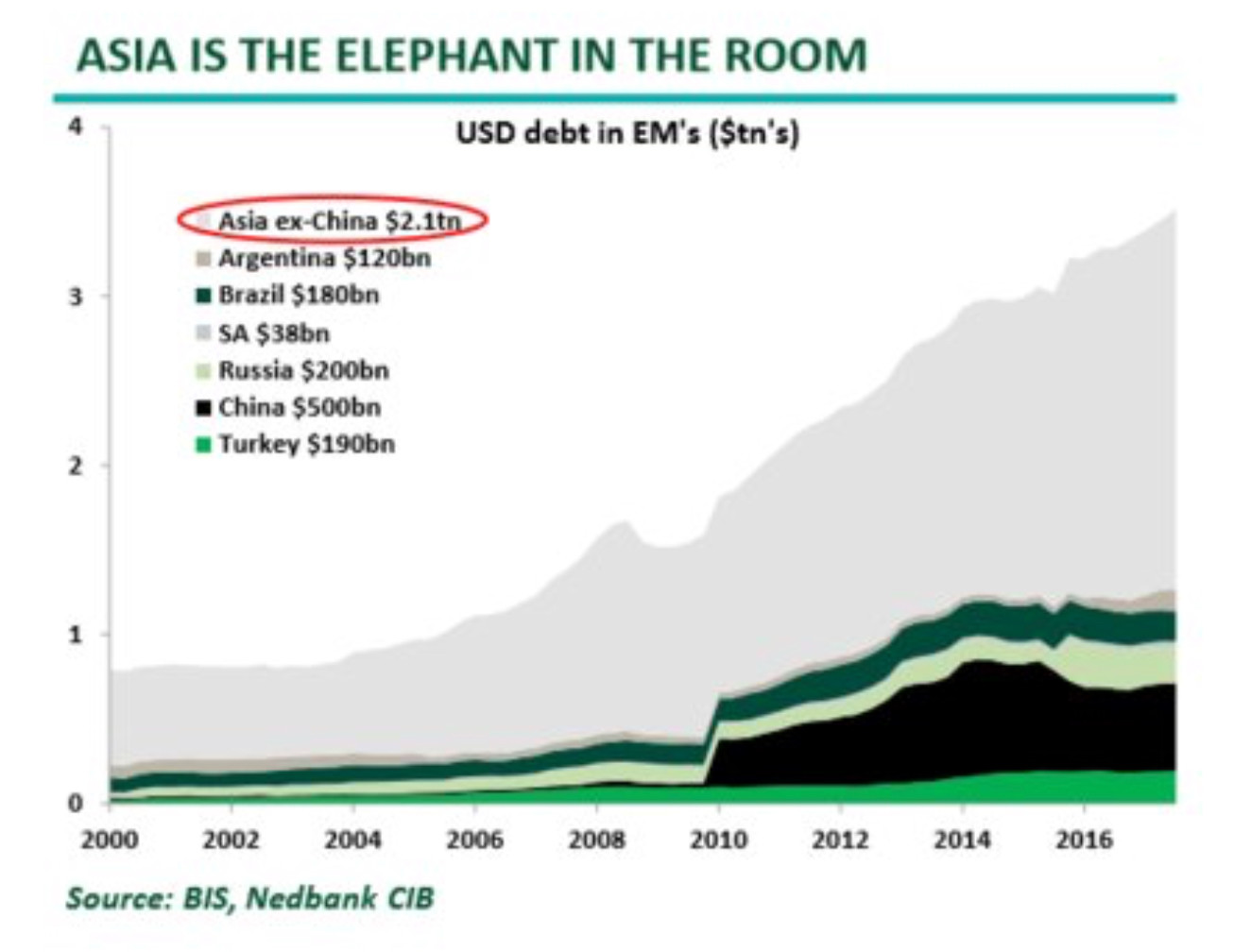

Un terzo interessante fattore di difficoltà nel delineare le prospettive dei mercati finanziari, è il crescente peso delle economie asiatiche nei confronti del totale globale, anche perché queste ultime hanno mostrato negli ultimi anni segni di forte vivacità (non solo demografica ma anche tecnologica e industriale), ma anche di elevatissimo rischio dato l’estremo loro indebitamento e le fragili democrazie che caratterizzano le loro principali autorità istituzionali.

Per questi motivi oggi sono diffusi timori che la scintilla che potrebbe far implodere la gigantesca bolla speculativa sulla quale galleggiano i mercati finanziari (drogati da molti anni di creazione artificiale di liquidità) possa provenire proprio da oriente dove, se escludiamo il Giappone (molto più vicino ai parametri occidentali), le altre principali nazioni sono al tempo stesso paesi emergenti e superpotenze economiche. Tuttavia, sebbene gli argomenti a favore dell’estrema instabilità dei mercati finanziari orientali sia ben fondata, la narrativa al riguardo non è poi così a senso unico. Ci sono infatti molte altre considerazioni che posson indurre a pensare il contrario: vediamo le une e le altre.

LE BORSE ASIATICHE POTREBBERO ESSERE UN PROBLEMA

La prima considerazione da mettere sul tavolo è che buona parte dei debiti contratti da stati e privati in Asia è denominata in dollari: una divisa che mostra fin eccessivi segni di forza e i cui tassi di interesse sono visti in crescita costante. Pertanto i detentori di crediti in dollari fronteggiano la spiacevole alternativa di vedere ridotto il valore del credito se l’interesse percepito è a tasso fisso oppure vedere ridotto il merito di credito di chi deve pagare più interessi di prima (se i tassi adottati erano variabili) e perdipiù con un dollaro in costante rivalutazione (cosa che riduce comunque il merito di credito delle nazioni).

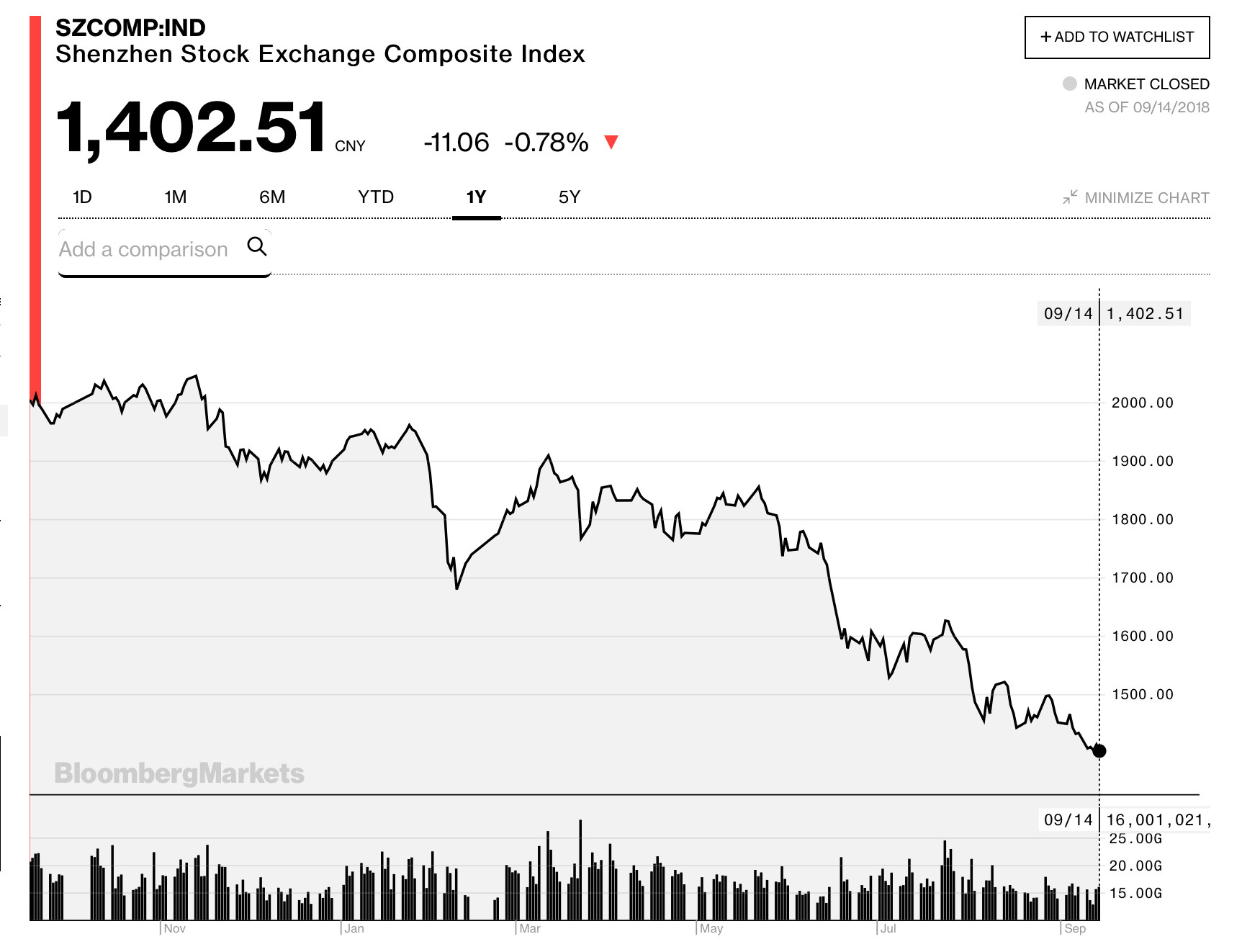

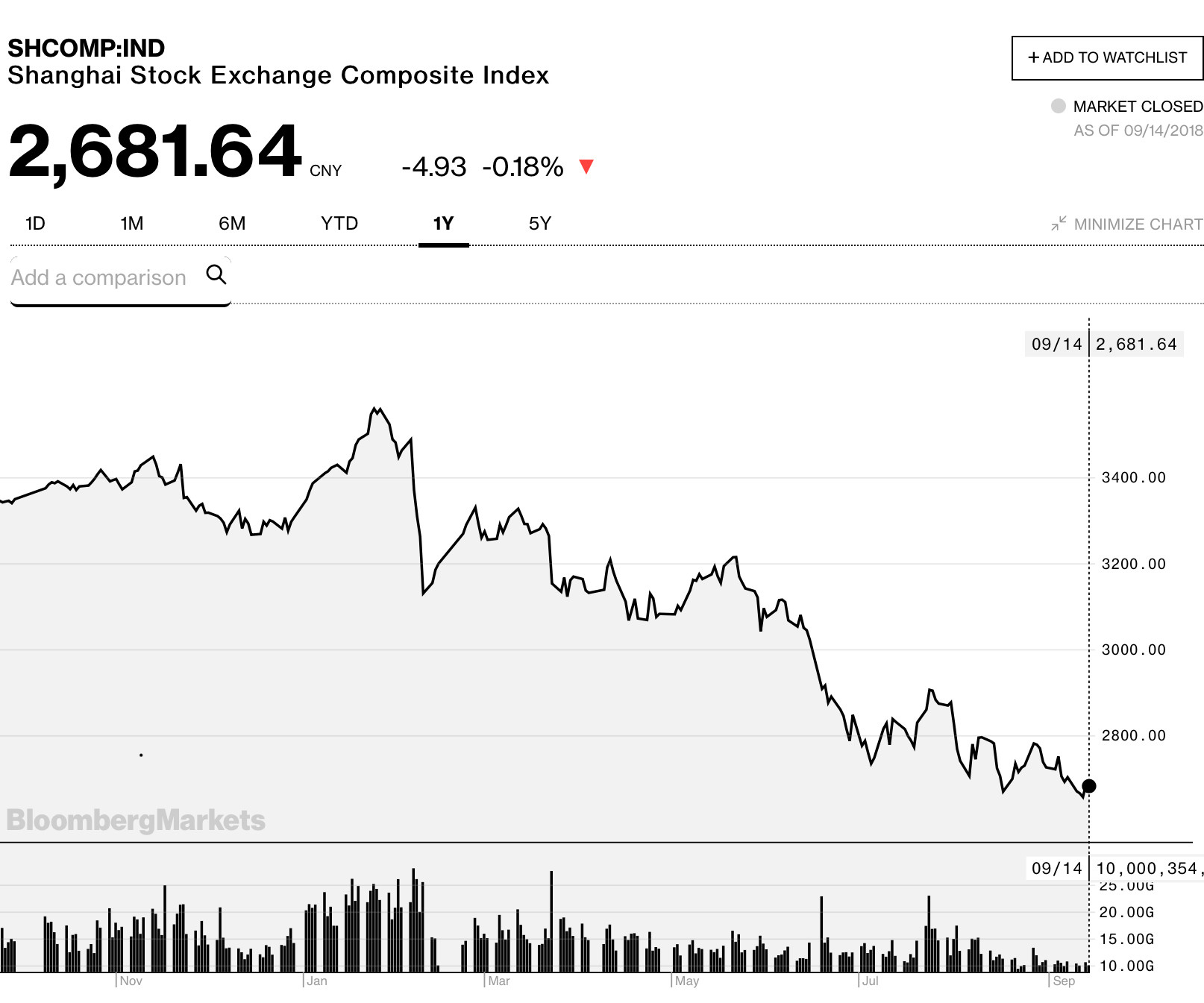

La principale nazione asiatica infatti, la Cina, sta adottando -peraltro con apparente successo- una politica di costante svalutazione della propria divisa di conto (il Renminbi) per contrastare la perdita di competitività indotta dalle tariffe doganali imposte dall’America alle importazioni. Ovviamente sua la svalutazione non può andare avanti in eterno perché l’inflazione dei prezzi che in tal modo viene importata in Cina dall’estero porterebbe al collasso il mercato cinese del credito e dei titoli a reddito fisso nel lungo termine. Non solo, ma di fatto la costante svalutazione può indurre ulteriori fughe di capitali dalla Cina, e dunque la possibilità di una crisi di liquidità del sistema finanziario che, pur duro a morire e fortemente autocratico, non può vantare l’immortalità. Qui sotto il vistoso ribasso dell’indice della borsa di Shenzen, la capitale manifatturiera della Cina:

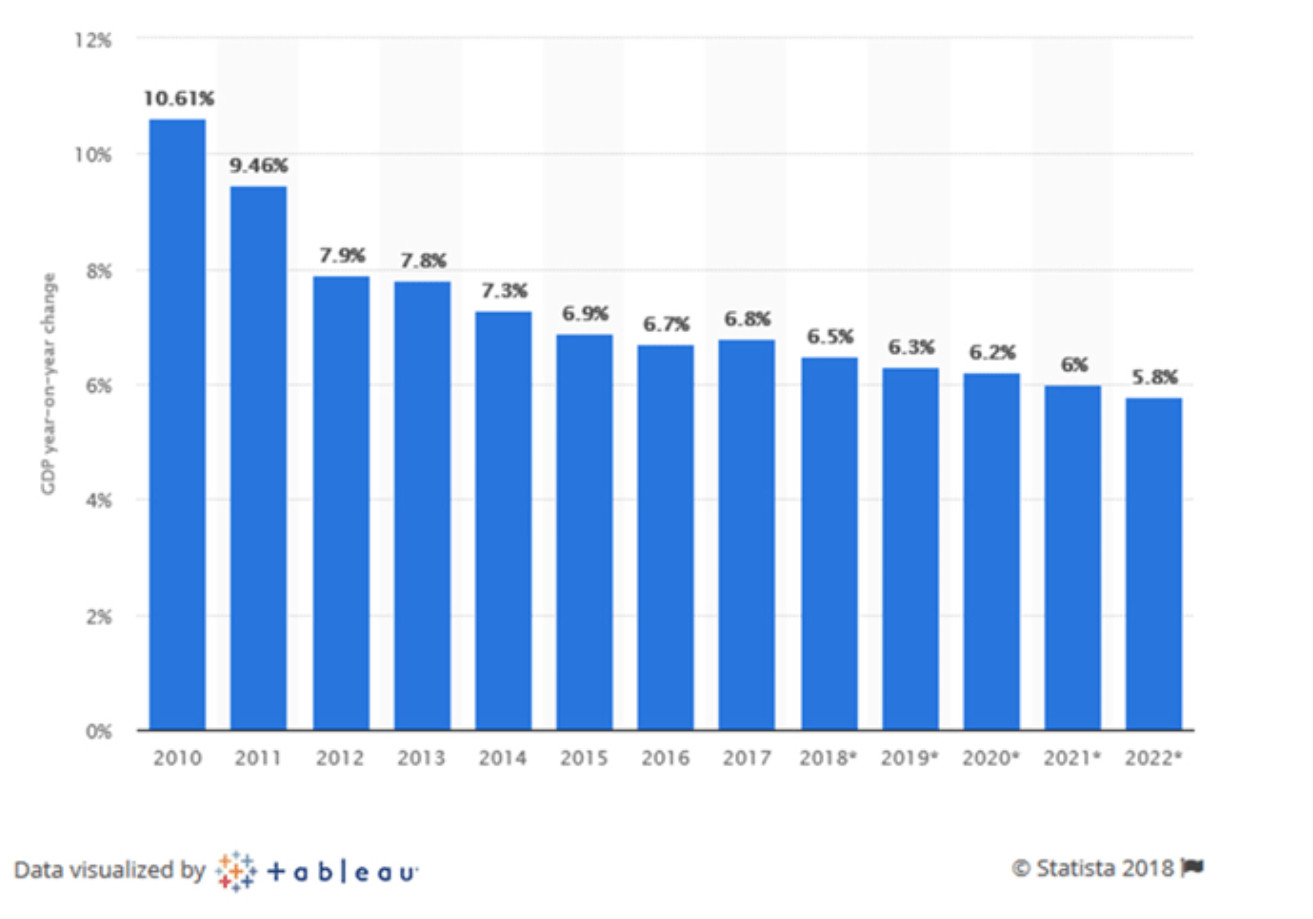

Anche lo sviluppo del prodotto interno lordo è in decisa restrizione in Cina, anno dopo anno e, sebbene i tassi di crescita vantati siano probabilmente drogati dal sistema statistico interno che è controllato dallo stato autoritario, sono pur sempre a livelli che noi occidentali possiamo soltanto sognare (si veda il grafico qui sotto):

LE BUONE NOTIZIE SONO PARECCHIE

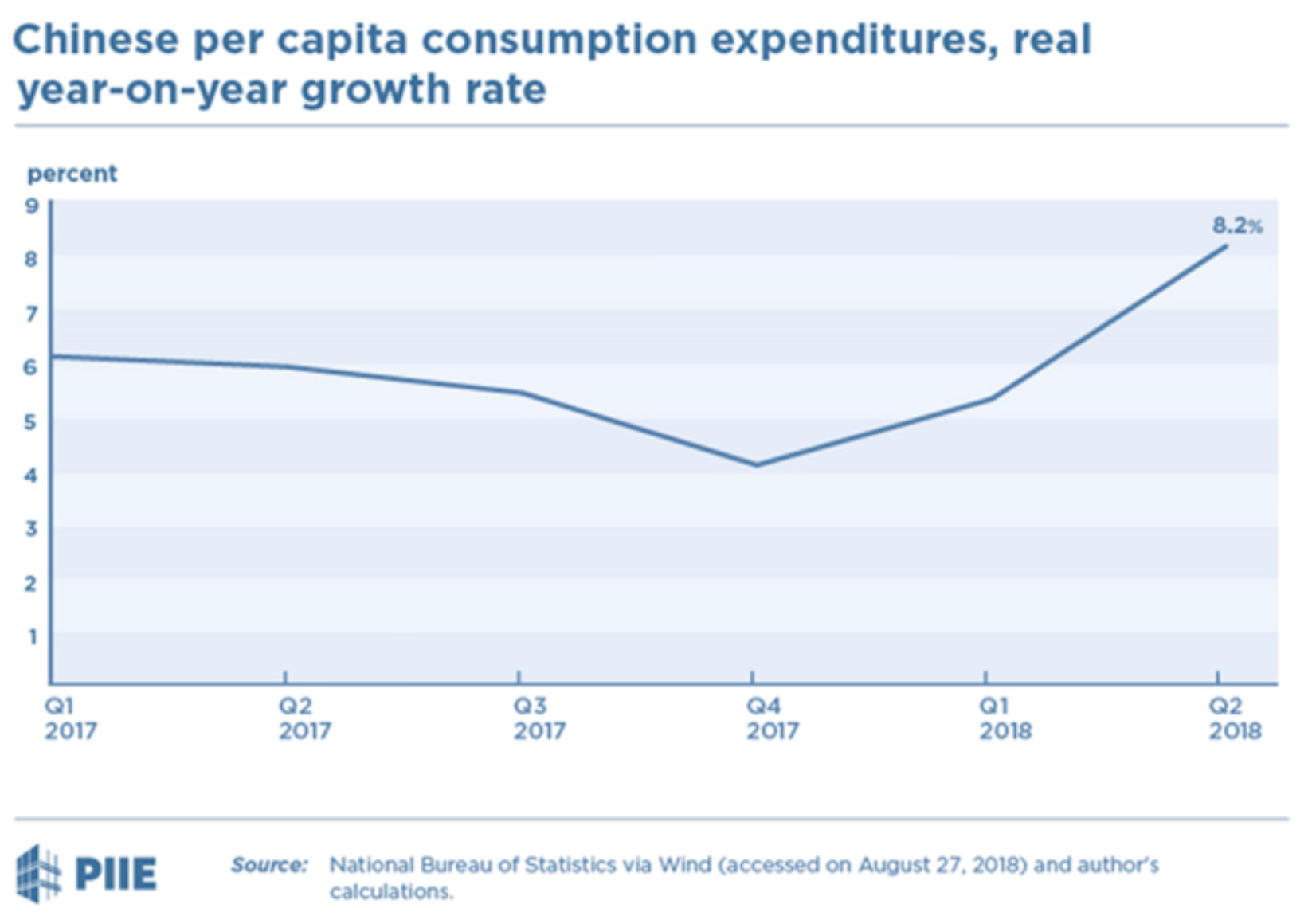

L’Economia cinese tuttavia non cresce soltanto a causa dei forti investimenti pubblici e degli stimoli monetari interni, ma nemmeno solo a causa della positiva dinamica demografica: persino a livello di consumi pro-capita interni c’è infatti un deciso incremento, che oggi viene quasi tutto destinato alla casa, ai serivizi tecnologici, all’istruzione, alla formazione professionale, e alle cure sanitarie. Ai ritmi di crescita che si vedono resta dunque ancora da sviluppare un grande potenziale riguardo ai consumi in spese voluttuarie, viaggi, articoli di lusso e accessori.

Dunque esiste non soltanto una spinta complessiva alla crescita degli investimenti e della produttività complessiva, ma anche una decisa dinamica dei consumi e dell’istruzione che non può non favorire nel tempo lo sviluppo tecnologico e far sperare in un ulteriore miglioramento anche della qualità della vita.

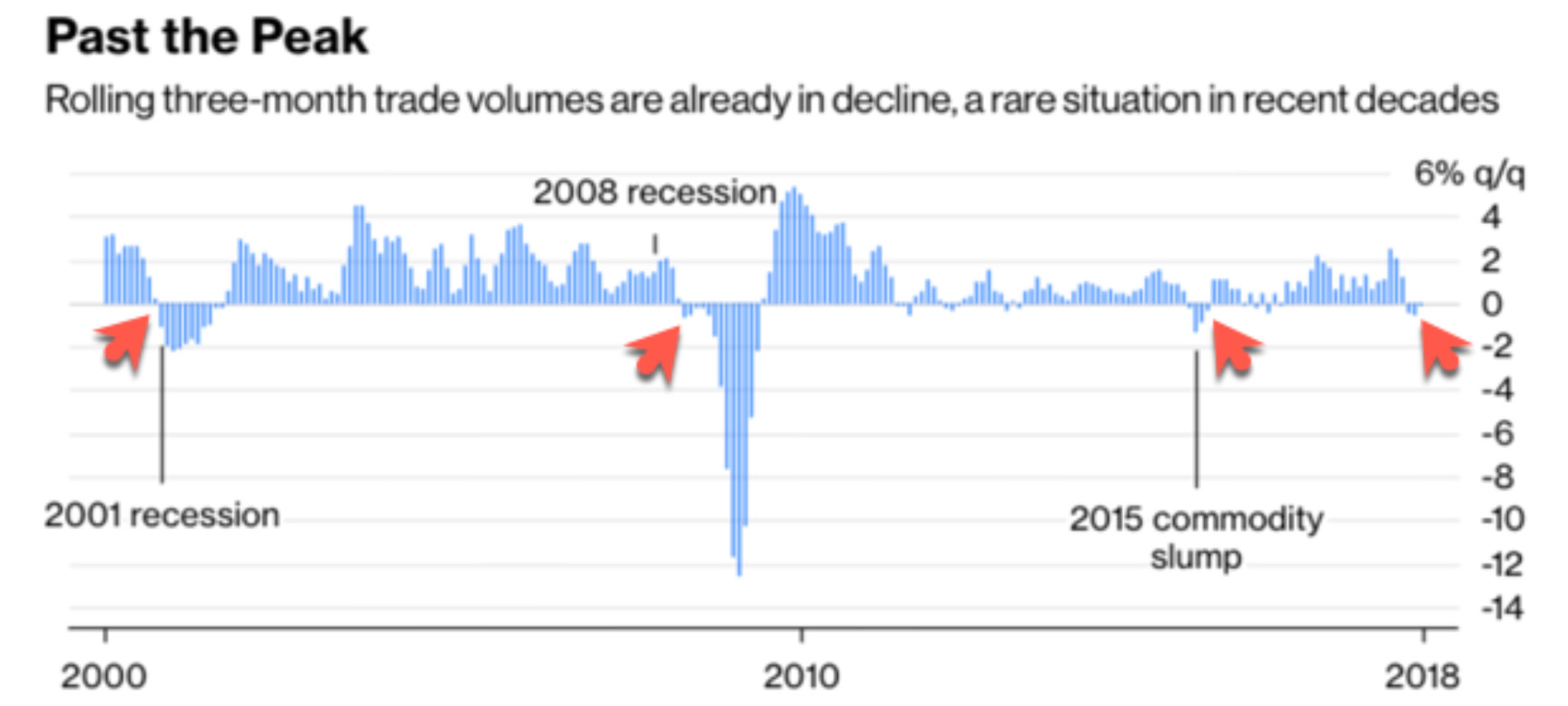

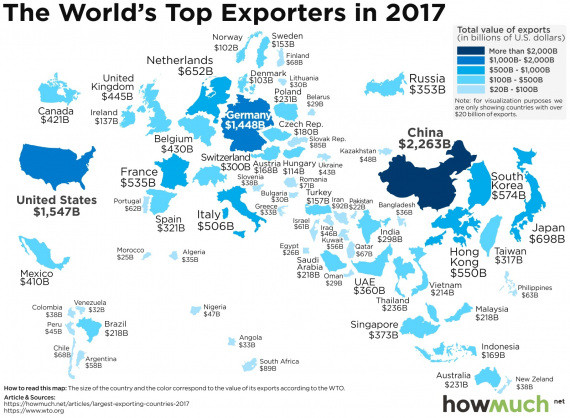

Anche a proposito delle esportazioni, la Cina continua a correre nonostante tutto:

- a partire dal fatto che persino in America, nonostante dazi e restrizioni, ancora nel mese di Agosto l’export cinese è aumentato, a testimonianza del fatto che la competitività dei prodotti cinesi, anche per effetto delle svalutazioni del Reminbi, resta elevata,

- per proseguire poi con l’iniziativa infrastrutturale “one belt one road” che aiuterà a trasportare il traffico merci cinese in tutta l’Asia fino alle porte dell’Europa,

- cui fanno seguito i fantastici risultati dei nuovi colossi del commercio, delle telecomunicazioni e dei pagamenti elettronici, come Alibaba, Tencent e Baidu che hanno appena cominciato a muovere i primi passi e promettono di espandersi in Occidente,

- per concludere con l’infinita serie di investimenti nello sviluppo tecnologico che sono in corso: dall’inseguimento della leadership americana nell’intelligenza artificiale alle energie rinnovabili, passando per l’adozione precoce delle telecomunicazioni di quinta generazione (in Cina siamo arrivati al miliardo di smartphones) e per la più grande rete al mondo di treni superveloci.

Esiste dunque più di una ragione oltre quella demografica per cui l’economia cinese continuerà a correre ancora per molti anni a venire (forse anche più di quanto prospettato sino ad oggi).

ALLORA PERCHÉ I MERCATI SI SPAVENTANO?

C’è un vivace contrasto tra numerosi fattori fondamentali dell’economia cinese come quelli citati (tutti di tendenza positiva poliennale) e la dinamica decisamente negativa dei mercati finanziari (di più breve periodo) che si controbilanciano tra loro, ma la differenza di orizzonti temporali fa pensare che alla lunga la Cina supererà le attuali difficoltà finanziarie.

Non soltanto in Asia poi le banche centrali stanno mettendo a fuoco i loro programmi di stimolo monetario non appena la prossima recessione farà capolino e tutte stanno pensando al finanziamento diretto degli investimenti infrastrutturali e tecnologici, allo scopo di orientare le risorse più direttamente nell’economia reale.

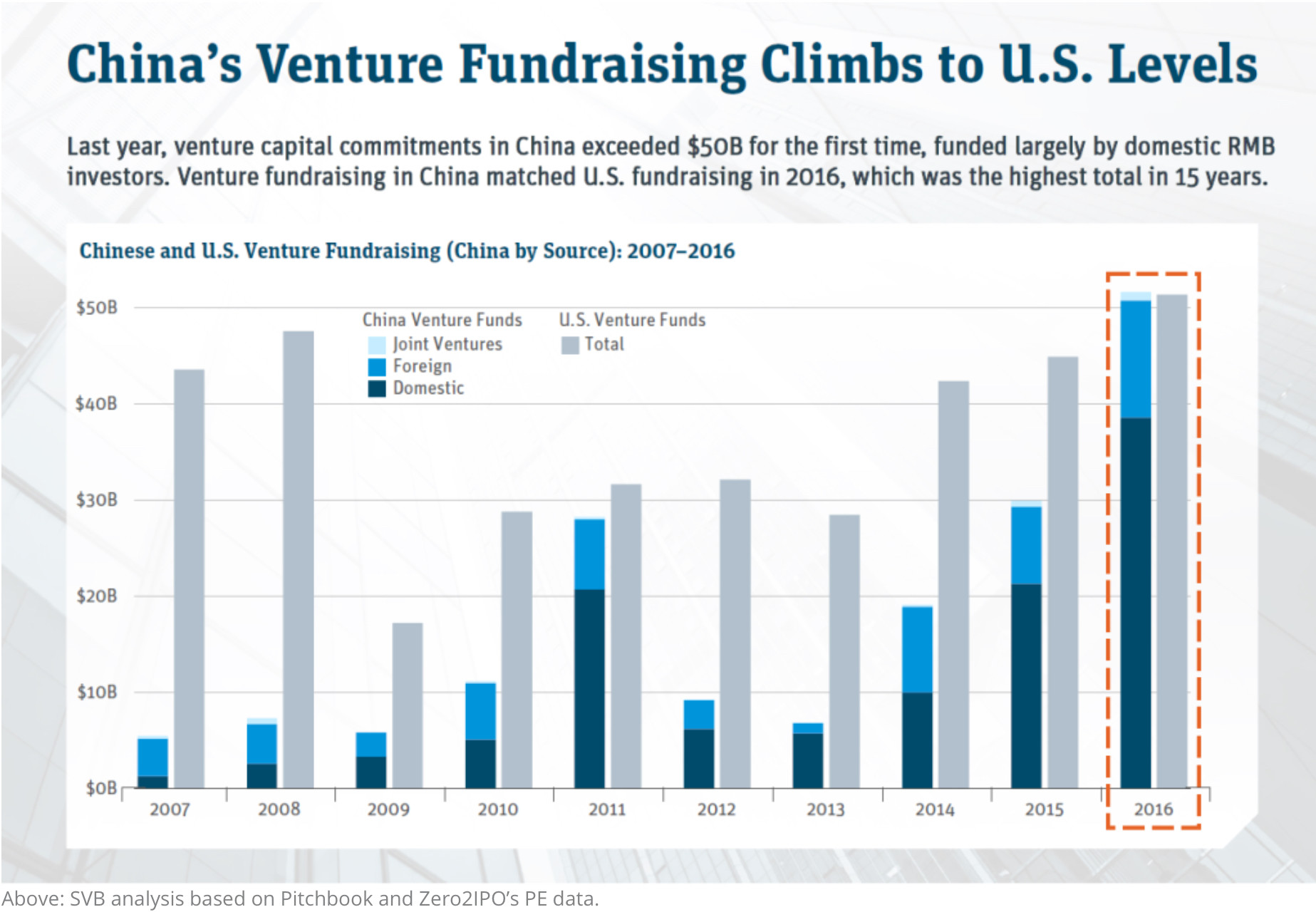

Ma questo è esattamente ciò che in Cina sta già avvenendo da un pezzo, a causa della maggior semplicità di collaborazione tra le diverse istituzioni di uno stato decisamente monocratico. Ed è soltanto uno dei motivi per cui gli investimenti in Venture Capital si sono così tanto sviluppati in Cina negli ultimi anni, al punto da equiparare già nel 2016 quelli degli Stati Uniti d’America (si veda il grafico qui sotto):

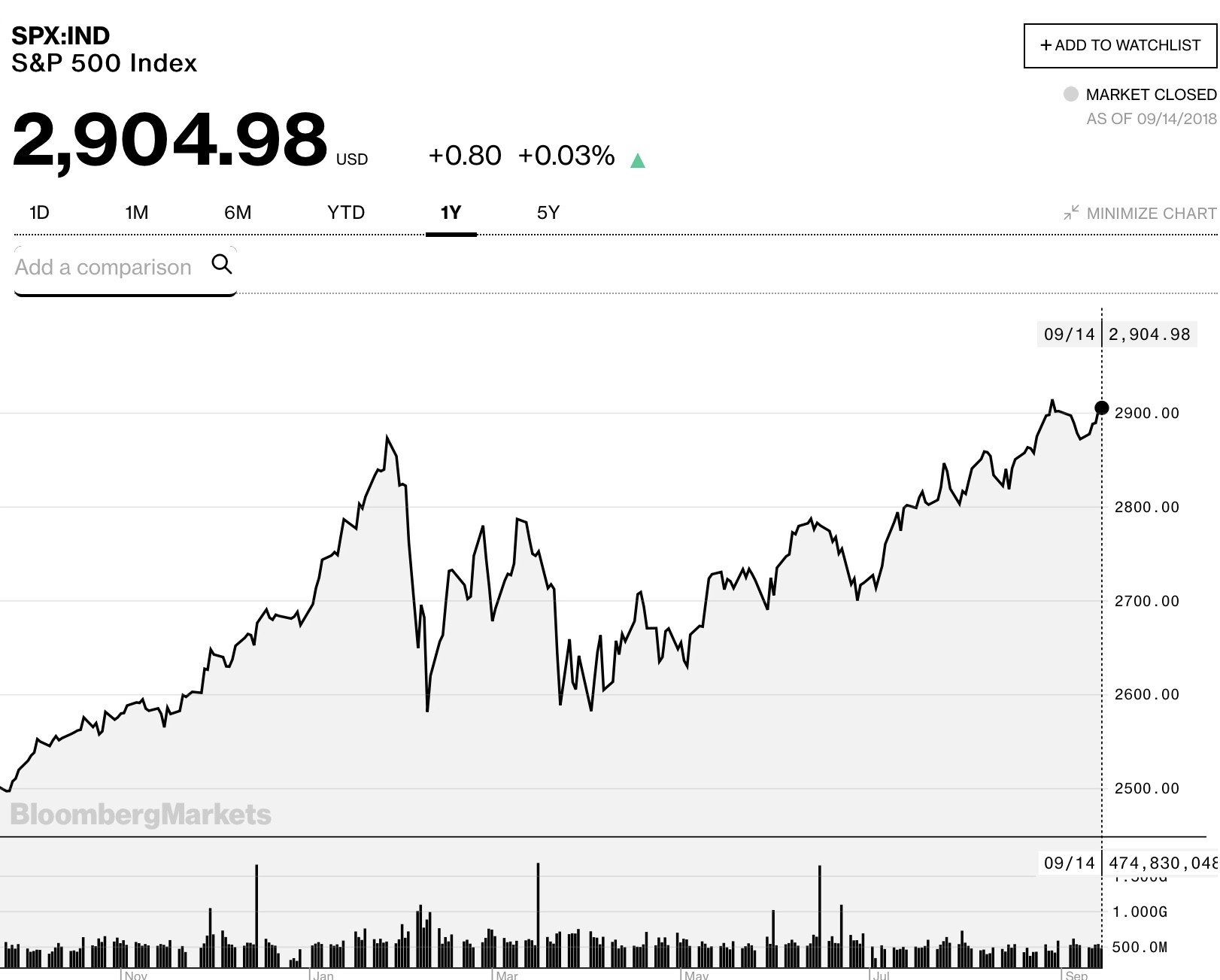

Dunque i mercati finanziari vedono fantasmi quando temono che il sistema cinese possa implodere? No: come si è già notato in precedenza, la borsa di Shenzen ha davvero perduto il 30% nell’ultimo anno, mentre quella di Shangai soltanto il 18%. Esattamente la misura di cui è viceversa cresciuta quella di New York il 18% (dunque il divario tra le due nell’ultimo anno è ammontato al 36%):

Le ragioni della cautela perciò sono reali e sono anche numerose, compreso il fatto che la Cina sta volutamente marciando a passi forzati verso il cosiddetto “deleveraging” (riduzione del livello di indebitamento) che non è mai un’operazione indolore, poiché esso riduce il moltiplicatore monetario del credito e dunque -a parità di tutto il resto- la liquidità disponibile.

INTERESSI POLITICI DIETRO ALLA DEBOLEZZA DELLA FINANZA CINESE, MA IN PROSPETTIVA C’È UN’ULTERIORE ESPANSIONE DELLE ESPORTAZIONI

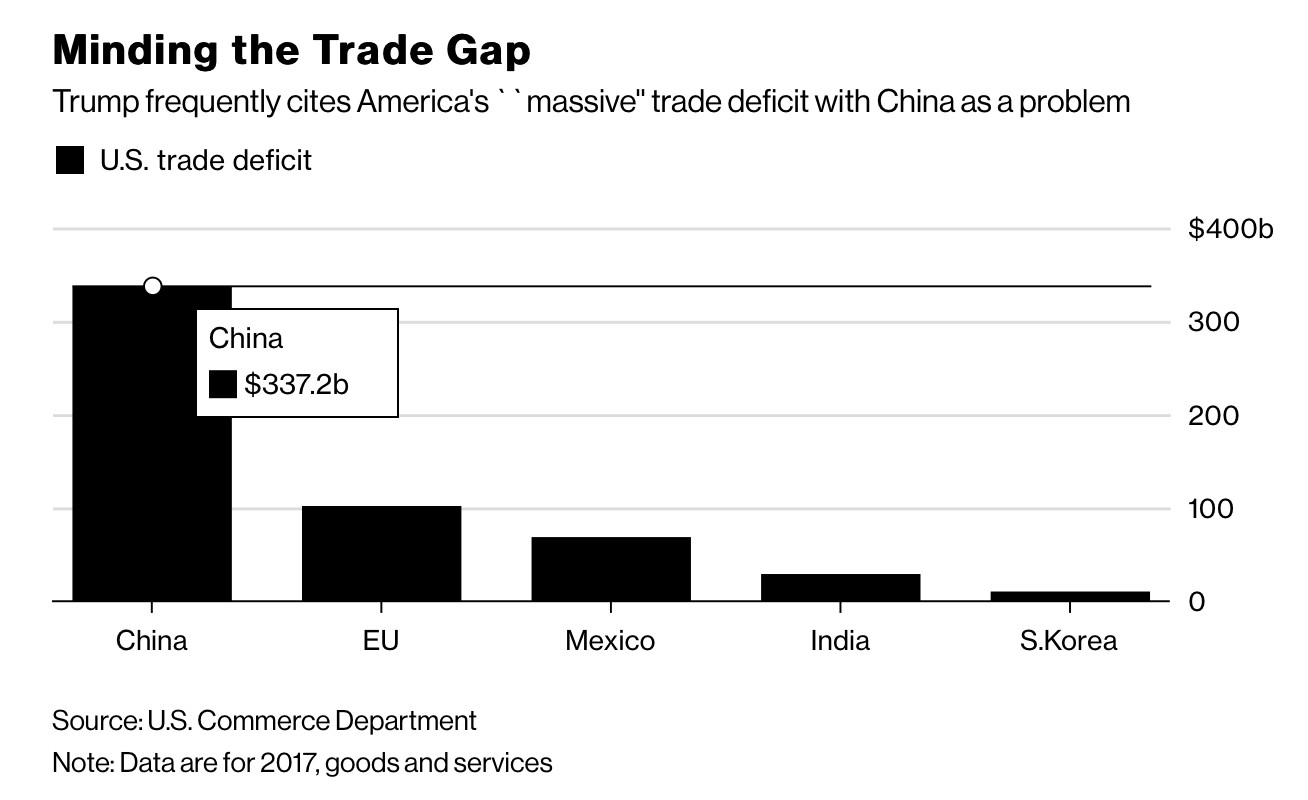

Ma il governo cinese ha fino ad oggi avuto il suo interesse politico a vedere svalutato (o addirittura ha pilotato al ribasso) il cambio con il dollaro, perché questo ha permesso alle imprese cinesi di restare competitive con i prezzi praticati in dollari e dunque di mantenere elevati i volumi delle esportazioni nonostante la politica di dazi applicata dall’amministrazione Trump per tentare di riequilibrare la bilancia commerciale.

IL “PACIFIC RIM”

Ma la Cina ha il colpo in canna per ciò che forse più conterà nei prossimi anni,soprattutto qualora l’Occidente fosse colpito da una nuova recessione: la leadership dei mercati asiatici. Il bacino asiatico del pacifico, un tempo teatro della vittoria delle esportazioni giapponesi ed americane, oggi è infatti diventato una delle aree geografiche più ricche del pianeta e quindi, insieme all’India e alla Cina stessa, può rappresentare per quest’ultima un mercato potenziale di sbocco molto più importante della stessa America, soprattutto per ciò che riguarda il potenziale di crescita.

Sino ad oggi gli investimenti cinesi nella regione sono stati piuttosto limitati, tanto per questioni politiche che per problemi di priorità, come si può vedere dal grafico che segue:

Ma tutto fa pensare che il prossimo futuro vedrà un ribaltamento delle posizioni, con l’Unione Europea in decisa ritirata e gli Stati Uniti impegnati a rimpatriare i propri capitali, dunque con un deciso avanzamento della Cina che rimane inevitabilmente alla ricerca di ulteriori valvole di sfogo per la propria produzione.

Queste e molte altre considerazioni fanno ritenere a molti escono che la parabola dell’industria cinese non ha perciò ancora raggiunto il suo apogeo, né rischia di affogare in un mare di debiti come altri vorrebbero far credere. La sindrome cinese insomma è tutt’al più un raffreddore di stagione, non un rischio per l’umanità.

Stefano di Tommaso

Continuando con l’analogia dei pastori che si apprestano alla transumanza, essi “hanno bevuto profondamente” alle fonti della ricchezza e ora più che mai sentono essere arrivati vicini al momento della svolta, del “Sell-off”, sebbene neanche questa volta c’è qualcuno in grado di affermare che le borse abbiano toccato il massimo, tanto per la clamorosa crescita dei profitti (che rilancia in alto la sfida dei multipli di borsa), quanto per la sempre maggiore polarizzazione dei listini intorno ai titoli che promettono clamorose crescite per il futuro, lasciando invece a bocca asciutta le altre Blue Chips dei bei tempi che furono.

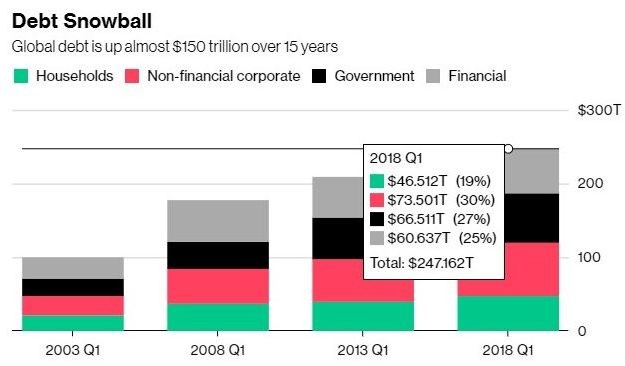

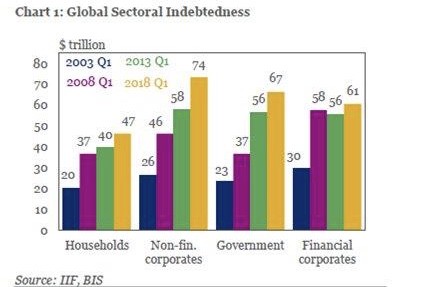

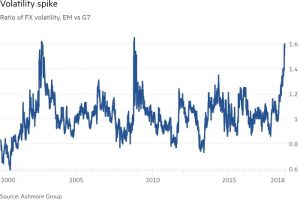

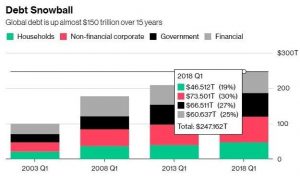

Continuando con l’analogia dei pastori che si apprestano alla transumanza, essi “hanno bevuto profondamente” alle fonti della ricchezza e ora più che mai sentono essere arrivati vicini al momento della svolta, del “Sell-off”, sebbene neanche questa volta c’è qualcuno in grado di affermare che le borse abbiano toccato il massimo, tanto per la clamorosa crescita dei profitti (che rilancia in alto la sfida dei multipli di borsa), quanto per la sempre maggiore polarizzazione dei listini intorno ai titoli che promettono clamorose crescite per il futuro, lasciando invece a bocca asciutta le altre Blue Chips dei bei tempi che furono. Dunque i mercati non sono stupidi, nè sembrano arrivati al capolinea. Operano importanti “distinguo” e cercano ulteriori spazi operativi, e impongono ai gestori una cospicua rotazione dei portafogli. Ma è altrettanto vero che il trenino degli alti e bassi di un giorno o di una settimana al massimo, dopo la pausa ferragostana è oramai già ripartito da un pezzo e promette per l’autunno molte evoluzioni e altrettanti brividi, a partire dalla clamorosa svendita settembrina dei titoli tecnologici, per poi passare ai rischi che comportano i mercati emergenti fino alle sorprese che possono riservarci il comparto energetico e quello obbligazionario anche a causa del crescente indebitamento globale (vedi grafico qui sopra).

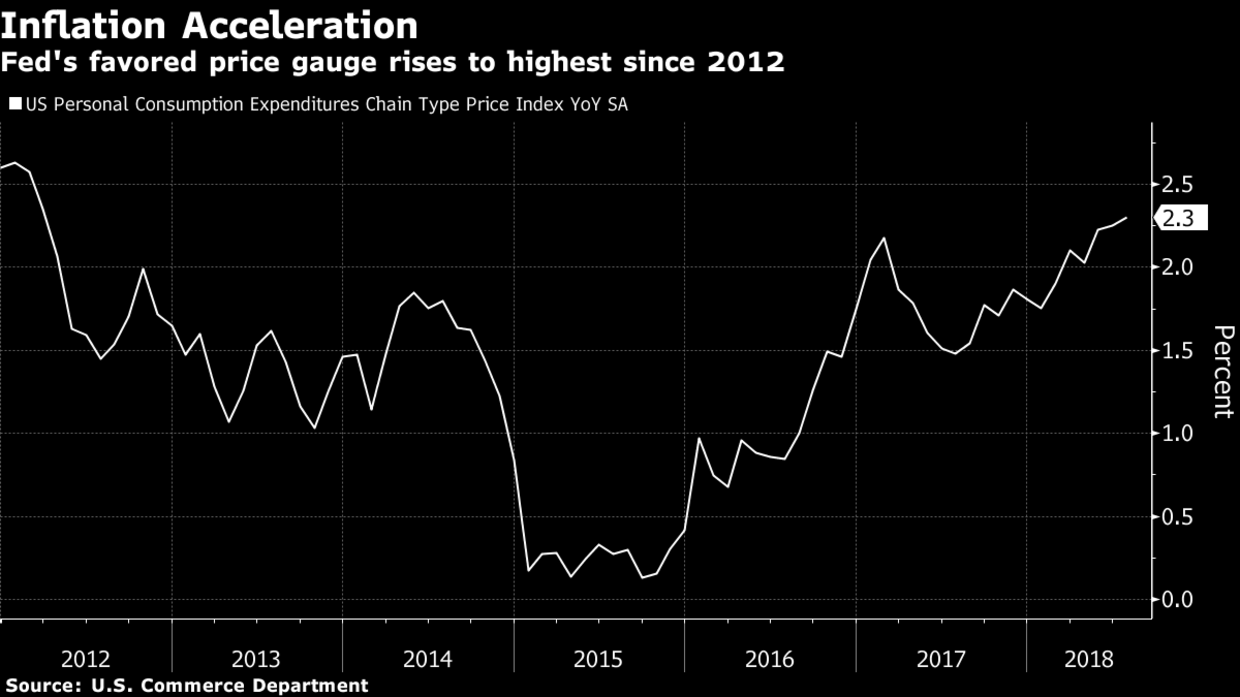

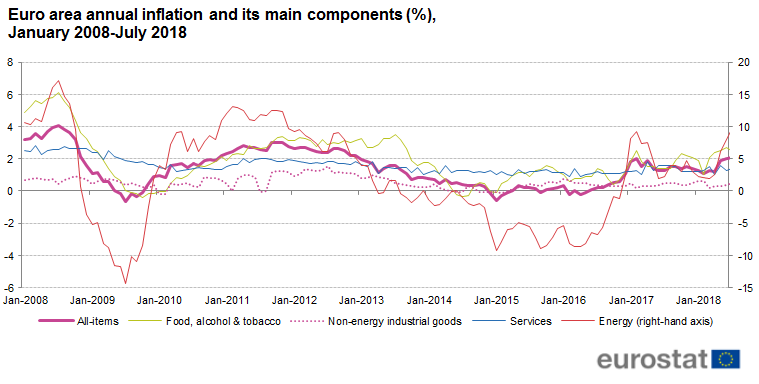

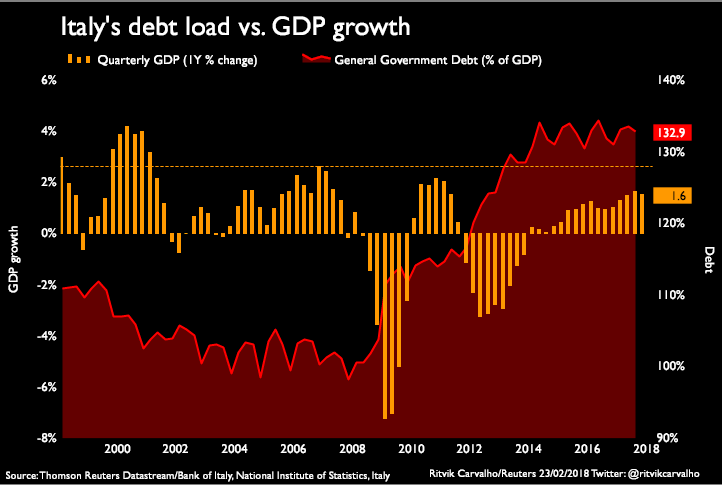

Dunque i mercati non sono stupidi, nè sembrano arrivati al capolinea. Operano importanti “distinguo” e cercano ulteriori spazi operativi, e impongono ai gestori una cospicua rotazione dei portafogli. Ma è altrettanto vero che il trenino degli alti e bassi di un giorno o di una settimana al massimo, dopo la pausa ferragostana è oramai già ripartito da un pezzo e promette per l’autunno molte evoluzioni e altrettanti brividi, a partire dalla clamorosa svendita settembrina dei titoli tecnologici, per poi passare ai rischi che comportano i mercati emergenti fino alle sorprese che possono riservarci il comparto energetico e quello obbligazionario anche a causa del crescente indebitamento globale (vedi grafico qui sopra). Di motivazioni per temere importanti svarioni ce ne sono infatti a bizzeffe: dalla statistica che vede l’impennata settembrina dell’indice VIX (quello della volatilità di Wall Street) al possibile rilancio autunnale dell’inflazione e comunque al quasi scontato aumento dei tassi d’interesse, fino ai dubbi sulla tenuta dei bond italiani. Al momento hanno preso respiro, ma in qualche mese di tempo le tensioni potrebbero riemergere con rinnovato vigore, e questo non incentiva capitali e investimenti. Il treno della ripresa insomma da noi farà un minor numero di fermate, e probabilmente senza molto preavviso.

Di motivazioni per temere importanti svarioni ce ne sono infatti a bizzeffe: dalla statistica che vede l’impennata settembrina dell’indice VIX (quello della volatilità di Wall Street) al possibile rilancio autunnale dell’inflazione e comunque al quasi scontato aumento dei tassi d’interesse, fino ai dubbi sulla tenuta dei bond italiani. Al momento hanno preso respiro, ma in qualche mese di tempo le tensioni potrebbero riemergere con rinnovato vigore, e questo non incentiva capitali e investimenti. Il treno della ripresa insomma da noi farà un minor numero di fermate, e probabilmente senza molto preavviso.

Anche per questi motivi Wall Street resta imperterrita sui valori massimi storici, nonostante sia dato per scontato l’ennesimo aumento dei tassi di interesse da parte della Federal Reserve.

Anche per questi motivi Wall Street resta imperterrita sui valori massimi storici, nonostante sia dato per scontato l’ennesimo aumento dei tassi di interesse da parte della Federal Reserve.