REBUS ITALIA

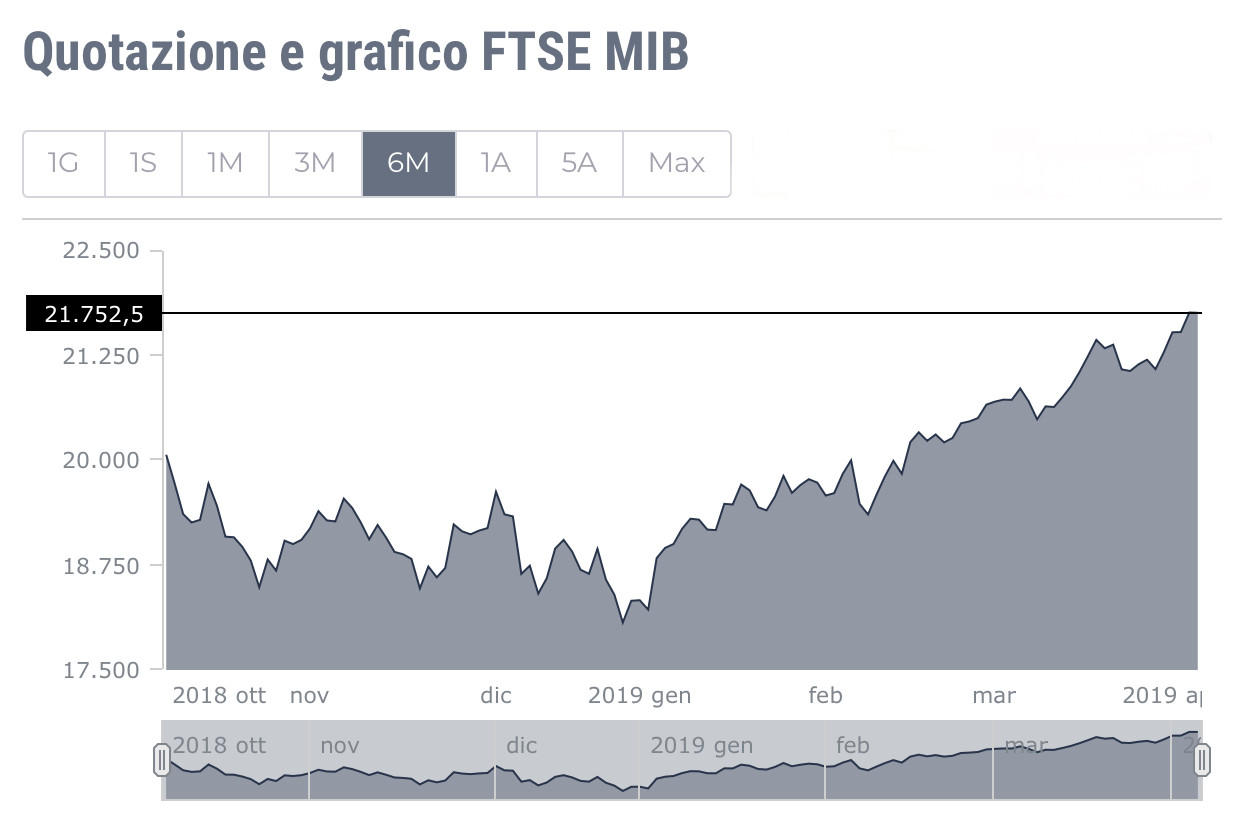

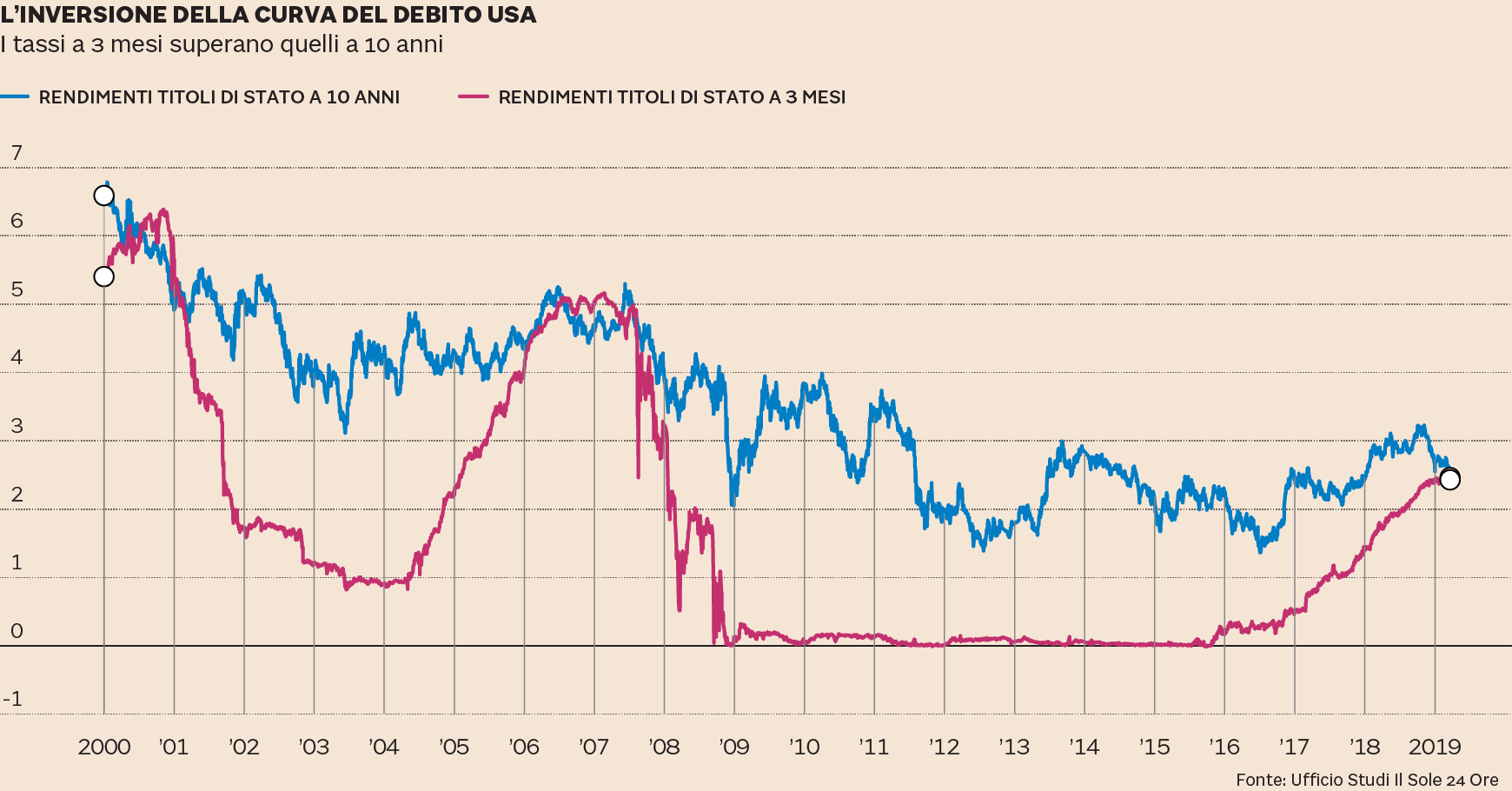

Nel primo trimestre dell’anno l’indice Ftse Mib è cresciuto del 18,45% contro il -16,15% dell’intero 2018. Da inizio anno i titoli di Stato italiani a 10 anni hanno subito un rialzo dei prezzi e una discesa conseguente del rendimento dell’8,13%. Ai prezzi attuali il rendimento a scadenza è del 2,51%,un punto in meno di pochi mesi fa. Insomma la borsa italiana, il cui capitale flottante (la parte di titoli quotati non legata a maggioranze di controllo o patti di sindacato, che viene comunemente scambiata) appartiene per la massima parte a investitori stranieri, sembra scommettere, alla conclusione del primo trimestre del 2019, sul buon andamento del nostro Paese, contrariamente a quanto succedeva nel 2018.

LE STATISTICHE SONO NEGATIVE

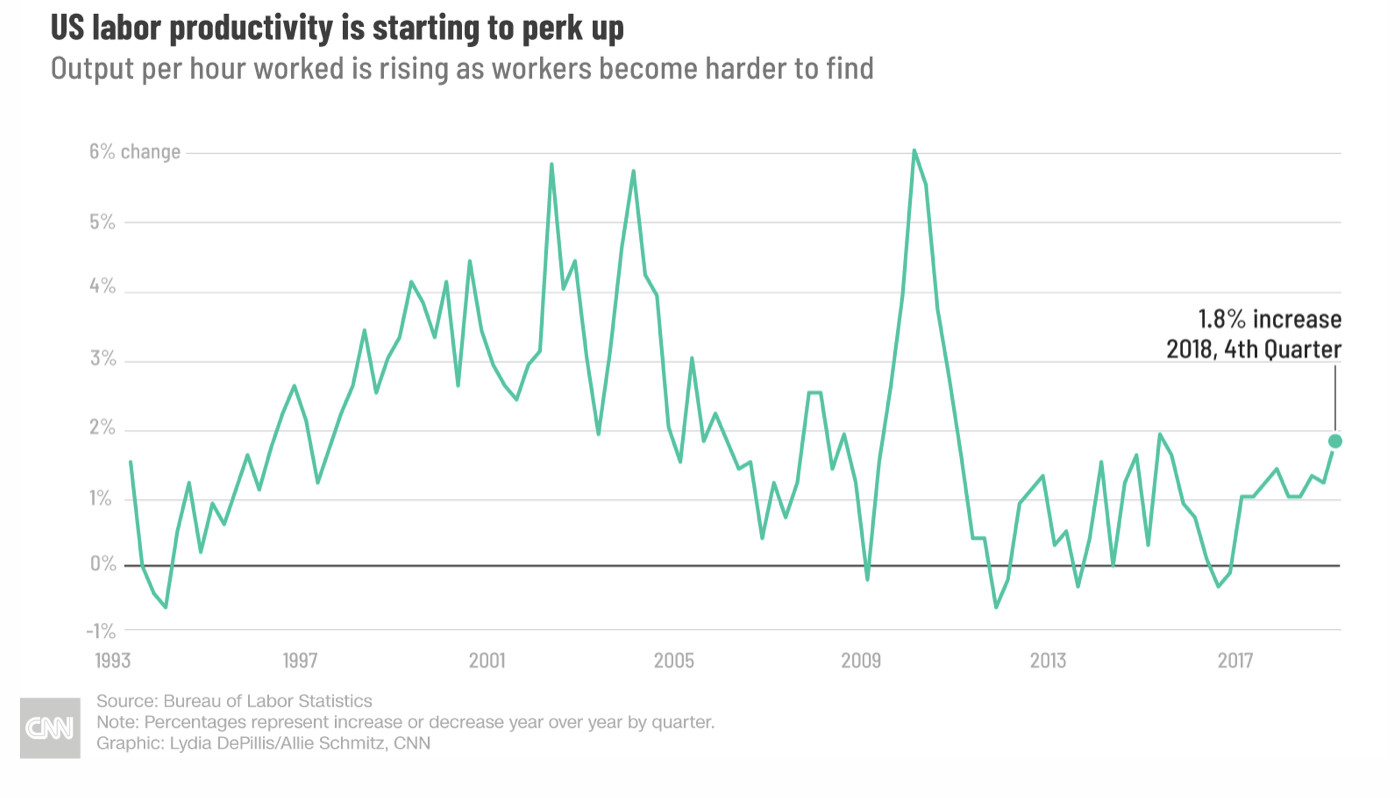

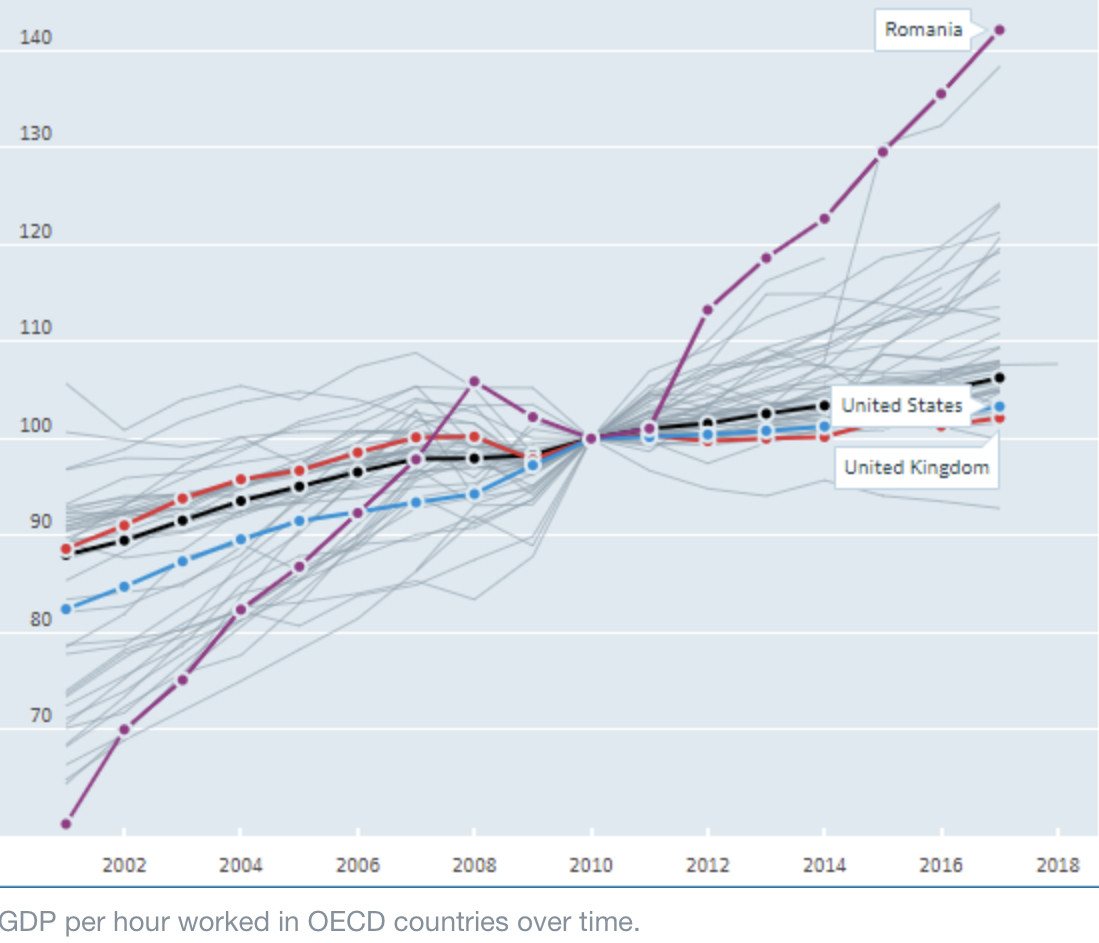

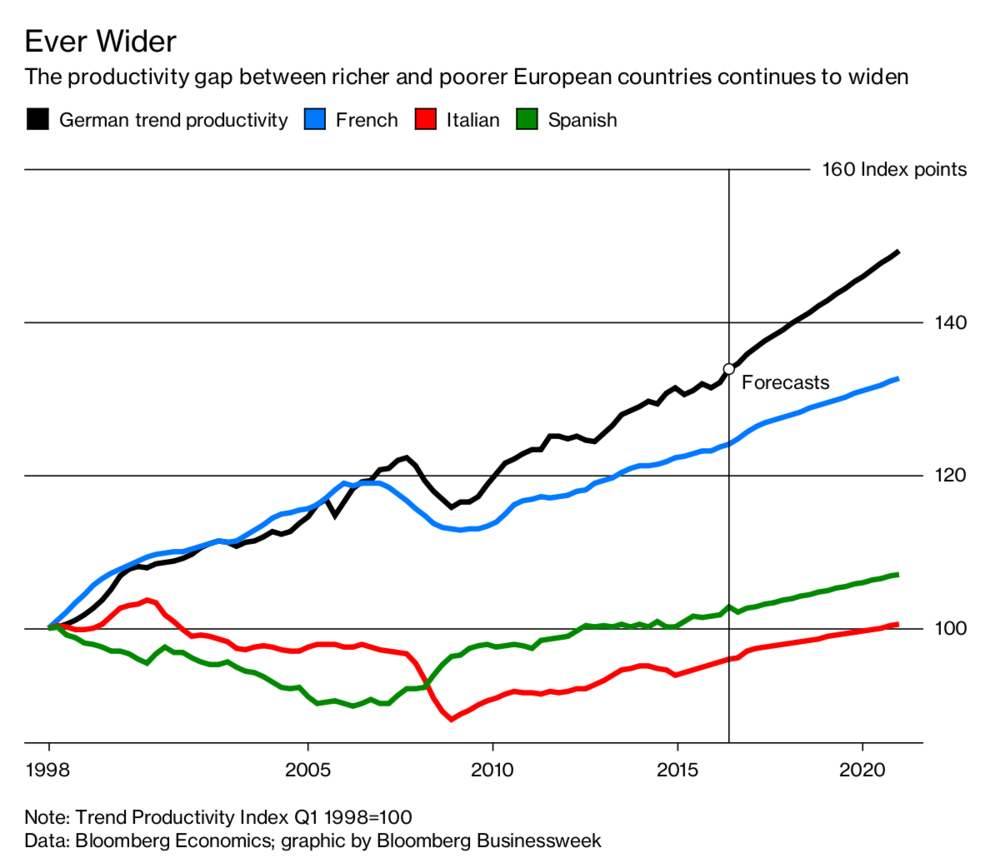

Nel frattempo i dati a fine marzo (cioè pochi giorni fa) sulla crescita dell’economia italiana non potrebbero essere più deludenti. Cito letteralmente un recente articolo a firma di Morya Longo sul Sole 24 Ore: “Che l’Italia cresca meno degli altri Paesi europei è noto a tutti… Un rapporto di The European House-Ambrosetti individua tre motivazioni strutturali: scarsa produttività, scarsa formazione, scarso livello di investimenti. La produttività italiana è cresciuta del 6,7% negli ultimi 23 anni, contro il 31,6% della Germania, il 27,8% della Francia, il 16,8% della Spagna e il 27,4% medio dell’Unione europea. Il motivo principale è dato dal fatto che in Italia è mancata la spinta della cosiddetta produttività «multifattoriale»: quella legata alla managerialità, alla digitalizzazione, alla meritocrazia, alla formazione e all’ambiente economico. Insomma: non cresce un Paese che mette le persone sbagliate nei posti sbagliati e che non ha cultura manageriale. Sul capitale umano l’Italia è ancora più indietro. Il nostro è infatti il Paese con la percentuale di laureati più bassa: solo il 17,7% della popolazione. L’Italia è anche il Paese che investe meno in istruzione, dato che in percentuale al Pil si ferma a un misero 0,3% per le sole università. Molto meno di Spagna (0,6% del Pil), Francia (0,6%) e Germania (0,8%). Anche questo è un freno evidente alla crescita: minori competenze rispetto agli altri Paesi significano infatti minore capacità di innovare. Ma anche minori competenze nella forza lavoro. Infine l’altro grande problema dell’Italia è la scarsità degli investimenti.”

MIGLIORI PROSPETTIVE

Numeri e fatti che lasciano poco spazio alle argomentazioni politiche e retoriche di entrambe le fazioni: maggioranza e opposizione, circa lo stato di salute dell’economia reale del nostro Paese. Ma com’è possibile che i mercati finanziari sottovalutino grandemente il pericolo che l’economia italiana possa avvitarsi ancor di più generando a sua volta una vera e propria crisi di fiducia nel debito pubblico nazionale? Evidentemente non basta guardare alle cifre storiche appena citate ma bisogna piuttosto interpretare i segnali prospettici per trovare una risposta all’altrimenti inspiegabile ottimismo degli investitori circa il destino economico della nostra Penisola.

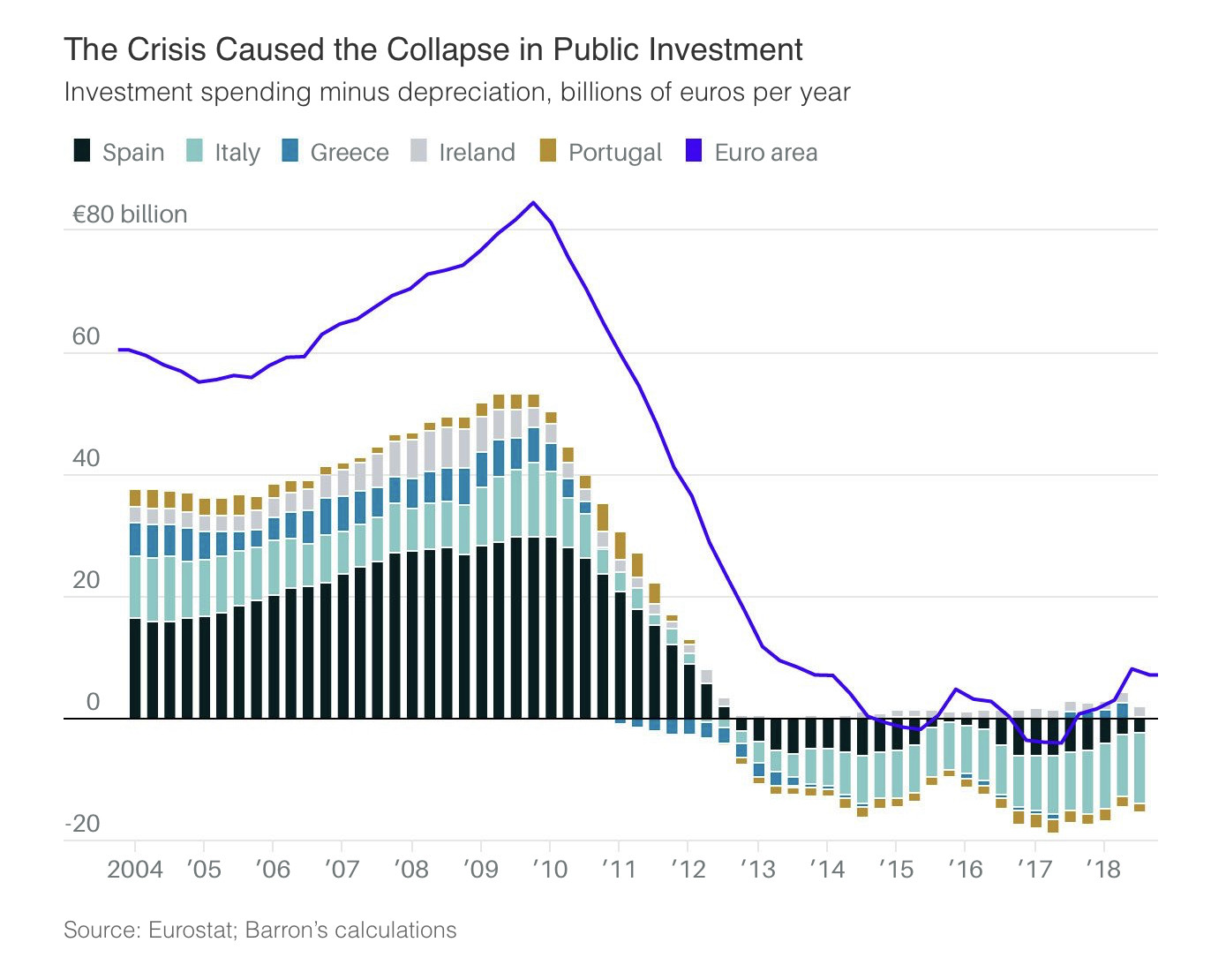

In effetti il governo in questi giorni sta scaldando i motori su un certo numero di fronti caldi in fase di definizione del “DEF” (il documento di programmazione economico finanziaria): lo sblocco dei cantieri per gli investimenti infrastrutturali, la “Flat Tax” (che significa in definitiva un taglio delle tasse sul reddito), il rimborso ai risparmiatori coinvolti nei crack bancari, e un certo numero di semplificazioni burocratiche (ance se di esse è stato annunciato poco o niente). Lo spirito della manovra programmatica è quindi molto chiaro: fare tutto il possibile per far ripartire l’economia italiana nonostante i numerosi vincoli di bilancio e finanziari imposti da Bruxelles. D’altra parte il ritardo nella spesa infrastrutturale accumulato è comune a tutta l’Europa, (come si può vedere dal grafico qui sotto riportato) e dipende dall’impostazione fortemente ideologica della Commissione Europea a proposito del vincolo di bilancio. Un ritardo che lascia sperare nella possibilità che nuovi importanti investimenti saranno deliberati presto dall’intera Unione per recuperare il terreno perduto.

LA FINANZA INTERNAZIONALE SCOMMETTE SULL’ITALIA

E a crederci non sono soltanto gli elettori dell’attuale compagine governativa, bensì gli investitori finanziari stranieri, che notoriamente sono molto meno teneri nei loro giudizi di convenienza.

La maggioranza di governo peraltro si avvia a un mese dalla prossima consultazione elettorale (quella per il rinnovo del Parlamento Europeo, a Maggio) con una prospettiva per lei decisamente positiva, sebbene i sondaggi prevedano una discesa delle preferenze del partito di attuale maggioranza relativa (i 5 Stelle) e una crescita delle preferenze per la Lega di Salvini, accreditato oramai stabilmente di oltre il 30% dei consensi. Il tutto con un pericolo di dissoluzione dell’attuale governo in carica che risulta nei fatti ancora piuttosto limitato, nonostante il bombardamento mediatico che indica un litigio crescente tra i due partiti al governo e le voci che circolano a proposito di Mario Draghi, governatore uscente della Banca Centrale Europea, che sarebbe stato individuato da Mattarella come candidato ideale per gestire la fase successiva all’eventuale crisi di governo e prima delle eventuali elezioni anticipate, che ragionevolmente non ci sarebbero prima dell’autunno inoltrato.

Forse è anche per questo pericolo (il Quirinale non è mai stato tenero con l’attuale governo) che la maggioranza giallo-verde risulta oggi più compatta di quello che la stampa vorrebbe farci credere. E i mercati finanziari ne prendono atto, lasciando lo spread tra i titoli di stato italiani e quelli tedeschi ai minimi dell’anno e premiando addirittura le quotazioni di Piazza Affari e dei BTP.

Forse è anche per questo pericolo (il Quirinale non è mai stato tenero con l’attuale governo) che la maggioranza giallo-verde risulta oggi più compatta di quello che la stampa vorrebbe farci credere. E i mercati finanziari ne prendono atto, lasciando lo spread tra i titoli di stato italiani e quelli tedeschi ai minimi dell’anno e premiando addirittura le quotazioni di Piazza Affari e dei BTP.

MA IL “MAINSTREAM” È IMPIETOSO

Uno iato più forte tra il “mainstream” di stampa e televisioni e il “sentiment” dei pragmatici investitori stranieri non potrebbe nemmeno essere immaginato! Chi ha ragione? Purtroppo nessuno può prevedere il futuro e nè i commentatori nè gli investitori possono essere sicuri delle loro contrastanti indicazioni.

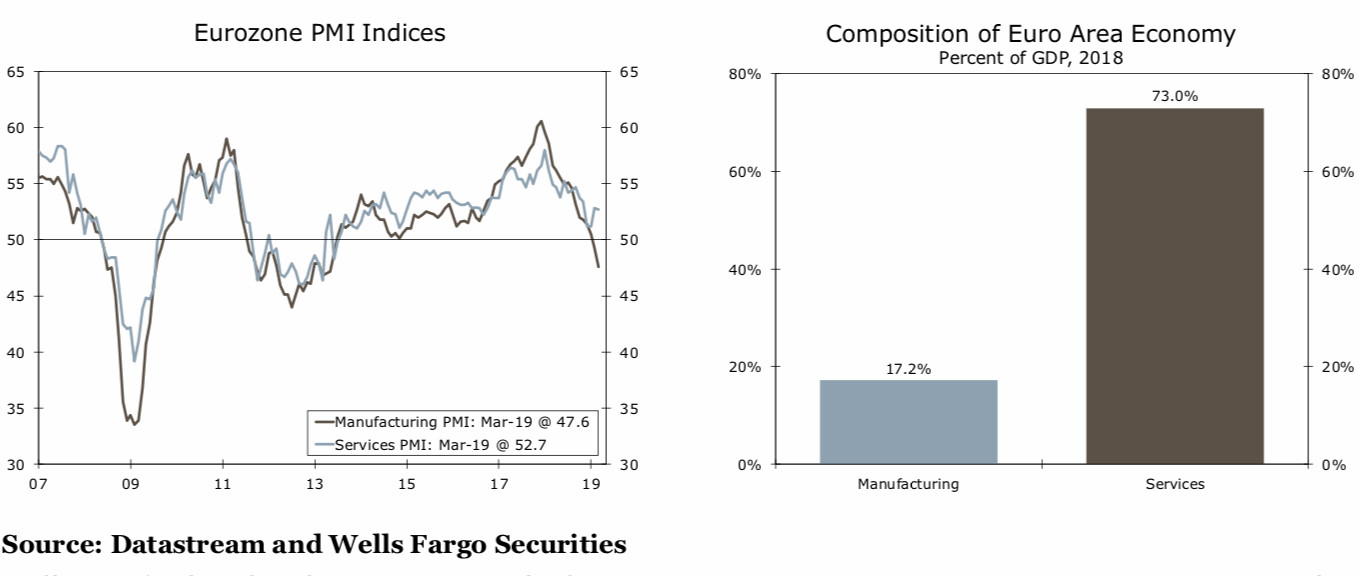

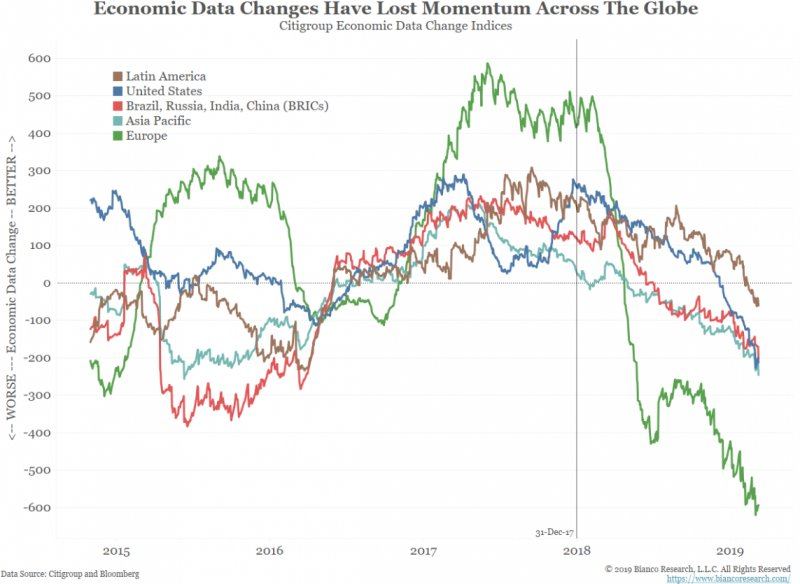

Quel di cui si può tuttavia prendere atto è che la congiuntura internazionale sembra essere indirizzata sulla via del miglioramento, e in particolare la fiducia degli operatori economici tedeschi (riportata dall’indice IFO) sembra essere ripartita a Marzo, mentre Francia e Spagna sembrano continuare la loro crescita sopra la media europea e persino l’andamento del Prodotto Interno Lordo italiano è già tornato sopra lo zero nel primo trimestre 2019. Dunque qualche elemento oggettivo di speranza rimane ancorato ai numeri tendenziali.

MEGLIO LA CINA CHE L’EUROPA?

Il Governo in carica ha oggettivamente le gambe azzoppate dall’eccessivo fardello di debito ereditato e dall’approccio impietoso degli altri membri dell’Unione Europea verso un Paese che le sta provando tutte per riprendere vigore.

Forse è per questo motivo che il Governo ha abbracciato con così grande entusiasmo le proposte giunte dalla Cina per il programma di investimenti della Belt & Road Initiative (la cosiddetta “nuova via della seta”) e i conseguenti capitali in arrivo dall’ex celeste impero. I quali genereranno sicuramente un costo e una qualche dipendenza nei suoi confronti, ma gli italiani si chiedono altresì se la Cina potrà essere per il nostro Paese un partner peggiore che non la la Francia, la Germania, l’Olanda e la Finlandia.

E la risposta non è poi così scontata, come afferma in un recente articolo, tranquillamente e con distacco, l’autorevole rivista americana “Barron’s” (che riflette il punto di vista degli Americani, cioè coloro che avrebbero dovuto indignarsi di più)!

Stefano di Tommaso

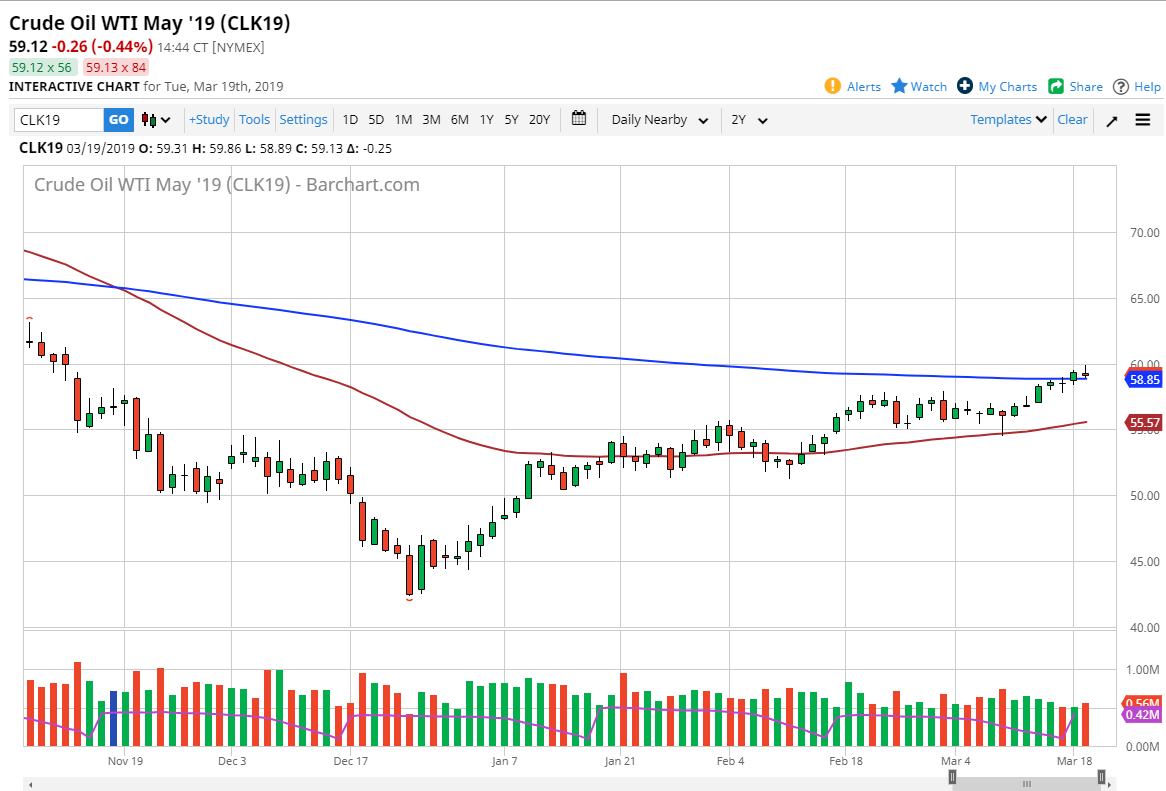

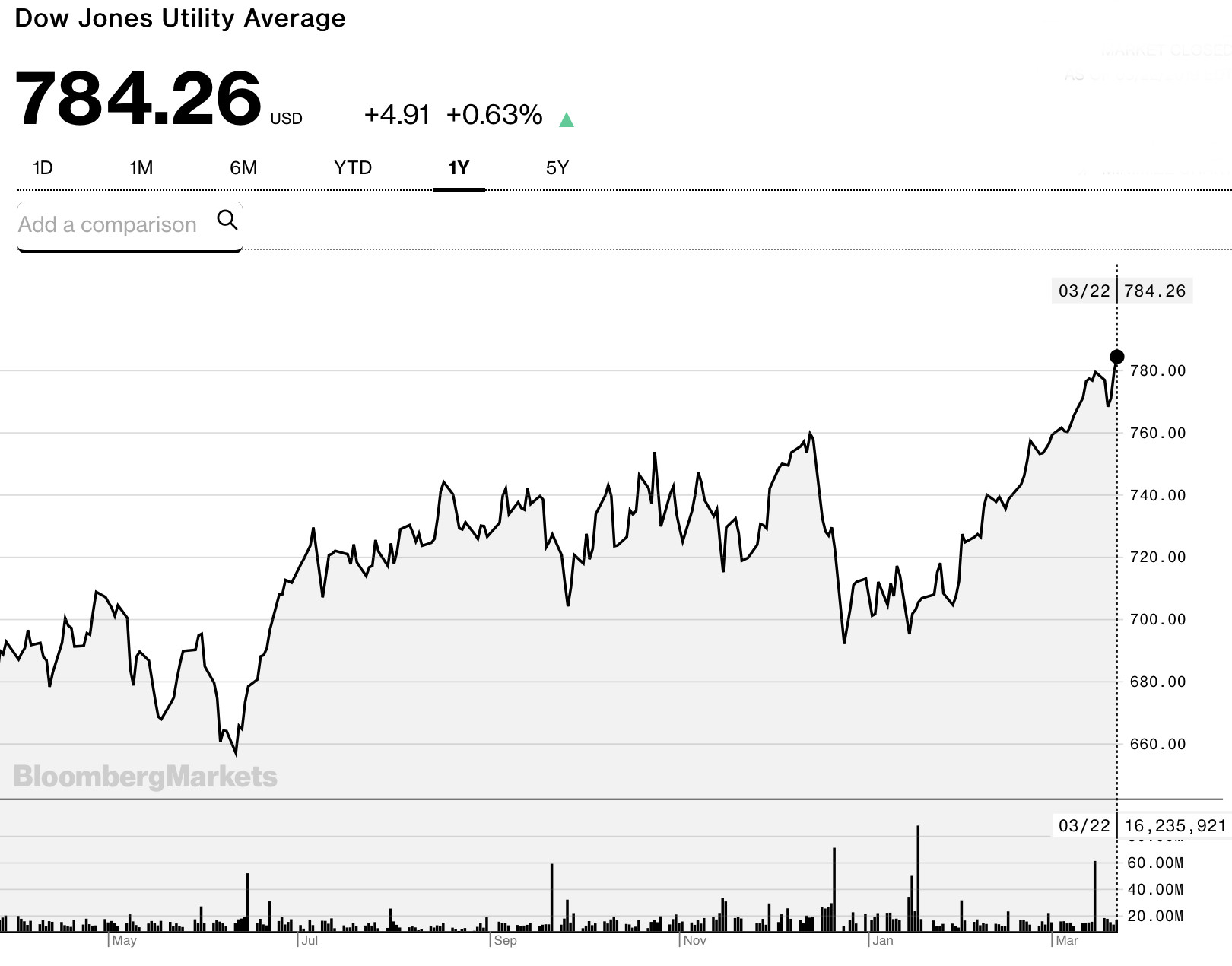

Altro che normalizzazione monetaria dunque, siamo di fatto agli antipodi, anzi peggio che agli antipodi, perché -anche a causa della maggior offerta di moneta da parte delle altre banche centrali che non trova riscontro in altrettanta fiducia nelle borse locali- Wall Street in questi mesi non solo è cresciuta parecchio (vedi grafico qui sopra), ma ha anche continuato a rosicchiare quote di mercato alle altre grandi borse, attirando capitali dal resto del mondo sia perché esprime grandi qualità (liquidità, trasparenza e controlli, eccetera) che per il fatto che il Dollaro è rimasto da tempo in tendenza ascendente contro praticamente tutte le altre valute.

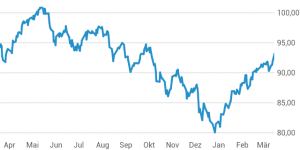

Altro che normalizzazione monetaria dunque, siamo di fatto agli antipodi, anzi peggio che agli antipodi, perché -anche a causa della maggior offerta di moneta da parte delle altre banche centrali che non trova riscontro in altrettanta fiducia nelle borse locali- Wall Street in questi mesi non solo è cresciuta parecchio (vedi grafico qui sopra), ma ha anche continuato a rosicchiare quote di mercato alle altre grandi borse, attirando capitali dal resto del mondo sia perché esprime grandi qualità (liquidità, trasparenza e controlli, eccetera) che per il fatto che il Dollaro è rimasto da tempo in tendenza ascendente contro praticamente tutte le altre valute. L’indice europeo paragonabile allo Standard&Poor 500 riportato qui accanto è infatti l’Eurostoxx 600 qui sotto, che evidentemente si è mosso con più moderazione e in leggero ritardo.

L’indice europeo paragonabile allo Standard&Poor 500 riportato qui accanto è infatti l’Eurostoxx 600 qui sotto, che evidentemente si è mosso con più moderazione e in leggero ritardo.

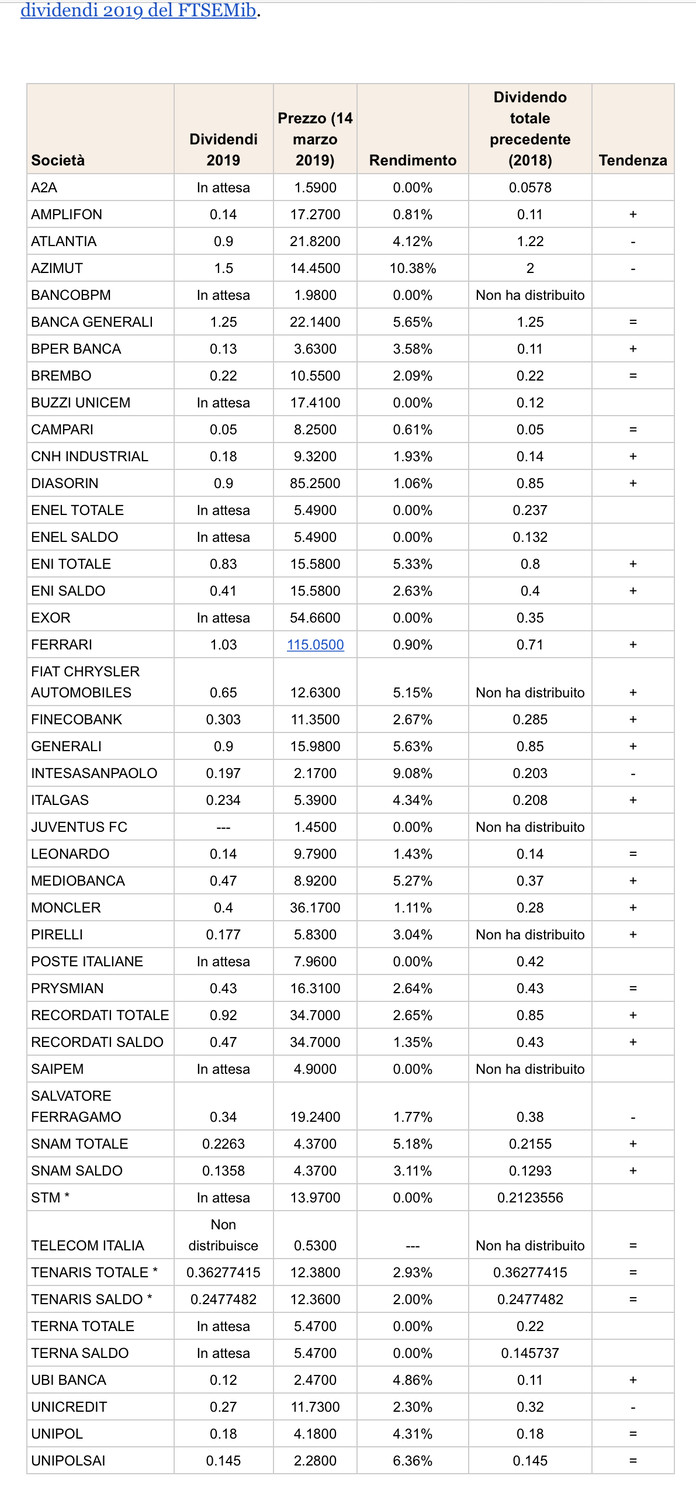

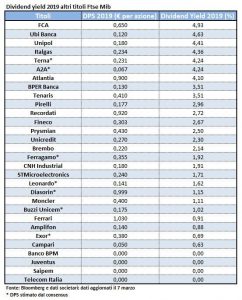

Quello della scarsa prudenza in occasione della distribuzione dei dividendi è spesso il caso degli istituti di credito, ancora oggi alle prese con la necessità di disfarsi di crediti di dubbia restituzione e con un certo scetticismo al riguardo della correttezza delle loro rappresentazioni contabili da parte di chi dovrebbe investirci, istituti che invece in molti casi deliberano generose distribuzioni di dividendi, anche perché la logica delle “stock-options” (la distribuzione al management di opzioni di acquisto di azioni quotate) spinge i loro dirigenti quasi a forzare la mano in tal senso.

Quello della scarsa prudenza in occasione della distribuzione dei dividendi è spesso il caso degli istituti di credito, ancora oggi alle prese con la necessità di disfarsi di crediti di dubbia restituzione e con un certo scetticismo al riguardo della correttezza delle loro rappresentazioni contabili da parte di chi dovrebbe investirci, istituti che invece in molti casi deliberano generose distribuzioni di dividendi, anche perché la logica delle “stock-options” (la distribuzione al management di opzioni di acquisto di azioni quotate) spinge i loro dirigenti quasi a forzare la mano in tal senso.