Le borse stanno vivendo un momento di traslazione dopo lo scoppiettante inizio del 2019, l’arrivo del quale ha regalato a chi investe una performance che potrebbe essere considerata già valida per tutto il resto dell’anno. Oggi l’economia di carta sembra sonnecchiare senza molti timori, mentre è assai difficile affermare che anche per l’economia reale va tutto bene: i dati macroeconomici non sono affatto rassicuranti e l’intero sistema industriale planetario sembra registrare un rallentamento. E ci si chiede se potrà contagiare anche i mercati finanziari.

PERSINO L’AMERICA TEME LA RECESSIONE

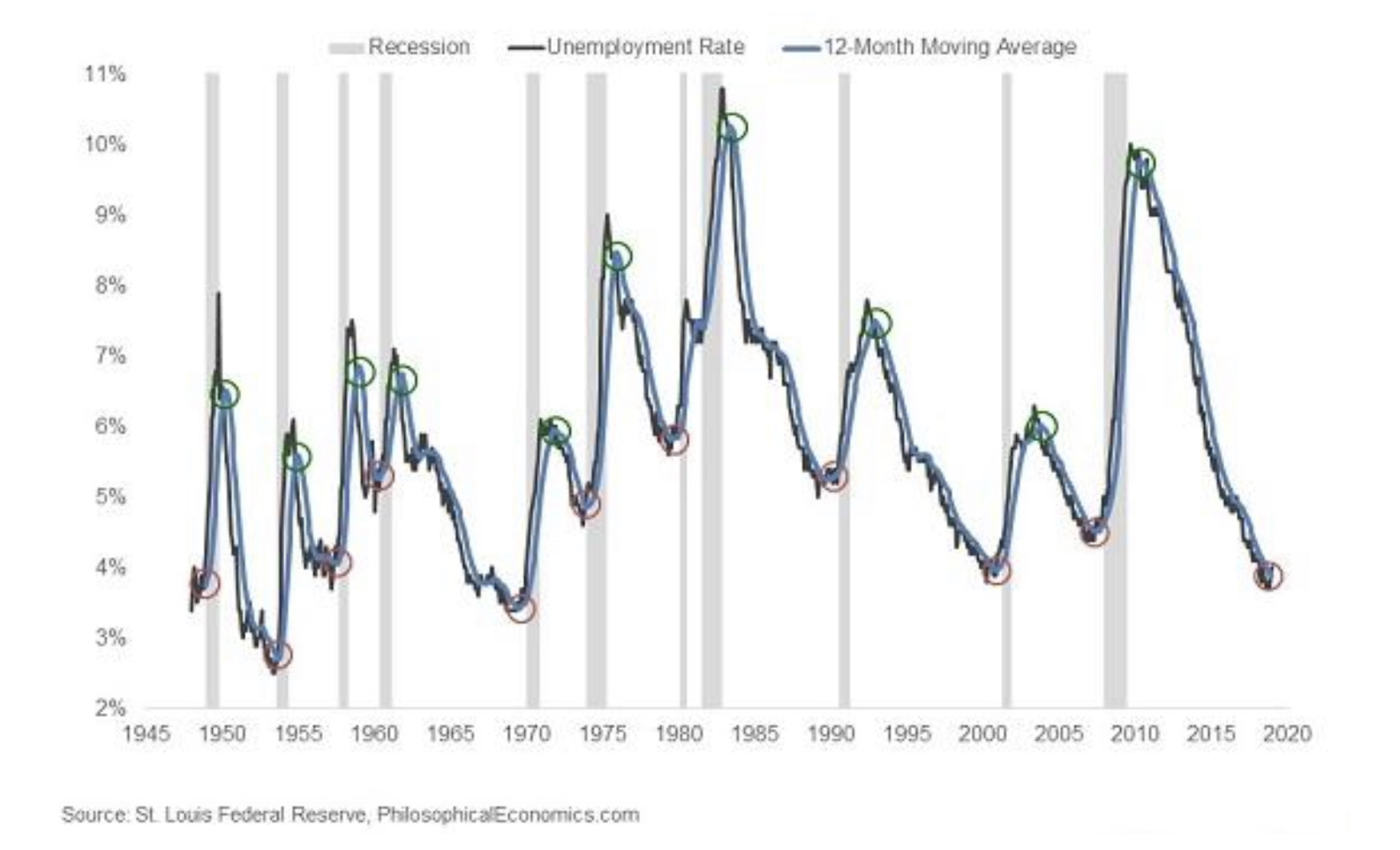

I dati statistici parlano chiaro persino in America (la stessa che ancora prevede di chiudere l’anno in corso con una crescita del Prodotto Interno Lordo al 3%, e che probabilmente dovrà presto rivedere quel numero al ribasso): il rallentamento della crescita economica è sotto gli occhi di tutti. Persino la disoccupazione in America rischia di riprendersi, sebbene con il 3,7% sia scesa a poco più di un terzo della nostra, mentre calano la crescita della produzione manifatturiera, i prezzi degli immobili, la fiducia dei consumatori, l’erogazione di credito alle piccole imprese, e mentre il debito pubblico supera il livello di guardia. L’America però sul piatto da poker della crescita economica ha da tempo giocato la sua carta migliore: gli investimenti sull‘innovazione, in molti casi destinati a portare dei frutti persino in caso di recessione.

L’INDUSTRIA EUROPEA GIÀ ARRANCA

Il continente europeo purtroppo non se la cava affatto altrettanto bene. Il governo italiano sta cercando come può di creare nuovi stimoli all’economia ma l’impostazione complessiva dell’Unione tende a limitarne l’efficacia: sarà già un bel risultato se riusciremo a contrastare la frenata delle esportazioni e la diminuzione del potere d’acquisto dei consumatori, facendo terminare l’anno poco sopra la parità.

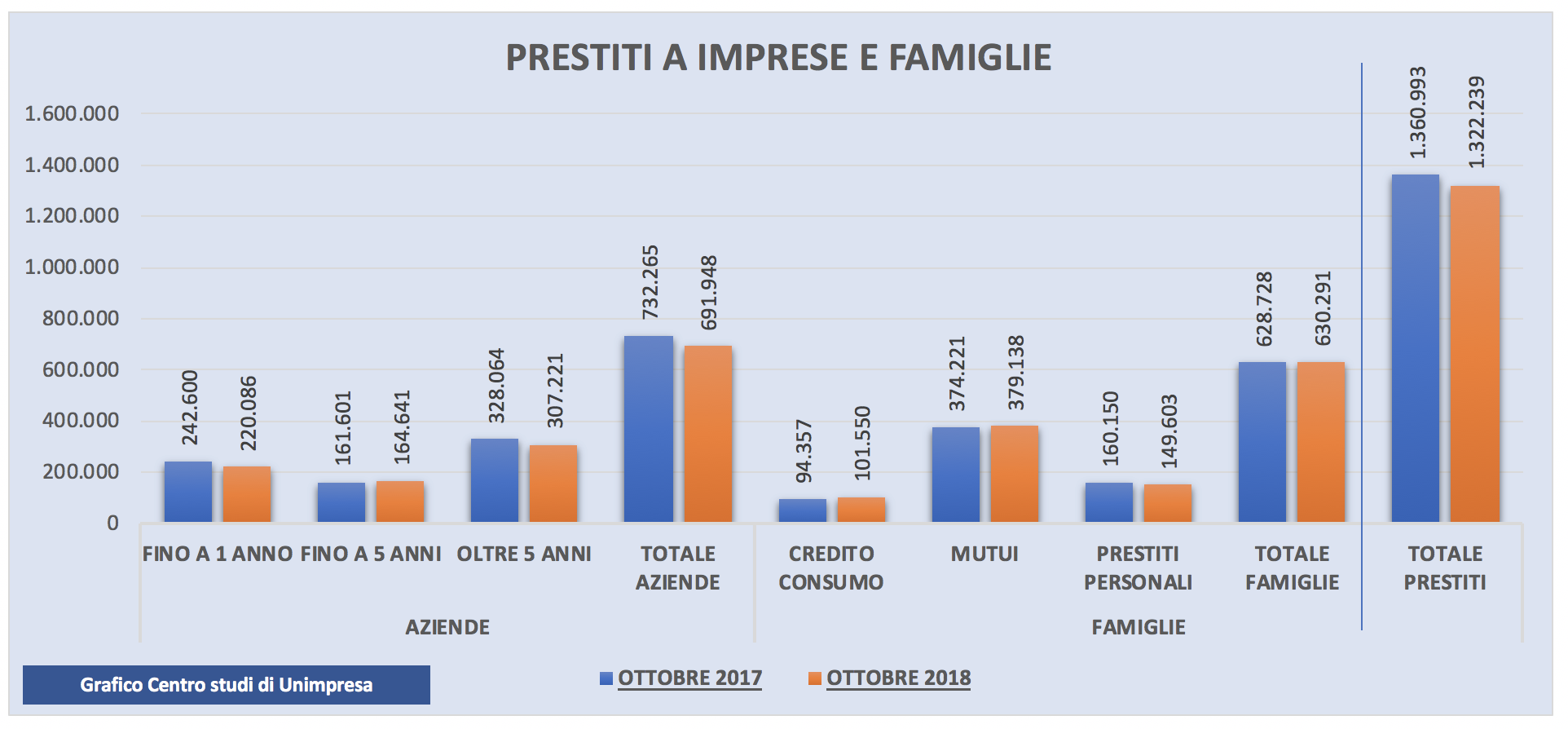

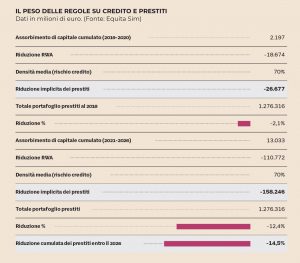

Frenano pesantemente la crescita economica e un certo malessere delle banche, che soffrono per i tassi bassi e la liquidità che vola oltre oceano. La riduzione del credito alle piccole e medie imprese è particolarmente rilevante in Italia, dove rischia nel 2019 di risultare maggiore di quella registrata nel 2018 (oltre 40 miliardi di euro). I fattori esterni congiurano con gli scontri politici per le prossime elezioni europee, a tarpare le ali all’economia del nostro Paese, sebbene è probabile che anche l’anno in corso risulti positivo per il turismo e l’industria alimentare nazionali.

Frenano pesantemente la crescita economica e un certo malessere delle banche, che soffrono per i tassi bassi e la liquidità che vola oltre oceano. La riduzione del credito alle piccole e medie imprese è particolarmente rilevante in Italia, dove rischia nel 2019 di risultare maggiore di quella registrata nel 2018 (oltre 40 miliardi di euro). I fattori esterni congiurano con gli scontri politici per le prossime elezioni europee, a tarpare le ali all’economia del nostro Paese, sebbene è probabile che anche l’anno in corso risulti positivo per il turismo e l’industria alimentare nazionali.

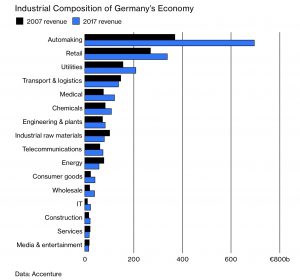

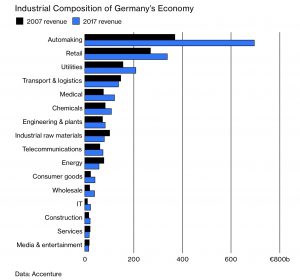

La Germania è risultata ancor più vulnerabile dell’Italia all’arrivo della recessione nel 2019, non soltanto perché fortemente dipendente dall’andamento delle esportazioni, ma anche perché è risultata troppo esposta all’andamento -non positivo- dell’industria automobilistica, sottoposta a sempre più stringenti regolamentazioni ambientali e al cambio di paradigma che viene imposto dalle auto elettriche. Peraltro le condizioni generali dell’economia-molto migliori delle nostre- hanno fatto sì che i consumi tedeschi sino ad oggi non subissero forti ripercussioni.

La Germania è risultata ancor più vulnerabile dell’Italia all’arrivo della recessione nel 2019, non soltanto perché fortemente dipendente dall’andamento delle esportazioni, ma anche perché è risultata troppo esposta all’andamento -non positivo- dell’industria automobilistica, sottoposta a sempre più stringenti regolamentazioni ambientali e al cambio di paradigma che viene imposto dalle auto elettriche. Peraltro le condizioni generali dell’economia-molto migliori delle nostre- hanno fatto sì che i consumi tedeschi sino ad oggi non subissero forti ripercussioni.

LE CONTROMOSSE DELLE BANCHE CENTRALI

D’altra parte, proprio perché il timore di una recessione globale è oramai generalizzato, le banche centrali si preparano (tutte) a tornare a immettere stimoli monetari (come il Quantitative Easing o il TLTRO), per cercare di prevenire e contrastare la possibilità di una deriva eccessiva, e questo apparentemente ha ottenuto l’effetto di rassicurare i mercati borsistici, i quali ne risulterebbero beneficiari molto prima che il mondo manifatturiero. Addirittura il Tesoro britannico ha accantonato una liquidità di emergenza del valore di 4 miliardi di sterline, mentre la Banca d’Inghilterra non ha escluso la possibilità di intervenire, nello scenario peggiore -quello del “no deal Brexit- con un taglio dei tassi. L’opinione prevalente è che nel breve termine tali contromisure sortiranno un effetto positivo, soprattutto sul fronte dell’erogazione del credito alle imprese, mentre è meno chiaro cosa possa succedere nell’arco di un anno o più.

LE TEORIE ECONOMICHE NON AIUTANO

In congiunture come quella attuale non c’è allora da stupirsi se -nell’incertezza- tutti gli osservatori corrono a scrutare teorie economiche vecchie e nuove che aiutino a chiarire se sono fondati i timori di essere giunti al termine del ciclo economico espansivo. La crescita economica globale sta soltanto prendendosi una “boccata d’aria” o una nuova tempesta perfetta è in procinto di abbatterla? Come sempre è più probabile che la verità sia nel mezzo, il che però non risulterebbe un granché di buona notizia perché contribuirebbe a rafforzare ugualmente i timori e le perplessità degli operatori economici in procinto di effettuare nuovi investimenti.

Ma rispondere sarebbe più facile se potessimo spiegare perché periodicamente la crescita economica si trasforma nel suo opposto. Quali sono le ragioni determinanti? Questa tendenza alle oscillazioni del pendolo è irrinunciabile oppure si può sperare in una crescita economica prolungata senza preoccuparsene troppo ?

QUATTRO SCUOLE DI PENSIERO

Sono queste le domande cui numerosi economisti hanno tentato di rispondere nell’ultimo secolo, sfornando ipotesi per tutti i gusti di cui vorrei fare soltanto quattro rapidissime citazioni:

- dalla scuola austriaca che vede nelle manovre delle banche centrali la causa prima del disequilibrio che in prima battuta droga i mercati ma poi porta all’effetto opposto,

- alla teoria Keynesiana secondo la quale il governo può allentare gli effetti della recessione tagliando le tasse ed aumentando la spesa pubblica.

- Quest’ultima è contrastata dalla “scuola monetarista” secondo la quale il concetto di ciclo economico è controverso e le sue fasi sono da intendersi piuttosto come fluttuazioni irregolari (per citarne solo alcuni) derivanti dalla maggiore o minore disponibilità di denaro liquido e dalla sua velocità di circolazione.

- Negli ultimi anni si è poi diffusa la cosiddetta “Modern Monetary Theory”, che vede il governo di ciascuna nazione che possiede sovranità monetaria (non l’Italia, dunque) come un monopolista capace di controllare l’economia con la sua spesa, le sue tasse e il suo debito. In questa logica non importa quale sia il livello del deficit o del debito pubblico, purché l’inflazione sia sotto controllo e si possa raggiungere la piena occupazione. Insomma la negazione della concezione della scuola austriaca.

Morale: sembra proprio che non esista alcuna teoria universalmente valida e condivisa da tutti a proposito dei cicli economici, nè una ricetta che ne derivi consigli utili a prevenire o limitare i danni di una possibile recessione! Se questo è vero è come dire che non ci sono prove che le teorie sul ciclo economico rispondano a verità nè che esistono ragioni universali che ne spieghino l’andamento, e nemmeno una teoria condivisa circa gli arnesi di politica economica da usare di conseguenza.

LE “UNIFORMITÀ RELATIVE” FANNO TREMARE

Eppure se guardiamo al passato, esistono eccome delle “uniformità relative” e degli strumenti per Identificare a quale punto del ciclo economico ci troviamo. Questo perché dopo qualche anno di espansione l’economia di ciascuna nazione è sempre tornata a contrarsi, e questo è ciò che sembra accadere già oggi all’Europa, a prescindere dalle teorie e dalle spiegazioni possibili, così pure ci sono segnali di rallentamento della crescita economica anche in America e ancor più in Cina, esattamente come era avvenuto alla vigilia dei precedenti momenti di inversione del ciclo economico.

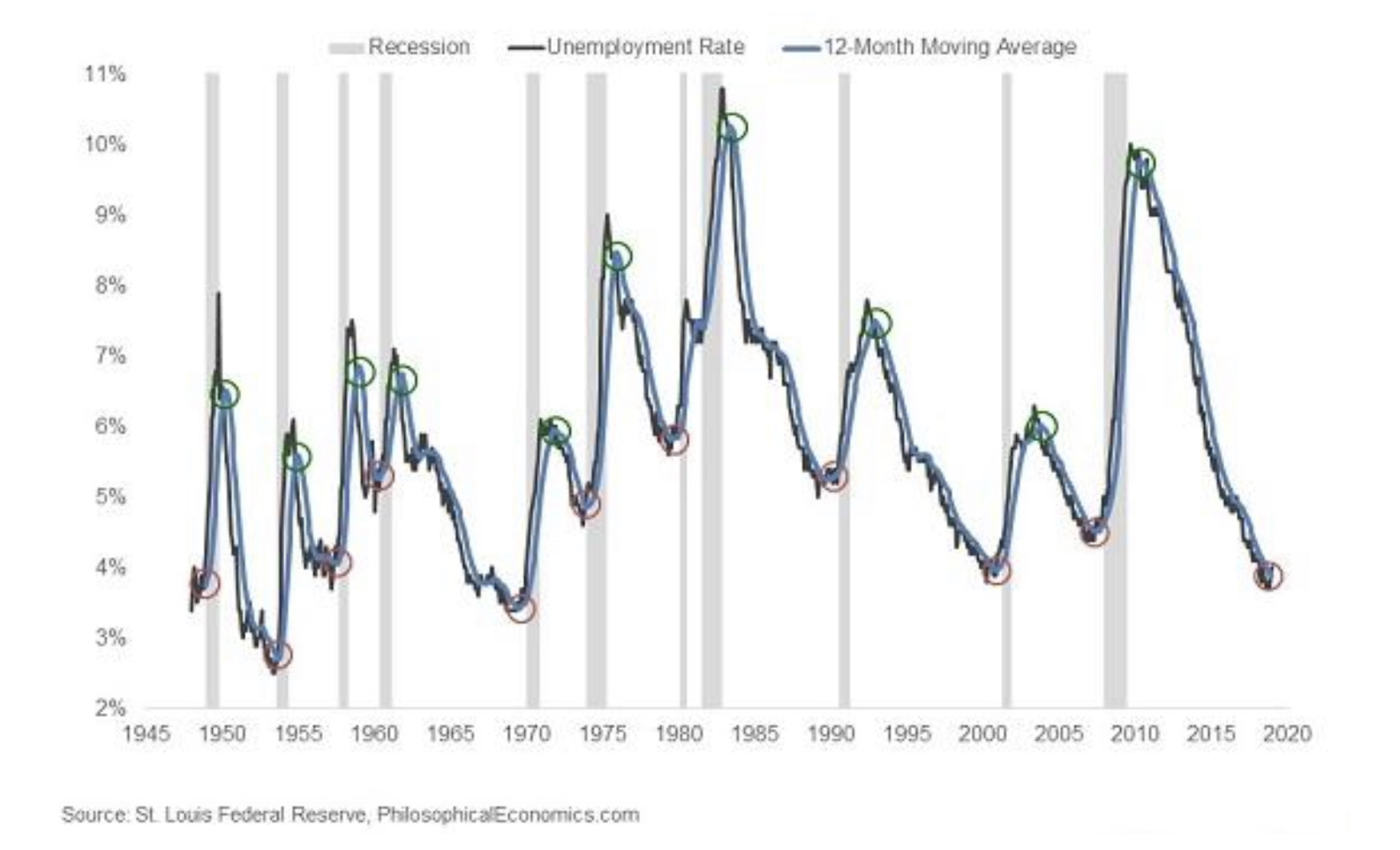

Il grafico sottostante (riferito agli U.S.A.) può mostrarci ad esempio che l’andamento della disoccupazione tende a scendere ai minimi poco prima che arrivi una recessione (fascia grigia) per poi risalire bruscamente.

Lo stesso discorso si può fare a proposito dell’indice di fiducia dei consumatori, che si riporta rapidamente in territorio positivo (colore verde) subito dopo la fine di ogni nuova recessione per poi declinare progressivamente mano mano che si prosegue nel corso del ciclo economico espansivo.

Il problema di un tale approccio però è che molte considerazioni valide per ciascuna nazione rischiano di risultare poco valide per il mondo intero, dal momento che le oscillazioni della crescita economica sono quasi sempre sfasate tra una nazione e l’altra.

D’altra parte ciò può essere un bene, dal momento che i veri problemi si manifestano quando tutto il mondo contemporaneamente si avvia verso la recessione, e ciascuna area geografica contagia le altre.

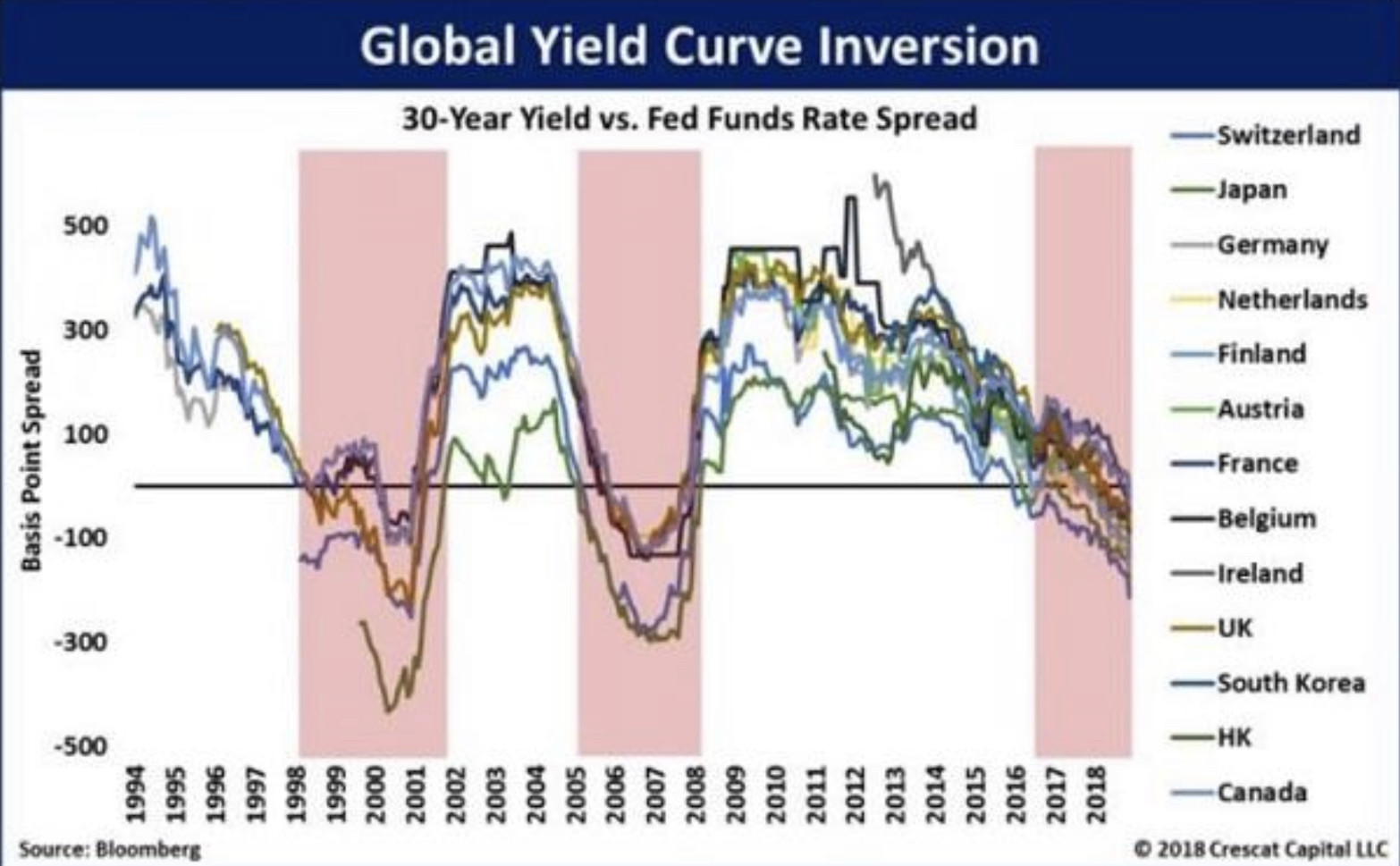

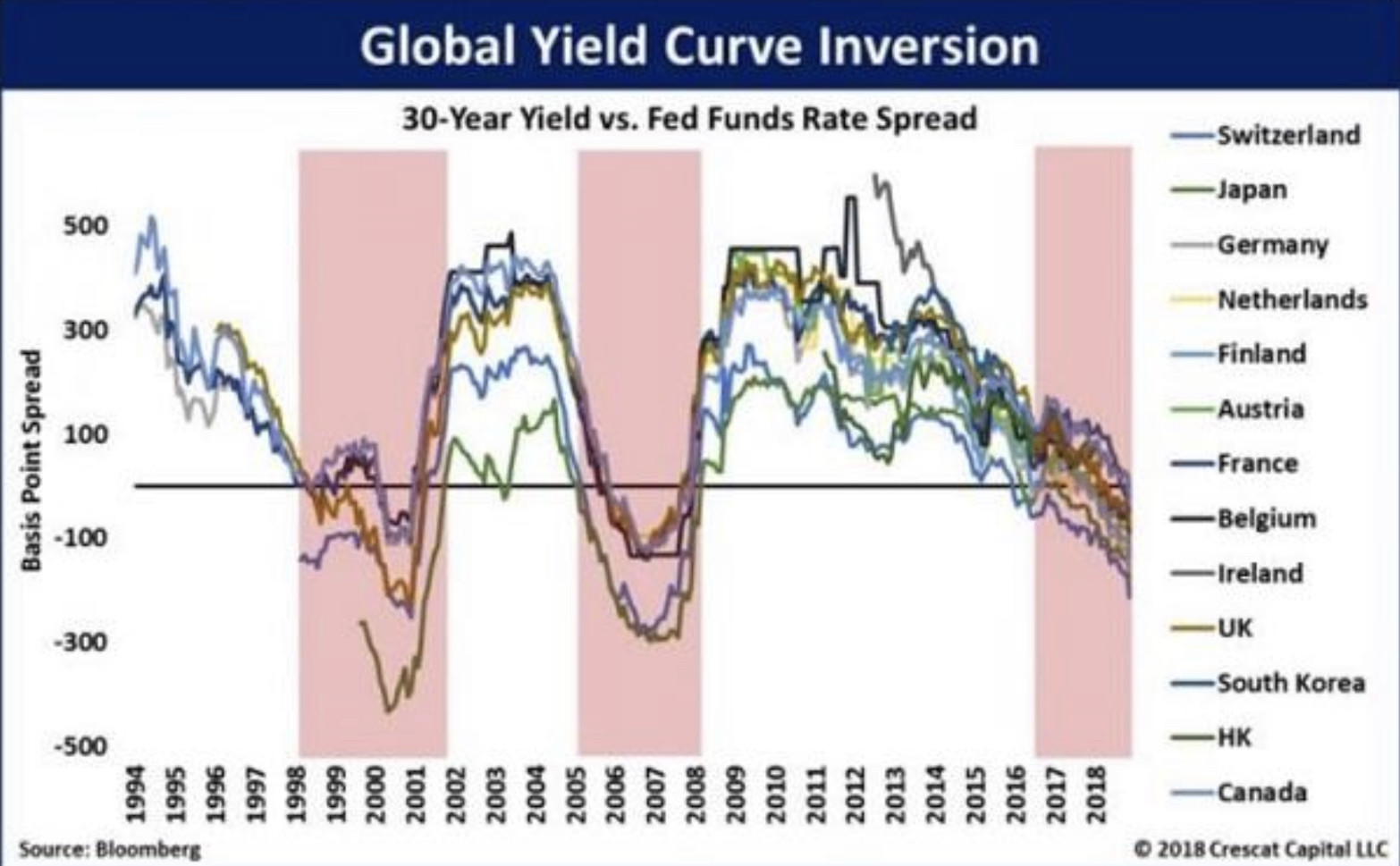

Ci sono peraltro sempre maggiori collegamenti tra i mercati finanziari di tutto il mondo e alcune variabili tendono oramai a oscillare in perfetta sincronia. Si guardi per esempio all’inversione della cosiddetta “curva dei rendimenti”: una tendenza manifestatasi con costanza negli ultimi decenni in tutto il pianeta, alla vigilia di ogni recessione c’è stata infatti una sensibile riduzione (sino all’inversione) delle differenze dei rendimenti finanziari tra il breve e il lungo termine, come è mostrato dal grafico che segue:

Se da un segnale così forte dovessimo dunque dedurne qualcosa in termini predittivi, allora sarebbe piuttosto probabile che il momento attuale esprima la potenzialità dell’arrivo di una nuova recessione, così come è successo quasi sempre in precedenza.

IL DEBITO GLOBALE È FUORI CONTROLLO

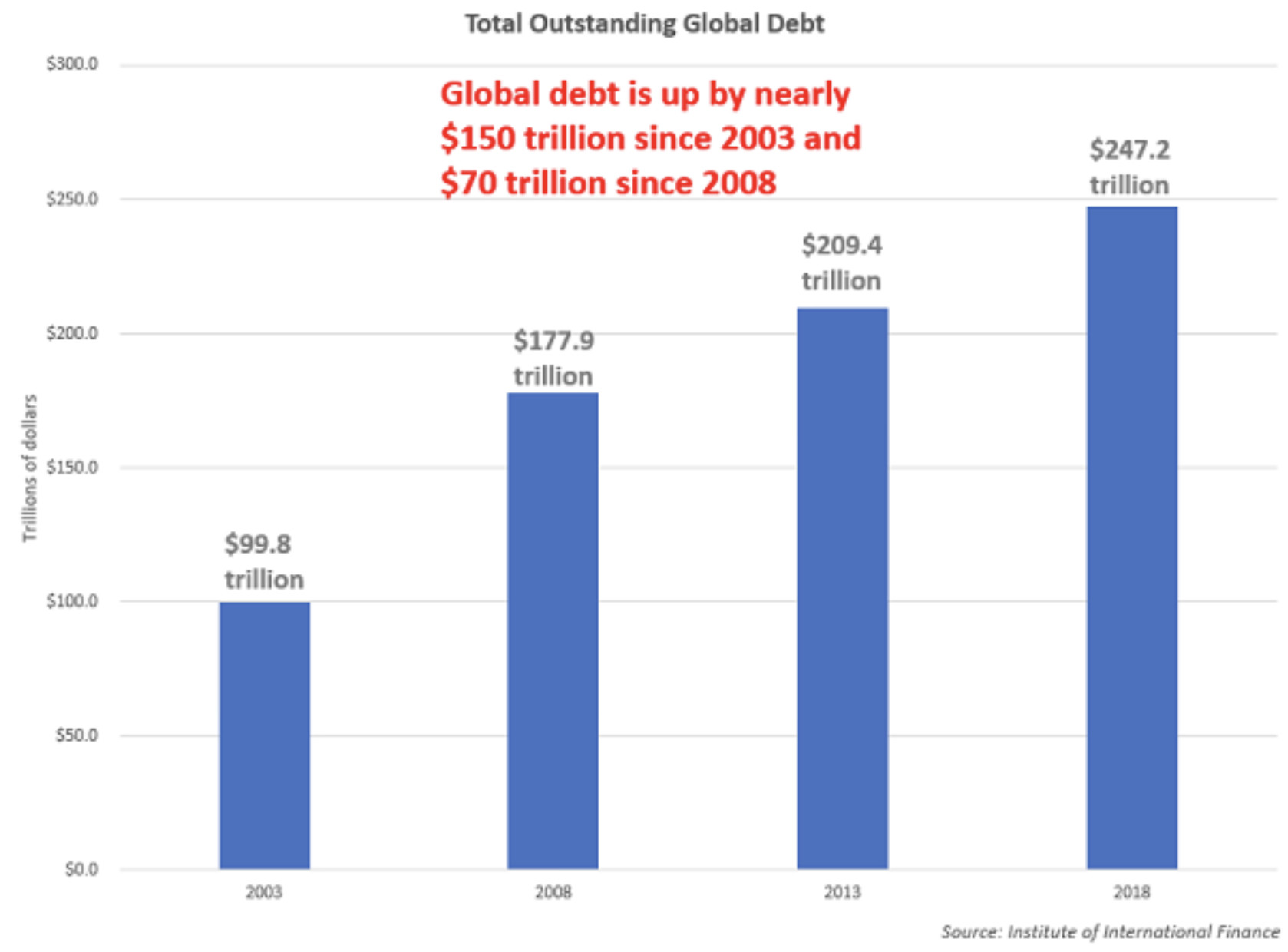

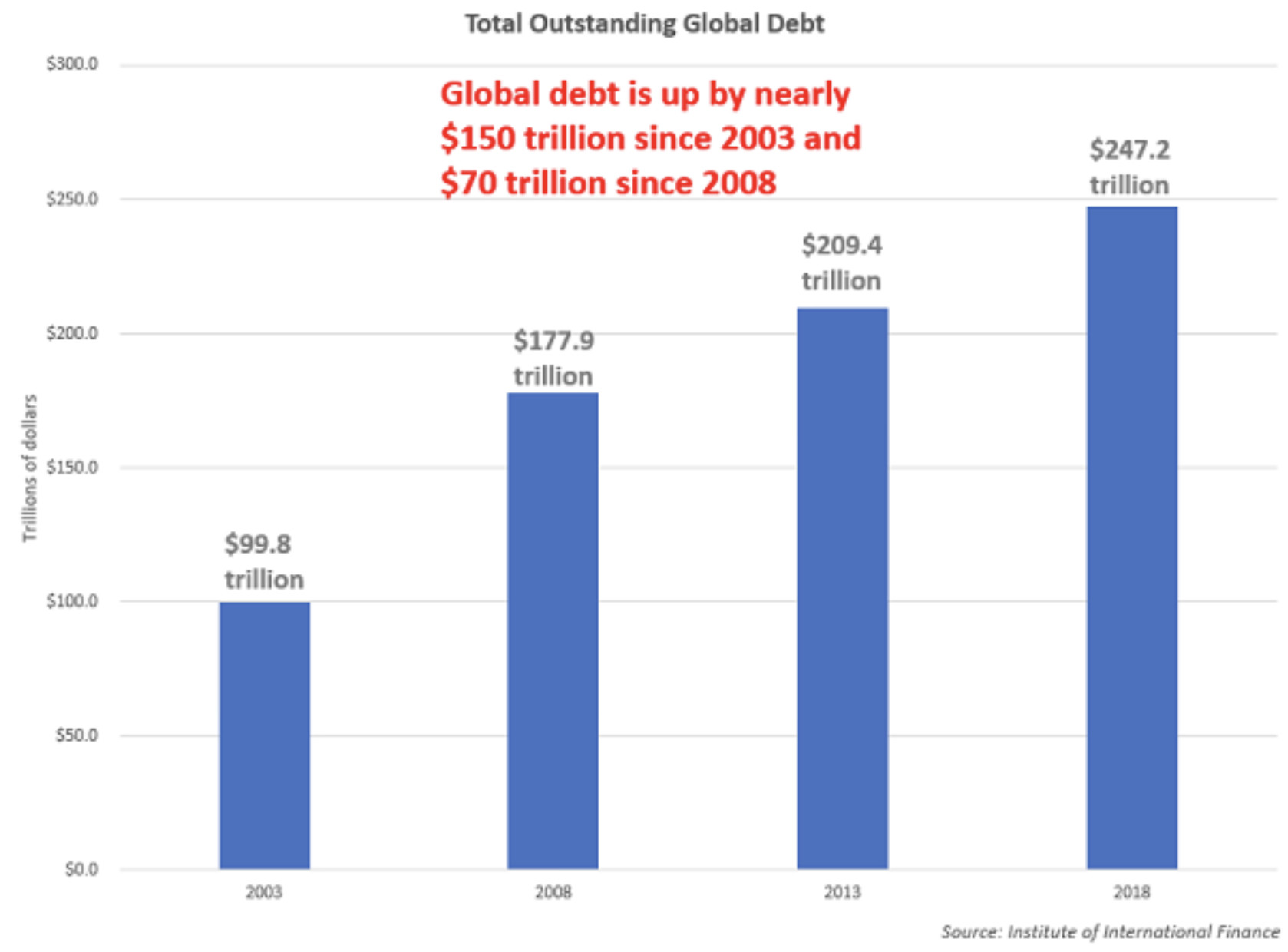

Ma il mondo deve anche confrontarsi con una variabile che sembra essere uscita fuori controllo soltanto negli ultimi anni: l’espansione del debito globale. Nel grafico qui sotto ne vediamo le proporzioni: alla fine dell’anno in corso probabilmente conviveremo con un debito complessivo globale che è semplicemente triplicato rispetto a quello del 2003, come mostrato dal grafico che segue:

Una crisi di fiducia prossima ventura insomma trascinerebbe con sè una crisi del debito le cui proporzioni si sono sensibilmente ampliate negli ultimi dieci anni. Difficile ovviamente dedurne delle indicazioni pratiche circa le azioni da intraprendere, tanto a livello pubblico quanto dei propri investimenti privati. E di conseguenza è difficile dedurne delle cautele possibili, ma certamente il contesto macroeconomico in cui ci troviamo sembra premonire -senza precisarne il momento- l’arrivo di una nuova recessione globale e il livello di indebitamento cui si è spinto l’intero pianeta non fa presumere nulla di buono circa la sorte possibile delle attività finanziarie in contesti come quello attuale.

Ma, come appena specificato, nessuno sa quando arriverà quel momento. America e Cina -per motivi politici- concordano fortemente nel cercare soluzioni per prolungare la durata dell’attuale ciclo economico, ma ciò non sarà possibile se il resto del mondo andrà ugualmente sott’acqua (e l’Europa ci è molto vicina).

QUALE DIVERSIFICAZIONE DEGLI INVESTIMENTI ?

Non è un caso che oramai già da qualche tempo gli investitori di tutto il mondo cerchino protezione del valore delle ricchezze amministrate nelle più svariate direzioni della diversificazione degli investimenti, ma in un mondo dove gli andamenti di quasi tutte le attività finanziarie sembrano sempre più fortemente correlati tra di loro, è davvero difficile ottenerla.

Qualcuno dice che quella protezione potrebbe arrivare dal mattone e dalle cosiddette “utilities” (attività economiche di produzione di beni e servizi di pubblica utilità) cioè dagli investimenti anticiclici per eccellenza, qualcun altro dice che tale difesa può trovare attuazione investendo di più sui mercati delle economie emergenti del pianeta (quelle meno colpite oggi dalla speculazione), i quali risentiranno meno di un’eventuale crisi perché hanno meno da perdere e perché la crescita demografica sospinge le loro economie.

Ma la verità è che, sebbene molti dati inizino a parlar chiaro circa la possibilità di una recessione globale, resta molto difficile presagire temporali mentre ancora il sole splende a cielo terso, e che in casi come questo si corre persino il rischio di essere additati per il malaugurio!

Stefano di Tommaso

Frenano pesantemente la crescita economica e un certo malessere delle banche, che soffrono per i tassi bassi e la liquidità che vola oltre oceano. La riduzione del credito alle piccole e medie imprese è particolarmente rilevante in Italia, dove rischia nel 2019 di risultare maggiore di quella registrata nel 2018 (oltre 40 miliardi di euro). I fattori esterni congiurano con gli scontri politici per le prossime elezioni europee, a tarpare le ali all’economia del nostro Paese, sebbene è probabile che anche l’anno in corso risulti positivo per il turismo e l’industria alimentare nazionali.

Frenano pesantemente la crescita economica e un certo malessere delle banche, che soffrono per i tassi bassi e la liquidità che vola oltre oceano. La riduzione del credito alle piccole e medie imprese è particolarmente rilevante in Italia, dove rischia nel 2019 di risultare maggiore di quella registrata nel 2018 (oltre 40 miliardi di euro). I fattori esterni congiurano con gli scontri politici per le prossime elezioni europee, a tarpare le ali all’economia del nostro Paese, sebbene è probabile che anche l’anno in corso risulti positivo per il turismo e l’industria alimentare nazionali. La Germania è risultata ancor più vulnerabile dell’Italia all’arrivo della recessione nel 2019, non soltanto perché fortemente dipendente dall’andamento delle esportazioni, ma anche perché è risultata troppo esposta all’andamento -non positivo- dell’industria automobilistica, sottoposta a sempre più stringenti regolamentazioni ambientali e al cambio di paradigma che viene imposto dalle auto elettriche. Peraltro le condizioni generali dell’economia-molto migliori delle nostre- hanno fatto sì che i consumi tedeschi sino ad oggi non subissero forti ripercussioni.

La Germania è risultata ancor più vulnerabile dell’Italia all’arrivo della recessione nel 2019, non soltanto perché fortemente dipendente dall’andamento delle esportazioni, ma anche perché è risultata troppo esposta all’andamento -non positivo- dell’industria automobilistica, sottoposta a sempre più stringenti regolamentazioni ambientali e al cambio di paradigma che viene imposto dalle auto elettriche. Peraltro le condizioni generali dell’economia-molto migliori delle nostre- hanno fatto sì che i consumi tedeschi sino ad oggi non subissero forti ripercussioni.

Per Scauri, il gestore azionario Italia di Lemanik Asset Management, è meglio ridere nei portafogli di investimento il settore bancario alla luce del rallentamento del pil italiano, della crescente pressione da parte del regolatore europeo (la BCE, che si fida sempre meno di Bankitalia) e della difficoltà nel generare un accettabile margine di interesse.

Per Scauri, il gestore azionario Italia di Lemanik Asset Management, è meglio ridere nei portafogli di investimento il settore bancario alla luce del rallentamento del pil italiano, della crescente pressione da parte del regolatore europeo (la BCE, che si fida sempre meno di Bankitalia) e della difficoltà nel generare un accettabile margine di interesse. Inoltre prosegue il rapporto di Equita, entro il 2020 le banche dovranno rifinanziare una raccolta pari a 200 miliardi, di cui 188 miliardi attraverso il programma di liquidità della Bce ma stima che se il 40% dell’esposizione con la Bce dovesse essere rinnovata, non ci dovrebbero essere “rischi di ulteriore deleveraging sugli impieghi” e perciò “le banche dovranno emettere almeno 70 miliardi di bond e ridurre di 27 miliardi (-18%) i Btp nel loro portafoglio. Il contesto in cui operano le banche italiane viene definito dunque “sempre più sfidante”.

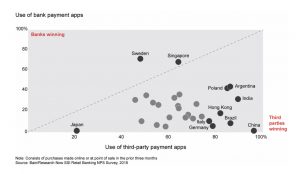

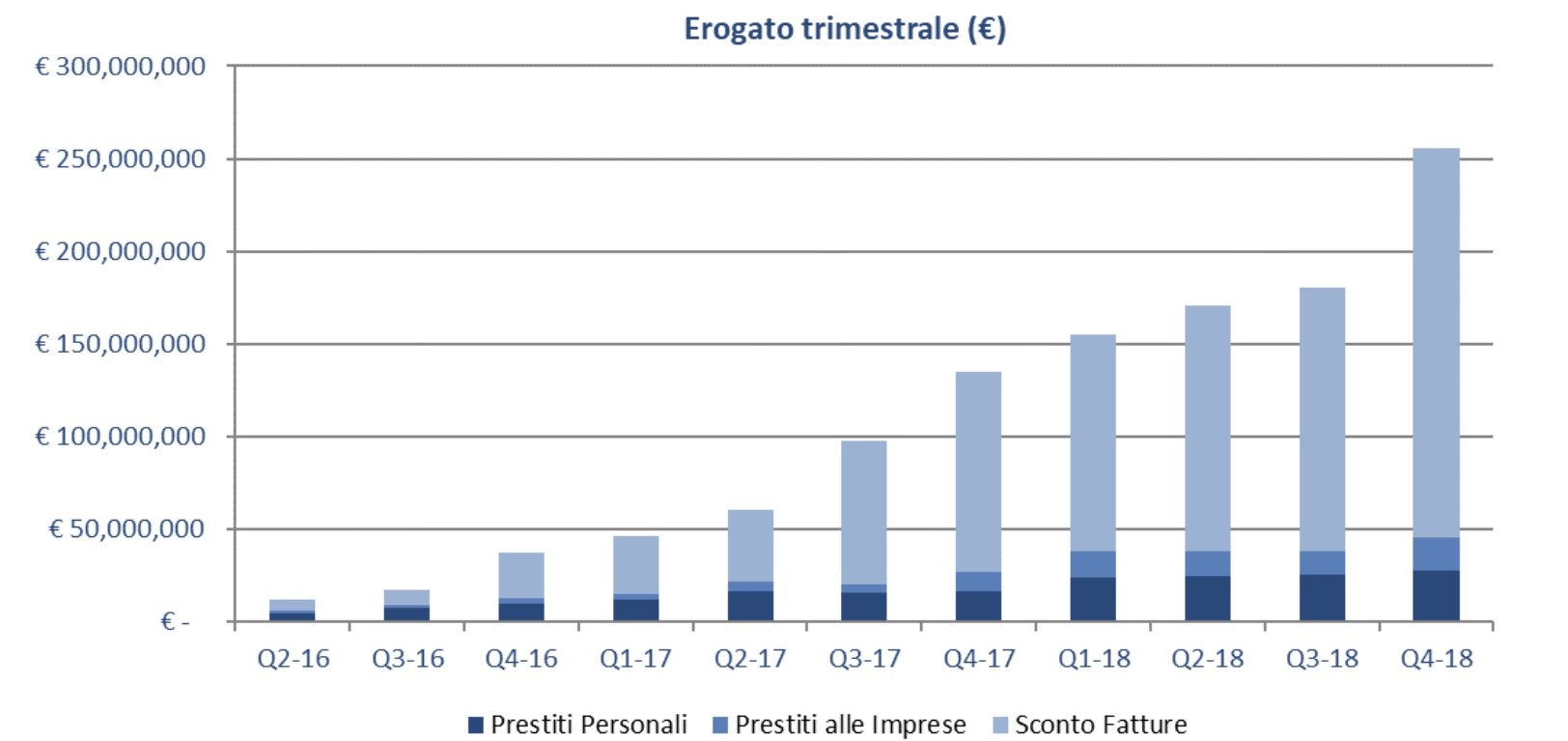

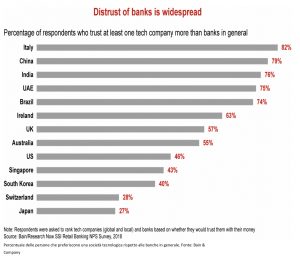

Inoltre prosegue il rapporto di Equita, entro il 2020 le banche dovranno rifinanziare una raccolta pari a 200 miliardi, di cui 188 miliardi attraverso il programma di liquidità della Bce ma stima che se il 40% dell’esposizione con la Bce dovesse essere rinnovata, non ci dovrebbero essere “rischi di ulteriore deleveraging sugli impieghi” e perciò “le banche dovranno emettere almeno 70 miliardi di bond e ridurre di 27 miliardi (-18%) i Btp nel loro portafoglio. Il contesto in cui operano le banche italiane viene definito dunque “sempre più sfidante”. Da non sottovalutare poi il pericolo di disintermediazione che proviene dalle cosiddette FinTech (le società tecnologiche che puntano a rimpiazzare il ruolo della banca creando sulla rete digitale un punto d’incontro “autonomo” tra domanda e offerta di capitali). Uno studio della BAIN&Co evidenzia proprio in Italia il massimo del rischio di riduzione della raccolta di depositi a causa di ciò.

Da non sottovalutare poi il pericolo di disintermediazione che proviene dalle cosiddette FinTech (le società tecnologiche che puntano a rimpiazzare il ruolo della banca creando sulla rete digitale un punto d’incontro “autonomo” tra domanda e offerta di capitali). Uno studio della BAIN&Co evidenzia proprio in Italia il massimo del rischio di riduzione della raccolta di depositi a causa di ciò.