GEOPOLITICA E INDUSTRIA DELL’AUTO

Le innovazioni nella filiera dell’industria automobilistica corrono sul filo delle politiche ambientali, degli interessi strategici dell’industria nazionale e delle infrastrutture cui i consumi si appoggiano. Il risultato è parallelo a quello delle sfere di influenza strategica delle maggiori economie del mondo, l’affermazione delle industrie USA e Cina innanzitutto.

Fino a un anno fa sembrava che i mega-investimenti annunciati da Google e Apple per la realizzazione di veicoli elettrici e automatici avrebbero ridefinito gli equilibri nell’industria automobilistica e orientato ogni altra mossa nel mercato. I giganti di internet pianificavano di spendere decine di miliardi di dollari per entrare da vincitori in un mercato stagnante e adagiato su parametri e abitudini oramai completamente desueti, dal momento che le emissioni dannose dei motori termici (i diesel in particolare) dovranno essere gradualmente abolite, non soltanto per gli effetti sulla salute, bensì anche e soprattutto per i noti problemi climatici.

Oggi invece il mercato dell’auto, tanto per decisioni governative, quanto per esigenze derivanti dalle preferenze dei mercati di sbocco, sta ugualmente virando decisamente verso soluzioni motoristiche ibride o completamente elettriche, ma nessuno dei giganti americani di internet che sembrava sarebbero entrati a pie’ pari sul mercato sbaragliando gli “incumbents” ha invece mosso passi decisivi.

Le ragioni per le quali Apple e Google non lo hanno ancora fatto sono probabilmente molteplici, ma in ogni caso la loro sfida sarebbe stata di quelle più rischiose perché, in attesa di possibili (ma improbabili) colpi di scena, chi ha mostrato di volersi muovere maggiormente sono stati i grandi produttori di auto tradizionali e quelli dei paesi asiatici. I primi per difendere un ricco oligopolio, i secondi perché i loro paesi sono assillati più di altri dalle problematiche ambientali

In avanscoperta si è mossa ad esempio la Cina, con la Volvo (divenuta di proprietà cinese) e con la BAIC (un colosso con oltre 16mila dipendenti): la prima ha annunciato che dal 2019 ogni nuovo veicolo sarà elettrico, mentre la seconda ha annunciato la creazione di uno stabilimento in joint venture con Mercedes-Benz dove investiranno insieme 750 milioni di dollari.

Mercedes ha anche annunciato, in occasione del G20, di aver appena investito in Cina oltre un miliardo di euro nella produzione di batterie al litio. L’investimento non è un caso che sia localizzato in Cina, dove più sono reperibili metalli, minerali e terre rare necessari per la produzione di batterie e motori elettrici.

I DUE POLI DI ATTRAZIONE: CINA E U.S.A.

A livello territoriale chi pare avere più chances di successo nella conversione dell’industria dell’auto verso la trazione elettrica non sono però i paesi europei, che pure vantano i più importanti gruppi industriali del settore, bensì due poli industriali agli estremi opposti del mercato:

•da un lato gli Stati Uniti, sede della Tesla e della sua “Gigafactory” per la produzione di batterie al litio. L’America è anche il paese dove più sono state sviluppate avanzate tecnologie di intelligenza artificiale per la guida autonoma dei veicoli, per i nuovi sistemi di controllo della trazione, di gestione dell’energia erogata (finalizzati alla riduzione estrema dei consumi) e dove si toccano nuove vette nella progettazione di nuove tipologie di veicoli e di sistemi di controllo. Gli Usa contano di avere un ruolo principale non tanto nella fabbricazione di veicoli bensì soprattutto nella produzione di loro componenti e sistemi, non solo perché quel ruolo in realtà lo hanno sempre avuto, ma anche per merito dei poli di ricerca e sviluppo delle tecnologie che li contraddistinguono;

•dall’altro lato la Cina, un paese che ha tutta una serie di vantaggi a promuovere tanto l’assemblaggio locale di autoveicoli prodotti da terzi quanto la crescita delle fabbriche nazionali di auto elettriche low-cost (con tutto l’indotto tecnologico che queste possono generare), nonché l’investimento in nuove infrastrutture per la ricarica dei veicoli, la produzione delle batterie a partire dal quasi-monopolio di terre e minerali rari che le appartiene e, soprattutto, la necessità di riuscire dotare buona parte dei suoi cittadini (che ancora non li posseggono affatto) di autoveicoli a basso impatto ambientale che appartengano direttamente alla nuova generazione! Già lo scorso anno, la Cina ha costruito il 43% degli 873mila veicoli elettrici assemblati nel mondo, in aumento rispetto al 40% del 2015.

LA SONNOLENZA DEL CONTINENTE EUROPEO E LA SOLITUDINE DEL GIAPPONE

Numerosi sono i motivi per i quali l’industria automobilistica del continente europeo, se escludiamo qualche incursione di WW e DAIMLER-BENZ, non ha davvero investito molto nello sviluppo di nuovi modelli di auto elettrica. Hanno sicuramente contribuito le divisioni nazionali che hanno limitato la completa integrazione dei mercati di sbocco continentali, una certa arretratezza nella domanda di veicoli di nuova generazione e i timori diffusi di successive difficoltà nell’assistenza e manutenzione dei medesimi, ma soprattutto le ulteriori difficoltà derivanti dalla limitatezza della rete delle stazioni di ricarica delle auto elettriche, hanno molto contribuito a polarizzare l’utilizzo delle auto elettriche nel segmento lusso (di chi dunque dispone anche di altri veicoli) e nel segmento cittadino, dove è più facile disseminare un reticolo di colonnine elettriche.

Ma per assurdo chi rischia di rimanere come il fanalino di coda della filiera è chi più di tutti sino ad oggi e prima di tutti gli altri operatori nel mondo aveva investito nella trazione ibrida degli autoveicoli: il Giappone, sede della Toyota-Lexus e caratterizzato da un elevatissimo livello qualitativo di tutte le proprie produzioni, nonché da un deciso grado di loro innovatività. Il Giappone però non può godere né delle economie di scala del rivale continentale né della filiera di produttori di componenti e sistemi che è basata negli U.S.A.

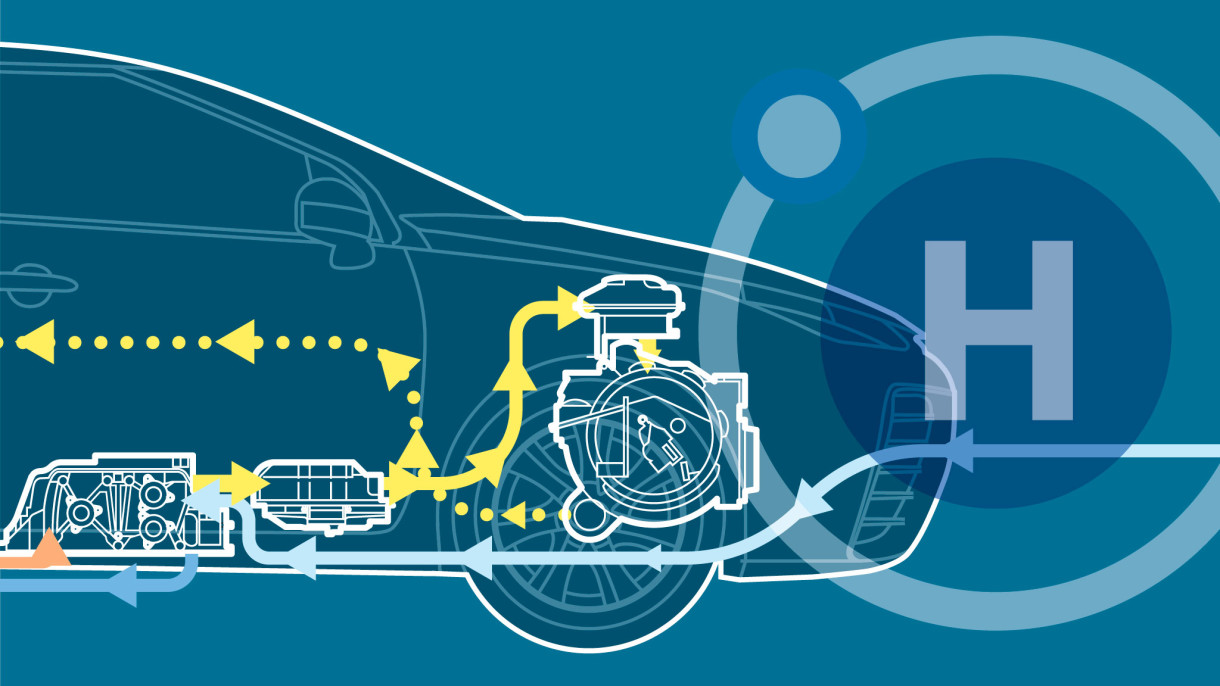

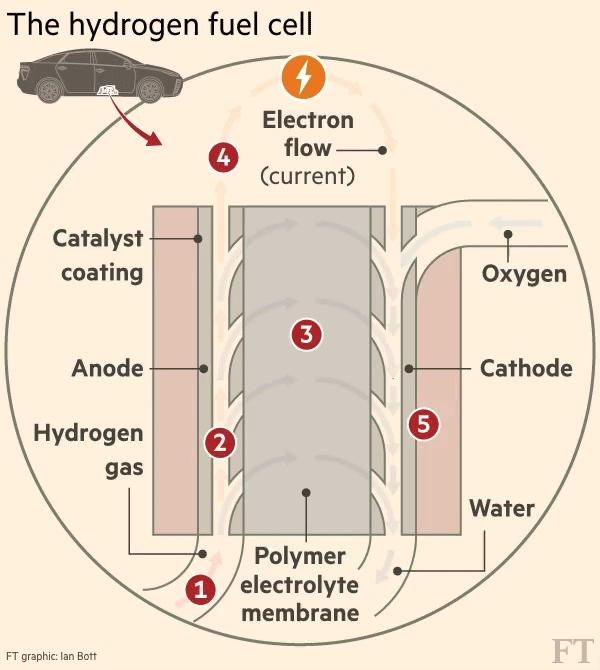

Non per niente Toyota ha deciso di scommettere pesantemente con la sua ultima nata: “Mirai” nell’unica vera alternativa alle auto elettriche: quella che utilizza le cellule a idrogeno: una fonte di energia potenzialmente ancora più efficiente e, contemporaneamente ancora più pulita, dal momento che la produzione e il futuro smaltimento delle batterie elettriche porta con se altri tipi di problemi ambientali. Si veda al riguardo un recente articolo del Financial Times denominato proprio: “La Scommessa del Giappone sull’Auto a Idrogeno” ( https://www.ft.com/content/328df346-10cb-11e7-a88c-50ba212dce4d ).

Il punto è che lo sviluppo di automobili basate sull’idrogeno comporta il dispiegamento di una fitta rete di colonnine di erogazione del medesimo sull’intero territorio, cosa che, a meno di un ribaltamento delle attuali politiche industriali, il Giappone rischia di non riuscire quasi a fare al di fuori dei propri confini nazionali ! Un peccato per il progresso ma un risultato scontato sotto il profilo geopolitico: la Cina ha bisogno di adottare tecnologie americane per far funzionare le sue fabbriche e l’America ha bisogno delle fabbriche e dei consumatori cinesi per fare profitti con le sue tecnologie. Per tutti gli altri restano solo mercati di nicchia…

Stefano di Tommaso